Аналитический учет затрат на производство ведут в калькуляционных карточках, в которых указываются коды объектов учета статей затрат по объектам калькуляции, и статьям накладных расходов.

На предприятии затраты на осуществление строительно-монтажных работ учитывают как затраты основного производства на группе активных счетов 8110 "Основное производство".

Таблица 4. Расшифровка себестоимости СМР по элементам

| № | показатели | ТОО Инсект | ТОО Казгер Кус | Всего (тыс. тенге) | ||||||

| Сметная ст. | факт | прибыль убыток | смет. ст. | фактич. | прибыль убыток | смет. ст | фактич. | прибыль убыток | ||

| 1 | Материалы | 5164 | 5562 | -398 | 3311 | 3311 | 69480 | 69861 | -381 | |

| 2 | Зар. плата | 1475 | 1589 | -114 | 946 | 946 | 19851 | 19960 | -109 | |

| 3 | Расходы по эксплуа. машин | 443 | 477 | -34 | 284 | 284 | 5955 | 5988 | -33 | |

| 4 | Прочие и прямые затраты | 147 | 159 | -12 | 95 | 95 | 1985 | 1996 | -11 | |

| 5 | Накладные расходы | 74 | 79 | -5 | 47 | 47 | 993 | 998 | -5 | |

| 6 | ИТОГО: | 7303 | 7866 | -563 | 4683 | 4683 | 98264 | 98803 | -539 | |

| 7 | Плановые накопления | 74 | 79 | -5 | 47 | 47 | 993 | 998 | -5 | |

| 8 | ВСЕГО: | 7377 | 7945 | -568 | 4730 | 4730 | 99257 | 99801 | -544 | |

| Примечание: Данные сметы затрат | ||||||||||

Учет затрат на производство ведут по следующей номенклатуре статей:

материалы; заработная плата; расходы по эксплуатации машин; прочие прямые затраты; накладные расходы; плановые накопления.

Анализируя данные расшифровки затрат на СМ видно, что фактические материальные затраты на выполнение СМР составляют 69861 тыс. тенге и превышают планируемые на 381 тыс. тенге или на %%%

Также наблюдается незначительное превышение расходов по оплате труда на 109 тыс. тенге (19960-19851) или %%

Расходы по эксплуатации машин превышают запланированные на сумму 33 тыс. тенге (5988-5955) или %%.

Рост прочих и прямые затрат составил 11 тыс. тенге (1996-1985).

Накладные расходы увеличены на 5 тыс. тенге (998-995) или %%, аналогично увеличены плановые накопления предприятия за отчетный период на 5 тыс. тенге (998-995).

Общее увеличение затрат на выполнение строительно-монтажных работ предприятием заказчикам увеличены на 544 тыс. тенге (99801-99257).

Таблица 5. Расшифровка себестоимости СМР по элементам (тыс. тенге)

| № | показатели | ТОО Рубикон | ГКП РК-2 | ТОО Кокшетау Мунай Сервис | ||||||

| Сметная ст. | факт | прибыль убыток | смет. ст. | фактич. | прибыль убыток | смет. ст | фактич. | прибыль убыток | ||

| 1 | Материалы | 360 | 350 | 10 | 1218 | 1371 | -153 | 26000 | 25968 | 32 |

| 2 | Зар. плата | 103 | 100 | 3 | 348 | 392 | -44 | 7429 | 7419 | 10 |

| 3 | Расходы по эксплуа. машин | 31 | 30 | 1 | 104 | 118 | -14 | 2229 | 2226 | 3 |

| 4 | Прочие и прямые затраты | 10 | 10 | 36 | 38 | -2 | 743 | 742 | 1 | |

| 5 | Накладные расходы | 5 | 5 | 17 | 20 | -3 | 371 | 371 | ||

| 6 | ИТОГО: | 509 | 495 | 14 | 1723 | 1939 | -216 | 36772 | 36726 | 46 |

| 7 | Плановые накопления | 5 | 5 | 17 | 20 | -3 | 371 | 371 | ||

| 8 | ВСЕГО: | 514 | 500 | 14 | 1740 | 1959 | -219 | 37143 | 37097 | 46 |

| Примечание: Данные сметы затрат | ||||||||||

Основными заказчиками строительно-монтажных работ являются юридические и физические лица, а именно государственное коммунальное предприятие Районная котельная №2, ТОО Промстройцентр, ТОО СФ Намыс, и т.д. По данным расшифровки видна информация о произведенных затрат по каждому предприятию и о полученных результатах.

Таблица 6. Расшифровка себестоимости СМР по элементам (тыс. тенге)

| № | показатели | ЧП Муканов | ТОО Промстройцентр | ТОО СФ Намыс | ||||||

| Сметная ст. | факт | прибыль убыток | смет. ст. | фактич. | прибыль убыток | смет. ст | фактич. | прибыль убыток | ||

| 1 | Материалы | 24 | 24 | 15325 | 15306 | 19 | 14 | 14 | ||

| 2 | Зар. плата | 7 | 7 | 4379 | 4373 | 6 | 4 | 4 | ||

| 3 | Расходы по эксплуа. машин | 3 | 3 | 1314 | 1312 | 2 | 2 | 2 | ||

| 4 | Прочие и прямые затраты | 437 | 437 | |||||||

| 5 | Накладные расходы | 219 | 219 | |||||||

| 6 | ИТОГО | 34 | 34 | 21674 | 21674 | 27 | 20 | 20 | ||

| 7 | Плановые накопления | 219 | 219 | |||||||

| 8 | ВСЕГО: | 34 | 34 | 21893 | 21866 | 27 | 20 | 20 | ||

| Примечание: Данные сметы затрат | ||||||||||

По данным таблицы видно, что при выполнении СМР ЧП Муканов предприятие не получило прибыли. Прибыль получена в результате выполнения СМР ТОО Промстройцентр в сумме 27 тыс. тенге.

Таблица 7. Расшифровка себестоимости СМР по элементам

| № | показатели | Кокшетаугидрогеология (тыс. тенге) | ТОО Импекс (тыс. тенге) | ТОО Елик (тыс. тенге) | ||||||

| Сметная ст. | факт | прибыль убыток | смет. ст. | фактич. | Прибыль убыток | смет. ст | фактич. | Прибыль убыток | ||

| 1 | Материалы | 840 | 803 | 37 | 855 | 808 | 47 | 3575 | 3575 | |

| 2 | Зар. Плата | 240 | 229 | 11 | 244 | 231 | 13 | 1022 | 1022 | |

| 3 | Расходы по эксплуа. Машин | 72 | 69 | 3 | 73 | 69 | 4 | 306 | 306 | |

| 4 | Прочие и прямые затраты | 24 | 24 | 24 | 22 | 2 | 102 | 102 | ||

| 5 | Накладные расходы | 12 | 11 | 1 | 13 | 12 | 1 | 51 | 51 | |

| 6 | ИТОГО | 1188 | 1136 | 52 | 1209 | 1142 | 67 | 5056 | 5056 | |

| 7 | Плановые накопления | 12 | 11 | 1 | 13 | 12 | 1 | 51 | 51 | |

| 8 | ВСЕГО: | 1200 | 1147 | 53 | 1222 | 1154 | 68 | 5107 | 5107 | |

Получение прибыли наблюдается при выполнении заказа ТОО Импекс в сумме 68 тыс. тенге и Кокшетаугидрогеология в сумме 53 тыс. тенге, СК Монтажник - 35тыс. тенге.

Таблица 8. Расшифровка себестоимости СМР по элементам (тыс. тенге)

| № | показатели | Антикорпромстрой | ТОО Бахыт 1 | ПСК Кокшетаустрой | ||||||

| Сметная ст. | факт | прибыль убыток | смет. ст. | фактич. | прибыль убыток | смет. ст | фактич. | прибыль убыток | ||

| 1 | Материалы | 737 | 737 | 868 | 868 | 42 | 42 | |||

| 2 | Зар. плата | 210 | 210 | 248 | 248 | 11 | 11 | |||

| 3 | Расходы по эксплуа. машин | 63 | 63 | 74 | 74 | 4 | 4 | |||

| 4 | Прочие и прямые затраты | 21 | 21 | 26 | 26 | 1 | 1 | |||

| 5 | Накладные расходы | 11 | 11 | 12 | 12 | 1 | 1 | |||

| 6 | ИТОГО | 1042 | 1042 | 1228 | 1228 | 59 | 59 | |||

| 7 | Плановые накопления | 11 | 11 | 12 | 12 | 1 | 1 | |||

| 8 | ВСЕГО: | 1053 | 1053 | 1240 | 1240 | 60 | 60 | |||

| Примечание: Данные сметы затрат | ||||||||||

Таблица 9. Расшифровка себестоимости СМР по элементам (тыс. тенге)

| № | показатели | СК Монтажник | ТОО НПО ЮНА | ||||

| сметная ст. | факт | прибыль убыток | смет. ст. | фактич. | прибыль убыток | ||

| 1 | Материалы | 9897 | 9872 | 25 | 1250 | 1250 | |

| 2 | Зар. плата | 2828 | 2821 | 7 | 357 | 357 | |

| 3 | Расходы по эксплуа. машин | 848 | 846 | 2 | 107 | 107 | |

| 4 | Прочие и прямые затраты | 283 | 282 | 1 | 36 | 36 | |

| 5 | Накладные расходы | 141 | 141 | 18 | 18 | ||

| 6 | ИТОГО | 13997 | 13962 | 35 | 1768 | 1768 | |

| 7 | Плановые накопления | 141 | 141 | 18 | 18 | ||

| 8 | ВСЕГО: | 14138 | 14103 | 35 | 1786 | 1786 | |

| Примечание: Данные сметы затрат | |||||||

Далее рассмотрим анализ динамики основных стоимостных показателей за ряд анализируемых периодов.

Динамика основных стоимостных показателей (в тыс. тенге)

2008год - 601,5

2009год - 711,0

2010год - 89906,7

Производственные фонды: основные и оборотные (тыс. тенге)

2008год - 31859,1

2009год - 32344,8

2010год - 54419,2

Оборотные фонды-7568,3 тыс. тенге

Фонды обращения-3915,3 тыс. тенге

Экономическая эффективность использования производственных основных фондов характеризуется показателями:

1. Фондоотдача =______________объем чистой реализации________________ (1)

среднегодовая стоимость произ-х основных фондов

Фо(2008г.)=698,3=0,03

26981

Фо (2009г.)= 711,0 =0,02

32102

Фо (2010г.)=89906,7=0,02

43382

Показатель фондоотдачи определяется по всем основным фондам, фондам производственного назначения, активной их части.

Показатель фондоотдачи характеризует объем производства (или реализации) продукции, приходящейся на один тенге среднегодовой стоимости основных фондов.

2. Фондоемкость продукции = средн. стоимость основных фондов (2)

стоимость валовой продукции

Фп(2008г)= 26981=39

698,3

Фп(2009г)= 32102=45

711,0

Фп(2010г)= 43382=0,5

89906,7

Фондоемкость - обратный показатель фондоотдачи - используется для планирования и определения дополнительной потребности или экономии исходя из показателей плана и результатов ранее проведенного анализа.

3. Фондовооруженность =среднегодовая стоимость производственных осн. фондов численность производственных рабочих (3)

Фв(2008г)= 26980,5=1587

17

Фв(2009г)=32102=1888

17

Фв(2010)=43382=2552

Таблица 10. Отчисления технико-экономические показатели

|

№

|

показатели

| 2008г. Тыс. тенге

| 2009г. | % | 2010г. | % | Изменение | |

| Тыс. тенге | Тыс. тенге | Гр.6 гр.4 | Гр.7 гр.5% | |||||

| 1 | Выручка от реализации | 698,3 | 711 | 102 | 89906,7 | 1265 | 89195,7 | |

| 2 | Среднесписочная Численность, чел | 17 | 17 | 100 | 17 | 100 | 0 | 0 |

| 3 | Фонд заработной платы | 1152,0 | 2100 | 182 | 2959,0 | 141 | 859 | |

| 4 | Отчисления на соц. Налог | 300,0 | 546,0 | 182 | 769,0 | 141 | 223 | |

| 5 | Себестоимость продукции | 527,3 | 1125,0 | 213 | 73066,6 | 6495 | 71941,6 | |

| 6 | Прибыль или убытки | 119,7 | -415 | 0 | 17255,3 | 100 | 17670,3 | |

| 7 | Рентабельность | 0,4 | -0,4 | 0 | 0,3 | 0,7 | ||

| Примечание: Данные отчета о доходах и расходах | ||||||||

2.3 Финансовый анализ деятельности ОАО "Промтехмонтаж"

Финансовое состояние хозяйствующего субъекта - это характеристика его финансовой конкурентоспособности, использования финансовых ресурсов и капитала, выполнение обязательств перед государством и другими хозяйствующими субъектами.

Экономическое и финансовое состояние предприятия - это комплексное понятие. Оно характеризуется системой показателей, которые отражают:

наличие, размещение и использование финансовых ресурсов;

характеризует конкурентоспособность;

выполнение обязательств перед государством и другими субъектами.

Целью экономического анализа является оценка финансового состояния предприятия на основании выявленных результатов для того, чтобы устранить имеющиеся недостатки.

Задачи экономического анализа:

1. Оценка финансовых результатов;

2. Оценка имущественного положения;

3. Анализа финансовой устойчивости, ликвидности баланса,

платежеспособности предприятия;

4. Исследования состояния и динамики дебиторской и кредиторской

задолженности;

5. Анализ эффективности вложенного капитала.

Для общего анализа предприятия лучше составить уплотненный баланс, т.е. его статьи по экономическим признакам объединить.

Предварительную оценку финансового состояния можно сделать, выделив неудовлетворительные статьи, которые свидетельствуют:

1) о крайне неудовлетворительной работе в отчетном периоде;

2) об определенных недостатках;

Для проведения оценки изменения валюты баланса можно ограничиться просто сравнением итогов баланса.

Баланс ОАО "Промтехмонтаж" имеет следующий вид:

2008 год: на начало года - 64393,2 т. тн

на конец года - 95 043 т. тн

2009 год: на конец года - 106344,8 т. тн

2010год: на конец года - 164185,3 т. тн

Отсюда следует вывод: валюта баланса на конец 2008 года увеличилась на 30 649.8т. тн по сравнению с началом года. Доход от реализации услуг составил на конец года 698,3 т. тн.

В 2009 году валюта баланса увеличилась и составила 106 344,8 т. тн, а доход составил 711,0 т. тн.

В 2010 году наблюдается увеличение валюты баланса на 57 840,5т. тн, что составило 164 185,3 т. тн. Доход от реализации услуг составил 89 906,7 т. тн.

Результаты анализа представлены в таблице 11.

Таблица 11. Оценка изменения валюты баланса

|

ПОКАЗАТЕЛИ

| Сумма на начало периода | Сумма на конец периода | Изменения | ||||

| Тыс. тенге | % | ||||||

| 1. Валюта баланса 2008г. | 64393,2 | 95 043 | +30649,8 | 147,5 | |||

| 2. Доход от реализации | 601,5 | 698,3 | +96,8 | 116 | |||

| 3. Валюта баланса 2009г. | 95 043 | 106 644,8 | +11301,8 | 112 | |||

| 4. Доход от реализации | 698,3 | 711,0 | +12,7 | 102 | |||

| 5. Валюта баланса 2010г. | 106 344,8 | 164 185,3 | +57 840,5 | 155 | |||

| 6. Доход от реализации | 711,0 | 89 906,7

| +89 195,7 | 12 645 | |||

Можно рассчитать коэффициент роста валюты баланса (Кб):

где: Бср1 и Бср0 - средняя величина итога баланса за отчетный и предыдущий периоды:

Кб=100694-79718,1 * 100=26 (ЗА 2008-2009)

79718,1

Кб=135265-100694 * 100 =34 (ЗА 2009-2010)

100694

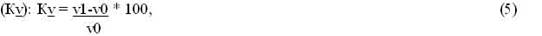

Также можно рассчитать коэффициент роста выручки от реализации услуг

где: V1 и V0-выручка от реализации услуг за отчетный и предыдущий периоды:

Кv= 711,0-698,3 * 100 = 1,82 (за 2008-2009г.)

698,3

Кv= 89906,7-711,0 * 100 = 12545 (за 2009-2010г.)

711,0

Результаты анализа коэффициентов оформлены в таблице 12.

Таблица 12. Расчет коэффициентов

| Название коэффициента | За 2008-2009г | За 2009-2010г. |

| 1. Коэффициент роста валюты баланса | 26 | 34 |

| 2. Коэффициент роста выручки от реализации услуг | 1,82 | 12545 |

Темпы роста выручки от реализации повысились, это говорит об улучшении использования средств на фирме по сравнению с прошлым годом.

Горизонтальный анализ

Горизонтальный анализ заключается в построении нескольких таблиц Причем основные показатели дополняются данными относительных темпов роста или снижения. Обычно берутся базисные темпы роста за несколько периодов. Цель горизонтального анализа - выявить абсолютное и относительное изменения величин статей баланса за определенный период, дать оценку этим изменениям.

В нашей фирме валюта баланса за 2008 год увеличилась и составила 95 043 т. тн., в 2009 году валюта баланса увеличилась на 11 301,8т. тн. и составила 106344,8 т. тн., а в 2010 году она составила 164185,3 т. тн.

Долгосрочные активы на 2008 год составили 33321,1 т. тн., а в 2009 году они составили 34307,9, а в 2010 году они увеличились на 22129,4 т. тн., что составило 56437,3т. тн.

Отрицательные оценки заслуживает увеличение дебиторской задолженности

в 2008 году она составляла 60535,6 т. тн., в 2009 году она уже составила 71513,4 т. тн, ну а в 2010 году она увеличилась на 24637,8 и составила 96151,2 т. тн, а кредиторская задолженность заслуживает положительной оценки: в 2010 году она уменьшилась на 5139,3 т. тн., что составило 42656,1т. тн по сравнению с 2009 годом. Положительным моментом также является увеличение основных средств, в 2008 году они составляли 31859,1 т. тн, к концу 2009 года - 32344,8 т. тн., а в 2010 году сумма основных средств составила 54419,2 т. тн.

Положительным моментом можно назвать увеличение долгосрочных финансовых вложений к концу 2008 года-955,8т. тн, а в 2009 году 1238,0 т. тн., а в 2010 году - 1482,8т. тн.

Вертикальный анализ

Вертикальный анализ актива и пассива баланса дает представление финансового отчета в виде относительных показателей.

Цель вертикального анализа - это расчет отдельных его статей в общем итоге и оценка его изменений.

К концу 2008 года величина текущих активов увеличилась на 0,5 и составила 65, а в 2010 году - 67,7, так к концу 2010 года эта величина снизилась на 2,4 и составила 65,3.

Хоть и увеличились внеоборотные активы, это не говорит о том, что на фирме сформирована хорошая мобильность активов, потому что общий процент в общей сумме баланса составляет на протяжении трех лет 35% -32,3% -34,7%. Это конечно же, способствует ускорению оборачиваемости оборотных средств, но не столь быстрому, а значит незначительно, но улучшается финансовое положение фирмы.

К концу 2008 года доля оборотных активов по сравнению с внеоборотными активами понизились, также и в 2009 году, а в 2010 году доля внеоборотных активов по сравнению с оборотными повысилась, но не значительно. Видимо, на уменьшение оборотных активов повлияла дебиторская задолженность, что можно признать положительным показателем.

Анализируя структуру пассива, следует отметить как положительный момент высокую долю капитала в 2008 году - 56%, 2009 году-55%, 2010году-74%. Положительной оценки заслуживает уменьшение кредиторской задолженности: в 2008 году она составляла 44 %, в 2009 году - 44,9 %, в 2010 году - 25,9.

Сравнительный анализ.

На основе горизонтального и вертикального анализа строится сравнительный аналитический баланс. Он характеризует структуру отчетной бухгалтерской формы и динамику отдельных ее показателей.

Все показатели сравнительного аналитического баланса можно разбить на 3 группы:

· Показатели структуры

· Показатели динамики

· Показатели структурной динамики баланса

На основе сравнительного баланса проводится анализ структуры имущества, она дает общее представление о финансовом состоянии фирмы, показывает долю каждого элемента в активах и показывает соотношение собственных и заемных средств.

Сравнительный баланс

По данным отчетности предприятия видно, на сколько увеличилось имущество фирмы +30649,8 на 32,3 % в 2008 году, в 2009 году увеличение произошло на 11301,8 или 10,6 %, а в 2010 году на 57840,5 или на 35,3%.

У фирмы резко произошло увеличение удельного веса оборотных средств за счет роста дебиторской задолженности. Кредиторская задолженность в 2008 году увеличилась на 16175,8 т. тн или на 44 %, а в 2009 году она составила 47795,4т. тн или 44,9 %, она увеличилась на 5918,4т. тн., а в 2010 году она снизилась на 5139,3 или составила 25,9%.

Дебиторская задолженность увеличилась на протяжении трех лет: в 2008 году она составила 60535 т. тн., в 2009 году-71513,4т. тни в 2010 году - 96151,2 т. тн.

Главным источником были собственные средства, а, значит, высокая мобильность имущества должна рассматриваться как постоянный финансовый показатель фирмы.

Анализ финансовой устойчивости

Финансовая устойчивость - это отражение стабильного превышения доходов над расходами, это обеспечение свободного маневрирования денежными средствами и эффективное их использование.

Анализ финансовой устойчивости предприятия позволяет ответить на вопрос насколько правильно управляла фирма финансовыми ресурсами в течение периода, причем, важно то, чтобы состояние финансовых ресурсов соответствовало бы требованиям рынка, потому что недостаточная финансовая устойчивость может привести к неплатежеспособности, а избыточная - может препятствовать развитию.

Абсолютные показатели финансовой устойчивости характеризуют степень обеспеченности запасов и затрат источниками их оформления. Для характеристики источников формирования запасов рассчитывают 3 основных показателя:

1. Наличие собственных оборотных средств

СОС= капитал, резервы - внеоборотные активы;

СОС (на начало 2008 года) = 38692-22862,9=15829,1т. тн

СОС (на конец 2008 года) =53128,5-33321,1=19807,4т. тн

СОС (на начало 2009года) =53128,5-33321,1=19807,4т. тн

СОС (на конец 2009 года) =58549,3-34307,9=24241т. тн

СОС (на начало 2010 года) =58549,3-34307,9=24241т. тн

СОС (на конец 2010 года) =121529-57014,2=64514,8т. тн

Этот показатель характеризует чистый оборотный капитал. Расчеты показывают, что наличие собственных оборотных средств за 2008 год увеличилось на 4434 т. тн, ну а в 2010 году на 40273,4 т. тн. Эти цифры говорят о дальнейшем развитии деятельности фирмы.

2. Наличие собственных и долгосрочных заемных источников формирования запасов и затрат

СД = собственные оборотные средства +долгосрочные пассивы

СД (на начало 2008 года) =15829,1 т. тн

СД (на конец 2008 года) =19807,4 т. тн

СД (на конец 2009 года) =24241,4т. тн

СД (на конец 2010 года) =64514,8т. тн

3. Общая величина основных источников формирования запасов и затрат

ОИ собственные и долгосрочные заемные средства + краткосрочные заемные средства

ОИ (на начало 2008 года) =15829,1+5701,2=4 1530,3 т. тн.

ОИ (на конец 2008 года) =19 807,4 +41 914,5 = 61721,9 т. тн.

ОИ (на начало 2009 года) = 19807,4+41914,5=61721,9т. тн.

ОИ (на конец 2009 года) =24241,4+47795,5=72036,9 т. тн.

ОИ (на начало 2010 года) =24241,4+47795,5=72036,9

ОИ (на конец 2010 года) = 64 514,8+42656,2=107171т. тн.

Из расчетов видно, что общая величина основных источников формирования запасов и затрат за 2008 год изменилась на 20191,6 т. тн., а в 2009 году изменения составили 10315т. тн, а в 2010 году общая величина увеличилась на 35134,1 т. тн.

Для наглядности можно составить таблицу.

Таблица 13. Абсолютные показатели финансовой устойчивости (тыс. тенге)

|

Показатели

| 2008 год | 2009год | 2010 год | |||||

| На начало периода | На конец периода | Изме- нения

| На начало периода | Измене ние | На начало периода | На конец периода | ||

| 1. Наличие собственных оборотных средств | 15829,1 |

19807,4 | 3978,3 | 24241,4 | 4434 | 64514,8 | 40273,4 | |

| 2. Наличие собственных и долгосрочных заемных источников формирова- ния запасов и затрат | 15829,1 |

19807,4 | 3978,3 | 24241,4 | 4434 | 64514,8 | 40273,4 | |

| 3. Общая величина основных источников формирования запасов и затрат | 41530,3 |

61721,9

| 20191,6 | 72036,9 | 10315 | 107748 | 35134,1 | |

Для подробного анализа используют коэффициенты финансовой устойчивости которые делят на 2 группы.

1. Показатели, определяющие состояние оборотных средств:

а) коэффициент обеспеченности собственными средствами;

б) коэффициент обеспеченности материальных запасов собственными средствами;

в) коэффициент обеспеченности материальных запасов собственными оборотными средствами;

г) коэффициент маневренности собственных средств.

2. Показатели, определяющие состояние основных средств:

а) коэффициент автономии;

б) коэффициент состояния заемных и собственных средств.

1. Коэффициент обеспеченности собственными средствами. Он рассчитывается следующим образом: капитал и резервы - внеоборотные активы

Капитал и резервы – внеоборотные активы,

Оборотные активы

Его норма: меньше 0,1

Косс (на начало 2008 года)= 38692-22862,9= 0,38

41530,3

Косс (на конец 2008 года)=53128,5-33321,1=0,32

61721,5

Косс (на конец 2009 года)=58549,3-34307,9=0,34

72036,9

Косс (на конец 2010 года)=121529,3-56437,3=0,6

107748,0

Данные коэффициента свидетельствуют о том, что обеспеченность собственными средствами на фирме соответствует установленным нормам показателя и продолжает повышаться. Что заслуживает положительной оценки.

2. Коэффициент обеспеченности материальных ресурсов собственными средствами.

Он рассчитывается так:

Капитал и резервы – Внеоборотные активы;

Запасы

Его нормативное значение от 0,6 до 0,8.

Комз (на начало 2008года) =38692-22862,9=633

25,0

Комз (на конец 2009года)=58549,3-34307,9=110

221,2

Комз(на конец 2010года)=121529-56437,3=8,5

7568,3

Данные коэффициента находятся выше допускаемой нормы и показывают, что материальные запасы находятся в избыточном состоянии, что засуживает отрицательной оценки, хотя к концу 2010 года этот коэффициент уменьшился и составил 8,6.

3. Коэффициент маневренности собственного капитала рассчитывается так:

Капитал и резервы –внеоборотные активы;

Капитал и резервы

Его нормативное значение: больше 0,5

Км ( на начало 2008 года)=38692-22862,9=0,41

38692

Км (на конец 2008 года)=53128,5-33321,1=0,4

53128,5

Км (на конец 2009 года)=58549,3-34307,9=0,42

58549,3

Км ( на конец 2010 года)=121529-57014,2=0,53

121529

Данные коэффициента свидетельствуют о том, что мобильность собственных источников средств повышается и к концу 2010 года составляет 0,53, что является положительным моментом деятельности фирмы, хотя данные коэффициенты находятся еще ниже нормы.

4. Индекс постоянства актива:

Ипа ( на начало 2008 года)=22862,9=0,60

38692

Ипа ( на конец 2008 года)=33321,1=0,63

53128,5

Ипа ( на конец 2009 года)=34307,9==0,59

58549,3

Ипа ( на конец 2010 года)=56437,3=0,46

121529

Данные коэффициента показывают, что доля основных средств и внеоборотных активов в источниках собственных средств за 2008 год повысилась на 0,03, а в 2009 году это показатель снизился на 0,04 пункта, а в 2010 году этот показатель снизился на 0,13 пункта.

5. Коэффициент долгосрочного привлечения заемных средств

рассчитать невозможно, так как отсутствуют долгосрочные пассивы.

6. Коэффициент износа внеоборотных активов равен

Накопительная сумма износа______

Первоначальная стоимость основных средств

Ки(на начало 2008 года 10846___ =0,32

10846+22366,5

Ки (на конец 2008 года)=23184,6________=0,42

23184,6+31859,1

Ки (конец 2009 года)=35197,0________=0,52

35197,0+32344,8

Ки (на конец 2010 года)=87563,4_______= 0,62

87563,4+54419,2

Данные показывают, в какой степени профинансированы основные средства за счет износа.

7. Коэффициент годности равен:

Кг =100% -Ки

Кг (на начало 2008 года) =100% -0,32=99,68

Кг (на конец 2008 года) =100% -0,42=99,58

Кг (на конец 2009 года) =100% -0,52=99,48

Кг (на конец 2010 года) =100% -0,62=99,38

8. Коэффициент реальной стоимости имущества

Он рассчитывается:

Основные средства +сырье и материалы + незаверш-ные производства

Валюта баланса

Его норма =0,5

Кр.с.и. (на начало 2008 года)=22101,9+25,0=0,34

64393,2

Кр.с.и. (на конец 2008 года)=31859,1+216,0=0,33

95043

Кр.с.и. (на конец 2009 года)=32344,8+221,2=0,31

106344,8

Кр.с.и (на конец 2010 года)=5419,2+7568,3=0,37

104185,3

данные коэффициента свидетельствуют о положении реальной стоимости имущества к концу 2009 года, а в 2010 году этот показатель повышается и составляет к концу 2010 года 0,37, хотя это и ниже нормы.

9. Коэффициент автономии рассчитывается так:

Капитал и резервы;

Валюта баланса

Ка (на начало2008 года)=38692=0,60

64393,2

Ка (на конец 2008 года)=53128,5=0,58

95043

Ка (на конец 2009 года)=58549,3=0,55

106344,8

Ка (на конец 2010 года)= 121529=0,55

164185,3

Данные коэффициента показывают, что в период на конец 2008 года и начало 2010 года фирма была более зависима, но к концу 2010 года положение исправилось, и этот показатель составляет 0,764. Это говорит об эффективной деятельности фирмы.

10. Коэффициент соотношения заемных и собственных средств.

Он рассчитывается:

Долгосрочные пассивы + краткосрочные пассивы, его норма меньше 1

Капитал и резервы

Кс (на начало 2008 года)=25701,2=0,6

38692

Кс(на конец 2008 года)=41914,5=0,7

53128,5

Кс(на конец 2009 года)=47795,5=0,8

58549,3

Кс(на конец 2010 года)=42656,2=0,3

121529

Данные коэффициента находятся в пределах нормы. Это говорит о том, что фирма мало зависима от привлеченного капитала.

Анализ ликвидности баланса

Ликвидность фирмы - это способность фирмы превращать свои активы в деньги для покрытия всех платежей по мере наступления их срока.

Фирма считается ликвидной, если ее текущие активы больше, чем краткосрочные обязательства.

Ликвидность баланса определяется как степень покрытия обязательств фирмы ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств

Баланс считается ликвидным, если выполняются такие условия:

Если А1 больше, чем П1

Если А2 больше, чем П2

Если А3 больше, чем П3

Если А4 больше, чем П4

Далее представлен анализ ликвидности баланса фирмы.

Вывод:

В целом, сравнение 1 и 2 статей актива и пассива баланса позволяет определить текущую ликвидность. Она свидетельствует о платежеспособности предприятия на ближайший к рассматриваемому моменту промежуток времени. Анализируемое предприятие, как начало, так и конец 2008 года, 2010 года по данным двух групп статей актива и пассива баланса было платежеспособным. Сумма наиболее ликвидных и быстро реализуемых активов на начало 2008 года составило 41404т. тн, тогда как сумма срочных и краткосрочных обязательств составило 25701,2 т. тн, что на 15702,9 меньше платежных средств. на конец года платежные средства составили 61404,3 т. тн, а обязательства (П1+П2) равны 41914,5 т. тн.

В 2009 году наиболее ликвидные и быстрореализуемые активы составили 61404,3т. тн, а срочные и краткосрочные обязательства равны 41914,5т. тн, что меньше платежных средств на 19489,8 т. тн, а на конец года этот показатель составил 23919т. тн.

В 2010 году актив (А1+А2) составил 71714,5т. тн, а пассив (П1+П2) равен 42656,2т. тн, что меньше платежных средств в 2,3 раза или на 56833,4 т. тн меньше активов.

Сравнение медленно реализуемых активов с долгосрочными пассивами невозможно, т.к. в нашей фирме отсутствуют долгосрочные обязательства. Сравнение итогов 4 группы статей актива и пассива баланса показывает возможность предприятия покрыть обязательства перед собственниками.

Но это потребуется лишь тогда, когда предприятие будет ликвидным. Соблюдение принципа непрерывности или действующего предприятия требует,

чтобы предприятие постоянно имело собственные оборотные средства А для этого необходимо соблюдение неравенства А4 меньше, чем П4, т. е источники собственных средств превышали иммобилизованные активы. На анализируемом предприятии это неравенство соблюдается.

Итог 4 группы статей пассива баланса превысил итог этой группы актива в 2008 году на 15829,1 на начало, а на конец - на 19807,4т. тн, а на конец - на 24241,4; в 2009 году итог 4 группы пассива баланса превысил итог актива той же группы на начало - на 24241т. тн., а на конец года итог 4 группы баланса превысил итого актива на 64514,8т. тн, что свидетельствует об улучшении финансового положения предприятия, поскольку оно имело собственные оборотные средства для осуществления бесперебойности своей деятельности.

Общую оценку платежеспособности и ликвидности можно определить при помощи коэффициентов:

1. Коэффициент покрытия рассчитывается:

Кп = текущие активы_______

Краткосроч.обязательства

Этот коэффициент измеряют общую ликвидность и показывает, в какой мере текущие кредиторские обязательства обеспечиваются текущими активами, т.е. сколько денежных единиц текущих активов приходится на 1 денежную единицу текущих обязательств.

Нормативное значение - около 2

Кп (на начало 2008 года)=41503,3=1,62

25701,2

Кп (на конец 2008 года)= 61721,5=1,47

47795,5

Кп (на конец 2009 года)=72036,9=1,51

41914,5

Кп (на конец 2010 года)= 10774,8 =2

4422656,2

Данные коэффициента находятся в пределах нормы. Это свидетельствует о снижении риска неплатежеспособности и к концу 2010 года риск полностью исчезает. Это заслуживает положительной оценки.

2. Коэффициент быстрой ликвидности. Он рассчитывается:

Текущие активы – запасы и дебиторская задолженность;

Текущие активы

Он оценивает возможность погашения фирмой краткосрочных обязательств в случае критического положения, если фирма не сможет продать запасы. Норма коэффициента от 0,8 до 1.

Кб.л.( на начало 2008 года)=41530,3-25-41404,1=0,004

25701,2

Кб.л.(на конец 2008 года)=61721,5-216-60535,6=0,02

41914,5

Кб.л.(на конец 2009 года)=72036,9-71513,4=0,01

47795,5

Кб.л.(на конец 2010 года)=107748-7568,3-96151,2=0,1

42626,2

Данные коэффициента ниже нормы, значит, погашение краткосрочных обязательств, в случае невозможности реализовать фирмой запасы, будет покрыта в 2008 году на начало - на 0,004, а в конце этого года - на 0,02, в конце 2009 года положение улучшится и погашение составит 0,1. Положительным моментом является то, что у фирмы наметилась тенденция к увеличению коэффициента.

3. Коэффициент абсолютной ликвидности рассчитывается:

Наиболее ликвидные активы;

Текущие обязательства

Он показывает, какую часть краткосрочной задолженности фирма может погасить в самое ближайшее время. Его нормативная величина должна быть не ниже 0,2.

Ка.л.(на начало 2008 года)= __0__= 0

25701,2

Ка.л (на конец 2009 года)=868,7=0,02

41877

Ка.л.(на конец 2009 года)=868,7=0,01

47795,5

Ка.л.(на конец 2009 года)=3915,3=0,1

42656,2

Коэффициент абсолютной ликвидности очень низок, фирма сможет к концу 2008 года погасить свои обязательства в ближайшее время только на 0,1 %, и это несмотря на то, что к концу 2009 года этот показатель увеличился с 0,01 до 0,1%, и это положительный момент.

Данные коэффициента отражены в таблице 14.

Таблица 14. Показатели коэффициентов ликвидности баланса

|

показатели | 2008 год | 2009год | 2010 года | Рекомен. Норма | ||||

| Нача- ло года | Конец года | Изме- нения за год | Конец года | Изме- нения за год | Конец года | Изме нения за год | ||

| 1. коэффициент покрытия | 1,62 | 1,47 | 0,15 | 1,51 | +0,04 | 2 | +0,49 | =2 |

| 2. коэффициент быстрой ликвидности | 0,004 | 0,02 | +0,016 | 0,01 | 0,01 | 0,1 | +0,09 | 0,8-1 |

| 3. коэффициент абсолютной ликвидности | 0 | 0,2 | +0,02 | 0,01 | 0,01 | 0,1 | +0,09 | 0,2 |

Расчеты чистых активов

Существует понятие "чистые" активы. Их величина равна:

Чистые активы = сумма активов - сумма обязательств, принимаемых к расчету. Величина чистых активов и пассивов отражена в таблице 15.

Таблица 15. Анализ чистых активов предприятия (тыс. тенге)

|

Показатели | 2008 год | 2009год | 2010 год | |

| на начало года | на конец года | на конец | на конец | |

| 1. АКТИВЫ | ||||

| 1. Внеоборотный актив | 22862,9 | 33321,1 | 34307,9 | 56437,3 |

| 2. Оборотный актив | 41530,3 | 61721,5 | 72036,9 | 10748 |

| 3. Задолж. учреж. по взносам в устав. капитал | - | - | - | |

| 4. Итого активов | 64393,2 | 95043 | 106344,8 | 164185,3 |

| 2. ПАССИВЫ | ||||

| 5. Целевое финансирование | 13673,3 | 14768,3 | 18020 | 46317,8 |

| 6. Долгосроч. пассивы | - | - | - | - |

| 7. Краткосроч. пассивы | 25701,2 | 41914,5 | 47795,5 | 42656,2 |

| 8. Доходы будущих периодов | - | - | - | - |

| 9. Резервы потребления | - | - | - | - |

| 10. Итого пассивов | 39374,5 | 56682,8 | 65815,5 | 88974 |

| 11. Стоимость чистых активов (стр.4-10) | 25018,7 | 38360,2 | 40529,3 | 75211,3 |

| Примечание: Данные бухгалтерского баланса | ||||

Вывод: Данные таблицы 15 расчета "чистых" активов свидетельствует о том, что у фирмы достаточно "чистых" активов как на конец 2008 года, 2009 год, так и на конец 2010 года, к тому же к концу 2008 года они увеличились на 13341,5т. тн. Их доля на начало составила 39%, на конец 2008 года 40,4 %.

А в 2009 году они увеличились 2169,1 т. тн., их доля на конец 2009 года составила 38,1%. В 2010 году величина чистых активов предприятия увеличилась на 34682 т. тн., и их доля составила на конец года 46%.

Это, конечно же, выше долей прошлых лет.

Анализ оборотного капитала

Оборотный капитал - это оборотные средства, т.е. текущие активы предприятия.

Для оценки оборачиваемости оборотного капитала используются 3 основных показателя:

1. Коэффициент оборачиваемости. Он равен:

____Выручка от реализации услуг____

Средняя величина оборотного капитала

Ко (в 2008 году)= 698,3 =0,02

61721,3 :2

Ко(в 2009 году)=___711,0_ = 0,02

72036,9:2

Ко( в 2010 году)=__89906,7_=0,02

107748:2

2. Длительность 1 оборота равна:

Средняя величина оборотного капитала *дни отчетного периода

Выручка от реализации услуг

Д 1 об (в 2008 году)= 61721,5/2*360=15910(дней)

698,3

Д 1 об (в 2009 году)=722036,9/2*360=18237(дней)

711,0

Д 1 об (в 2010 году)=107748/2*360=2516 (дней)

89906,7

3. Коэффициент закрепления оборотных средств

Он равен:

средняя величина оборотного капитала

Выручка от реализации услуг

Кз(в 2008 году)=61721,5/2=44

698,3

Кз(в 2009 году)=72036,9/2=51

711,0

Кз(в 2010 году)=107748/2=0,6

89906,7

Этот показатель показывает величину оборотных средств на 1 тенге реализуемой продукции. Эти показатели оформлены в таблице 2.12.

Таблица 16. Показатели оборачиваемости оборотных средств

| № | Показатели | 2008 год | 2009 год | 2010 год |

| 1 | Выручка от реализации услуг (т. тенге) | 698,3 | 711,0 | 89906,7 |

| 2 | Остатки всех оборотных средств (т. тенге) | 61721,5 | 72036,9 | 107748 |

| 3 | Коэффициент оборачиваемости (обороты) | 0,02 | 0,02 | 2 |

| 4 | Длительность 1 оборота (дни) | 15910 | 18237 | 216 |

| 5 | Коэффициент закрепления оборотных средств | 44 | 51 | 0,6 |

Вывод: коэффициент оборачиваемости показал, что в 2010 году количество оборотов увеличилось на 1,98 оборота. Это, в свою очередь, положительно сказалось на длительности 1 оборота в 2010 году и составило 216 дней, а в 2008-2009 годах этот показатель составлял 15910-18237 дней. Вместе с тем, коэффициент закрепления снизился и к 2010 году составил 0,6 пункта, т. е величина оборотных средств, приходящаяся на 1 тенге реализованных услуг, уменьшилась. Из-за быстрой оборачиваемости капитала оборотного капитала в 2010 году на фирме длительность 1 оборота уменьшилась и составила 7,2 месяца. Это положительный показатель. Увеличение оборачиваемости капитала способствует уменьшению величины потребности в оборотном капитале, повышению дохода, улучшению платежеспособности и финансового состояния.

Проведя анализ движения денежных средств прямым способом, можно сделать вывод: что общее изменение денежных средств говорит о том, что в 2008 году поступление составило 7097,1 т. тн. Выбытие составило 7940,8 т. тенге, что превышает поступление на 843,7 т. тн, то же происходит и в 2009 году. Выбытие превышает поступления на 842,7 т. тенге, но в 2010 году положение улучшается и поступления составляют 87847,1т. тенге, а выбытие денежных средств составило 83931,8 т. тн, увеличение денежных средств в результате операционной деятельности составило 3915,3 т. тн. в 2010 году. Поступление денежных средств от инвестиционной деятельности составило 130,0 т. тн. от реализации основных средств. Выбытие денежных средств на прочие выплаты составило 130,0 т. тн. И так, в 2010 году денежные средства на конец отчетного периода составили 3915,3 т. тн.

Анализ дебиторской задолженности

Увеличение статей дебиторской задолженности может быть вызвано:

1. Неосмотрительной кредитной политикой предприятия в отношении к заказчику.

2. Наступлением неплатежеспособности заказчика и банкротства потребителя

3. Слишком высокие темпы наращивания объема выполняемых услуг.

4. Трудности в реализации продукции (услуг).

От продолжительности периода погашения дебиторской задолженности зависит доля безнадежных долгов. Для оценки оборачиваемости дебиторской задолженности используются такие показатели:

1. Оборачиваемость дебиторской задолженности.

Она рассчитывается:

__Выручка от реализации__

Сред. величина дебит. задолж-ти

Она показывает расширение или снижение коммерческого кредита, который представляет фирма.

Коб(2008 год)=698,3 =0,013

50969,8

Коб(2009 год)=711,0_=0,010

66025

Коб(2010 год)=89906,7=1

83834

Данные коэффициента за 2008-2009 годы улучшились на 0,003, значит увеличился объем предоставляемого кредита, а в 2010 году показатель достиг отметки 1, что говорит о снижении объема кредита.

2. Период погашения дебиторской задолженности рассчитывается:

отчетный период (дни): Коэффициент дебиторской задолженности

Пп(2008 году)=360 =27692

0,013

Пп(2009 год)=360= 3600

0,010

Пп(2010 году)=360=360

Период погашения дебиторской задолженности за 2008-2009 годы увеличился на 8308 дней, что говорить об увеличении риска непогашения задолженности и заслуживает отрицательной оценки. Но к 2010 году период погашения снизился и составил 360 дней, что уменьшает риск непогашения и заслуживает положительной оценки.

3. Доля дебиторской задолженности в общем объеме оборотных средств=Средняя величина дебиторской задолженности х 100 __

Средняя величина оборотного капитала

Ддз(2008 год)=50969,8 * 100=98,7

51625,9

Ддз(2009год)=66025 * 100=98,7

66879

Ддз(2010год)=83834 * 100=93,3

89893

Данные показателя не изменялись на протяжении 2008-2010 годов; это говорит о том что структура имущества фирмы осталась неизменной, но в 2010 году данные показателя уменьшились на 5,4 пункта, что составило 93,3%.

Следовательно, структура имущества фирмы стала более мобильной, что является положительным моментом.

Анализ оборачиваемости товарно-материальных запасов.

Расчет оборачиваемости отдельных видов оборотных средств дает возможность определить вклад каждого склада в повышение эффективности использования оборотных средств.

Далее рассчитаем период оборачиваемости производственных запасов предприятия.

Период оборачиваемости производственных запасов=

Средняя величина запасов на складе *отчетный период (дни)

Себестоимость реализуемых услуг

Поб(2008г.)=120,5*360=96,1

451,2

Поб(2009г.)=218,6*360=78,6

1000,0

Поб(2010г.)=3895*360=19,2

72908,7

Данные коэффициента показывают резкое снижение периодов оборачиваемости. Это указывает на недостаток ТМЦ по сравнению с 2008 годом. В дальнейшем этот недостаток может тормозить в целом развитие бизнеса.

Вывод: показывает, что в 2008году разница выручки от реализации составила +96,8 тыс. тенге. В2009 году прибыль от реализации составила 711,0 тыс. тенге или на 101.8 %. А в 2010 году выручка изменилась на +89195,7тыс. тенге.

Примерно в тех же пропорциях увеличились и затраты.

Анализ рентабельности

Доходность предприятия характеризуется абсолютными и относительными показателями. Абсолютный показатель доходности - это сумма прибыли, доходов.

Относительный показатель - уровень рентабельности Предприятие считается рентабельным, если результаты производства и реализации услуг, покрывают издержки производства и образуют сумму прибыли, достаточную для нормального функционирования фирмы.

Экономическая сущность рентабельности может быть раскрыта через характеристику системы прибыли с 1 тенге вложенного капитала.

1.Рентабельность активов =

__Чистая прибыль___ (6)

Средняя величина активов

Ра(2008 год)=119,7_=0,002

79718

Ра(2009 год)=__-162,8_=-0,01

79718

Ра(2010 год)=11677,54=0,13

135265

Показатели свидетельствуют о том, какую прибыль получает фирма с 1 тенге вложенного в активы.

2. Рентабельность текущих активов. Она рассчитывается:

_Чистая прибыль__________ (7)

Средняя величина текущих активов

Рт.а (2008г.)=119,7 =0,003

51625

Рт.а(2009г.)=-162,8= -0,01

66880

Рт.а(2010г.)=11677,54=0,2

89893

Рентабельность текущих активов характеризует, сколько прибыли получает фирма с 1 тенге вложенного капитала в текущие активы.

3. Рентабельность собственного капитала.

Она рассчитывается:

_________Чистая прибыль___ (8)

Средняя величина собственного капитала

Рс.к.(2008 г.)=119,7=0,003

45910

Рс.к.(2009г.)= -162,8= -0,01

55839

Рс.к.(2010г)= 11677,54=0,2

90039

Эти показатели отражают долю прибыли в собственном капитале.

4. Рентабельность основной деятельности =

=Прибыль от реализации основного вида деятельности (9)

Затраты на производство продукции (услуг)

Ро.д.(2008г.)=119,7 =0,4

527,3

Ро.д(2009г.)= -162,8 =-0,4

1126,2

Ро.д.(2010г.)=11677,54 =0,3

73066,6

Таблица 17. Основные показатели рентабельности предприятия

| Показатели | 2008 год | 2009 год | 2010 год |

| 1. Рентабельность активов | 0,002 | -0,01 | 0,13 |

| 2. Рентабельность текущих активов | 0,003 | 0,01 | 0,2 |

| 3. Рентабельность собственного капитала | 0,003 | 0,01 | 0,2 |

| 4. Рентабельность основной деятельности | 0,4 | 0,4 | 0,3 |

Далее проведем анализ показатели деловой активности предприятия.

1. Производительность труда =

_____объем чистой реализации___ (10)

среднесписочная численность персонала

Пт(2008г.)=698,3=24,9

28

Пт(2009г.)= 711=25,4

28

Пт(2010г.)= 89906,7 =3211

28

2.Определяем прибыль на 1 работающего:

Пр.(2008г.)=119,7=6,1

28

Пр.(2009г.)= -162,8= -14,8

28

Пр.(2010г.)= 11677,54 = 616,3

28

3.Фондовооруженность =

Среднегодовая стоимость основных фондов (11)

Численность работников

Фв(2008г.)=26980,5 = 1587,1

17

Фв(2009г.)=32102 =1888,4

17

Фв(2010г.)= 43382 =2551,9

17

4. Фондоотдача =

____Объем чистой реализации__________________ (12)

Среднегодовая стоимость произв. основных фондов

Фо.(2008г.)=698,3=0,03

26981

Рс.к.(2009г.)=711,0 =0,02

32102

Рс.к (2010г.)= 89906,7 =2,1

43382

5.Далее определим коэффициент отдачи на вложенный капитал =

объем чистой реализации_____ (13)

Собственный капитал + долгосрочные обязательства

Фо(2008г.)= 698,3 = 0,013

53128,5

Фо(2009г.)= 711,0 =0,012

58549,3

Фо(2010г.)= 89906,7 = 0,74

121529

Результаты анализа приведены в таблице 18

Таблица 18. Расчет показателей деловой активности

| Показатели | 2008 год | 2009 год | 2010 год |

| 1. Производительность труда | 24,9 | 25,4 | 3211 |

| 2. Прибыль на 1 работающего | 6,1 | -14,8 | 616,3 |

| 3. Фондовооруженность | 964 | 1147 | 1549 |

| 4. Фондоотдача | 0,03 | 0,02 | 2,1 |

| 5. Коэффициент отдачи на вложенный капитал | 0,013 | 0,012 | 0,74 |

Анализ безубыточности

Анализ безубыточности, также известный как анализ критических соотношений общей выручки от реализации и объема производства, используется для определения объема продаж, при котором компания будет способна покрыть все свои расходы без получения прибыли.

Перечень целей, для которых используется анализ безубыточности:

· Оценка начального периода функционирования нового предприятия;

· Оценка прибыльности нового вида услуг;

· Оценка прибыльности инвестиций при наращивании основного капитала.

Данные для расчета:

Постоянные издержки = 46071,0 т. тн.

Выручка от реализации = 89906,7 т. тн.

Доля валовой прибыли = 73066,6 = 0,8

89906,7

Безубыточный объем реализации = 46071=57588т. т

Вывод: По графику можно установить, при каком объеме реализации услуг получит прибыль, а при каком ее не будет. С его помощью можно определить точку, в которой затраты будут равны выручке от реализации услуг. Она получила название точки безубыточного объема реализации услуг, или порога рентабельности, ниже которой производство будет убыточным В нашем графике точка расположена на уровне 5758,8т. тн. возможного объема реализации услуг. Если пакеты заказов предприятия больше 5758,8т. тн от его производственной мощности, то оно получит прибыль 11677,54т. тн, если же пакет заказов будет меньше 5758,8т. тн., то предприятие будет находиться в зоне убытков. Следовательно, предварительно должен быть решен вопрос о нецелесообразности организации, выполнения услуг в таком объеме.

3. Проектные предложения по снижению затрат на производство продукции ОАО "Промтехмонтаж"

Дата: 2019-12-10, просмотров: 446.