Прогноз таков – при сохранении текущих условий к критическому порогу достаточности капитала банковский сектор подойдет к 2015 г., после чего он может войти в фазу стагнации. Сокращению тогда подвергнутся именно те направления бизнеса, которые приводят к падению достаточности капитала, прежде всего розничное кредитование. Главный вопрос заключается в том, где банки могут получить ресурсы на дальнейшее развитие?

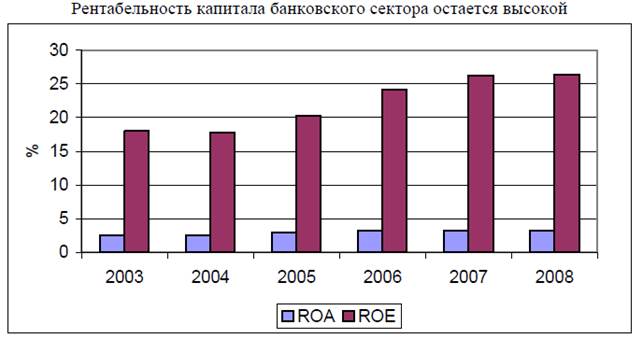

Сегодня основным источником капитализации банковского сектора остается прибыль (см. рис. 6). Она используется для пополнения собственных средств и формирования фондов. Рентабельность капитала банковского сектора сегодня высока – ожидаемое значение ROE не менее 26% (см. рис. 7). Однако даже столь высокой доходности банковского бизнеса недостаточно для поддержания адекватного капитала. Учитывая налоговое бремя (отношение начисленных налогов к прибыли до налогообложения), которое достигает 34% и выплаты акционерам в крупнейших банках на уровне 10%, на пополнение собственных средств идет не так много – около 15% капитала. Если банк хочет поспевать за ростом сектора ему ежегодно необходимо порядка 20% капитала привлекать из внешних источников. Без внешних ресурсов могут обойтись только быстрорастущие специализированные банки, чья рентабельность капитала превышает 50% - Восточный экспресс, Русский стандарт, КИТ Финанс и другие.

Рис. 6. Структура совокупного капитала банковского сектора

Рис.7. Рентабельность капитала банковского сектора остается высокой

Вторым по значимости фактором роста капитала банков (около 12%-13% собственных средств) являются субординированные инструменты. Название инструмента происходит от слова «субординация» – подчинение. Субординированный кредит – «младший» по отношению к другим кредитам. Субординированные (или «мезанинные») обязательства в России уже перестали быть редкостью. Субординированный кредит (облигационный заем или депозит) не взыскивается кредитором ранее окончания срока действия договора, за исключением случаев нарушения условий займа. В случае банкротства или ликвидации банка погашение субординированных займов производится только после выполнения обязательств банка перед всеми остальными кредиторами. Активное привлечение российскими банками субординированных займов началось в 2001 г. Формально Пробизнесбанк первым среди банков получил от МФК субординированный кредит на $5 млн. Де-факто первый опыт использования субординированных обязательств имел Газпромбанк, который имел на счетах своего главного акционера большие остатки на протяжении длительного периода.

Субординированные инструменты получили распространение в форме двух моделей. По первой из них субординированный кредит или депозит привлекается от собственника. Популярность субординированных инструментов объясняется тем, что они позволяют не только капитализировать банк, но сохранить собственникам контроль над ним. Следует иметь в виду, что с помощью субординированных займов владельцы пополняют капитал банка на временной основе, избегая прямого участия в капитале. Таким путем, к примеру, пошли Импэксбанк, привлекший в марте 2005 г. кредит от акционеров на сумму 650 млн. руб., и Росбанк, получивший от ЗАО «Интеррос Эстейт» кредиты на общую сумму 1450 млн. руб. со сроком погашения в 2010-12 гг.

По второй модели банк привлекает деньги с международного рынка посредством субординированных облигаций. Зарубежные партнеры являются важнейшим источником субординированных займов. Особенно их привлекают стабильные банки с высокой доходностью бизнеса. К таким относятся, прежде всего, госбанки. Все крупнейшие госбанки, - Сбербанк, ВТБ, Банк Москвы, Россельхозбанк, ВТБ-24, ВТБ Северо-Запад и др., - выпустили многолетние еврооблигации. В 2005 г. ВТБ и Сбербанк первыми среди отечественных банков эмитировали субординированные еврооблигации. ВТБ привлек в рамках выпуска субординированных еврооблигаций $750 млн., а Сбербанк при посредничестве UBS Investment Bank поставил рекорд восточноевропейской эмиссии - $1 млрд.

Особняком на рынке субординированных обязательств стоит ЕБРР. Международная организация оказывает существенную помощь финансовому сектору, нацеленную на его долгосрочное развитие. ЕБРР выделяет субординированные кредиты региональным и крупным банкам с широкой сетью отделений. Сегодня кредиты российским банкам занимают около 15% совокупного портфеля обязательств. Его помощью в свое время воспользовались Пробизнесбанк, Промсвязьбанк, Московский кредитный банк и даже иностранные дочерние банки – Райффайзенбанк и ММБ.

Таким образом, субординированными инструментами могут воспользоваться крупные банки с высокими международными рейтингами и имеющими доступ к международным рынкам, или банки, входящие в состав ФПГ, где члены группы обладают избытком ликвидности. В начале 2007 г. Банк России внес изменения в Положение №215-П «О методике определения собственных средств (капитала) кредитных организаций». Банк России разрешил выпускать инновационные инструменты основного капитала (Innovative Tier 1 Capital) и гибридные инструменты дополнительного капитала (Hybrid Tier 2 Capital). В Великобритании, Швейцарии, Канаде, Австралии и др. странах банки могут до 15% основного капитала формировать за счет рыночного долга. Банк имеет возможность выпустить привилегированные обязательства (по характеристикам близким к привилегированным акциям), продать их компании специального назначения, которая разместит свои облигации среди инвесторов. Банки также могут досрочно погашать выпуски и размещать «длинные» бумаги с опционами. В то же время Банк России сохранил главное ограничение — субординированный долг не может превышать половины капитала банка. Тем не менее, приходится констатировать, что несмотря на инновации, ими по-прежнему могут воспользоваться узкая группа банков. Причиной тому является отсутствие длинных денег на внутреннем рынке.

Многие наблюдатели возлагают надежду на выход акций банков на публичный рынок и как следствие – увеличение капитализации сектора. Более чем успешные IPO Сбербанка и ВТБ, прошедшие в начале 2007 г., показали, что спрос на банковские акции велик, и инвесторы блестяще оценивают перспективы банковского сектора. Пока же мы не наблюдаем отрицательную динамику соотношения уставного капитала и собственных средств банков. С 2004 г. она непрерывно падает и к середине 2007 г. достигла немногим более 30%. Иными словами, собственники не торопятся пополнять уставной капитал или осуществлять публичные эмиссии, к которым предъявляются более жесткие требования, чем к субординированным инструментам. В настоящее время провести организацию IPO в состоянии лишь немногочисленная группа банков. В силу высоких издержек IPO и небольшого размера большинства банков вывод акций на публичный рынок могут провести только крупнейшие организации.

Что делать?

Среди мер, направленных на повышении достаточности капитала банков, наиболее простая, – снижение норматива, - вовсе не выглядит разумной. Банковский сектор быстро развивается, опережая рост российской экономики. Вместе с ростом накапливаются риски, которые проявятся только после стабилизации рынка. Мы не можем пойти на смягчение норматива, поскольку это означает проциклическую политику, способствующую перегреву сектора.

Единственно выглядит разумным дифференциация требований к капиталу в зависимости от характера рисков кредитной организации. В 2006 г. по итогам XV Международного банковского конгресса Банку России было рекомендовано установить дифференцированные нормативы достаточности капитала исходя из оценки профиля и уровня риска, качества управления ими и состояния внутреннего контроля в банках. Однако практическая реализация дифференцированного подхода сталкивается с рядом сложностей: смещение банковских портфелей в сторону рисков, заданных регулятором; проблема объективности оценки рисков (подход на основе внутренних рейтингов в наших банках не развит), ухудшение достаточности капитала в быстрорастущих банках. Вполне может оказаться, что дифференциация требований к капиталу, не облегчит, а лишь усугубит проблему крупнейших банков. Среди всех предложений по повышению капитализации мне кажутся наиболее здравыми инвестиционная льгота и дальнейшее развитие субординированных инструментов.

Прежде всего, необходимо полностью реализовать возможность органической капитализации. Речь идет о введении инвестиционной льготы по налогу на прибыль кредитных организаций, ставка которого сейчас составляет 24%. Эффективное налоговое бремя российских банков, измеренное как отношение начисленных налогов к прибыли до налогообложения, достигает 34%. К примеру, у Сбербанка России оно достигает 35%, у ВТБ - 38%, у МДМ-банка - 43% и т.д. На наш взгляд целесообразно обнулить ставку налога на прибыль или существенно ее снизить (до 5%) при условии, что прибыль не пойдет на дивиденды акционерам, а будет направлена на увеличение собственного капитала банка. По нашим оценкам, это не только позволит повысить капитализацию банков, но и снизить процентные ставки по кредитам ниже 10%.

За субординированными рублевыми инструментами кроется большое будущее. Субординированные конвертируемые облигации, оправдавшие себя во многих странах, способны значительно помочь банкам. Роль государства здесь может быть велика: во-первых, оно должно дерегулировать этот сегмент рынка, во-вторых, посредством Банка Развития рыночными методами стимулировать его развитие. Необходимо продолжать упрощать процедуру выпуска субординированных обязательств. Сейчас любое увеличение капитала за счет субординированного долга должно проходить экспертизу и согласовывается с Банком России. Необходимо перейти от разрешительного порядка выпуска обязательств к уведомительному. Для проверки документации по выпуску вполне достаточно регулярных инспекций. Кроме того, Банк России должен не только включить субординированные долги в ломбардный список, но и взять на себя обязательства первичного дилера. В чем может заключаться вклад Банка Развития? Он может выкупать определенную долю субординированных облигаций. Если ЕБРР активно участвует в пополнении капитала банков, то почему отечественный банк развития не может этого делать? Мы полагаем, что Банка Развития должен быть активно вовлечен в создание рынка субординированных инструментов.

Заключение

Термин “достаточность капитала” отражает общую оценку надежности банка, степень его подверженности риску.

Ключевым элементом капитала банка или базисным капиталом должен быть оплаченный акционерный капитал и объявленные резервы.

Структура собственных средств может быть представлена следующим образом:

4. Капитал и фонды банка (УК; собственные акции, выкупленные у акционеров; добавочный капитал; фонды банков; резервы на возможные потери по ссудам);

5. Доходы будущих периодов (переоценка собственных средств в инвалюте, переоценка средств в инвалюте, переоценка ценных бумаг);

6. Доходы и прибыль.

Оценка достаточности собственного капитала банка предполагает:

определение критериев достаточности капитала, выбор показателей,

характеризующих достаточность капитала, и оценку фактического уровня соответствующих показателей.

Все эти показатели, исходя из методики их расчета, могут быть объединены в две основные группы: отношение капитала к общим депозитам (вкладам); отношение капитала к активам (различной группировки и оценки). Но на практике, для того чтобы правильно оценить достаточность капитала, не

достаточно только лишь рассчитать показатели. Самой ранней методикой является Базельская методика. Несмотря на некоторые недостатки Базельской методики, именно на нее опираются практически все центральные банки при составлении собственной методики оценки капитала и его достаточности.

Оценки достаточности капитала банка по системе CAMEL также опирается на установленные Базельским соглашением стандарты оценки собственного капитала банка.

Для проведения анализа достаточности собственных средств ЦБ РФ

рекомендует проанализировать: показатель достаточности капитала, излишек (недостаток) капитала, состав капитала кредитной организации, структуру источников основного капитала, структуру источников дополнительного капитала и активы, взвешенные с учетом принимаемого риска.

Несмотря на многообразие методик оценки достаточности капитала, все они опираются на стандарты Базельского комитета и на сегодняшний день практически все банки используют в качестве основного показателя оценки достаточности капитала соотношение собственных средств банка к активам.

Рассматриваемую тему своей работы я продемонстрировала на примере конкретного банка – ЗАО «Банк Русский Стандарт». Раскрыла основные финансовые показатели и коэффициенты банка, приложила бухгалтерский баланс (форма №1), отчет о прибылях и убытках (форма №2), отчет об уровне достаточности капитала.

В рейтинге 50 российских банков по совокупности показателей ЗАО «Банк Русский Стандарт» занял 14-е место. В том числе 5-е место по рентабельности активов, 10-е место по рентабельности капитала, 11 - по коэффициенту достаточности капитала,15- по размеру активов и 21-е - по росту прибыли в реальном выражении.

Минимально допустимое значение норматива Н1 для банков зависит от величины собственного капитала банка. Для организаций с капиталом от 5 млн. евро и выше - 10%, а для слабо капитализированных (менее 5 млн. евро) - 11%. Для банков, занимающихся эмиссией облигаций с ипотечным покрытием Н1 равен 14%.

Фактическое значение достаточности собственных средств (капитала) ЗАО «Банк Русский Стандарт» составляет 20,6% (см.приложение – отчет об уровне достаточности капитала в приложение, строки 2,3).

Нельзя сказать, что требования к капиталу банков в нашей стране завышены. Международные нормы достаточности капитала находятся в диапазоне от 8% до 12%, но никогда не превышают 25%.

Сегодня основным источником капитализации банковского сектора остается прибыль. Вторым по значимости фактором роста капитала банков (около 12%-13% собственных средств) являются субординированные инструменты.

Среди мер, направленных на повышении достаточности капитала банков, наиболее простая, – снижение норматива, - вовсе не выглядит разумной. Единственно выглядит разумным дифференциация требований к капиталу в зависимости от характера рисков кредитной организации.

За субординированными рублевыми инструментами кроется большое будущее. Субординированные конвертируемые облигации, оправдавшие себя во многих странах, способны значительно помочь банкам. Роль государства здесь может быть велика: во-первых, оно должно дерегулировать этот сегмент рынка, во-вторых, посредством Банка Развития рыночными методами стимулировать его развитие. Необходимо продолжать упрощать процедуру выпуска субординированных обязательств. Сейчас любое увеличение капитала за счет субординированного долга должно проходить экспертизу и согласовывается с Банком России.

Список литературы

1. Инструкция Центрального Банка от 16 января 2004 г. N 110-И «Об обязательных нормативах банков». Зарегистрировано в Минюсте РФ 6 февраля 2004 г. N 5529

2. Балабанов И.Т. Банки и банковское дело: Учебное пособие. - СПб.: Питер, 2005.

3. Белоглазова Г.Н., Кроливецкая Л.П. Банковское дело. - 5-е изд., перераб. И доп.-М.: Финансы и статистика, 2004.

4. Лаврушин О.И., Управление деятельностью коммерческого банка (Банковский менеджмент).-М.: Юристъ, 2002.

5. Лаврушин О.И. Банковское дело: Учебник для вузов.-2-ое изд., перераб. И доп.-М.: Финансы и статистика, 2002.

6. Андрианов В. Ограничение банковских рисков: рекомендации Базельского комитета и обязательные нормативы деятельности банков. Банковское дело.-№ 10-2004 г.

7. Деньги. Кредит. Банки. Учебное пособие. – М.: ЮНИТИ – ДАНА, 2005 г.

8. Беляков А.В.- Банковские риски: проблемы учета, управления и Регулирования, 2006г

9. Жарковская Е.П. Банковское дело. Учебник. – М.: ОМЕГА – Л, 2006 г.

10. Казак А.Ю., Марамыгин М.С., Прокофьева Е.Н., Шастковская Е.Г. Деньги. Кредит. Банки. Учебник. – М.: Экономистъ, 2007 г.

11. Лямина Н. Какой будет банковская система в 2020 году. Национальный

Банковский Журнал. – 2007 г. - № 9.

12. Моисеев С. Достаточность капитала банков: лоббизм крупнейших или

реальная угроза. Национальный Банковский Журнал. – 2007 г. - № 11

13. Молчанов А.В. Коммерческий банк в современной России: Теория и

практика. – М.: Финансы и статистика, 2004 г.

14. Буркова Ю.А.- "Субординированные кредиты", 2007г.

15. Интернет-ресурсы:

· http://www.dslib.ru/finansy/stischkovskij.html

· http://www.banki-delo.ru/2009/12/оценка-достаточности-собственного-к/

· http://www.raexpert.ru/

· http://www.rsb.ru/

· http://www.mfpa.ru/general/upload/investigation/Dostatochnost_kapitala_bankov.pdf

· www.banks-rate.ru

· www.bankir.ru

· www.finansy.ru

[1] Экономический портал http://kurs.ido.tpu.ru/courses/Banks_d/tema13/tema13.htm

[2] Боровская М.А. Банковские услуги предприятиям: Учебное пособие. Таганрог: Изд-во ТРТУ, 1999. 169с.

[3] Управление деятельностью коммерческого банка (банковский менеджмент) / Под ред. д-ра экон. наук, проф. О.И. Лаврушина. 219

[4] Экономический анализ деятельности коммерческого банка: Учебник для вузов. М.: Издательская корпорация “Логос”, 2008. 221 с.

[5] Комплексный анализ финансово-экономических результатов деятельности банка и его филиалов / Л.Т. Гиляровская, С.Н. Паневина. СПб.: Питер, 2003. 240 с.

[6] Управление деятельностью коммерческого банка (банковский менеджмент)/Под ред. д-ра экон. наук, проф. О.И. Лаврушина. 222с

[7] Банковское дело: Учебник/Под ред. д-ра экон. наук, проф. Г.Г. Коробовой. М.: Экономистъ, 2004. 117 с.

[8] Годовой отчет ЗАО «Банк Русский Стандарт» за 2009 г. http://www.rsb.ru/

[9] Годовой отчет ЗАО «Банк Русский Стандарт» за 2009 г. http://www.rsb.ru/

Дата: 2019-12-22, просмотров: 372.