Оценка достаточности собственного капитала банка предполагает:

определение критериев достаточности капитала, выбор показателей,

характеризующих достаточность капитала, и оценку фактического уровня

соответствующих показателей[3]. Существует много способов вычисления

показателей достаточности капитала: от простого соотношения капитала

банка и суммы всех активов или обязательств, расчета коэффициента

“свободного” капитала до соотношения капитала банка с активами,

взвешенными с учетом риска потери части их стоимости. Все эти

показатели, исходя из методики их расчета, могут быть объединены в две

основные группы: отношение капитала к общим депозитам (вкладам);

отношение капитала к активам (различной группировки и оценки)[4]. Но на

практике, для того чтобы правильно оценить достаточность капитала, не

достаточно только лишь рассчитать показатели.

Самой ранней методикой является Базельская методика. Она

разработана в 1988 г. и до сих пор в нее вносятся различные дополнения и изменения. Основу концепции оценки достаточности капитала составляли следующие принципы: деление капитала на два уровня — капитал первого (основного) и капитал второго (дополнительного) уровня; учет качества активов посредством взвешивания активов и забалансовых операций по риску, а следовательно, оценка капитала с учетом принятого банком риска; акцент на качество кредитного портфеля и взвешенную кредитную политику; установление ограничений на соотношение между капиталом первого и второго уровня; определение нормативного требования по показателю достаточности капитала (норматив достаточности или коэффициент Кука) на уровне 8 % для общей суммы собственных средств и 4 % — для капитала первого уровня.

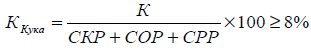

Расчет коэффициента достаточности капитала предлагается

производить по следующей формуле (коэффициент Кука)[5]:

где К — собственные средства (капитал) банка, тыс. руб.; СКР —

совокупная величина кредитного риска, тыс. руб.; СОР — совокупная

величина операционного риска, тыс. руб.; СРР — совокупная величина

рыночного риска, тыс. руб.

Предложенный Базельским комитетом подход к определению

достаточности капитала обладает следующими основными достоинствами:

характеризует “реальный” капитал; способствует пересмотру стратегии

банков и отказу от чрезмерного наращивания кредитов при минимальном

капитале, отдавая предпочтение не объему кредитного портфеля, а его

качеству; способствует увеличению безрисковой деятельности банка;

поощряет правительство уменьшать регламентацию деятельности банков,

поскольку в ней проявляется больше элементов саморегулирования; дает

возможность учитывать риски по забалансовым обязательствам; позволяет

сравнивать банки разных стран.

Вместе с тем данному методу расчета достаточности капитала присущь

ряд существенных недостатков: отсутствие достаточной четкости в

определении составных элементов капитала по уровням, что позволяет

смягчить требования к капиталу со стороны центральных банков;

недостаточно подробная дифференциация активов по степени риска и

занижение требований к резервам по отдельным видам операций.

Несмотря на некоторые недостатки Базельской методики, именно на нее

опираются практически все центральные банки при составлении

собственной методики оценки капитала и его достаточности.

Рейтинговая система оценки надежности CAMEL была разработана в

Соединенных Штатах в 1978г.4 Оценки достаточности капитала банка по

системе CAMEL также опирается на установленные Базельским

соглашением стандарты оценки собственного капитала банка. Для расчета

коэффициентов достаточности капитала сумма активов взвешивается с

учетом возможного риска, который определяется на основе рекомендаций

Базельского соглашения.

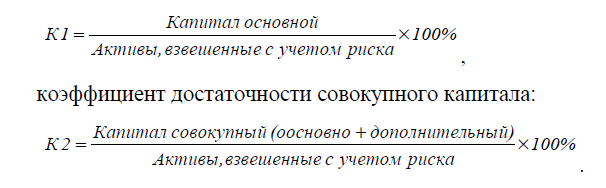

Основные показатели достаточности имеют следующий вид:

К числу дополнительных показателей отнесен, прежде всего,

показатель левереджа, характеризующий долю основного капитала в

активах. Коэффициент левереджа рассчитывается как отношение

основного капитала к средней сумме активов по балансу банка.

Коэффициент левереджа установлен на уровне 3% для всех банков[6].

К дополнительным показателям, конкретизирующим и дополняющим

состояние основных показателей, также относятся:

- коэффициент достаточности материального основного капитала

(отношение основного капитала за вычетом нематериальных активов к

средней сумме активов);

- коэффициент рисковых активов;

- объем и динамика критических и некачественных активов.

Окончательный вывод о достаточности капитала делается на основе,

во-первых, сравнения фактических уровней коэффициентов основных

показателей с принятыми в стране критериальными уровнями и, во-вторых, оценки результатов анализа качества активов. Оценка качества активов осуществляется на основе определения степени риска отдельных групп активов и расчета ряда основных и дополнительных показателей. В оценочной системе CAMEL капитал банка рассматривается как важнейший элемент и оценивается исходя из объемов рискованных активов, объема критических и некачественных активов, ожидаемого роста банка, качества управления в отношении активов и роста банка.

Методика ЦБ РФ, принятый в российской банковской практике для

контроля за поддержанием коммерческими банками собственного капитала на достаточном для возмещения потерь в критических ситуациях метод расчета норматива достаточности во многом соответствует международным стандартам[7].

Для проведения анализа достаточности собственных средств ЦБ РФ

рекомендует проанализировать: показатель достаточности капитала, излишек (недостаток) капитала, состав капитала кредитной организации, структуру источников основного капитала, структуру источников дополнительного капитала и активы, взвешенные с учетом принимаемого риска.

Показатели оценки достаточности капитала в соответствии с

Указанием Банка России от 16.01.04 г. 1379-У “Об оценке финансовой

устойчивости банка для признания ее достаточной для участия в системе

страхования вкладов” состоят из показателя достаточности собственных

средств (капитала) и показателя общей достаточности капитала.

Следовательно, несмотря на многообразие методик оценки

достаточности капитала, все они опираются на стандарты Базельского

комитета и на сегодняшний день практически все банки используют в

качестве основного показателя оценки достаточности капитала

соотношение собственных средств банка к активам.

Следовательно, хотя при определении величины банковского капитала достигнуто принципиальное согласие между развитыми странами, многие вопросы как для зарубежных, так и для отечественных специалистов являются небесспорными. Таким образом, наличие “достаточного” капитала не является строгим показателем надежности банка. Величина данного показателя имеет реальное значение только при системном анализе деятельности банка, т.е. лишь в совокупности с другими аналитическими показателями.

Для оценки достаточности капитала было испробовано несколько

подходов. Соответственно существуют различные способы вычисления

коэффициента достаточности на основе активов: коэффициент левериджа

– показывает долю капитала банка в его активах; коэффициент

“свободного” банковского капитала – соотношение капитала банка и

суммы всех активов и забалансовых обязательств; сопоставление капитала

с активами, взвешенными по коэффициентам рисков.

Глава 2. Расчет достаточности капитала на примере ЗАО «Банк Русский Стандарт»

Дата: 2019-12-22, просмотров: 427.