| Наименование компании | Характеристика | Баллы | ||||||||||

| Качество обслуживания | Гарантии | Репутация компании | Наличие рекомендации | Уровень цен | Широта ассортимента | Сроки по установке и исполнению работ | Наличие сертифицированных специалистов | Удобные условия оплаты | Средний балл | Балл корреляции | Общая полезность | |

| Форт Диалог | 8,20 | 7,60 | 7,70 | 7,10 | 6,40 | 7,60 | 5,50 | 6,40 | 7,10 | 7,07 | 7,37 | 6,85 |

| Абак | 6,40 | 5,40 | 7,40 | 6,90 | 8,10 | 7,60 | 5,40 | 7,40 | 5,10 | 6,63 | 6,50 | 6,30 |

| Продолжение таблицы 2.3.1. | ||||||||||||

| Центр | 7,10 | 8,00 | 6,70 | 8,70 | 6,80 | 5,90 | 6,40 | 7,50 | 4,40 | 6,83 | 7,05 | 6,81 |

| ТатАИСэнерго | 8,00 | 7,30 | 8,10 | 8,60 | 6,60 | 7,10 | 6,20 | 7,10 | 6,50 | 7,28 | 7,49 | 7,12 |

| ICL | 7,90 | 8,00 | 8,00 | 7,70 | 6,90 | 7,80 | 6,90 | 5,30 | 6,50 | 7,22 | 7,58 | 7,16 |

| АйТи | 6,60 | 7,10 | 5,60 | 7,70 | 8,10 | 7,60 | 5,70 | 6,90 | 5,40 | 6,74 | 6,66 | 6,42 |

| Важность | 0,20 | 0,18 | 0,16 | 0,10 | 0,08 | 0,08 | 0,08 | 0,06 | 0,06 | 1,00 | ||

| Дифференциация | 1,36 | 1,38 | 1,38 | 1,28 | 1,40 | 1,41 | 1,66 | 1,48 | 1,71 |

| ||

| Характерность фактическая | 0,27 | 0,25 | 0,22 | 0,13 | 0,12 | 0,12 | 0,13 | 0,08 | 0,09 | 1,42 |

|

|

| Характерность нормированная | 0,23 | 0,20 | 0,17 | 0,08 | 0,07 | 0,07 | 0,09 | 0,04 | 0,05 | 1,00 | ||

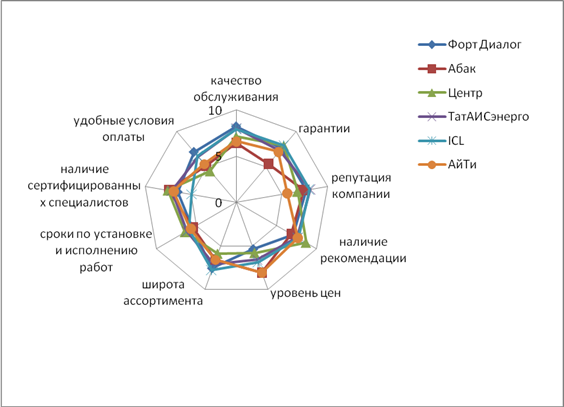

Полученные результаты позволяют наглядно оценить, по каким позициям услуги ЗАО «Форт Диалог» наиболее полно отвечают запросам потребителей, а какие позиции являются слабыми, по сравнению с конкурентами.

Анализ оценок по наиболее важным атрибутам в глазах респондентов выявил следующую ситуацию. Первостепенной значимостью для потребителей имеет «качество обслуживания». Следует отметить, что ЗАО «Форт Диалог»» набрало наибольшее количество баллов – 8,2. На втором место по данному критерию компания «ТатАИСэнерго» (8,0) и «ICL» (7,9).

Следующим по важности показателем являются «гарантии», которые предоставляет поставщик IT услуг. Данный критерий максимально выражен у компании «Центр» (8,0) и «ICL» (8,0). В компании «Форт Диалог» данный критерий выражен на 7,6 баллов.

На 3 месте по важности находится показатель «репутации компаний»: «ТатАИСэнерго» (8,1), «ICL» (8,0) и «Форт Диалог» (7,7). По атрибуту «наличие рекомендаций» лидирует компания «Центр» (8,7), затем «ТатАИСэнерго» (8,1), «ICL» (7,7) и «АйТи» (7,7) и лишь на пятом месте компания «Форт Диалог» (7,1).

На 5 месте по важности располагается «уровень цен», максимально соответствует ожиданиям потребителей данный параметр у компании «Айти» (8,1) и «Абак» (8,1), далее «Центр» (6,8), «ICL» (6,9), «ТатАИСэнерго» (6,6) и на шестом месте компания «Форт Диалог» (6,4).

Атрибут «широта ассортимента» максимально соответствует ожиданиям потребителей в компании «ICL» (7,8), «Форт Диалог» (7,6), «АйТи» (7,6), «Абак» (7,6), «ТатАИСэнерго» (7,1).

Атрибут «сроки по установке и исполнению работ» максимально реализован в компании «ICL» (6,9), «Центр» (6,4), «ТатАИСэнерго» (6,2), «АйТи» (5,7) и «Форт Диалог» (5,5).

По атрибуту «наличие сертифицированных специалистов» лидирует компания «Центр» (7,5), «Абак» (7,4), «ТатАИСэнерго» (7,1), и «АйТи» (6,9), «Форт Диалог» (6,4) и «ICL» (5,3).

Атрибут «условия оплаты» максимально удовлетворяет запросы потребителей в компании «Форт Диалог» (7,1), «ТатАИСэнерго» (6,5), «ICL» (6,5) и «АйТи» (5,4).

Из приведённых данных видно, что наиболее конкурентоспособной являются услуги компании «ТатАИСэнерго», «ICL» и «Форт Диалог».

Рис. 2.3.2. Многоугольник конкурентоспособности

Слабыми сторонами услуг ЗАО «Форт Диалог» являются репутация компании, наличие рекомендаций, высокий уровень цен, длительные сроки по установке и исполнению работ, недостаток сертифицированных специалистов.

Конкурентными преимуществами являются качество обслуживания, гарантии, широкий ассортимент и удобные финансовые условия.

Наиболее популярными IT компаниями, по мнению респондентов, являются компании, имеющие багаж осуществленных и работающих проектов, положительную репутацию и рекомендации в кругах потенциальных клиентов.

Собирать информацию об IT компаниях респонденты предпочитают в сети Интернет, по рекомендациям коллег и знакомых, а так же на специализированных выставках.

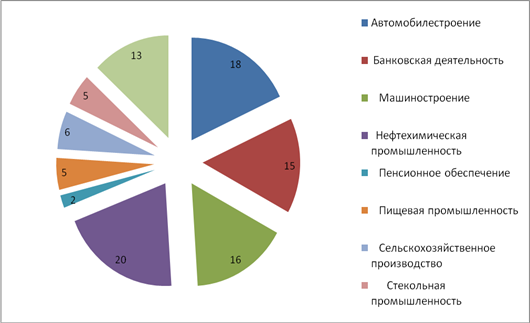

Состав респондентов показан на рисунке 2.3.3.:

Рис. 2.3.3. Состав респондентов

Большая часть респондентов является представителями предприятий нефтехимической отрасли (20%), автомобилестроения (18%), машиностроения (16%) – данные отрасли являются основными потребителями IT услуг. Представители компаний банковского сектора составляют 15% опрошенных, строительство (13%), сельское хозяйство (6%), пищевая (5%) и стекольная промышленность (5%), пенсионное обеспечение (2%).

В результате анализа был сделан вывод, что услуги IT компаний слабо дифференцированы, уровень качества IT услуг высок, а цены стабильно снижаются. Это свидетельствует о преобладание на рынке не ценовых методов конкуренции.

Дата: 2019-12-22, просмотров: 454.