Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. Данный анализ заключается в сравнении средств по активу, сгруппированных по скорости их превращения в денежные средства (т.е. по степени их ликвидности) и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

Для пассивов распределение представлено в таблице 1 и выглядит следующим образом:

Таблица 1 – Группировка обязательств по пассиву по срокам погашения

| Класс | Название | Состав |

| П1 | Наиболее срочные обязательства | Кредиторская задолженность |

| П2 | Краткосрочные пассивы | Краткосрочные кредиты и займы |

| П3 | Долгосрочные пассивы | Долгосрочные кредиты и займы |

| П4 | Постоянные пассивы | Собственный капитал |

Для активов распределение представлено в таблице 2 и выглядит следующим образом:

Таблица 2 – Группировка активов по степени ликвидности

| Класс | Название | Состав |

| А1 | Наиболее ликвидные активы | Денежные средства, кр/ср фин. вложения |

| А2 | Быстрореализуемые активы | Кр/ср фин. вложения, кр/ср дебиторская задолженность* |

| А3 | Медленнореализуемые активы | Д/ср дебиторская задолженность*, запасы* |

| А4 | Труднореализуемые активы | Внеоборотные средства |

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место следующие соотношения [18]:

А1 ≥ П1,

А2 ≥ П2,

А3 ≥ П3,

А4 ≤ П4. (1)

Если некоторые неравенства не соответствуют указанным ограничениям, ликвидность баланса в большей или меньшей степени отличается от абсолютной. Причем следует иметь в виду, что менее ликвидные активы не могут заменить более ликвидные при недостатке средств по одной группе и избытке по другой из-за невозможности погашения такими активами более срочных обязательств.

Сопоставление наиболее ликвидных средств и быстро реализуемых активов с наиболее срочными обязательствами и краткосрочными пассивами позволяет выяснить текущую ликвидность. Она свидетельствует о платежеспособности (или неплатежеспособности) предприятия на ближайшее время.

Сравнение медленно реализуемых активов с долгосрочными и среднесрочными пассивами показывает перспективную ликвидность. Перспективная ликвидность отражает прогноз платежеспособности на основе сравнения будущих поступлений и платежей.

Сопоставление итогов первой группы по активу и по пассиву, т. е. А1 и П1 (сроки до трех месяцев), отражает соотношение текущих платежей и поступлений.

Сравнение итогов второй группы по активу и пассиву, т. е. А2 и П2 (в среднем это сроки от 3-х до 6-ти месяцев), показывает тенденцию увеличения или уменьшения текущей ликвидности в недалеком будущем.

Сопоставление итогов по активу и по пассиву для третьей и четвертой групп отражает соотношение платежей и поступлений в относительно отдаленном будущем.

Соответствие степени ликвидности активов и сроков погашения обязательств в пассиве намечено ориентировочно, поэтому данная схема анализа ликвидности баланса приближенна. Однако, с точки зрения возможностей своевременного осуществления расчетов, проводимый по данной схеме анализ достаточно полно представляет финансовое состояние [5].

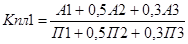

1) Общий показатель ликвидности:

. (2)

. (2)

Обобщающий показатель, отражающий ликвидность структуры баланса в целом. Снижение весовых коэффициентов в числителе связано с уменьшением ликвидности активов, в знаменателе – со снижением степени срочности оплаты обязательств.

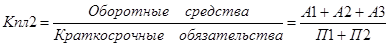

2) Общий показатель покрытия (коэффициент текущей ликвидности):

. (3)

. (3)

Наиболее обобщающий показатель платежеспособности, отражающий достаточность оборотного капитала у предприятия, который может быть использован им для погашения своих краткосрочных обязательств. Расчет производится как отношение всего оборотного капитала к краткосрочным обязательствам. Рекомендуемая величина этого коэффициента должна находиться в пределах от 1,0 до 2,0. Нижняя граница обусловлена тем, что оборотного капитала должно быть, по меньшей мере, достаточно для погашения краткосрочных обязательств, иначе предприятие может оказаться неплатежеспособным в анализируемый период времени с вытекающими из этой ситуации последствиями. Превышение оборотного капитала над краткосрочными обязательствами более чем в два раза считается также нежелательным, поскольку свидетельствует о нерациональном вложении предприятием своих средств и неэффективном их использовании.

Однако, понятие о неэффективном использовании оборотного капитала при рекомендуемом верхнем значении этого показателя для промышленности - 2.0, скорее условное, чем практическое в сегодняшних условиях российской экономики.

В стабильных экономических условиях такое высокое значение показателя означало бы действительно неэффективное вложение финансовых средств в оборотный капитал. Если предприятием не планируется массовый выброс продукции на рынок, то вложенные средства замораживаются и не приносят ожидаемой прибыли. Дальновидные руководители предприятий предпочитают не увеличивать до бесконечности ликвидность баланса, а вкладывают финансовые средства в основные фонды для освоения новых изделий или приобретения нового оборудования более совершенного для выпуска тех же изделий с лучшим качеством. На сегодняшний день трудно рекомендовать эту схему руководителям предприятий в условиях нестабильности российской экономики, но на перспективу это необходимо учитывать.

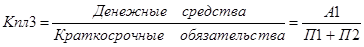

3) Коэффициент абсолютной ликвидности является частным показателем общего показателя покрытия:

. (4)

. (4)

Раскрывает отношение абсолютно ликвидной части оборотного капитала денежных средств на счетах предприятия и краткосрочных финансовых вложений к текущим (краткосрочным) обязательствам. Его значение признается достаточным на уровне не менее 0,2 - 0,25.

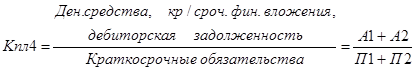

4) Ликвидность средств в обращении (промежуточный показатель покрытия, коэффициент срочной ликвидности):

. (5)

. (5)

Показывает потенциальную возможность предприятия погасить свои краткосрочные обязательства при условии востребования с дебиторов всей суммы задолженности. Кроме денежных средств и краткосрочных ценных бумаг в числителе указывается сумма мобилизованных средств в расчетах с дебиторами, которая зависит, кроме других условий, и от скорости платежного документооборота. В знаменателе - сумма краткосрочных обязательств.

Значение показателя должно быть не ниже уровня 0,7-0,8. С помощью этого коэффициента можно определить, какую долю краткосрочных обязательств можно покрыть (погасить) за счет наиболее ликвидной части оборотного капитала при ее обращении в денежную форму.

Кроме того, путем расчета отношения коэффициента ликвидности средств в обращении к общему коэффициенту покрытия можно вычислить, какую долю составляют более ликвидные средства в составе всего ликвидного (оборотного) капитала. Если из единицы вычесть получившееся значение, то можно узнать долю наименее ликвидной части (запасы и затраты) в составе всего ликвидного (оборотного) капитала.

Изучение в динамике долевого соотношения наименее и наиболее ликвидных средств в составе всего ликвидного (оборотного) капитала представляет также несомненный интерес для анализа.

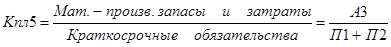

5) Ликвидность при мобилизации средств (коэффициент ликвидности ТМЦ):

. (6)

. (6)

Характеризует степень зависимости платежеспособности предприятия от материально-производственных запасов и затрат с точки зрения необходимости мобилизации денежных средств для погашения своих краткосрочных обязательств. Коэффициент рассчитывается посредством деления стоимости материально-производственных запасов и затрат на сумму краткосрочных обязательств. Рекомендуемые значения в диапазоне от 0,5 до 1,0.

Необходимость расчета этого показателя вызвана тем, что ликвидность отдельных составляющих оборотного капитала далеко не одинакова, и если, например, денежные средства могут служить непосредственным источником выплаты текущих обязательств, то запасы могут быть использованы для этой цели лишь после их реализации, что предполагает не только наличие покупателя, но и наличие у покупателя денежных средств. Этот коэффициент может иметь значительные колебания в зависимости от материалоемкости производства и для каждого предприятия он индивидуален. Желательно чтобы его изменения в динамике не имели больших отклонений.

Представляет интерес анализ этого коэффициента в динамике вместе с изменениями значений в числителе (материально-производственные запасы и затраты) и в знаменателе (краткосрочные обязательства). При этом анализе можно выявить изменения в хозяйственной деятельности предприятия с точки зрения кредитной политики. Так, при неизменной кредитной политике (при стабильной сумме краткосрочных обязательств) значительный рост коэффициента ликвидности при мобилизации средств будет говорить в целом об ухудшении хозяйственной деятельности предприятия, в частности, о росте незавершенного производства, затоваривании сырьем, готовой продукцией, росте издержек и т.д. И, наоборот, при стабильном объеме материально-производственных запасов и затрат в случае уменьшения значений коэффициента можно предположить, что на предприятии ухудшилась ситуация с краткосрочными обязательствами, т.е. либо были взяты дополнительные краткосрочные кредиты, либо увеличилась задолженность кредиторам, либо и то и другое вместе.

1.4.2Коэффициенты финансовой устойчивости

После общей характеристики финансового состояния и его изменения за отчетный период следующей важной задачей анализа финансового состояния является исследование абсолютных показателей финансовой устойчивости организации.

Финансовая устойчивость - это определенное состояние счетов предприятия, гарантирующее его постоянную платежеспособность. Обеспечение запасов источниками формирования является сущностью финансовой устойчивости, а платежеспособность - ее внешним проявлением. Знание предельных границ изменения источников средств для покрытия вложений капитала в основные фонды или производственные запасы позволяет генерировать такие направления хозяйственных операций, которые ведут к улучшению финансового состояния предприятия, к повышению его устойчивости.

Цель анализа финансовой устойчивости заключается в оценке способности организации погашать свои обязательства и сохранять права владения в долгосрочной перспективе.

Запас источников собственного капитала - это запас финансовой устойчивости предприятия при том условии, что его собственный капитал превышает заемный.

Финансовая устойчивость оценивается по соотношению собственного и заемного капитала как источников формирования активов предприятия. Иначе коэффициенты финансовой устойчивости называются показателями структуры капитала, или показателями покрытия.

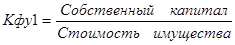

1) Уровень собственного капитала (коэффициент собственности, коэффициент независимости, коэффициент автономии):

. (7)

. (7)

Отражает финансовую структуру капитала предприятия и является краеугольным камнем финансового анализа. Аналитики и кредиторы отдают предпочтение стабильности этого показателя и поддержанию его значений на достаточно высоком уровне. Он вычисляется через соотношение собственного капитала к итогу баланса. Нормальным значением этого коэффициента, обеспечивающим достаточно стабильное положение предприятия в глазах инвесторов и кредиторов, считается уровень 60% (0,6) и более.

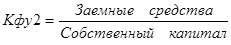

2) Соотношение заемного и собственного капитала:

. (8)

. (8)

Показывает, сколько заемного капитала привлекло предприятие на 1 рубль вложенного в активы собственного капитала. Числовое значение этого соотношения должно быть менее 0,7 и не более 1,0.

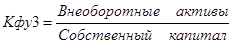

3) Обеспечение внеоборотных активов собственным капиталом:

. (9)

. (9)

Значение данного показателя отражает, в какой степени внеоборотные активы предприятия финансируются собственным капиталом. Расчет этого коэффициента производится по формуле: в числителе - внеоборотные активы; в знаменателе - сумма собственного капитала. Принципиально важно иметь это соотношение на уровне меньше 1,0.

4) Коэффициент обеспеченности собственными средствами:

. (10)

. (10)

Показывает, какая часть текущих активов предприятия формируется за счет собственного капитала предприятия. Величина собственных оборотных средств определяется как разность суммы собственного капитала и суммы внеоборотных активов предприятия.

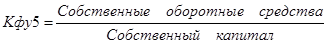

5) Коэффициент маневренности:

. (11)

. (11)

Показывает, какая часть собственного капитала предприятия направлена на формирование оборотных средств предприятия. Величина собственных оборотных средств определяется как разность суммы собственного капитала и суммы внеоборотных активов предприятия.

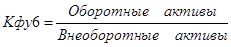

6) Соотношение оборотного и внеоборотного капитала:

. (12)

. (12)

Показывает изменение структуры имущества предприятия в разрезе его основных двух групп. Значения этого показателя существенно различаются в зависимости от вида деятельности предприятия. Значительные колебания коэффициента требуют более детального изучения финансовой ситуации, вызвавшей эти изменения.

Дата: 2019-12-22, просмотров: 359.