Ликвидность – одна из обобщенных качественных характеристик деятельности банка. Термин «ликвидность» в буквальном смысле означает легкость реализации, продажи, превращение материальных ценностей в денежные средства. Ликвидность банка – его способность своевременно и без потерь выполнять свои обязательства перед вкладчиком и кредиторами.

Для поддержания необходимого уровня ликвидности банк всегда должен прогнозировать возможность оттока вкладов до востребования, а также «ненадежность» срочных кладов, увеличение спроса на кредит со стороны клиентуры, изменение экономической конъюнктуры и т.д.

В целях контроля за состоянием ликвидности банка ЦБ РФ установил нормативы ликвидности. Оценка уровня ликвидности коммерческого банка осуществляется путем сопоставления фактических значений коэффициентов ликвидности конкретного банка с установленными нормативами.

Рассмотрим расчет нормативов ликвидности:

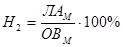

1. Норматив мгновенной ликвидности.

,

,

где ЛАМ – высоколиквидные активы;

ОВМ – обязательства до востребования.

В состав высоколиквидных активов включаются средства в кассе банка и приравненные к ним средства, ресурсы на корреспондентском счете в ЦБ РФ, вложения в государственные ценные бумаги.

ЛАМ = сч.20202 + 20203 + 30102 + 30202 + 51201.

На начало года ЛАМ = 26739 + 32321 + 60786 + 196785 + 19542 = 336173т.р.

На конец года ЛАМ = 24017 + 36626 + 68631 + 216634 + 27973 = 373881т.р.

К обязательствам до востребования относятся 20 % от средств на расчетных и текущих счетах клиентов, вклады и депозиты до востребования, выпущенные банком собственные векселя до востребования.

ОВМ = (сч.30109 + 40102 + 40201 + 40401 + 40702)*0,2 + сч.41101 + + 42101 + 42301 + 52301.

На начало года ОВМ = (6114 + 31595 + 28739 + 6351 + 220119)*0,2 + + 19431 + 226687 + 58582 + 33692 =396976т.р.

На конец года ОВМ = (9628 + 29120 + 28762 + 12405 + 314839)*0,2 + + 24076 + 289671 + 73695 + 34017 = 500409,8 т.р.

В итоге имеем на начало года Н2 = 84,68%, на конец года Н2 = 74,71%.

Минимально допустимое значение норматива Н2 установлено в размере 20 %.

Оба полученных результата Н2 соответствуют нормативному значению, что говорит о способности банка выполнить свои обязательства перед вкладчиками на текущий момент, так как вкладчики средств до востребования могут потребовать их возврата у банка в любое время.

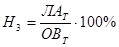

2. Норматив текущей ликвидности.

,

,

где ЛАТ – ликвидные активы;

ОВТ – обязательства банка до востребования и на срок до 30 дней.

В состав ликвидных активов включаются высоколиквидные активы, кредиты, выданные банком, со сроком погашения в течение 30 дней, учтенные векселя со сроком погашения в течение 30 дней.

ЛАТ = ЛАМ + сч.45201 + 45203 + 51202.

На начало года ЛАТ = 336173 + 235881 + 620908 + 74863 = 1285825 т.р.

На конец года ЛАТ = 373881 + 270411 + 774284 + 42125 = 1490701т.р.

В состав показателя ОВТ включаются обязательства до востребования ОВМ, вклады и депозиты со сроком до одного месяца, выпущенные банком ценные бумаги со сроком погашения в течение 30 дней, полученные кредиты от других банков (включая ЦБ РФ) со сроком погашения до 30 дней.

ОВТ = ОВМ + сч.31202 + 31203 + 41102 + 42102 + 42302 + 52001.

На начало года ОВТ = 396976+ 160290 + 278226 + 27151 + 141642 + + 15928 + 70938 = 1090521т.р.

На конец года ОВТ = 500410 + 141395 + 339044 + 33794 + 159092 + + 24258 + 98544 = 1296537т.р.

В итоге имеем на начало года Н3 = 117,91%; на конец года Н3 = 114,98%.

Минимально допустимое значение норматива Н3 установлено в размере 70 %.

Оба полученных результата Н3 соответствуют нормативному значению, что говорит о способности банка выполнить свои обязательства перед клиентом в течение месяца.

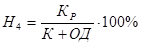

3. Норматив долгосрочной ликвидности.

,

,

где КР – выданные банком долгосрочные кредиты (сроком погашения свыше 1 года);

ОД – долгосрочные обязательства банка.

КР = сч.45207 + 45208.

На начало года КР = 254239 + 16886 = 271125 т.р.;

на конец года КР = 183614 + 17236 = 200850 т.р.

В долгосрочные обязательства банка включаются средства на депозитных счетах сроком погашения свыше 1 года, полученные банком кредиты на аналогичный срок, обращающиеся на рынке долговые обязательства банка сроком погашения свыше 1 года.

ОД = сч.31508 + 31509 + 41106 + 42106 + 42306 + 42307 + 52105.

На начало года ОД = 67246 + 14358 + 3797 + 42302 + 22371 + 5286 + + 103051 = 258411 т.р.

На конец года ОД = 69125 + 16042 + 3452 + 37978 + 24048 + 4469 + + 75665 =230779т.р.

В итоге имеем на начало года Н4 = 23,57%; на конец года Н4 = 16,44%.

Максимально допустимое значение норматива Н4 установлено в размере

120 %. Оба полученных результата Н4 соответствуют нормативному значению.

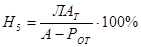

4. Норматив общей ликвидности.

,

,

где A – общая сумма всех активов по балансу банка (за минусом счетов 702,704,705);

РОТ – обязательные резервы банка (сч.30202 и сч.30204).

На начало года A = 4028613 – 410322 – 57668 = 3560623 т.р.; РОТ = 196785 т.р.

На конец года A = 4943595 – 432966 – 88659 = 4421970 т.р.; РОТ = 216634 т.р.

В итоге имеем на начало года Н5 = 38,22%; на конец года Н5 = 35,45%.

Минимально допустимое значение норматива Н5 установлено в размере 20 %.

Оба полученных результата Н5 соответствуют нормативному значению.

Дата: 2019-12-22, просмотров: 357.