Курсовая работа

по дисциплине: «Финансовый менеджмент »

вариант 5

Выполнил:

ст. гр. МН-107

Верба А.А.

Проверила:

Николенко А.В.

Владимир 2011

Содержание

Глава I. Анализ финансового состояния предприятия ……………………………...3

Глава II. Анализ финансового состояния коммерческого банка ..………………...10

Глава III. Анализ эффективности инвестиционных проектов …..….……………..28

Глава IV. Оценка бизнеса ……………………………………………..……………..34

Глава V. Прогнозирование денежных потоков на предприятии ……..…………...40

Глава VI. Управление источниками средств на предприятии …………………….45

Глава VII. Методы оценки производственных запасов ………………….………...49

Глава VIII. Прогнозирование возможных финансовых затруднений предприятия…………………………………………………………………………...

52

Глава I. Анализ финансового состояния предприятия

В качестве исходных данных для анализа финансового состояния фирмы используется бухгалтерский баланс промышленного предприятия.

Таблица 1.1

| Статьи баланса | На начало года, тыс. р. | На конец года, тыс. р. |

АКТИВ

ПАССИВ

Кроме этого известны следующие показатели деятельности предприятия:

– выручка от реализации (без НДС) – 30618 тыс. р.

– затраты на производство реализованной продукции (себ.) – 25081 тыс. р.

– среднесписочная численность работников – 1300 чел.

Балансовая прибыль больше прибыли от реализации продукции на 25 тыс. руб.

Прибыль от реализации продукции = Выручка от реализации – С/с = 30618 – 25081 = 5537 тыс. руб.

Балансовая прибыль = Прибыль от реализации продукции + 25 т. р. = 5537+25 = 5562 тыс. р.

Чистая прибыль = Балансовая прибыль – Налог на прибыль (24 %) = 5562*0,76 = 4227,12 тыс. р.

Анализ ликвидности активов

Расчету подлежат следующие показатели:

1. Коэффициент покрытия (коэффициент общей ликвидности).

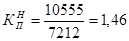

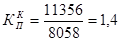

,

,

где ОА – оборотные активы.

.

.  .

.

Полученные результаты КП<2, что свидетельствует о высоком финансовом риске, связанным с тем, что предприятие не в состоянии оплатить свои счета.

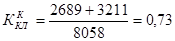

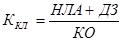

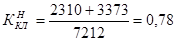

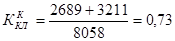

2. Коэффициент критической ликвидности.

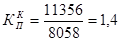

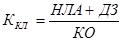

,

,

где НЛА – наиболее ликвидные активы (денежные средства и краткосрочные финансовые вложения); ДЗ – дебиторская задолженность.

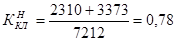

.

.  .

.

Условно допустимое значение ККЛ>1, но ни один из результатов ему не соответствует.

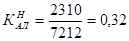

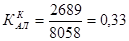

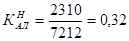

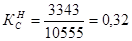

3. Коэффициент абсолютной ликвидности.

.

.  .

.

Полученные результаты соответствуют нормативному значению КАЛ³0,2.

4. Собственные оборотные средства.

СОС = ОА – КО.

СОСН = 10555 – 7212 = 3343 тыс. р.

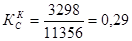

СОСК = 11356 – 8058 =3298 тыс. р.

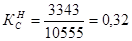

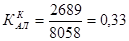

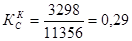

5. Коэффициент обеспеченности текущей деятельности СОС.

.

.  .

.

Результаты расчетов соответствуют нормативному значению КС>0,1

Анализ деловой активности

Необходимо рассчитать целый ряд показателей:

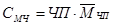

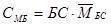

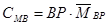

1. Средняя величина активов.

БСР = (БН + БК) / 2 = (18397 + 19296) / 2 = 18846,5 тыс. р.

2. Общий коэффициент оборачиваемости активов.

КА = В / БСР,

где В – выручка от реализации.

КА = 30618 / 18846,5 = 1,62 оборота.

3. Продолжительность одного оборота (в днях).

ПОА = 365 / КА = 365 / 1,62 = 225,2 дня.

4. Средняя стоимость оборотных активов.

ОАСР = (ОАН + ОАК) / 2 = (10555 + 11356) / 2 = 10955,5 тыс. р.

5. Коэффициент оборачиваемости оборота.

КОА = В / ОАСР = 30618 / 10955,5 = 2,79 обор.

6. Среднегодовая стоимость запасов.

ЗПСР = (ЗПН + ЗПК) / 2 = (4872 + 5456) / 2 = 5164 тыс. р.

7. Коэффициент оборачиваемости запасов.

КОЗ = СБ / ЗПСР,

где СБ – себестоимость.

КОЗ = 25081 / 5164 = 4,86 обор.

8. Продолжительность одного оборота запасов в днях.

ПОЗ = 365 / КОЗ = 365 /4,86 = 75,1 дня.

9. Средняя величина дебиторской задолженности.

ДЗСР = (ДЗН + ДЗК) / 2 = (3373 + 3211) / 2 = 3347 тыс. р.

10. Коэффициент оборачиваемости дебиторской задолженности.

КОД = В / ДЗСР = 30618 / 3347 = 9,147 обор.

11. Период погашения дебиторской задолженности.

ПОДЗ = 365 / КОД = 365 / 9,147 = 39,9дня.

12. Средняя величина кредиторской задолженности.

КЗСР = (КЗН + КЗК) / 2 = (5325 + 6173) / 2 = 5749 тыс. р.

13. Коэффициент оборачиваемости кредиторской задолженности.

КОК = СБ / КЗСР = 25081 /5749 = 4,363 обор.

14. Период погашения кредиторской задолженности.

ПОКЗ = 365 / КОК = 365 / 3,63 =83,65 дня.

15. Длительность операционного цикла.

ДОЦ = ПОДЗ + ПОЗ =39,9+ 83,65 = 123,6 дня.

16. Средняя величина собственного капитала.

СКСР = (СКН + СКК) / 2 = (11069 + 11136) / 2 = 11102,5 тыс. р.

17. Оборачиваемость собственного капитала.

КОС = В / СКСР =30618 / 11102,5 = 2,7 обор.

18. Средняя стоимость основных средств и прочих внеоборотных активов.

ОССР = (ОСН + ОСК) / 2 = (7842+7940 ) / 2 = 7891 тыс. р.

19. Фондоотдача (оборачиваемость основных средств).

Ф = В / ОССР = 30618 / 7891=3,88 обор.

20. Производительность труда.

ПТ = В / ЧСР,

где ЧСР – среднесписочная численность работников.

ПТ = 30618 / 1300 = 23,55 тыс. р./чел.

Анализ рентабельности

Проведем расчет следующих видов рентабельности:

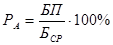

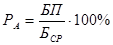

1. Рентабельность активов.

,

,

где БП – балансовая прибыль.

РА = (5562 /18846,5)*100 % = 29,5 %.

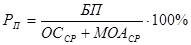

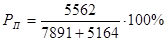

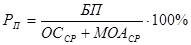

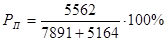

2. Рентабельность производства.

,где МОАСР – средняя величина материальных оборотных активов (запасы товарно-материальных ценностей).

,где МОАСР – средняя величина материальных оборотных активов (запасы товарно-материальных ценностей).

= 42,6 %.

= 42,6 %.

3. Рентабельность оборотных активов.

РО = (БП / ОАСР)*100 % = (5562/ 10955,5)*100 % = 50, 76 %.

4. Рентабельность собственного капитала.

РСК = (ЧП / СКСР)*100 %,

где ЧП – чистая прибыль.

РСК = (4227,12 / 11102,5)*100 % = 38 %.

5. Рентабельность реализованной продукции.

РРП = (ПР / СБ)*100 %,

где ПР – прибыль от реализации продукции.

РРП = (5537/ 25081)*100 % = 22 %.

РРП = (ПР / В)*100 % = (5537/ 30618)*100 % = 18,08 %.

Исходные данные к главе II

В качестве исходных данных для анализа финансового состояния коммерческого банка используется его бухгалтерский баланс (табл. 2.1).

Таблица 2.1

| Номер счета 1(2)-ого порядка | Наименование разделов и статей баланса | Признак счета А, П | Численное значение, тыс. руб. | |

| На начало года | На конец года | |||

| Раздел 1 | Капитал и фонды | |||

| 102 | Уставный капитал акционерных банков, сформированный за счет обыкновенных акций, принадлежащих: | |||

| 10203 | гос. предприятиям и организациям | П | 314000 | 386000 |

| 10204 | негосударственным организациям | П. | 296000 | 324000 |

| 10205 | физическим лицам | П | 83000 | 69000 |

| 10401 | Собственные акции, выкупленные у акционеров | А | 5000 | 15000 |

| 107 | Фонды банков | |||

| 10701 | Резервный фонд | П | 72590 | 98733 |

| Раздел 2 | Денежные средства и драгоценные металлы | |||

| 202 | Наличная валюта и платежные документы | |||

| 20202 | Касса | А | 26739 | 24017 |

| 20203 | Платежные документы в иностранной валюте | А | 32321 | 36626 |

| Раздел 3 | Межбанковские операции | |||

| Межбанковские расчеты | ||||

| 30102 | Корреспондентский счет в Банке России | А | 60786 | 68631 |

| 30109 | Корреспондентские счета кредитных организаций корреспондентов | П | 6114 | 9628 |

| 30202 | Обязательные резервы, перечисленные в Банк России | А | 196785 | 216634 |

| Межбанковские кредиты и депозиты | ||||

| 312 | Кредиты, полученные кредитными организациями от Банка России: | |||

| 31202 | на срок от 2 до 7 дней | П | 160290 | 141395 |

| 31203 | на срок от 8 до 30 дней | П | 278226 | 339044 |

| 315 | Депозиты и иные привлеченные средства банков: | |||

| 31508 | на срок от 1 года до 3 лет | П | 67246 | 69125 |

| 31509 | на срок от 1 года до 3 лет | П | 14358 | 16042 |

| Раздел 4 | Операции с клиентами | |||

| Средства на счетах | ||||

| 40102 | Средства федерального бюджета | П | 31595 | 29120 |

| 40201 | Средства бюджетов субъектов РФ | П | 28739 | 28762 |

| 40401 | Пенсионный фонд РФ | П | 6351 | 12405 |

| 407 | Средства негосуд. предприятий | |||

| 40702 | Коммерческие предприятия и организации | П | 220119 | 314839 |

| Депозиты | ||||

| 411 | Депозиты финансовых органов субъектов РФ и местных органов власти: | |||

| 41101 | до востребования | П | 19431 | 24076 |

| 41102 | на срок до 30 дней | П | 27151 | 33794 |

| 41103 | на срок от 31 до 90 дней | П | 23558 | 30629 |

| 41104 | на срок от 91 до 180 дней | П | 43512 | 55132 |

| 41105 | на срок от 181дня до 1 года | П | 6993 | 8790 |

| 41106 | на срок от1 года до 3 лет | П | 3797 | 3452 |

| 421 | Депозиты негосударственных коммерческих предприятий и организаций: | |||

| 42101 | до востребования | П | 226687 | 289671 |

| 42102 | на срок до 30 дней | П | 141642 | 159092 |

| 42103 | на срок от 31 до 90 дней | П | 209769 | 234514 |

| 42004 | на срок от 91 до 180 дней | П | 147996 | 183255 |

| 42105 | на срок от 181дня до 1 года | П | 116476 | 156251 |

| 42106 | на срок от1 года до 3 лет | П | 42302 | 37978 |

| 423 | Депозиты физических лиц: | |||

| 42301 | до востребования | П | 58582 | 73695 |

| 42302 | на срок до 30 дней | П | 15928 | 24258 |

| 42303 | на срок от 31 до 90 дней | П | 48236 | 56270 |

| 42304 | на срок от 91 до 180 дней | П | 55490 | 81072 |

| 42305 | на срок от 181дня до 1 года | П | 54545 | 40976 |

| 42306 | на срок от 1 года до 3 лет | П | 22371 | 24048 |

| 42307 | на срок свыше 3 лет | П | 5286 | 4469 |

| 452 | Кредиты, предоставленные негосуд. коммер. предприятиям и орг-циям | |||

| 45201 | Кредит, предоставленный при недостатке средств на расчетном (текущем) счете (овердрафт): | А | 235881 | 270411 |

| 45203 | на срок до 30 дней | А | 620908 | 774284 |

| 45204 | на срок от 31 до 90 дней | А | 489221 | 719483 |

| 45205 | на срок от 91 до 180 дней | А | 630724 | 767013 |

| 45206 | на срок от 181дня до 1 года | А | 257603 | 411086 |

| 45207 | на срок от1 года до 3 лет | А | 254239 | 183614 |

| 45208 | на срок свыше 3 лет | А | 16886 | 17236 |

| Раздел 5 | Операции с ценными бумагами | |||

| Вложения в долговые обязательства | ||||

| 502 | Долговые обязательства субъектов РФ и местных органов власти: | |||

| 50203 | приобретенные для инвестирования | А | 132938 | 53491 |

| Вложения в акции | ||||

| 509 | Прочие акции: | |||

| 50903 | приобретенные для инвестирования | А | 17941 | 62280 |

| Учтенные векселя | ||||

| 512 | Векселя органов федеральной власти и авалированные ими: | |||

| 51201 | до востребования | А | 19542 | 27973 |

| 51202 | на срок до 30 дней | А | 74863 | 72125 |

| Выпущенные банками ценные бумаги | ||||

| 520 | Выпущенные облигации: | |||

| 52001 | со сроком погашения до 30 дней | П | 70938 | 98544 |

| 521 | Выпущенные депозитные сертификаты | |||

| 52104 | со сроком погашения от 181 дня до 1г. | П | 236847 | 192595 |

| 52105 | со сроком погашения от 1 года до 3 лет | П | 133051 | 75665 |

| 523 | Выпущенные векселя и банковские акцепты | |||

| 52301 | до востребования | П | 33692 | 34017 |

| Раздел 6 | Средства и имущество | |||

| Участие | ||||

| 601 | Участие в дочерних и контролируемых акционерных обществах | |||

| 60102 | Акции дочерних и контролируемых предприятий | А | 75969 | 112099 |

| Имущество банков | ||||

| 604 | Основные средства банков | |||

| 60401 | Категория 1 – здания и сооружения | А | 243770 | 412451 |

| 60402 | Категория 2 – Легковой автотранспорт; конторское оборудование и мебель; компьютерная техника | А | 156798 | 165097 |

| 60901 | Нематериальные активы | А | 2187 | 2848 |

| 610 | Хозяйственные материалы | |||

| 61001 | Канцелярские принадлежности | А | 3145 | 3039 |

| 61101 | Малоценные и быстроизнашивающиеся предметы | А | 6377 | 6532 |

| Раздел 7 | Результаты деятельности | |||

| 701 | Доходы | |||

| 70101 | Проценты, полученные за предоставленные кредиты | П | 553584 | 656795 |

| 70102 | Доходы, полученные от операций с ценными бумагами | П | 40217 | 20570 |

| 70103 | Доходы, полученные от операций с иностранной валютой | П | 2623 | 2738 |

| 70104 | Дивиденды полученные | П | 1143 | 1712 |

| 70106 | Штрафы, пени, неустойки полученные | П | 290 | 341 |

| 702 | Расходы | |||

| 70201 | Проценты, уплаченные за привлеченные кредиты | А | 82037 | 86308 |

| 70202 | Проценты, уплаченные юридическим лицам по привлеченным средствам | А | 264740 | 276669 |

| 70203 | Проценты, уплаченные физическим лицам по депозитам | А | 41561 | 46638 |

| 70204 | Расходы по операциям с ценными бумагами | А | 20985 | 22186 |

| 70205 | Расходы по операциям с иностранной валютой | А | 711 | 850 |

| 70206 | Расходы на содержание аппарата управления | П | 28593 | 32072 |

| 70208 | Штрафы, пени, неустойки уплаченные | А | 288 | 315 |

| 703 | Прибыль | |||

| 70301 | Прибыль отчетного года | П | 159002 | 217118 |

| 705 | Использование прибыли | |||

| 70501 | Использование прибыли отчетного года | А | 57668 | 88659 |

Кроме бухгалтерского баланса для выполнения курсовой работы используются данные, приведенные в таблице 2.2.

Таблица 2.2

Наименование показателей

Численное значение, тыс. руб.

Год

Годовой объем продаж, шт

Цена за еденицу, руб

Выручка от продаж, тыс руб

А

Б

А

Б

А

Б

1

2700

2200

3600

4000

9720

8800

2

2800

2300

3600

4000

10080

9200

3

3000

2400

3600

4000

10800

9600

4

3000

2400

3600

4000

10800

9600

5

3000

2500

3600

4000

10800

10000

Таблица 3.3

Расчет производственных издержек при реализации инвестиционных проектов

|

Год |

Годовой объем продаж, шт |

Издержки за еденицу, руб |

Общие издержки , тыс руб | |||

| А | Б | А | Б | А | Б | |

| 1 | 2700 | 2200 | 2400 | 2600 | 6480 | 5720 |

| 2 | 2800 | 2300 | 2300 | 2600 | 6440 | 5980 |

| 3 | 3000 | 2400 | 2300 | 2500 | 6900 | 6000 |

| 4 | 3000 | 2400 | 2200 | 2500 | 6600 | 6000 |

| 5 | 3000 | 2500 | 2200 | 2500 | 6600 | 6250 |

Расчет денежных потоков

Рассчитаем отток денежных средств, связанный с уплатой налога на прибыль.

Таблица 3.4

Расчет налога на прибыль при реализации первого инвестиционного проекта

| Год | Объем продаж, тыс. руб. | Издержки производства, тыс. руб. | Амортизация, тыс. руб. | Налогообла-гаемая прибыль, т.р. | Налог на прибыль, т.р. (24 %) |

| 1 | 9720 | 6480 | 1400 | 1840 | 441,6 |

| 2 | 10080 | 6440 | 1400 | 2240 | 537,6 |

| 3 | 10800 | 6900 | 1400 | 2500 | 600 |

| 4 | 10800 | 6600 | 1400 | 2800 | 672 |

| 5 | 10800 | 6600 | 1400 | 2800 | 672 |

Таблица 3.5

Расчет налога на прибыль при реализации второго инвестиционного проекта

| Год | Объем продаж, тыс. руб. | Издержки производства, тыс. руб. | Амортизация, тыс. руб. | Налогообла-гаемая прибыль, т.р. | Налог на прибыль, т.р. (24 %) |

| 1 | 8800 | 5720 | 1800 | 1280 | 307,2 |

| 2 | 9200 | 5980 | 1800 | 1420 | 340,8 |

| 3 | 9600 | 6000 | 1800 | 1800 | 432 |

| 4 | 9600 | 6000 | 1800 | 1800 | 432 |

| 5 | 10000 | 6250 | 1800 | 1950 | 468 |

Далее рассчитываем поток платежей от производственной деятельности.

Таблица 3.6

Поток платежей от производственной деятельности при реализации первого инвестиционного проекта

| Год | Объем продаж, тыс. руб. | Издержки производства, тыс. руб. | Налог на прибыль, тыс. руб. | Поток платежей от производственной деятельности, т.р. |

| 1 | 9720 | 6480 | 441,6 | 2798,4 |

| 2 | 10080 | 6440 | 537,6 | 3102,4 |

| 3 | 10800 | 6900 | 600 | 3300 |

| 4 | 10800 | 6600 | 672 | 3528 |

| 5 | 10800 | 6600 | 672 | 3528 |

Таблица 3.7

Поток платежей от производственной деятельности при реализации второго инвестиционного проекта

| Год | Объем продаж, тыс. руб. | Издержки производства, тыс. руб. | Налог на прибыль, тыс. руб. | Поток платежей от производственной деятельности, т.р. |

| 1 | 8800 | 5720 | 307,2 | 2772,8 |

| 2 | 9200 | 5980 | 340,8 | 2879,2 |

| 3 | 9600 | 6000 | 432 | 3168 |

| 4 | 9600 | 6000 | 432 | 3168 |

| 5 | 10000 | 6250 | 468 | 3282 |

Рассчитаем общее движение денежных средств в случае реализации инвестиционных проектов.

Таблица 3.8

Общее движение денежных средств при реализации инвестиционных проектов

| Год | Движение капитала, т.р. | Потоки платежей от производственной деятельности, т.р. | Потоки платежей всего, т.р. | |||

| А | Б | А | Б | А | Б | |

| 0 | -7000 | -9000 | 0 | 0 | -7000 | -9000 |

| 1 | 0 | 0 | 2798,4 | 2772,8 | 2798,4 | 2772,8 |

| 2 | 0 | 0 | 3102,4 | 2879,2 | 3102,4 | 2879,2 |

| 3 | 0 | 0 | 3300 | 3168 | 3300 | 3168 |

| 4 | 0 | 0 | 3528 | 3168 | 3528 | 3168 |

| 5 | 2000 | 2500 | 3528 | 3282 | 5528 | 5782 |

Итого NPV

2. Рентабельность инвестиций.

PI = PV / I0.

PV1 = 7228+7000 = 14228 т.р.

PV2 = 4816,5+ 9000 = 13816,5 т.р.

PI1 = 14228 / 7000 = 2,033. PI2 = 13816,5 / 9000 = 1,535

Оба полученных результата соответствуют нормативному значению PI>1, поэтому рассматриваемые проекты можно принять.

3. Внутренняя норма рентабельности IRR .

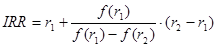

Чтобы определить значение IRR с помощью таблиц, выбирают два значения коэффициента дисконтирования r1<r2 таким образом, чтобы в интервале (r1, r2) функция NPV = f (r), меняла свое значение с плюса на минус или с минуса на плюс. Далее применяют формулу:

, где r1 – значение табулированного коэффициента дисконтирования, при котором значение f (r1) > 0 (f (r1) < 0);

, где r1 – значение табулированного коэффициента дисконтирования, при котором значение f (r1) > 0 (f (r1) < 0);

r2 – значение табулированного коэффициента дисконтирования, при котором значение f (r2) < 0 (f (r1) > 0).

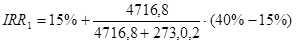

Возьмем два произвольных значения коэффициента дисконтирования: r1 = 15 %, r2 = 40%. Соответствующие расчеты приведены в таблице 3.10.

Таблица 3.10

Исходные данные для расчета показателя IRR для первого проекта

| Год | Потоки платежей, т.р. | Расчет 1 | Расчет 2 | ||

| r1 = 15 % | NPV | r2 = 40 % | NPV | ||

| 0 | -7000 | 1 | -7000 | 1 | -7000 |

| 1 | 2798,4 | 0,87 | 2434,6 | 0,714 | 1998,1 |

| 2 | 3102,4 | 0,756 | 2345,4 | 0,51 | 1582,2 |

| 3 | 3300 | 0,658 | 2171,4 | 0,364 | 1201,2 |

| 4 | 3528 | 0,572 | 2018 | 0,26 | 917,28 |

| 5 | 5528 | 0,497 | 2747,4 | 0,186 | 1028,2 |

| 4716,8 | -273,02 | ||||

Значение IRR рассчитывается следующим образом.

= 38,63 %.

= 38,63 %.

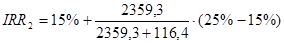

Таблица 3.11

Исходные данные для расчета показателя IRR для второго проекта

| Год | Потоки платежей, т.р. | Расчет 1 | Расчет 2 | ||

| r1 = 15 % | NPV | r2 = 25 % | NPV | ||

| 0 | -9000 | 1 | -9000 | 1 | -9000 |

| 1 | 2772,8 | 0,87 | 2412,3 | 0,8 | 2218,2 |

| 2 | 2879,2 | 0,756 | 2176,7 | 0,64 | 1842,7 |

| 3 | 3168 | 0,658 | 2084,5 | 0,51 | 1615,7 |

| 4 | 3168 | 0,572 | 1812,1 | 0,41 | 1298,9 |

| 5 | 5782 | 0,497 | 2873,7 | 0,33 | 1908,1 |

| 2359,3 | -116,4 | ||||

= 24,53%.

= 24,53%.

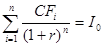

4. Срок окупаемости инвестиций.

Он определяется как период времени, в течение которого инвестиции будут возвращены за счет чистых дисконтированных доходов, полученных от реализации инвестиционного проекта.

DPP = n, при котором  .

.

Величина DPP определяется путем последовательного суммирования дисконтированных доходов до тех пор, пока не будет получена сумма, равная объему инвестиций или превышающая ее. Из таблицы 3.9 имеем:

Проект 1. При n = 3 имеем сумму 7870,3 т.р. > 7000 т.р. Значит, DPP = 3.

Проект 2. При n = 4 имеем сумму 9879 т.р. > 9000 т.р. DPP = 4.

Таким образом, дисконтированный срок окупаемости проектов DPP соответственно равен 3 и 4 года.

Не дисконтированный срок окупаемости PP также найдем из таблицы 3.9:

Проект 1. При n = 3 имеем сумму CFi = 9200,8т.р. > 7000 т.р. PP = 3.

Проект 2. При n = 4 имеем сумму 11988 т.р. > 9000 т.р. PP = 4

Глава IV . Оценка бизнеса

4.1. Исходные данные к главе IV

Прогнозный период для оцениваемого предприятия определен в 5 лет. В таблице 4.1 приведены прогнозные и постпрогнозные темпы прироста объема продаж.

Таблица 4.1

Темпы прироста объема продаж

| Базовый год | Прогнозные годы | Постпрогнозный период | ||||

| 1 | 2 | 3 | 4 | 5 | ||

| 100 % | + 10 % | + 8 % | + 6 % | + 6 % | + 5 % | + 3 % |

Выручка от реализации в базовый год составила 294 млн. руб.

Стоимость существующих зданий и сооружений 120 млн. руб.

Стоимость оборудования 48 млн. руб.

Коэффициент износа 10 %.

Капиталовложения осуществляются в течение двух лет: в первый год в сумме 100 млн. руб. и в третий год в сумме 60 млн. руб.

Исходя из оценок предшествующих лет и оценок на будущее, административные расходы определены в размере 10 % прибыли от реализации.

Прямые издержки составляют 60 % от выручки.

Анализ финансового положения за прошлые годы показал, что требуемый чистый оборотный капитал составляет 24 % от объема выручки.

За последний период было продано 5 аналогичных фирм, ценовые мультипликаторы которых приведены в таблице 4.2.

Таблица 4.2

Ценовые мультипликаторы аналогичных фирм

| Мультипликаторы | Предприятие | ||||

| № 1 | № 2 | № 3 | № 4 | № 5 | |

| Цена / ЧП | 3,24 | 3,39 | 3,64 | 3,05 | 3,51 |

| Цена / Балансовая стоимость | 1,34 | 0,97 | 1,21 | 1,08 | 1,14 |

| Цена / Выручка от реализации | 1,04 | 0,8 | 0,76 | 1,17 | 0,83 |

Затраты на строительство аналога равны 330 млн. руб.

Предпринимательский доход инвестора равен 15 % от затрат на строительство.

Степень физического износа 25 %.

Рыночная арендная ставка для оцениваемого объекта равна 2240 р. за м2.

Общая площадь здания 26000 м2.

Затраты на содержание здания равны 30 % от действительной выручки.

Период владения объектом недвижимости (срок сдачи в аренду) 10 лет.

Ставка арендной платы за 1 м2 для объекта недвижимости ежегодно увеличивается на 100 р.

Ставка дисконтирования для объекта недвижимости 20 %.

Стоимость объекта недвижимости к концу срока аренды составит 210 млн. руб.

Оборудование фирмы оценивается в 42 млн. руб.

Рыночная стоимость запасов 81 млн. руб.

Денежные средства и дебиторская задолженность, которая может быть оплачена, составляют 74 млн. руб.

Краткосрочные обязательства фирмы составляют 189,57 млн. руб.

Сравнительный метод

Рассчитаем средние значения ценовых мультипликаторов по пяти аналогичным фирмам.

.

.  .

.  .

.

Рассчитаем рыночную стоимость фирмы на основе мультипликатора Цена / ЧП.

.

.

ЧП = (117,6 – 11,76)*0,76 = 80,44 млн. руб.

СМЧ = 80,44*3,366 = 270,76 млн. руб.

Рассчитаем рыночную стоимость фирмы на основе мультипликатора Цена / Балансовая стоимость.

, где БС – балансовая стоимость (стоимость зданий и сооружений, оборудования, чистого оборотного капитала).

, где БС – балансовая стоимость (стоимость зданий и сооружений, оборудования, чистого оборотного капитала).

БС = 120 + 48 + 0,24*294 = 238,56 млн. руб.

СМБ = 238,56*1,148 = 273,87 млн. руб.

Рассчитаем рыночную стоимость фирмы на основе мультипликатора Цена / Выручка от реализации.

= 294*0,92 = 270,48 млн. руб.

= 294*0,92 = 270,48 млн. руб.

Среднее значение стоимости фирмы, рассчитанное сравнительным методом, составит СМ = (270,76+273,87+270,48) / 3 = 271,7млн. руб.

Таким образом, стоимость фирмы, рассчитанная сравнительным методом, составит 271,7 млн. руб.

Метод чистых активов

Предприятие оценивается с точки зрения издержек на его создание. Для определения рыночной стоимости здания были приглашены специалисты по оценке недвижимости. Оценка здания проводилась двумя подходами: затратным и доходным.

При оценке здания затратным подходом не учитывалась рыночная стоимость земельного участка, так как полные права собственности в отношении земли не были оформлены.

Остаточная восстановительная стоимость здания затратным подходом находится как разница между полной стоимостью строительства и физическим износом.

Полная стоимость строительства = Стоимость строительства + + Предпринимательский доход = 330 + 330*0,15 = 379,5 млн. руб.

Остаточная восстановительная стоимость здания = 379,5 – 0,25*379,5 = = 284,625 млн. руб.

Доходный подход.

Выручка от сдачи здания в аренду составит 2240*26000 = 58,24 млн. руб.

Затраты на содержание здания составят 58,24*0,3 = 17,472 млн. руб.

Годовой чистый доход равен58,24– 17,472 = 40,768 млн. руб.

Расчет текущей стоимости недвижимости методом дисконтированных денежных потоков приведен в таблице 4.6.

Таблица 4.6

| Год | Годовой чистый доход, млн. руб. | Множитель дисконтирования при r = 20 % | Текущая стоимость, млн. руб. |

| 0 | 40,768 | 1 | 40,768 |

| 1 | 42,588 | 0,833 | 35,476 |

| 2 | 44,408 | 0,694 | 30,819 |

| 3 | 46,228 | 0,579 | 26,766 |

| 4 | 48,048 | 0,482 | 23,159 |

| 5 | 49,868 | 0,402 | 20,047 |

| 6 | 51,688 | 0,335 | 17,315 |

| 7 | 53,508 | 0,279 | 14,929 |

| 8 | 55,328 | 0,233 | 12,891 |

| 9 | 57,148 | 0,194 | 11,087 |

| Стоимость недвижимости к концу срока аренды | |||

| 10 | 210 | 0,162 | 34,02 |

Исходные данные к главе 5

Имеются следующие данные о предприятии.

1. В среднем 80% продукции предприятие реализует с отсрочкой платежа, а 20% — за наличный расчет. Как правило, предприятие предоставляет своим контрагентам 30-дневный кредит на льготных условиях (для простоты вычислений размером льготы пренебрегаем). Статистика показывает, что 70% платежей оплачиваются контрагентами вовремя, т.е. в течение предоставленного для оплаты месяца, остальные 30% оплачиваются в течение следующего месяца.

2. При установлении цены предприятие придерживается следующей политики: затраты на сырье и материалы должны составлять около 65%, а прочие расходы — около 15% отпускной цены, т. е. суммарная доля расходов не должна превышать 80%.

3. Сырье и материалы закупаются предприятием в размере месячной потребности следующего месяца; оплата сырья осуществляется с лагом в 30 дней.

4. Предприятие намерено наращивать объемы производства с темпом прироста 0,6 % в месяц. Прогнозируемое изменение цен на сырье и материалы составит в планируемом полугодии 1,1 % в месяц. Прогнозируемый уровень инфляции — 0,8 % в месяц.

5. Остаток средств на счете на 1 января составляет 14 тыс. руб. Поскольку этой суммы недостаточно для ритмичной работы, решено ее увеличить и иметь целевой остаток денежных средств в январе планируемого года 26 тыс. руб. Его величина в последующие месяцы изменяется пропорционально темпу инфляции.

6. Доля налогов и прочих отчислений в бюджет составляет 35% валовой прибыли предприятия.

7. В феврале планируемого года предприятие намерено приобрести новое оборудование на сумму 34 тыс. руб., а в мае – на 29 тыс. руб.

8. Необходимые для расчета фактические данные за ноябрь и декабрь предыдущего года приведены в таблице.

Требуется составить помесячный график движения денежных средств на первое полугодие планируемого года.

Показатель

Фактические данные

Прогноз

Исходные данные к главе 6

Данные о финансовом состоянии предприятия (млн. руб.) в виде бухгалтерского баланса и отчета о прибылях и убытках приведены в таблицах 6.1 и 6.2.

Таблица 6.1

Отчет о прибылях и убытках

| Выручка от реализации продукции | 15,0 |

| Затраты (75% выручки) | 11,25 |

| Налогооблагаемая прибыль | 4,75 |

| Налог (30%) | 1,4 |

| Чистая прибыль | 3,35 |

| Выплаченные дивиденды (40%) | 1,33 |

| Реинвестированная прибыль (60%) | 2,0 |

Таблица 6.2

Баланс

Актив

Пассив

Различие в развитии предприятия может определяться желанием: (1) сохранить сложившуюся динамику, (2) увеличить темпы роста, (3) обеспечить определенную загрузку производственных мощностей.

В связи с этим следует рассмотреть следующие аналитические сценарии развития предприятия.

Сценарий 1. Расчет допустимых темпов роста при условии сохранения сложившихся пропорций финансовых показателей. В данном случае предприятие намерено развивать свою деятельность лишь за счет собственных ресурсов.

Сценарий 2. Ставится вопрос об увеличении объема производства на 20% при условии, что ресурсы предприятия используются полностью (на 100%).

Сценарий 3. Предположим, что материально-техническая база предприятия используется: (а) на 75%, (б) на 90%. Нужны ли и в каком размере дополнительные источники средств для обеспечения 20%-ного прироста объемов производства?

Требуется проанализировать данные сценарии и в случае необходимости определить величину дополнительно привлекаемых источников средств.

Актив

Пассив

Примечания:

1. Кредиторская задолженность увеличена пропорционально изменению оборотных активов.

2. Нераспределенная прибыль увеличена за счет реинвестированной прибыли.

3. Значение ИСдоп рассчитано как разность прогнозной величины активов и величины источников средств, имевшихся на начало расчета либо откорректированных на темп роста активов.

Для обеспечения заданного темпа роста объемов производства предприятию необходимо изыскать внешние источники средств (например, ссуды банка или дополнительную эмиссию акций) в размере 1,5 млн. руб.

Исходные данные к главе 7

Известны следующие данные о предприятии.

АКТИВ

ПАССИВ

Выручка от реализации за истекший год составила 145,8 тыс. руб.;

· затраты на производство (прочие) — 20 тыс. руб.;

· первоначальная стоимость основных средств — 134 тыс. руб.;

· износ на начало года — 34 тыс. руб.;

· запасы на начало периода — 1000 единиц по 75 руб. за единицу;

· поступило за период 1100 единиц по цене 80 руб.;

· запасы на конец периода составили 1090 единиц;

· сумма средств на расчетном счете увеличилась на 5 тыс. руб.;

· норма амортизации — 16,7%.

В начале года произошла переоценка основных средств с коэффициентом k = 150%.

Необходимо рассмотреть два варианта исчисления прибыли:

1. Амортизация начисляется исходя из условия, что переоценки не было; запасы оцениваются по методу ФИФО;

2. Амортизация начисляется, исходя из восстановительной стоимости; запасы оцениваются по методу ЛИФО.

Требуется составить финансовую отчетность и рассчитать показатели рентабельности. Кроме этого, следует проанализировать влияние методов оценки и учета на финансовые результаты и значения аналитических коэффициентов.

АКТИВ

ПАССИВ

Исходные данные к главе 8.

В качестве исходных данных используется бухгалтерский баланс и другая информация о финансовом состоянии предприятия.

Возможны несколько сценариев развития ситуации, а, следовательно, и вариантов прогнозов. В частности, прогнозные оценки в значительной степени зависят от оценки продукции предприятия. Теоретически возможны следующие ситуации: цена не меняется, цена растет пропорционально темпам инфляции, цена растет пропорционально темпам роста цен на сырье, предприятие имеет возможность поднимать цену на свою продукцию в необходимых размерах. В данной главе необходимо проанализировать вторую (вариант 1) и третью (варианты 2 и 3) ситуации. В варианте 3 следует рассмотреть возможность направления части прибыли в размере ее превышения над половиной прироста оборотных средств на выплату дивидендов.

В графе 1 табл. 8.1 приведены данные о финансовом состоянии предприятия за первый квартал (млн руб.). Значения показателей платежеспособности находятся в норме. Проанализировать возможность в ближайшие 3 мес. утраты платежеспособности, т. е. снижения коэффициента Ктл ниже рекомендательной границы, равной 2. Имеется следующая дополнительная информация:

· предприятие намерено наращивать ежемесячный объем производства с темпом прироста 0,5%;

· доля последнего месяца и доходах и затратах отчетного периода 35,8%;

· налоги и прочие обязательные отчисления от прибыли 37%;

· прогнозируемый темп инфляции 7% в месяц;

· прогнозируемый месячный темп прироста цен на используемое сырье 9,5%;

· прибыль за базовый (отчетный) период включена в статью «Источники собственных средств»;

· начисленные дивиденды сразу выплачиваются акционерам.

Для контрастности в исходных данных использованы высокие значения темповых показателей.

8.2. Расчет прогнозируемых вариантов развития ситуации

Таблица 8.1

Анализ возможности утраты платежеспособности(млн руб.)

| Показатель | Отчетные данные за 1 квартал | Варианты прогноза | ||

| 1-й | 2-й | 3-й | ||

ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ

БАЛАНС ПРЕДПРИЯТИЯ

Актив

Пассив

АНАЛИТИЧЕСКИЕ КОЭФФИЦИЕНТЫ

Расчеты выполняются в следующей последовательности.

1. Кумулятивные темпы роста объемов производства, инфляции и цен на потребляемое сырье соответственно равны

Тп = 1,015 (1,005 × 1,005 × 1,005);

Ти = 1,225 (1,07 × 1,07 × 1,07);

Тс = 1,313 (1,095 × 1,095 × 1,095).

2. На предприятии имеются резервы неиспользуемых основных средств, поэтому в прогнозируемом периоде не планируется их увеличения. Предполагается, что на конец прогнозируемого периода экономический потенциал предприятия не должен снизиться, т. е. объемы оборотных средств должны удовлетворять прогнозируемым объемам производства. Если предположить, что величина и структура оборотных средств в базисном периоде были оптимальными, то на конец прогнозируемого периода они могут измениться прямо пропорционально росту объемов производства, инфляции и цен на сырье, т. е. прогнозируемые их значения составят

· запасы и затраты 26,12 (19,6 × 1,015 × 1,313);

· прочие оборотные средства 6,84 (5,5 × 1,015 × 1,225).

3. Прогноз объема реализации (V) и величины затрат сырья (Zm) и прочих затрат (Zo) на последующие 3 мес. можно выполнить разными способами, с большей или меньшей погрешностью. В частности, можно использовать следующие алгоритмы.

Вариант 1

V = 0,358 × 51,4 × (1,005 × 1,07 + 1,0052 × 1,072 + 1,0053 × 1,073) = 63,95;

Zm = 0,358 × 34,2 × (1,005 × 1,095 + 1,0052 × 1,0952 + 1,0053 × 1,0953) = 44,62;

Zo = 0,358 × 12,3 × 3,4752 = 15,30.

Варианты 2 и 3

V = 0,358 × 51,4 × 3,6442 = 67,05;

Zm = 44,62;

Zo = 15,30.

Безусловно, при расчете себестоимости продукции цены завышены, тем самым прибыль занижается, т. е. предприятие заведомо ставит себя в невыгодные условия. Не все виды активов баланса можно пересчитывать, исходя из уровня инфляции (в частности, монетарные активы, имеющаяся дебиторская задолженность не зависят от инфляции). Однако если в этой ситуации дальнейшие расчеты покажут, что мы не выйдем за пределы пороговых значений платежеспособности, прогноз можно считать приемлемым. Если расчетные значения близки к пороговым, оценку себестоимости можно уточнить, используя для расчета прогнозные средние цены, по-разному пересчитывая разные виды активов и т. п.

4. Рассчитываются показатели для оценки удовлетворительности структуры баланса.

|

Коэффициенты текущей ликвидности рассчитываются по следующей формуле:

|

Отчет за первый квартал.

|

Вариант 1:

|

Вариант 2.

|

Вариант 3.

Коэффициент обеспеченности собственными средствами рассчитывается по формуле:

|

Отчет за первый квартал.

|

Вариант 1.

|

Вариант 2.

|

Вариант 3.

|

Коэффициент восстановления (утраты) платежеспособности рассчитывается по формуле:

где Кртл – расчетное (прогнозное) значение коэффициента текущей ликвидности;

Кнтл – нормативное (эталонное) значение коэффициента текущей ликвидности.

|

Вариант 1.

|

Вариант 2.

|

Вариант 3.

8.2. Оценка прогнозных вариантов

Основанием для признания структуры баланса неудовлетворительной, а предприятия неплатежеспособным является выполнение одного из следующих условий: Ктл < 2 либо Кос < 0,1. Так как Ктл > 2, и Кос > 0,1, то структура баланса данного предприятия удовлетворительная, а само предприятие платежеспособно.

Анализ коэффициентов Ктл, Кос и Кув показал, что при первом варианте развития событий предприятие через три месяца будет признано неплатежеспособным (так как Ктл < 2), и при этом у него не будет реальной возможности восстановить свою платежеспособность (так как Ктл < 2).

Прогнозируемый прирост оборотных средств на конец следующего квартала составит 7,86 (26,12 + 6,84 – 19,6 – 5,5). Таким образом, в варианте 1 прогнозируемая прибыль покрывает менее половины прироста оборотных средств, что приводит к потере платежеспособности. В варианте 2 значения показателей платежеспособности увеличиваются. Более того, есть возможность часть прибыли в размере ее превышения над половиной прироста оборотных средств направить на выплату дивидендов (0,56 = 4,49 – 7,86/2). Эта ситуация описана в варианте 3; расчеты показывают, что и в этом случае предприятие не выйдет за пороговые значения показателей платежеспособности.

Курсовая работа

по дисциплине: «Финансовый менеджмент »

вариант 5

Выполнил:

ст. гр. МН-107

Верба А.А.

Проверила:

Николенко А.В.

Владимир 2011

Содержание

Глава I. Анализ финансового состояния предприятия ……………………………...3

Глава II. Анализ финансового состояния коммерческого банка ..………………...10

Глава III. Анализ эффективности инвестиционных проектов …..….……………..28

Глава IV. Оценка бизнеса ……………………………………………..……………..34

Глава V. Прогнозирование денежных потоков на предприятии ……..…………...40

Глава VI. Управление источниками средств на предприятии …………………….45

Глава VII. Методы оценки производственных запасов ………………….………...49

Глава VIII. Прогнозирование возможных финансовых затруднений предприятия…………………………………………………………………………...

52

Глава I. Анализ финансового состояния предприятия

В качестве исходных данных для анализа финансового состояния фирмы используется бухгалтерский баланс промышленного предприятия.

Таблица 1.1

| Статьи баланса | На начало года, тыс. р. | На конец года, тыс. р. |

АКТИВ

ПАССИВ

Кроме этого известны следующие показатели деятельности предприятия:

– выручка от реализации (без НДС) – 30618 тыс. р.

– затраты на производство реализованной продукции (себ.) – 25081 тыс. р.

– среднесписочная численность работников – 1300 чел.

Балансовая прибыль больше прибыли от реализации продукции на 25 тыс. руб.

Прибыль от реализации продукции = Выручка от реализации – С/с = 30618 – 25081 = 5537 тыс. руб.

Балансовая прибыль = Прибыль от реализации продукции + 25 т. р. = 5537+25 = 5562 тыс. р.

Чистая прибыль = Балансовая прибыль – Налог на прибыль (24 %) = 5562*0,76 = 4227,12 тыс. р.

Анализ финансовой устойчивости предприятия

Рассчитаем следующие финансовые показатели:

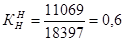

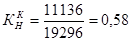

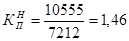

1. Коэффициент независимости.

,

,

где СК – собственный капитал; Б – баланс.

На начало года имеем  . На конец года

. На конец года  .

.

Оба результата соответствуют нормативному значению КН>0,5.

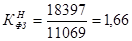

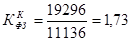

2. Коэффициент финансовой зависимости.

.

.

.

.  .

.

Полученные результаты соответствуют нормативному значению КФЗ<2.

3. Привлеченный капитал.

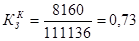

ПК = ДО + КО,

где ДО – долгосрочные обязательства; КО – краткосрочные обязательства.

ПКН = 116 + 7212 = 7328 тыс. р. ПКК = 102 + 8058 =8160 тыс. р.

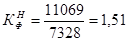

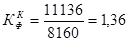

4. Коэффициент финансирования.

.

.  .

.

Результаты соответствуют нормативному значению КФ>1.

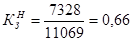

5. Коэффициент соотношения заемных и собственных средств.

.

.  .

.

Результаты расчетов соответствуют нормативному значению К<1

Анализ ликвидности активов

Расчету подлежат следующие показатели:

1. Коэффициент покрытия (коэффициент общей ликвидности).

,

,

где ОА – оборотные активы.

.

.  .

.

Полученные результаты КП<2, что свидетельствует о высоком финансовом риске, связанным с тем, что предприятие не в состоянии оплатить свои счета.

2. Коэффициент критической ликвидности.

,

,

где НЛА – наиболее ликвидные активы (денежные средства и краткосрочные финансовые вложения); ДЗ – дебиторская задолженность.

.

.  .

.

Условно допустимое значение ККЛ>1, но ни один из результатов ему не соответствует.

3. Коэффициент абсолютной ликвидности.

.

.  .

.

Полученные результаты соответствуют нормативному значению КАЛ³0,2.

4. Собственные оборотные средства.

СОС = ОА – КО.

СОСН = 10555 – 7212 = 3343 тыс. р.

СОСК = 11356 – 8058 =3298 тыс. р.

5. Коэффициент обеспеченности текущей деятельности СОС.

.

.  .

.

Результаты расчетов соответствуют нормативному значению КС>0,1

Анализ деловой активности

Необходимо рассчитать целый ряд показателей:

1. Средняя величина активов.

БСР = (БН + БК) / 2 = (18397 + 19296) / 2 = 18846,5 тыс. р.

2. Общий коэффициент оборачиваемости активов.

КА = В / БСР,

где В – выручка от реализации.

КА = 30618 / 18846,5 = 1,62 оборота.

3. Продолжительность одного оборота (в днях).

ПОА = 365 / КА = 365 / 1,62 = 225,2 дня.

4. Средняя стоимость оборотных активов.

ОАСР = (ОАН + ОАК) / 2 = (10555 + 11356) / 2 = 10955,5 тыс. р.

5. Коэффициент оборачиваемости оборота.

КОА = В / ОАСР = 30618 / 10955,5 = 2,79 обор.

6. Среднегодовая стоимость запасов.

ЗПСР = (ЗПН + ЗПК) / 2 = (4872 + 5456) / 2 = 5164 тыс. р.

7. Коэффициент оборачиваемости запасов.

КОЗ = СБ / ЗПСР,

где СБ – себестоимость.

КОЗ = 25081 / 5164 = 4,86 обор.

8. Продолжительность одного оборота запасов в днях.

ПОЗ = 365 / КОЗ = 365 /4,86 = 75,1 дня.

9. Средняя величина дебиторской задолженности.

ДЗСР = (ДЗН + ДЗК) / 2 = (3373 + 3211) / 2 = 3347 тыс. р.

10. Коэффициент оборачиваемости дебиторской задолженности.

КОД = В / ДЗСР = 30618 / 3347 = 9,147 обор.

11. Период погашения дебиторской задолженности.

ПОДЗ = 365 / КОД = 365 / 9,147 = 39,9дня.

12. Средняя величина кредиторской задолженности.

КЗСР = (КЗН + КЗК) / 2 = (5325 + 6173) / 2 = 5749 тыс. р.

13. Коэффициент оборачиваемости кредиторской задолженности.

КОК = СБ / КЗСР = 25081 /5749 = 4,363 обор.

14. Период погашения кредиторской задолженности.

ПОКЗ = 365 / КОК = 365 / 3,63 =83,65 дня.

15. Длительность операционного цикла.

ДОЦ = ПОДЗ + ПОЗ =39,9+ 83,65 = 123,6 дня.

16. Средняя величина собственного капитала.

СКСР = (СКН + СКК) / 2 = (11069 + 11136) / 2 = 11102,5 тыс. р.

17. Оборачиваемость собственного капитала.

КОС = В / СКСР =30618 / 11102,5 = 2,7 обор.

18. Средняя стоимость основных средств и прочих внеоборотных активов.

ОССР = (ОСН + ОСК) / 2 = (7842+7940 ) / 2 = 7891 тыс. р.

19. Фондоотдача (оборачиваемость основных средств).

Ф = В / ОССР = 30618 / 7891=3,88 обор.

20. Производительность труда.

ПТ = В / ЧСР,

где ЧСР – среднесписочная численность работников.

ПТ = 30618 / 1300 = 23,55 тыс. р./чел.

Анализ рентабельности

Проведем расчет следующих видов рентабельности:

1. Рентабельность активов.

,

,

где БП – балансовая прибыль.

РА = (5562 /18846,5)*100 % = 29,5 %.

2. Рентабельность производства.

,где МОАСР – средняя величина материальных оборотных активов (запасы товарно-материальных ценностей).

,где МОАСР – средняя величина материальных оборотных активов (запасы товарно-материальных ценностей).

= 42,6 %.

= 42,6 %.

3. Рентабельность оборотных активов.

РО = (БП / ОАСР)*100 % = (5562/ 10955,5)*100 % = 50, 76 %.

4. Рентабельность собственного капитала.

РСК = (ЧП / СКСР)*100 %,

где ЧП – чистая прибыль.

РСК = (4227,12 / 11102,5)*100 % = 38 %.

5. Рентабельность реализованной продукции.

РРП = (ПР / СБ)*100 %,

где ПР – прибыль от реализации продукции.

РРП = (5537/ 25081)*100 % = 22 %.

РРП = (ПР / В)*100 % = (5537/ 30618)*100 % = 18,08 %.

Дата: 2019-12-22, просмотров: 411.