В современных экономических условиях компаниям необходимо искать эффективные методы для развития, повышения конкурентоспособности, роста рентабельности и стоимости. В настоящее время одним из методов является стратегия слияния и поглощения.

Смысл такой стратегии заключается в эффекте синергии — превышении стоимости объединенных компаний над их стоимостью по отдельности и благодаря доступу к новым рынкам, новым технологиям, а также улучшению организационно-производственного цикла. Слившиеся компании перестают существовать, а новая компания берет под свой контроль и управление все активы и обязательства перед клиентами компаний — своих составных частей.

Рыночный механизм, получивший название «сделки слияния и поглощения», по-английски звучит как M&A (MergersandAcquisitions).

Когда говорят о рынке M&A, то зачастую речь идет просто о смене собственников. Например, когда холдинговая группа приобретает актив, а фактической реструктуризации компании не происходит. Пожалуй, именно такие сделки преобладают на отечественном рынке. В мировой практике под сделками слияния и поглощения подразумевается не только смена собственников, но и масштабная реструктуризация всего бизнеса.

Выделяют два вида синергии: операционную и финансовую.

К операционной синергии относятся преимущества, влияющие на основную деятельность обеих компаний (например, экономия на масштабах производства и повышение способности влиять на цены). Этот вид синергии обычно проявляется в увеличении денежных потоков от бизнеса.

Финансовая синергия включает в себя налоговые преимущества, диверсификацию, повышение кредитоспособности и т. д. Проявляется в увеличении денежных потоков и снижении рисков бизнеса.

Слияния и поглощения — сложные процессы. Следует отметить, что в некоторых случаях ожидаемая синергия может быть не достигнута.

(Синерги́я — усиливающий эффект взаимодействия двух или более факторов, характеризующийся тем, что совместное действие этих факторов существенно превосходит сумму действий каждого в отдельности.)

Причинами недостаточной синергии могут стать:

· разные стратегии компаний;

· культурные и социальные различия компаний;

· плохо организованная интеграция компаний;

· некачественное предынвестиционное исследование;

· завышение реальной стоимости компании;

· излишний оптимизм.

Любая сделка M&A складывается из нескольких ключевых этапов:

1. Инвестор самостоятельно или с привлечением стороннего консультанта (на основе данных, полученных из открытых источников и от участников рынка) изучает потенциальные объекты для покупки или слияния. На этом этапе предварительно оцениваются выручка и прибыль компаний-мишеней, их производственные мощности, имеющиеся права собственности на объекты недвижимости, товарные знаки, интеллектуальная собственность, лицензии, клиентская база и т. д. Очень важно адекватно определить круг потенциальных компаний-мишеней, чтобы не тратить лишнего времени и средств на проведение переговоров.

2. После утверждения короткого списка компаний-мишеней акционеры или топ-менеджеры компании-покупателя инициируют переговорный процесс — самостоятельно или с привлечением посредника (обычно это инвестбанк или юридический консультант, который берет на себя финансовое сопровождение сделки). Если в ходе переговоров собственники компании-покупателя и компании-мишени пришли к предварительному соглашению, оговорили основные характеристики сделки (что это будет — поглощение или слияние, что будет являться объектом сделки — акции/доли или имущественный комплекс и т. д.), то подписывается меморандум о намерениях.

3. Проведение производственного, финансового и юридического аудита компании-мишени. При этом должны быть адекватно оценены сильные и слабые стороны компании-мишени, состояние ее производственных мощностей, финансовые потоки, возможные риски, обязательства, которые придется взять на себя покупателю (например, задолженности, социальные обязательства), и т. п. В работе на данном этапе участвуют, прежде всего, финансовые и юридические консультанты, аудиторы, независимые оценщики. Это самый сложный этап, по итогам которого не исключен отказ от сделки. Так происходит в случае, если выясняется, что ключевые параметры компании-мишени не устраивают покупателя или потенциальный синергический эффект недостаточен. Если же результаты позитивны, то начинаются переговоры о конкретной стоимости и условиях сделки. Затем подписываются итоговые документы, сделка проходит этап юридического оформления, после чего проводятся окончательные расчеты по ней.

4. Интеграция(объединение) приобретенной компании в бизнес покупателя либо интеграция двух компаний-партнеров после слияния. Это очень важная и довольно сложная задача. Ведь от того, насколько успешно будет выстроена система управления, насколько эффективно купленный бизнес интегрируется в производственную структуру собственника, и от того, удастся ли сохранить ключевых сотрудников приобретенной компании и ее клиентскую базу, зависит синергический эффект от сделки.

Для успешного слияния и поглощения важно понимать размер синергии, на который влияет премия, выплачиваемая за покупку владельцам компании — цели сделки по слиянию (далее — компания-цель), и расходы на осуществление процесса слияния и поглощения. Премия платится в зависимости от ожидаемой синергии. Если синергия не реализуется, никакой компенсации не происходит. Чтобы определить синергию, необходимо рассчитать разницу между суммой стоимости компаний по отдельности и стоимостью объединенных компаний:

Synergy = Vab – (Va – Vb) – P – E,

где Vab — стоимость объединенных компаний;

Va — стоимость поглощающей компании;

Vb — стоимость компании-цели;

P — премия за компанию-цель;

E — расходы на процесс слияния и поглощения.

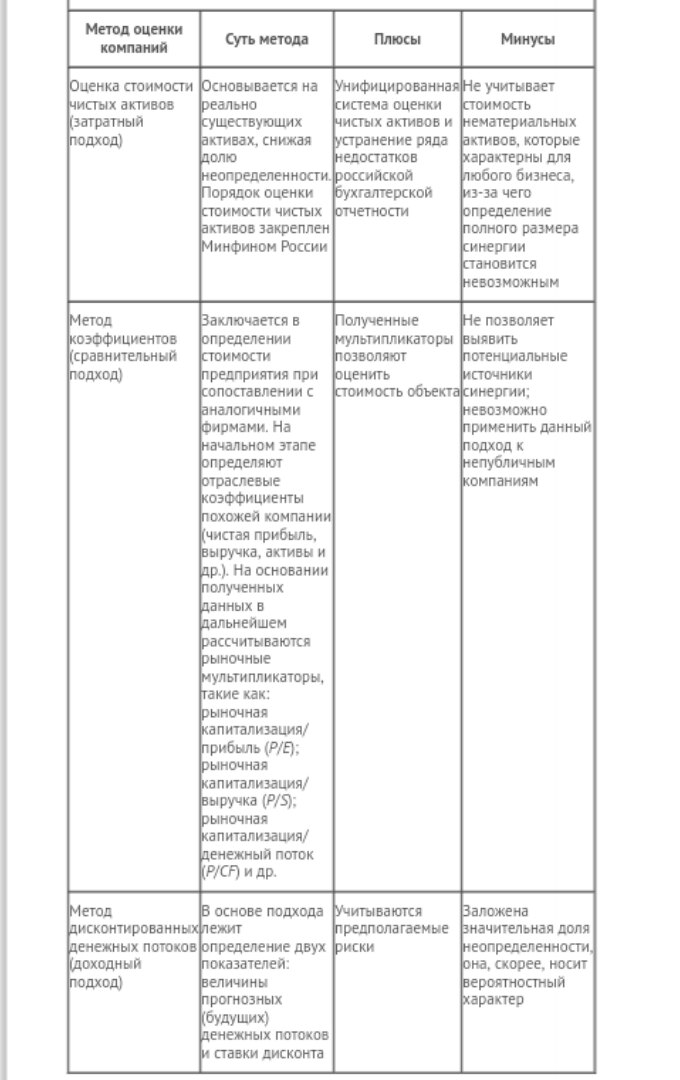

Основные подходы к оценке компаний — сравнительный, затратный и доходный (табл).

Универсальным методом оценки компании в целях приобретения является классический метод дисконтирования денежных потоков.

Ряд авторов определяют чистый денежный поток как сумму денежных средств, которая остается после того, как удовлетворены все потребности в денежных средствах на данный операционный цикл.

Для определения денежного потока ДП для инвестированного капитала используется следующая формула:

ДП = ЧП + Ам – КВ + (–) Прирост СОК + (–) Прирост ДЗ + Прирост Пз,

где ЧП — чистая прибыль;

Ам — амортизация;

КВ — капитальные вложения;

Прирост СОК — прирост собственного оборотного капитала;

Прирост ДЗ — прирост долгосрочной задолженности;

Прирост Пз — прирост процентов по задолженности.

Конечной целью сделок по слиянию и поглощению является достижение синергического эффекта, то есть в результате объединения двух или более компаний образуется одна, характеризующаяся более высокими показателями эффективности деятельности. В самом общем виде эффект слияния ЭM&A может быть выражен формулой:

ЭM&A = ВM&A – ИМ&A,

где ВM&A — выгоды от сделки по слиянию;

ИМ&A — издержки, связанные с осуществлением сделки по слиянию.

Ключевым моментом в определении текущей стоимости компании является выбор ставки дисконтирования.Ставка дисконтирования представляет собой уровень доходности, на который согласился бы инвестор, принимая решение о вложении денег в конкретный проект (компанию). Чем выше уровень риска, связанный с данным проектом, тем более высокую норму доходности требует инвестор. В связи с этим расчет ставки дисконта заключается в оценке рисков, связанных с вложением денег в конкретный актив.

Дата: 2019-12-22, просмотров: 464.