Кафедра «Макроэкономика»

Курсовая работа

на тему

«Экономические риски: причины их возникновения и способы снижения»

Выполнил:

студент группы РЦБ 2-2

Синицын Борис Владимирович

Научный руководитель:

доктор экономических наук, профессор

Альпидовская Марина Леонидовна.

Москва

2009.

Содержание:

Введение_ 3

Глава 1. Выбор в условиях риска и неопределенности. 3

§1. Понятие неопределенности и риска. 3

§2. Классификация рисков. 3

§3. Измерение и оценка риска. 3

§4. Теория ожидаемой полезности. Функции полезности и вероятности. 3

§5. Отношение к риску. 3

§6. Способы снижения риска и неопределенности. 3

Глава 2. Рисковые активы. 3

§1. Модель «средняя – стандартное отклонение» для рисковых активов. 3

§2. Равновесие на рынке рисковых активов. 3

§3. Выравнивание доходности активов и линии фондового рынка. 3

Заключение_ 3

Список литературы_ 3

Приложения_ 3

I.

Введение.

Наука о риске сегодня необходима, ибо риск и неопределенность - это детище тех проблем, которые везде, которые нужны каждому, с другой стороны, общество не может жить без них и двигаться вперед. Все возможные колебания, нестабильность будущего… Необходимы общеконцептуальные представления, нужна систематизация знаний. Хаотичные, случайные процессы, происходящие в экономике, убедили людей в этом. Данная работа посвящена попытке систематизировать имеющиеся научные знания о таких явлениях, как риск и неопределенность.

В начале стоит отметить, что сама по себе проблема довольно молода – основная доля исследования приходится на 20 век. Связано это, конечно, с тем, что именно 20 век и показал необходимость тщательного изучения рисков и неопределенности. Век, когда бурно развивалось предпринимательство, становится колыбелью для случайных процессов. Каков будет спрос на выпускаемую продукцию, например, в следующем году? Насколько возрастет или наоборот упадет стоимость закупаемых на стороне материалов? Можно составить прогноз, провести анализ ситуации. Но практически никогда невозможно точно знать наперед, что и как произойдёт. Неопределенность похожа на ящик Пандоры – можно получить всё, что угодно, как хорошего, так и плохого. Имеются в виду все возможные прибыли, связанных с деятельностью в условиях неопределенности. Но не стоит забывать и об издержках и убытках. Хаотичность и непредсказуемость процессов, культивируемых неопределенностью порой заставляет восторгаться, а порой и бояться.

Сегодня основные задачи направлены на прикладную сторону этого вопроса – управление риском или снижение. Стоит сказать, что в этой сфере не наблюдается какого-то единого, применимого ко всем четкого подхода, ибо разнообразие рисков заставляют изучать их применительно к сфере деятельности, в которой они возникают. В области финансовой деятельности изучением проблем рисков занимаются в том числе и частные компании. Например, JPMorgan, которая разработала свою методику оценки рисковых активов. Помимо этого с рисками очень тесно связана страховая сфера деятельности. Риски, связанные с управлением – одна из главных проблем в менеджменте.

Однако из-за разброса по прикладному назначению на настоящее время так и не существует единой теории риска и неопределенности. Конечно, это не должно отталкивать людей и уменьшать их интерес. Скорее наоборот. Созданная брешь обречена быть заделанной. Вопрос лишь в том – когда.

Данная работа представляет собой анализ монографических публикаций и статей и других трудов известных экономистов ХХ века по тематике риска и неопределенности. Импульсом к выбору именно этой темы послужили актуальность и одновременная малоизученность этих феноменов в экономической деятельности. Поэтому цель работы – углубление знаний по проблеме риска и неопределенности в экономике, а так же по возможности переосмысление имеющейся информации в новых условиях.

Перед тем, как приступить к содержанию работы, хотелось бы наметить цели: 1) попытка систематизировать существующие представления теории риска и неопределенности, в частности, о поведении человека и его выборе в этих условиях, 2) раскрыть основные подходы проблеме рисковых активов в условиях неопределенности.

Классификация рисков.

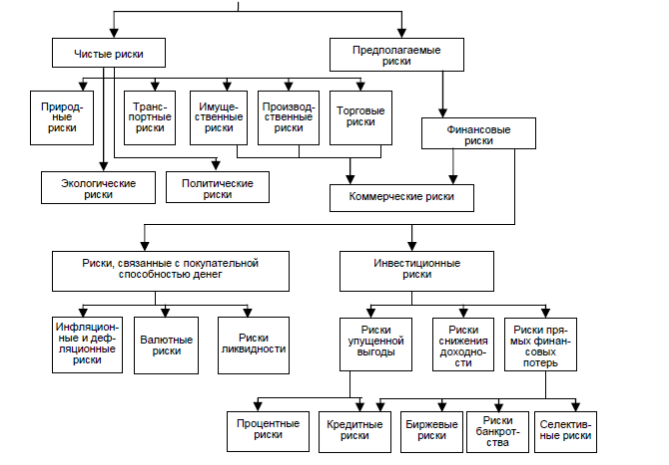

Многообразие рисковых ситуаций на практике заставляет сравнивать их между собой по различным характеристикам. Поскольку главной задачей является оценка степени рисков, то их систематизация по одинаковым признакам, распределение по группам существенно облегчит этот процесс.

Один из вариантов классификации рисков хозяйственной деятельности представлен в Приложении А.

По характеру последствий риски подразделяются на чистые и предполагаемые. Особенность чистых рисков (их иногда называют статистическими или простыми) заключается в том, что они практически всегда несут в себе отрицательный результат деятельности; их причинами могут быть стихийные бедствия, несчастные случаи, недееспособность руководителей фирм и т.д. Так как потери такого рода всегда можно подсчитать, то именно такие риски чаще других покрываются страхованием.

Предполагаемые риски, которые называют также динамическими или спекулятивными, несут в себе либо потери, либо дополнительную прибыль. Эти риски характерны в бόльшей степени для предпринимательской деятельности; их причинами могут быть изменение курсов валют, конъюнктуры рынка, условий инвестиций и др.

По сфере возникновения, различают следующие виды рисков:

• производственный риск, связанный с невыполнением предприятиями своих планов и обязательств по производству продукции, товаров, услуг, других видов производственной деятельности в результате воздействия как внешней среды, так и внутренних факторов;

• коммерческий риск — это риск потерь в процессе финансово-хозяйственной деятельности; его причинами могут быть снижение объемов реализации, непредвиденное снижение объемов закупок, повышение закупочной цены товара, повышение издержек обращения, потери товара в процессе обращения и др.;

• финансовый риск возникает в связи с невозможностью выполнения фирмой своих финансовых обязательств; причинами являются изменение покупательной способности денег, неосуществление платежей, изменение валютных курсов и прочее.

В зависимости от основной причины возникновения рисков они делятся на следующие категории:

• природно-естественные риски – это риски, связанные с проявлением стихийных сил природы;

• экологические риски связаны с наступлением гражданской ответственности за нанесение ущерба окружающей среде;

• политические риски – это возможность возникновения убытков или сокращения размеров прибыли, являющихся следствием государственной политики;

• транспортные риски связаны с перевозками грузов различными видами транспорта;

• имущественные риски — это риски от потери имущества предпринимателя по не зависящим от него причинам;

• торговые риски зависят от убытков в случае задержки платежей, непоставки товара, отказа от платежа и т.п.

Большая группа рисков связана с покупательной способностью денег. Сюда относятся:

• инфляционные риски, которые обусловлены обесцениванием реальной покупательной способности денег, при этом предприниматель несет реальные потери;

• дефляционный риск связан с тем, что при росте дефляции падает уровень цен и, следовательно, снижаются доходы;

• валютные риски связаны с изменением валютных курсов, они относятся к предполагаемым рискам, поэтому при потерях одной из сторон в результате изменения валютных курсов другая сторона, как правило, получает дополнительную прибыль, и наоборот;

• риск ликвидности связан с потерями при реализации ценных бумаг или других товаров из-за изменения оценки их качества и потребительской стоимости.

Инвестиционные риски связаны с возможностью недополучения или потери прибыли в ходе реализации инвестиционных проектов, они включают в себя следующие подвиды:

• риск упущенной выгоды заключается в том, что возникает финансовый ущерб в результате неосуществления некоторого мероприятия;

• риск снижения доходности связан с уменьшением размера процентов и дивидендов по портфельным инвестициям; он делится на процентный риск, возникающий в результате превышения процентных ставок, выплачиваемых по привлеченным средствам, над ставками по предоставленным кредитам, и кредитный риск, возникающий в случае неуплаты заемщиком основного долга и процентов, причитающихся кредитору;

• биржевые риски представляют собой опасность потерь от биржевых сделок;

• селективные риски возникают из-за неправильного формирования видов вложения капиталов, вида ценных бумаг для инвестирования;

• риск банкротства связан с полной потерей предпринимателем собственного капитала из-за его неправильного вложения.

Естественно, анализ классификационных признаков, видов и подвидов риска можно продолжить, но это приведет к перечислению мнений различных исследователей и специалистов, что не даст ответа на основной вопрос – какой подход, какая классификация является основной, в какой степени она будет способствовать снижению степени риска.

Измерение и оценка риска.

После того, как выяснены основные подходы к определению понятий и классификациям, мы приближаемся к следующей проблеме – потребности измерить или каким-то образом оценить риск. Имея оценку рисков, мы можем сравнивать их между собой, принимать, отвергать и т. д. В общем, оценка и измерения необходимы для принятия решения в рисковой ситуации. Как отмечалось выше, риск включает в себя оцененную любым способом вероятность некоторых исходов. Именно вероятность является количественной составляющей риска. В теории риска можно встретить три общих типа вероятностей:

Априорная или математическая. Это вероятность, полученная на основе научного закона или определенного логического принципа, «абсолютно однородная классификация случаев, во всем идентичных[5]». Сюда входят все события, вероятность наступления исходов которых мы можем сосчитать, например, используя классическое определение вероятности из курса теории вероятности.

Статистическая. Это вероятность, полученная нами благодаря статистическому наблюдению за данным событием в прошлом. Стало быть, для расчета обязательно иметь накапливающуюся определенный период времени информацию и обязательно об идентичном событии. На практике камнем преткновения является то, что зачастую невозможно ограничить наблюдение только за абсолютно идентичными событиями. К примеру, если ведется наблюдение за студентами, забывающими студенческий билет, из 100 студентов забывают 15 человек. В среднем вероятность того, что один студент забудет билет =  . Но понятно, что это вероятность будет разной у того, кто забывает билет хронически, и у того, кто почти не забывает. Поэтому, несмотря на то, что подобную вероятность реальнее рассчитать, она менее точна, чем априорная.

. Но понятно, что это вероятность будет разной у того, кто забывает билет хронически, и у того, кто почти не забывает. Поэтому, несмотря на то, что подобную вероятность реальнее рассчитать, она менее точна, чем априорная.

Ожидаемая. Для определения этого рода вероятности не требуется никаких рациональных алгоритмов. Находится такая вероятность путем субъективной оценки, решения. Не будем вдаваться в причины, просто имеет смысл отметить, что это явление происходит в результате взаимодействия человеческого сознания и реальности. Именно такой случай имеет самое широкое распространение на практике. Вместе с тем он сложнее всего поддается объяснению. И в самом деле, трудно найти менеджера, который смог бы рассказать, в чем причина его успеха. Зачастую он и сам не знает. И даже если знает, не сможет научить другого, не сможет выразить словами то, что понимает. Таким образом, это самая «гадательная» из всех вероятностей. Тем не менее, она зачастую действительно помогает повысить надежность принимаемых решений.

Теория измерения риска бывает порой весьма далека от практики. В реальной среде, например, в бизнесе или менеджменте, очень редко можно применить априорную вероятность полностью. Ведь обязательным критерием ее применения является однородность групп вероятностных исходов, а это, в свою очередь, понятие идеальное и недостижимое. Поэтому результаты измерения вероятности по априорному методу будут весьма далёкими от реальности. Часто неприменима и статистическая вероятность - из-за уникальности событий происходящих. В таких условиях место остается лишь ожидаемой вероятности.

Когда известны вероятности событий, составляющих полную группу возможных в рисковой ситуации, их можно подвергнуть анализу. Вот некоторые показатели этого анализа:

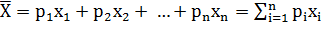

Среднее значение. С точки зрения математики среднее значение – средневзвешенная оценка из всех возможных результатов с учетом соответствующих вероятностей. Оно рассчитывается по формуле математического ожидания (Приложение Б). Притом, если группа событий полная, то сумма всех вероятностей будет равна единице.

Экономический смысл этого показателя, увы, ограничивается рамками теории: он показывает, какое значение примет результат при бесконечно большом количестве повторений события. На практике же данное событие (рисковая ситуация) происходит один раз – и в этот момент требуется принять решение.

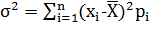

Однако одного среднего значения недостаточно для анализа. Ведь, как уже замечалось выше, единичные события (то есть те, которые реально имеют вероятность настать) могут иметь разное отклонение от среднего значения. Для расчета этого отклонения существует два показателя: дисперсия и среднеквадратичное отклонение.

Дисперсия – средневзвешенная величина квадратов отклонений действительных результатов от средних значений (Приложение В).

Для большей наглядности используют корень из дисперсии, называемый средним квадратичным отклонением.

Пример применения данных показателей покажем на ситуации (все расчеты приведены в Приложении Г):

1. Фирма инвестирует 50 млн. руб. и, по мнения экспертов, через год с вероятностью 2/6 получит текущую дисконтированную стоимость (PDV), равную 250 млн. руб., с вероятностью 1/6 PDV составит 100 млн. руб. и с вероятностью 3/6 PDV=0 .

2. При той же сумме инвестиций фирма с вероятностью 1/6 получит 600 млн. руб. и ничего не получит в остальных случаях (вероятность = 5/6).

Для первого проекта среднее значение составит 100 млн. руб., так же, как и для второго. Это означает, что оба проекта принесут фирме среднюю ожидаемую выручку, равную удвоенной величине инвестиций.

Но полученные величины – лишь гипотетические. Каково же будет отклонение реального дохода от средней величины? Чтобы найти, рассчитаем дисперсию.

Получается, что во втором проекте дисперсия в 4 раза выше. Это означает, что во втором проекте риск больше. Для того, чтобы узнать насколько, рассчитаем среднеквадратичное отклонение. Для первого случая оно составит 111, 9 млн. руб., а для второго 223,6 млн. руб. Эти величины показывают, на сколько фактический доход будет отличаться от ожидаемого. В последнем случае отличие примерно в 2 раза больше, чем в первом, что так же говорит о более высоком уровне риска.

Однако описанная выше ситуация – идеальна. На практике крайней редко случаются такие ситуации, когда можно точно найти вероятность событий и тем более все возможные события. Кроме того вышеописанные методы, исходя из теории вероятности, применимы лишь к идеальной ситуации, когда количество повторений рисковых событий стремится к бесконечности. Во всех остальных случаях, особенно когда требуется один раз принять решение для всей ситуации, равенство не соблюдается.

Поэтому возникает вопрос, в таком случае, зачем нужны, с одной стороны, идеальные математические выкладки и, с другой, чересчур «гадательные» субъективные оценок идвидуумов? В чем заключается их применение на практике? И чему придавать предпочтение? На эти вопросы нет единого мнения в настоящее время. Несмотря на то, что математические вычисления далеки от реальности, а ожидаемая (субъективная) вероятность зачастую выявляется с помощью догадок и шатких предположений, тем не менее, и те, и другие имеют практическое применение. Математические расчеты зачастую служат своеобразным ориентиром. А процесс формирования наших оценок порой весьма сложен с психофизиологической точки зрения и может рождаться благодаря бесчисленному множеству аналитических процессов, проходящих в подсознании. В любом случае, использование всех типов вероятностей, правильное сочетание и анализ помогает взвесить все альтернативы в рисковых ситуациях с наиболее возможной точностью.

Отношение к риску.

В предыдущем параграфе были рассмотрены основные модели общей полезности. Отличия в них по сути заключались в различных функциях психологических преобразований объективных переменных: вероятности и исхода рисковой ситуации. То есть многие экономисты пытались максимально отождествить формальную математическую функцию и поведение [рационального] человека.

Говоря о психологическом восприятии индивидуумом действительности (в нашем случае рисковой ситуации) принято рассматривать две отклоняющиеся от нормальной ситуации типологии поведения.

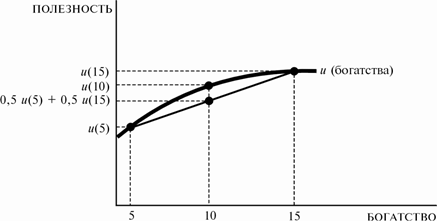

О первой, неприятии риска, было упомянуто еще в модели ожидаемой полезности Неймана-Моргенштерна. Именно в этой модели впервые принимается во внимание психологический эффект, производящий влияние на функцию полезности. Противником риска считается человек, который предпочитает рисковой ситуации результат, равный ожидаемому значению исходов. Это означает, что для этого человека полезность ожидаемого дохода больше ожидаемой полезности рисковой ситуации. Иначе говоря, если такому человеку предложить одно из двух: либо 10 рублей, либо 5 рублей с вероятностью 50% и 15 рублей с вероятностью 50%, - то он выберет 10 рублей и избежит рисковой ситуации. То есть  . Графически эта ситуация изображена в Приложении Е. Выпуклая вверх функция – кривая полезности для индивида, который не является сторонником риска. Причем существует прямо пропорциональная зависимость между степенью неприятия и выпуклостью функции. Для такого вида функции производная первого порядка

. Графически эта ситуация изображена в Приложении Е. Выпуклая вверх функция – кривая полезности для индивида, который не является сторонником риска. Причем существует прямо пропорциональная зависимость между степенью неприятия и выпуклостью функции. Для такого вида функции производная первого порядка  будет убывающей величиной. Каждое равное увеличение дохода будет порождать всё меньшие увеличения полезности (это видно на графике).

будет убывающей величиной. Каждое равное увеличение дохода будет порождать всё меньшие увеличения полезности (это видно на графике).

Стоит отметить, что для определения степени неприятия риска (степени выпуклости вверх функции U(x)) был введен коэффициент Эрроу-Пратта (независимо друг от друга Arrow, 1971 и Pratt, 1964). Он представлен в Приложении З. Являясь константой для линейных и экспоненциальных функций, этот коэффициент отражает важный момент – психологическое восприятие рисковой ситуации (неприятие, предпочтение) не зависят от исходов (результатов).

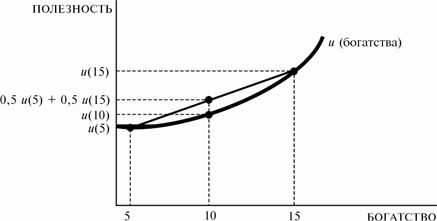

Что же касается уже упомянутой ситуации предпочтения риска, то она обратна вышеописанному случаю. То есть психологическое восприятие рисковой ситуации таково, что функция полезности такового индивида принимает вид выпуклой вниз экспоненциальной функции. В той же рисковой ситуации (Приложение Ж) полезность ожидаемого дохода U(10) будет ниже ожидаемой полезности этой рисковой ситуации  , что будет толкать индивида идти на риск. Для этого вида функции U(x) производная первого порядка

, что будет толкать индивида идти на риск. Для этого вида функции U(x) производная первого порядка  . Это означает, что с каждым одинаковым увеличением дохода полезность будет увеличиваться всё больше и больше. Теоретически коэффициент Эрроу-Пратта можно использовать и для ситуации предпочтения риска.

. Это означает, что с каждым одинаковым увеличением дохода полезность будет увеличиваться всё больше и больше. Теоретически коэффициент Эрроу-Пратта можно использовать и для ситуации предпочтения риска.

На практике восприятия или отношение к риску можно увидеть воочию. Например, в ситуации выбора способа заработка. Бόльшая часть населения стран с рыночной экономикой пытаются найти такие положения, при которых в наименьшей степени возможно снижение уже имеющегося благосостояния. Поэтому эта же бόльшая часть населения предпочитает относительно стабильный заработок наемного работника ненадежному предпринимательскому доходу.

Основная причина этого состоит в том, что высокие прибыли, которые сулит частное предпринимательство, никто не гарантирует. И, отдавая свои предпочтения стабильным заработным платам, более низким, чем возможные прибыли предпринимательской деятельности, индивидуумы имеют возросшие альтернативные издержки. Можно сказать, что такие издержки идут на уменьшение риска.

Конечно, нельзя назвать такое поведение нерациональным. В условиях постоянных расходов для многих стабильность доходов является высшим приоритетом, которым нельзя пожертвовать ради увеличения богатства в будущем. В России эта ситуация подкрепляется еще и не самыми благоприятными условиями для предпринимательства, по разным оценкам, заключающимися в высокой степени нестабильности.

Заключение по Главе 1.

Данная глава работы представляет собой попытку обобщения и систематизации концепции риска и неопределенности и выбора в условиях риска и неопределенность. Вначале были приведены основные точки зрения на определениях этих понятий, что позволило в некоторой степени систематизировать понятийный аппарат теории, что явилось своеобразным базисом для дальнейших исследований. В рамках классификации были приведены основные виды рисков.

Кроме того, в последующих параграфах были, по возможности, упомянуты основные модели ожидаемой полезности, способы измерения вероятностей и психологические аспекты при выборе в условиях риска и неопределенности. Сама теория ожидаемой полезности является идеологическим ядром концепции выбора в условиях риска неопределенности (по крайней мере пока ей не найдется адекватная замена). Были намечены основные дискуссионные вопросы в рамках исследуемой проблемы, а так же границы применимости на практике.

В заключительном параграфе, рассматривающем основные способы снижения риска, можно отметить максимальную приближенность к практике и актуальность.

Таким образом, проблема выбора в условиях неопределенности была разбита на 6 подтем, каждая из которых была в известной степени освещена. В дальнейшем они могут послужить целостным инструментом при решении этой проблемы выбора.

Глава 2. Рисковые активы.

Заключение по Главе 2.

В данной главе были рассмотрены основной подход к оценке рисковых активов, а именно модель среднее - стандартное отклонение. Причем были приведены и доводы за использование этой и модели, и против для освещения различных точек зрения.

Помимо этого была затронута тема равновесия рисковых активов, установлено условие равновесия.

Наконец рассматривалось совокупное «поведение» рисковых активов на рынке. Для этого использовались инструменты выравнивания доходности, а так же линия фондового рынка.

Кроме всего прочего стоит отметить особую прикладную значимость этой главы. Если значение первой главы в основном теоретическое, то второй – практическое.

В итоге три параграфа, из которых состоит глава, помогают разобраться с проблемой оценки рисковых активов.

Заключение.

В последней главе работы приведено исследование понятие рискового актива, измерения его стоимости, а так же равновесия. Разумеется, подход к этой проблеме не ограничивается только этими концепциями, но, приведенные выше, они являются, на мой взгляд, наиболее распространенными и отчасти базовыми. Несомненно то, что результаты исследования показали основные способы и методы преодоления проблем на практике, поэтому исследования можно считать актуальными.

Особо стоит отметить, на мой взгляд, то, что вторая глава, хоть и носит теоретический характер, как и первая, но всё же имеет меньше идеологических затруднений, парадоксов и дискуссионных тем. Это связано, прежде всего, со степенью теоретического охвата исследований. Конечно, первая глава исследует фундаментальные теоретические проблемы риска и неопределенности, в то время как вторая – теоретические проблемы прикладного характера, а именно рисковые активы в условиях риска и неопределенности.

Всё же говоря о проделанной работе в целом, хочется отметить немалую актуальность темы. Возрастающий интерес среди как экономистов, так и социологов, к проблемам риска и неопределенности в 20-21 веке говорит сам за себя. Ведь именно на 20 век пришлось бурное исследование этой проблемы. В начале века появляются теоретические концепции риска и неопределенности, сочетающие в себе и философские, и психологические, и экономические методы. Так же с начала 20 века наблюдается активное исследование проблем поведения человека в условиях риска и неопределенности. Одна из концепций была приведена в данной работе – теория ожидаемой полезности. Анализ этой проблемы дал понять и выявление очень большего количества противоречий и разногласий, дает понять, насколько трудна для изучения эта проблема. Насколько глубоки и фундаментальны явления риска и неопределенности. В какой степени они внедряются в нашу повседневную жизнь, какое имеют влияние.

И безусловно, находясь в прямо пропорциональной зависимости от уровня развития информационного общества, эти явления, возможно, лишь «набирают оборот». Но наука не стоит на месте. Конечно, во многих моментах модели и концепции экономической теории далеки от реальности (например, модель ожидаемой полезности Неймана – Моргенштерна). Но не стоит забывать, когда-то и такие фундаментальные науки, как физика, были молодыми и неизученными.

Напоследок хотелось бы вспомнить вскользь упомянутый факт. Человек стремится к недостижимому – устранению неопределенности. И, может, именно этот недостижимый идеал заставляет его быть в вечном поиске.

Список литературы.

1. Алле М. Поведение рационального человека в условиях риска: критика постулатов и аксиом американской школы // THESIS. – 1994. - № 5. - с. 217-241.

2. Вэриан Х. Р. Микроэкономика. Промежуточный уровень. Современный подход. - М.:ЮНИТИ, 1997.

3. Гришаев В.В. – «Риск и общество (дискуссия о понятии риска и библиография)».

4. Луман Н. Понятие риска // THESIS. — 1994. — № 5. — с. 135—160.

5. Микроэкономика: практический подход (Managerial Economics): учебник/ кол. Авторов; под ред. А.Г. Грязновой , А.Ю. Юданова. – 4-е изд., перераб. И доп. – М.: КНОРУС, 2008. – 704 с.

6. Найт Ф.Х. «Риск, неопределенность и прибыль» / Пер. с англ. – М.: Дело, 2003. – 360. с .

7. Нейман Дж. фон, Монгерштерн О. Теория игр и экономическое поведение / Пер. с англ. - М.: Экономика, 1970. - 572 с.

8. Нуреев Р. М. Курс микроэкономики: учебник / Р. М. Нуреев. – 2-е изд., изм. – М.: Норма, 2008. – 576 с.

9. Салин В Н , Медведев В Г Понятие рисков и управления ими, методология оценки // Вестник Финансовой Академии. – 2004. - № З. – с. 29 - 43.

10. Салин В.Н., Медведев В.Г. Понятие рисков и управления ими; методология оценки. // Вестник Финансовой академии. 2004. № 3. С. 28-41.

11. Тэпман Л.Н. «Риски в экономике» / Под ред. проф. В.А. Швандара. М.: ЮНИТИ-ДАНА, 2002.- 380 с.

12. Фридмен М. Анализ полезности при выборе среди альтернатив, предполагающих риск // Теория потребительского поведения и спроса. СПб. - 1993. - с. 208-249.

13. Шапкин А.С., Шапкин В. А. «Теория риска и моделирование рисковых ситуаций». – М.: Издательско-торговая корпорация «Дашков и Ко», 2005 – 880с.

14. Шестовских Т.С. Риск в структуре экономического поведения // Социологические исследования. - 1998. - № 5. - с. 116-119.

15. Шоломицкий А.Г. Теория риска. Выбор при неопределенности и моделирование риска. -М.: ИД ГУ-ВШЭ, 2005. - 400 с.

16. Шумейкер П. Модель ожидаемой полезности: разновидности, подходы, результаты, пределы возможностей// THESIS. – 1994. – Вып.5. – с. 29-80.

17. Kenneth J. Arrow. Risk Perception in Psychology and Economics // Economic Inquiry, January 1982, v.20, no.1, p.1–9.

Приложения.

Приложение А.

Пример классификации рисков.

Приложение Б.

Математическое ожидание.

математическое ожидание.

математическое ожидание.

Приложение В.

Дисперсия.

;

;  .

.

Приложение Г.

Приложение Д.

Приложение Е.

Модель неприятия риска.

Приложение Ж.

Модель предпочтения риска.

Приложение З.

Коэффициент Эрроу-Пратта.

Коэффициент Эрроу-Пратта  , где

, где  – производная U(x) второго порядка, а

– производная U(x) второго порядка, а  - первого. Эта мера не зависит от линейных преобразований функций, и имеет постоянное значение для линейных и экспоненциальных функций полезности.

- первого. Эта мера не зависит от линейных преобразований функций, и имеет постоянное значение для линейных и экспоненциальных функций полезности.

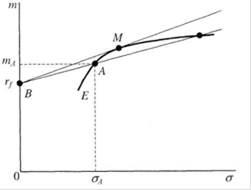

Приложение К.

Риск и доход.

Бюджетная линия показывает издержки получения большего ожидаемого дохода, выраженные через возросшее стандартное отклонение дохода. В точке оптимального выбора кривая безразличия должна касаться бюджетной линии.

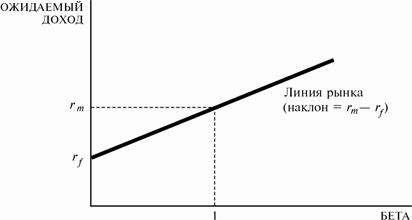

Приложение М.

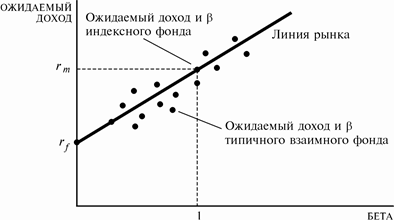

Линия фондового рынка.

Линия рынка показывает комбинации ожидаемого дохода и беты для активов, находящихся в равновесии.

Приложение Н.

Взаимные фонды.

[1] Санкт-петербургский парадокс (названный так, поскольку работа Бернулли появилась в Комментариях Санкт-Петербургской Академии) заключается в следующем: монета подкидывается n раз до тех пор, пока не выпадет "орел"; затем выплачивается 2 в степени n дукатов. Парадоксально, но математическое ожидание выигрыша представляет собой бесконечно большую величину, хотя здравый смысл приводит к заключению, что справедливым вознаграждением за участие в игре должна быть ограниченная сумма.

[2] Найт Ф. Х. Риск, неопределенность и прибыль / Пер. с англ. – М.: Дело. 2003. с. 225-230.

[3] Найт Ф. Понятия риска и неопределенности // THESIS. - 1994. - Вып. 5. С. 26.

[4] В.Н. Салин, В.Г. Медведев. Понятие рисков и управления ими; методология оценки. // Вестник Финансовой академии. 2004. № 3. С. 28-41.

[5] Найт Ф.Х. «Риск, неопределенность и прибыль» / Пер. с англ. – М.: Дело, 2003. -210 с.

[6] Дж. фон Нейман, О. Моргенштерн «Теория игр и экономическое поведение». М.: Наука, 1970. – С.47.

[7] Шумейкер П. Модель ожидаемой полезности: разновидности, подходы, результаты, пределы возможностей// THESIS. – 1994. – Вып.5. – с. 32-37; Фридмен М. Анализ полезности при выборе среди альтернатив, предполагающих риск // Теория потребительского поведения и спроса. СПб. - 1993. - с. 208-249.

[8] Найт Ф.Х. «Риск, неопределенность и прибыль» / Пер. с англ. – М.: Дело, 2003. С. 230.

[9] Там же.-С. 235

[10] Нуреев Р. М. Курс микроэкономики: учебник / Р. М. Нуреев. – 2-е изд., изм. – М.: Норма, 2008. – С.400-401.

[11] Шоломицкий А.Г. Теория риска. Выбор при неопределенности и моделирование риска. -М.: ИД ГУ-ВШЭ, 2005. – С.51.

Кафедра «Макроэкономика»

Курсовая работа

на тему

«Экономические риски: причины их возникновения и способы снижения»

Выполнил:

студент группы РЦБ 2-2

Синицын Борис Владимирович

Научный руководитель:

доктор экономических наук, профессор

Альпидовская Марина Леонидовна.

Москва

2009.

Содержание:

Введение_ 3

Глава 1. Выбор в условиях риска и неопределенности. 3

§1. Понятие неопределенности и риска. 3

§2. Классификация рисков. 3

§3. Измерение и оценка риска. 3

§4. Теория ожидаемой полезности. Функции полезности и вероятности. 3

§5. Отношение к риску. 3

§6. Способы снижения риска и неопределенности. 3

Глава 2. Рисковые активы. 3

§1. Модель «средняя – стандартное отклонение» для рисковых активов. 3

§2. Равновесие на рынке рисковых активов. 3

§3. Выравнивание доходности активов и линии фондового рынка. 3

Заключение_ 3

Список литературы_ 3

Приложения_ 3

I.

Введение.

Наука о риске сегодня необходима, ибо риск и неопределенность - это детище тех проблем, которые везде, которые нужны каждому, с другой стороны, общество не может жить без них и двигаться вперед. Все возможные колебания, нестабильность будущего… Необходимы общеконцептуальные представления, нужна систематизация знаний. Хаотичные, случайные процессы, происходящие в экономике, убедили людей в этом. Данная работа посвящена попытке систематизировать имеющиеся научные знания о таких явлениях, как риск и неопределенность.

В начале стоит отметить, что сама по себе проблема довольно молода – основная доля исследования приходится на 20 век. Связано это, конечно, с тем, что именно 20 век и показал необходимость тщательного изучения рисков и неопределенности. Век, когда бурно развивалось предпринимательство, становится колыбелью для случайных процессов. Каков будет спрос на выпускаемую продукцию, например, в следующем году? Насколько возрастет или наоборот упадет стоимость закупаемых на стороне материалов? Можно составить прогноз, провести анализ ситуации. Но практически никогда невозможно точно знать наперед, что и как произойдёт. Неопределенность похожа на ящик Пандоры – можно получить всё, что угодно, как хорошего, так и плохого. Имеются в виду все возможные прибыли, связанных с деятельностью в условиях неопределенности. Но не стоит забывать и об издержках и убытках. Хаотичность и непредсказуемость процессов, культивируемых неопределенностью порой заставляет восторгаться, а порой и бояться.

Сегодня основные задачи направлены на прикладную сторону этого вопроса – управление риском или снижение. Стоит сказать, что в этой сфере не наблюдается какого-то единого, применимого ко всем четкого подхода, ибо разнообразие рисков заставляют изучать их применительно к сфере деятельности, в которой они возникают. В области финансовой деятельности изучением проблем рисков занимаются в том числе и частные компании. Например, JPMorgan, которая разработала свою методику оценки рисковых активов. Помимо этого с рисками очень тесно связана страховая сфера деятельности. Риски, связанные с управлением – одна из главных проблем в менеджменте.

Однако из-за разброса по прикладному назначению на настоящее время так и не существует единой теории риска и неопределенности. Конечно, это не должно отталкивать людей и уменьшать их интерес. Скорее наоборот. Созданная брешь обречена быть заделанной. Вопрос лишь в том – когда.

Данная работа представляет собой анализ монографических публикаций и статей и других трудов известных экономистов ХХ века по тематике риска и неопределенности. Импульсом к выбору именно этой темы послужили актуальность и одновременная малоизученность этих феноменов в экономической деятельности. Поэтому цель работы – углубление знаний по проблеме риска и неопределенности в экономике, а так же по возможности переосмысление имеющейся информации в новых условиях.

Перед тем, как приступить к содержанию работы, хотелось бы наметить цели: 1) попытка систематизировать существующие представления теории риска и неопределенности, в частности, о поведении человека и его выборе в этих условиях, 2) раскрыть основные подходы проблеме рисковых активов в условиях неопределенности.

Глава 1. Выбор в условиях риска и неопределенности.

Дата: 2019-12-22, просмотров: 400.