3227590,00

плюс Денежные средства на начало периода, в т.ч.

4439,00

Денежные средства на конец периода

4439,00

3.3. Расчет возможного роста объема продаж (модель устойчивого экономического роста)

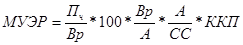

Модель устойчивого экономического роста (МУЭР) позволяет определить возможный прирост продаж (выручки) без нарушения финансовой устойчивости. МУЭР определяется по формуле:

,

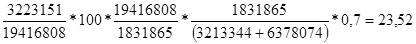

,

где: ККП – коэффициент капитализации прибыли (доля чистой реинвестируемой прибыли) = 0,7.

МУЭР =

Возможный прирост продаж при изменении параметров финансовой политики составит 23,52%.

Заключение

Курсовой проект основывается на бухгалтерской отчетности предприятия, дополнительных данных управленческого учета, показателей развития предприятия. Цель данного курсового проекта заключалась в разработки финансовой политики предприятия, а также основными задачами являлось изучение теоретических основ управления финансами, был проведен анализ финансового состояния предприятия и выполнение прогнозных финансовых показателей.

В ходе анализа финансового состояния были рассмотрении основные финансовые коэффициенты

Показатели ликвидности в целом проявили динамику на ухудшение. Что касается показателей финансовой устойчивости, то они, напротив, показали положительную динамику, т.к. к концу отчетного периода достигали нормативных значений.

Показатели интенсивности использования ресурсов также не показали отрицательной динамики по сравнению с прошлым годом. Рентабельность чистых активов по чистой прибыли оказалась практически неизменной: в 2005 году показатель составил 0,42, а в 2006 – 0,48. это показывает, что окупаемость вложенных в предприятие средств акционеров составляет около 50%, но тенденция показателя – на увеличение. Это происходит за счет увеличения прибыли в 2006 году в сравнении с 2005 в два раза. Рентабельность реализуемой продукции в 2006 году составила 0,34, что выше показателя 2005 года – тогда он составлял 0,19. Динамика этого показателя свидетельствует о пересмотре цен или усилении контроля над себестоимостью.

Показатели деловой активности (коэффициенты оборачиваемости) в 2006 году снизились по сравнению с 2005 годом. Так, коэффициент оборачиваемости оборотного капитала в 2005 году составлял 4,19, а в 2006 году – 3,97.

Показатель СВОР показывает оценку предпринимательского риска. В 2006 году (отчетном), по сравнению с 2005 годом, показатель снизился с отметки 5,99 до 3,21, а это значит, что при изменении выручки на 1% ПВПН изменится на 3,21%. Снижение СВОР говорит о возможности увеличения доли заемных средств.

Инвестиционная и инновационная деятельность предприятия приносит ему положительный результат. Так, сумма нематериальных активов увеличилась на 5 тыс. руб. в связи с их дополнительным поступлением в отчетном году, сумма основных средств также увеличилась на 283661 тыс. руб. за счет большего поступления машин и оборудования, транспортных средств, нежели выбытия.

СВФР показывает, что чистая прибыль на акцию в 2006 году изменится на 1,05% при изменении ПВПН на 1%. В 2005 году показатель был немного выше и составлял 1,16.

УЭФР приращен к рентабельности собственных средств, полученной благодаря использованию кредитов. В 2005 году показатель составил 0,02, это значит, что рентабельность собственных средств увеличилась на 2%. В 2006 году УЭФР составил 0,03, т.е. рентабельность собственных средств увеличилась по сравнению с предыдущим периодом на 3%.

Если новое заимствование приносит предприятию увеличение УЭФР, то такое заимствование выгодно. Разумный финансовый менеджер не станет любой ценой увеличивать финансовый рычаг, а будет регулировать его в зависимости от разницы рентабельности совокупного капитала и средней расчетной ставки процента.По данным прогнозного бухгалтерского баланса ежегодный объем прироста продаж составит 15%, рентабельность продаж по чистой прибыли (абсолютное изменение показателя) снизится на 2%, норма распределения чистой прибыли на дивиденды составит 25%. Это приведет к увеличению выручки от продажи товаров, работ, услуг.

Возможный прирост продаж при изменении параметров финансовой политики составит 23,52%.

Дата: 2019-12-22, просмотров: 386.