Финансовые рынки являются ключевым компонентом национальной экономики. Эффективно действующие финансовые рынки призваны (наряду с развитой банковской системой) аккумулировать сбережения экономических агентов, трансформировать их в инвестиции, обеспечивать распределение финансовых ресурсов между различными секторами экономики и, в конечном итоге, содействовать снижению темпов инфляции и экономическому росту. Системный финансовый кризис в России в 1998 г. обусловил возникновение кризиса национальных финансовых рынков, последствиями которого выступили снижение оборотов торгов и ликвидности рынка федеральных и муниципальных облигаций, высокая волатильность и низкие обороты на рынке акций российских компаний, фактическая ликвидация рынка производных финансовых инструментов и прочее.

Наибольшее развитие в переходном периоде российские финансовые рынки получили в период 1996-1998 гг. Тогда интенсивное развитие рынка федеральных облигаций обеспечивало высокий уровень реальных процентных ставок в экономике (даже реальные процентные ставки по банковским депозитам составляли 20-50% годовых), что стимулировало рост сбережений экономических агентов в виде банковских депозитов (так, только доля банковских депозитов населения в совокупном денежном предложении возросла с 9.8% по состоянию на 01.01.93 до 42.4% от М2 на 01.01.98[21]), структурирование процентных ставок и развитие прочих сегментов финансовых рынков - муниципальных облигаций, акций и производных инструментов. Процентные ставки, действующие в экономике, равно как и состояние отдельных сегментов финансового рынка России, были полностью ориентированы на ситуацию, складывающуюся на рынке федеральных облигаций.

Вплоть до 2002 г. состояние российского финансового рынка характеризовалось:

- низкой емкостью всех сегментов рынка;

- недостаточной ликвидностью сегментов с низкими рисками и низкой доходностью, а также высокими рисками и низкой ликвидностью сегментов рынка, обеспечивающих высокую доходность по вложенным средствам;

- неразвитостью сегмента срочных финансовых инструментов, позволяющего страховать (хеджировать) риски потери вложенных средств.

В этом смысле 2002-й год выступил в качестве «переломного» года - именно в том году ключевые показатели состояние финансовых рынков и банковской системы (обороты и ликвидность на облигационном рынке, ликвидация накопленных убытков и объем активов банковской системы) достигли предкризисного уровня.

Мировой рынок долговых инструментов развивающихся стран в последние несколько лет определялся действием двух тенденций. С одной стороны, финансовые кризисы в таких традиционно привлекательных для внешних инвесторов странах, как Аргентина, Бразилия и Турция, привели к росту рисков вложений в данные экономики. С другой стороны, стабилизация финансовой ситуации в таких странах, как Мексика, вызвала там снижение доходности вложений. Дополнительно, снижение ставок рефинансирования в экономически развитых странах обусловило необходимость поиска международными инвесторами альтернативных направлений вложений средств.

В этом смысле Россия в последние три года выглядит достаточно привлекательным объектом международных инвестиций, учитывая позитивные темпы роста производства и существующую сырьевую модель развития национальной экономики (в рамках сохраняющегося высокого уровня цен на нефть и прочие сырьевые ресурсы). Доходность российских внешних долговых обязательств существенно снизилась в 2005-2007 гг. (с 17.63% по еврооблигациям «Россия-30» в 2005 г. до 9.05% в конце 2007 г.). Более того, если спрэд данной бумаги к американским десятилетним облигациям US-Tbonds составлял в 2005 г. 1252 б. п., то к концу 2007 г. разрыв сократился до 523 б. п. (по оценкам АЛ «Веди», доходность «Россия-30» снизится к концу 2008 г.до 7.65% , а спрэд - уменьшится до 306 б. п.). Проведение платежей (основных и процентных) по внешнему долгу позволяет России надеяться на увеличение кредитного рейтинга. Тем не менее неразвитость банковской системы и финансовых рынков может выступить в качестве препятствия для существенного расширения объема внешних инвестиций (прямых и портфельных) в среднесрочной перспективе.

Развитие российского фондового рынка в 2007 г. было менее интенсивным по сравнению с 2006 г. - средний прирост стоимости российских акций (т.е. доходности по принципу buy-and-hold в долларах США), составил около 35%, что существенно ниже уровня 2006 г. - 98.5%. Несмотря на снижение темпов роста основных индикаторов в 2007 г., российскому фондовому рынку удалось сохранить за собой ведущие позиции в группе мировых фондовых рынков. Увеличение капитализации в 2007 г. на 35% наблюдалось на фоне 6%-ного снижения аналогичного среднего показателя для развивающихся стран и 16-39%-ного (на границах данного диапазона - DJIA и DAX соответственно) - для ведущих фондовых рынков.

Отличительными особенностями развития российского фондового рынка в 2007 г. по сравнению с предшествующими периодами выступили:

- усиление зависимости котировок акций от уровня мировых цен на нефть;

- сохранение позитивных макроэкономических тенденций в российской экономике, включающее положительные темпы роста производства и капитальных вложений, сокращение объема внешнего долга (в номинальном и относительном исчислении), что выгодно выделяло Россию в ряду развивающихся фондовых рынков;

- увеличение инвестиционной активности населения.

Стимулирование экономического развития предполагает, в частности, разработку государственной промышленной политики.

Под промышленной политикой понимается система мер, направленных как на осуществление позитивных структурно-технологических и институциональных преобразований в самой промышленности, так и на развитие спроса на определенные виды промышленной продукции. К числу инструментов промышленной политики можно отнести:

1) меры по стимулированию спроса (государственные закупки продукции; защита внутреннего рынка посредством установления импортных тарифов и квот; внешнеполитическая, финансовая, информационная и организационная поддержка экспорта; стимулирование спроса домашних хозяйств посредством предоставления целевых бюджетных субсидий или реализации бюджетных программ социальной поддержки; стимулирование инвестиций посредством предоставления государственных гарантий, долевого бюджетного финансирования, осуществления государственных инвестиций в развитие социальной и производственной инфраструктуры);

2) меры финансовой поддержки производителей (расширение кредита за счет предоставления прямых займов и государственных гарантий по займам, налоговых льгот; субсидирование прибыли, т.е. реализация программ, гарантирующих производителям повышенную прибыль; покупка государственными структурами типа банка реконструкции и развития акций предприятий на фондовой бирже как способ их финансирования);

3) государственные программы подготовки и переподготовки кадров;

4) регулирование цен естественных монополистов;

5) субсидирование цен на социально значимые товары или прямая бюджетная поддержка потребителей;

6) помощь в разработке и развитии рынков новых видов продукции (финансовая и организационная поддержка НИОКР, оказание технического и информационного содействия в деле использования новых видов продукции и технологий).

Промышленная политика в содержательном плане представляет собой способ снижения рисков для частного капитала и частичного перекладывания их на все общество.

Для России стратегическая задача обеспечения эффективного использования ее производственного потенциала может быть решена только на основе переориентации традиционного движения финансовых потоков с сырьевого рынка в сферу производства конечной продукции и высоких технологий. Как ни велик инвестиционный потенциал частного сектора, он никогда не справится с этой задачей, поскольку она всегда будет находиться за рамками его интересов. Вместе с тем государственный сектор в российской экономике продолжает занимать ведущие позиции в отраслях оборонно-промышленного комплекса, естественных монополий, социальной сфере.

Таблица 1.3.1

Динамика доли государственного сектора в общем объеме продукции (%)

| Отрасли промышленности | 2005 г. | 2006 | Динамика 2006/2005 | 2007 | Динамика 2007/2006 |

| Всего | 11,2 | 10,8 | 96,43% | 10,4 | 96,30% |

| Электроэнергетика | 82,6 | 85,4 | 103,39% | 84,6 | 99,06% |

| Нефтедобывающая промышленность | 5,4 | 5,7 | 105,56% | 5,5 | 96,49% |

| Нефтеперерабатывающая промышленность | 4,9 | 5,1 | 104,08% | 5,2 | 101,96% |

| Угольная промышленность | 3,7 | 4,1 | 110,81% | 4,3 | 104,88% |

| Машиностроение и металлообработка | 0,2 | 0,2 | 100,00% | 0,2 | 100,00% |

| Оборонно-промышленный комплекс | 46,7 | 49,4 | 105,78% | 51,6 | 104,45% |

| Химическая и нефтехимическая промышленность | 3,9 | 3,1 | 79,49% | 2,8 | 90,32% |

| Медицинская промышленность | 15,7 | 15,6 | 99,36% | 15,4 | 98,72% |

| Микробиологическая промышленность | 14,4 | 14,2 | 98,61% | 14,0 | 98,59% |

| Лесная, деревообрабатывающая и целлюлозно-бумажная | 3,4 | 3,9 | 114,71% | 4,3 | 110,26% |

| Пищевая промышленность | 2,7 | 1,9 | 70,37% | 1,5 | 78,95% |

Доля государственного сектора в общем объеме произведенной промышленной продукции в 2006 и 2007 гг. по сравнению с уровнем 2005 года несколько сократилась до 10,8 и 10,4%. Тем не менее, масштабы государственного участия в системе конкурентного рыночного равновесия как экономического агента все еще достаточно весомы (таблица 1.3.1.).

Как видно из таблицы, доля государственного сектора в промышленном производстве в целом меняется незначительно ввиду замедления процесса приватизации (за исключением нефтеперерабатывающей, угольной и микробиологической промышленности).

Наиболее значительна доля государственного сектора в общем объеме произведенной промышленной продукции топливно-энергетического комплекса, и в 2007 г. она составила более 38%. Доля государственного сектора в производстве электроэнергии в 2004-2006 гг. составляет 82,6-85,4 %.

С активным переходом российской экономики к рыночной структуре, к формированию новых видов собственности в последние годы все большее внимание уделяется ценным бумагам, рынку ценных бумаг, фондовым операциям. Активно идет изучение опыта Западных стран, анализируются начальные этапы формирования подобных структур в нашей стране. Большое внимание уделяется фондовой бирже как вторичного рынка ценных бумаг. Важным аспектом исследования является анализ спекулятивного механизма фондовой биржи, от которого не застрахована ни одна страна. Сама же фондовая биржа служит объективным показателем экономической и политической жизни, поэтому ее создание в России впоследствии должно привести к подобному отражению ситуации в стране.

Вопрос о регулировании рынка ценных бумаг - один из наиболее важных ныне в России, поскольку его постановка обусловлена появлением новых отношений. Решить его государство взялось изданием Федерального закона «О рынке ценных бумаг», в котором сформулирована единая концепция регулирования этих правоотношений.

В 90-е годы в России была создана современная инфраструктура рынка ценных бумаг, которая позволяет перераспределять с его помощью долгосрочные инвестиции на цели модернизации реального сектора. На рынке ценных бумаг получен первый опыт оценки и передачи прав собственности, улаживания конфликтов интересов, привлечения предприятиями денежных ресурсов на цели развития. Сложилась смешанная модель организации рынка ценных бумаг, которая может сочетать преимущества универсального банковского дела и выгоды специализации брокерскодилерских компаний. По аналогии с зарубежными моделями создана система регулирования рынка ценных бумаг, ориентированная на защиту инвесторов и обеспечение его информационной прозрачности.

До осени 1997 г. рынок ценных бумаг быстро наращивал свою операционную способность. Так, постоянно увеличивалось число инвестиционных институтов, все более заметной становилась их диверсификация, расширялся круг обращающихся ценных бумаг.

После кризиса осени 1997 г. — лета 1998 г. рынок сохранил ключевые торговые системы, основных игроков и, соответственно, эластичность к изменению объема капиталов, проходящих через него.

Операционная способность и эластичность рынка лучше всего характеризуются данными за 1995 г. (начало разогрева рынка), 1997 г. (пик), август 1998 г. и август 1999 г. (резкое сокращение рынка). Не только сохранились, но и получили дальнейшее развитие две национальные торговые системы — Московская Межбанковская Валютная Биржа (ММВБ) и Российская Торговая Система (РТС), выжили их наиболее крупные и успешные игроки, устояла и даже была укрупнена инфраструктура российского фондового рынка (примерно 110 регистраторов, более 100 депозитариев на конец 1999 г. и т.д.). Кризис, таким образом, содействовал «естественному отбору».

Сохранились основные рынки — Москва (более 90% рынка ценных бумаг), Санкт-Петербург (2–5%), Екатеринбург (Урал), Новосибирск (Сибирь), Казань и Нижний Новгород (Поволжье).

Вместе с тем рынок был физически разрушен — к ноябрю 1999 г. в регионах прекратили существование 40–50% профессиональных участников, в Москве и СанктПетербурге — 30–35%; действие 80–90% лицензий было прекращено (оценка по данным ФКЦБ России). Число участников, заключивших сделки в РТС, сократилось с 451 в октябре 1997 г. до 157 в декабре 1999 г. и 106 в декабре 2001 г., т.е. при мерно в 4 раза.

В 2000–2001 гг. число участников рынка продолжало сокращаться. Спекулятивный подъем рынка и рост его капитализации в конце 1999 г. — начале 2000 г., летом 2000 г., в мае июне и в ноябре декабре 2001 г. не создали нового качества рынка. Не уменьшились риски, лежащие на нем, и рынок не стал менее волнительным. Как и раньше, конъюнктура рынка акций формировалась денежными ресурсами спекулятивных инвесторов.

Таким образом, на сегодняшнем этапе все большее внимание уделяется ценным бумагам и фондовому рынку. С развитием рыночной экономики эти понятия все теснее входят в нашу жизнь. В связи с утратой наших традиций, мы на данном этапе вынуждены обращаться к опыту Запада, но, тем не менее, наш фондовый рынок нельзя назвать точной копией западного. Россия особенная страна, и, конечно, любые новшества и нововведения корректируются и приспосабливаются к нашей действительности.

Страховой рынок России привлекает все большее внимание законодательной и исполнительной власти. Это обусловливается и теми результатами, которые достигнуты в последние годы, и многими проблемами, требующими решения. Главный вывод, который можно сделать, состоит в том, что страхование стало важным институтом формирующейся рыночной экономики и что его роль будет возрастать.

Представляет интерес анализ основных количественных и качественных тенденций, сложившихся на страховом рынке за последнее трехлетие.

Поступление страховых взносов по всем видам добровольного и обязательного страхования составило в 2006 г. 276,6 млрд руб., т.е. возросло по сравнению с 2003 г. в 6,2 раза. Происходит неуклонное повышение доли добровольного страхования: с 65,4% в 2003 г. до 85,4% в 2006 г., т.е. на 20 процентных пунктов. Доля обязательного страхования соответственно снизилась с 34,6 до 14,6%.

Тенденция соответствует рыночным отношениям. Но вместе с тем надо отметить, что структура обязательного страхования, сложившаяся в нашей стране, не включает некоторые его виды, объективно присущие рыночной экономике. Это прежде всего страхование различного рода ответственности собственников имущества и производителей товаров (услуг).

Принципиально важным шагом в направлении преодоления таких «белых мест» является одобренное обеими палатами Федерального Собрания принятие Федерального закона от 25.04.02 г. № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств», который вступил в силу с 1 июля 2003 г. Совершенно оправдан годичный период подготовки к введению данного страхования, необходимый для решения ряда организационных, правовых и экономических вопросов.

Следовательно, с 2004 г. года существенно возросли поступления по обязательному страхованию. Тем не менее общая тенденция к преобладанию добровольного страхования, несомненно, сохранится, хотя в нем происходят и будут происходить структурные изменения. О характере тенденций в развитии отраслей добровольного страхования можно проследить по данным Приложения 1.

Прежде всего, надо отметить, что абсолютные приросты страховых взносов в целом по добровольному страхованию из года в год значительно возрастают. В 2006 г. сумма прироста удвоилась по сравнению с 2004 г. При этом темпы прироста последовательно снижаются.

Иная ситуация выявляется при рассмотрении отраслевой структуры поступлений: резкое возрастание ежегодного абсолютного прироста по личному страхованию, колебание прироста по имущественному страхованию (спад в 2005 г.) и снижение прироста по страхованию ответственности.

В результате структура поступлений выглядит следующим образом: в 2006 г. доля личного страхования составляла 71,5%, имущественного - 24,6% и страхования ответственности - 3,9%. В 2004 г. соотношение составляло соответственно 59,1%, 34,9% и 6,0%. В личном страховании преобладают поступления по страхованию жизни: 82,7% за 2006 г. и 79,8% за 2004 г. На него приходится и основная часть прироста взносов - 76,5% за 2006 г.

Данные Приложения 2 позволяют выявить некоторые особенности динамики страховых выплат. Во-первых, после большого абсолютного прироста выплат в 2005 г. произошло снижение прироста в 2006 г. (40 млрд против 51,2 млрд руб.). Это - следствие колебания выплат по личному страхованию. Доля личного страхования в выплатах выше, чем в поступлениях: в 2006 г. она составила 93% против 59,1% в 2004 г. Более 98% прироста выплат в 2006 г. приходилось на личное страхование. В этом, конечно, сказалось влияние ежегодного уменьшения прироста выплат по имущественному страхованию. Однако не меньшую роль сыграло преобладание страхования жизни: его доля в выплатах по личному страхованию за 2006 г. - 89,3%, т.е. выше доли в поступлениях взносов.

О необходимости специального анализа развития личного страхования, особенно страхования жизни, свидетельствуют следующие данные. В 2005 г. рост взносов по личному страхованию составлял 51755,9 млн руб., или в 1,9 раза против 2004 г., а рост выплат - соответственно 49531,1 млн руб., или в 2,4 раза. В 2006 г. прямо противоположные результаты: рост взносов - 72690,5 млн руб., или в 1,8 раза, а выплат - 39314,4 млн руб., или 45,8 %. Ключ к таким трансформациям лежит в специфике нынешнего страхования жизни.

Одной из характеристик страхового рынка выступает изменение числа действующих страховых организаций, которое в свою очередь складывается под воздействием двух факторов: количества отозванных лицензий у прежних страховщиков и количества зарегистрированных новых страховщиков.

По данным Департамента страхового надзора Минфина России, в Государственном реестре было: на 1 января 2004 г. - 1864 страховщика и их объединений, на 1 января 2005 г. - 1532, на 1 января 2006 г. - 1272 и на 1 января 2007 г. - 1350.

Тенденция сокращения количества страховщиков в 2003-2005 гг. складывалась главным образом вследствие большого числа отозванных у страховщиков лицензий: за 2003 г. - 496, 2004 г. - 364 и за 2005 г. - 411. Конечно, ежегодно регистрировались и вновь созданные компании, но их было гораздо меньше, чем исчезающих с рынка. В 2004 г. было зарегистрировано 57 новых страховых организаций, в 2005 г. - 113 и в 2006 г. - 122.

В 2006 г. число вновь зарегистрированных за год страховых организаций превысило число тех страховщиков, у которых была отозвана лицензия. Возрастание числа вновь зарегистрированных (т.е. созданных) страховых организаций произошло еще в 2005 г., оно вдвое превысило этот показатель 2004 г., что, несомненно, обусловлено преодолением посткризисных последствий августа 1998 г. Более того, сами эти последствия для страхового сектора были существенно меньшими, чем для банковского сектора, что повысило коммерческую привлекательность страхования для инвесторов. В этом направлении изменение за 2006 г. по сравнению с предыдущим незначительно (всего на 9).

Увеличение числа зарегистрированных компаний неравнозначно увеличению количества практикующих страховщиков. Во-первых, от регистрации до получения лицензии на страховую деятельность проходит довольно продолжительное время. Во-вторых, определенная часть страховых организаций создается инвесторами только для последующей продажи, предложения о купле-продажи компаний можно найти даже в Интернете. Кроме того, российское законодательство не содержит требований о периоде, в течение которого необходимо начинать работу на основе выданной лицензии. Поэтому число реально работающих страховщиков меньше, чем занесенных в Государственный реестр. Следует подчеркнуть, что за последние годы разница между этими двумя категориями страховых организаций сократилась.

Коренным образом изменилось в 2006 г. число отозванных лицензий: оно уменьшилось более чем в 10 раз по сравнению с показателями предшествующего 3-летия, в том числе и 2005 г. Эти данные (последнего года) представляются чрезвычайно важными. Конечно, надо оговориться, что один год, выбивающийся из ряда предыдущих, еще далеко не характеризует тенденцию, но все же, рассматривая его результаты в увязке с различными факторами, можно считать, что массового отсева страховщиков не будет. Такая стабилизация страхового рынка отвечает интересам сегодняшних и потенциальных страхователей, укрепляет их доверие к страхованию. В конечном счете это соответствует стратегическим целям обеспечения финансовой стабилизации во всем нашем обществе.

Четко определилась тенденция концентрации все большей части поступлений страховых взносов у российских страховщиков, входящих в состав «первой сотни». В 2004 г. их доля на рынке составляла 76,1%, а в 2006 г. - 79,1%. Если проанализировать положение на рынке первой полусотни и первой десятки страховщиков, то можно заметить ту же закономерность, что соответствует общемировым тенденциям концентрации капиталов. Однако для российского рынка характерна внезапность (в течение 1-2 лет) резкого вознесения наверх отдельных страховых компаний. Им еще предстоит доказать, что они не «калифы на час», ведь только это гарантирует будущее доверие широкого круга страхователей.

Относительно неравномерно развиваются региональные страховые рынки. Представляется целесообразным дифференцировать их по двум показателям: по доле взносов, поступающих в том или ином субъекте Российской Федерации, и по темпам роста поступлений. По первому показателю с большим преимуществом лидирует Москва: на долю московских компаний в 2004 г. приходилось 63,4%, а в 2006 г. - уже 68% всех взносов. Обращает на себя внимание тот факт, что концентрация взносов у 100 ведущих страховщиков выше, чем у московских компаний. Это свидетельствует о формировании крупных страховых (и перестраховочных) компаний в ряде регионов страны.

Следующие места на страховом рынке по доле поступлений занимают Московская область, Тюменская область, г. Санкт-Петербург, Самарская область, Республика Татарстан. По темпам роста поступивших взносов за 2004-2006 гг. лидируют Московская область (рост в 10,8 раза), Саратовская область (в 4,5 раза), Республика Татарстан (в 3,7 раза), Удмуртская Республика (рост в 3,3 раза). В 3 раза и более увеличились за эти годы поступления страховых взносов в Ростовской, Владимирской, Вологодской областях, Республике Карелия. Но вместе с тем по некоторым регионам сумма аккумулированных местными компаниями страховых взносов за последние годы уменьшилась. А в отдельных регионах функционируют только филиалы крупных российских страховщиков. С введением обязательного страхования гражданской ответственности владельцев средств транспорта обеспечение надежной деятельности страховых компаний на всей территории нашей страны приобретает первостепенное значение.

В настоящее время в России сформирована двухуровневая банковская система: 1 уровень - Центральный банк России, 2 уровень - коммерческие банки и другие финансово-кредитные учреждения, осуществляющие отдельные банковские операции.

В последние годы российская банковская система претерпела серьезные изменения. На 1 марта 2007 года зарегистрировано 2559 банков и 5680 их филиалов. В интересах концентрации банковского капитала для развития инвестиционного процесса создаются банковские объединения, которые призваны сыграть огромную роль в стабилизации экономики. Некоторые банки стали уже отвечать мировым стандартам или значительно приблизились к ним.

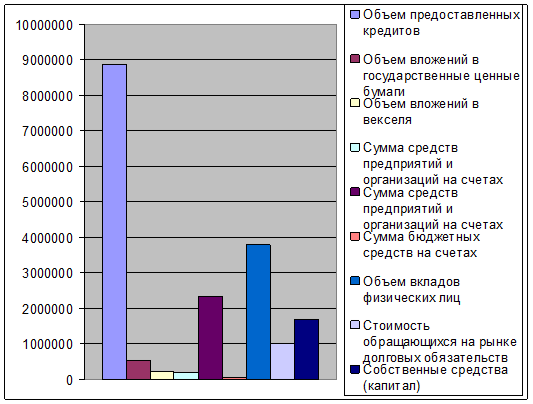

Рис. 1.3.1. Группировка действующих кредитных организаций по величине зарегистрированного уставного капитала в 2007 г.

Самая крупная группа российских коммерческих банков - около половины - независимые банки, организованные по инициативе отдельных групп предпринимателей. Здесь вся власть принадлежит правлениям банков, их организаторам.

Основную роль в банковской сфере России играет примерно треть коммерческих банков - бывшие специализированные и отраслевые банки со значительным участием государства в акционерных капиталах. Эти банки располагают наибольшим собственным капиталом, активами, количеством филиалов, позволяющих постоянно пополнять собственную кредитную базу, обороты (Приложение 3, 4, рис. 1.3.1, 1.3.2).

Рис. 1.3.2. Отдельные показатели деятельности кредитных организаций, сгруппированных по величине активов по состоянию на 1 января 2007 года (млн. руб.)

Тем не менее, Россия остается государством, где регионы с насыщенной финансовой инфраструктурой (Москва, Петербург, Урал и т. п.) соседствуют с областями, размером со среднее европейское государство, где банков практически нет. В России приходится в среднем 1-2 банка (а без учета Москвы - 0,8 банка) на 100 тыс. россиян. Если даже учесть все филиалы, отделения, в том числе Сбербанка, Промстройбанка, Россельхозбанка и др., то одно банковское учреждение обслуживает 3 - 3,5 тыс. человек.

Итак, в условиях рынка банки являются ключевым звеном, питающим народное хозяйство дополнительными денежными ресурсами. Современные банки не только торгуют деньгами, одновременно они являются аналитиками рынка. По своему местоположению банки оказываются ближе всего к бизнесу, его потребностям, меняющейся конъюнктуре. Таким образом, рынок неизбежно выдвигает банк в число основополагающих, ключевых элементов экономического регулирования. В настоящее время в России сформирована двухуровневая банковская система: 1 уровень - Центральный банк России, 2 уровень - коммерческие банки и другие финансово-кредитные учреждения, осуществляющие отдельные банковские операции.

Выводы

Финансовые отношения весьма разнообразны. Объединив в отдельные, относительно самостоятельные группы (звенья), их можно представить в виде конкретных сфер, а их совокупность — в виде системы. Финансовая система включает в себя две сферы: централизованные финансы и децентрализованные финансы. В свою очередь, каждая из подсистем подразделяется на отдельные звенья (частные подсистемы) в зависимости от механизма формирования и использования денежных средств у конкретных экономических субъектов.

Финансовая система включает в себя общегосударственные, отраслевые и общественные финансовые отношения. Каждая из этих сфер состоит из менее крупных звеньев. Каждое звено финансовой системы в свою очередь можно подразделить на подзвенья в соответствии с внутренней структурой содержащихся в нем финансовых взаимосвязей.

Представители различных финансовых школ неоднозначно трактуют состав звеньев государственной финансовой системы. Все специалисты отмечают наличие бюджетов и внебюджетных фондов, более половины из них указывают на государственный кредит как звено системы, менее половины - на финансы государственных предприятий.

Бюджетная политика государства направлена на регулирование или изменение совокупного спроса, то есть реального объема национального производства, который потребители - предприятия и правительство - готовы купить при любом возможном уровне цен. Воздействуя хотя бы на один компонент совокупного спроса (потребительские расходы, инвестиции, государственные закупки и чистый экспорт), государство в состоянии подтолкнуть спрос в сторону его расширения или наоборот, сдержать его.

Государственное регулирование кредитно-финансовых институтов – один из важнейших элементов развития и формирования финансового рынка в России. Основными направлениями государственного регулирования являются:

- политика центрального банка в отношении кредитно-финансовых институтов;

- налоговая политика правительства на центральном и местном уровне;

- участие правительства в смешанных (полугосударственных) или государственных кредитных институтах;

- законодательные мероприятия исполнительной и законодательной власти, регулирующие деятельность различных институтов кредитной системы.

Финансовые рынки являются ключевым компонентом национальной экономики. Эффективно действующие финансовые рынки призваны (наряду с развитой банковской системой) аккумулировать сбережения экономических агентов, трансформировать их в инвестиции, обеспечивать распределение финансовых ресурсов между различными секторами экономики и, в конечном итоге, содействовать снижению темпов инфляции и экономическому росту.

Дата: 2019-12-22, просмотров: 385.