Возраст жилищного рынка России составляет около 16 лет, и в этом смысле он достаточно молод, тогда как история отечественного жилищного строительства насчитывает много сотен лет. Тем не менее, по жилищной обеспеченности (числу квадратных метров жилья, приходящихся на душу населения) Россия пока остается далеко позади от развитых стран. Конечно, необходимо делать поправки на такие события, как Вторая мировая война, однако ряд стран, находящихся сегодня в статусе развитых (например, Германия), пережив масштабные разрушения, добились весьма высоких результатов.

Изменение жилищной обеспеченности напрямую зависит от объемов строительства нового жилья, физического износа существующего жилищного фонда и численности населения, а также государственных программ способствующих развитие ипотечного кредитования. Рассмотрим некоторые страны и их схемы получения ипотечных кредитов[15].

Германия. В Германии ипотека осуществляется по разным схемам различными кредитными учреждениями, но наибольший удельный вес, до 30%, занимают стройсберкассы (ССК), работающие по закрытой модели финансирования и использующие в основном собственные средства, что позволяет снижать процентную ставку. По контракту с ССК на 4-6 лет на накопительный счет вносится определенная сумма (до 40% общей стоимости жилья). На нее начисляются пониженные проценты, по итогам года государство начисляет премии и вводит налоговые привилегии. Премия в размере 15% на сумму сбережений, но не более 2 тысяч марок на холостяков и 4 тысяч для женатых. Заемщик вначале кредитует кассу, внося деньги на депозит, а по окончании периода накопления ССК выдает ему ипотечный кредит по низкой ставке на срок до 18 лет. В последние годы средства привлекаются под 3% годовых и выдаются ипотечные кредиты под 5% (в обычных банках - от 7% до 12% годовых).

США. В США ипотечный рынок, оцениваемый примерно в 4 трлн. долларов, полностью подконтролен государству. Доля ипотечных облигаций, эмитированных 3 государственными корпорациями, составляет 89% рынка. В американской модели обеспечения ипотеки дешевыми ресурсами участвуют получатель кредита, инвестор и финансовый посредник. Образуются два ипотечных рынка - первичный, где выдаются жилищные кредиты, и вторичный, где обращаются ценные бумаги, выпущенные на базе пулов ипотечных ссуд. Кредитное учреждение может выдавать долгосрочные кредиты под залог приобретаемой недвижимости, не имея достаточного объема «длинных» ресурсов. Выдав ипотечный кредит, банк продает право требования по кредиту конечному инвестору или финансовому посреднику. Получив средства от уступки этих прав, банк выдает новый ипотечный кредит. В конце 2003 г. ставка по 30-летнему ипотечному кредиту составляла 5-6%, а по 15-летнему - 4,75%.

Великобритания. На протяжении многих десятилетий в области ипотечного жилищного кредитования в Англии доминировали специализированные кредитные учреждения - строительные общества. Общая схема выпуска следующая. Инициатор MBS, в роли которого обычно выступают ипотечная корпорация, банк, строительное общество или страховая компания, создает пул закладных. Пул затем продается юридически независимой специально создаваемой организации SPV. После продажи эти ссуды уже не числятся на балансе инициатора. Инициатор не отвечает и за своевременное погашение ипотечных ссуд. Все риски ложатся на инвестора в MBS. Однако обслуживание ипотечных ссуд по-прежнему находится в ведении инициатора, хотя может передаваться и третьему лицу. Выпуск MBS размещается через синдикат андеррайтеров. Размещение MBS возможно только при наличии кредитного рейтинга. Большая часть английских MBS имеют высший рейтинг. Они и конструируются с участием рейтинговых агентств. Рейтинговые агентства, в частности, требуют поддержки кредитоспособности, например, в форме страхования страховой компанией риска неоплаты ипотечных ссуд, обычно в диапазоне от 7 до 13% от величины пула.

Для защиты интересов инвесторов полномочия по распоряжению и контролю за обеспечением отдаются независимому контролеру - доверенному лицу. Каждый выпуск MBS связан с конкретным пулом. Жизнь пула привязана к жизни соответствующего выпуска MBS. Обычно эмитенту предоставляется опцион на покупку в случае, если портфель пула сокращается на определенную величину от первоначальной (обычно 10%) в связи с досрочными погашениями. Во многих случаях эмитент имеет право замены активов в пуле, например, когда средства от досрочных погашений направляются на выдачу новых ссуд, которые при условии удовлетворения ими определенных стандартов могут быть включены в пул.

В целом можно констатировать, что, хотя секьюритизация жилищных ипотечных кредитов используется в целом ряде европейских стран (Франция, Нидерланды, Бельгия, Германия), эта техника не получила широкого распространения в ЕС. Общая задолженность по выпущенным MBS в 1998 г. составляла 16 млрд. евро, что соответствовало менее 1% всех предоставленных жилищных ипотечных ссуд.

Континентальные европейские страны . Развитие рынка ценных бумаг, основанных на закладных, в Западной Европе началось с появлением в 1770г. в Силезии первого ипотечного кредитного учреждения, представлявшего собой ассоциацию землевладельцев и имевшего статус публично-правовой корпорации. Вслед за ним аналогичные учреждения возникли в Курмарке и Ноймарке, Померании, Западной и Восточной Пруссии. Они предоставляли кредит своим членам в виде ценных бумаг, получивших название закладной сертификат. Первые сертификаты и представляли собой, по сути, закладные свидетельства или закладные, на которых было указано наименование заложенной недвижимости и содержались гарантии, предоставляемые всеми членами этой ассоциации. Заемщик затем продавал сертификат на рынке капиталов.

Сходные системы ипотечного кредитования и финансирования возникли в Дании, Швеции, Австрии. Аналогичная система кредитования в виде ценных бумаг действовала в России с середины XIX в. по 1917 г. В настоящее время какую-то заметную роль кредитование ценными бумагами имеет лишь в Дании. В отличие от Landschaften, облигации французского ипотечного банка Credit Foncier de France изначально представляли собой облигации акционерного общества, выпущенные для финансирования ипотечных кредитов6. Со временем эта форма финансирования ипотечных кредитов стала преобладающей и в других странах, в том числе в самой Германии, при этом, однако, прежнее историческое название сертификат в Германии сохранилось. Выпуск сертификатов стал осуществляться специализированными ипотечными банками, т.е. немецкие ипотечные банки заимствовали французскую технологию.

Ипотечные облигации наиболее распространены в Дании (почти 100% кредитов) и Швеции (70%); широко используются в Австрии и являются вторым важнейшим средством финансирования ипотечных ссуд во Франции (21%) и Испании (6%), намного уступая депозитам. В Голландии и Норвегии ипотечные облигации хотя и выпускаются, но за их счет финансируется совсем небольшая доля ссуд. Относительные размеры рынков ипотечных облигаций в Европе в ближайшее время могут измениться, так как в целом ряде стран предпринимаются шаги по стимулированию использования этого инструмента (что в немалой степени связано с успехами рынка пфандбрифов в Германии). Особенно это относится к Франции, Люксембургу и Финляндии.

Западная Европа. Все 90-е годы ипотечное кредитование демонстрировало весьма высокие темпы роста в странах Западной Европы. За 10 лет, с 1988 по 1998 г., объем ипотечных жилищных ссуд увеличился в среднем вдвое, превысив 2700 млрд. евро. Задолженность по коммерческим (нежилищным) ипотечным ссудам в 1998 г. составляла 430 млрд евро, т.е. 15% от общей ипотечной задолженности (жилищной и коммерческой). Ипотечные кредиты предоставляются различного рода учреждениями - от специализированных (ипотечные банки, строительные общества, строительно-сберегательные кассы и т.п.) до сберегательных банков, взаимных и кооперативных банков и универсальных банков. На долю этих учреждений в Европе приходится более 90% всех ипотечных ссуд (остальное - на страховые компании и пр.).

Современная структура рынка явилась результатом либерализации финансового сектора в Европе. До 80-х годов ипотечная деятельность была в основном уделом специализированных учреждений, сектор очень жестко регулировался государственными органами. Крупнейшей группой из специализированных учреждений являются ипотечные банки. Ипотечные банки доминируют на рынке Дании и Швеции (соответственно 90 и 80%) и очень влиятельны в Германии, Франции, Австрии, Нидерландах и Финляндии.

В финансировании ипотечных кредитов в Европе главную роль играют депозиты (62% жилищных ипотечных ссуд). На втором месте - выпуск ипотечных облигаций. При этом следует подчеркнуть, что значение ипотечного кредитования заметно различается в отдельных странах. Так, в Дании, Нидерландах, Великобритании и Германии соотношение между жилищными ипотечными кредитами и ВВП составляет 50% и более, в то время как в Италии, Греции и Австрии не превышает 10%[25].

Заметные различия в размерах ипотечных кредитов и их роли в экономике связаны с национальными и историческими особенностями той или иной страны.

Большинство этих стран, показывают высокие показатели обеспеченности населения жильем, а информация, представленная в таблице 3.1, позволяет установить более чем двух кратное отставание России от развитых стран мира по уровню жилищной обеспеченности. Отметим, что страны бывшего социалистического блока (Польша, Литва, Латвия) также сталкиваются с проблемой нехватки жилья.

Таблица 3.1- Обеспеченность населения жильем по странам мира.

| Страна | Жилищная обеспеченность, кв.м/чел. | Процентное отношение к лидеру, %(Норвегия=100%) |

| Норвегия | 74,0 | 100,0 |

| США | 65,0 | 87,8 |

| Швеция | 44,4 | 60,0 |

| Великобритания | 44,0 | 59,5 |

| Швейцария | 44,0 | 59,5 |

| Германия | 40,1 | 54,2 |

| Франция | 37,5 | 50,7 |

| Финляндия | 36,3 | 49,1 |

| Эстония | 27,7 | 37,4 |

| Латвия | 23,9 | 32,3 |

| Литва | 23,0 | 31,1 |

| Польша | 22,2 | 30,0 |

| Россия | 21,1 | 28,5 |

По жилищной обеспеченности в тройку лидеров входят Норвегия (74 кв.м/чел.), США (65 кв.м/чел.) и Дания (50,6 кв.м/чел.). Германия, как и Россия, понесшая в ходе Второй мировой войны значительные разрушения на своей территории, через 50 лет опережает Россию по количеству квадратных метров жилья на душу населения более чем в 2 раза[22].

На сегодняшний день по масштабам жилищного строительства Россия существенно отстает от ведущих стран. По европейским стандартам, строительная активность должна быть не меньше 1 кв.м на душу населения в год. Таким образом, каждый год жилищная обеспеченность должна прирастать на 1 кв.м. Данные таблице 3.2 показывают, что в 2008 году в среднем по стране было построено только 0,36 кв.м/чел. Если рассматривать отдельные регионы страны, то многие территории достигли только 0,1-0,2 кв.м/чел. Из лидеров следует отметить Москву и Московскую область, строительная активность которых в 2008 году составила соответственно 0,5 кв.м/чел. и 1 кв.м/чел.

Теперь зададимся таким вопросом, при какой строительной активности и в какой срок Россия сможет нарастить свой жилищный фонд, при котором значение жилищной обеспеченности стало бы эквивалентно уровню развитых стран. Здесь мы можем рассмотреть два сценария развития событий, каждому из которых, соответствует определенный уровень строительной активности. Пессимистичному сценарию соответствует строительная активность, достигнутая в 2008 году, - 0,36 кв.м/чел.; оптимистичному сценарию – европейский стандарт 1 кв.м/чел. Результаты временных периодов для обоих сценариев представлены в таблице 3.2.

В соответствии с пессимистичным сценарием период сокращения отставания России от Норвегии и США составляет более 100 лет. При оптимистичном сценарии количество лет значительно уменьшается до 53 и 44 лет соответственно. Учитывая, что в перспективе жилищная обеспеченность в этих странах не будет уменьшаться, оцененный разрыв можно квалифицировать как непреодолимый. Что касается Германии, что даже при оптимистичном развитии событий России потребуется 19 лет, чтобы выйти на ее уровень 2004 года. Необходимо отметить, что по данным Федеральной статистической службы Германии, в 2005-2008 гг. строительная активность оценивалась на уровне 0,3-0,4 кв.м/чел., что весьма далеко от европейского стандарта. Однако при высокой жилищной обеспеченности Германия может себе это позволить[14,с.34].

Таблица 3.2 – Период сокращения отставания России по уровню жилищной обеспеченности от США и европейских стран

| Страна | Период сокращения отставания, лет | |

| Пессимистичный сценарий | Оптимистичный сценарий | |

| Норвегия | 147 | 53 |

| США | 122 | 44 |

| Швеция | 65 | 24 |

| Великобритания | 64 | 23 |

| Швейцария | 64 | 23 |

| Германия | 53 | 19 |

| Франция | 46 | 17 |

| Финляндия | 42 | 15 |

| Эстония | 18 | 7 |

| Латвия | 8 | 3 |

| Литва | 5 | 2 |

| Польша | 3 | 1 |

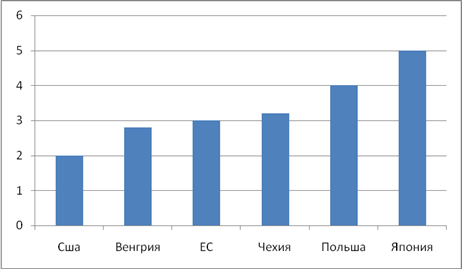

На практике основным показателем состояния рынка жилья с точки зрения возможности приобретения гражданами квартир является индекс доступности жилья. Традиционно он вычисляется на основе сопоставления доходов населения с ценами, сложившимися на национальном рынке или рынке конкретно выбранного региона и измеряется как отношение средней рыночной стоимости стандартной квартиры. Более детальный анализ представлен в предыдущей главе, который является одним из ключевых индикаторов, широко применяемый в мировой практике. В частности, он используется в межстрановых сравнениях в Программе ООН по развитию населенных пунктов («Хабитат»). Так, по данным за 2008 год, значение данного индикатора составило в Японии – 5 лет, в Польше – 4 года, в Чехии – 3,2 года, странах ЕС – 3 года, в Венгрии – 2,8 лет, в США – 2 года.

Причем, подбирая государства, необходимо их выделить из общего показателя по Евросоюзу страны Восточной Европы – Польшу, Венгрию, Чехию, так как в соответствии с планами правительства, в 2010 году наша страна должна достигнуть уровня этих стран по объему ВВП на душу населения (рисунок 3.1).

Рисунок 3.1- Коэффициент доступности жилья на 2008 год в некоторых странах мира (по национальным стандартам).

Из рисунка 3.1 видно, что японской семье для покупки квартиры понадобится не менее пяти лет, тогда как американской семье – всего два года. Довольно высокое значение коэффициента доступности жилья подтверждает тот факт, что в Японии самое дорогое жилье в мире. Низкое значение этого показателя свидетельствует о том, что жилье относительно доступно для среднего американца. Это объясняется тем, что рост цен на недвижимость в Америке ненамного превышает рост денежного дохода. По данным The Wall Street Jornal в Нью-Йорке среднегодовой доход на душу населения составил 36574 доллара США, тогда как средняя стоимость жилой недвижимости – 369700 долларов США. В Чехии и Польше покупку жилья можно планировать в течение 3-4 лет[1,с.42].

Таким образом, сравнивать уровень доступности жилья разных стран весьма непросто, потому, что до сих пор нет единой методики оценки доступности жилья: в каждом государстве свои подходы к данному процессу, которые во многом зависят от выбранной экономической стратегии и желаемых результатов.

Проведенный сравнительный анализ физических параметров жилищного фонда России и зарубежных стран установило цивилизационное отставание России от лидеров по уровню жилищной обеспеченности. Отдельного внимания, конечно, заслуживает сравнительный анализ качества жилищного фонда, но это уже является предметом отдельного исследования.

Высокая потребность в жилье при низком его предложении на фоне высокой дифференциации населения по доходам стимулирует неконтролируемый рост цен. Одним из универсальных механизмов, обеспечивающих доступность жилья при высоких ценах, является ипотечное кредитование.

Заключение

Как было рассмотрено в данной работе, в условиях рыночной экономики значение ипотеки огромно.

В данной дипломной работе рассмотрены вопросы, касающиеся одной из важнейших социально-экономических задач страны – ипотечное кредитование, теоретические экономические и правовые основы ипотеки, сравнительный анализ действующих в мировой практике моделей ипотечного кредитования, методика коэффициента и барьера доступности жилья и наиболее перспективные направления, и эффективные инструменты развития ипотечного кредитования в регионах России в целях удовлетворения потребности населения в жилье.

Как показал предпринятый в выпускной квалификационной работе анализ, история ипотеки уходит своими корнями в римское право. На дальнейшее его развитие существенно повлияли старинные обычаи западноевропейских стран. Более чем двухсотлетнюю историю своего самобытного развития он имеет в нашей стране. Этим занимались городские кредитные общества и земельные банки, предоставлявшие кредиты под залог недвижимости не деньгами, а ценным бумагами.

Рассмотрение исторического процесса формирования залоговых форм, позволило определить, какие факторы влияли на его формирование, выявить определенные тенденции развития залога во всех странах, характерные его черты.

Пройдя сложный и неоперативный процесс формирования, он выливался в самые разные формы (в Древнем Риме fiducia и pignus) под воздействием экономических, юридических, социальных и иных отношений. В конечном итоге, приобретя такую форму залога, как ипотека наилучшее достижение общества.

С позиции закономерностей развития залоговых отношений во всем мире они были одинаковыми, особенности же возникали благодаря самобытности развития той или иной страны. Будучи частью целого, институт залога имеет и свои особенности. Ученые выделяли, что движущей силой развития, кроме всего прочего, именно поиск баланса прав сторон и активное стремление залогодержателя к более совершенному обеспечению кредита.

Ипотека, как в прочем и другие формы залога, является неотъемлемой частью рыночной экономики любой страны. С помощью залога общество получает лучшее, современнейшее орудие кредита, поэтому в обращении с этим оружием требуется более искусство, осторожность, разборчивость, техническая ловкость приемов.

Дата: 2019-12-22, просмотров: 440.