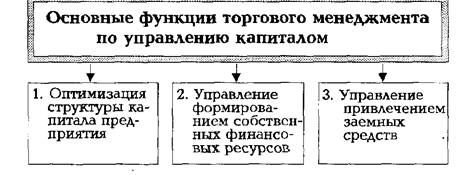

С учетом изложенного в параграфе 2.1. содержание основных функций торгового менеджмента по управлению капиталом состоит в следующем (рисунок 3).

Рисунок 3. Содержание основных функций торгового менеджмента по управлению капиталом

Оптимизация структуры капитала

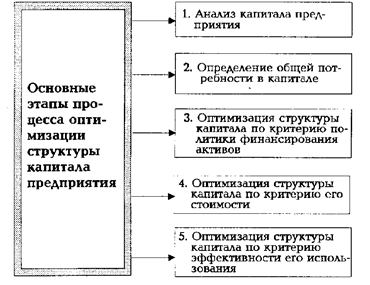

Процесс оптимизации финансовой структуры капитала торгового предприятия осуществляется по следующим основным этапам (рисунок 4).

Рисунок 4. Содержание основных этапов процесса оптимизации финансовой структуры капитала торгового предприятия

1. Анализ капитала предприятия. Основной целью этого анализа является выявление тенденций динамики объема и состава капитала в предплановом периоде и их влияния на финансовую устойчивость и эффективность использования капитала.

На первой стадии анализа рассматривается динамика общего объема и основных составных частей капитала в сопоставлении с динамикой объема реализации товаров; определяются соотношение собственного и заемного капитала и его тенденции: в составе заемного капитала изучается соотношение долго- и краткосрочных финансовых обязательств; определяется размер просроченных финансовых обязательств и выясняются причины просрочки.

На второй стадии анализа рассматривается финансовая устойчивость предприятия, определяемая структурой его капитала.

Анализ финансовой устойчивости предприятия позволяет оценить степень стабильности финансового развития предприятия и уровень угрозы его банкротства.

На третьей стадии анализа оценивается эффективность использования капитала в целом и отдельных его составных частей.

2. Определение общей потребности в капитале. Общая потребность в капитале торгового предприятия основывается на определении плановой суммы его оборотных и внеоборотных активов (методы расчета этих показателей рассмотрены ранее). Сумма этих активов будет представлять общую потребность торгового предприятия в капитале в плановом периоде.

3. Оптимизация структуры капитала по критерию политики финансирования активов. Этот способ оптимизации структуры капитала связан с процессом дифференцированного выбора источников финансирования различных составных частей активов предприятия. В этих целях все активы торгового предприятия подразделяются на такие три группы:

а) Внеоборотные активы.

б) Постоянная часть оборотных активов. Она представляет собой неизменную часть их размера, которая не зависит от сезонных и других колебаний товарооборота и не связана с формированием товарных запасов сезонного хранения, досрочного завоза и целевого назначения. Иными словами, она рассматривается как неснижаемый минимум оборотных активов, необходимый предприятию для осуществления текущей хозяйственной деятельности.

в) Переменная часть оборотных активов. Она представляет собой варьирующую их часть, которая связана с сезонным возрастанием объема реализации товаров, необходимостью формирования в отдельные периоды деятельности торгового предприятия товарных запасов сезонного хранения, досрочного завоза и целевого назначения. В составе этой переменной части оборотных активов выделяют максимальную и среднюю потребность в них.

Существует три принципиальных подхода к финансированию различных групп активов торгового предприятия (рисунок 5).

Рисунок 5. Принципиальные подходы к финансированию активов торгового предприятия

а) Консервативный подход к. финансированию активов предполагает, что за счет собственного и долгосрочного заемного капитала должны финансироваться внеоборотные активы, постоянная часть оборотных активов и половина переменной части оборотных активов. Вторая половина переменной части оборотных активов должна финансироваться за счет краткосрочного заемного капитала. Такая модель финансирования активов обеспечивает высокий уровень финансовой устойчивости предприятия в процессе его развития.

б) Умеренный подход к финансированию активов предполагает, что за счет собственного и долгосрочного заемного капитала должны финансироваться внеоборотные активы и постоянная часть оборотных активов, в то время как за счет краткосрочного заемного капитала - весь объем переменной части оборотных активов. Такая модель финансирования активов обеспечивает приемлемый уровень финансовой устойчивости предприятия.

в) Агрессивный подход к финансированию активов предполагает, что за счет собственного и долгосрочного заемного капитала должны финансироваться только внеоборотные активы, в то время как все оборотные активы должны финансироваться за счет краткосрочного заемного капитала (по принципу: текущие активы должны покрываться текущими обязательствами). Такая модель финансирования активов создает серьезные проблемы в обеспечении платежеспособности и финансовой устойчивости предприятия, хотя позволяет осуществлять торговую деятельность с минимальной потребностью в собственном капитале.

В зависимости от своего отношения к финансовым рискам владельцы или менеджеры торгового предприятия избирают один из рассмотренных вариантов финансирования активов. Учитывая, что на современном этапе долгосрочные займы и ссуды торговым предприятиям практически не предоставляются, избранная модель финансирования активов будет представлять соотношение собственного и заемного (краткосрочного) капитала, т.е. оптимизировать его структуру с этих позиций.

4. Оптимизация структуры капитала по критерию его стоимости. Стоимость капитала представляет собой среднюю цену, которую торговое предприятие платит за его привлечение из различных источников.

Капитал торгового предприятия формируется за счет разных источников. Соответственно дифференцируется и стоимость его привлечения из отдельных источников. Так, стоимость привлечения капитала за счет собственных внутренних источников оценивается отношением суммы чистой прибыли к сумме собственного капитала в процентах;

В процессе оптимизации структуры капитала по этому критерию исходят из возможностей минимизации средневзвешенной стоимости капитала торгового предприятия.

5. Оптимизация структуры капитала по критерию эффективности его использования. В качестве показателя этой эффективности принимается уровень рентабельности собственного капитала.

Дата: 2019-12-10, просмотров: 399.