Данный метод используется для оценки изменения показателей в динамике. Для определения абсолютного изменения показателя рассчитывается величина, равная:

ДЗ = З1 – З0

где З1 - значение показателя в отчетный период;

З0 - значение показателя в базисный период.

Вертикальный метод анализа

Для анализа структуры сложных экономических показателей используется вертикальный метод, который позволяет определить долю каждой составляющей сложного показателя в общей совокупности.

Вертикальный анализ балансовой отчетности организации позволяет определить качество использования конкретного вид ресурса в хозяйственной деятельности, проводить сравнительный анализ организации с учетом отраслевой специфики и дру гих характеристик.

Результаты вертикального и горизонтального анализа баланса предприятия представленные в таблице 1.

Таблица 1 - Анализ финансовой отчетности организации[2]

| Показатель | На конец 2008 года | Доля в валюте баланса | На конец 2009 года | Доля в валюте баланса | Темп роста | Темп прироста |

| Собственные средства | 1188217 | 0,1564 | 3509878 | 0,569 | 295,39 | 195,39 |

| Уставный капитал | 600000 | 0,079 | 600000 | 0,097 | 100 | 0 |

| Внеоборотные активы | 5657921 | 0,7449 | 4709777 | 0,763 | 83,242 | -16,758 |

| Сумма оборотных средств, руб. | 1 937 561 | 0,255 | 1 462 342 | 0,237 | -24,527 | -124,527 |

| Привлеченные средства (кредиты и займы) | 6407271 | 0,8436 | 5448375 | 0,8827 | 85,034 | -14,966 |

| Чистая прибыль | 28090 | 0,00398 | 437782 | 0,0709 | 1558,498 | 1458,498 |

| Суммарные активы, руб | 7 595 482 | 1 | 6 172 119 | 1 | -18,740 | -118,74 |

2.1 Анализ имущественного положения

В оценке имущественного положения предприятия используется ряд показателей, рассчитываемых по данным бухгалтерской отчетности. Наиболее информативными являются следующие показатели:

ü Коэффициентом износа

ü Обьемом собственных оборотных средств

ü Удельным весом внеоборотных активов в имуществе

ü Удельным весом оборотных средств в имуществе

ü Обьемом и динамикой основных средств.

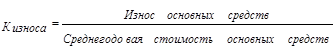

Коэффициент износа. Показатель характеризует долю стоимости основных средств, списанную на затраты в предшествующих периодах, в первоначальной (восстановительной) стоимости и рассчитывается по формуле:

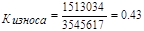

- конец 2008 года:

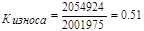

-конец 2009 года:

Несмотря на всю условность показателя изношенности основных средств, он имеет определенное аналитическое значение - по некоторым оценкам при использовании метода равномерной амортизации значение коэффициента износа более чем 50% считается нежелательным.

Значения данного показателя говорят о допустимом износе фондов предприятия. Причем в 2008 году значение коэффициента износа находилось в пределах нормы (0.43), к 2009 году данная цифра увеличилась до 0.51, т.е. основные фонды изношенны больше чем на половину. Темп роста по показателю износа основных средств равен 18,698.

Собственные оборотные средства - разность между текущими активами и текущими обязательствами предприятия.

Превышение текущих активов над текущими обязательствами означает наличие финансовых ресурсов для расширения деятельности предприятия. Однако значительное превышение свидетельствует о неэффективном использовании ресурсов.

Собственные оборотные средства = (Собственный капитал – внеоборотные активы)

Собственные оборотные средства2008= 1188211 – 5657921 = - 4 469 710

Собственные оборотные средства2009= 723744 - 4709777 = -3 986 033

Несмотря на то, что объем собственных оборотных средств отрицателен это нельзя расценивать как негативное явление. Большой вес в оборотных активах имеет дебиторская задолженность, т.к. компания использует постоплатную систему оплаты. При этом в последнее время компания «Смартс» вводит тарифы основанные на предоплате. В 2009 году мы наблюдаем увеличение показателя, что говорит о положительной тенденции. Темп роста по показателю составил 10,8.

Таблица 2 – Показатели имущественного состояния предприятия

| Наименование показателя | На конец года | Темп роста, % | |

| 2008 | 2009 | ||

| Суммарные активы, руб | 7 595 482 | 6 172 119 | -18,740 |

| Первоначальная стоимость основных средств, руб. | 3 545 617 | 4 056 899 | 14,420 |

| Остаточная стоимость основных средств, руб. | 2 032 583 | 2 001 975 | -1,506 |

| Износ основных средств, руб. | 1 513 034 | 2 054 924 | 35,815 |

| Коэффициент износа основных средств, % | 0,426733626 | 0,5065258 | 18,698 |

| Сумма оборотных средств, руб. | 1 937 561 | 1 462 342 | -24,527 |

| Удельный вес внеоборотных активов в имуществе | 4,762 | 6,508 | 36,663 |

| Удельный вес оборотных средств в имуществе | 1,631 | 2,021 | 23,909 |

| Собственные оборотные средства, руб. | -4 469 710 | -3 986 033 | 10,821 |

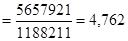

Удельный вес внеоборотных активов в имуществе – показывает отношение внеоборотных активов предприятия к объему собственных средств предприятия.

Удельный вес внеоборотных активов в имуществе2008

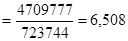

Удельный вес внеоборотных активов в имуществе2009

Удельный вес оборотных средств в имуществе - показывает отношение оборотных активов предприятия к объему собственных средств предприятия.

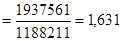

Удельный вес оборотных активов в имуществе2008

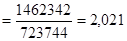

Удельный вес внеоборотных активов в имуществе2009

Увеличение удельного веса внеоборотных активов в имуществе предприятия говорит о капитализации прибыли и направлениях инвестиционной политики предприятия.

За отчетный год валюта баланса уменьшилась с 7595482т.р. до 6172119, т.е. на 18.74%, а с учетом инфляции[3] на 27,54. Но в этой ситуации мы не можем сказать, что предприятие несет серьезные потери. Отчасти к уменьшению валюты баланса привело сокращение обязательств, причем как дебиторской так и кредиторской задолженности. В частности, значительно уменьшилась задолженность по долгосрочным кредитам и займам.

2.2 Анализ финансовой устойчивости

Финансовая устойчивость предприятия - это характеристика его относительной независимости от кредиторов, оценивается на основе его способности покрыть все свои обязательства.

В условиях рынка, когда хозяйственная деятельность предприятия и его развитие осуществляется как за счет собственных средств, так и за счет заемных средств, важную аналитическую характеристику приобретает финансовая независимость предприятия от внешних заемных источников. Запас источников собственных средств - это запас финансовой устойчивости предприятия при условии, что его собственные средства превышают заемные.

Для оценки финансовой устойчивости используют следующие показатели:

· Коэффициент автономии.

· Коэффициент обеспеченности собственными средствами.

· Коэффициент обеспеченности запасов и затрат собственными оборотными средствами.

· Коэффициент маневренности.

Коэффициент автономии

При анализе хозяйственной деятельности предприятия, во время проведения финансового анализа, для определения уровня финансовой устойчивости и независимости используют коэффициент автономии.

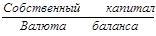

Коэффициент автономии (коэффициент финансовой независимости) определяется как отношение собственного капитала к сумме всех средств, авансированных предприятию.

Кавтономии =

- конец 2008 года:

Кавтономии =

- конец 2009 года:

Кавтономии =

Коэффициент автономии (коэффициент концентрации собственного капитала, коэффициент собственности) - характеризует долю собственности владельцев предприятия в общей сумме авансированных средств. Чем выше значение коэффициента, тем финансово более устойчиво и независимо от внешних кредиторов предприятие.

Коэффициент автономии имеет большое значение для инвесторов и кредиторов, т.к. чем выше значение коэффициента, тем меньше риск потери инвестиции и кредитов.

Нормативное значение для данного показателя равно 0,5, т.е. Но т.к. это норма скорее для промышленных предприятий, а для компании «Смартс», занимающейся продажей услуг, такое низкое значение данного показателя(0,117) является допустимым.

Дата: 2019-12-10, просмотров: 324.