Содержание

Глава 1............................................ Характеристика компании ООО «Авиафлот ТУР». 2

Глава 2.................................................................... Финансовый анализ ООО «Смартс». 3

2.1........................................................................ Анализ имущественного положения. 3

2.2........................................................................... Анализ финансовой устойчивости. 3

2.3............................................................. Анализ ликвидности баланса предприятия. 3

2.4............ Анализ деловой активности и эффективности использования капитала. 3

Глава 3 Внешнеэкономическая политика страны и ее влияние на структуру иностранных инвестиций (на примере РФ, Алтайского края). 3

3.1 Внешнеэкономическая политика страны. Внешнеэкономическая политика Российской Федерации. 3

3.2............... Понятие инвестиции. Иностранные инвестиции в экономике России. 3

3.3............................. Анализ изменений в структуре иностранных инвестиций РФ.. 3

3.4 Стимулирование иностранных инвестиций в экономику Российской Федерации 3

3.5 Развитие инвестиционного климата России, привлечение и сопровождение прямых иностранных инвестиций. Итоги деятельности за 2009 год. 3

3.6 Региональная инвестиционная политика. Инвестиции в экономику Алтайского края 3

1 Характеристика компании ООО «Авиафлот ТУР»

Группа компаний «Авиафлот» - крупнейшая региональная сеть билетных касс и туристических агентств в Алтайском крае (г. Барнаул, Бийск, Рубцовск).

В группе компаний «Авиафлот» работает более 80 сотрудников, цель работы которых - помогать людям, путешествующим по миру, получать больше эмоций, эффективно работать и приятно отдыхать, встречаться с родными и близкими, открывая для себя новые страны и города.

«Авиафлот ТУР» - первая крупная сеть туристических агентств в Алтайском крае. Компания функционирует на рынке с 2000 года. На сегодняшний день единая марка объединила четырехлетний опыт турагентства «НЕБО» и десятилетний опыт «Транзит ПЛЮС».

"Авиафлот ТУР" внесен в Единый Федеральный Реестр туроператоров России за номером ВНТ 004775 приказом Ростуризма № 143 от 07.06.10 года.

Сегодня «Авиафлот» - это не только кассы по продаже билетов, в группе компаний открыто шесть туристических агентств, организующих отдых в любой стране мира. Компания работает с ведущими туристическими операторами мира: Pegas, TEZ Tour , Capital Tour , S7 Tour , NatalieTours, Lanta-Tour, Верса и другие.

Миссия компании: организовывать максимально удобную поездку или путешествие, гарантируя надёжность и высокий уровень обслуживания. Компания стремится предоставить клиентам консультации и услуги высокого качества исходя из индивидуальных потребностей и запросов клиента. Основные приоритеты в обслуживании: индивидуальный подход, личная ответственность, профессионализм и качество.

Компания убеждена в индивидуальности каждого клиента и его представлении об идеальном путешествии. Достаточное количество персонала в офисах обслуживания и разветвлённая сеть агентств по краю позволяет уделять больше времени общению с клиентами, помогая выбирать то путешествие, о котором они всегда мечтали. Сотрудники турфирмы работают оперативно и точно. Оформление поездки каждого клиента осуществляется в максимально сжатые сроки.

С каждым годом компания совершенствует свой сервис, для того, чтобы общение с ней было ещё более простым и эффективным. Все кассы «Авиафлот» работают в удобные для посещения часы. Сегодня компания бесплатно доставляет билет пассажиру, чтобы сэкономить его время; встречает и провожает его в аэропорт, создавая максимально комфортные условия для путешествия.

Услуги туристической фирмы «Авиафлот ТУР» разнообразны и основные из них представлены ниже:

1. подбор и бронирование отелей, авиабилетов, железнодорожных билетов, оптимизация перелета, подбор экскурсий и маршрутов;

2. содействие в оформлении выездных документов: виз, страховки (медицинской, от несчастных случаев, от утери багажа, от невыезда за рубеж);

3. оформление международных удостоверений для школьников и студентов - ISIC, для преподавателей - ITIC, для молодежи до 26 лет - ISTC.

В туристических агентствах «Авиафлот ТУР» каждый может подобрать туры разнообразной направленности:

· Пляжный отдых (отдых с семьёй, активный отдых и т.п.)

· Экскурсионные туры

· Образовательные туры

· Индивидуальные туристические программы

· Морские круизы и многое другое…

В 2010 году компания «Авиафлот ТУР» получила статус уполномоченного агентства оператора «Карибский клуб». Это даёт клиентам компании эксклюзивную возможность покупать по выгодным условиям туристические путёвки в страны Латинской Америки и Карибского бассейна.

В этом же 2010 году компания получила статус «оператора» региона Горный Алтай. Большой опыт в организации путешествий по всему миру обеспечило активное развитие этому направлению сегодня.

На сегодняшний день компания «Авиафлот» завоевала прочную репутацию лидеров рынка по продажам авиабилетов, железнодорожных билетов на поезда среднего и дальнего следования, автобусных билетов международного сообщения.

Компания «Авифлот ТУР» постоянно повышает качество и уровень предоставляемых услуг, внедряет новейшие достижения в области продажи билетов, совершенствует сервис, отлаживает бизнес-процессы. Компания продолжает уверенное развитие, и делает все возможное для удержания лидерских позиций на рынке Алтайского края.

За годы работы компания «Авиафлот» получила признание со стороны партнеров и клиентов.

· В 2005 году компания была аккредитована в РЖД

· В апреле 2006 года «Авиафлот» прошел аккредитацию Транспортной клиринговой палатой и приобрела статус агентства государственного масштаба.

· В сентябре 2007 крупнейшая авиакомпания «Аэрофлот - российские авиалинии» признала нас лучшими по объему продаж в Сибирском регионе.

· В 2010 году компания «Авиафлот ТУР» получила статус уполномоченного агентства «Карибского клуба».

Отдел корпоративного обслуживания «Авиафлот ТУР» призван обеспечить клиентов профессиональными услугами по организации деловых поездок различной направленности. Высококвалифицированные сотрудники отдела всегда рады оказать помощь клиентам в организации деловых поездок, командировок, инсентив-туров, различных корпоративных мероприятий как в России, так и за рубежом.

Наличие большого количества прямых договоров с партнерами во многих странах мира и регионах России позволяет компании разрабатывать и предлагать клиентам индивидуальные и групповые туры, организовывать проведение конференций, семинаров, а также деловых поездок по всему миру с гарантированным качеством обслуживания.

Обслуживание корпоративных клиентов осуществляется по следующим направлениям:

· организация посещения международных выставок, ярмарок и конференций;

· организация деловых туров;

· бронирование гостиниц любого уровня в России и за рубежом;

· трансферы (в аэропорт и из аэропорта г. Барнаул);

· железнодорожные билеты по России и СНГ;

· содействие в оформлении выездных документов, визовая поддержка;

· медицинское страхование (полисы компании Ингосстрах);

· VIP-обслуживание в аэропортах г. Москвы, Новосибирска, Барнаула;

Дополнительные услуги:

· право приоритетного обслуживания в офисах продаж

· закрепление за организацией-клиентом персонального менеджера

· скидки, позволяющие экономить средства

· оформление авиабилетов с получением в другом городе

· предоставление мест в 1-м салоне эконом класса

· возможность удержания забронированного места непосредственно до вылета.

· бесплатная доставка заказанного билета в офис или получение в аэропорту непосредственно перед вылетом

· круглосуточное обслуживание

Вертикальный метод анализа

Для анализа структуры сложных экономических показателей используется вертикальный метод, который позволяет определить долю каждой составляющей сложного показателя в общей совокупности.

Вертикальный анализ балансовой отчетности организации позволяет определить качество использования конкретного вид ресурса в хозяйственной деятельности, проводить сравнительный анализ организации с учетом отраслевой специфики и дру гих характеристик.

Результаты вертикального и горизонтального анализа баланса предприятия представленные в таблице 1.

Таблица 1 - Анализ финансовой отчетности организации[2]

| Показатель | На конец 2008 года | Доля в валюте баланса | На конец 2009 года | Доля в валюте баланса | Темп роста | Темп прироста |

| Собственные средства | 1188217 | 0,1564 | 3509878 | 0,569 | 295,39 | 195,39 |

| Уставный капитал | 600000 | 0,079 | 600000 | 0,097 | 100 | 0 |

| Внеоборотные активы | 5657921 | 0,7449 | 4709777 | 0,763 | 83,242 | -16,758 |

| Сумма оборотных средств, руб. | 1 937 561 | 0,255 | 1 462 342 | 0,237 | -24,527 | -124,527 |

| Привлеченные средства (кредиты и займы) | 6407271 | 0,8436 | 5448375 | 0,8827 | 85,034 | -14,966 |

| Чистая прибыль | 28090 | 0,00398 | 437782 | 0,0709 | 1558,498 | 1458,498 |

| Суммарные активы, руб | 7 595 482 | 1 | 6 172 119 | 1 | -18,740 | -118,74 |

2.1 Анализ имущественного положения

В оценке имущественного положения предприятия используется ряд показателей, рассчитываемых по данным бухгалтерской отчетности. Наиболее информативными являются следующие показатели:

ü Коэффициентом износа

ü Обьемом собственных оборотных средств

ü Удельным весом внеоборотных активов в имуществе

ü Удельным весом оборотных средств в имуществе

ü Обьемом и динамикой основных средств.

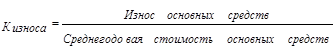

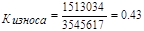

Коэффициент износа. Показатель характеризует долю стоимости основных средств, списанную на затраты в предшествующих периодах, в первоначальной (восстановительной) стоимости и рассчитывается по формуле:

- конец 2008 года:

-конец 2009 года:

Несмотря на всю условность показателя изношенности основных средств, он имеет определенное аналитическое значение - по некоторым оценкам при использовании метода равномерной амортизации значение коэффициента износа более чем 50% считается нежелательным.

Значения данного показателя говорят о допустимом износе фондов предприятия. Причем в 2008 году значение коэффициента износа находилось в пределах нормы (0.43), к 2009 году данная цифра увеличилась до 0.51, т.е. основные фонды изношенны больше чем на половину. Темп роста по показателю износа основных средств равен 18,698.

Собственные оборотные средства - разность между текущими активами и текущими обязательствами предприятия.

Превышение текущих активов над текущими обязательствами означает наличие финансовых ресурсов для расширения деятельности предприятия. Однако значительное превышение свидетельствует о неэффективном использовании ресурсов.

Собственные оборотные средства = (Собственный капитал – внеоборотные активы)

Собственные оборотные средства2008= 1188211 – 5657921 = - 4 469 710

Собственные оборотные средства2009= 723744 - 4709777 = -3 986 033

Несмотря на то, что объем собственных оборотных средств отрицателен это нельзя расценивать как негативное явление. Большой вес в оборотных активах имеет дебиторская задолженность, т.к. компания использует постоплатную систему оплаты. При этом в последнее время компания «Смартс» вводит тарифы основанные на предоплате. В 2009 году мы наблюдаем увеличение показателя, что говорит о положительной тенденции. Темп роста по показателю составил 10,8.

Таблица 2 – Показатели имущественного состояния предприятия

| Наименование показателя | На конец года | Темп роста, % | |

| 2008 | 2009 | ||

| Суммарные активы, руб | 7 595 482 | 6 172 119 | -18,740 |

| Первоначальная стоимость основных средств, руб. | 3 545 617 | 4 056 899 | 14,420 |

| Остаточная стоимость основных средств, руб. | 2 032 583 | 2 001 975 | -1,506 |

| Износ основных средств, руб. | 1 513 034 | 2 054 924 | 35,815 |

| Коэффициент износа основных средств, % | 0,426733626 | 0,5065258 | 18,698 |

| Сумма оборотных средств, руб. | 1 937 561 | 1 462 342 | -24,527 |

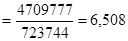

| Удельный вес внеоборотных активов в имуществе | 4,762 | 6,508 | 36,663 |

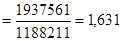

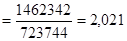

| Удельный вес оборотных средств в имуществе | 1,631 | 2,021 | 23,909 |

| Собственные оборотные средства, руб. | -4 469 710 | -3 986 033 | 10,821 |

Удельный вес внеоборотных активов в имуществе – показывает отношение внеоборотных активов предприятия к объему собственных средств предприятия.

Удельный вес внеоборотных активов в имуществе2008

Удельный вес внеоборотных активов в имуществе2009

Удельный вес оборотных средств в имуществе - показывает отношение оборотных активов предприятия к объему собственных средств предприятия.

Удельный вес оборотных активов в имуществе2008

Удельный вес внеоборотных активов в имуществе2009

Увеличение удельного веса внеоборотных активов в имуществе предприятия говорит о капитализации прибыли и направлениях инвестиционной политики предприятия.

За отчетный год валюта баланса уменьшилась с 7595482т.р. до 6172119, т.е. на 18.74%, а с учетом инфляции[3] на 27,54. Но в этой ситуации мы не можем сказать, что предприятие несет серьезные потери. Отчасти к уменьшению валюты баланса привело сокращение обязательств, причем как дебиторской так и кредиторской задолженности. В частности, значительно уменьшилась задолженность по долгосрочным кредитам и займам.

2.2 Анализ финансовой устойчивости

Финансовая устойчивость предприятия - это характеристика его относительной независимости от кредиторов, оценивается на основе его способности покрыть все свои обязательства.

В условиях рынка, когда хозяйственная деятельность предприятия и его развитие осуществляется как за счет собственных средств, так и за счет заемных средств, важную аналитическую характеристику приобретает финансовая независимость предприятия от внешних заемных источников. Запас источников собственных средств - это запас финансовой устойчивости предприятия при условии, что его собственные средства превышают заемные.

Для оценки финансовой устойчивости используют следующие показатели:

· Коэффициент автономии.

· Коэффициент обеспеченности собственными средствами.

· Коэффициент обеспеченности запасов и затрат собственными оборотными средствами.

· Коэффициент маневренности.

Коэффициент автономии

При анализе хозяйственной деятельности предприятия, во время проведения финансового анализа, для определения уровня финансовой устойчивости и независимости используют коэффициент автономии.

Коэффициент автономии (коэффициент финансовой независимости) определяется как отношение собственного капитала к сумме всех средств, авансированных предприятию.

Кавтономии =

- конец 2008 года:

Кавтономии =

- конец 2009 года:

Кавтономии =

Коэффициент автономии (коэффициент концентрации собственного капитала, коэффициент собственности) - характеризует долю собственности владельцев предприятия в общей сумме авансированных средств. Чем выше значение коэффициента, тем финансово более устойчиво и независимо от внешних кредиторов предприятие.

Коэффициент автономии имеет большое значение для инвесторов и кредиторов, т.к. чем выше значение коэффициента, тем меньше риск потери инвестиции и кредитов.

Нормативное значение для данного показателя равно 0,5, т.е. Но т.к. это норма скорее для промышленных предприятий, а для компании «Смартс», занимающейся продажей услуг, такое низкое значение данного показателя(0,117) является допустимым.

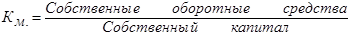

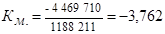

Коэффициент маневренности

Коэффициент маневренности (Км) является существенной характеристикой устойчивости финансового состояния компании. Он рассчитывается как отношение наличия собственных оборотных средств предприятия к сумме источников собственных средств и указывает на степень мобильности (гибкости) использования собственного капитала предприятия.

- конец 2008 года:

- конец 2009 года:

Нормативная величина этого коэффициента 0,5. С его помощью анализируют эффективность использования собственных средств, следя за состоянием запасов товарно-материальных ценностей (их величиной и стоимостью) и своевременным погашением дебиторской и кредиторской задолженности. Коэффициент маневренности указывает на уровень гибкости использования собственных средств предприятия, т. е. какая часть собственного капитала не закреплена в ценностях иммобильного характера и находится в форме, более или менее позволяющей свободно маневрировать этими средствами. Высокие значения коэффициента положительно характеризуют финансовое состояние, но он также является специфичным для различных областей бизнеса.

Таким образом для предприятия видом деятельности которого являет услуги связи, значение данного показателя приемлемо на уровне ниже нормы. Негативной чертой является то, что темпы снижения коэффициента очень велики(-46,41%).

Уменьшение коэффициента маневренности свидетельствует о вложении собственных средств в трудноликвидные активы и формировании оборотных средств за счет заемных.

Таблица 3. Показатели финансовой устойчивости

| Наименование показателя | На конец года | Темп роста, % | |

| 2008 | 2009 | ||

| Собственный капитал | 1 188 211 | 723 744 | -39,090 |

| Заемный капитал | 6 407 271 | 5 448 375 | -14,966 |

| Коэффициент автономии | 0,156 | 0,117 | -25,043 |

| Коэффициент обеспеченности собственными средствами | -2,307 | -2,726 | -18,159 |

| Коэффициент обеспеченности запасов и затрат собственными оборотными средствами | -0,015 | -0,021 | -42,065 |

| Коэффициент маневренности | -3,762 | -5,508 | -46,410 |

2.3 Анализ ликвидности баланса предприятия

Ликвидность баланса — возможность субъекта хозяйствования обратить активы в наличность и погасить свои платежные обязательства, а точнее — это степень покрытия долговых обязательств предприятия его активами, срок превращения которых в денежную наличность соответствует сроку погашения платежных обязательств. Она зависит от степени соответствия величины имеющихся платежных средств величине краткосрочных долговых обязательств.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков погашения.

Все активы фирмы в зависимости от степени ликвидности, т. е. скорости превращения в денежные средства, можно условно разделить на несколько групп.

1. Наиболее ликвидные активы (А1) — суммы по всем статьям денежных средств, которые могут быть использованы для выполнения текущих расчетов немедленно. В эту группу включают также краткосрочные финансовые вложения.

2. Быстро реализуемые активы (А2) — активы, для обращения которых в наличные средства требуется определенное время. В эту группу можно включить дебиторскую задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты), прочие оборотные активы.

3. Медленно реализуемые активы (А3) — наименее ликвидные активы — это запасы, дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты), налог на добавленную стоимость по приобретенным ценностям, при этом статья «Расходы будущих периодов» не включается в эту группу.

4. Труднореализуемые активы (А4) — активы, которые предназначены для использования в хозяйственной деятельности в течение относительно продолжительного периода времени. В эту группу включаются статьи раздела I актива баланса «Внеоборотные активы».

Первые три группы активов в течение текущего хозяйственного периода могут постоянно меняться и относятся к текущим активам предприятия, при этом текущие активы более ликвидны, чем остальное имущество предприятия.

Пассивы баланса по степени возрастания сроков погашения обязательств группируются следующим образом.

1. Наиболее срочные обязательства (П1) — кредиторская задолженность, расчеты по дивидендам, прочие краткосрочные обязательства, а также ссуды, не погашенные в срок (по данным приложений к бухгалтерскому балансу).

2. Краткосрочные пассивы (П2) — краткосрочные заемные кредиты банков и прочие займы, подлежащие погашению в течение 12 месяцев после отчетной даты. При определении первой и второй групп пассива для получения достоверных результатов необходимо знать время исполнения всех краткосрочных обязательств. На практике это возможно только для внутренней аналитики. При внешнем анализе из-за ограниченности информации эта проблема значительно усложняется и решается, как правило, на основе предыдущего опыта аналитика, осуществляющего анализ.

3. Долгосрочные пассивы (П3) — долгосрочные заемные кредиты и прочие долгосрочные пассивы — статьи раздела IV баланса «Долгосрочные пассивы».

4. Постоянные пассивы (П4) — статьи раздела III баланса «Капитал и резервы» и отдельные статьи раздела V баланса, не вошедшие в предыдущие группы: «Доходы будущих периодов» и «Резервы предстоящих расходов». Для сохранения баланса актива и пассива итог данной группы следует уменьшить на сумму по статьям «Расходы будущих периодов» и «Убытки».

Для оценки ликвидности используются следующие показатели:

· Коэффициент текущей ликвидности

· Коэффициент быстрой ликвидности

· Коэффициент абсолютной ликвидности

Таблица 4 . Показатели ликвидности

| Показатели | На конец года | |||

| 2008 | 2009 | Критерий | ||

| Коэффициент текущей ликвидности | 1,341 | 0,754 | >= 2,0 | |

| Коэффициент быстрой ликвидности | 1,296 | 0,711 | >= 1,0 | |

| Коэффициент абсолютной ликвидности | 0,244 | 0,053 | >= 0,2 | |

В ходе анализа ликвидности баланса каждый из рассмотренных коэффициентов ликвидности рассчитывается за 2008 и 2009 год. Если фактическое значение коэффициента не соответствует нормальному ограничению, то оценить его можно в динамике (увеличение или снижение значения).

При анализе ликвидности баланса предприятия «Смартс» мы выявили серьезную тенденцию к потере ликвидности. Это вызвано в большой степени тем, что за отчетный год размер краткосрочных обязательств существенно увеличился.

2.4 Анализ деловой активности и эффективности использования капитала

Деловая активность является комплексной и динамичной характеристикой предпринимательской деятельности и эффективности использования ресурсов. Уровни деловой активности конкретной организации отражают этапы ее жизнедеятельности (зарождение, развитие, подъем, спад, кризис, депрессия) и показывают степень адаптации к быстроменяющимся рыночным условиям, качество управления.

Деловую активность можно охарактеризовать как мотивированный макро- и микроуровнем управления процесс устойчивой хозяйственной деятельности организаций, направленный на обеспечение ее положительной динамики, увеличение трудовой занятости и эффективное использование ресурсов в целях достижения рыночной конкурентоспособности. Деловая активность выражает эффективность использования материальных, трудовых, финансовых и других ресурсов по всем бизнес-линиям деятельности и характеризует качество управления, возможности экономического роста и достаточность капитала организации.

Основополагающее влияние на деловую активность хозяйствующих субъектов оказывают макроэкономические факторы, под воздействием которых может формироваться либо благоприятный «предпринимательский климат», стимулирующий условия для активного поведения хозяйствующего субъекта, либо наоборот – предпосылки к свертыванию и затуханию деловой активности. Достаточно высокую значимость имеют также и факторы внутреннего характера: совершенствование договорной работы, улучшения образования в области менеджмента, бизнеса и планирования, расширение возможностей получения информации в области маркетинга и др.

Значение анализа деловой активности заключается в формировании экономически обоснованной оценки эффективности и интенсивности использования ресурсов организации и в выявлении резервов их повышения.

Деловая активность предприятия может быть охарактеризована различными финансовыми показателями, основными из которых являются объем реализации продукции (работ, услуг), прибыль, величина активов предприятия (авансированного капитала).

Оценить динамику этих показателей можно путем сопоставления темпов их изменений.

При изучении сравнительной динамики абсолютных показателей деловой активности оценивается соответствие следующему оптимальному соотношению, получившему название «золотого правила экономики организации»:

ТрЧП > ТрВ > ТрА

где ТрЧП – темп роста чистой прибыли;

ТрВ – темп роста выручки от продаж;

ТрА – темп роста средней величины активов.

Таблица 5 Результаты хозяйственной деятельности

| Показатели | на конец 2008 г. | на конец 2009 г. | Темп роста |

| Выручка от реализации | 3 292 744 | 2 934 486 | -10,880 |

| Прибыль от реализации | 502 958 | 216 947 | -56,866 |

| Суммарные активы (среднегодовые) | 7 463 008 | 6 883 801 | -7,761 |

Выполнение первого соотношения (чистая прибыль растет опережающим темпом по сравнению с выручкой) означает повышение рентабельности деятельности.

Выполнение второго соотношения (выручка растет опережающим темпом по сравнению с активами) означает ускорение оборачиваемости активов.

Опережающие темпы увеличения чистой прибыли по сравнению с увеличением активов (ТРЧП > ТРА) означают повышение чистой рентабельности активов.

В 2007 году в предприятии наблюдается резкое снижение все показателей финансовой деятельности.

Анализ эффективности использования собственного и заемного капитала организаций представляет собой способ накопления, трансформации и использования информации бухгалтерского учета и отчетности, имеющий целью:

· оценить текущее и перспективное финансовое состояние организации, т.е. использование собственного и заемного капитала;

· обосновать возможные и приемлемые темпы развития организации с позиции обеспечения их источниками финансирования;

· выявить доступные источники средств, оценить рациональные способы их мобилизации;

· спрогнозировать положение предприятия на рынке капиталов.

Коэффициентный анализ — ведущий метод анализа эффективности использования капитала организации, применяемый различными группами пользователей: менеджерами, аналитиками, акционерами, инвесторами, кредиторами и др.

Коэффициенты деловой активности позволяют проанализировать, насколько эффективно предприятие использует свои средства. Среди этих коэффициентов рассматриваются такие показатели как фондоотдача, когда речь идет о внеоборотных активах, оборачиваемость оборотных средств, а также оборачиваемость всего капитала.

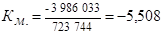

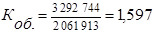

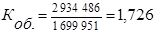

Коэффициент оборачиваемости

Данный коэффициент показывает число оборотов, совершенных оборотными средствами за рассчитываемый период и рассчитывается по формуле:

-на конец 2008 года:

-на конец 2009 года:

Коэффициент оборачиваемости оборотных средств отражает время, затрачиваемое предприятием на движение оборотных средств через все стадии кругооборота, и длительность их пребывания в каждой фазе.

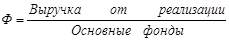

Фондоотдача

Показатель эффективности использования основных производственных фондов. Определяется отношением показателя результатов производства за определенный период времени к средней полной стоимости основных производственных фондов за этот же период.

-на конец 2008 года:

-на конец 2009 года:

Наблюдается значительное снижение данного показателя(темп снижения 17,5%). Причем причиной тому стало не только увеличение удельного веса активной части фондов, но и значительное уменьшение выручки от продаж.

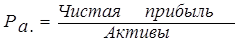

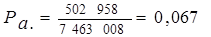

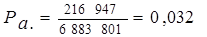

Рентабельность активов

Один из обобщающих показателей эффективности производства, рассчитываемый как отношение прибыли к средней стоимости активов предприятий.

-на конец 2008 года:

-на конец 2009 года:

Рентабельность активов — индикатор доходности и эффективности деятельности компании, очищенный от влияния объема заемных средств. Применяется для сравнения предприятий одной отрасли.

Показывает способность активов компании порождать прибыль. Т.е. с одного рубля, вложенного в активы, предприятие получает 0,032 рубля прибыли. Значение этого показателя очень низкие, также наблюдается негативная тенденция к еще большему снижению: темп снижения за 2009 год составил 53%. Несмотря на снижение активов рентабельность активов уменьшилась, это вызвано резким сокращением чистой прибыли.

Общий вывод

Результаты финансовой деятельности предприятия «Смартс» отрицательно показали себя в динамике за 2008 -2009гг.

По результатам деятельности компании в 2008 году ОАО «Смартс» можно охарактеризовать как стабильно развивающуюся, рентабельную, платежеспособную компанию, эффективно использующую собственные и привлеченные средства.

В 2009 году большинство рассчитанных показателей находятся в пределах нормы для данного вида деятельности, но выявилась серьезная тенденция к снижению ликвидности и рентабельности.

Согласно отчету компании снижение прибыли в 2009 году не является следствием снижения продаж, а вызвано отрицательным финансовым результатом, полученным от сделки по продаже 100% доли участия в уставном капитале дочерней компании ООО «Телеком Евразия», а также с активной инвестиционной деятельностью компании, вкладывающей значительные (собственные и заемные) денежные средства в развитие производственной инфраструктуры.

Также величина собственного капитала изменилась за счет получения убытка в 2009г. Собственный капитал компании сократился в отчетном периоде относительно величины 2008 г. на 39,1% (или на 464 467 тыс. руб.) и составил по состоянию на 31.12.2009 г. 723 744 тыс. руб.

Как видно из произведенных расчетов в целом результаты деятельности предприятия м можно считать удовлетворительными.

Предприятие практически не пользуется краткосрочными займами. Также компания практически не прибегает к использования собственных оборотных средств. К политике фирмы можно отнести постоянно высокий уровень долгосрочных кредитов.

Высокая дебиторская задолженность является характерной чертой отраслевой принадлежности, но за 2009 год компании удалось снизить значение данного показателя за счет введения предоплатной системы оплаты услуг компании.

3 Внешнеэкономическая политика страны и ее влияние на структуру иностранных инвестиций (на примере РФ, Алтайского края).

3.1 Внешнеэкономическая политика страны. Внешнеэкономическая политика Российской Федерации

Внешнеэкономическая политика государства - это целенаправленная и комплексная программа действий законодательной и исполнительной властей по развитию повышению эффективности внешнеэкономических связей, реализуемая как во внутренней финансово-производственной сфере через инвестиционную, таможенную и налоговую политику, так и сфере внешнего обмена путем повышения коммерческой эффективности экспортных, импортных, валютных и иных внешнеэкономических операций. Очевидно, что основными задачами законодательной власти является разработка и принятие необходимой и достаточной договорно-правовой базы для нормальной деятельности всех субъектов ВЭД, а исполнительной власти - практическая работа по реализации ВЭП через организационные структуры ВЭД и контроль за надлежащим исполнением правовых норм ведения ВЭД всеми ее участниками. Причем формирование и совершенствование организационных структур, через которые практически осуществляется ВЭД, само по себе является важным и эффективным элементом ВЭП государства.

Комплекс государственных мер, служащих стержнем внешнеэкономической политики, способствует достижению следующих целей:

- созданию условий для доступа и функционирования отечественным производственным звеньям на мировых рынках;

- обеспечению национальным субъектам благоприятных условий путем формирования рациональных торговых режимов в отношениях с торговыми блоками, отдельными странами и организациями, а также валютно-финансовых платформ, способствующих урегулированию взаимосвязей с международными финансовыми организациями, странами-кредиторами и дебиторами;

- обеспечению защиты внешнеэкономических интересов страны.

При этом следует отметить, что внешнеэкономическая политика играет особую роль в модели экономического развития государства, выполняя функции следующего характера: преобразующую (политика развития отраслей, регионов в области ввоза и вывоза товаров, капитала, рабочей силы и т.д.), мобилизующую (выход, удержание позиций на тех или иных рынках и расширение внешних рынков), балансирующую (национальные интересы в сочетании с интересами блоков стран и т.д.).

Основные направления внешнеэкономической политики регулируют всю совокупность внешнеэкономической деятельности: международное перемещение товаров и услуг, материальных, трудовых, денежных и интеллектуальных ресурсов. Составными элементами ее соответственно являются внешнеторговая политика, политика в области производственного и научно-технического сотрудничества, валютно-кредитная политика, политика в области иностранных инвестиций, в сфере передачи технологий и т.д.

Выработка внешнеэкономической политики государства требует наличия определенной базы;

· соответствующей системы экономических институтов;

· нормативно-правовой базы для формирования внешнеэкономической политики, учитывающей национальную специфику государства;

· необходимый уровень демократизации общества, обеспечивающий заслон лоббированию;

· формирование широкой сети национальных рыночных структур, не обеспечивающих тому или иному звену лидирующей роли в экономике.

Таким образом, внешнеэкономическая политика (ВЭП) представляет целенаправленные действия государства и его органов по определению режима регулирования внешнеэкономической деятельности и оптимизации участия страны в международном разделении труда. Кроме того, внешнеэкономическая политика решает и задачи географической сбалансированности внешнеэкономических операций с отдельными государствами и регионами, что связано с обеспечением экономической безопасности страны. Существующий у государства обширный арсенал инструментов внешнеэкономической политики позволяет ему оказывать активное влияние на формирование структуры и направлений развития отечественной экономики.

Главная задача государства в современных условиях - выработка внешнеэкономической политики, адекватной рыночным принципам функционирования российской экономики и ее последовательной интеграции в мировое хозяйство.[1]

Внешнеэкономическая политика России строится главным образом на следующих принципах:

· преобразующая (а не только сугубо регулирующая) деятельность государства, вырабатывающего политику развития отраслей и регионов, в соответствии с которой выстраивается внешнеэкономическая политика страны, включая её таможенный инструментарий и режим для иностранных инвестиций;

· изменение внешнеэкономической деятельности российских фирм в направлении от преимущественно разовых внешнеэкономических сделок к внешнеэкономической деятельности как постоянной и ограниченной части их общей хозяйственной деятельности с долгосрочной ориентацией на удержание и расширение внешних рынков;

· чёткое разделение функций осуществления внешнеэкономической политики между ветвями власти, ведомствами, а также Федерацией и её субъектами.[2]

На протяжении 90-х годов внешнеэкономическая политика России была ориентирована главным образом на повышение степени открытости отечественной экономики. Основным ее содержанием являлась либерализация внешнеторговых и валютных операций, демонтаж системы директивного управления внешнеэкономическими связями и формирование механизма их государственного регулирования, а также взаимодействие с международными торговыми и финансовыми институтами.[3]

Первоочередными целями современной внешнеэкономической политики России являются:

· обеспечение доступа отечественным предприятиям к мировым рынкам машин и оборудования, технологий и информации, капиталов, минерально-сырьевых ресурсов, к транспортным коммуникациям. Особое значение здесь имеет оказание политической, финансовой, информационной поддержки в продвижении продукции российских предприятий на рынки, контролируемые транснациональными корпорациями или защищенные протекционистскими барьерами зарубежных государств и их союзов;

· достижение благоприятного торгово-политического режима в отношениях с зарубежными странами и их торгово-экономическими группировками, организациями и союзами, снятие имеющихся и потенциальных дискриминационных ограничений. Особую роль здесь играет устранение различных торгово-экономических барьеров в отношениях с республиками бывшего СССР;

· долгосрочное урегулирование валютно-финансовых проблем во взаимоотношениях со странами-кредиторами, международными организациями и должниками России; формирование эффективной системы защиты внешнеэкономических интересов Российской Федерации (валютный, экспортный, таможенный контроль и др.).[4]

Поставив цель интегрироваться в мировую экономику и международный финансовый рынок, Россия не может игнорировать того факта, что важнейшим направлением этой интеграции в современном глобализированном мире стали иностранные инвестиции в национальные экономики.

3.2 Понятие инвестиции. Иностранные инвестиции в экономике России

Инвестициями являются денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги, технологии, машины, оборудование, лицензии, в том числе и на товарные знаки, кредиты, любое другое имущество или имущественные права, интеллектуальные ценности, вкладываемые в объекты предпринимательской и других видов деятельности в целях получения прибыли и достижения положительного социального эффекта.

Инвестиционная деятельность - это вложение инвестиций, или инвестирование, и совокупность практических действий по реализации инвестиций.[8]

Во второй половине ХХ века наиболее динамичной формой внешнеэкономических связей государств являлся вывоз капитала.

В процессе формирования рыночной экономики и активного включения России в систему мирового хозяйства возрастает интерес зарубежного капитала к емкому и перспективному российскому рынку.

Сегодня российская инвестиционная политика, одна из составных частей экономической политики государства, разрабатывается и реализуется в условиях относительной макроэкономической стабильности, устойчивого валютного курса и прогнозируемой инфляции. Основной задачей инвестиционной политики Российской Федерации является создание благоприятных условий всем субъектам экономической деятельности для усиления инвестиционной активности с целью экономического роста, повышения эффективности производства и решения социальных проблем.

Эффективность инвестиционной политики является индикатором стабильности функционирования экономической системы и отражает уровень эффективности материального производства. В настоящее время инвестиционная политика России не приносит ощутимых положительных результатов в части оживления инвестиционного процесса, привлечения инвесторов и усиления инвестиционной активности.[5]

Доля иностранных инвестиций составляет лишь несколько процентов от ВВП России. Однако их значение гораздо выше, чем значение внутренних инвестиций. Вместе с иностранными инвестициями привлекаются также современные технологии, новые методы управления компаниями, высококвалифицированные менеджеры. Вырастает квалификация рабочей силы.

Иностранные инвестиции в большинстве случаев дополняют, реже замещают внутренние инвестиции. При совместном инвестировании возникает достаточно сложная задача координации прямых внутренних и прямых иностранных инвестиций. Решить эту задачу призвана государственная политика, направленная на привлечение прямых иностранных инвестиций, создание благоприятного налогового климата и принятие мер по снижению коррупции при административных процедурах сопровождения коммерческой деятельности.

Высокие мировые цены на нефть уменьшают зависимость России от объема иностранных инвестиций, но не от их качества. Для успешной реализации современных проектов часто требуется наличие инновационного потенциала, имеющегося у зарубежных компаний.[6]

Самой привлекательной формой для стран - импортеров, в том числе и для России, являются прямые инвестиции, позволяющие увеличить валовой внутренний продукт, бюджетные доходы, занятость, насытить отечественный рынок, привнести передовой управленческий опыт, использовать все преимущества конкуренции, улучшить структуру экспорта принимающей стороны.[7]

Многие экономисты, как отечественные, так и зарубежные, едины в том, что для развития российской экономики необходимо кардинальное повышение инвестиционной активности. Прямые иностранные инвестиции (ПИИ) являются одним из способов финансирования национальной экономики, однако в обществе существуют противоречивые мнения относительно целесообразности привлечения зарубежного капитала для решения российских проблем и о его роли в хозяйственной жизни страны.

К ПИИ относят приобретение иностранным инвестором не менее 10 процентов долей в уставном капитале коммерческой организации, созданной или вновь создаваемой на территории Российской Федерации в форме хозяйственного товарищества или общества в соответствии с гражданским законодательством Российской Федерации.[8]

Необходимость привлечения в российскую экономику ПИИ определяется целым рядом факторов:

1) иностранные инвестиции служат катализатором экономического развития в стране - реципиенте ПИИ;

2) с ПИИ в страну поступают не только финансовые ресурсы, но и многолетний опыт, новейшие технологии компаний - инвесторов;

3) в отличие от финансирования в виде кредитов и займов, ПИИ не подразумевают отдачи предоставленных денежных сумм с процентами;

4) при рациональном использовании ПИИ способствуют созданию новых рабочих мест, повышают производительность труда, конкурентоспособность национальной продукции и предприятий.

По оценке экономистов, потребность страны в иностранных инвестициях составляет 10-12 млрд. дол. в год. Однако для того, чтобы иностранные инвесторы пошли на такие вложения, необходимы очень серьезные изменения во внешнеэкономической политике. Требуется принятие ряда кардинальных мер, направленных на формирование в стране как общих условий развития цивилизованных рыночных отношений, так и специфических, относящихся непосредственно к решению задачи привлечения иностранных инвестиций. Среди мер общего характера в качестве первоочередных следует назвать:

· достижение национального согласия между различными властными структурами, социальными группами, политическими партиями и прочими общественными организациями по поводу стабильной экономической обстановке в стране;

· ускорение работы Государственной Думы над общехозяйственным и уголовным законодательством, нацеленным на создание в стране цивилизованного некриминального рынка;

· радикализацию борьбы с преступностью;

· торможение инфляции всеми известными в мировой практике мерами за исключением невыплаты трудящимся зарплаты;

· пересмотр налогового законодательства в сторону его упрощения и стимулирования производства;

· мобилизацию свободных средств предприятий и населения на инвестиционные нужды путем повышения процентных ставок по депозитам и вкладам;

· внедрение в строительстве системы оплаты объектов за конечную строительную продукцию;

· запуск предусмотренного законодательством механизма банкротства;

· предоставление налоговых льгот банкам, отечественным и иностранным инвесторам, идущим на долгосрочные инвестиции, с тем чтобы полностью компенсировать им убытки от замедленного оборота капитала по сравнению с другими направлениями их деятельности;

· формирование общего рынка государств ближнего зарубежья со свободным перемещением товаров, капитала и рабочей силы.

3.3 Анализ изменений в структуре иностранных инвестиций РФ

Структура иностранных инвестиций включает все иностранные активы или требования, которые одновременно являются пассивами или обязательствами принимающих стран, в том числе прямые инвестиции, портфельные инвестиции (акции и облигации), банковские кредиты, экспортные кредиты, межгосударственные займы, другие вложения.

Таблица 1 – Поступление иностранных инвестиций по типам[4] (на конец года, в млн. долларов США)[5]

| 1995 | 1996 | 1997 | 1998 | 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | |

| Иностранные инвестиции - всего | 2983 | 6970 | 12295 | 11773 | 9560 | 10958 | 14258 | 19780 | 29699 | 40509 | 53651 | 55109 | 120941 | 103769 | 81927 |

| в том числе: | |||||||||||||||

| прямые инвестиции | 2020 | 2440 | 5333 | 3361 | 4260 | 4429 | 3980 | 4002 | 6781 | 9420 | 13072 | 13678 | 27797 | 27027 | 15906 |

| из них: | |||||||||||||||

| взносы в капитал | 1455 | 1780 | 2127 | 1246 | 1163 | 1060 | 1271 | 1713 | 2243 | 7307 | 10360 | 8769 | 14794 | 15883 | 7997 |

| кредиты, полученные от зарубежных совладельцев организаций | 341 | 450 | 2632 | 1690 | 1872 | 2738 | 2117 | 1300 | 2106 | 1695 | 2165 | 3987 | 11664 | 9781 | 6440 |

| прочие прямые инвестиции | 224 | 210 | 574 | 425 | 1225 | 631 | 592 | 989 | 2432 | 418 | 547 | 922 | 1339 | 1363 | 1469 |

| портфельные инвестиции | 39 | 128 | 681 | 191 | 31 | 145 | 451 | 472 | 401 | 333 | 453 | 3182 | 4194 | 1415 | 882 |

| из них: | |||||||||||||||

| акции и паи | 11 | 42 | 572 | 33 | 27 | 72 | 329 | 283 | 369 | 302 | 328 | 2888 | 4057 | 1126 | 378 |

| долговые ценные бумаги | 28 | 86 | 109 | 156 | 2 | 72 | 105 | 129 | 32 | 31 | 125 | 294 | 128 | 286 | 496 |

| прочие инвестиции | 924 | 4402 | 6281 | 8221 | 5269 | 6384 | 9827 | 15306 | 22517 | 30756 | 40126 | 38249 | 88950 | 75327 | 65139 |

| из них: | |||||||||||||||

| торговые кредиты | 187 | 407 | 240 | 1671 | 1452 | 1544 | 1835 | 2243 | 2973 | 3848 | 6025 | 9258 | 14012 | 16168 | 13941 |

| прочие кредиты | 493 | 2719 | 4347 | 6297 | 3349 | 4735 | 7904 | 12928 | 19220 | 26416 | 33745 | 28458 | 73765 | 57895 | 50830 |

| прочее | 244 | 1276 | 1694 | 253 | 468 | 105 | 88 | 135 | 324 | 492 | 356 | 533 | 1173 | 1264 | 368 |

Таблица 2 – Структура поступлений иностранных инвестиций по типам (в % к итогу) [6]

| 1995 | 1996 | 1997 | 1998 | 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | |

| Иностранные инвестиции - всего | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 |

| в том числе: | |||||||||||||||

| прямые инвестиции | 67,7 | 35,0 | 43,4 | 28,6 | 44,6 | 40,4 | 27,9 | 20,2 | 22,8 | 23,3 | 24,4 | 24,8 | 23,0 | 26,0 | 19,4 |

| из них: | |||||||||||||||

| взносы в капитал | 48,8 | 25,5 | 17,3 | 10,6 | 12,2 | 9,7 | 8,9 | 8,6 | 7,5 | 18,0 | 19,3 | 15,9 | 12,2 | 15,3 | 9,8 |

| кредиты, полученные от зарубежных совладельцев организаций | 11,4 | 6,5 | 21,4 | 14,4 | 19,6 | 25,0 | 14,8 | 6,6 | 7,1 | 4,2 | 4,0 | 7,1 | 9,7 | 9,4 | 7,8 |

| прочие прямые инвестиции | 7,5 | 3,0 | 4,7 | 3,6 | 12,8 | 5,7 | 4,2 | 5,0 | 8,2 | 1,1 | 1,1 | 1,8 | 1,1 | 1,3 | 1,8 |

| Портфельные инвестиции | 1,3 | 1,8 | 5,5 | 1,6 | 0,3 | 1,3 | 3,2 | 2,4 | 1,4 | 0,8 | 0,8 | 5,8 | 3,5 | 1,4 | 1,1 |

| из них: | |||||||||||||||

| акции и паи | 0,4 | 0,6 | 4,6 | 0,3 | 0,3 | 0,6 | 2,3 | 1,4 | 1,2 | 0,7 | 0,6 | 5,2 | 3,4 | 1,1 | 0,5 |

| долговые ценные бумаги | 0,9 | 1,2 | 0,9 | 1,3 | 0,0 | 0,6 | 0,8 | 0,7 | 0,1 | 0,1 | 0,2 | 0,6 | 0,1 | 0,3 | 0,6 |

| прочие инвестиции | 31,0 | 63,2 | 51,1 | 69,8 | 55,1 | 58,3 | 68,9 | 77,4 | 75,8 | 75,9 | 74,8 | 69,4 | 73,5 | 72,6 | 79,5 |

| из них: | |||||||||||||||

| торговые кредиты | 6,3 | 5,9 | 2,0 | 14,2 | 15,2 | 14,1 | 12,9 | 11,3 | 10,0 | 9,5 | 11,2 | 16,8 | 11,6 | 15,6 | 17,0 |

| прочие кредиты | 16,5 | 39,0 | 35,3 | 53,5 | 35,0 | 43,2 | 55,4 | 65,4 | 64,7 | 65,2 | 62,9 | 51,6 | 61,0 | 55,8 | 62,0 |

| прочее | 8,2 | 18,3 | 13,8 | 2,1 | 4,9 | 1,0 | 0,6 | 0,7 | 1,1 | 1,2 | 0,7 | 1,0 | 0,9 | 1,2 | 0,5 |

На фоне относительно благополучных количественных параметров (а также перспектив дальнейшего роста), качественные характеристики накопленных в России зарубежных инвестиций - их видовая и отраслевая структура - остаются неблагоприятными, т.е. не содействуют задачам повышения национальной конкурентоспособности и экспортного потенциала.

В структуре сохраняется высокий удельный вес "прочих" инвестиций, основная часть которых представлена кредитами.

Иностранные портфельные инвестиции (приобретение акций, паев, облигаций и других долговых ценных бумаг, составляющие менее 10% в уставном капитале) в силу неразвитости российского фондового рынка не играют существенной роли как источник финансирования инвестиционных проектов. Их доля в общем объеме накопленных зарубежных капиталовложений не превышала 4% в течение последних пятнадцати лет. Доля ПИИ составляет всего 19,4%, хотя Россия заинтересована в притоке именно прямых инвестиций, т.к. они направляются в реальные секторы экономики и часто связаны с передачей технологий, ноу-хау, необходимых для модернизации экономики.

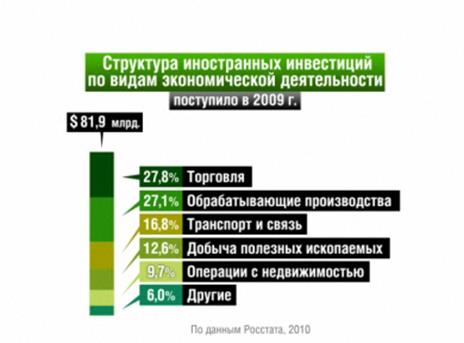

Рисунок 1. Отраслевая структура ПИИ. 2005 год[7]

Отраслевая структура ПИИ за последние 5 лет существенно изменилась. Еще в 2005 году наиболее привлекательными для иностранных инвесторов в РФ являются нефтедобыча. К 2009 году наблюдается существенное смещение в сторону торговли.

Рисунок 2. Отраслевая структура ПИИ. 2009 год[8]

В то же время наиболее нуждающиеся в инвестициях отрасли - электроэнергетика, машиностроение и металлообработка все еще получают минимум инвестиционных ресурсов.

В настоящее время правовое регулирование иностранных инвестиций на территории России определяет Федеральный закон "Об иностранных инвестициях в РФ".

В конце 2006 г. Правительством РФ был вынесен на рассмотрение Госдумы РФ пакет документов, регулирующих иностранные инвестиции в российские предприятия, имеющие стратегическое значение для национальной безопасности России.

Согласно законопроекту для признания юридического лица предприятием, имеющим стратегическое значение для национальной безопасности, достаточно, чтобы оно осуществляло хотя бы 1 из 40 стратегических видов деятельности.

Законопроект ограничивает возможности иностранных инвесторов покупать российские активы, в частности нефтегазовые. Это отчасти объясняет изменения в отраслевой структуре инвестиций.

Ограничиваются любые инвестиции из оффшорных зон. Если сделка подпадает под определенные параметры, она требует согласования в установленном порядке органа исполнительной власти в области безопасности. Инвестору могут предложить взять на себя некоторые дополнительные обязательства, если правительственные ведомства все же сочтут сделку возможной.

Иностранные инвесторы обязаны согласовывать с Правительством России сделку по приобретению пакета акций крупного стратегического предприятия, объем которого превышает 25% плюс 1 акция. Иностранные компании для участия в аукционах на право освоения крупных месторождений должны будут создавать совместные предприятия с российскими госкомпаниями (Газпромом, Роснефтью).[6]

Таким образом самой перспективной и легкодоступной отраслью для зарубежных инвесторов стала торговля, куда и переместилась основная доля иностранных инвестиций.

3.4 Стимулирование иностранных инвестиций в экономику Российской Федерации

Привлечение в широких масштабах иностранных инвестиций в российскую экономику преследует долговременные стратегические цели создания цивилизованного, социально ориентированного общества, характеризующегося высоким качеством жизни населения, в основе которого лежит экономика, предполагающая не только совместное эффективное функционирование различных форм собственности, но и интернационализацию рынка товаров, рабочей силы и капитала.

Необходимость стимулирования инвестиционной деятельности предопределяется следующими факторами.

Во первых, для противодействия вхождению экономики в длительную депрессию, преодоления инвестиционного кризиса и дефицита накоплений необходимо повысить инвестиционную активность субъектов предпринимательской деятельности и эффективность капитальных вложений посредством создания системы стимулирования инвесторов. Во вторых, для многих субъектов предпринимательской деятельности банковский кредит является недостаточно доступным из-за высокого процента. Кроме того, банки весьма неохотно инвестируют отрасли материального производства, имеющие низкую скорость оборота капитала, и предпочитают краткосрочные кредиты в тех сферах хозяйственной деятельности, которые имеют высокую скорость оборота. В-третьих, мировые рынки капиталов характеризуются превышением спроса над предложением. В-четвертых, в ближайшей перспективе в связи с выходом экономики из кризиса, превышением темпов развития отраслей и производств, необходимостью обновления элементов основного капитала проблема дополнительных источников накопления может еще более обостриться.[14]

Все это предопределяет необходимость стимулирования иностранных инвестиций России. С целью улучшения инвестиционного климата осуществлен ряд мер налогового и таможенного регулирования, направленных на предоставление льгот иностранным инвесторам.

Закон «Об инвестиционной деятельности РФ..» определяет правовые и экономические основы осуществления иностранных инвестиций на территории РФ и направлен на привлечение и эффективное использование в народном хозяйстве РФ иностранных материальных и финансовых ресурсов, передовой зарубежной техники и технологий, управленческого опыта.

Положения настоящего Закона действуют на территории РФ применительно ко всем инвесторам и предприятиям с иностранными инвестициями:[15]

Иностранными инвесторами в РФ могут быть в частности, любые компании, созданные и правомочные осуществлять инвестиции в соответствии с законодательством страны своего местонахождения;

Иностранные граждане, лица без гражданства, советские граждане, имеющие постоянное местожительство за границей, при условии, что они зарегистрированы для ведения хозяйственной для ведения хозяйственной деятельности в стране их гражданства или постоянного местожительства;

· иностранные государства;

· международные организации.

Иностранными инвестициями являются все виды имущественных и интеллектуальных ценностей , вкладываемые иностранными инвесторами в объекты предпринимательской и других видов деятельности в целях получения прибыли.

Иностранные инвесторы имеют право осуществлять инвестирование на территории РФ путем:

· долевого участия в предприятиях, создаваемых совместно с юридическими лицами и гражданами РФ и других союзных республик;

· создания предприятий , полностью принадлежащих иностранным инвесторам, а так же филиалов иностранных юридических лиц ;

· приобретения предприятий, имущественных комплексов, зданий, сооружений, долей участия в предприятиях, паев, акций, облигаций и других ценных бумаг, а так же иного имущества, которое в соответствии с действующим на территории РФ законодательством может принадлежать иностранным инвесторам;

· приобретения прав пользования землей и иными природными ресурсами;

· приобретения иных имущественных прав;

· иной деятельности по осуществлению инвестиций, не запрещенной действующим на территории РФ законодательством, включая предоставление займов, кредитов, имущества и имущественных прав;

Валюта России используется иностранными инвесторами для осуществления инвестиций в порядке и на условиях, определяемых действующим на территории РФ законодательством. Иностранные инвестиции на территории РФ могут вкладываться в любые объекты, не запрещенные для таких инвестиций законодательством.

За последние годы Правительством РФ были сформулированы основные направлениями федеральной инвестиционной политики в области привлечения прямых иностранных инвестиций в экономику России:

· совершенствование нормативно-правовой базы для деятельности иностранных инвесторов с учётом стратегических интересов РФ;

· стимулирование благоприятной для России отраслевой структуры прямых иностранных инвестиций;

· активное участие в международном регулировании прямых иностранных инвестиций;

· развитие политики привлечения прямых иностранных инвестиций в регионы, включая вопросы координации регулирования прямых иностранных инвестиций на федеральном и региональном уровне.

Можно предположить, что для осуществления деятельности по указанным направлениям Правительству будет необходимо провести следующий комплекс мер:

· формулировка базовых принципов политики привлечения прямых иностранных инвестиций;

· разработка принципов и подходов стимулирования инвесторов;

· разработка приоритетов привлечения прямых иностранных инвестиций (структурные, отраслевые, региональные, геополитические);

· создание системы страхования инвестиционных рисков;

· законодательная поддержка привлечения прямых иностранных инвестиций.

Заинтересованность в привлечении инвестиций из-за рубежа вынуждает создавать систему льгот и гарантий, устанавливаемых как в законодательном порядке, так и в рамках специальных соглашений правительства с конкретными компаниями-инвесторами. При формировании специфических стимулов инвестирования необходимо предусмотреть выполнение инвестором ряда условий и ограничений - по экспорту, по импорту, по занятости, по доле в собственности. Важным аспектом является соединение побудительных механизмов в единый пакет в соответствии с приоритетностью развития отдельных секторов национальной экономики.

Несмотря на прогрессивность постулатов инвестиционной политики разработанной Правительством РФ, практическая деятельность исполнительной власти недостаточна.

В первую очередь необходимо устранить фундаментальные причины слабости российской экономики - незавершенность структурных и институциональных реформ в реальном секторе, его низкую конкурентоспособность, физическую изношенность производственного аппарата, структурные деформации национального хозяйства, ликвидировать обширный сектор убыточных производств.

Решение этих проблем требует выработки новых принципов осуществления государственной инвестиционной политики, адекватных задаче подъема экономики страны.

Пробелы в деятельности федеральных органов позволяют говорить, о том, что в РФ практически отсутствует федеральная инвестиционная политика. Основная нагрузка по организации инвестиционного процесса в реальном секторе экономики фактически ложится на регионы.

3.5 Развитие инвестиционного климата России, привлечение и сопровождение прямых иностранных инвестиций. Итоги деятельности за 2009 год

Для устранения ряда основных препятствий инвестирования в Россию, улучшения функционирования институтов частно-государственного партнерства (ЧГП) приняты следующие меры:

1. В целях заключения концессионных соглашений в отношении объектов здравоохранения Минэкономразвития России было подготовлено, согласовано со всеми федеральными органами исполнительной власти и утверждено постановление Правительства Российской Федерации от 14 февраля 2009 г. № 138 «Об утверждении типового концессионного соглашения в отношении объектов здравоохранения, в том числе объектов, предназначенных для санаторно-курортного лечения».

2. Минэкономразвития России было подготовлено и утверждено от 15 июня 2009 г. № 495 постановление Правительства Российской Федерации «Об установлении требований к концессионеру в отношении банков, предоставляющих безотзывные банковские гарантии, в отношении банков, в которых может быть открыт банковский вклад (депозит) концессионера, права по которому могут передаваться концессионером концеденту в залог, и в отношении страховых организаций, с которыми концессионер может заключить договор страхования риска ответственности за нарушение обязательств по концессионному соглашению».

3. Проводилась работа по актуализации параметров проектов, реализуемых при государственной поддержке за счет средств Инвестиционного фонда Российской Федерации в условиях экономического кризиса. По ряду проектов, имеющих общегосударственное значение, были приняты решения о переносе сроков реализации при сохранении объемов поддержки и о продолжении финансирования проектов в рамках федеральных целевых программ. Также в 2009 году началась реализация 11 региональных проектов Инвестиционного фонда Российской Федерации. Всего в настоящее время одобрено 23 региональных проекта.

4. В целях поддержки развития инфраструктурных проектов и улучшения инвестиционной привлекательности проектов, путем привлечения в них «длинных денег» в виде инфраструктурных облигаций, Минфином России совместно с заинтересованными федеральными органами исполнительной власти, в частности с Минтрансом России и Минэкономразвития России, был разработан проект постановления Правительства Российской Федерации «О предоставлении в 2009-2010 годах государственных гарантий Российской Федерации по займам, привлекаемым юридическими лицами, отобранными в порядке, установленном Правительством Российской Федерации, на осуществление инвестиционных проектов».

5. Приказом Минэкономразвития России создана межведомственная рабочая группа по выработке согласованных позиций по вопросам устранения избыточных административных барьеров в строительстве. В рамках деятельности данной рабочей группы подготовлен и утвержден поручением Правительства Российской Федерации План мероприятий по совершенствованию государственного регулирования в сфере строительства и связанных со строительством земельно-имущественных отношений. В соответствии с Планом мероприятий разработку необходимых проектов нормативных правовых актов, методических и иных документов, направленных на снижение административных барьеров, препятствующих реализации инвестиционных проектов, намечено осуществить в 2010 году.

В целях продвижения перспективных инвестиционных проектов регионов за рубежом, расширения делового межрегионального сотрудничества, повышения инвестиционной привлекательности России Минэкономразвития России были проведены следующие мероприятия:

· обеспечено участие Председателя Правительства Российской Федерации В.В. Путина и Минэкономразвития России в Ежегодной встрече Всемирного экономического форума в Давосе, Швейцария (28 января — 1 февраля 2009 г.);

· при поддержке и участии Минэкономразвития России проведен VI Красноярский экономический форум (27-28 февраля 2009 г.);

· организован и проведен Петербургский международный экономический форум (4-6 июня 2009 г.);

· при поддержке и участии Минэкономразвития России проведен VIII Международный инвестиционный форум в г. Сочи (17-20сентября 2009 г.).[10]

Основные задачи на 2010 год

Внесение изменений в миграционное законодательство, направленных на стимулирование привлечения в Российскую Федерацию высококвалифицированных иностранных специалистов, а именно:

· отмена квот на выдачу приглашений на въезд в Россию в целях осуществления трудовой деятельности, а также квот на выдачу разрешений на работу;

· отмена согласования принятия иностранного специалиста на работу со службами занятости;

· освобождение работодателя от получения разрешения на привлечение и использование иностранных работников;

· продление сроков действия виз и разрешений на работу до 3 лет на основе долгосрочного контракта с работодателем с возможностью упрощенной процедуры продления;

· в случае выполнения работ (оказания услуг) иностранным гражданином в двух и более субъектах Российской Федерации выдача разрешения на работу, действующего на территории соответствующих субъектов Российской Федерации;

· упрощение миграционного учета иностранных граждан указанной категории;

· право оформить вид на жительство, в том числе членам семьи, с учетом срока действия договора с работодателем;

· признание медицинских справок, выдаваемых иностранным сотрудникам за рубежом;

· снятие ограничений по срокам командировок иностранных сотрудников по территории Российской Федерации;

· освобождение от получения разрешений на работу научных сотрудников и преподавателей образовательных и научных организаций, а также аккредитованных работников представительств иностранных юридических лиц, зарегистрированных в России в установленном порядке.

Упрощение разрешительных процедур и снятие административных барьеров в строительстве. Реализация Плана мероприятий по совершенствованию государственного регулирования в сфере строительства и связанных со строительством земельно-имущественных отношений, утвержденного Правительством Российской Федерации.

Разработка и принятие мер, направленных на предупреждение и устранение злоупотреблений организациями коммунального комплекса и электросетевыми компаниями доминирующим положением на рынке при подключении к сетям инженерно-технического обеспечения и осуществлении технологического присоединения к электрическим сетям вновь построенных или реконструированных объектов капитального строительства.

Подготовка и принятие законопроекта, направленного на совершенствование процедур таможенного оформления, включающего значительное сокращение сроков оформления и объема предоставляемой информации и документов, переход на систему электронного декларирования. Упрощение таможенного оформления экспорта высокотехнологичных товаров и машинно-технической продукции, а также порядка временного ввоза высокотехнологичного оборудования. Минимизация отсылочных норм, перенос регулирования с ведомственного на уровень постановлений Правительства Российской Федерации, устанавливающих четкую процедуру таможенного оформления с указанием сроков, последствий их неисполнения.

Внесение поправок в законодательство об Инвестиционном фонде Российской Федерации, направленных на упорядочение реализации заключаемых инвестиционных соглашений, порядка контроля и мониторинга, методики оценки эффективности проектов.

Совершенствование концессионного законодательства по заключению новых концессионных соглашений, мониторинг уже заключенных концессионных соглашений с целью эффективного использования механизмов частно-государственного партнерства.[10]

3.6 Региональная инвестиционная политика. Инвестиции в экономику Алтайского края

К настоящему времени различные экономические методы активизации инвестиционной деятельности применяются региональными властями большинства субъектов РФ. Хотя результаты стимулирования инвестиций на уровне региональных администраций выражаются в основном лишь в локальных «всплесках» инвестиционной активности, тем не менее, субъекты, проводящие активную политику в этом направлении, в различных инвестиционных рейтингах оцениваются как имеющие благоприятный инвестиционный климат.

Практика показывает, что региональная инвестиционная политика в условиях становления рыночной среды находится в стадии формирования с точки зрения экономического механизма ее реализации. К тому же не до конца отлажена ее организационная сторона. Иными словами, многие регионы не готовы вести инвестиционную политику в рыночных условиях. И одной из причин такой ситуации является, к сожалению, недостаточный опыт и квалификация региональных властей в проведении инвестиционной политики.

В настоящий момент, суть федеральной региональной инвестиционной политики заключается в селективной (избирательной) поддержке тех или иных регионов. Теоретически она могла бы стать мощным компенсационным механизмом. Однако, в отличие, например, от развитых стран Запада, рыночно-ориентированная региональная политика России находится лишь в стадии своего становления и пока малозаметна.

В России наличие определенных отраслевых льгот для иностранного капитала практически не способствует его перераспределению в те субъекты федерации, которые испытывают наибольший инвестиционный голод. Необходимо стимулировать перераспределение иностранных инвестиций в те регионы и отрасли, где отсутствуют или ограничены собственные возможности накопления. Этот процесс целесообразно подкрепить регионально-отраслевыми льготами и преференциями, предоставляемыми как Правительством, так и непосредственно местными администрациями под их гарантии. Одновременно при определении размеров финансовой помощи из центра следует учитывать все каналы формирования региональных источников инвестирования, включая иностранные инвестиции.

Административно-территориальное деление России не отражает общемировую тенденцию к укрупнению административных единиц, организованных для решения общих территориальных задач и в целях функционирования органов государственного территориального управления как части государственного механизма, через который традиционно проводится региональная политика, в том числе и инвестиционная.

Российские регионы характеризуются различиями между платежеспособным спросом и потенциальной потребностью в современной техники и технологии в приоритетных отраслях экономики. Приоритеты инвестирования как в отрасли экономики в отдельных субъектах Федерации, экономических районах и в России в целом имеют, помимо территориального и отраслевого, также и временные аспекты. Приоритеты инвестирования неизбежно будут меняться как в зависимости от тенденций экономического развития отдельных округов и входящих в него субъектов, так и России в целом.

Так как инвестиции служат одним из главных факторов повышения эффективности хозяйствования, в условиях спада производства особую важность приобрел вопрос нахождения количественного увеличения и качественного улучшения инвестиционных проектов. Анализируя динамику основных показателей экономики за последние несколько лет, несложно сделать вывод о невысокой результативности и ограниченности сфер инвестиционных процессов.

Характерной особенностью российского рынка является заметная дифференциация инвестиционной активности по отдельным секторам экономики. Аналогичная ситуация наблюдается и на региональном уровне.

Ключевой проблемой инвестиционной политики практически для всех регионов стал поиск источников финансирования. Теоретически существует довольно много потенциальных вариантов привлечения капитала в региональные инвестиционные проекты. Однако в настоящее время заметную роль в инвестиционном процессе способны сыграть лишь некоторые. Несмотря на то, что в большинстве субъектов Российской Федерации бюджетная ситуация остается весьма напряженной, пожалуй, одним из наиболее реальных источников финансирования являются собственные средства региональных бюджетов.

Опыт последних лет показал, что рассчитывать на финансовую поддержку региональных инвестиционных проектов со стороны федерального бюджета не приходится. Ряд регионов активно инвестировал собственные денежные средства в развитие регионального хозяйства. Необходимо оговориться, что речь идет, прежде всего, о крупных финансовых центрах, а также о территориях, где промышленность имеет ярко выраженную экспортную ориентацию. Это города Москва, Санкт-Петербург, Красноярск, Ямало-Ненецкий автономный округ, Республика Саха (Якутия) и другие.[11]

Оживлению инвестиционной активности, притоку в инвестиционную сферу частного национального и иностранного капитала до сих пор препятствуют многочисленные негативные явления и процессы в экономике страны и регионов, сопряжённые с трудностями переходного периода. Сложные системы с неограниченным разнообразием состояний, каковыми являются региональные экономики, сегодня требуют нового подхода к эффективному управлению и развитию. В последнее время в научной литературе активно обсуждается проблема "экономического ядра", т.е. такой совокупности рыночных субъектов и процессов, которые могут стать генераторами и точками роста устойчивого развития экономики.

Одним из ведущих в системе важнейших экономических показателей для региона должен быть объём вовлекаемых в экономику инвестиционных ресурсов. Экономическая безопасность региона напрямую связана с объёмами реального инвестирования, обновлением основного капитала, оживлением инвестиционной активности, повышением эффективности инвестиционных процессов. Инвестиционные процессы - пусковые, именно они являются толчком к развитию экономики региона, к активности хозяйствующих субъектов, во многом определяя ход других экономических процессов.

Таким образом, важнейшим инструментом системы управления инвестиционной деятельностью в регионе должна стать осмысленная региональная инвестиционная политика.[12]

Содержание

Глава 1............................................ Характеристика компании ООО «Авиафлот ТУР». 2

Глава 2.................................................................... Финансовый анализ ООО «Смартс». 3

2.1........................................................................ Анализ имущественного положения. 3

2.2........................................................................... Анализ финансовой устойчивости. 3

2.3............................................................. Анализ ликвидности баланса предприятия. 3

2.4............ Анализ деловой активности и эффективности использования капитала. 3

Глава 3 Внешнеэкономическая политика страны и ее влияние на структуру иностранных инвестиций (на примере РФ, Алтайского края). 3

3.1 Внешнеэкономическая политика страны. Внешнеэкономическая политика Российской Федерации. 3

3.2............... Понятие инвестиции. Иностранные инвестиции в экономике России. 3

3.3............................. Анализ изменений в структуре иностранных инвестиций РФ.. 3

3.4 Стимулирование иностранных инвестиций в экономику Российской Федерации 3

3.5 Развитие инвестиционного климата России, привлечение и сопровождение прямых иностранных инвестиций. Итоги деятельности за 2009 год. 3

3.6 Региональная инвестиционная политика. Инвестиции в экономику Алтайского края 3

1 Характеристика компании ООО «Авиафлот ТУР»

Группа компаний «Авиафлот» - крупнейшая региональная сеть билетных касс и туристических агентств в Алтайском крае (г. Барнаул, Бийск, Рубцовск).

В группе компаний «Авиафлот» работает более 80 сотрудников, цель работы которых - помогать людям, путешествующим по миру, получать больше эмоций, эффективно работать и приятно отдыхать, встречаться с родными и близкими, открывая для себя новые страны и города.

«Авиафлот ТУР» - первая крупная сеть туристических агентств в Алтайском крае. Компания функционирует на рынке с 2000 года. На сегодняшний день единая марка объединила четырехлетний опыт турагентства «НЕБО» и десятилетний опыт «Транзит ПЛЮС».

"Авиафлот ТУР" внесен в Единый Федеральный Реестр туроператоров России за номером ВНТ 004775 приказом Ростуризма № 143 от 07.06.10 года.

Сегодня «Авиафлот» - это не только кассы по продаже билетов, в группе компаний открыто шесть туристических агентств, организующих отдых в любой стране мира. Компания работает с ведущими туристическими операторами мира: Pegas, TEZ Tour , Capital Tour , S7 Tour , NatalieTours, Lanta-Tour, Верса и другие.

Миссия компании: организовывать максимально удобную поездку или путешествие, гарантируя надёжность и высокий уровень обслуживания. Компания стремится предоставить клиентам консультации и услуги высокого качества исходя из индивидуальных потребностей и запросов клиента. Основные приоритеты в обслуживании: индивидуальный подход, личная ответственность, профессионализм и качество.

Компания убеждена в индивидуальности каждого клиента и его представлении об идеальном путешествии. Достаточное количество персонала в офисах обслуживания и разветвлённая сеть агентств по краю позволяет уделять больше времени общению с клиентами, помогая выбирать то путешествие, о котором они всегда мечтали. Сотрудники турфирмы работают оперативно и точно. Оформление поездки каждого клиента осуществляется в максимально сжатые сроки.

С каждым годом компания совершенствует свой сервис, для того, чтобы общение с ней было ещё более простым и эффективным. Все кассы «Авиафлот» работают в удобные для посещения часы. Сегодня компания бесплатно доставляет билет пассажиру, чтобы сэкономить его время; встречает и провожает его в аэропорт, создавая максимально комфортные условия для путешествия.

Услуги туристической фирмы «Авиафлот ТУР» разнообразны и основные из них представлены ниже:

1. подбор и бронирование отелей, авиабилетов, железнодорожных билетов, оптимизация перелета, подбор экскурсий и маршрутов;

2. содействие в оформлении выездных документов: виз, страховки (медицинской, от несчастных случаев, от утери багажа, от невыезда за рубеж);

3. оформление международных удостоверений для школьников и студентов - ISIC, для преподавателей - ITIC, для молодежи до 26 лет - ISTC.

В туристических агентствах «Авиафлот ТУР» каждый может подобрать туры разнообразной направленности:

· Пляжный отдых (отдых с семьёй, активный отдых и т.п.)

· Экскурсионные туры

· Образовательные туры

· Индивидуальные туристические программы

· Морские круизы и многое другое…

В 2010 году компания «Авиафлот ТУР» получила статус уполномоченного агентства оператора «Карибский клуб». Это даёт клиентам компании эксклюзивную возможность покупать по выгодным условиям туристические путёвки в страны Латинской Америки и Карибского бассейна.

В этом же 2010 году компания получила статус «оператора» региона Горный Алтай. Большой опыт в организации путешествий по всему миру обеспечило активное развитие этому направлению сегодня.

На сегодняшний день компания «Авиафлот» завоевала прочную репутацию лидеров рынка по продажам авиабилетов, железнодорожных билетов на поезда среднего и дальнего следования, автобусных билетов международного сообщения.

Компания «Авифлот ТУР» постоянно повышает качество и уровень предоставляемых услуг, внедряет новейшие достижения в области продажи билетов, совершенствует сервис, отлаживает бизнес-процессы. Компания продолжает уверенное развитие, и делает все возможное для удержания лидерских позиций на рынке Алтайского края.

За годы работы компания «Авиафлот» получила признание со стороны партнеров и клиентов.

· В 2005 году компания была аккредитована в РЖД

· В апреле 2006 года «Авиафлот» прошел аккредитацию Транспортной клиринговой палатой и приобрела статус агентства государственного масштаба.

· В сентябре 2007 крупнейшая авиакомпания «Аэрофлот - российские авиалинии» признала нас лучшими по объему продаж в Сибирском регионе.

· В 2010 году компания «Авиафлот ТУР» получила статус уполномоченного агентства «Карибского клуба».

Отдел корпоративного обслуживания «Авиафлот ТУР» призван обеспечить клиентов профессиональными услугами по организации деловых поездок различной направленности. Высококвалифицированные сотрудники отдела всегда рады оказать помощь клиентам в организации деловых поездок, командировок, инсентив-туров, различных корпоративных мероприятий как в России, так и за рубежом.

Наличие большого количества прямых договоров с партнерами во многих странах мира и регионах России позволяет компании разрабатывать и предлагать клиентам индивидуальные и групповые туры, организовывать проведение конференций, семинаров, а также деловых поездок по всему миру с гарантированным качеством обслуживания.

Обслуживание корпоративных клиентов осуществляется по следующим направлениям:

· организация посещения международных выставок, ярмарок и конференций;

· организация деловых туров;