К основным средствам относятся здания, сооружения, офисное оборудование, вычислительная техника, компьютеры, транспортные средства сроком службы более одного года вне зависимости от их стоимости. Сюда относится также пожарно-охранная сигнализация.

Основные средства могут быть производственного и непроизводственного назначения.

Непроизводственного назначения - основные средства, не связанные с уставной деятельностью.

Производственного назначения - средства, связанные с осуществлением уставной деятельности и получением в конечном итоге прибыли. Предметы, приобретаемые для повышения престижности банка (картины, вазы, сервизы), также относятся к основным средствам производственного назначения, так как престижность банка имеет немаловажное значение в привлечении клиентов, а это, в свою очередь, дополнительное получение прибыли. Сохраняя первоначальную натуральную форму, они переносят свою стоимость на выполненные работы или оказанные услуги частями в сумме начисленной амортизации (износа).[1]

Подразделяются на следующие группы:

а) здания и сооружения;

б) компьютеры;

в) транспортные средства;

г) инструменты и прочий хозяйственный инвентарь;

д) прочие основные средства.

В процессе бухгалтерского учета основных средств банку необходимо ответить на следующие вопросы:

1. Когда необходимо признать актив?

2. По какой стоимости он отражается в балансе?

3. Каков размер признаваемых амортизационных отчислений?

4. Какие требования предъявляются к раскрытию информации?

В соответствии с Международными стандартами бухгалтерского учета (МСБУ) 16 «Основные средства» признание объекта основных средств в качестве актива происходит, если выполняются следующие условия:

- существует вероятность, что банк получит в будущем экономические выгоды от данного актива;

- себестоимость актива может быть надежно измерена в процессе операции.[2]

Оценка основных средств

Учет основных средств ведется на основе принципов либо первоначальной стоимости, либо переоцененной суммы, которая является справедливой ценой за вычетом накопленной амортизации. Таким образом, можно выделить четыре вида оценки основных средств. Это стоимость:

• первоначальная;

• текущая; балансовая; ликвидационная.

Первоначальная стоимость основных средств включает в себя цену приобретения, доставки и другие расходы необходимые для подготовки активов к эксплуатации. По Международным стандартам финансовой отчетности (МСФО) в первоначальную стоимость также входят невозмещенные налоги. Издержки, связанные с приобретением новинок, прибавляются к текущей оценочной стоимости основных средств, если ожидается получение экономической выгоды в будущем.

Экономическую выгоду банк получает в том случае, если срок эксплуатации актива увеличивается.

Затраты на ремонт и техническое обслуживание учитываются по мере их осуществления. В соответствии с общепринятыми принципами бухгалтерского учета стоимость основных средств - это сумма, выплаченная за приобретение, возведение, разработку или улучшение основных средств, включающая все затраты, напрямую связанные с приобретением, возведением, разработкой или улучшением основного средства, включая его установку в таком состоянии, которая необходима для предназначенного использования.

Текущая - это стоимость основных средств по действующим рыночным ценам на определенную дату.

Балансовая - это первоначальная или текущая стоимость основных средств за вычетом суммы накопленной амортизации, по которой актив отражается в учете и отчетности.

Ликвидационная — это предполагаемая стоимость запасных частей, лома, отходов, возникающих при ликвидации основных средств в конце срока полезной службы за вычетом ожидаемых затрат по выбытию.

В зависимости от изменения рыночной стоимости производится переоценка (индексация) основных средств с учетом коэффициентов увеличения их стоимости. Полная восстановительная стоимость при индексации определяется одним из методов: на основе либо рекомендуемых коэффициентов пересчета, либо прямого пересчета их балансовой стоимости применительно к ценам, складывающимся на I января очередного года на соответствующие виды основных средств и подтвержденные документами и экспертными заключениями о рыночной стоимости указанных средств. Банк имеет право переоценивать любую часть имеющихся у его основных средств одним методом, а другую - вторым методом. Переоценка основных средств производится по текущей стоимости. Согласно МСБУ 16 последующие затраты, связанные с объектом основных средств, могут быть признаны в качестве актива, но только тогда, кода они улучшают его состояние, повышая производительность сверх первоначально рассчитанных нормативов. Примерами улучшений, которые ведут к увеличению будущих экономических выгод, являются:

- модификация (модернизация) основного средства, увеличивающая срок его полезной службы, включая повышение его мощности;

- усовершенствование деталей и узлов машин для достижения значительного улучшения качества выпускаемой продукции;

- внедрение новых производственных процессов, обеспечивающих значительное сокращение ранее рассчитанных производственных затрат.

При централизованном учете основных средств в бэк-офисе банка каждому подразделению по группам учета основных средств открываются и ведутся отдельные счета с указанием соответствующего плана счетов (Главной бухгалтерской книги).

На основании сведений, полученных от франт-офиса об оприходовании или списании основных средств, бэк-офис банка осуществляет проводки по лицевым счетам по отражению на балансе принятых или списанию с баланса выбывающих основных средств. После начисления амортизации и проведения переоценки информация передается в филиалы банка для их отражения на внебалансовых счетах. Оприходование основных средств на баланс осуществляется в тенге (без тиынов). Бэк-офис банка в конце каждого месяца по состоянию на 1 число текущего месяца распечатывает в разрезе групп учета по каждому подразделению банка два экземпляра ведомости наличия основных средств банка. Первый экземпляр подшивается в хронологическом порядке в бэк-офисе банка, второй направляется в филиал банка. Далее бэк-офис банка высылает в бэк-офис подразделения банка выписку по лицевому счету с приложенной копией платежного ордера о производственной оплате не позднее следующего дня после оплаты. При получении выписки по лицевому счету с приложенной копией платежного ордера на указанную в них сумму в бэк- офисе подразделения уменьшается лимит по капитальным вложениям.

В бэк-офисе подразделения по каждой группе учета основных средств ведутся лицевые счета на внебалансовых счетах (их номера определяет главная бухгалтерия головного банка). При поступлении основных средств по каждому их виду и по каждому предмету заводится отдельная инвентарная карточка и делается соответствующая запись в журнале учета основных средств, которые можно вести программным способом. Записи производятся в тенге, без тиынов. В инвентарной карточке указывается наименование предмета, реквизиты документа, согласно которому он приобретен. Карточки размещаются в картотеке по группам учета основных средств. Одновременно с произведенными записями в бэк-офис банка отправляются все необходимые реквизиты, указанные в инвентарной карточке для оприходования на баланс банка.[3]

Износ основных средств

Начисление амортизации и переоценка стоимости основных средств производятся в соответствии с принятыми банком на текущий год методами бухгалтерского учета (учетная политика).

Согласно пункту 22 КСБУ 6 для начисления амортизации могут применяться следующие методы: равномерное (прямолинейное) списание стоимости, списание стоимости пропорционально объему выполненных работ (производственный метод), списание стоимости по сумме чисел (кумулятивный метод) и метод уменьшающего остатка.

Метод равномерного (прямолинейного) списания стоимости. Согласно этому методу амортизируемая стоимость объекта равномерно списывается (распределяется) в течение срока его службы. Метод основан на том, что амортизация зависит от длительности срока службы. Сумма амортизационных отчислений для каждого периода рассчитывается путем деления амортизируемой стоимости (первоначальная стоимость объекта за минусом его ликвидационной стоимости) на число отчетных периодов эксплуатации объекта. Норма амортизации является постоянной.

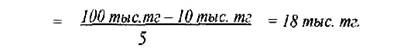

Например, банк приобрел ксерокс по первоначальной стоимости 100 тыс. тг, его ликвидационная стоимость в конце пятилетнего срока эксплуатации 10 тыс. тг. В этом случае ежегодная амортизация составит 18% от амортизируемой стоимости, или 18 тыс. тг в соответствии с методом прямолинейного списания. Эти расчеты делаются следующим образом:

первоначальная стоимость -ликвидационная стоимость — срок службы

(Ю)

Начисление амортизации в течение пяти лет показывает таблица 1. (см. приложение 1)

Из таблицы можно увидеть три момента:

1) в течение всех пяти лет амортизационные отчисления одинаковые;

2) накопленный износ увеличивается равномерно;

3) остаточная стоимость равномерно уменьшается, пока не достигнет оценочной ликвидационной стоимости.

Метод начисления амортизации пропорционально объему выполненных работ (производственный). Этот метод основан на том, что амортизация (износ) является только результатом эксплуатации и отрезки времени не играют роли в процессе ее начисления.

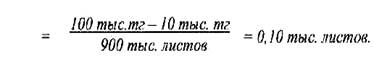

Предположим, ксерокс может выполнять определенное число операций, а его мощность рассчитан на копирование 900 тыс. листов. Амортизационные расходы на лист будут определены следующим образом:

первоначальная стоимость — ликвидационная стоимость — предполагаемое число единиц работы

Если предположить, что при эксплуатации за первый год ксерокс имел мощность в 200 тыс. листов, за второй год - 300 тыс., за третий - 100 тыс., за четвертый год - 200 тыс. и за пятый - 100 тыс., то таблица 2 (см. приложение 2) амортизационных отчислений будет выглядеть по другому.

Заметим прямую связь между ежегодной суммой амортизации и единицей работы или использования. Накопленный износ увеличивается ежегодно в прямой зависимости от единиц работы или использования.

Списание стоимости по сумме чисел (кумулятивный метод). Этот метод определяется сроком службы какого-то объекта, являющимся знаменателем в расчетном коэффициенте. В числителе этого коэффициента находятся числа лет, остающиеся до конца срока службы объекта (в обратном порядке). Например, предполагаемый срок полезной службы грузовика 5 лет. Сумма чисел-лет эксплуатации составит 15 (кумулятивное число):

1 +2 + 3 + 4 + 5 = 15.

Затем путем умножения каждой дроби на амортизируемую стоимость, равную 90 тыс. тг (100 тыс. тг - 10 тыс. тг), определяют ежегодную сумму амортизации:

5/15,4/15,3/15,2/15, 1/15.

Из таблицы 3 (см. приложение 3) видно, что самая большая сумма амортизации начисляется в первый год, а затем год за годом она уменьшается, накопленный износ возрастает незначительно, а остаточная стоимость каждый год уменьшается на сумму амортизации до тех пор, пока она не достигнет ликвидационной стоимости.

Метод уменьшающего остатка основан на том же принципе, что и метод суммы чисел. Хоть при этом методе может применяться любая твердая ставка, чаще всего берется удвоенная норма амортизации по сравнению с нормальной, которая используется при прямолинейном методе. Этот процесс обычно называется методом уменьшающего остатка при удвоенной норме амортизации.

В предыдущем примере ксерокс имел срок полезного использования 5 лет. Соответственно при прямолинейном методе норма амортизации на каждый год составляет 20% (100% : 5 лет). При методе уменьшающего остатка с удвоенной нормой списания норма амортизации будет равна 40% (2 : 20%). Эта фиксированная ставка в 40% относится к остаточной стоимости в конце каждого года. Предполагаемая ликвидационная стоимость не принимается в расчет при подсчете амортизации, за исключением последнего года, когда сумма амортизации ограничена величиной, необходимой для уменьшения остаточной стоимости предмета до ликвидационной.

Как видно из таблицы 4 (см. приложение 4), твердая норма амортизации всегда применялась к остаточной стоимости предыдущего года. Сумма амортизации (самая большая в первый год) уменьшается из года в год. И наконец, сумма амортизации в последнем году ограничена суммой, необходимой для уменьшения остаточной стоимости до ликвидационной.

К различным видам основных средств допускается применение разных методов. Выбранные банком методы начисления амортизации должны определяться учетной политикой и применяться последовательно от одного отчетного периода к другому.

Начисление амортизации должно производиться ежемесячно не позднее последнего рабочего дня месяца по каждой группе основных средств.

В целях приведения первоначальной стоимости основных средств в соответствии с действующими ценами на определенную дату производится переоценка объектов, в результате которой основные средства отражаются в учете и отчетности по текущей стоимости. Переоценку основных средств рекомендуется проводить не реже одного раза в год.

При этом сумма переоценки по мере эксплуатации актива равномерно в течение года либо один раз в год (в соответствии с принятой учетной политикой банка) переносится на нераспределенный доход в размерах, определяемых в соответствии с применяемым методом начисления. Вся сумма переоценки переносится на нераспределенный доход только в момент выбытия актива.

Начисленная сумма износа на дату, проведения переоценки основных средств корректируется пропорционально изменению стоимости основных средств. Если в результате переоценки стоимость основных средств возрастает, увеличение отражается по статье бухгалтерского баланса 3540 «Фонд переоценки основных средств» (и в Главной бухгалтерской книге) как увеличение собственного капитала, но не признается как доход в отчете о результатах финансово-хозяйственной деятельности. Сумма корректировки износа учитывается как расходы банка.

В случае если стоимость основных средств снижается, это происходит за счет фонда переоценки банка. В случае недостачи средств этого фонда снижение стоимости основных средств производится за счет расходов банка. Начисленная сумма износа на дату проведения переоценки основных средств корректируется пропорционально изменению стоимости основных средств.[4]

Дата: 2019-12-10, просмотров: 437.