Управление финансовой деятельностью ЗАО «Волгострой»

Содержание

Введение

Глава I Концептуальные основы управления финансовой деятельностью ЗАО «Волгострой».

1.1 Понятие финансовой деятельности ЗАО «Волгострой».

1.2 Методологические основы построения системы обеспечения управления финансами ЗАО «Волгострой».

1.3.Государственное регулирование финансовой деятельности ЗАО «Волгострой»

Глава II Экономическая характеристика объекта исследования и анализ системы управления финансовой деятельностью ЗАО «Волгострой».

2.1 Организационно-правовая форма ЗАО «Волгострой».

2.2 Структура управления ЗАО «Волгострой».

2.3 Маркетинговая деятельность и система снабжения ЗАО «Волгострой»

2.4 Бухгалтерский учет и налогообложение ЗАО «Волгострой».

2.5 Характеристика основных показателей развития ЗАО «Волгострой».

2.6 Анализ управления активами

2.7 Анализ управления капиталом

2.8 Анализ управления инвестициями

2.9 Анализ управления денежными потоками

2.10 Анализ управления финансовыми рисками Финансово-экономические риски.

Глава III Основные направления совершенствования управления финансовой деятельностью ЗАО «Волгострой»

3.1. Пути улучшения управлением внеобороротными и оборотными активами.

3.2. Основные направления совершенствования управлением собственными и заемным капиталом.

3.3. Пути повышения эффективности управлением реальными финансовыми инвестициями.

3.4 Направления улучшения управления денежными потоками

3.5 Пути снижения финансовых рисков ЗАО «Волгострой»

3.6 Оценка экономической эффективности организации.

3.7 Бизнес-планЗАО «Волгострой»

Заключение

Приложения

Приложение 2

Приложение 3

Приложение 4

Введение

Переход к рыночной экономике требует от предприятия повышения эффективности производства, конкурентоспособности продукции и услуг на основе внедрения достижений научно-технического прогресса, эффективных форм хозяйствования и управления производством, преодоление бесхозяйственности, активизации предпринимательства, инициативы. Наблюдается следующая тенденция: большинство предприятий находится в критическом положении – нет средств на развитие производства, разработку конкурентоспособных видов продукции, модернизацию и реконструкцию существующих мощностей; неритмичность поставок сырья и материалов, затоваривание складов готовой продукции, задержка зарплаты работникам предприятия. Причинами неплатежеспособности могут быть: недостаточный учет требований рынка и неудовлетворительное финансовое руководство предприятием, неполный и недостоверный финансовый анализ деятельности, когда неверно учитываются риски, происходит избыточное отягощение обязательствами. Своевременное и полноценное выявление этих ошибок компании позволяет осуществлять комплекс учреждающих мер, предотвращающих возможное её банкротство. В связи с чем, цель управления финансовой деятельностью, проводимого на предприятии – установить планомерное поступление денежных средств и разместить собственные и заемные средства таким образом, чтобы обеспечить нормальное функционирование предприятия и получение максимума прибыли.

Актуальность рассмотрения данной темы обусловлена тем, что в настоящий момент предприятия вынуждены уделять большое внимание проблемам, связанным с формированием и повышением эффективности использования своих финансовых ресурсов и активизировать поиск путей улучшения своего финансового состояния. Для того чтобы установить систему, в которой работает предприятие, необходимо решить задачу максимизации прибыли предприятия.

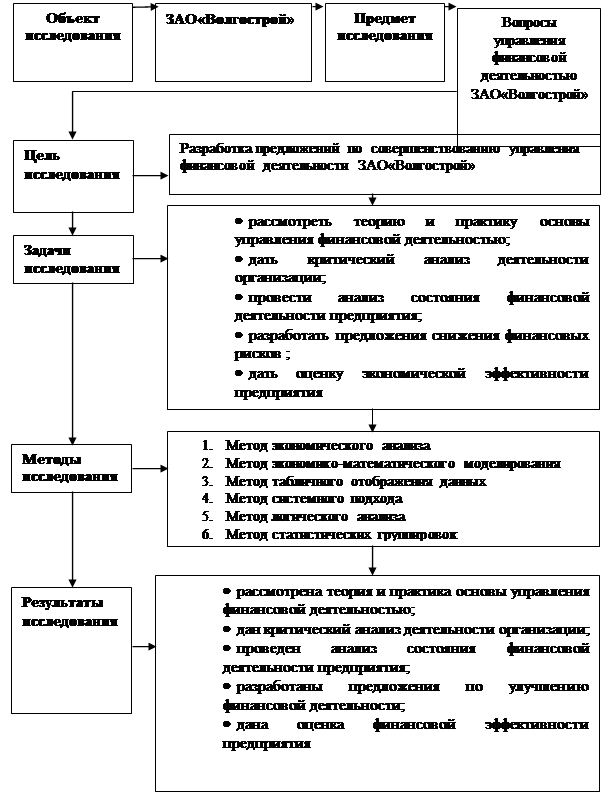

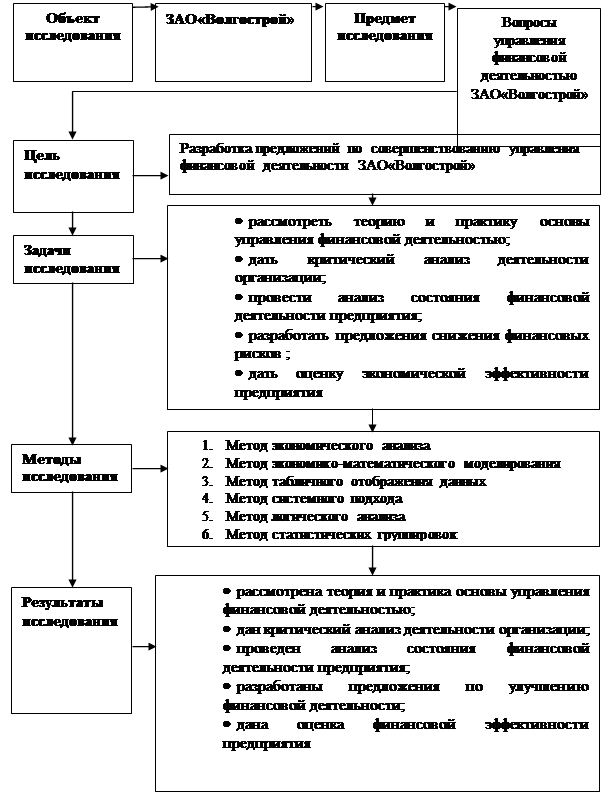

Объектом исследования дипломной работы выступает предприятие ЗАО “Волгострой”.

Предметом исследования являются вопросы управления финансовой деятельностью предприятия ЗАО “Волгострой”.

Цель работы: разработка предложений по совершенствованию финансовой деятельности организации

Задачи работы:

-рассмотреть теорию и практику основы управления финансовой деятельностью;

-дать критический анализ деятельности организации;

-разработать предложения по улучшению деятельности организации;

-разработать бизнес-план.

Информационной основой настоящей работы являются: отчетные данные организации ЗАО“Волгострой”. Налоговый, Трудовой, Гражданский, Бюджетный кодексы РФ, труды отечественных и зарубежных ученых, данные бухгалтерского учета за 2004-2005 г.г. на основании формы N1, отчета о прибыли и убытках ф.N2.

Методологической основой настоящей работы являются методы: экономического анализа, экономико-математического регулирования, табличного отображения данных, системного подхода, логического анализа.

На защиту выносится:

Концептуальные основы управления финансовой деятельности организации.. Совершенствование управления финансовой деятельности ЗАО “Волгострой” и предложения.

|

Рис.1 Методическая схема исследования дипломной работы.

Структура управления

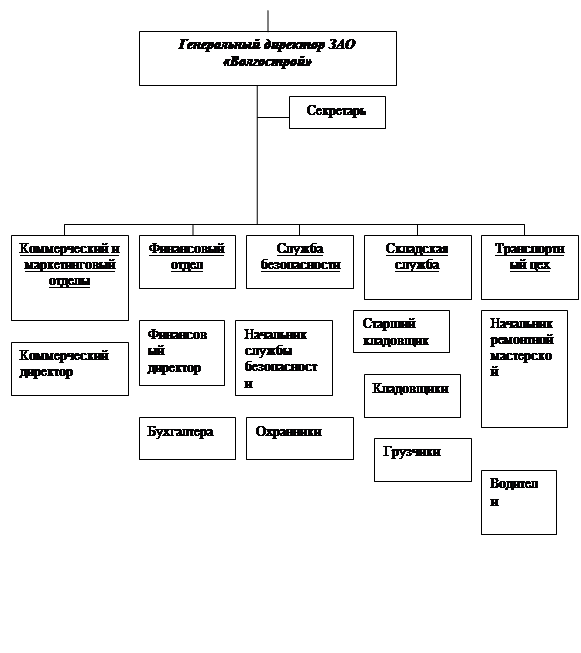

Структура предприятия – взаимосвязь подразделений, выполняющих отдельные функции, для реализации одного проекта.

|

Рис.2. Линейно –функциональная структура управления ЗАО «Волгострой»

Генеральный директор – осуществляет общее рукаводство общества ЗАО «Волгострой», распоряжается имуществом и денежными средствами в пределах своей компетенции . Избирается советом директоров. Генеральный директор вправе единолично назначать руководителей подразделений ЗАО «Волгострой». Руководство головной ЗАО «Волгострой» осуществляет лишь контролирующую функцию. Контролирующим органом является финансовый отдел головного предприятия.

Главный инженер – обеспечивает необходимый уровень технической подготовки производства и его постоянный рост, повышение эффективности производства и производительности труда, сокращение издержек (материальных, финансовых и трудовых), рациональное использование производственных ресурсов, эффективность проектных решений, своевременую и качественную подготовку производства,своевременую подготовку технической документации.

Финансовый директор – осуществляет разработку финансового планирования, а так же выполняет функции главного бухгалтера.

Менеджеры – осуществляют продажу готовой продукции в различные регионы Российской Федерации и в страны ближнего и дальнего зарубежья.

Отдел снабжения – обеспечивает всем необходимым перечнем материалов для осуществления деятельности предприятия.

В состав ЗАО «Волгострой» входят обособленные подразделения: магазин строительных материалов, комплекс производства мебели).

В ЗАО «Волгострой» линейно-функциональная система управления. Работники отделов подчиняются своим непосредственным руководителям.

В подчинении коммерческого директора находится коммерческий и маркетинговый отделы. Коммерческий отдел занимается осуществлением реализации продукции. Маркетинговый отдел осуществляет продвижение товара на рынке, занимается поиском новых каналов сбыта. В собственности компании имеются транспортные средства, с помощью которых организуется доставка товара до потребителя.

Основной задачей обособленных подразделений является стабилизация потока прибыли в период спада основной деятельности в осенне-зимний периоды, за счет других направлений в деятельности ЗАО «Волгострой».

Вывод.

Отрицательным моментом этой структуры является большая емкость штата отдельных подразделений. Плюсом, то что подразделения четко разделены и подчиняются только руководителю подразделения.

Анализ управления активами

Активы — это средства для формирования производственного потенциала, который предприятие использует и намеревается извлечь будущую экономическую выгоду, в нем содержащуюся, т.е. потенциал на определенную дату, который прямо или косвенно будет способствовать притоку денег или денежных эквивалентов. Этот потенциал может быть как производственным, так и в форме конвертируемости денег или денежных эквивалентов или обладать способностью снижать денежные расходы, когда более совершенный производственный процесс снижает производственные расходы.

В балансе отражаются внеоборотиые (долгосрочные) активы, приобретенные для продолжительного пользования в процессе производства на предприятии, и оборотные активы, — производственные запасы, дебиторская задолженность, ценные бумаги, денежные средства и др. Это все те активы, которые не предназначены для длительного и непрерывного пользования в производственном процессе. Оборотные активы по своему экономическому содержанию непрерывно возобновляют процесс производства путем полного переноса своей натуральной формы на изготовляемую продукцию или обеспечения необходимых денежных расчетов для производственного цикла.

Эффективное использование оборотных средств во многом зависит от правильного определения их потребности.

Для предприятия важно правильно определить оптимальную потребность в оборотных средствах, что позволит с минимальными издержками получать прибыль, запланированную при данном объеме производства.

Таблица № 4

Горизонтальный анализ баланса

| Показатели | 2004 год, т.р. | 2005 год, т.р. | Отклонения, т.р. | Темп прироста, +/-, % |

| Актив |

|

|

|

|

| I. Внеоборотные активы |

|

|

|

|

| Основные средства | 3572 | 4009 | 437 | 12,23 |

| II. Оборотные активы |

|

|

|

|

| Запасы | 20124 | 8271 | -11853 | -58,90 |

| Налог на добавленную стоимость по приобретенным ценностям | 4453 | 6504 | 2051 | 46,06 |

| Дебиторская задолженность | 16214 | 27231 | 11017 | 67,95 |

| Краткосрочные финансовые вложения | 12324 | 4043 | -8 281 | -67 |

| Денежные средства | 490 | 307 | -183 | -37,35 |

| БАЛАНС | 57177 | 50365 | -6812 | -11,91 |

Вывод.

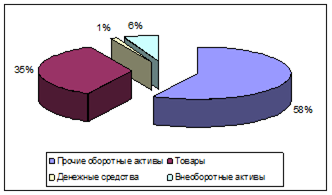

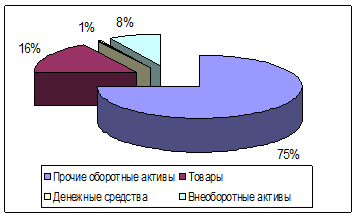

За отчетный период стоимость имущества предприятия в целом уменьшилась на 11,91%. Оборотные активы уменьшились на 13,52 % из-за снижения складских запасов на 58,90 % и денежных средств на 13,52%, при этом увеличилась дебиторская задолженность на 67,95%, а доля вложений снизилась на 67%.

Состояние источников формирования значительно улучшилась. В 2004 г. Они на 99,99% состояли их заемных средств, в 2005 г. финансовое состояние предприятия улучшилось и доля собственных средств составила 1%.

Рис. 3. Структура активов ЗАО «Волгострой» 2004 год.

Рис. 4. Структура активов ЗАО «Волгострой» 2005 год.

Вертикальный анализ баланса

Таблица № 5

| Показатели | Данные на 2004 год в процентах к валюте баланса | Данные на 2005 год в процентах к валюте баланса | Отклонения, % |

| Актив |

|

|

|

| I. Внеоборотные активы |

|

|

|

| Основные средства | 6,25 | 7,96 | 1,71 |

| II. Оборотные активы |

|

|

|

| Внеоборотные активы |

|

|

|

| Запасы | 35,20 | 16,42 | -18,77 |

| Налог на добавленную стоимость по приобретенным ценностям | 7,79 | 12,91 | 5,13 |

| Дебиторская задолженность | 28,36 | 54,07 | 25,71 |

| Краткосрочные финансовые вложения | 21,55 | 8,03 | -13,53 |

| Денежные средства | 0,86 | 0,61 | -0,25 |

| БАЛАНС | 100,00 | 100,00 |

|

Вывод.

Данные структурного анализа показывают, что по состоянию на 2004 год, основным источником расчетов были кредиты и займы. Однако наиболее ликвидную часть составляли запасы, реализация которых позволила рассчитаться по займам и получить прибыль. На конец 2005 г. доля прибыли в имуществе ЗАО «Волгострой» составила 1,25 %. Доля заемных средств еще очень велика. Положительным моментом является то, что за текущий год удалось снизить дебиторскую задолженность на 13,53 %, что составило 8,03% всех активов предприятия, 92,04 % из которых оборотные средства.

Величина кредиторской задолженности составляет 72 %, но это обусловлено договорами с подрядными организациями, ведущими постройку новых объектов недвижимости на территории ЗАО «Волгострой».

Анализ управления капиталом

Капитал предприятия подразделяется на три составляющие:

- собственный капитал – оплаченный уставный капитал и нераспределенная прибыль оставшаяся в распоряжении предприятия;

- заемный капитал – займы и кредиты организации,

- резервный капитал – формируется за счет отчислений в фонды от нераспределенной прибыли.

Рис. Источники формирования имущества предприятия

Уставный капитал выступает основным и, как правило, единственным источником финансирования на момент создания ЗАО «Волгострой»; он характеризует долю собственников в активах предприятия. В балансе уставный капитал отражается в сумме, определенной учредительными документами. Увеличение уставного капитала допускается по решению собственников ЗАО «Волгострой» по итогам собрания за год с обязательным изменением учреди тельных документов. Уставный капитал ЗАО «Волгострой» определяет минимальный размер ее имущества, гарантирующего интересы ее кредиторов

Обыкновенные акции являются основным компонентом уставного капитала компании. С позиции потенциальных инвесторов они характеризуются следующими особенностями: (а) могут генерировать относительно больший доход, однако более рисковым по сравнению с другими вариантами инвестирования средств; (б) нет гарантированного дохода; (в) нет гарантии, что при продаже акций их владелец не понесет убытка; (г) при ликвидации компании право на получение части имущества реализуется в последнюю очередь.

Полученная ЗАО «Волгострой» по итогам года прибыль распределяется решением собрания участников общества на выплату дивидендов, формирование резервного и других фондов, покрытие убытков прошлых лет и др. Оставшийся нераспределенным остаток прибыли по существу представляет собой реинвестирование прибыли в активы предприятия; он отражается в балансе как источник собственных средств и остается неизменным до следующего собрания акционеров. Если доля ежегодно реинвестируемой прибыли стабильно высока в динамике, т. е. акционеров устраивает генерируемая предприятием доходность собственного капитала, то с течением лет этот источник может быть весьма значимым в структуре источников собственных средств.

Источником финансирования инвестиционной деятельности, а также обеспечения и расширения текущей деятельности, выступает прибыль предприятия.

Оценка финансовой устойчивости ЗАО «Волгострой»

Таблица №9

|

| Показатели | Условные обозначения | Данные на 2004 год,т.р. | Данные на 2005 год, т.р. | Отклонения, т.р. |

| 1 | Источники формирования собственных средств | III П | -1 035 | 632 | 1 667 |

| 2 | Внеоборотные активы | I А | 3 572 | 4 009 | 437 |

| 3 | Наличие собственных оборотных средств | СОС | -4 607 | -3 377 | 1 230 |

| 4 | Долгосрочные пассивы | IV П | 0 | 37 | 37 |

| 5 | Наличие собственных долгосрочных заемных источников формирования запасов | СД | -4 607 | -3 340 | 1 267 |

| 6 | Краткосрочные заемные средства | КЗС | 58 212 | 49 696 | -8 516 |

| 7 | Заемные средства | Зс | 25 393 | 10 158 | -15 235 |

| 8 | Общая величина источников формирования запасов | ИО | -4 607 | -3 303 | 1 304 |

| 9 | Общая величина запасов | З | 20 124 | 8 271 | -11 853 |

| 10 | Излишек (недостаток) собственных оборотных средств | СОС | -24 731 | -11 648 | 13 083 |

| 11 | Излишек (недостаток) собственных и долгосрочных заемных источников формирования запасов | СД | -24 731 | -11 611 | 13 120 |

| 12 | Излишек (недостаток) общей величины основных источников формирования запасов | ОИ | -24 731 | -11 574 | 13 157 |

| 13 | Коэффициент маневренности | K1 | 1,775 | 2,187 | 0,412 |

| 14 | Коэффициент автономии | K2 | -0,081 | -0,067 | 0,014 |

| 15 | Коэффициент соотношения собственных и заемных средств | K3 | -5,512 | -3,008 | 2,504 |

| 16 | Коэффициент обеспеченности запасов собственными средствами | К4 | -0,229 | -0,408 | -0,179 |

| 17 | Коэффициент обеспеченности собственными средствами | К5 | -0,086 | -0,073 | 0,013 |

| 18 | Коэффициент привлечения долгосрочных заемных средств | К6 | 0,000 | 0,055 | 0,055 |

| 19 | Коэффициент финансовой устойчивости | К7 | -0,018 | 0,013 | 0,031 |

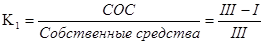

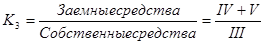

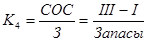

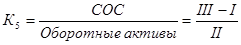

Коэффициент маневренности:

> 0,5

> 0,5

- 0,5 нормативное значение,

Коэффициент автономии:

> 0,5

> 0,5

- 0,5 - нормативное значение,

- ОС – основные средства,

- З – общая величина запасов предприятия.

Коэффициент соотношения собственных и заемных средств:

< 1,

< 1,

- 1 - нормативное значение.

Коэффициент обеспеченности запасов собственными средствами:

>0,6,

>0,6,

- 0,6 – нормативное значение,

Коэффициент обеспеченности собственными средствами:

>0,1

>0,1

- 0,1 – нормативное значение.

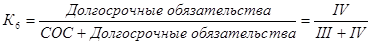

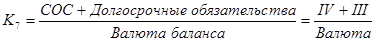

Коэффициент привлечения долгосрочных заемных средств:

Коэффициент финансовой устойчивости:

Вывод

Обеспеченность собственными средствами у предприятия недостаточна, но положение начинает улучшаться. Это произошло из-за привлечения достаточно большого объема инвестиций на строительство. Коэффициент маневренности очень высок, из-за достаточно объемной части ликвидных средств. Финансовая устойчивость повысилась за отчетный период. Этому способствовало привлечение заемных средств. ОАО «Мордовцемент», не смотря на то, что ЗАО «Волгострой» является практически его частью, работает только по предоплате. Для увеличения продаж, необходимо увеличение закупок товаров, для обеспечения оплаты был привлечен овердрафтный кредит, это позволило увеличить обороты предприятия.

Заключение

Предприятие существует на Нижегородском рынке три года и относится к статусу развивающихся. Но на этом этапе достигло больших оборотов и с каждым сезоном потенциал развития увеличивается. На каждый финансовый год разрабатывается бизнес-план, который предоставляется и утверждается в головной ЗАО «Волгострой». На 2006 год намечено строительство нового прирельсового склада навального цемента.*

В ЗАО «Волгострой», при составлении плана применяется метод денежных потоков. На основе анализа структуры поступления денежных средств от основной деятельности ЗАО «Волгострой», составляется план доходов и расходов на будущий периоды. Как правило, периодом считается финансовый год. Однако в связи с тем, что предприятием активно используется привлеченные заемные средства, план доходов и расходов составляется на период привлечения средств.

ЗАО «Волгострой» развивается и работает вполне стабильно, уровень рентабельности хотя и ниже нормы, но это связано с привлеченными заемными средствами на строительство объекта. К тому же этот показатель разработан американскими экономистами, и в наших Российских условиях его нормативное значение иное. Тем более для развивающегося предприятия.

В 2005 году начал разрабатываться проект строительства нового склада навального цемента с тем, что бы в последствии была возможность увеличить объемы реализации цемента. ЗАО «Волгострой»-покупатели, это касается крупных оптовиков, закупают навальный цемент – это связано с тем, что для мини-завода, например по производству брусчатки, ограниченность производственной площади имеет большое значение. А доставка такого цемента производится специализированными машинами. В нашем случае это собственные машины предприятия и доставка входит в стоимость. Отсутствие затрат на распаковывание и места для хранения цемента обеспечивает более дешевый и быстрый цикл работы.

По данным расчетов проект окупится полностью через 1,5 года, что принесет 65 дополнительной прибыли. Это даст возможность к увеличению доли свободных денежных средств.

Список литературы

1. Ноздрева Р.Б., Гречков В.Ю, Маркетиг: Учебник. – М.: ЮРИСТЪ, 2003.

2. Савицкая Г.А., Анализ финансовой деятельности предприятия: Учебник, - М. «Инфра-М», 2002.

3. Бланк И.А., Управление активами: Киев: «Ника-Центр», 2002.

4. Вахрин П.И. Инвестиции. Учебник, М.: «Дашков и Ко», 2004.

Приложения

Приложение 1

"БИЗНЕС-ПЛАН"

на инвестиционный проект строительству склада навального цемента, емкостью 4 000 тонн и производительностью по приходу до 120 т/час

2. Резюме

1. Разработанный бизнес-план является документом для комплексного обоснования экономической целесообразности постройки склада навального цемента емкостью 4 000 тонн. Этот документ базируется на классических подходах к планированию показателей и оценки эффективности инвестиций.

2. В связи с развитием строительства в Нижегородской области, растет потребность в таком строительном материале как цемент. Постройка нового склада, обеспеченного подъездными железнодорожными путями, позволит удовлетворить спрос. Реализация этого проекта будет выгодна не только предприятию, но и основной массе строительных организации, т.к. они могут снизить накладные расходы по доставке в связи с тем, что ранее им приходилось приобретать цемент в соседних областях, малыми партиями, в виду отсутствия специализированных мест хранения.

3. Склад предполагается оборудовать высокотехнологичным импортным оборудованием, разработанным специально для такого рода сооружений, что позволит возвести объект в достаточно короткие сроки.

4. Структура инвестиций на строительство склада из общей потребности в сумме 39 млн. руб. следующие:

| оборудование | - 51% |

| проектировочные разработки | - 3 % |

| строительно-монтажные работы | - 42 % |

| пуско-наладочные работы | - 1 % |

| сроительство железнодорожного пути | - 3 % |

| Итого | 100 % |

6. Для строительства нового цементного склада планируется использование собственных средств в размере 12 000 тыс. руб., а так же привлечение кредитнх ресурсов в форме инвестиционного кредита в размере 27 000 тыс.руб. сроком на 39 месяцев.

7. Основные технико-экономические показатели проекта приведены в табл. 1.

Для удобства работы с клиентами на предприятии организована доставка товара собственным грузовым и специализированным автотранспортом, что является одним из преимуществ при заключении договоров с потенциальными покупателями. Другим преимуществом является удобное географическое месторасположение базы: автотранспортная развязка вблизи федеральной Приволжской трассы с одной стороны, близкое расположение к Н. Новгороду и г. Кстово с другой стороны, кроме этого- близкое расположение к железнодорожной станции Зелецино, что значительно уменьшает затраты на дополнительный перегон железнодорожных вагонов.

Таблица 1

Основные показатели для освоения производства гофрокартона мощностью 2,8 млн. кв.м в год

| Показатели | Ед.измерения | Расчетные значения |

| 1. Емкость | тонн | 4 000 |

| 2. Численность персонала | чел. | 13 |

| 3. Выработка на одного работающего | т/чел | 0,003 |

| 4. Выработка на одного работающего в денежном выражении | тыс.руб. | 9 |

| 5.Среднегодовая рентабельность производства | % | 28 |

| 6. Потребность в инвестициях | тыс.руб. | 39 000 |

| 7. Среднегодовая рентабельность проекта | % | 44 |

| 8. Превышения ставки рефинансирования (расчетный риск 182%-35%) | % | 147 |

| 9.Срок окупаемости проекта | год | 1,54 |

| 10. Индекс доходности | индекс | 1,00 |

| 11. Внутренняя норма доходности | дисконт | 1,86 |

| 12. Критический объем реализации цемента (точка безубыточности) | тонн | 3 396 |

На основе данных табл. 1 можно сделать вывод:

Строительство нового склада является быстроокупаемым инвестиционным проектом, перспективным вложением капитала для инвесторов.

3. Краткое описание проекта

3.1 Рассматриваемый инвестиционный проект предназначен для организации строительства цементного склада, по перевалке цемента около 400 т/час.

3.2 Для обеспечения заявленной мощности предусматривается приобретение специально оборудования.

Рис. 1 Технологическая схема работы цементного склада

Спецификация оборудования используемого для работы цементного склада.

Таблица № 2

| 1 | Бункер | 6 шт. |

| 2 | Шнековый конвеер | 6 шт. |

| 3 | Установки для рыхления цемента | 8 шт. |

| 4 | Пульт управления | 2 шт. |

3.4 Стоимость оборудования для строительства склада цемента в заявленной мощности по данным маркетинговых исследований составляет 20 150 т.руб.

3.5 Необходимая минимальная производственная площадь для организации производства составляет 800 кв.м при высоте здания 18 м.

3.6. Установленная энергетическая мощность складского комплекса 630 кВт.

3.7 Маркетинговые исследования цен показали:

цены на цемент на рынке колеблются в пределах 3 000 руб./т.

цены на энергоресурсы:

электроэнергия: 1,64 руб кВт .,

теплоэнергия: 179,85 руб. за Г.кал

Таблица 4

График строительства

| Наименование работ | Срок исполнения |

| 1. Подготовительные работы -геология, топосъемка | 2 квартал 2006 г. |

| 2. Подготовка строительной площадки | 10 дней с момента получения разрешения на строительство |

| 3. Проектные работы Согласование проекта Разрешение на строительство | 3 квартал 2006 г. 3 квартал 2006 г. 3 квартал 2006 г. |

| 4. Поставка основного оборудования | 4 квартал 2006 г. |

| 5. Строительно- монтажные работы по изготовлению цементных банок и металлоконструкций | 1 квартал 2007 г. |

| 6. Изготовление дополнительного оборудования (две станции растаривания хоппер-вагонов) | 1 квартал 2007 г. |

При смещении срока кредитования, происходит автоматическое смещение всех разделов графика выполнения работ.

5. Описание продукции

С базы предполагается реализация следующих марок цемента:

Портландцемент М 400 Д 20 фасованный

Портландцемент М 500 Д 0 фасованный

Портландцемент М 400 Д 20 навальный

Портландцемент М 400 Д 0 навальный

6. Описание рынка

Традиционно потребителями фасованного цемента являются компании, занимающиеся розничной продажей цемента, это, например: сеть строительных магазинов «Ордер», ООО «Стройматериалы», ООО «Пирамида», имеющие точки розничных продаж на многих строительных рынках города и области, предприятия Нижегородского облпотребсоюза, поставляющие цемент, в основном, в магазины районов и поселков Нижегородской области. Кроме этого, потребителями фасованного цемента являются небольшие производители тротуарной плитки, различных бетонных блоков, не имеющих складов-хранилищ для навального цемента. Рынок фасованного цемента в регионе практически стабилен, колебания спроса на него незначительны, потребители, как правило, работают с постоянными поставщиками. Кроме того, продажа фасованного цемента значительно подвержена сезонным колебаниям. Исходя из этого, видим, что продажа фасованного цемента в дальнейшем не будет иметь сильного развития. Наиболее интересным является развитие продажи навального цемента.

Потребителями навального цемента являются предприятия стройиндустрии: заводы крупнопанельного домостроения, производители железобетонных изделий, растворов и бетона, строительные компании, имеющие собственные бетонно-растворные узлы. Для предприятий, имеющих большие склады для хранения навального цемента, организованы транзитные вагонные поставки непосредственно с ОАО «Мордовцемент». Но далеко не все предприятия имеют достаточно емкостей для хранения вагонных партий навального цемента и подъездных путей для приема вагонов. Кроме того, интенсивное развитие монолитного строительства в Нижегородском регионе требует новых производственных мощностей по производству товарного бетона и поэтому крупные строительные компании устанавливают на строительных объектах и своих базах мобильные бетонно-растворные узлы. Именно на них ориентированы поставки цемента специальными автомашинами-цементовозами.

7. Инвестиционный план

Затраты на строительство составят:

| 1. Предварительная стадия | |

| 1.1. Затраты на разработку бизнес-плана | 50 тыс.руб. |

| 1.2. Затраты на оформление кредитных ресурсов | 170 тыс.руб.. |

| Итого по разделу 1. | 220 тыс.руб.. |

| 2. Подготовительная стадия | |

| 2.1. Организационные издержки по государственной регистрации и получение разрешительной документации по созданию предприятия: энергонадзора, санэпидемстанции, центра стандартизации и метрологии, водоканала, пожарного надзора и др. | 120 тыс.руб. |

| 2.3. Затраты на оборудование, инструмент и инвентарь | 26 016 тыс.руб. |

| Итого по разделу 2. | 26 136 тыс.руб.. |

| 3. Производственная стадия | |

| 3.1. Цемент поставляется по предоплате за 57 вагонов-хопров, вместимостью 64 т | 8 584 тыс.руб.. |

| 3.2. Создание резерва в кассе для мелких текущих платежей | 60 тыс.руб.. |

| 3.3. Регистрация права собственности на объект недвижимости | 4 000 тыс.руб |

| Итого по разделу 3 | 12 644 тыс.руб. |

| Всего инвестиций | 39 000 тыс.руб. |

8. План сбыта

С введением в эксплуатацию нового цементного склада у предприятия появиться возможность, во-первых, увеличить объемы реализации, а во-вторых, увеличить ассортиментный ряд продукции. Появиться возможность реализации более дорогого и качественного цемента М 500 Д 0. Сейчас на рынке строительной индустрии наблюдается тенденция к переходу многих потребителей именно к высокомарочному цементу, что обуславливается высокими требованиями к качеству строительства.

Исходные данные:

Цена цемента по состоянию на 01.01.2006 года – 3 396 руб./т

С учетом принимаемых мер правительства по стабилизации экономики средняя годовая цена на цемент по годам показана в табл.5.

Таблица 5

Цены на цемент марки М500 Д0 с учетом инфляции

| Наименование продукции | Ед.измерения | 2006г | 2007г | 2008г | 2009г | 2010г |

| Цемент (средние цены) | руб/т | 3 396 | 3 531 | 3 673 | 3 820 | 3 972 |

5. Объем продаж цемента по годам

Таблица 6

| Годы | Цена | Количество | Сумма |

| 2006 | 3 050 | 460 000 | 1 403 000 000 |

| 2007 | 3 172 | 470 000 | 1 490 840 000 |

| 2008 | 3 299 | 470 000 | 1 550 530 000 |

| 2009 | 3 431 | 470 000 | 1 612 570 000 |

10. Расчет затрат на организацию реализации продукции.

10.1 Расчет стоимости поставок и энергию

Исходные данные:

Таблица 8

Цены на товар, доставку и потребляемую энергию по состоянию на 01.01.2006 год

| Наименование показателя | Ед.изм. | Цена в руб. |

| 1. Цемент | т | 2 394 |

| 2. Ж/Д тариф | руб/день | 6 385 |

| 5. Теплоэнергия | Г.кал | 179,85 |

| 7. Электроэнергия за установленную мощность | кВт | 630 |

Расчет потребности на электроэнергию

Установленная мощность

Технологической линии – 630 кВт

Освещения – 18 кВт

Компьютеров и приборов – 8 кВт

Время работы технологической линии в году –304 дня.

Коэффициент сменности – 1,20

Продолжительность смены – 8 час.

Коэффициент использования рабочего времени технологического оборудования

(Кв = 0,98).

Время работы освещения – 360 дней.

Приборов и компьютеров – 304 дня.

Средняя продолжительность работы освещения – 12 час.

Приборов и компьютеров – 8 час.

Потребность электроэнергии:

на работу оборудования

630 * 304 * 8 * 0,98 = 1 501 517 кВт/час.

на освещение

18 * 360 * 12 = 77 760 кВт/час.

на работу компьютеров и приборов

8 * 304* 8 = 19 456 кВт/час.

Итого: 1 598 733 кВт/час

Затраты на электроэнергию:

1 598 733 * 1,64 = 2 621 922 руб.

Итого: 2 621 922 руб.

10.2 Расчет оплаты коммунальных услуг.

коммунальные услуги

§ отопление 1416 Г кал. * 179.85 = 255 т.руб.

§ водопровод, канализация (19.1% от отопления) 255 * 0.191 = 49 т.руб.

Итого: 304 т.руб.

10.3 Издержки на персонал , обслуживающий склад.

Исходные данные представлены в табл. 11.

Таблица 11

Штатное расписание

| Наименование должностей | Кол-во штатных ед. | Должностной оклад | Время работы в году | Коэф.сменности | Сумма заработной платы за год в тыс.руб. | ||

| 2006-2007 гг | 2008-2010 гг | 2006-2007 гг | 2008-2010 гг | ||||

| 1. Мастер | 1 | 15000 | 20000 | 12 | 1,2 | 216 | 288 |

| 2. Оператор | 8 | 12000 | 15000 | 12 | 1,2 | 172,8 | 216 |

| 3. Слесарь | 2 | 8000 | 10000 | 12 | 1,2 | 115,2 | 144 |

| 4. Электрик | 1 | 6500 | 7500 | 12 | 1,2 | 93,6 | 108 |

| Итого: | 22 | 61000 | 77250 | 597,60 | 756,00 | ||

| Итого с К=0,96 | 573,70 | 725,76 | |||||

| Итого с К=1,2 | 688,44 | 870,91 | |||||

Таблица 12

10.4 Расчет переменных затрат на 2006 год

| Статьи затрат | Сумма в тыс. рублей |

| 1. Затраты товар | 1 101 240 |

| 2. Затраты на электроэнергию | 2 622 |

| Всего | 1 101 243 |

Таблица 13

10.5. Смета затрат

| Статьи затрат | 2006г | 2007г | 2008г | 2009г | 2010г |

| Сумма в тыс. руб. | Сумма в тыс. руб. | Сумма в тыс. руб. | Сумма в тыс. руб. | Сумма в тыс. руб. | |

| 1. Себестоимость цемента | 1 101 240 | 1 125 180 | 1 125 180 | 1 125 180 | 1 125 180 |

| 2. Заработная плата | 688,44 | 688,44 | 870,91 | 870,91 | 870,91 |

| 3. Начисления на зар.плату 26% от стр.2 | 178,99 | 178,99 | 226,44 | 226,44 | 226,44 |

| 4. Амортизационные отчисления (2493+420)/5 | 150 | 150 | 150 | 150 | 150 |

| 5. Ремонтный фонд | 50 | 50 | 50 | 50 | 50 |

| 6. Затраты на электроэнергию | 2622 | 2625 | 2631 | 2640 | 2645 |

| 7.Коммунальные услуги | 49 | 52 | 54 | 56 | 63 |

| 8. Прочие затраты *) | 1882 | 2023 | 2262 | 2325 | 2517 |

| 9. Всего затрат | 1 106 860 | 1 130 947 | 1 131 424 | 1 131 498 | 1 131 702 |

| 10. Выручка | 1403000 | 1490840 | 1550530 | 1612570 | 1676960 |

| 11. НДС** | 214017 | 227416 | 236522 | 245985 | 255807 |

| 12. Финансовый результат (прибыль) | 82 123 | 132 476 | 182 584 | 235 086 | 289 450 |

| 13. Налог на пользователей дорог 1% от объема выручки | 14030 | 14908,4 | 15505,3 | 16125,7 | 16769,6 |

| 14. Налог на имущество | 112 | 112 | 112 | 112 | 112 |

| 15. Налог на прибыль 24% | 3340 | 3551 | 3694 | 3843 | 3998 |

| 16. Чистая прибыль | 3228 | 3439 | 3582 | 3731 | 3886 |

| 17. Денежный поток (поток реальных денег) | 3395 | 3846 | 3337 | 4560 | 3747 |

| 18. Рентабельность в % по: прибыли | 31 | 33 | 25 | 25 | 25 |

| чистой прибыли | 18 | 19 | 14 | 19 | 14 |

11. Финансовый план

1. Поток реальных денег (Cash Flow) представлен в табл.15.

Таблица 15

Данные для диаграммы Cash Flow( т.руб).

| Годы | 2006г | 2007г | 2008г | 2009г | 2010г |

| Cash | -1248 | 3846 | 3337 | 4560 | 3747 |

Cash Flow представлена рис.1

2. Определение коэффициента дисконтирования проекта

Основная формула для расчета коэффициента дисконтирования (d):

d = a +b + c, (1)

где a –принимаемая цена капитала;

b- уровень риска для данного типа проекта;

c – уровень риска работы на валютном рынке.

d = (0,35 + 0,03 + 0,04) = 0,42

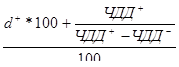

3. Определение чистого дисконтированного дохода (ЧДД) и 4. чистой текущей стоимости (ЧТС). Расчет ЧДД производим по зависимости:

Формула для расчета ЧДДi =  , (2)

, (2)

где Di - доходы i-го периода: Ki –затраты i-го периода.

d – коэффициент дисконтирования (d = 0,42)

Таблица 16

Расчет чистого дисконтированного дохода по проекту.

| Периоды | D | K |

| D

| K

| ЧДД |

| 2006 | 13580 | 39000 | 1 | 13580 | 39000 | -25420 |

| 2007 | 15384 | 0 | 0,7 | 10768,8 | 0 | 15384 |

| 2008 | 13348 | 0 | 0,5 | 6674 | 0 | 13348 |

| 2009 | 18240 | 0 | 0,35 | 6384 | 0 | 18240 |

| 2010 | 14988 | 0 | 0,25 | 3747 | 0 | 14988 |

| Итого: | 75540 | 39000 | 41154 | 39000 | 36540 |

5. Индекс доходности (ИД) и среднегодовая рентабельность проекта (Р).

Используя данные табл.16 определяем:

5.1 Индекс доходности

ИД =  =

=  = 1,06 (3)

= 1,06 (3)

5.2 Среднегодовая рентабельность проекта

Р =  *100% =

*100% =  *100% = 22% (4)

*100% = 22% (4)

Расчеты показывают, что рассматриваемый проект имеет высокий уровень рентабельности 22 коп. на 1 рубль затрат.

6. Определение внутренней нормы доходности (ВНД).

Таблица 17

| d=0,3 |

| 1 | 0,77 | 0,59 | 0,46 | 0,35 | Итого: |

| ЧДД | -25420 | 2961 | 1969 | 2098 | 1311 | 6491 | |

| d=0,4 |

| 1 | 0,71 | 0,51 | 0,36 | 0,26 | Итого: |

| ЧДД | -25420 | 2730 | 1702 | 1642 | 974 | 5800 | |

| d=0,5 |

| 1 | 0,67 | 0,44 | 0,29 | 0,19 | Итого: |

| ЧДД | -25420 | 2577 | 1468 | 1322 | 712 | 4831 | |

| d=0,6 |

| 1 | 0,63 | 0,39 | 0,24 | 0,15 | Итого: |

| ЧДД | -25420 | 2423 | 1301 | 1070 | 562 | 4108 | |

| d=0,8 |

| 1 | 0,56 | 0,31 | 0,17 | 0,09 | Итого: |

| ЧДД | -25420 | 2154 | 1034 | 775 | 337 | 3052 | |

| d=0,9 |

| 1 | 0,53 | 0,28 | 0,15 | 0,08 | Итого: |

| ЧДД | -25420 | 2038 | 934 | 684 | 300 | 2708 | |

| d=1,0 |

| 1 | 0,5 | 0,25 | 0,125 | 0,063 | Итого: |

| ЧДД | -25420 | 1923 | 834 | 570 | 236 | 2315 | |

| d=1,2 |

| 1 | 0,45 | 0,21 | 0,09 | 0,04 | Итого: |

| ЧДД | -25420 | 1211 | 380 | 144 | 37 | 494 | |

| d=1,3 |

| 1 | 0,43 | 0,19 | 0,08 | 0,03 | Итого: |

| ЧДД | -25420 | 1158 | 317 | 128 | 28 | 383 | |

| d=1,4 |

| 1 | 0,42 | 0,17 | 0,07 | 0,03 | Итого: |

| ЧДД | -25420 | 1122 | 288 | 115 | 28 | 305 | |

| d=1,5 |

| 1 | 0,4 | 0,16 | 0,06 | 0,026 | Итого: |

| ЧДД | -25420 | 1076 | 275 | 102 | 24 | 229 | |

| d=1,8 |

| 1 | 0,35 | 0,13 | 0,046 | 0,016 | Итого: |

| ЧДД | -25420 | 961 | 213 | 73 | 15 | 14 | |

| d=1,9 |

| 1 | 0,34 | 0,12 | 0,04 | 0,01 | Итого: |

| ЧДД | -25420 | 915 | 200 | 64 | 9 | -60 | |

| d=2,0 |

| 1 | 0,33 | 0,11 | 0,037 | 0,01 | Итого: |

| ЧДД | -25420 | 897 | 185 | 59 | 11 | -96 |

Таблица 18

Итоговые результаты для расчета ВНД

| d | 0,3 | 0,4 | 0,5 | 0,6 | 0,8 | 0,9 | 1,0 | 1,2 | 1,3 | 1,4 | 1,5 | 1,8 | 1,9 | 2,0 |

| ЧДД | 6491 | 5800 | 4831 | 4108 | 3052 | 2708 | 2315 | 494 | 383 | 305 | 229 | 14 | -60 | -96 |

График внутренней нормы доходности представлен рис. 2.

Для расчета внутренней нормы доходности используется зависимость:

ВНД =  , (5)

, (5)

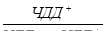

где d  -значение дисконта, при котором ЧДД принимает последнее положительное значение

-значение дисконта, при котором ЧДД принимает последнее положительное значение

ЧДД  - последнее положительное значение ЧДД

- последнее положительное значение ЧДД

ЧДД  - первое отрицательное значение ЧДД.

- первое отрицательное значение ЧДД.

Подставляя в формулу данные табл. 19 получаем

ВНД = (1,8*100+  ):100=(180+

):100=(180+  ):100=1,82

):100=1,82

7. Для определение срока окупаемости используется уравнение равенства дисконтированных затрат и доходов.

=

=  (6)

(6)

При этом приближенное значение срока окупаемости (Т ок) можно рассчитать используя данные табл.18 по зависимости

Ток. = 1+  , (7)

, (7)

где ЧДД  - первое положительное значение ЧДД по табл.16

- первое положительное значение ЧДД по табл.16

ЧДД  - абсолютная величина последнего отрицательного значения ЧДД по табл.16

- абсолютная величина последнего отрицательного значения ЧДД по табл.16

Подставляя соответствующие данные табл.16 в формулу (7) получаем:

Tок.= 1+  = 1,68 года

= 1,68 года

8. Определяем критический объем реализации (точку безубыточности Тб. по зависимости):

Тб.=  :Ц, (8)

:Ц, (8)

где – С,Z – соответственно постоянные и переменные затраты на годовой объем продаж, в руб.

В – объем продаж на год, в руб.

Ц – цена за единицу продукции, в руб.

Подставляя соответствующие значения в формулу (8) получаем:

Тб. =  :0,00763 = 1435469 кв.м в год.

:0,00763 = 1435469 кв.м в год.

По результатам расчетов можно сделать выводы:

1. Рассматриваемый инвестиционный проект имеет индекс доходности ИД=2,22, что равносильно среднегодовой рентабельности проекта 44,4%, а это значительно выше банковской ставки рефинансирования как (44,4%>35%) и ставки дисконта как (44,4%>42%).

2. Внутренняя норма доходности представляет собой ставку дисконта при котором чистый дисконтированный доход равен нулю. Поскольку ВНД значительно больше принятой ставки дисконта, учитывающей определенную степень риска как (1,86>0,42). Это свидетельствует о большей инвестиционной привлекательности рассматриваемого проекта.

3. Среднегодовая рентабельность производства 27,8% позволяет обеспечить нулевую рентабельность производства при объеме перевалки цемента в 1,44 млн. кв.м, т.е. критическая точа наступает при использовании мощности на 50,3% (  *100).

*100).

Приложение 2

УЧЕТНАЯ ПОЛИТИКА

2005 год

ЗАО «Волгострой»

Для целей бухгалтерского и налогового учета.

Раздел 1. Нормативные документы, регулирующие вопросы учетной политики предприятия

1.1. Основными нормативными документами, регулирующими вопросы учетной политики ЗАО «Волгострой», являются:

Федеральный закон от 21.11.1996 N 129-ФЗ «О бухгалтерском учете» (с изменениями и дополнениями от 23.07.1998 N 123-ФЗ);

Положение по бухгалтерскому учету «Учетная политика ЗАО «Волгострой»» ПБУ 1/98, утвержденное Приказом Минфина России от 09.12.1998 N 60н;

Приказ Минфина России от 28.06.2000 N 60н «О Методических рекомендациях о порядке формирования показателей бухгалтерской отчетности ЗАО «Волгострой»»;

Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденное Приказом Минфина России от 29.07.1998 N 34н

Налоговый кодекс Российской Федерации (части первая и вторая).

1.2. В соответствии с Законом N 129-ФЗ ответственными являются:

за организацию бухгалтерского учета и соблюдение законодательства при выполнении хозяйственных операций - руководитель ЗАО «Волгострой»;

за формирование учетной политики, ведение бухгалтерского учета, своевременное представление полной и достоверной бухгалтерской отчетности - главный бухгалтер ЗАО «Волгострой».

Налоговый учет ведется в целях формирования полной и достоверной информации о порядке учета для целей налогообложения хозяйственных операций, осуществленных организацией в течение отчетного (налогового) периода, а также обеспечения информацией внутренних и внешних пользователей для контроля за правильностью, полнотой и своевременностью начислений и уплаты в бюджет налогов.

Ответственность за организацию налогового учета, соблюдение законодательства несет генеральный директор ЗАО «Волгострой».

Настоящим приказом в своей деятельности должны руководствоваться все лица ЗАО «Волгострой», связанные с решением вопросов, относящихся к учетной политике:

- руководители и работники всех структурных подразделений, служб и отделов ЗАО «Волгострой», отвечающие за своевременное представление первичных документов и иной учетной информации в бухгалтерию;

- работники бухгалтерии, отвечающие за своевременное и качественное выполнение всех видов учетных работ и составление достоверной отчетности всех видов.

Иные распорядительные документы ЗАО «Волгострой» не должны противоречить настоящему приказу.

Раздел 2. Организация бухгалтерского и налогового учета

2.1 Бухгалтерский учет ведется по журнально - ордерной форме учета (с применением компьютерной техники и программы 1С)

2.2. Бухгалтерский и налоговый учет в ЗАО «Волгострой» ведется в бухгалтерии - самостоятельном структурном подразделении.

2.3. Основанием для записей в регистрах бухгалтерского и налогового учета являются первичные документы, фиксирующие факт совершения хозяйственной операции, а также расчеты бухгалтерии.

2.4. Отчетным годом считается период с 1 января по 31 декабря.

2.5. В целях обеспечения достоверности данных бухгалтерского учета и отчетности проводится инвентаризация:

- материальных остатков на складе перед сдачей годового отчета (в IV квартале);

- кассы не реже одного раза в квартал, а также в случае передачи денежных средств другому материально - ответственному лицу;

- основных средств один раз в год по состоянию на 1 ноября.

Обязательная инвентаризация осуществляется в случаях, предусмотренных ст.12 Закона N 129-ФЗ. Внезапные инвентаризации кассы и материально - производственных запасов проводятся по решению руководителя ЗАО «Волгострой».

Выявленные при инвентаризации расхождения между фактическим наличием имущества и данными бухгалтерского учета отражаются на счетах бухгалтерского учета в следующем порядке:

- излишек имущества приходуется по цене возможной реализации, и соответствующая сумма зачисляется на счета финансовых результатов ЗАО «Волгострой» ;

- недостача имущества и его порча в пределах норм естественной убыли относятся на издержки производства или обращения, сверх норм - на виновных лиц. Если виновные лица не установлены или суд отказал во взыскании убытков с них, то убытки от недостачи имущества и его порчи списываются на финансовые результаты ЗАО «Волгострой».

2.7. Прибыль ЗАО «Волгострой» используется без предварительного распределения и учета на балансовом счете 99 «Прибыли и убытки».

2.8. Организация ведет учет имущества, обязательств и хозяйственных операций способом двойной записи в соответствии с рабочим планом счетов бухгалтерского учета, разработанным организацией на основании Приказа Минфина России от 31.10.2000 N 94н (приложение N 1 к учетной политике).

2.9. Организация использует типовые формы первичных документов, утвержденные Госкомстатом России и содержащиеся в альбомах унифицированных форм первичной учетной документации. Формы, не содержащиеся в названных альбомах, утверждаются генеральным директором отдельным приказом.

2.10 Право подписи финансово- хозяйственных документов: 1 подпись- генеральный директор.

Раздел 3. Выбранные варианты методики ведения бухгалтерского учета

3.1. Учет материально - производственных запасов

Учет материально - производственных запасов (МПЗ) ведется в соответствии с ПБУ 5/01 «Учет материально - производственных запасов», утвержденным Приказом Минфина России от 09.06.2001 N 44н.

Материально - производственные запасы, приобретаемые для изготовления продукции, учитываются по покупной стоимости с учетом затрат на их приобретение. Материальные ценности приходуются на балансовом счете 10 «Материалы» по цене приобретения с учетом расходов, поименованных в ПБУ 5/01.

Фактическая себестоимость приобретенных МПЗ формируется в соответствии с требованиями п.6 ПБУ 5/01 без использования счетов 15 и 16.

Фактическая себестоимость МПЗ, полученных организацией безвозмездно, согласно ст.11 Федерального закона N 129-ФЗ определяется исходя из их рыночной стоимости на дату оприходования.

Организация с целью определения фактической себестоимости материальных ресурсов, списываемых на издержки обращения, использует вариант оценки материалов по средневзвешенной себестоимости материальных ценностей. Аналогичное списание предусматривается при расчете налога на прибыль.

3.2. Учет основных средств

Учет основных средств ведется в соответствии с Положением по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденным Приказом Минфина России от 30.03.2001 N 26н.

Амортизация объектов основных средств в бухгалтерском и налоговом учете начисляется линейным способом, один раз в месяц.

Определение срока полезного использования объектов основных средств, принятых к бухгалтерскому учету по дебету счета 01 «Основные средства», начиная с 1 января 2002 г., производить как в налоговом учете на основе Классификации основных средств, включаемых в амортизационные группы, утвержденной Постановлением Правительства РФ от 01.01.2002 N 1. Исключения составляют основные средства, полученные по договору лизинга, если организация является балансодержателем. В этом случае срок службы устанавливается отдельным приказом руководителя.

Понижающие коэффициенты к действующим нормам амортизационных отчислений основных средств не применяются.

Стоимость некапитального ремонта основных средств отражается в бухгалтерском и налоговом учете путем отнесения фактических затрат на издержки производства по мере выполнения ремонтных работ.

Аналитический учет основных средств ведется отдельно по каждому объекту.

Основные средства приходуются по цене приобретения с учетом расходов, поименованных в ПБУ 6/01. В бухгалтерском учете проценты за кредит до момента ввода в эксплуатацию основного средства включаются в первоначальную стоимость и учитываются отдельно на счете 08 «Вложения во внеоборотные активы». Информация, накапливаемая на счете 08, «Проценты за кредит», для целей налогового учета будет отражаться в регистре налогового учета.

Организация не производит переоценку находящихся на ее балансе основных производственных фондов.

Объекты основных средств стоимостью не более 10 000 руб. за единицу, а также книги и брошюры списываются на затраты в бухгалтерском и налоговом учете по мере отпуска в эксплуатацию.

Приложение 3

| Прогноз движения денежных средств на период пользования кредитом |

|

|

|

| ||||||||||

|

|

|

|

| |||||||||||

| (платежный календарь) |

|

|

|

| ||||||||||

| Наименование заемщика: ЗАО «ВОЛГОСТРОЙ» |

|

|

|

| ||||||||||

| тыс.руб. |

|

|

|

|

|

|

|

|

|

|

|

|

| |

| Наименование графы | на период | |||||||||||||

| сентябрь 2005 - сентябрь 2006 г | ||||||||||||||

| сентябрь | октябрь | ноябрь | Декабрь | Январь | Февраль | Март | Апрель | Май | Июнь | Июль | Август | Сентябрь | ||

| Остаток денежных средств на начало периода | 24 115 | 34 461 | 18 839 | 10 318 | 7 780 | 7 268 | 1 656 | 7 083 | 16 476 | 7 812 | 15 148 | 10 484 | 7 920 | |

| ПРИХОД |

|

|

|

|

|

|

|

| ||||||

| 1 | Внесение денежных средств в оплату уставного капитала |

|

|

|

|

|

|

|

| |||||

| 2 | Привлечение кредитов финансово-кредитных учреждений, займов (в т.ч. государственных), финансирование (в т.ч. государственное) и др. аналогичные поступления | 20 000 | 10 000 | 10 000 | 10 000 | 10 000 | 10 000 | 10 000 | 10 000 | 10 000 | 20 000 | 10 000 | 10 000 | 10 000 |

| 2.1 | В т.ч. запрашиваемая в Сбербанке России сумма кредита | 20 000 | 10 000 | 10 000 | 10 000 | 10 000 | 10 000 | 10 000 | 10 000 | 10 000 | 20 000 | 10 000 | 10 000 | 10 000 |

| 3 | Поступления денежных средств от реализации и авансовые платежи | 57 000 | 40 000 | 38 000 | 38 000 | 36 000 | 37 000 | 42 000 | 48 000 | 54 000 | 54 000 | 54 000 | 56 000 | 57 000 |

| 4 | Операционные и внереализационные доходы (поступления на счет) | 30 | 30 | 30 | 30 | 30 | 30 | 30 | 30 | 30 | 30 | 30 | 30 | 30 |

| 5 | Прочие |

|

|

|

|

|

|

|

| |||||

| ИТОГО ПРИХОД | 77 030 | 50 030 | 48 030 | 48 030 | 46 030 | 47 030 | 52 030 | 58 030 | 64 030 | 74 030 | 64 030 | 66 030 | 67 030 | |

| РАСХОД |

|

|

|

|

|

|

|

| ||||||

| 6 | Оплата приобретения внеоборотных активов |

|

|

|

|

|

|

|

|

|

|

|

|

|

| из них: | ||||||||||||||

| 6.1 | Основные средства |

|

|

|

|

|

|

|

| |||||

| 6.2 | Нематериальные активы |

|

|

|

|

|

|

|

| |||||

| 6.3 | Долгосрочные финансовые |

|

|

|

|

|

|

|

|

|

|

|

|

|

| вложения | ||||||||||||||

| 7 | Выплаты по кредитам | 10 244 | 10 244 | 10 244 | 10 244 | 10 244 | 16 244 | 10 179 | 10 179 | 20 179 | 10 179 | 10 179 | 10 179 | 10 179 |

| из них | ||||||||||||||

| 7.1 | Проценты | 244 | 244 | 244 | 244 | 244 | 244 | 179 | 179 | 179 | 179 | 179 | 179 | 179 |

| в т.ч. по запрашиваемому | ||||||||||||||

| в Сбербанке России кредиту | 83 | 83 | 83 | 83 | 83 | 83 | 83 | 83 | 83 | 83 | 83 | 83 | 83 | |

| 7.2 | Основная сумма | 10 000 | 10 000 | 10 000 | 10 000 | 10 000 | 16 000 | 10 000 | 10 000 | 20 000 | 10 000 | 10 000 | 10 000 | 10 000 |

| в т.ч. по запрашиваемому | ||||||||||||||

| в Сбербанке России кредиту | 20 000 |

|

|

|

| |||||||||

| 8 | Денежные выплаты, относимые на себестоимость продукции, в т.ч. приобретение товарно-материальных запасов (с НДС) | 56 000 | 55 000 | 46 000 | 40 000 | 36 000 | 36 000 | 36 000 | 38 000 | 52 000 | 56 000 | 58 000 | 58 000 | 58 000 |

| 9 | НДС, уплаченный бюджету | 300 | 300 | 200 | 200 | 200 | 300 | 300 | 350 | 400 | 400 | 400 | 300 | 300 |

| 10 | Выплаты налогов в себестоимости и налогов, уплачиваемых из балансовой прибыли | 25 | 25 | 25 |

|

|

|

| ||||||

| 11 | Выплаты, включаемые в операционные и внереализационные расходы | 90 | 90 | 90 | 90 | 90 | 90 | 90 | 90 | 90 | 90 | 90 | 90 | 90 |

| 12 | Уплата налога на прибыль | 25 | 18 | 17 | 9 | 8 | 8 | 9 | 18 | 25 | 25 | 25 | 25 | 18 |

| 13 | Выплаты и отчисления из прибыли (штрафы, пени, выплаты через фонды и прочие) |

|

|

|

|

|

|

|

| |||||

| 14 | Прочие |

|

|

|

|

|

|

|

| |||||

| ИТОГО РАСХОД | 66 684 | 65 652 | 56 551 | 50 568 | 46 542 | 52 642 | 46 603 | 48 637 | 72 694 | 66 694 | 68 694 | 68 594 | 68 587 | |

| Остаток денежных средств на конец периода | 34 461 | 18 839 | 10 318 | 7 780 | 7 268 | 1 656 | 7 083 | 16 476 | 7 812 | 15 148 | 10 484 | 7 920 | 6 363 | |

| Финансовый директрор |

|

|

|

|

|

|

|

|

|

|

|

|

| |

| Главный бухгалтер |

|

|

|

|

|

|

|

|

|

|

|

|

| |

|

| МП |

|

|

|

|

|

|

|

|

|

|

|

|

|

Приложение 4

| План доходов и расходов на текущий финансовый год или на период пользования кредитом, если данный период выходит за рамки текущего финансового года |

|

|

| ||||||||||||

| Наимеонование заемщика: ЗАО «Волгострой»________________________________________________ |

|

|

| ||||||||||||

|

|

| тыс. руб. |

|

|

|

|

|

| |||||||

| Наименование графы | сентябрь 2005 - сентбрь 2006 | ||||||||||||||

| IX | X | XI | XII | I | II | III | IV | V | VI | VII | VIII | IX | |||

| 1 | Реализация | 57 000 | 40 000 | 38 000 | 38 000 | 36 000 | 37 000 | 42 000 | 48 000 | 54 000 | 54 000 | 54 000 | 56 000 | 57 000 | |

| 2 | В т.ч. НДС полученный | 7 432 | 5 215 | 4 954 | 4 954 | 4 694 | 4 824 | 5 476 | 6 258 | 7 040 | 7 040 | 7 040 | 7 301 | 7 432 | |

| 3 | Чистый объем продаж (1-2) | 49 568 | 34 785 | 33 046 | 33 046 | 31 306 | 32 176 | 36 524 | 41 742 | 46 960 | 46 960 | 46 960 | 48 699 | 49 568 | |

|

|

|

|

| ||||||||||||

| 4 | Расходы на сырье и материалы | 41 307 | 28 987 | 27 538 | 27 538 | 26 089 | 26 813 | 30 437 | 34 785 | 39 133 | 39 133 | 39 133 | 40 582 | 41 307 | |

| 5 | Расходы на малоценные и быстроизнашивающиеся предметы | 240 | 240 | 240 | 240 | 240 | 240 | 240 | 240 | 240 | 240 | 240 | 240 | 240 | |

| 6 | Расходы на топливо | 380 | 360 | 360 | 360 | 330 | 360 | 360 | 380 | 400 | 400 | 400 | 380 | 380 | |

| 7 | Расходы на энергию | 180 | 180 | 250 | 250 | 250 | 240 | 230 | 200 | 180 | 180 | 180 | 180 | 180 | |

| 8 | Расходы на оплату труда | 1000 | 1000 | 1000 | 1000 | 1000 | 1000 | 1000 | 1000 | 1000 | 1000 | 1000 | 1000 | 1000 | |

| 9 | Начисления на зарплату, включаемые в себестоимость | 358 | 358 | 358 | 358 | 358 | 358 | 358 | 358 | 358 | 358 | 358 | 358 | 358 | |

| 10 | Административные расходы, без процентов за кредит и налогов | 180 | 180 | 180 | 180 | 180 | 180 | 180 | 180 | 180 | 180 | 180 | 180 |

| |

| 11 | Проценты по кредитам, включаемые в себестоимость | 244 | 244 | 244 | 244 | 244 | 244 | 179 | 179 | 179 | 179 | 179 | 179 | 179 | |

| 12 | Коммерческие расходы | 200 | 200 | 200 | 200 | 200 | 200 | 200 | 200 | 200 | 200 | 200 | 200 | 200 | |

| 13 | Прочие расходы в себестоимости, не включенные в 4-12, без амортизации и налогов | 680 | 680 | 640 | 640 | 640 | 680 | 680 | 680 | 680 | 680 | 680 | 680 | 680 | |

| 14 | Операционные затраты (4+5+6+7+8+9+10+11+12+13) | 44 769 | 32 429 | 31 010 | 31 010 | 29 531 | 30 315 | 33 864 | 38 202 | 42 550 | 42 550 | 42 550 | 43 979 | 44 524 | |

| 15 | Налоги в себестоимости |

|

|

|

|

|

|

|

|

|

|

|

|

| |

| 16 | Амортизация | 150 | 150 | 150 | 150 | 150 | 150 | 150 | 150 | 150 | 150 | 150 | 150 | 150 | |

| 17 | Себестоимость (14+15+16) | 44 919 | 32 579 | 31 160 | 31 160 | 29 681 | 30 465 | 34 014 | 38 352 | 42 700 | 42 700 | 42 700 | 44 129 | 44 674 | |

| 18 | Прибыль от реализации (3-17) | 4 649 | 2 205 | 1 886 | 1 886 | 1 626 | 1 711 | 2 510 | 3 390 | 4 260 | 4 260 | 4 260 | 4 569 | 4 894 | |

|

|

|

|

| ||||||||||||

| 19 | Операционные и внереализационные доходы | 30 | 30 | 30 | 30 | 30 | 30 | 30 | 30 | 30 | 30 | 30 | 30 | 30 | |

| 20 | Операционные и внереализационные расходы | 70 | 70 | 70 | 70 | 70 | 70 | 70 | 70 | 70 | 70 | 70 | 70 | 70 | |

| 21 | Налоги, не включенные в себестоимость и уменьшающие налогооблагаемую базу налога на прибыль | 25 | 25 | 25 | 25 | 25 | |||||||||

| 22 | Прибыль до налогообложения (18+19-20-21) | 4 584 | 2 165 | 1 846 | 1 821 | 1 586 | 1 671 | 2 445 | 3 350 | 4 220 | 4 195 | 4 220 | 4 529 | 4 829 | |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| ||

| 23 | Налог на прибыль | 1 100 | 520 | 443 | 437 | 381 | 401 | 587 | 804 | 1 013 | 1 007 | 1 013 | 1 087 | 1 159 | |

| 24 | Чистая прибыль (22-23) | 3 484 | 1 646 | 1 403 | 1 384 | 1 205 | 1 270 | 1 858 | 2 546 | 3 207 | 3 188 | 3 207 | 3 442 | 3 670 | |

|

|

|

|

| ||||||||||||

| 25 | Использование прибыли |

|

|

|

|

|

|

|

|

|

|

|

|

| |

| в т.ч. уплата процентов за кредит |

|

|

|

|

|

|

|

|

|

|

|

|

| ||

| 26 | Нераспределенная прибыль текущего периода (24-25) | 3 484 | 1 646 | 1 403 | 1 384 | 1 205 | 1 270 | 1 858 | 2 546 | 3 207 | 3 188 | 3 207 | 3 442 | 3 670 | |

| 27 | Справочно: сумма процентов за кредит (11+25.1) | 83 | 83 | 83 | 83 | 83 | 83 | 83 | 83 | 83 | 83 | 83 | 83 | 83 | |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| |

|

| Финансовый директор |

|

|

|

|

|

|

|

|

|

|

|

|

| |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| |

|

| Главный бухгалтер |

|

|

|

|

|

|

|

|

|

|

|

|

| |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| |

|

| М.П. |

|

|

|

|

|

|

|

|

|

|

|

|

| |

* И.А. Бланк. Управление активами. 720 с.

* Приложение 3. План доходов и расходов.

* Приложение 4. Прогноз движения денежных средств

* Приложение 1. Бизнес-план.

Управление финансовой деятельностью ЗАО «Волгострой»

Содержание

Введение

Глава I Концептуальные основы управления финансовой деятельностью ЗАО «Волгострой».

1.1 Понятие финансовой деятельности ЗАО «Волгострой».

1.2 Методологические основы построения системы обеспечения управления финансами ЗАО «Волгострой».

1.3.Государственное регулирование финансовой деятельности ЗАО «Волгострой»

Глава II Экономическая характеристика объекта исследования и анализ системы управления финансовой деятельностью ЗАО «Волгострой».

2.1 Организационно-правовая форма ЗАО «Волгострой».

2.2 Структура управления ЗАО «Волгострой».

2.3 Маркетинговая деятельность и система снабжения ЗАО «Волгострой»

2.4 Бухгалтерский учет и налогообложение ЗАО «Волгострой».

2.5 Характеристика основных показателей развития ЗАО «Волгострой».

2.6 Анализ управления активами

2.7 Анализ управления капиталом

2.8 Анализ управления инвестициями

2.9 Анализ управления денежными потоками

2.10 Анализ управления финансовыми рисками Финансово-экономические риски.

Глава III Основные направления совершенствования управления финансовой деятельностью ЗАО «Волгострой»

3.1. Пути улучшения управлением внеобороротными и оборотными активами.

3.2. Основные направления совершенствования управлением собственными и заемным капиталом.

3.3. Пути повышения эффективности управлением реальными финансовыми инвестициями.

3.4 Направления улучшения управления денежными потоками

3.5 Пути снижения финансовых рисков ЗАО «Волгострой»

3.6 Оценка экономической эффективности организации.

3.7 Бизнес-планЗАО «Волгострой»

Заключение

Приложения

Приложение 2

Приложение 3

Приложение 4

Введение

Переход к рыночной экономике требует от предприятия повышения эффективности производства, конкурентоспособности продукции и услуг на основе внедрения достижений научно-технического прогресса, эффективных форм хозяйствования и управления производством, преодоление бесхозяйственности, активизации предпринимательства, инициативы. Наблюдается следующая тенденция: большинство предприятий находится в критическом положении – нет средств на развитие производства, разработку конкурентоспособных видов продукции, модернизацию и реконструкцию существующих мощностей; неритмичность поставок сырья и материалов, затоваривание складов готовой продукции, задержка зарплаты работникам предприятия. Причинами неплатежеспособности могут быть: недостаточный учет требований рынка и неудовлетворительное финансовое руководство предприятием, неполный и недостоверный финансовый анализ деятельности, когда неверно учитываются риски, происходит избыточное отягощение обязательствами. Своевременное и полноценное выявление этих ошибок компании позволяет осуществлять комплекс учреждающих мер, предотвращающих возможное её банкротство. В связи с чем, цель управления финансовой деятельностью, проводимого на предприятии – установить планомерное поступление денежных средств и разместить собственные и заемные средства таким образом, чтобы обеспечить нормальное функционирование предприятия и получение максимума прибыли.

Актуальность рассмотрения данной темы обусловлена тем, что в настоящий момент предприятия вынуждены уделять большое внимание проблемам, связанным с формированием и повышением эффективности использования своих финансовых ресурсов и активизировать поиск путей улучшения своего финансового состояния. Для того чтобы установить систему, в которой работает предприятие, необходимо решить задачу максимизации прибыли предприятия.

Объектом исследования дипломной работы выступает предприятие ЗАО “Волгострой”.

Предметом исследования являются вопросы управления финансовой деятельностью предприятия ЗАО “Волгострой”.

Цель работы: разработка предложений по совершенствованию финансовой деятельности организации

Задачи работы:

-рассмотреть теорию и практику основы управления финансовой деятельностью;

-дать критический анализ деятельности организации;

-разработать предложения по улучшению деятельности организации;

-разработать бизнес-план.

Информационной основой настоящей работы являются: отчетные данные организации ЗАО“Волгострой”. Налоговый, Трудовой, Гражданский, Бюджетный кодексы РФ, труды отечественных и зарубежных ученых, данные бухгалтерского учета за 2004-2005 г.г. на основании формы N1, отчета о прибыли и убытках ф.N2.

Методологической основой настоящей работы являются методы: экономического анализа, экономико-математического регулирования, табличного отображения данных, системного подхода, логического анализа.

На защиту выносится:

Концептуальные основы управления финансовой деятельности организации.. Совершенствование управления финансовой деятельности ЗАО “Волгострой” и предложения.

|

Рис.1 Методическая схема исследования дипломной работы.

Дата: 2019-12-10, просмотров: 419.