Для осуществления активных операций и получения доходности коммерческому банку необходимы финансовые ресурсы. Привлеченные ресурсы составляют до 90% в структуре общих финансовых ресурсов коммерческого банка. Основным инструментом привлеченных ресурсов являются депозиты или вклады физических и юридических лиц. В связи с этим коммерческим банкам необходимо осуществлять эффективную депозитную политику.

ЗАО «Райффайзенбанк» предлагает различные варианты вкладов для привлечения денежных средств от населения. Вклады направлены на все слои населения, предложены вклады в рублях и иностранной валюте. Особенно хочется отметить мультивалютный вклад с возможностью конвертации суммы из одной валюты в другую без потери процентов. Они страхуют от неожиданностей типа недавней девальвации.

Для привлечения клиентов необходимо выпускать на рынок вкладов новые продукты. Я считаю, что ЗАО «Райффайзенбанк» мог бы предложить клиентам депозит, доходность которого привязана к какому-нибудь рыночному индексу. Клиент только по истечении срока вклада узнает размер процентной ставки, например к учетной ставке Центрального банка, LIBOR, РТС, ценам на золото, нефть, стоимости продуктовой корзины, валютной паре и т.д. Индексируемый депозит имеет сходство с ПИФами: процентная ставка не зафиксирована, доходность зависит от стоимости определенного актива.

Индексируемый депозит имеет основные признаки классического депозита. Во-первых, банк гарантирует вкладчику возврат основной суммы вклада. Во-вторых, банк обязуется при любых обстоятельствах выплатить минимальный процент - процент по вкладу «До востребования». В-третьих, индексируемый депозит защищен системой страхования вкладов. В то же время, как и в ПИФе, доходность индексируемого депозита зависит от стоимости актива, к которому он привязан.

Условно вклады с плавающей процентной ставкой можно разделить на две группы, которые принципиально отличаются по своим целям. Индексируемые депозиты первой группы призваны в условиях нестабильной ситуации на внешних и внутренних финансовых рынках минимизировать возможные риски как со стороны банков, так и со стороны вкладчиков. Индексируемые депозиты второй группы нацелены на получение сверхприбыли. Соответственно, для достижения этих результатов используются различные инструменты (индикаторы, к которым привязаны процентные ставки) и схемы расчета доходности по вкладам.

Чтобы обеспечить оптимальную процентную ставку по вкладам и таким образом минимизировать риски, банкам необходимо «привязывать» ставки по вкладам к индексам, которые показывают «температуру» на финансовых рынках. Это может быть ставка рефинансирования Центрального банка, LIBOR, уровень инфляции, индекс MosPrime и т.д. Доходность такого вклада равна величине индикатора плюс-минус дополнительные проценты (в зависимости от стратегии банка и свойств индикатора). Даже если в стране будет высокая инфляция, ставки по таким депозитам ее все равно покроют. Независимо от того, что случится в мире, банк заработает законные 2% маржи. Поэтому необходимость в индексируемых вкладах появляется, как правило, в условиях высокой инфляции.

Этот вклад будет интересен в первую очередь людям, которые разбираются в изменениях финансового рынка и стремятся к большей независимости в принятии инвестиционных решений, однако не готовы сильно рисковать.

Проанализировав депозитную политику ЗАО «Райффайзенбанк» я могу сделать вывод, что, огромная структура банка не всегда позволяет устанавливать с клиентами банка долгосрочные партнерские отношения. Для этого необходимо развивать лояльное отношение и доверие к банку и банковским продуктам, стараться учитывать пожелания клиентов, проводить разъяснительную работу с клиентами, предлагать новые продукты банка.

В банке предлагается в основном стандартизированное обслуживание. Проявлением стандартизации продуктов является стремление банков к развитию самообслуживания клиентов с целью сократить себестоимость обслуживания наименее ценных для банка клиентов и полностью автоматизировать стандартные операции. В качестве примеров можно привести системы дистанционного банковского обслуживания, SMS-информирование, IVR, залы дилинга, терминальные устройства, полностью автоматизированные мини-офисы банков.

«Плюсы» стандартизации обслуживания: минимизация расходов на подготовку продуктов, простое и быстрое обучение персонала, учет в стандартных (пусть даже устаревших) информационных системах и несложное продвижение в стиле «наш процент по вкладу теперь выше».

Какие же «минусы» стандартизации обслуживания клиентов:

1. Клиент выбирает один из стандартных продуктов банка. Был ли при этом удовлетворен клиент или же он «вынужден был брать то, что ему предложили»? Какого клиента получил в этом случае банк - действительно удовлетворенного или «вынужденного»?

2. Для проведения анализа востребованности продуктов формируются отчеты за период по проданным стандартным продуктам банка в разрезах клиентских групп. Анализируя заявки на кредитные продукты, можно ответить на вопрос: в скольких случаях банк дал согласие на запрос клиента и в скольких случаях клиент также ответил согласием на предложение банка?

Если в CRM банка есть информация о причинах отказов клиентов от предложений банка, то это - бесценный материал для аналитиков и специалистов маркетинга. Но если клиент все же купил стандартный продукт банка, как узнать, что он хотел на самом деле? Возможно, тайные желания клиента будут угаданы конкурентами.

3. Стандартные продукты не являются гибкими, так как их основное достоинство - в стандартизации операций банка по продаже и обслуживанию клиента.

К примеру, обычный депозит: самые выгодные ставки обычно у вкладов без возможности дополнительных взносов и частичного списания. Это означает ровно следующее: когда клиент в следующий раз будет решать вопрос о том, в каком банке ему открывать депозит, то действующий договор на депозит не повлияет на принятие решения. Таким образом, банк «своими руками» подталкивает клиента к повторному анализу рынка.

4. Предлагая стандартные услуги на стандартных условиях, банки попадают одновременно в две ловушки:

а) конкурируют только ставками и комиссиями, все более ухудшая свой финансовый результат от продажи;

б) в ходе рекламных акций вынуждены иметь дело с небанковскими продуктами и услугами - от туристических путевок до тостеров. Но в этом случае перегоревшая на кухне техника ударит по бренду банка, а менеджер по продажам банковских продуктов превращается в консультанта супермаркета.

Я предлагаю банку развивать тенденцию которая за период 2005 – 2008 годов стала доступна для отдельных групп населения России - private banking. Отличительной чертой private banking является то, что банки стремятся по возможности реализовать индивидуальный подход и продемонстрировать определенную гибкость по отношению к «ценным» клиентам.

Например, «ценным клиентам» банк может предложить индивидуальный депозит, условия и срок которого клиент определяет сам, банк же при этом варьирует свои условия ставок. Срок может зависеть от выплат заработной платы и других доходов клиента, например оплаты отдыха или крупных приобретений. Банк может «подсказать», что при изменении срока может измениться и процентная ставка.

Клиент определяет возможности довложения и снятия по счету депозита. При этом клиент выбирает из списка стандартных значений минимальный размер для каждой операции. Чем меньше эта сумма, тем больше потенциальные операционные расходы банка, и, следовательно, может быть уменьшена процентная ставка.

Клиент выбирает неснижаемый остаток по счету депозита из списка стандартных значений.

Клиенту предлагается использовать стандартный график довложений. Клиент может взять на себя обязательство дополнительно вносить средства на счет депозита, причем это пополнение может осуществляться автоматически, например с карточного счета, что указывается клиентом в условиях. Но при выполнении клиентом предложенного банком графика действует одна процентная ставка по продукту, а при отклонении от графика процентная ставка снижается. Кроме обоснованного прогноза вложений, банк получает возможность оценить клиента как потенциального заемщика, осуществляющего регулярные платежи.

Клиент указывает использование начисляемых за вклад процентных доходов. В условиях заявки на продукт клиент может указать, что фиксированная сумма должна регулярно перечисляться с депозита на его карту (включая как проценты, так и «тело» вклада - если указанные суммы больше начисленных процентов). Это поможет банку удовлетворить пожелания «vip - клиентов».

С целью привлечения дополнительных депозитов банку необходимо проводить рекламные компании.

Самым распространенным видом программ продвижения вкладов является вручение подарков клиентам. Иногда подобные акции имеют «привязку» презента к определенной сумме вклада - чем больше денег, тем более ценное подношение может получить вкладчик.

На втором месте среди типов маркетинговых акций, предложение дополнительных услуг бесплатно или со скидкой. Например, оформив вклад в АКБ «МБРР» (ОАО), клиент может получить кредитную карту VISA Classic/MC Maestro на льготных условиях.

А на третьем месте идут различные призовые промоакции, лотереи. Розыгрыш ценного приза (туристической путевки, автомобиля и т. п.) может сопровождаться раздачей мелких подарков.

Я же хочу отметить, что порой такие промоакции могут обойтись практически бесплатно. Сейчас наряду с открытиями филиалов банка открываются всевозможные фитнесс центры, которым также необходимо нарабатывать свою клиентскую базу. Для проведения акции можно предложить вновь открывшемуся фитнесс центру стать спонсором в рекламной компании депозитов, предложив ему в обмен базу клиентов, открывших депозит в момент проведения акции.

К примеру, в момент открытия вклада приглашать клиентов на розыгрыш абонементов в фитнесс - центр. Розыгрыш оформить в виде небольшого праздника с ведущим, назвать акцию можно: «Спортивное лето с Райффайзенбанком», главным призом будет полугодовой абонемент в фитнесс центр, сопутствующими подарками могут быть футбольные и волейбольные мячи, надувные матрацы и т.п. Всем присутствующим на розыгрыше и не выигравшим призов подарить разовые приглашения в фитнесс - центр, тем самым клиенты банка не останутся без подарков и фитнесс центр проведет целенаправленную рекламу на аудиторию со свободными денежными средствами.

Нельзя забывать и о типичной маркетинговой программе: наружная и телевизионная реклама, поддерживающие инструменты в виде PR и специальных акций, реклама в отделениях, работа с персоналом. Особое внимание всегда уделяется call-центру, сотрудники которого постоянно инструктируются по новым продуктам.

Основываясь на изученных материалах в процессе выполнения выпускной квалификационной работы, при разработке депозитной политики ЗАО «Райффайзенбанку» следует руководствоваться определенными критериями ее оптимизации, среди которых можно выделить следующие:

· развитие банковских вкладов, вывод на рынок новых вкладов с учетом изменяющегося рынка

· дифференцированный подход к различным группам клиентов, создание private banking ;

· активное продвижение банковских продуктов посредством рекламных акций

ЗАКЛЮЧЕНИЕ

Рынок депозитов физических лиц сегодня - наиболее динамично развивающийся сегмент рынка банковских услуг в целом. Так, если рынок банковских депозитов для юридических лиц достаточно стабилен (что объясняется давно устоявшейся «прикрепленностью» российских предприятий к банкам, их обслуживающим), то растущие доходы частных лиц лишены такой предопределенности и становятся предметом ожесточенной конкурентной борьбы между банками.

Четкое представление об основных тенденциях развития рынка депозитов, ясное понимание сильных и слабых сторон конкурентов, знание основных ценовых нюансов формирования депозитных продуктов становится необходимым залогом успешной работы банка на рынке частных депозитов.

В процессе выполнения работы были решены следующие задачи:

1. Изучены виды депозитных операций коммерческого банка

2. Разобран порядок формирования депозитной политики коммерческого банка

3. Изучена нормативно - законодательная база, регулирующую депозитные операции

4. Проанализирован рынок депозитных операций на федеральном и региональном (Нижегородском) уровне

5. Проанализирована деятельность ЗАО «Райффайзенбанка» по депозитным операциям

6. Предложены методы совершенствования депозитных операций в ЗАО «Райффайзенбанк» и в коммерческом банке в целом.

На основании изученного материала еще раз отмечу тот факт, что банкам для осуществления своей коммерческой деятельности необходимо привлекать денежные средства. Главным источником привлечения денежных средств являются депозитные операции банка. Это могут быть срочные вклады и вклады до востребования, как физических, так и юридических лиц. Такая разновидность депозитных операций широко развита в Российской Федерации и вызывает доверие у населения в отличие от депозитных сертификатов.

Опыт России по использованию сберегательных (депозитных) сертификатов для гибкого сбережения средств - особенно по сравнению с североамериканским - выглядит более чем скромно. Объем выпущенных сберегательных (депозитных) сертификатов составляет немногом более 1 процента общего объема привлеченных вкладов (депозитов) физических и юридических лиц.

Причин такого сдержанного использования сберегательных (депозитных) сертификатов российской банковской системой несколько.

Во-первых, культура управления (а не просто сбережения) денежными средствами находится в процессе становления. Населению более привычны обычные вклады.

Во-вторых, банки не проявляют достаточной активности в предложении этого финансового продукта.

В - третьих, положение «О сберегательных и депозитных сертификатах кредитных организаций» требует серьезных доработок и изменений.

В целом нормативно правовая база, регулирующая депозитные операции, претерпевает постоянные изменения. На основании изученных материалов банковского законодательства, регулирующего депозитные операции, можно сделать следующие выводы:

1. Основным законом, регулирующим банковскую деятельность, является Федеральный закон от 2 декабря 1990 г. № 395-1 «О банках и банковской деятельности» [2]. Этот закон постоянно редактируется и претерпевает изменения. Отмечу одно из последних изменений, положительно сказавшихся на правах вкладчиков коммерческих учреждений - это запрет банкам самостоятельно в одностороннем порядке изменять срок действия договора и проценты по срочным вкладам.

2. Федеральный закон от 23.12.03 г. № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации» [3] был принят, в целях обеспечения вкладчикам коммерческих учреждений гарантии возвратов вклада. Изначально застрахованы были суммы вкладов, не превышающие 100 тысяч рублей, со временем сумма увеличилась до 190 тысяч рублей, затем сумма увеличилась до 400 тысяч рублей. В 2008 году в рамках антикризисной политики Правительства сумма возмещения по вкладам выросла до 700 тысяч рублей.

3. В Инструкции Банка России от 14.09.2006 № 28-И «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам)» остался нерешенным вопрос об установлении сотрудниками банка дееспособности клиента, в частности физического лица, открывающего вклад. Здесь прослеживается противоречие между Инструкцией и Гражданским кодексом РФ. В соответствии со ст. 29 ГК РФ и гл. 31 Гражданского процессуального кодекса Российской Федерации признание гражданина недееспособным или ограничение его дееспособности может осуществляться только судом.

4. Недоработано положение «О сберегательных и депозитных сертификатах кредитных организаций» (утв. письмом Банка России от 10 февраля 1992 г. № 14-3-20) [6] в части регулирования депозитных сертификатов. Например, что делать с сертификатом, который первоначально удостоверял депозит юридического лица, а затем был уступлен им (или продан) физическому лицу? Подлежит ли требование, удостоверенное таким сертификатом, защите в рамках системы страхования вкладов, может ли вкладчик, обладающий таким сертификатом, предъявить свое требование к банку в первую очередь? Пожалуй, именно неразвитость рынка сертификатов (включая и правовые ограничения, указанные выше) служит здесь основным препятствием для распространения мошеннических схем. Поэтому одновременно с устранением этих ограничений необходимо решить и данную проблему.

Для эффективного привлечения денежных средств в виде вкладов на свои счета банкам необходимо разрабатывать и реализовывать грамотную депозитную стратегию. Постоянно действующая и актуальная депозитная стратегия коммерческого банка позволяет банку успешно развиваться, вести конкурентную борьбу с другими кредитными и организациями и привлекать денежные средства для осуществления своей деятельности. Депозитная стратегия должна подстраиваться под изменяющиеся условия внешней среды существования кредитной организации, чтобы банк мог предлагать актуальные и конкурентоспособные продукты - депозиты своим клиентам. Усиливающаяся в банковской среде конкуренция заставляет кредитные организации прибегать в процессе борьбы за вкладчика и к таким методам, как предоставление полного комплекса услуг, связанных с обслуживанием счета конкретного клиента. При этом предлагается проведение дополнительных операций, таких, как оформление пластиковых карт, продажа дорожных чеков, конвертация по льготному курсу, ускоренные переводы денежных средств клиента, осуществление коммунальных платежей и т.д. Развитие широкого комплекса банковских услуг значительно повышает привлекательность кредитной организации в глазах имеющихся и потенциальных вкладчиков и способствует расширению ресурсной базы коммерческого банка.

В процессе выпускной квалификационной работы был проведен анализ депозитного рынка на Федеральном уровне и в Нижегородской области. Анализируя состояние депозитного рынка на федеральном уровне в 2008 году можно отметить следующие положительные тенденции:

· сохранилась тенденция роста депозитной базы в банковской системе в целом за период;

· повысился средний уровень процентной ставки депозитной базы и вновь принятых депозитов;

· выросла доля срочных депозитов в структуре принятых депозитов.

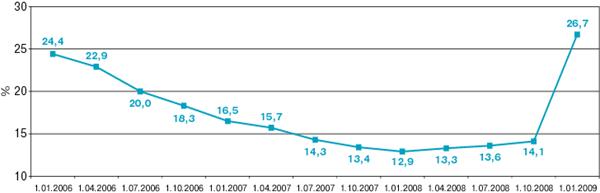

Вместе с тем наблюдались и негативные явления:

· увеличилась доля депозитов до востребования в структуре депозитной базы;

· вырос уровень валютной депозитной базы.

В 2009 году банки развернули конкурентную борьбу за депозиты, предлагая вкладчикам высокие ставки по вкладам. Это принесло свои результаты и вклады населения в российских банках увеличились и продолжают расти.

Подводя итоги развития депозитов в Нижегородской области можно сделать следующие выводы:

· Прирост депозитов в Нижегородской области в 2008 году по сравнению с 2007 годом составил 39,77% это означает, что банки региона проводят эффективную депозитную политику, экономика в регионе развивается, растет средняя заработная плата населения.

· В 2008 году значительно выросли вклады в иностранной валюте - прирост составил 203,05%, это объясняется ростом курса валют в 4 квартале 2008 года, и «валютной лихорадкой», когда население бросилось обменивать рубли в валюту, чтобы сохранить свои сбережения.

· Депозиты юридических лиц в 2008 году снизились на 6,13%, тогда как депозиты физических лиц в целом увеличились на 44,86%.

· На фоне экономического кризиса в структуре депозитов рублевые вклады перетекали в валютные сбережения, по юридическим лицам валютные вклады выросли на 747%, в структуре вкладов физических лиц - на 183,53%.

Исследования депозитной стратегии ЗАО «Райффайзенбанка» свидетельствует об эффективности проводимой депозитной политики, каждый год депозиты банка увеличиваются, растут срочные вклады. ЗАО «Райффайзенбанк» меняет депозитную стратегию под изменяющиеся течения рынка банковских услуг, предлагая свои клиентам новые услуги, проценты и сроки по вкладам.

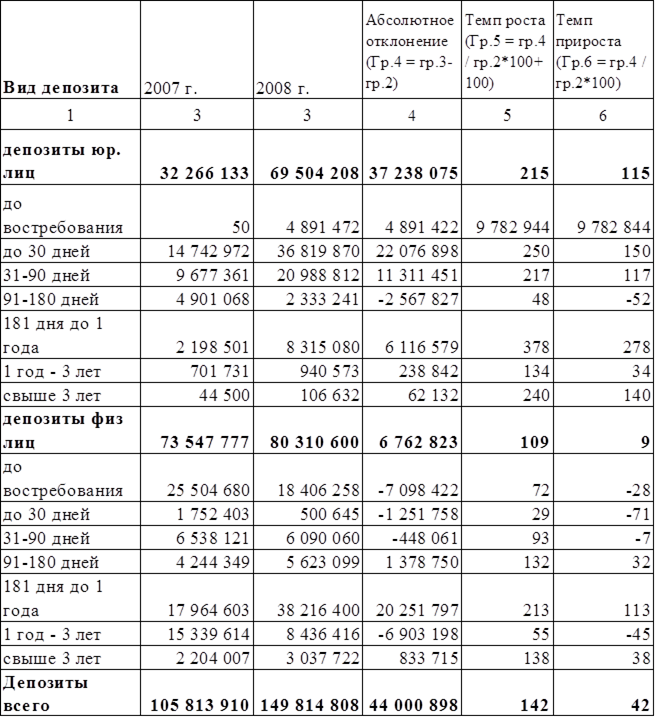

В 2008 году по сравнению с 2007 годом, несмотря на финансовый экономический кризис, рост депозитов в ЗАО «Райффайзенбанк» продолжился: общий прирост депозитов в 2008 году по сравнению с 2007 годом составил 42% или в абсолютном выражении 44 000 898 тыс. руб.

Прирост депозитов юридических лиц в ЗАО «Райффайзенбанк» составил 115%, что в абсолютном выражении составило 37 238 075 тыс. руб.

Прирост депозитов физических лиц составил всего 9%, что в абсолютном выражении составило 6 762 823 тыс. руб. Это объясняется тем, что осенью 2008 года вкладчики стали изымать денежные средства из банка и переводить в валюту. Многие снимали средства со счетов и хранили деньги в арендованной ячейке, боясь краха банковского сектора и потери денежных средств со счетов.

В то же время анализ стоимости банковских ресурсов свидетельствует о том, что российские кредитные организации активно используют лишь фактор манипулирования процентными ставками в своей депозитной политике, чтобы обеспечить приток новых вкладчиков. Но чаще всего банки предлагают набор стандартных продуктов, не основываясь на пожеланиях клиента, и клиент выбирает банк по надежности и сравнению ставки с другими банками. Я предлагаю развивать ЗАО «Райффайзенбанк» направление private banking и депозиты «по индивидуальному пошиву», чтобы угодить даже самым требовательным клиентам.

Основываясь на изученных материалах в процессе выполнения выпускной квалификационной работы, при разработке депозитной политики ЗАО «Райффайзенбанку» следует руководствоваться определенными критериями ее оптимизации, среди которых можно выделить следующие:

· развитие банковских вкладов, вывод на рынок новых вкладов с учетом изменяющегося рынка

· дифференцированный подход к различным группам клиентов, создание private banking ;

· активное продвижение банковских продуктов посредством рекламных акций

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Гражданский кодекс РФ с изменениями от 9 апреля 2009 г.

2. Федеральный закон от 2 декабря 1990 г. № 395-1 «О банках и банковской деятельности»

3. Федеральный закон от 23.12.03 г. № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации»

4. «Положение о порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)» (утв. ЦБ РФ 31.08.1998 № 54-П) (ред. от 27.07.2001) (Зарегистрировано в Минюсте РФ 29.09.1998 № 1619)

5. «Положение о порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками», утвержденное ЦБ РФ 26.06.1998 № 39-П в редакции от 26.11.2007

6. Положение «О сберегательных и депозитных сертификатах кредитных организаций» (утв. письмом Банка России от 10 февраля 1992 г. № 14-3-20)

7. Инструкции Банка России от 14.09.2006 № 28-И «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам)» (в ред. от 14.05.2008 г.)

8. «Бюллетень банковской статистики. Региональное приложение» №2 (34) размещается в представительстве Банка России в сети Интернет по адресу: http://www.cbr.ru.

9. Вестник Банка России № 20 (1111) от 25 марта 2009 г.

10. Белоглазова Г.Н., Кроливецкая Л.П. «Организация деятельности коммерческих банков». М.: Юрайт, 2009.

11. Богданкевич О.А. «Организация деятельности коммерческих банков». М.: Тетрасистемс, 2009. «Банковское дело». М.: Омега - Л, 2009.

12. Галанов В.А. «Основы банковского дела». М.: Инфра - М, 2008.

13. Гусев А.И. Статья: Отечественный private banking продолжает эволюционировать в сторону private wealth management. Журнал: «Инвестиционный банкинг», 2008, № 3

14. Гусев А.И. «Проблематика разработки систем бэк-офиса для российского private banking». Журнал: Банковское дело. 2008. № 4

15. Ермаков С.Л. «Банковское дело. Занимательно о сложном». М.: Вершина, 2008.

16. Жарковская Е.П., Арендс И.О. «Банковское дело». М.: Омега - Л, 2009.

17. Жуков Е.Ф., Эриашвили Н.Д. «Банковское дело». М.: ЮНИТИ, 2008.

18. Коробова Г.Г. «Банковское дело». М.: Магистр, 2009.

19. Коробова Г.Г. «Банковское дело». М.: Экономистъ, 2006.

20. Лаврушин О.И. «Банковское дело». М.: КноРус, 2009.

21. Малахова Н.Г. «Деньги, кредит, банки. Пособие для подготовки к экзаменам». М.: Приор - Издат, 2009.

22. Мурадова С.Ш., Алексеева Е.В. «Банковское дело». М.: Феникс, 2009.

23. Ольхова Р.Г. «Банковское дело. Управление в современном банке. Учебное пособие для ВУЗов». М.: КноРус, 2009.

24. Рыбин В.И. «Национальные банковские системы». М.: Инфра - М, 2009.

25. Саркисянц А.Н. «Банковская розница: замедление роста» Журнал: Бухгалтерия и банки, 2008, № 8

26. Ситникова Е.А. «Депозиты и кредиты: изменения в условиях кризиса» Журнал: Бухгалтерия и банки, 2009, № 3

27. Смирнов И.Е. «На ниве private banking становится теснее» Журнал: Организация продаж банковских продуктов, 2007, № 4

28. Тихомирова Е.И. «Банковское дело. Кредитная деятельность коммерческих банков». М.: КноРус, 2009.

29. Уэрта де Сото Х. «Деньги, банковский кредит и экономические циклы», М.: Социум, 2008.

30. Чернецов С.А. «Деньги, кредит, банки». М.: Магистр, 2009.

31. Эриашвили Н.Д., Жуков Е.Ф. «Банковское дело». М.: Юнити - Дана, 2007.

32. http://www.cbr.ru. - сайт Центрально Банка РФ

ПРИЛОЖЕНИЕ

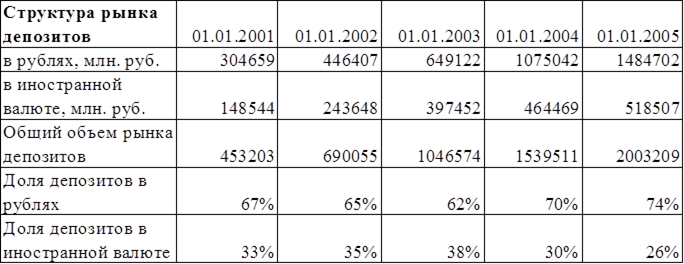

Приложение 10

Таблица 1

Структура рынков депозитов по виду валют на Федеральном уровне

Таблица 2.

Структура рынков депозитов по виду валют за 2005-2008 гг. на Федеральном уровне.

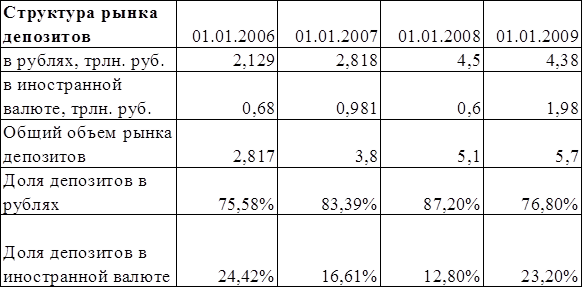

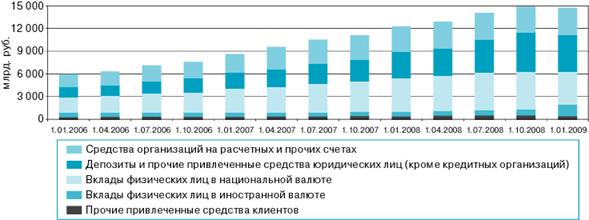

Приложение 11

Рисунок 1. Динамика и структура привлеченных средств клиентов на Федеральном уровне

Рисунок 2. Динамика и структура вкладов физических лиц по срокам привлечения на Федеральном уровне

Рисунок 3. Динамика доли вкладов в иностранной валюте в общем объеме вкладов физических лиц на Федеральном уровне

Приложение 12

Таблица 3

Объем привлеченных банковских вкладов (депозитов) юридических и физических лиц в рублях и иностранной валюте за 2007 - 2008 гг. в Нижегородской области

| Период | 2007 г, млн. руб. | 2008 г. млн. руб. | Абсолютное отклонение, (Гр.4 = гр.3-гр.2) | Темп роста, % Гр.5 = гр.4 / гр.2*100+ 100 | Темп прироста, % Гр.5 = гр.4 / гр.2*100 |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Депозиты всего, в т.ч. | 122 087,60 | 170 646,30 | 48 558,70 | 139,77 | 39,77 |

| в рублях | 111 937 | 139 884,50 | 27 947,50 | 124,97 | 24,97 |

| в ин. валюте | 10 150,7 | 30 761,80 | 20 611,10 | 303,05 | 203,05 |

Таблица 4.

Структура депозитов юридических лиц за 2007 - 2008 гг. в Нижегородской области

| Период | 2007 г, млн. руб. | 2008 г. млн. руб. | Абсолютное отклонение, (Гр.4 = гр.3-гр.2) | Темп роста, % Гр.5 = гр.4 / гр.2*100+ 100 | Темп прироста, % Гр.5 = гр.4 / гр.2*100 |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Депозиты юр. лиц всего, в т.ч. | 12188,90 | 11442 | -746,90 | 93,87 | -6,13 |

| в рублях | 11837,20 | 8463,10 | - 3374,10 | 71,49 | -28,51 |

| в ин. валюте | 351,70 | 2978,90 | 2627,20 | 847 | 747 |

Приложение 13

Таблица 5.

Структура депозитов физических лиц за 2007 - 2008 гг. в Нижегородской области

| Период | 2007 г, млн. руб. | 2008 г. млн. руб. | Абсолютное отклонение, (Гр.4 = гр.3-гр.2) | Темп роста, % Гр.5 = гр.4 / гр.2*100+ 100 | Темп прироста, % Гр.5 = гр.4 / гр.2*100 |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Депозиты физ. лиц всего, в т.ч. | 109898,70 | 159204,30 | 49305,60 | 144,86 | 44,86 |

| в рублях | 100099,80 | 131421,40 | 31321,60 | 131,29 | 31,29 |

| в ин. валюте | 9799 | 27782,90 | 17983,90 | 283,53 | 183,53 |

Таблица 6

Банки, привлекшие больше всего депозитов физических лиц (на 1 января 2009 года)

| Место | Банк | Общая сумма депозитов (тыс. руб.) |

| 1 | СБЕРБАНК РОССИИ | 3 076 857 255 |

| 2 | "ВТБ 24" | 306 727 651 |

| 3 | БАНК МОСКВЫ | 159 056 268 |

| 4 | РОСБАНК | 152 042 700 |

| 5 | ГАЗПРОМБАНК | 151 819 718 |

| 6 | РАЙФФАЙЗЕНБАНК | 149 814 808 |

| 7 | АЛЬФА-БАНК | 82 298 393 |

| 8 | "УРАЛСИБ" | 66 124 282 |

| 9 | "ВОЗРОЖДЕНИЕ" | 51 433 985 |

| 10 | РОССЕЛЬХОЗБАНК | 51 422 172 |

Приложение 14

Таблица 7

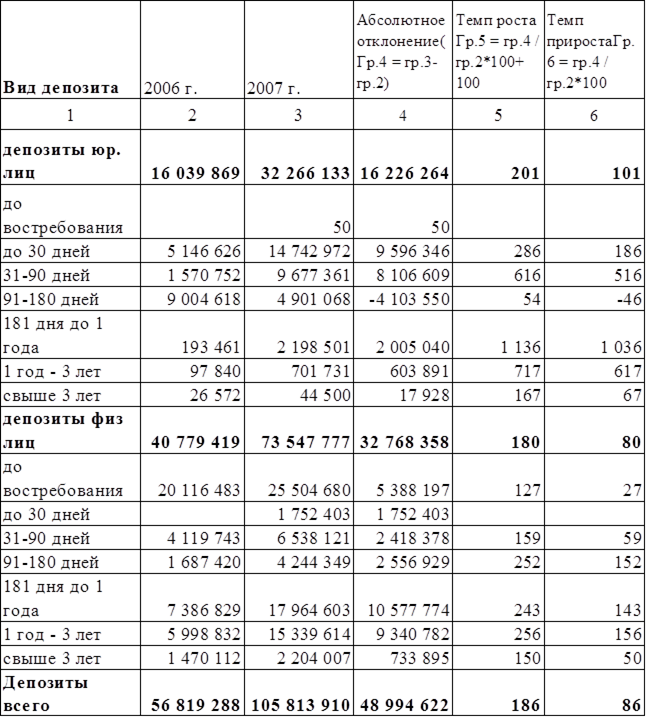

Структура депозитов ЗАО «Райффайзенбанк» за 2006 - 2007 гг.

Приложение 15

Таблица 8

Структура депозитов ЗАО «Райффайзенбанк» за 2007 - 2008 гг.

[1] По данным Агентства Страхования вкладов

Дата: 2019-12-10, просмотров: 367.