СОДЕРЖАНИЕ

ВВЕДЕНИЕ.. 3

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ФОРМИРОВАНИЯ ДЕПОЗИТНОЙ ПОЛИТИКИ КОММЕРЧЕСКИХ БАНКОВ.. 5

1.1. Понятие и классификация депозитных операций коммерческого банка. 5

1.2. Формирование депозитной политики коммерческих банков в системе управления банковскими ресурсами. 3

1.3. Нормативно - правовая база, регулирующая депозитные операции. 3

2. АНАЛИЗ СОСТОЯНИЯ РЫНКА ДЕПОЗИТНЫХ УСЛУГ В СОВРЕМЕННЫХ УСЛОВИЯХ.. 3

2.1. Сравнительный анализ динамики и структуры рынка депозитов на федеральном уровне. 3

2.2. Состояние депозитного рынка Нижегородской области. 3

3. РАЗРАБОТКА ПРЕДЛОЖЕНИЙ ПО СОВЕРШЕНСТВОВАНИЮ ДЕПОЗИТНОЙ ПОЛИТИКИ 52

3.1. Краткая характеристика ЗАО «Райффайзенбанка». 52

3.2. Анализ деятельности ЗАО «Райффайзенбанка» по депозитным операциям.. 3

3.3. Предложения по совершенствованию депозитной политики коммерческих банков. 3

ЗАКЛЮЧЕНИЕ.. 3

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ... 76

ПРИЛОЖЕНИЕ.. 78

ВВЕДЕНИЕ

Определенная специфика банковского дела накладывает свой отпечаток на формирование ресурсов коммерческого банка - основная его часть формируется за счет заемных средств, путем привлечения денежных средств от населения, организаций и юридических лиц в форме вкладов (депозитов), открытия расчетных счетов юридическим лицам, лицевых счетов физическим лицам.

Основную часть ресурсов банков формируют привлеченные средства, которые покрывают до 90% всей потребности в денежных средствах для осуществления активных банковских операций. Привлекаемые банками средства разнообразны по составу. Главными их видами являются средства, привлеченные банками в процессе работы с клиентурой (депозиты), средства, аккумулированные путем выпуска собственных долговых обязательств (депозитные и сберегательные сертификаты).

Привлекая денежные средства, банк проводит пассивные операции, которые необходимы для проведения активных операций банка. Привлечение депозитов относится также к пассивным операциям банка.

Депозиты - это главный вид привлекаемых коммерческими банками ресурсов. Действительно, именно они раскрывают содержание деятельности коммерческого банка как посредника в приобретении ресурсов на свободном рынке кредитных ресурсов. Поэтому банку для осуществления своей коммерческой деятельности необходимо разрабатывать и осуществлять эффективную депозитную политику, которая будет учитывать все потребности и изменения рынка банковских услуг.

В последнее время в связи с мировым финансовым экономическим кризисом сектор банковских услуг претерпел значительные изменения, в последние месяцы 2008 года был значительный отток денежных вкладов (депозитов) из банков, что отрицательно сказалось на банковской ликвидности. Кроме того, многие банки свернули активную деятельность по кредитованию населения и юридических лиц из-за нехватки финансовых ресурсов. Такая ситуация мобилизовала руководство банков искать новые пути привлечения банковских вкладов и проводить «гибкую» депозитную политику.

Актуальность темы работы связана с видением проблем банков по формированию ресурсной базы и эффективному их размещению в условиях нестабильного уровня инфляции и значительного колебания курса российской валюты и ужесточения требований органов, регулирующих банковскую сферу.

Цель дипломной работы состоит в изучении депозитных операций и совершенствования депозитной политики коммерческого банка на примере ЗАО «Райффайзенбанк».

В соответствии с поставленной целью необходимо решить следующие задачи дипломной работы:

1. Изучить понятие депозитных операций коммерческого банка

2. Изучить порядок формирования депозитной политики коммерческого банка

3. Изучить нормативно - законодательную базу, регулирующую депозитные операции

4. Проанализировать рынок депозитных операций на федеральном и региональном уровне

5. Проанализировать деятельность ЗАО «Райффайзенбанка» по депозитным операциям

6. Предложить методы совершенствования депозитных операций в ЗАО «Райффайзенбанк»

Объектом исследования является закрытое акционерное общество «Райффайзенбанк».

Предмет исследования – депозитные операции и депозитная политика ЗАО «Райффайзенбанк».

Теоретические основы дипломной работы составили научные труды отечественных ученых Белоглазова Г.Н., Жуков Е.Ф., Коробова Г.Г.,

Лаврушин О.И., Жарковская Е.П. и др.

Информационной базой при написании дипломной работы послужили: учебная литература, статистические сборники, периодические издания, справочно-информационные системы; Гражданский кодекс РФ; Федеральный закон «О банках и банковской деятельности в Российской Федерации»; Федеральный закон «О Центральном банке Российской Федерации», а также другие нормативные акты.

Практической значимостью данной дипломной работы является то, что она может быть использована в качестве дополнительного материала для более детального изучения данной темы студентами. Дипломная работа имеет практическую ценность, основным назначением которой может послужить наглядность депозитной политики ЗАО «Райффайзенбанк», данная информация будет полезна для внутреннего пользования в принятии определенных решений, так и для пользователей банковских услуг при достаточно крупных вложениях.

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ФОРМИРОВАНИЯ ДЕПОЗИТНОЙ ПОЛИТИКИ КОММЕРЧЕСКИХ БАНКОВ

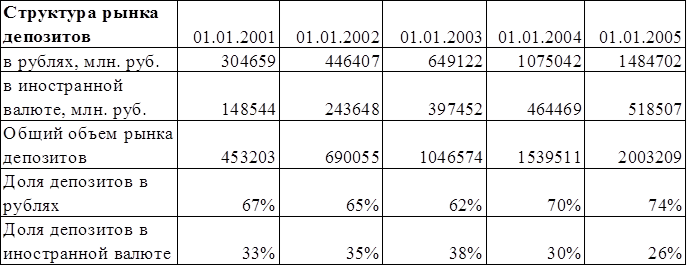

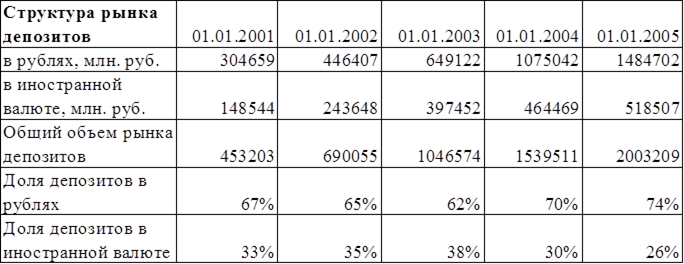

Таблица 2.1

Структура рынков депозитов по виду валют на Федеральном уровне

С 2000 года по настоящее время рынок депозитов физических лиц непрерывно растет.

По данным ЦБ, на 1 января 2003 года объем привлеченных депозитов физических лиц в российских банках впервые превысил триллион и составил 1,04 трлн. рублей. За год этот показатель вырос на 31,3% и на 1 января 2004 года составил 1,5 трлн. рублей.

До февраля 2004 года доля депозитов физических лиц достаточно быстро росла – на 8-9% в год за 2001 и 2002 год и на 4% за 2003. И в феврале 2004 года достигла максимума – 80%. До июля 2004 года она колебалась на уровне 79-80%, а после банковского кризиса 2004 года начала медленно снижаться. В итоге за 2004 год доля вкладов физических лиц упала до 76%.

За 2004 год объем рынка депозитов физических лиц вырос на 30% (с 1540 до 2003 млрд. руб.), а за 8 месяцев текущего года на 22% (до 2408 млрд. руб.). При этом рынок депозитов физических лиц растет, но его доля в общей массе привлеченных средств сокращается за счет опережающего роста депозитов юридических лиц.

Россияне предпочитают хранить сбережения в рублях - они занимают ¾ рынка депозитов физических лиц. За 2004 год объем рублевых вкладов увеличился на 38% с 1054 до 1459 млрд. руб.. Объем долгосрочных (более 1 года) рублевых вкладов за 2004 год увеличился на 84%, а доля вкладов на срок от 3-х до 6-ти месяцев сократилась почти в два раза. Валютные вклады растут не столь быстрыми темпами: за 2004 год объем валютных вкладов увеличился на 12% с 464 до 518 млрд. руб. Объем долгосрочных (более 1 года) валютных вкладов за 2004 год увеличился на 38% (в том числе и за счет сокращения объема вкладов на срок от 3-х до 6-ти месяцев и от 6 месяцев до 1 года).

Наиболее популярны среди граждан вклады на срок от 1 года до 3 лет, они занимают 52% рынка. Следующие по популярности – вклады на срок от полугода до года (16%) и вклады до востребования (16%). Вклады на срок от 3-х месяцев до полугода занимают 7% рынка, на срок выше 3-х лет – 4%, а вклады на срок до 3 месяцев – 2%.

Объем долгосрочных (более 1 года) вкладов за 2004 год увеличился на 71% (в том числе за счет сокращения объема вкладов на срок до 6-ти месяцев и отстающего от рынка развития вкладов до востребования и на срок от 6 месяцев до 1 года). В 2005 году тенденция «удлинения» депозитов продолжается, однако это происходит в основном за счет депозитов сроком от 3 до 6 месяцев.

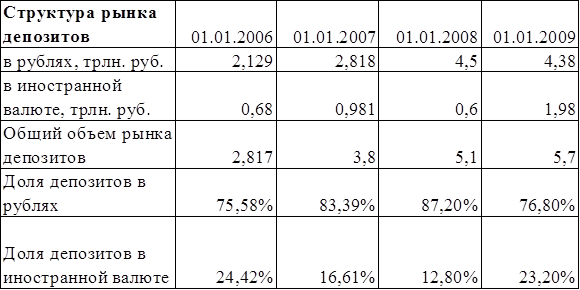

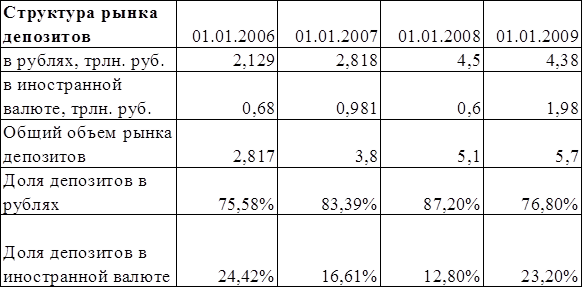

Рассмотрим тенденцию роста и структуру депозитов за период 2005-2008 гг. в таблице 2.2.

Таблица 2.2

Структура рынков депозитов по виду валют за 2005-2008 гг. на Федеральном уровне

В 2005 году рынок частных депозитов не только вышел из ступора, но и продемонстрировал стремительный рост, увеличив показатель на 40% - до 2,8 трлн. рублей.

Из общего объема вкладов 1 триллион 524 миллиарда рублей были размещены в Сбербанке, 1 триллион 293 миллиарда рублей - в других банках. За прошедший год доля Сбербанка на рынке вкладов стала сокращаться, снизившись до 54,1%.[1]

2005 году продолжалась тенденция опережающего роста долгосрочных депозитов (более одного года). За год их доля выросла с 57,2 до 59,5%. Сегодня именно долгосрочные вклады обеспечивают основную долю в приросте вкладов населения.

Темпы роста депозитов в рублях в среднем опережали темпы роста валютных депозитов. На 1 января 2006 года доля валютных вкладов в банках снизилась до 24,2% в общем объеме вкладов (на начало 2005 года эта доля снизилась на 25,8%, на начало 2004 года - на 30,1%). Одновременно в структуре валютных депозитов происходит сдвиг в пользу краткосрочных вкладов. Это свидетельствует о снижении привлекательности накоплений в долгосрочных валютных вкладах.

В 2005 году также продолжилась тенденция снижения уровня процентных ставок по вкладам. По сравнению с IV кварталом 2004 года средневзвешенная процентная ставка по рублевым депозитам (за исключением депозитов до востребования) по всем срокам снизилась на 1,1 процентных пункта - до 7,3% годовых. Доходность валютных депозитов осталась на уровне 5,6% годовых.

За 2006 год объёмы банковских вкладов физических лиц, по данным ЦБ, увеличились на 37,71%, с 2,8 трлн. руб. до 3,8 трлн. руб., что говорит о росте доверия вкладчиков к банковской системе. При этом вкладчик делает свой выбор более осторожно, учитывая не только возможные доходы от размещения средств в банке, процентной ставки по депозиту, но и деятельность банка на рынке, его величину. Так, на долю 200 крупнейших банков по чистым активам, по данным ЦБ на 1 января 2007 года, пришлось 92,10% всех вкладов.

При оценке величины чистых активов и депозитов физических лиц банков, процентной ставки по срочным вкладам на год и минимальному размеру суммы для размещения, лидером по рублёвым вкладам стал «Россельхозбанк», а по вкладам в долларах и евро - «Собинбанк». Стоит отметить, что фаворитами рейтинга являются не только исторически крупные банки, но и интенсивно растущие. Так, за прошлый год в top30 по депозитам физлиц вошли «Собинбанк» и «Юниаструм Банк», которые увеличили свои портфели с 6,30 млрд. руб. и 6,09 млрд. руб. до 13,99 млрд. руб. и 14,91 млрд. руб., соответственно. Лидером же роста по портфелю депозитов физических лиц стал ВТБ 24, который увеличил его на 699,62%, с 7,95 млрд. руб. до 63,59 млрд. руб. Он также показал хорошую динамику роста чистых активов, они выросли на 280% до 165,5 млрд. руб. «Россельхозбанк» в минувшем году не только рекордно увеличил капитал, но и нарастил активы на 173,98 млрд. руб. (276%), до 236,98 млрд. руб.

Банковские вклады на сегодня являются эффективным средством сбережения. Так, за 2006 год доходность банковских вкладов как в рублях, так и в иностранной валюте, впервые превысила инфляцию. Темпы роста потребительских цен в России на начало года укладываются в годовой прогноз инфляции и демонстрируют благоприятную по сравнению с аналогичным периодом 2006 года динамику. Это может сделать банковские вклады не только надёжным, но и доходным инвестиционным инструментом. На фоне дальнейшего снижения инфляции, которая в 2007 году запланирована на уровне 8%, вклады под существующие процентные ставки позволят вкладчикам заработать.

В целом развитие ситуации на рынке депозитов, выдаваемых коммерческими банками, в 2006 году характеризовалось следующими положительными тенденциями:

· продолжился рост депозитной базы в большинстве действующих коммерческих банков;

· снизился уровень долларизации депозитной базы;

· сохранялась тенденция роста долгосрочного кредитования;

· снизилась концентрация депозитной базы;

· увеличилась доля вкладов физических лиц в общем объёме депозитной базы;

Вместе с тем наблюдались и негативные явления:

· снизилась дюрация депозитной базы;

· сократился объем долгосрочных депозитов;

Тенденция к снижению количества банков, работающих с вкладами населения, продолжается на фоне замедления темпов роста вкладов физических лиц. По итогам 2007 года количество кредитных организаций, имеющих разрешение на привлечение вкладов населения, по данным ЦБ достигло 906, таким образом, за год с рынка вкладов ушло 15 банков. При этом, годовой показатель прироста размещенных в банках средств населения за 2007 год составил лишь 35,41% (за 2006 - 37,72%, а 2005 – 39,32%), а объем депозитов достиг 5,1 трлн. руб.

Рост депозитов физических лиц в национальной валюте в 2007 г. происходил в условиях повышения реальных доходов населения, а также укрепления рубля к доллару США. Вместе с тем темпы прироста депозитов населения сократились с 51,6% за 2006 г. до 41,3% за 2007 год.

Темпы прироста депозитов в иностранной валюте (в долларовом выражении) составили за 2007 г. 26,8% (за 2006 г. — 7,2%) и были вдвое ниже темпов прироста депозитов в национальной валюте (54,1%).

Для банков вклады населения в связи с удорожанием заимствований на иностранных рынках становятся все более привлекательными, в результате чего конкуренция на рынке усиливается. Эта ситуация в первую очередь выгодна для вкладчиков, которые могут получить повышенную доходность по своим кладам. Депозиты рассматриваются населением как надежный инвестиционный инструмент позволяющий зафиксировать доходность на длительный срок. Статистика ЦБ говорит о том, что предпочтения отдается вкладам на срок либо менее 31 дня (18,71% от всех вкладов), либо более года (62,59%), доля которых в течение последних четырёх лет устойчиво растёт на 1-2% в год. ЦБ со своей стороны, также влияет на рынок стимулируя банки вводить долгосрочные вклады. «К этому подтолкнула в том числе и необходимость соблюдать норматив долгосрочной ликвидности ЦБ. Если раньше банки в основном предлагали депозиты на один-два года, то сегодня уже на три года. И население более охотно размещает средства на такие сроки», — отметил газете РБКdaily директор дирекции комиссионных и депозитных продуктов петербургского филиала банка «Уралсиб» Иван Ходак.

По итогам года лучшим банком работающим с рублевыми вкладами, учитывая величину его чистых активов, размер уже размещенных у него средств физлиц, предлагаемой процентной ставки по срочным вкладам на 2007 год и минимальному размеру суммы размещения при открытии счета остается «Россельхозбанк». На втором месте банк «Восточный экспресс», который по-прежнему предлагает доступные вклады с высокой доходностью. На третьем месте один из крупнейших банков России «Кит Финанс ИБ», предложивший высоко доходный вклад для населения.

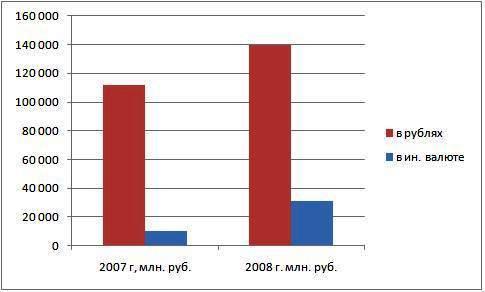

Таблица 2.3

Объем привлеченных банковских вкладов (депозитов) юридических и физических лиц в рублях и иностранной валюте за 2007 - 2008 гг. в Нижегородской области

| Период | 2007 г, млн. руб. | 2008 г. млн. руб. | Абсолютное отклонение, (Гр.4 = гр.3-гр.2) | Темп роста, % Гр.5 = гр.4 / гр.2*100+ 100 | Темп прироста, % Гр.5 = гр.4 / гр.2*100 |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Депозиты всего, в т.ч. | 122 087,60 | 170 646,30 | 48 558,70 | 139,77 | 39,77 |

| в рублях | 111 937 | 139 884,50 | 27 947,50 | 124,97 | 24,97 |

| в ин. валюте | 10 150,7 | 30 761,80 | 20 611,10 | 303,05 | 203,05 |

Рисунок 2.4 Объем привлеченных банковских вкладов (депозитов) юридических и физических лиц в рублях и иностранной валюте за 2007 - 2008 гг. в Нижегородской области

По данным таблицы 2.3 и рисунка 2.4 можно сделать следующие выводы:

· Прирост депозитов в Нижегородской области в 2008 году составил 39,77%, в абсолютном выражении депозиты на счетах в банках выросли на 48 558,70 млн. руб. по сравнению с данными 2007 года и составили 170 646,30 млн. руб.

· Прирост депозитов в Нижегородской области 39,77% опережает прирост депозитов на федеральном уровне на 14,5% на 25,27%, это означает, что банки региона проводят эффективную депозитную политику, экономика в регионе развивается, растет средняя заработная плата населения.

· Прирост депозитов в рублях составил 24,97%, что в абсолютном выражении на 27 947,50 млн. руб. больше, чем в 2007 году.

· Значительно выросли вклады в иностранной валюте - прирост составил 203,05%, это объясняется ростом курса валют в 4 квартале 2008 года, и «валютной лихорадкой», когда население бросилось обменивать рубли в валюту, чтобы сохранить свои сбережения.

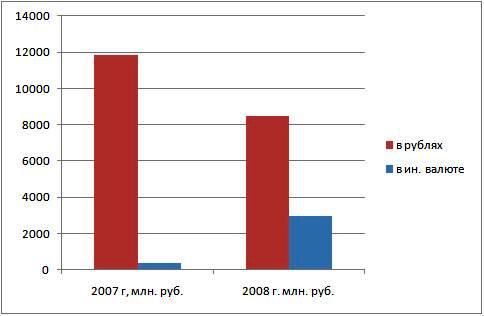

Структура депозитов юридических лиц представлена в таблице 2.4.

Таблица 2.4

Структура депозитов юридических лиц за 2007 - 2008 гг. в Нижегородской области

| Период | 2007 г, млн. руб. | 2008 г. млн. руб. | Абсолютное отклонение, (Гр.4 = гр.3-гр.2) | Темп роста, % Гр.5 = гр.4 / гр.2*100+ 100 | Темп прироста, % Гр.5 = гр.4 / гр.2*100 |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Депозиты юр. лиц всего, в т.ч. | 12188,90 | 11442 | -746,90 | 93,87 | -6,13 |

| в рублях | 11837,20 | 8463,10 | - 3374,10 | 71,49 | -28,51 |

| в ин. валюте | 351,70 | 2978,90 | 2627,20 | 847 | 747 |

Рисунок 2.5. Структура депозитов юридических лиц за 2007 - 2008 гг. в Нижегородской области

В структуре депозитов юридических лиц произошли значительные изменения:

· В 2008 году произошло в целом снижение депозитов на 6,13% по сравнению с данными 2007 года или на 746,90 млн. руб. в абсолютном выражении. Это объясняется нехваткой оборотных средств в организациях, изымание средств со счетов кредитных организаций.

· На 28,51% снизились в 2008 году депозиты в рублях, что в абсолютном выражении составило 3374,10 млн. руб.

· Депозиты в иностранной валюте выросли на 747% или на 2627,20 млн. руб. Это также объясняется ростом валютного курса и переводом денежных средств из рублей в валюту.

Структура депозитов физических лиц в Нижегородской области представлена в таблице 2.5.

Таблица 2.5

Структура депозитов физических лиц за 2007 - 2008 гг. в Нижегородской области

| Период | 2007 г, млн. руб. | 2008 г. млн. руб. | Абсолютное отклонение, (Гр.4 = гр.3-гр.2) | Темп роста, % Гр.5 = гр.4 / гр.2*100+ 100 | Темп прироста, % Гр.5 = гр.4 / гр.2*100 |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Депозиты физ. лиц всего, в т.ч. | 109898,70 | 159204,30 | 49305,60 | 144,86 | 44,86 |

| в рублях | 100099,80 | 131421,40 | 31321,60 | 131,29 | 31,29 |

| в ин. валюте | 9799 | 27782,90 | 17983,90 | 283,53 | 183,53 |

Рисунок 2.6. Структура депозитов физических лиц за 2007 - 2008 гг. в Нижегородской области

Депозиты физических лиц в 2008 году показали рост по сравнению с 2007 годом:

· Всего депозиты показали прирост на 44,86% или на 49 305, 60 млн. руб. в абсолютном выражении

· Депозиты в рублях выросли на 31,29% или на 31321,60 млн. руб. в абсолютном выражении

· Депозиты в иностранной валюте среди населения выросли на 183,53% или на 17 983,90 млн. руб. в абсолютном выражении.

Объем вкладов населения Нижегородской области за 5 месяцев 2009 года вырос на 10,6% по сравнению с аналогичным периодом прошлого года и составил 115 млрд. рублей,

Подводя итоги развития депозитов в Нижегородской области можно сделать следующие выводы:

· Прирост депозитов в Нижегородской области в 2008 году по сравнению с 2007 годом составил 39,77% это означает, что банки региона проводят эффективную депозитную политику, экономика в регионе развивается, растет средняя заработная плата населения.

· В 2008 году значительно выросли вклады в иностранной валюте - прирост составил 203,05%, это объясняется ростом курса валют в 4 квартале 2008 года, и «валютной лихорадкой», когда население бросилось обменивать рубли в валюту, чтобы сохранить свои сбережения.

· Депозиты юридических лиц в 2008 году снизились на 6,13%, тогда как депозиты физических лиц в целом увеличились на 44,86%.

· На фоне экономического кризиса в структуре депозитов рублевые вклады перетекали в валютные сбережения, по юридическим лицам валютные вклады выросли на 747%, в структуре вкладов физических лиц - на 183,53%.

Минимальная первоначальная сумма, на которую открывается вклад - 50 000 (пятьдесят тысяч) рублей в совокупности во всех трех валютах в рублевом эквиваленте по курсу Банка России на день внесения вклада.

В течение срока вклада возможно пополнение вклада на любую сумму без ограничений. Пролонгация по данному типу депозитов невозможна.

В течение срока вклада (но не ранее следующего дня со дня внесения вклада «Мультивалютный») в рамках договора срочного вклада «Мультивалютный» (вкладного договора) (далее - «вкладный договор») возможно частичное истребование вклада в одной валюте на любую сумму вплоть до Минимальной суммы вклада с целью пополнения вклада в другой валюте, на сумму частичного истребования (по курсу Банка на день проведения операции) без изменения установленной годовой процентной ставки и без расторжения вкладного договора.

Досрочное частичное истребование вклада в каждой валюте, при котором сумма вклада в каждой валюте снижается ниже минимальной суммы вклада, не допускается. В этом случае возможно лишь досрочное полное истребование вклада одновременно во всех валютах.

Процентные ставки по вкладу устанавливаются в соответствии с тарифами, действующими на день вступления в силу депозитного договора, и в течение срока вклада не подлежат изменению. Проценты по вкладу начисляются на остаток по вкладу в каждой валюте со дня, следующего за днем поступления вклада в банк, до дня возврата вклада включительно.

При досрочном полном истребовании вклада проценты по вкладу выплачиваются по процентной ставке, установленной банком в «Тарифах и процентных ставках по текущим счетам физических лиц ЗАО «Райффайзенбанк» на момент досрочного истребования.

В день окончания срока действия вклада, а также в последующие 5 рабочих дней, снятие суммы вклада с начисленными процентами с текущего счета в банке осуществляется без уплаты комиссии. В день досрочного расторжения вкладного договора снятие суммы вклада с начисленными процентами с текущего счета в банке осуществляется без уплаты комиссии.

При снятии денежных средств наличными через кассу Банка на суммы:

· от 100 тыс. руб./5 тыс. долл. США (евро) необходимо уведомление банка за 1 рабочий день (до 14-00);

· от 5 млн. руб./100 тыс.долл.США (евро) необходимо уведомление банка за 2 рабочих дня (до 17-00).

4) Вклад «Инвестиционный» - депозит открывается при условии предварительного размещения средств в ПИФы под управлением УК «Райффайзен Капитал». Для открытия рублевого депозита под 10% - 12% годовых на неограниченную сумму достаточно единовременно проинвестировать в ПИФы лишь 15 000 рублей.

Годовые процентные ставки от 10-12% в зависимости от срока вклада.

Проценты выплачиваются по окончании срока вклада.

Операции возможны только при открытии и закрытии срочного депозита.

Процентная ставка по депозиту устанавливается в день заключения договора и в течение срока депозита не подлежит изменению.

Проценты по депозиту начисляются со дня, следующего за днем поступления депозита в банк, до дня возврата депозита включительно.

Договор срочного вклада «Инвестиционный» заключается с вкладчиками, предварительно разместившими в тот же день средства в паевые инвестиционные фонды под управлением УК «Райффайзен Капитал» путем перевода средств в размере не менее 15 000 руб. со счета Вкладчика в Банке и последующего зачисления соответствующих паев на лицевой счет Вкладчика.

Сумма депозита в рублях не может быть ниже минимальной суммы депозита.

Вкладчик имеет возможность заключить договор срочного вклада «Инвестиционный» в филиале/отделении банка, где со счета вкладчика осуществлялись инвестиции в паевые инвестиционные фонды под управлением УК «Райффайзен Капитал».

Пролонгация по данному типу депозитов невозможна. Пополнение депозита не производится.

При досрочном истребовании депозита проценты по депозиту выплачиваются по процентной ставке, установленной банком для текущих счетов физических лиц на момент досрочного истребования.

В день окончания срока действия депозита, а также в последующие 5 рабочих дней, снятие суммы депозита с начисленными процентами с текущего счета осуществляется без уплаты комиссии.

При снятии наличными через кассу банка на суммы:

· от 100 000 рублей/5 000 долларов США или евро необходимо уведомление банка за 1 рабочий день (до 14.00),

· от 5 000 000 рублей/100 000 долларов или евро необходимо уведомление банка за 2 рабочих дня (до 17.00).

В остальных случаях снятие денежных средств осуществляется в соответствии с тарифами по текущим счетам физических лиц.

5) Вклад «Пополняемый» - депозит с возможностью пополнений без ограничений и выплатой/причислением процентов в конце срока депозита. Основным отличием депозита «Пополняемый» от депозитов «Рантье» и «Универсальный» является гибкая процентная ставка, которая увеличивается в течение срока депозита в случае если сумма депозита в результате пополнения превысит текущий порог.

Годовые процентные ставки на вклады:

· В рублях от 7,1 до 13,8% в зависимости от суммы и срока вклада

· В долларах от 1,0 до 5,8% в зависимости от суммы и срока вклада

· В евро от 3,0 до 6,8% в зависимости от суммы и срока вклада

Проценты выплачиваются в день окончания срока вклада.

Минимальная сумма вклада — 15 000 рублей/500 долларов США (евро).

Вклад допускает пролонгацию.

В течение срока депозита возможно пополнение депозита на любую сумму без ограничений.

Депозит на описанных условиях открывается клиентам, имеющим текущий счет в банке в валюте депозита, открытый в подразделении банка того же типа и региона, что и подразделение банка, в которое обратился клиент для открытия депозита.

При досрочном полном или частичном востребовании депозита договор срочного вклада (депозита) считается расторгнутым и начисленные, но не выплаченные банком проценты по депозиту выплачиваются по процентной ставке, установленной банком в «Тарифах и процентных ставках по текущим счетам физических лиц ЗАО «Райффайзенбанк» в редакции, действующей на момент досрочного востребования.

В день окончания срока действия депозита, а также в последующие 5 рабочих дней, снятие суммы депозита с начисленными процентами с текущего счета в банке осуществляется без уплаты комиссии. В день досрочного расторжения договора срочного вклада (депозита) снятие суммы депозита с начисленными процентами с текущего счета в банке осуществляется без уплаты комиссии.

6) Вклад «Растущий доход» - депозит с возможностью пополнений, ежеквартальной капитализацией процентов и растущей ставкой. Основным отличием депозита «Растущий доход» является увеличение процентной ставки каждый квартал.

Годовые процентные ставки на вклады:

· В рублях от 7,0 до 13,0% в зависимости от суммы и срока вклада

· В долларах от 1,0 до 4,75% в зависимости от суммы и срока вклада

· В евро от 1,0 до 4,75% в зависимости от суммы и срока вклада

Проценты начисленные на сумму депозита, выплачиваются банком путем причисления к сумме депозита по истечении каждых трех месяцев нахождения денежных средств на депозитном счете.

Срок депозита 9 месяцев.

Минимальная сумма вклада - 150 000 рублей/5 000 долларов США/Евро.

В течение срока депозита возможно пополнение депозита на любую сумму без ограничений.

Депозит на описанных условиях открывается клиентам, имеющим текущий счет в банке в валюте депозита, открытый в подразделении банка того же типа и региона, что и подразделение банка, в которое обратился клиент для открытия депозита.

При досрочном полном или частичном востребовании депозита договор срочного вклада (депозита) считается расторгнутым и начисленные, но не выплаченные банком проценты по депозиту выплачиваются по процентной ставке, установленной банком в «Тарифах и процентных ставках по текущим счетам физических лиц ЗАО «Райффайзенбанк» в редакции, действующей на момент досрочного востребования.

В день окончания срока депозита, а также в последующие 5 рабочих дней, снятие суммы депозита с начисленными процентами с текущего счета в банке осуществляется без уплаты комиссии.

ЗАО «Райффайзенбанк» включен в реестр банков - участников системы обязательного страхования вкладов 3 февраля 2005 года под номером 574. Кроме того, банк входит в крупную европейскую банковскую группу Райффайзен, что придает дополнительную финансовую устойчивость.

Исследовав предлагаемые ЗАО «Райффайзенбанк» вклады и ставки процентов можно сделать заключение, что банк предлагает наиболее классические вклады и проценты, не предлагая очень низкие или очень высокие проценты по вкладам.

За первое полугодие 2009 года банки уже несколько раз повышали прибыльность депозитов в рублях, ставки перешагнули 20 - процентный рубеж, некоторые структуры сейчас готовы платить клиентам и по 21% годовых, поэтому предложения ЗАО «Райффайзенбанк» выглядит как предложения солидного крупного банка, каким он и является. ЗАО «Райффайзенбанк» не ведет агрессивную депозитную политику, но предлагает вклады со сроками и вкладами конкурирующими с другими крупными банками, например, Сбербанк предлагает размещать депозиты под 14,5% годовых, но на условиях минимального срока вклада - 3 года.

Так, объем привлеченных средств клиентов вырос на 29% по сравнению с данными 2006 года, В 2007 году Райффайзенбанк обновил большинство депозитных банкоматов, позволяющих вносить денежные средства в рублях, долларах США и евро в режиме реального времени.

На сегодняшний день все новые отделения Банка оснащаются банкоматами с функцией взноса наличных в режиме реального времени, что позволяет упростить процесс пополнения текущих счетов и погашения кредитов.

Ежемесячное количество операций по взносу денежных средств через банкоматы составляет свыше 40 000 и, таким образом, возросло на 30% по сравнению с данными на конец 2006 года.

В 2007 году Райффайзенбанк продолжил успешно развивать системы интернет-банкинга для физических лиц Raiffeisen CONNECT и Электронный Офис. Одним из нововведений стала PDA-версия системы Raiffeisen CONNECT для карманных компьютеров и смартфонов.

После объединения ЗАО «Райффайзенбанк Австрия» и ОАО «ИМПЭКСБАНК» Банк существенно оптимизировал линейку депозитов. С ноября 2007 года частные клиенты могут разместить денежные средства на срочные вклады: «Универсальный», «Рантье» и «Инвестиционный». Были добавлены опции досрочного снятия и частичного пополнения депозитов.

Также в работу с депозитными продуктами были вовлечены такие каналы взаимодействия с клиентами, как информационный центр и индивидуальные консультанты, благодаря чему по итогам 2007 года рост вкладов в Райффайзенбанке составил 24% при среднерыночном темпе роста в 35%.

Сейчас Райффайзенбанк входит в десятку банков, привлекших больше всех депозитов и находится на 6 месте (таблица 3.1).

Таблица 3.1

Банки, привлекшие больше всего депозитов физических лиц (на 1 января 2009 года)

| Место | Банк | Общая сумма депозитов (тыс. руб.) |

| 1 | СБЕРБАНК РОССИИ | 3 076 857 255 |

| 2 | "ВТБ 24" | 306 727 651 |

| 3 | БАНК МОСКВЫ | 159 056 268 |

| 4 | РОСБАНК | 152 042 700 |

| 5 | ГАЗПРОМБАНК | 151 819 718 |

| 6 | РАЙФФАЙЗЕНБАНК | 149 814 808 |

| 7 | АЛЬФА-БАНК | 82 298 393 |

| 8 | "УРАЛСИБ" | 66 124 282 |

| 9 | "ВОЗРОЖДЕНИЕ" | 51 433 985 |

| 10 | РОССЕЛЬХОЗБАНК | 51 422 172 |

Проанализируем состояние депозитов на счетах ЗАО «Райффайзенбанк» за 2006 - 2008 гг. (Приложения)

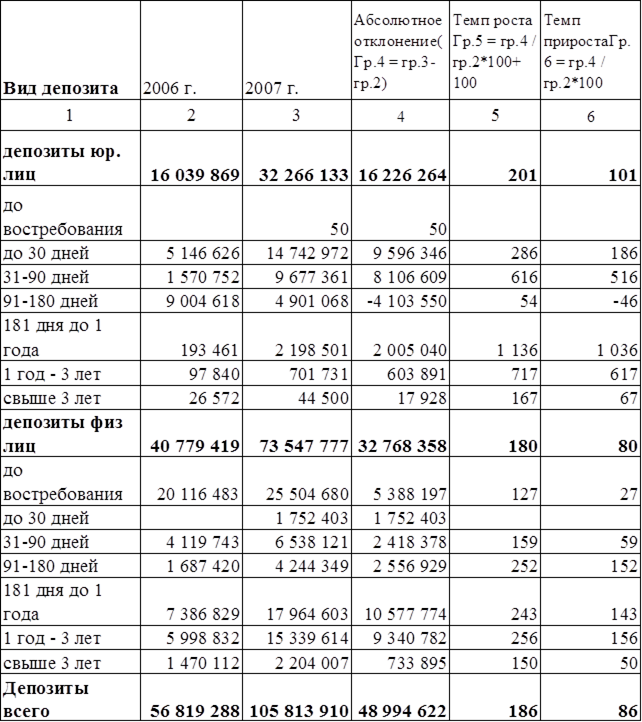

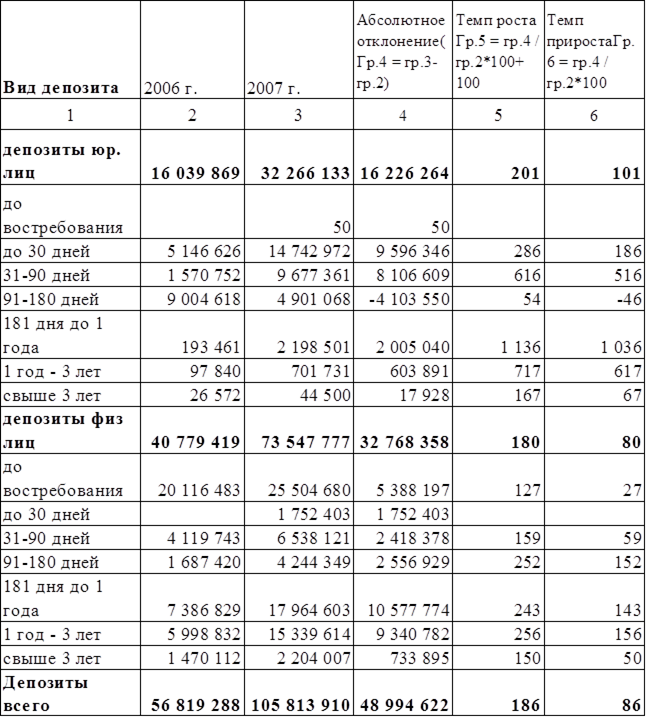

В таблице 3.2 проведем анализ депозитов юридических и физических лиц за 2006 - 2007гг.

Таблица 3.2

Структура депозитов ЗАО «Райффайзенбанк» за 2006 - 2007 гг.

По данным таблицы 3.2 можно сделать следующие выводы:

1) ЗАО «Райффайзенбанк» проводит активную депозитную политику, привлекая вклады населения и юридических лиц: общий прирост депозитов в 2007 году составил 86% или в абсолютном выражении 48 994 622 тыс. руб.

2) Прирост депозитов юридических лиц составил 101%, что в абсолютном выражении составило 16 226 264 тыс. руб.,

3) Прирост депозитов физических лиц составил 80%, что в абсолютном выражении составило 32 768 358 тыс. руб.

4) Наиболее значительный прирост в структуре депозитов юридических лиц произошли по краткосрочным депозитам: депозиты на срок до 30 дней выросли на 186% или на 9596 346 тыс. руб. абсолютном выражении и депозиты на срок 31 - 90 дней выросли на 516% или на 8106 609 тыс. руб. в абсолютном выражении.

5) Снизились депозиты юридических лиц на средний срок вклада 91 -180 дней на 46%, т.е. практически в два раза, в абсолютном выражении это составило 4103 550 тыс. руб.

6) Значительно (в 6 раз) выросли депозиты юридических лиц на срок от 1 года до 3 лет - на 617% или на 613 891 тыс. руб.

7) Депозиты юридических лиц на срок свыше 3 лет выросли на 67% или на 17 328 тыс. руб.

8) Депозиты физических лиц выросли в целом на 80% или на 32 768 358 тыс. руб. в абсолютном выражении.

9) Наиболее значительный рост среди депозитов физических лиц показали депозиты на срок от 91 до 180 дней, от 181 дня до 1 года и 1 года до 3 лет, показав прирост 152%, 143% и 156% соответственно. В абсолютном выражении они выросли на 2 556 929 тыс. руб., 10 577 774 тыс. руб. и 9 340 782 тыс. руб. соответственно. Рост среднесрочных и долгосрочных вкладов положительно сказывается на деятельности банка, позволяя банку планировать размещение денежных средств на более длительное время. Всегда существует вероятность того, что клиент востребует свои денежные средства ранее срока, несмотря на это, прирост таких вкладов свидетельствует о доверии клиентов банку.

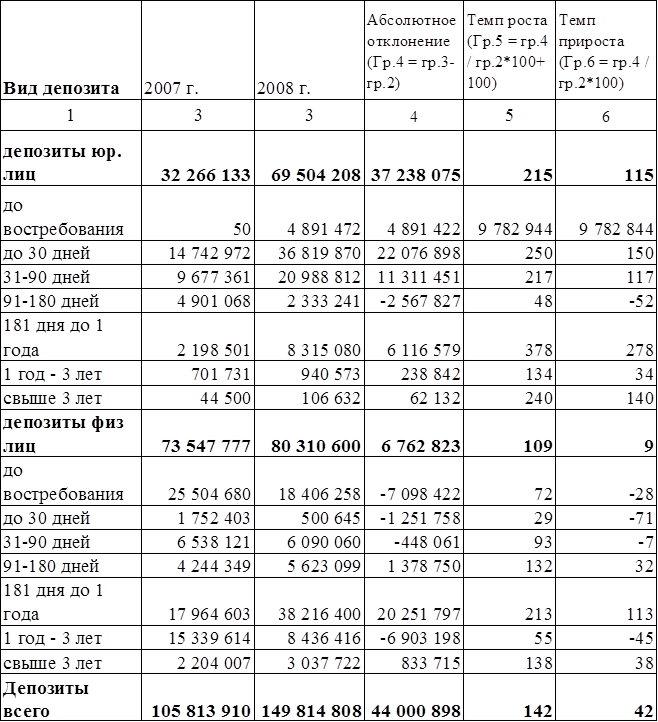

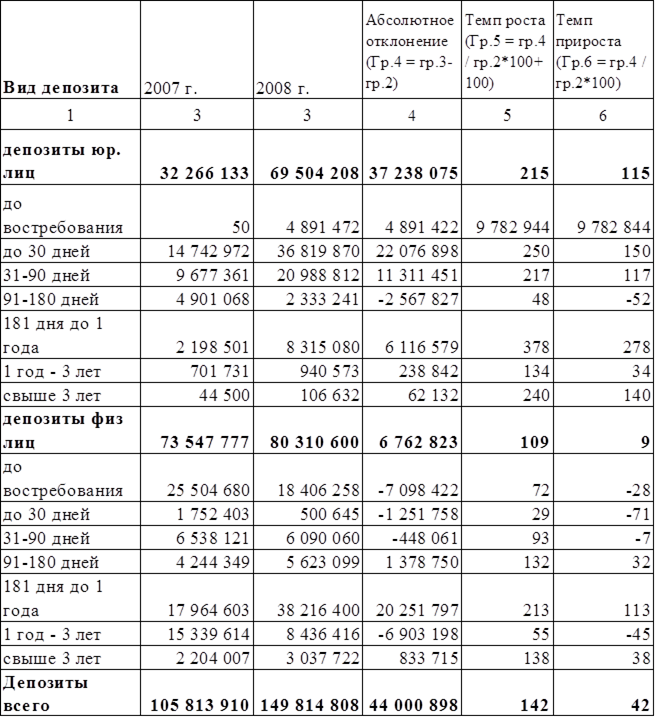

Таблица 3.3

Структура депозитов ЗАО «Райффайзенбанк» за 2007 - 2008 гг.

По данным таблицы 3.3 можно сделать следующие выводы:

1) В 2008 году, несмотря на финансовый экономический кризис рост депозитов в ЗАО «Райффайзенбанк» продолжился: общий прирост депозитов в 2008 году по сравнению с 2007 годом составил 42% или в абсолютном выражении 44 000 898 тыс. руб.

2) Прирост депозитов юридических лиц составил 115%, что в абсолютном выражении составило 37 238 075 тыс. руб.

3) Прирост депозитов физических лиц составил всего 9%, что в абсолютном выражении составило 6 762 823 тыс. руб. Это объясняется тем, что осенью 2008 года вкладчики стали изымать денежные средства из банка и переводить в валюту. Многие снимали средства со счетов и хранили деньги в арендованной ячейке, боясь краха банковского сектора и потери денежных средств со счетов.

4) Наиболее значительный прирост в структуре депозитов юридических лиц произошли по депозитам до востребования и краткосрочным депозитам: депозиты на срок до 30 дней выросли на 150% или на 22076 898 тыс. руб. абсолютном выражении, депозиты на срок 31 - 90 дней выросли на 117% или на 11 311 451 тыс. руб. в абсолютном выражении. Значительный рост депозитов до востребования объясняется тем, что вкладчики снимали денежные средства с вкладов и не пролонгировали договор срочного депозита, а вкладывали его до востребования, это произошло на волне кризиса, когда доверие к банковской системе пошатнулось. При этом снизились вклады юридических лиц по депозитам сроком на 91 - 180 дней на 2567 827 тыс. руб. и увеличились депозиты до востребования на 4 891 422 тыс. руб.

5) Наиболее значительный рост среди депозитов физических лиц показали депозиты на срок от 181 дня до 1 года - 113% или 20 251 797 тыс. руб. в абсолютном выражении.

Выросли депозиты по срокам от 91 - 180 дней и свыше 3 лет - 32% и 38% соответственно, в абсолютном выражении рост составил 1378750 тыс. руб. и 833715 тыс. руб. соответственно.

Депозиты физических лиц по сроку до востребования снизились на 28% или на 7 098 422 тыс. руб., показав тем самым самое большое абсолютное снижение, за ним следуют вклады по сроку от 1 года до 3 лет - снижение на 45% или на 6 903 198 тыс. руб. в абсолютных единицах.

Несмотря на всеобщую панику населения по изыманию денежных средств со счетов банков в ЗАО «Райффайзенбанк» в целом вклады по депозитам показали, хоть и незначительный, но рост, что является положительной тенденцией.

В 2008 году Райффайзен Интернациональ уделял особое внимание росту объема вкладов клиентов, и по состоянию на конец года увеличил этот показатель до 44,2 млрд. евро (рост на 9% в годовом исчислении). Банк сумел значительно укрепить депозитную базу и в целом улучшить ситуацию с ликвидностью, хотя и пережил существенный отток вкладов клиентов в результате финансового кризиса, особенно после сентябрьских событий. Это подтверждает, что банк занимаем прочные позиции на рынке и отражает высокий уровень доверия клиентов к банку Райффайзен.

ЗАКЛЮЧЕНИЕ

Рынок депозитов физических лиц сегодня - наиболее динамично развивающийся сегмент рынка банковских услуг в целом. Так, если рынок банковских депозитов для юридических лиц достаточно стабилен (что объясняется давно устоявшейся «прикрепленностью» российских предприятий к банкам, их обслуживающим), то растущие доходы частных лиц лишены такой предопределенности и становятся предметом ожесточенной конкурентной борьбы между банками.

Четкое представление об основных тенденциях развития рынка депозитов, ясное понимание сильных и слабых сторон конкурентов, знание основных ценовых нюансов формирования депозитных продуктов становится необходимым залогом успешной работы банка на рынке частных депозитов.

В процессе выполнения работы были решены следующие задачи:

1. Изучены виды депозитных операций коммерческого банка

2. Разобран порядок формирования депозитной политики коммерческого банка

3. Изучена нормативно - законодательная база, регулирующую депозитные операции

4. Проанализирован рынок депозитных операций на федеральном и региональном (Нижегородском) уровне

5. Проанализирована деятельность ЗАО «Райффайзенбанка» по депозитным операциям

6. Предложены методы совершенствования депозитных операций в ЗАО «Райффайзенбанк» и в коммерческом банке в целом.

На основании изученного материала еще раз отмечу тот факт, что банкам для осуществления своей коммерческой деятельности необходимо привлекать денежные средства. Главным источником привлечения денежных средств являются депозитные операции банка. Это могут быть срочные вклады и вклады до востребования, как физических, так и юридических лиц. Такая разновидность депозитных операций широко развита в Российской Федерации и вызывает доверие у населения в отличие от депозитных сертификатов.

Опыт России по использованию сберегательных (депозитных) сертификатов для гибкого сбережения средств - особенно по сравнению с североамериканским - выглядит более чем скромно. Объем выпущенных сберегательных (депозитных) сертификатов составляет немногом более 1 процента общего объема привлеченных вкладов (депозитов) физических и юридических лиц.

Причин такого сдержанного использования сберегательных (депозитных) сертификатов российской банковской системой несколько.

Во-первых, культура управления (а не просто сбережения) денежными средствами находится в процессе становления. Населению более привычны обычные вклады.

Во-вторых, банки не проявляют достаточной активности в предложении этого финансового продукта.

В - третьих, положение «О сберегательных и депозитных сертификатах кредитных организаций» требует серьезных доработок и изменений.

В целом нормативно правовая база, регулирующая депозитные операции, претерпевает постоянные изменения. На основании изученных материалов банковского законодательства, регулирующего депозитные операции, можно сделать следующие выводы:

1. Основным законом, регулирующим банковскую деятельность, является Федеральный закон от 2 декабря 1990 г. № 395-1 «О банках и банковской деятельности» [2]. Этот закон постоянно редактируется и претерпевает изменения. Отмечу одно из последних изменений, положительно сказавшихся на правах вкладчиков коммерческих учреждений - это запрет банкам самостоятельно в одностороннем порядке изменять срок действия договора и проценты по срочным вкладам.

2. Федеральный закон от 23.12.03 г. № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации» [3] был принят, в целях обеспечения вкладчикам коммерческих учреждений гарантии возвратов вклада. Изначально застрахованы были суммы вкладов, не превышающие 100 тысяч рублей, со временем сумма увеличилась до 190 тысяч рублей, затем сумма увеличилась до 400 тысяч рублей. В 2008 году в рамках антикризисной политики Правительства сумма возмещения по вкладам выросла до 700 тысяч рублей.

3. В Инструкции Банка России от 14.09.2006 № 28-И «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам)» остался нерешенным вопрос об установлении сотрудниками банка дееспособности клиента, в частности физического лица, открывающего вклад. Здесь прослеживается противоречие между Инструкцией и Гражданским кодексом РФ. В соответствии со ст. 29 ГК РФ и гл. 31 Гражданского процессуального кодекса Российской Федерации признание гражданина недееспособным или ограничение его дееспособности может осуществляться только судом.

4. Недоработано положение «О сберегательных и депозитных сертификатах кредитных организаций» (утв. письмом Банка России от 10 февраля 1992 г. № 14-3-20) [6] в части регулирования депозитных сертификатов. Например, что делать с сертификатом, который первоначально удостоверял депозит юридического лица, а затем был уступлен им (или продан) физическому лицу? Подлежит ли требование, удостоверенное таким сертификатом, защите в рамках системы страхования вкладов, может ли вкладчик, обладающий таким сертификатом, предъявить свое требование к банку в первую очередь? Пожалуй, именно неразвитость рынка сертификатов (включая и правовые ограничения, указанные выше) служит здесь основным препятствием для распространения мошеннических схем. Поэтому одновременно с устранением этих ограничений необходимо решить и данную проблему.

Для эффективного привлечения денежных средств в виде вкладов на свои счета банкам необходимо разрабатывать и реализовывать грамотную депозитную стратегию. Постоянно действующая и актуальная депозитная стратегия коммерческого банка позволяет банку успешно развиваться, вести конкурентную борьбу с другими кредитными и организациями и привлекать денежные средства для осуществления своей деятельности. Депозитная стратегия должна подстраиваться под изменяющиеся условия внешней среды существования кредитной организации, чтобы банк мог предлагать актуальные и конкурентоспособные продукты - депозиты своим клиентам. Усиливающаяся в банковской среде конкуренция заставляет кредитные организации прибегать в процессе борьбы за вкладчика и к таким методам, как предоставление полного комплекса услуг, связанных с обслуживанием счета конкретного клиента. При этом предлагается проведение дополнительных операций, таких, как оформление пластиковых карт, продажа дорожных чеков, конвертация по льготному курсу, ускоренные переводы денежных средств клиента, осуществление коммунальных платежей и т.д. Развитие широкого комплекса банковских услуг значительно повышает привлекательность кредитной организации в глазах имеющихся и потенциальных вкладчиков и способствует расширению ресурсной базы коммерческого банка.

В процессе выпускной квалификационной работы был проведен анализ депозитного рынка на Федеральном уровне и в Нижегородской области. Анализируя состояние депозитного рынка на федеральном уровне в 2008 году можно отметить следующие положительные тенденции:

· сохранилась тенденция роста депозитной базы в банковской системе в целом за период;

· повысился средний уровень процентной ставки депозитной базы и вновь принятых депозитов;

· выросла доля срочных депозитов в структуре принятых депозитов.

Вместе с тем наблюдались и негативные явления:

· увеличилась доля депозитов до востребования в структуре депозитной базы;

· вырос уровень валютной депозитной базы.

В 2009 году банки развернули конкурентную борьбу за депозиты, предлагая вкладчикам высокие ставки по вкладам. Это принесло свои результаты и вклады населения в российских банках увеличились и продолжают расти.

Подводя итоги развития депозитов в Нижегородской области можно сделать следующие выводы:

· Прирост депозитов в Нижегородской области в 2008 году по сравнению с 2007 годом составил 39,77% это означает, что банки региона проводят эффективную депозитную политику, экономика в регионе развивается, растет средняя заработная плата населения.

· В 2008 году значительно выросли вклады в иностранной валюте - прирост составил 203,05%, это объясняется ростом курса валют в 4 квартале 2008 года, и «валютной лихорадкой», когда население бросилось обменивать рубли в валюту, чтобы сохранить свои сбережения.

· Депозиты юридических лиц в 2008 году снизились на 6,13%, тогда как депозиты физических лиц в целом увеличились на 44,86%.

· На фоне экономического кризиса в структуре депозитов рублевые вклады перетекали в валютные сбережения, по юридическим лицам валютные вклады выросли на 747%, в структуре вкладов физических лиц - на 183,53%.

Исследования депозитной стратегии ЗАО «Райффайзенбанка» свидетельствует об эффективности проводимой депозитной политики, каждый год депозиты банка увеличиваются, растут срочные вклады. ЗАО «Райффайзенбанк» меняет депозитную стратегию под изменяющиеся течения рынка банковских услуг, предлагая свои клиентам новые услуги, проценты и сроки по вкладам.

В 2008 году по сравнению с 2007 годом, несмотря на финансовый экономический кризис, рост депозитов в ЗАО «Райффайзенбанк» продолжился: общий прирост депозитов в 2008 году по сравнению с 2007 годом составил 42% или в абсолютном выражении 44 000 898 тыс. руб.

Прирост депозитов юридических лиц в ЗАО «Райффайзенбанк» составил 115%, что в абсолютном выражении составило 37 238 075 тыс. руб.

Прирост депозитов физических лиц составил всего 9%, что в абсолютном выражении составило 6 762 823 тыс. руб. Это объясняется тем, что осенью 2008 года вкладчики стали изымать денежные средства из банка и переводить в валюту. Многие снимали средства со счетов и хранили деньги в арендованной ячейке, боясь краха банковского сектора и потери денежных средств со счетов.

В то же время анализ стоимости банковских ресурсов свидетельствует о том, что российские кредитные организации активно используют лишь фактор манипулирования процентными ставками в своей депозитной политике, чтобы обеспечить приток новых вкладчиков. Но чаще всего банки предлагают набор стандартных продуктов, не основываясь на пожеланиях клиента, и клиент выбирает банк по надежности и сравнению ставки с другими банками. Я предлагаю развивать ЗАО «Райффайзенбанк» направление private banking и депозиты «по индивидуальному пошиву», чтобы угодить даже самым требовательным клиентам.

Основываясь на изученных материалах в процессе выполнения выпускной квалификационной работы, при разработке депозитной политики ЗАО «Райффайзенбанку» следует руководствоваться определенными критериями ее оптимизации, среди которых можно выделить следующие:

· развитие банковских вкладов, вывод на рынок новых вкладов с учетом изменяющегося рынка

· дифференцированный подход к различным группам клиентов, создание private banking ;

· активное продвижение банковских продуктов посредством рекламных акций

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Гражданский кодекс РФ с изменениями от 9 апреля 2009 г.

2. Федеральный закон от 2 декабря 1990 г. № 395-1 «О банках и банковской деятельности»

3. Федеральный закон от 23.12.03 г. № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации»

4. «Положение о порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)» (утв. ЦБ РФ 31.08.1998 № 54-П) (ред. от 27.07.2001) (Зарегистрировано в Минюсте РФ 29.09.1998 № 1619)

5. «Положение о порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками», утвержденное ЦБ РФ 26.06.1998 № 39-П в редакции от 26.11.2007

6. Положение «О сберегательных и депозитных сертификатах кредитных организаций» (утв. письмом Банка России от 10 февраля 1992 г. № 14-3-20)

7. Инструкции Банка России от 14.09.2006 № 28-И «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам)» (в ред. от 14.05.2008 г.)

8. «Бюллетень банковской статистики. Региональное приложение» №2 (34) размещается в представительстве Банка России в сети Интернет по адресу: http://www.cbr.ru.

9. Вестник Банка России № 20 (1111) от 25 марта 2009 г.

10. Белоглазова Г.Н., Кроливецкая Л.П. «Организация деятельности коммерческих банков». М.: Юрайт, 2009.

11. Богданкевич О.А. «Организация деятельности коммерческих банков». М.: Тетрасистемс, 2009. «Банковское дело». М.: Омега - Л, 2009.

12. Галанов В.А. «Основы банковского дела». М.: Инфра - М, 2008.

13. Гусев А.И. Статья: Отечественный private banking продолжает эволюционировать в сторону private wealth management. Журнал: «Инвестиционный банкинг», 2008, № 3

14. Гусев А.И. «Проблематика разработки систем бэк-офиса для российского private banking». Журнал: Банковское дело. 2008. № 4

15. Ермаков С.Л. «Банковское дело. Занимательно о сложном». М.: Вершина, 2008.

16. Жарковская Е.П., Арендс И.О. «Банковское дело». М.: Омега - Л, 2009.

17. Жуков Е.Ф., Эриашвили Н.Д. «Банковское дело». М.: ЮНИТИ, 2008.

18. Коробова Г.Г. «Банковское дело». М.: Магистр, 2009.

19. Коробова Г.Г. «Банковское дело». М.: Экономистъ, 2006.

20. Лаврушин О.И. «Банковское дело». М.: КноРус, 2009.

21. Малахова Н.Г. «Деньги, кредит, банки. Пособие для подготовки к экзаменам». М.: Приор - Издат, 2009.

22. Мурадова С.Ш., Алексеева Е.В. «Банковское дело». М.: Феникс, 2009.

23. Ольхова Р.Г. «Банковское дело. Управление в современном банке. Учебное пособие для ВУЗов». М.: КноРус, 2009.

24. Рыбин В.И. «Национальные банковские системы». М.: Инфра - М, 2009.

25. Саркисянц А.Н. «Банковская розница: замедление роста» Журнал: Бухгалтерия и банки, 2008, № 8

26. Ситникова Е.А. «Депозиты и кредиты: изменения в условиях кризиса» Журнал: Бухгалтерия и банки, 2009, № 3

27. Смирнов И.Е. «На ниве private banking становится теснее» Журнал: Организация продаж банковских продуктов, 2007, № 4

28. Тихомирова Е.И. «Банковское дело. Кредитная деятельность коммерческих банков». М.: КноРус, 2009.

29. Уэрта де Сото Х. «Деньги, банковский кредит и экономические циклы», М.: Социум, 2008.

30. Чернецов С.А. «Деньги, кредит, банки». М.: Магистр, 2009.

31. Эриашвили Н.Д., Жуков Е.Ф. «Банковское дело». М.: Юнити - Дана, 2007.

32. http://www.cbr.ru. - сайт Центрально Банка РФ

ПРИЛОЖЕНИЕ

Приложение 10

Таблица 1

Структура рынков депозитов по виду валют на Федеральном уровне

Таблица 2.

Структура рынков депозитов по виду валют за 2005-2008 гг. на Федеральном уровне.

Приложение 11

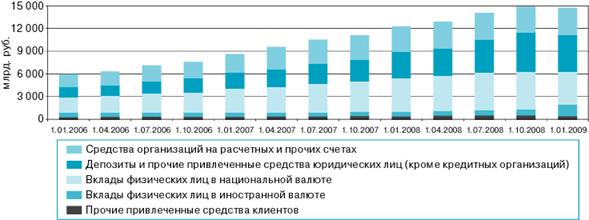

Рисунок 1. Динамика и структура привлеченных средств клиентов на Федеральном уровне

Рисунок 2. Динамика и структура вкладов физических лиц по срокам привлечения на Федеральном уровне

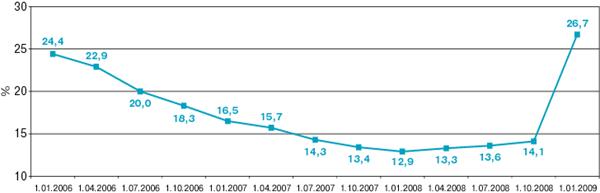

Рисунок 3. Динамика доли вкладов в иностранной валюте в общем объеме вкладов физических лиц на Федеральном уровне

Приложение 12

Таблица 3

Объем привлеченных банковских вкладов (депозитов) юридических и физических лиц в рублях и иностранной валюте за 2007 - 2008 гг. в Нижегородской области

| Период | 2007 г, млн. руб. | 2008 г. млн. руб. | Абсолютное отклонение, (Гр.4 = гр.3-гр.2) | Темп роста, % Гр.5 = гр.4 / гр.2*100+ 100 | Темп прироста, % Гр.5 = гр.4 / гр.2*100 |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Депозиты всего, в т.ч. | 122 087,60 | 170 646,30 | 48 558,70 | 139,77 | 39,77 |

| в рублях | 111 937 | 139 884,50 | 27 947,50 | 124,97 | 24,97 |

| в ин. валюте | 10 150,7 | 30 761,80 | 20 611,10 | 303,05 | 203,05 |

Таблица 4.

Структура депозитов юридических лиц за 2007 - 2008 гг. в Нижегородской области

| Период | 2007 г, млн. руб. | 2008 г. млн. руб. | Абсолютное отклонение, (Гр.4 = гр.3-гр.2) | Темп роста, % Гр.5 = гр.4 / гр.2*100+ 100 | Темп прироста, % Гр.5 = гр.4 / гр.2*100 |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Депозиты юр. лиц всего, в т.ч. | 12188,90 | 11442 | -746,90 | 93,87 | -6,13 |

| в рублях | 11837,20 | 8463,10 | - 3374,10 | 71,49 | -28,51 |

| в ин. валюте | 351,70 | 2978,90 | 2627,20 | 847 | 747 |

Приложение 13

Таблица 5.

Структура депозитов физических лиц за 2007 - 2008 гг. в Нижегородской области

| Период | 2007 г, млн. руб. | 2008 г. млн. руб. | Абсолютное отклонение, (Гр.4 = гр.3-гр.2) | Темп роста, % Гр.5 = гр.4 / гр.2*100+ 100 | Темп прироста, % Гр.5 = гр.4 / гр.2*100 |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Депозиты физ. лиц всего, в т.ч. | 109898,70 | 159204,30 | 49305,60 | 144,86 | 44,86 |

| в рублях | 100099,80 | 131421,40 | 31321,60 | 131,29 | 31,29 |

| в ин. валюте | 9799 | 27782,90 | 17983,90 | 283,53 | 183,53 |

Таблица 6

Банки, привлекшие больше всего депозитов физических лиц (на 1 января 2009 года)

| Место | Банк | Общая сумма депозитов (тыс. руб.) |

| 1 | СБЕРБАНК РОССИИ | 3 076 857 255 |

| 2 | "ВТБ 24" | 306 727 651 |

| 3 | БАНК МОСКВЫ | 159 056 268 |

| 4 | РОСБАНК | 152 042 700 |

| 5 | ГАЗПРОМБАНК | 151 819 718 |

| 6 | РАЙФФАЙЗЕНБАНК | 149 814 808 |

| 7 | АЛЬФА-БАНК | 82 298 393 |

| 8 | "УРАЛСИБ" | 66 124 282 |

| 9 | "ВОЗРОЖДЕНИЕ" | 51 433 985 |

| 10 | РОССЕЛЬХОЗБАНК | 51 422 172 |

Приложение 14

Таблица 7

Структура депозитов ЗАО «Райффайзенбанк» за 2006 - 2007 гг.

Приложение 15

Таблица 8

Структура депозитов ЗАО «Райффайзенбанк» за 2007 - 2008 гг.

[1] По данным Агентства Страхования вкладов

СОДЕРЖАНИЕ

ВВЕДЕНИЕ.. 3

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ФОРМИРОВАНИЯ ДЕПОЗИТНОЙ ПОЛИТИКИ КОММЕРЧЕСКИХ БАНКОВ.. 5

1.1. Понятие и классификация депозитных операций коммерческого банка. 5

1.2. Формирование депозитной политики коммерческих банков в системе управления банковскими ресурсами. 3

1.3. Нормативно - правовая база, регулирующая депозитные операции. 3

2. АНАЛИЗ СОСТОЯНИЯ РЫНКА ДЕПОЗИТНЫХ УСЛУГ В СОВРЕМЕННЫХ УСЛОВИЯХ.. 3

2.1. Сравнительный анализ динамики и структуры рынка депозитов на федеральном уровне. 3

2.2. Состояние депозитного рынка Нижегородской области. 3

3. РАЗРАБОТКА ПРЕДЛОЖЕНИЙ ПО СОВЕРШЕНСТВОВАНИЮ ДЕПОЗИТНОЙ ПОЛИТИКИ 52

3.1. Краткая характеристика ЗАО «Райффайзенбанка». 52

3.2. Анализ деятельности ЗАО «Райффайзенбанка» по депозитным операциям.. 3

3.3. Предложения по совершенствованию депозитной политики коммерческих банков. 3

ЗАКЛЮЧЕНИЕ.. 3

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ... 76

ПРИЛОЖЕНИЕ.. 78

ВВЕДЕНИЕ

Определенная специфика банковского дела накладывает свой отпечаток на формирование ресурсов коммерческого банка - основная его часть формируется за счет заемных средств, путем привлечения денежных средств от населения, организаций и юридических лиц в форме вкладов (депозитов), открытия расчетных счетов юридическим лицам, лицевых счетов физическим лицам.

Основную часть ресурсов банков формируют привлеченные средства, которые покрывают до 90% всей потребности в денежных средствах для осуществления активных банковских операций. Привлекаемые банками средства разнообразны по составу. Главными их видами являются средства, привлеченные банками в процессе работы с клиентурой (депозиты), средства, аккумулированные путем выпуска собственных долговых обязательств (депозитные и сберегательные сертификаты).

Привлекая денежные средства, банк проводит пассивные операции, которые необходимы для проведения активных операций банка. Привлечение депозитов относится также к пассивным операциям банка.

Депозиты - это главный вид привлекаемых коммерческими банками ресурсов. Действительно, именно они раскрывают содержание деятельности коммерческого банка как посредника в приобретении ресурсов на свободном рынке кредитных ресурсов. Поэтому банку для осуществления своей коммерческой деятельности необходимо разрабатывать и осуществлять эффективную депозитную политику, которая будет учитывать все потребности и изменения рынка банковских услуг.

В последнее время в связи с мировым финансовым экономическим кризисом сектор банковских услуг претерпел значительные изменения, в последние месяцы 2008 года был значительный отток денежных вкладов (депозитов) из банков, что отрицательно сказалось на банковской ликвидности. Кроме того, многие банки свернули активную деятельность по кредитованию населения и юридических лиц из-за нехватки финансовых ресурсов. Такая ситуация мобилизовала руководство банков искать новые пути привлечения банковских вкладов и проводить «гибкую» депозитную политику.

Актуальность темы работы связана с видением проблем банков по формированию ресурсной базы и эффективному их размещению в условиях нестабильного уровня инфляции и значительного колебания курса российской валюты и ужесточения требований органов, регулирующих банковскую сферу.

Цель дипломной работы состоит в изучении депозитных операций и совершенствования депозитной политики коммерческого банка на примере ЗАО «Райффайзенбанк».

В соответствии с поставленной целью необходимо решить следующие задачи дипломной работы:

1. Изучить понятие депозитных операций коммерческого банка

2. Изучить порядок формирования депозитной политики коммерческого банка

3. Изучить нормативно - законодательную базу, регулирующую депозитные операции

4. Проанализировать рынок депозитных операций на федеральном и региональном уровне

5. Проанализировать деятельность ЗАО «Райффайзенбанка» по депозитным операциям

6. Предложить методы совершенствования депозитных операций в ЗАО «Райффайзенбанк»

Объектом исследования является закрытое акционерное общество «Райффайзенбанк».

Предмет исследования – депозитные операции и депозитная политика ЗАО «Райффайзенбанк».

Теоретические основы дипломной работы составили научные труды отечественных ученых Белоглазова Г.Н., Жуков Е.Ф., Коробова Г.Г.,

Лаврушин О.И., Жарковская Е.П. и др.

Информационной базой при написании дипломной работы послужили: учебная литература, статистические сборники, периодические издания, справочно-информационные системы; Гражданский кодекс РФ; Федеральный закон «О банках и банковской деятельности в Российской Федерации»; Федеральный закон «О Центральном банке Российской Федерации», а также другие нормативные акты.

Практической значимостью данной дипломной работы является то, что она может быть использована в качестве дополнительного материала для более детального изучения данной темы студентами. Дипломная работа имеет практическую ценность, основным назначением которой может послужить наглядность депозитной политики ЗАО «Райффайзенбанк», данная информация будет полезна для внутреннего пользования в принятии определенных решений, так и для пользователей банковских услуг при достаточно крупных вложениях.

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ФОРМИРОВАНИЯ ДЕПОЗИТНОЙ ПОЛИТИКИ КОММЕРЧЕСКИХ БАНКОВ

Понятие и классификация депозитных операций коммерческого банка

Коммерческим банком является учреждение, осуществляющее на договорных условиях кредитно-расчетное и иное банковское обслуживание юридических и физических лиц путем совершения операций и оказания услуг. Основной целью их деятельности является получение прибыли. Основное назначение банка – посредничество в перемещении денежных средств от кредиторов к заемщикам и от продавцов к покупателям.

Коммерческие банки действуют на основании лицензий на совершение банковских операций, получаемых от ЦБ РФ. Банки имеют право создавать дочерние банки и дочерние кредитные учреждения. В России банки могут создаваться на основе любой формы собственности – частной, коллективной, акционерной, смешанной. Для формирования уставных капиталов российских банков допускается привлечение иностранных инвестиций.

По способу формирования уставного капитала банки подразделяются на акционерные и паевые. Для акционерного банка характерно, что собственником его капитала выступает само общество, т.е. банк. Паевые коммерческие банки организованы на принципах общества с ограниченной ответственностью, т.е. общества ответственность каждого пайщика ограничена пределами его вклада в общий капитал банка.

Организационное устройство коммерческих банков соответствует общепринятой схеме управления акционерного общества. Высшим органом коммерческого банка является Общее собрание акционеров, которое должно проходить не реже одного раза в год. На нем присутствуют представители всех акционеров банка при наличии у них доверенностей. Общее руководство деятельностью банка осуществляет Совет банка, который определяет порядок и сроки выборов его членов, общие направления деятельности банка, рассматривает проекты кредитных и других планов банка, утверждает планы доходов и расходов и прибыли банка, рассматривает вопросы об открытии и закрытии филиалов банка и другие вопросы, связанные с деятельностью банка, его взаимоотношениями с клиентами и перспективами его развития. Непосредственно деятельностью коммерческого банка руководит Правление. Правление состоит из председателя Правления (президента), его заместителей (вице-президентов) и других членов. При Правлении банка обычно создаются кредитный комитет и ревизионная комиссия. В функции кредитного комитета входят: разработка кредитной политики банка, структуры привлекаемых средств и их размещения; разработка заключений по предоставлению наиболее крупных ссуд (превышающих установленные лимиты); рассмотрение вопросов, связанных с инвестированием, ведением трастовых операций. Ревизионная комиссия избирается общим собранием участников и подотчетна Совету банка. Результаты проведенных проверок комиссия направляет Правлению банка.

Сущность деятельности банка проявляется через его функции, основными из которых являются следующие:

– мобилизация временно свободных денежных средств и превращение их в капитал;

– кредитование предприятий, государства и населения;

– осуществление расчетов и платежей в хозяйстве;

– эмиссионно-учредительская функция;

– консультирование, представление экономической и финансовой информации.

Выполняя функцию мобилизации временно свободных денежных средств и превращения их в капитал, банки аккумулируют денежные доходы и сбережения в форме вкладов. Привлеченные средства банк использует для кредитования государства, юридических и физических лиц. Одной из функций коммерческих банков является обеспечение расчетно-платежного механизма. Выступая в качестве посредников в платежах, банки выполняют для своих клиентов операции, связанные с проведением расчетов и платежей. Эмиссионно-учредительская функция осуществляется коммерческими банками путем выпуска и размещения ценных бумаг. Располагая возможностями постоянно контролировать экономическую ситуацию, коммерческие банки оказывают клиентам консультационные услуги [12, С. 36].

Экономическую основу операций банка составляет движение денежных средств. В условиях рыночной экономики все операции коммерческого банка можно условно разделить на три основные группы:

– пассивные операции (операции по привлечению средств в банк и формирование его ресурсов);

– активные операции (размещение ресурсов банка);

– активно-пассивные (комиссионные, посреднические операции, выполняемые банком по поручению клиентов за определенную плату).

Основной объем банковских ресурсов формируется за счет привлеченных средств, аккумуляция которых осуществляется банком в процессе проведения депозитных и внедепозитных операций.

Собственные средства банка выполняют несколько важных функций:

1) Защитная функция. Значительная доля активов банка (примерно 88%) финансируется вкладчиками. Поэтому главной функцией акционерного капитала банка и приравненных к нему средств является защита интересов вкладчиков. Защитная функция собственных средств означает возможность выплаты компенсации вкладчикам в случае банкротства банка. Тема защитной функции капитала банка особенно актуальна сегодня, поскольку в нашей стране существует ряд проблем. С одной стороны, еще не создана эффективная система страхования депозитов; с другой – нестабильная экономическая ситуация приводит к банкротству банков и потере вкладчиками своих средств. Поэтому для нашей страны наличие собственного капитала является первым условием надежности банка.

2) Оперативная функция. Для начала успешной работы банку необходим стартовый капитал, который используется на приобретение земли, зданий, оборудования, а также создание финансовых резервов на случай непредвиденных убытков. На эти цели используется также собственный капитал.

3) Регулирующая функция. Помимо обеспечения финансовой основы для операций и защиты интересов вкладчиков, собственные средства банков выполняют также регулирующую функцию, которая связана с особой заинтересованностью общества в успешном функционировании банков, а также с законами и правилами, позволяющими государственным органам контролировать проводимые операции.

Собственный капитал банка – основа наращивания объемов его активных операций. Поэтому для каждого банка чрезвычайно важно находить источники его увеличения. Ими могут быть: нераспределенная прибыль прошлых лет, включая резервы банка; размещение дополнительных выпусков ценных бумаг или привлечение новых пайщиков. В составе собственных средств банка выделяют: уставный, резервный и другие специальные фонды, а также нераспределенную в течение года прибыль.

Подводя итог вышесказанному, необходимо отметить, что значение собственных ресурсов банка состоит прежде всего в том, чтобы поддерживать его устойчивость. На начальном этапе создания банка именно собственные средства покрывают первоочередные расходы, без которых банк не может начать свою деятельность. За счет собственных ресурсов банки создают необходимые им резервы. Наконец, собственные ресурсы являются главным источником вложений в долгосрочные активы.

Депозитные операции - это операции банков по привлечению денежных средств юридических и физических лиц во вклады либо на определенный срок, либо до востребования. В качестве субъектов депозитных операций выступают предприятия всех организационно-правовых форм и физические лица. Объектами депозитных операций являются депозиты, т.е. суммы денежных средств, которые субъекты депозитных операций вносят на банковские счета [10, С. 84].

| Депозиты по категориям вкладчиков | |

| |

| юридических лиц (предприятий, организаций, других банков) | физических лиц |

| Депозиты по форме изъятия | ||

|

| |

| до востребования (обязательства, не имеющие конкретного срока) | срочные (обязательства, имеющие определенный срок) | условные (средства, подлежащие изъятию при наступлении за ранее оговоренных условий) |

- Депозиты до востребования представляют собой средства, которые могут быть востребованы в любой момент без предварительного согласия банка со стороны клиента. К ним относятся:

· средства на расчетных, текущих, бюджетных и прочих счетах,

связанных с совершением расчетов или целевым использованием

средств;

· средства на корреспондентском счете банка, открытом в РКЦ;

средства на счете ЛОРО при установлении корреспондентских отношений с другими банками;

· вклады до востребования.

У большинства коммерческих банков депозиты до востребования составляют наибольшую долю в структуре привлеченных средств. Это, кaк правило, самый дешевый источник образования банковских ресурсов. Возможность владельца счета в любой момент изъять средства требует наличия в обороте банка повышенной доли высоколиквидных активов за счет сокращения доли менее ликвидных, но приносящих высокие доходы активов. Поэтому по остаткам на счетах до востребования банки начисляют очень низкий процент либо вообще его не начисляют. В некоторых странах вообще запрещено законом начисление процентов по этим вкладам, ибо в конкурентной борьбе за пассивы банки повышают процентные ставки по счетам клиентов, одновременно стремясь не допускать снижения прибыли, и решают эту проблему за счет рисковых кредитных вложений, приносящих повышенный доход, однако рисковые ссуды негативно отражаются на ликвидности банка. Невзирая на высокую подвижность средств на счетах до востребования, имеется возможность определить их минимальный неснижаемый остаток и использовать его в качестве стабильного кредитного ресурса.

Расчет доли «коротких» денег, которые можно трансформировать в «длинные» на определенный период, производится по формуле:

А =  , (1)

, (1)

где А - доля «коротких» денег, которые можно трансформировать в «длинные» на определенный период;

Оср - средний остаток средств на счетах до востребования за период;

О кр - кредитовый оборот по счетам до востребования за период.

К числу депозитов до востребования следует отнести и так называемый контокоррентный счет.

Контокоррент - это соединение текущего счета со ссудным [11, С. 98]. Кредитовое сальдо означает, что клиент располагает собственными средствами, дебетовое - задолженность банку. Проценты по остатку на контокорренте начисляются в пользу банка по более высокой ставке, чем в пользу клиента. Контокоррентные счета открываются надежным клиентам, первоклассным заемщикам как знак особого доверия. Определенное сходство с контокоррентным счетом имеет счет с овердрафтом. Это счет, по которому на основе соглашения между клиентом и банком допускается в определенном размере превышение суммы списания по счету над величиной остатка средств, что означает заимствование кредита. Однако следует учитывать различия между этими счетами. При овердрафте, в отличие от контокоррента, такие заимствования осуществляются от случая к случаю, носят нерегулярный характер. Соответственно для этого счета более характерен пассивный остаток. Кроме того, контокоррентные счета открываются в адрес хозяйственных организаций - юридических лиц, в то время как счета с овердрафтом могут быть открыты и не юридическим лицам, а также физическим для покрытия временных разрывов в поступлении и расходовании средств.

К депозитам до востребования относятся корреспондентские счета банков, открываемых в РКЦ или банках-корреспондентах с целью осуществления расчетов и платежей в одностороннем порядке или по поручению друг друга. Корреспондентские счета подразделяются на два вида: НОСТРО (наши счета в банке-корреспонденте) и ЛОРО (их счета в нашем банке). Как правило, при установлении корреспондентских отношений между банками стороны предусматривают возможность образования овердрафта по этим счетам, предельный размер которого определяется условиями договора о корреспондентских отношениях между банками. Кредитовое сальдо по счетам НОСТРО и ЛОРО отражает в балансе банка ресурсы, поступившие в его распоряжение от банков-корреспондентов [16, С.65].

Открытие и обслуживание всех видов счетов до востребования предусматривает составление и оформление между банком и клиентом соответствующего договора. Если счет открывается физическому лицу, то данный договор называется договором банковского вклада до востребования. Для расчетных и текущих счетов юридических лиц предусматривается заключение договора банковского счета. Оба договора являются публичными и стандартными для всех клиентов банка. При этом заключение договора банковского вклада осуществляется сотрудниками операционных подразделений и бухгалтерии банка, а договора банковского счета - сотрудниками управления пассивных операций и клиентского отдела кредитной организации. При открытии корреспондентских счетов между банками подписывается договор об установлении корреспондентских отношений, на основании которого осуществляется процедура открытия и обслуживания счетов данного вида. Договор составляется и оформляется работником управления межбанковского кредитования и корреспондентских отношений коммерческого банка.

- Срочные вклады - это депозиты, привлекаемые на определенный срок. Размер вознаграждения, выплачиваемого клиенту по срочномувкладу, зависит от срока, суммы депозита и выполнения вкладчиком условий договора. Твердо обозначенный срок хранения очень важен для поддержания ликвидности баланса коммерческого банка. Разумеется, это и позволяет банкам начислять по срочным договорам повышенные проценты. Сумма срочного вклада остается неизменной в течение всего срока действия договора о срочном депозитном вкладе. Ее нельзя увеличить или уменьшить иначе, как досрочно расторгнув договор. Но при этом вкладчику начисляются проценты по пониженной ставке либо не начисляются вовсе. Срочные вклады нельзя использовать для текущих платежей. По истечении срока вклад может быть изъят вкладчиком в любой момент [16, С.81].

Особое положение в зарубежной практике занимают сберегатель ные вклады. Основное их отличие от депозитов состоит в невозможности совершения платежей с таких счетов. Сберегательные вклады изначально делаются с целью накопления или сохранения денежных сбережений. В отечественной банковской практике при отсутствии такого понятия, как переуступка права требования по депозиту другому лицу (за исключением депозитных сертификатов, рассмотренных ниже), под сберегательными вкладами понимаются прежде всего операции с населением. Исторически сложившуюся на данный вид деятельности монополию со стороны Сбербанка удалось преодолеть с возникновением новых коммерческих банков, взявших на вооружение опыт Сберегательного банка и существенно разнообразивших условия обслуживания клиентуры.

Определяющим фактором при установлении размера процентной ставки по срочным вкладам является срок, на который размещены средства: чем длиннее срок, тем выше уровень процента. Существенным фактором является и частота выплаты дохода: чем реже осуществляются выплаты, тем выше уровень процентной ставки.

Для повышения заинтересованности вкладчиков в размещении своих средств банком используются различные способы исчисления и выплаты процентов. Традиционным видом исчисления дохода являются простые проценты, когда в качестве базы для расчета используется фактический остаток вклада и расчет производят исходя из предусмотренной договором процентной ставки.

Другим видом расчета дохода являются сложные проценты (начисление процента на процент). В этом случае по истечении расчетного периода на сумму вклада начисляется процент и полученная величина присоединяется к сумме вклада. Таким образом, в следующем расчетном периоде процентная ставка применяется к новой базе, возросшей на сумму начисленного ранее дохода. Сложные проценты целесообразно использовать в том случае, если фактическая выплата дохода осуществляется по окончании срока действия вклада. Разумно спланированная процентная политика позволяет коммерческому банку увеличивать свои ресурсы без значительного увеличения расходов при получении максимальной прибыли.

Разновидностью срочных вкладов являются депозитные и сберегательные сертификаты.

Счета по вкладам (депозитам) необходимо отличать от депозитных счетов. Согласно п. п. 2.9 - 2.10 Инструкции Банка России от 14 сентября 2006 г. № 28-И «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам)» (в ред. от 14 мая 2008 г.) счета по вкладам (депозитам) открываются физическим и юридическим лицам для учета денежных средств, размещаемых в кредитных организациях (филиалах) с целью получения доходов в виде процентов, начисляемых на сумму размещенных денежных средств. Депозитные счета открываются судам, подразделениям службы судебных приставов, правоохранительным органам, нотариусам для зачисления денежных средств, поступающих во временное распоряжение, при осуществлении ими своей служебной деятельности и в установленных законодательством РФ случаях (ст. 327 ГК РФ; ст. ст. 94, 96, 108 - 109, ч. 3 ст. 182, ч. 2 ст. 283, ч. 1 ст. 298 АПК РФ; пп. "в" п. 1, пп. "б" п. 2 ч. 2 ст. 82, ст. 106 УПК РФ; ст. ст. 87 - 88 Основ законодательства РФ о нотариате от 11 февраля 1993 г.; п. 7 ч. 7 ст. 36, ч. ч. 1, 7 и 11 ст. 70, ч. ч. 1, 3 ст. 71, ч. ч. 2, 4 - 7 ст. 76, ч. ч. 7 и 12 ст. 82, ч. 12 ст. 87, ч. 5 ст. 107, ч. ч. 1 - 4 ст. 110 Федерального закона от 2 октября 2007 г. № 229-ФЗ "Об исполнительном производстве" (в ред. от 13 мая 2008 г.)).

Следовательно:

а) депозитные счета открываются на основании договора банковского счета, а счета по вкладам (депозитам) - на основании договора банковского вклада;

б) операции по депозитным счетам осуществляются в рамках исполнения профессиональных публично-правовых функций соответствующих органов (лиц), в то время как счета по вкладам (депозитам) в большинстве своем носят частный характер;

в) открытие депозитных счетов не преследует цели получения дохода владельцем счета и проценты по ним не начисляются, в то время как счета по вкладам (депозитам) открываются для получения процентного дохода.

Сберегательный (депозитный) сертификат является ценной бумагой, удостоверяющей сумму вклада, внесенного в кредитную организацию, и права вкладчика (держателя сертификата) на получение по истечении установленного срока суммы вклада и обусловленных в сертификате процентов в кредитной организации, выдавшей сертификат, или в любом ее филиале [17, С.114].

Сертификаты могут выпускаться как в разовом порядке, так и сериями. Сертификаты могут быть именными или на предъявителя. Сертификат не может служить расчетным или платежным средством за проданные товары или оказанные услуги.

Денежные расчеты по купле-продаже депозитных сертификатов, выплате сумм по ним осуществляются а безналичном порядке, а сберегательных сертификатов - как и безналичном порядке, так и наличными средствами.

Сертификаты выпускаются в валюте Российской Федерации. Выпуск сертификатов в иностранной валюте не допускается. Владельцами сертификатов могут быть резиденты и нерезиденты в соответствии с действующим законодательством Российской Федерации и нормативными актами Банка России.

Денежные обязательства, возникающие при выпуске и обращении сертификатов, могут быть оплачены нерезидентами только с рублевых счетов, открытых в уполномоченных банках в соответствии с Инструкцией Банка России «О видах специальных счетов резидентов и нерезидентов» от 7 июня 2004 г. № 116-И.

Сертификаты должны быть срочными. Процентные ставки по сертификатам устанавливаются уполномоченным органом кредитной организации. Проценты по первоначально установленной при выдаче сертификата ставке, причитающиеся владельцу по истечении срока обращения (когда владелец сертификата получает право востребования вклада или депозита по сертификату), выплачиваются кредитной организацией независимо от времени его покупки. В случае досрочного предъявления сберегательного (депозитного) сертификата к оплате кредитной организацией выплачивается сумма вклада и проценты по ставкам вкладов до востребования, если условиями сертификата не установлен иной размер процентов.

Если срок получения вклада (депозита) по сертификату просрочен, то кредитная организация несет обязательство оплатить означенные в сертификате суммы вклада и процентов по первому требованию его владельца. За период с даты востребования сумм по сертификату до даты фактического предъявления сертификата к оплате проценты не выплачиваются.