Нормативы достаточности нормативного капитала — это установленное предельное процентное соотношение размера (части) нормативного капитала банка, небанковской кредитно-финансовой организации и рисков, принимаемых на себя банком, небанковской кредитно-финансовой организацией.

Нормативный капитал банка, небанковской кредитно-финансовой организации состоит из основного капитала (капитала I уровня) и дополнительного капитала (капитала II и III уровня), за вычетом иммобилизации, недосозданных специальных резервов на покрытие возможных убытков по активам и операциям, не отраженным на балансовых счетах, имущества, переданного банком в доверительное управление, выданных займов, а также предоставленного субординированного кредита (займа).

Основной капитал (капитал I уровня) состоит из зарегистрированного уставного фонда; эмиссионного дохода; фондов и прибыли прошлых лет, подтвержденных аудиторской организацией (аудитором — индивидуальным предпринимателем), кроме фонда дивидендов.

Дополнительный капитал II уровня включает прибыль прошлых лет, не подтвержденную аудиторской организацией; прибыль текущего года с учетом использования; фонды, сформированные за счет прибыли, включенной в дополнительный капитал; суммы переоценки основных средств, незавершенного строительства и неустановленного оборудования, произведенной в соответствии с законодательством Республики Беларусь; суммы переоценки ценных бумаг (за исключением именных приватизационных чеков "Имущество").

Дополнительный капитал III уровня включает краткосрочный субординированный кредит (заем).

Прибыль прошлых лет и сформированные за счет нее фонды не включаются в расчет дополнительного капитала в случае отсутствия аудиторского подтверждения после 1 июля следующего года.

При расчете нормативного капитала в расчет принимается дополнительный капитал (II и III уровня в совокупности) в сумме, не превышающей сумму основного капитала.

Под иммобилизацией понимается недостаток источников собственных средств на покрытие затрат капитального характера, рассчитываемый как разница между указанными источниками и затратами.

Источники собственных средств рассчитываются как сумма амортизации собственных основных средств, включая основные средства, сданные в аренду; уставного фонда; эмиссионного дохода; фондов банка, небанковской кредитно-финансовой организации, в том числе фондов переоценки; прибыли (убытков) прошлых лет и текущего года с учетом использования.

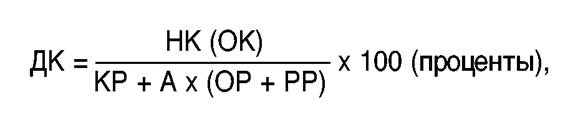

Достаточность нормативного капитала рассчитывается по формуле:

где ДК — достаточность нормативного капитала;

НК — размер нормативного капитала;

ОК — размер основного капитала;

КР — общая сумма активов и внебалансовых обязательств за вычетом суммы созданных резервов, оцененных по уровню кредитного риска (величина кредитного риска);

РР — общая сумма активов и внебалансовых обязательств за вычетом суммы созданных резервов, оцененных по уровню рыночного риска (величина рыночного риска);

ОР — величина операционного риска;

А — число, равное 8,3 (при расчете значения достаточности нормативного капитала) и 16,7 (при расчете значения достаточности основного капитала) для банков, небанковских кредитно-финансовых организаций, осуществляющих деятельность в первые два года после их государственной регистрации; равное 12,5 (при расчете значения достаточности нормативного капитала) и 25 (при расчете значения достаточности основного капитала) для банков, небанковских кредитно-финансовых организаций — в последующие годы деятельности.

В целях надзора за достаточностью нормативного капитала устанавливаются следующие нормативы:

¨ норматив достаточности нормативного капитала — в первые два года после государственной регистрации вновь создаваемого (реорганизованного) банка, небанковской кредитно-финансовой организации устанавливается в размере 12 процентов, в последующие годы деятельности — 8 процентов;

¨ норматив достаточности основного капитала — в первые два года после государственной регистрации вновь создаваемого (реорганизованного) банка, небанковской кредитно-финансовой организации устанавливается в размере 6 процентов, в последующие годы деятельности — 4 процента.

Таким образом, собственный капитал играет огромное значение в обеспечении ликвидного и безопасного функционирования деятельности банков.

Для оценки достаточности капитала сначала проанализируем структуру пассивов.

Таблица 2.2 - Динамика изменения пассивов филиала 302 АСБ “Беларусбанк” г. Гомеля, в 2008-2009 г.г., в млн.руб.

| Наименование статьи | На 1.01.2009 г. | Удельн. вес % к итогу | На 1.01.2010 г. | Удельн. вес % к итогу | Изменение по абсол. сумме | Изме-нение по удель-ному весу,% | Темп роста, % |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| ОБЯЗАТЕЛЬСТВА | 10954413,2 | 85,34 | 7456996,6 | 83,74 | -3497416,6 | -1,61 | 68,1 |

| Средства Национального банка | 789103,1 | 6,15 | 153672,5 | 1,73 | -635430,6 | -4,42 | 19,5 |

| Кредиты и другие средства банков | 999019,9 | 7,78 | 342284,2 | 3,84 | -656735,7 | -3,94 | 34,3 |

| Средства клиентов | 8554478,8 | 66,65 | 6295695,8 | 70,70 | -2258783 | 4,05 | 73,6 |

| Ценные бумаги, выпущенные банком | 82146,4 | 0,64 | 62079,8 | 0,70 | -20096,6 | 0,06 | 75,6 |

| Прочие обязательства | 529665 | 4,13 | 603234,3 | 6,77 | 73569,3 | 2,65 | 113,9 |

| КАПИТАЛ | 0 | 0,00 | 0,0 | ||||

| Уставный фонд | 1437530,9 | 11,20 | 1175152 | 13,20 | -262378,9 | 2,00 | 81,7 |

| Эмиссионный доход | - | - |

| 0,0 | |||

| Резервный фонд | 32799,5 | 0,26 | 22730,8 | 0,26 | -10068,7 | 0,00 | 69,3 |

Продолжение таблицы 2.2

| Наименование статьи | На 1.01.2009 г. | Удельн. вес % к итогу | На 1.01.2010 г. | Удельн. вес % к итогу | Изменение по абсол. сумме | Изме-нение по удель-ному весу,% | Темп роста, % |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Накопленная прибыль | 219078,8 | 1,71 | 111244 | 1,25 | -107834,8 | -0,46 | 50,8 |

| Фонд переоценки статей баланса | 191981 | 1,50 | 139263,4 | 1,56 | -52717,6 | 0,07 | 72,5 |

| ВСЕГО капитал | 1881390,2 | 14,66 | 1448390,2 | 16,26 | -433000 | 1,61 | 77,0 |

| ИТОГО обязательства и капитал | 12835803,4 | 100,00 | 8905356,8 | 100,00 | -3930446,6 | 0,00 | 69,4 |

Анализируя структуру обязательств данного банка можно отметить следующие закономерности. Положительным является роста в удельном весе денежных средств клиентов на 4,05 % (с 66,65 % до 70,7%), несколько негативным является снижение кредитов банков и ресурсов от Национального банка.

Однако это всё происходит при значительных снижениях абсолютных сумм обязательств данного банка (так например, средства клиентов, преобладающие в структуре обязательств на 1.01.2010 года составили только 73,6 % к уровню 1.01.2009 года).

Та же закономерности касается и капитала банка, который снизился на 433000 млн. руб. Темпы снижения капитала банка составили 23,3 %, что особенно негативно характеризует управление данным банком, что произошло не только снижение обязательств, но и снижение собственного капитала.

Далее проанализируем непосредственного структуру собственного капитала данного банка.

Таблица 2.3 - Динамика изменения собственного капитала филиала 302 АСБ “Беларусбанк” г. Гомеля, в 2008-2009 г.г., в млн.руб.

| Наименование статьи | На 1.01.2009 г. | Удельн. вес % к итогу | На 1.01.2010 г. | Удельн. вес % к итогу | Изменение по абсол. сумме | Изменение по удель-ному весу,% | Темп роста, % |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Уставный фонд | 1437531 | 76,41 | 1175152 | 81,14 | -262379 | 4,73 | 81,7 |

| Эмиссионный доход | - | - | 0,00 | ||||

| Резервный фонд | 32799,5 | 1,74 | 22730,8 | 1,57 | -10068,7 | -0,17 | 69,3 |

| Накопленная прибыль | 219078,8 | 11,64 | 111244 | 7,68 | -107835 | -3,96 | 50,8 |

| Фонд переоценки статей баланса | 191981 | 10,20 | 139263,4 | 9,62 | -52717,6 | -0,59 | 72,5 |

| ВСЕГО капитал | 1881390 | 100,00 | 1448390 | 100,00 | -433000 | 0,00 | 77,0 |

Структуру собственного капитала можно представить также посредством следующей диаграммы:

Рис. 2.1 Структура собственного капитала филиала 302 АСБ “Беларусбанк” г. Гомеля в 2009 году, млн. руб.

Таким образом, мы видим, что в структуре собственного капитала данного банка преобладает уставной фонд, притом его удельный вес за анализируемый период увеличился на 4,73 % с 76,41 % до 81,14% .

Негативным является снижение удельного веса накопленной прибыли в структуре собственного капитала на 3,96 %.

Однако наибольшую опасность для банка и его деятельности несет снижение абсолютной суммы собственного капитала, а также его составных частей и эффективности использования.

Далее проанализируем изменение показателей достаточности капитала банка.

Таблица 2.4 - Динамика достаточности капитала филиала 302АСБ “Беларусбанк” г. Гомеля, в 2009-2010 г.г.

| Дата | Нормативный капитал (млн. руб.) | Уставный фонд (млн. руб.) | Показатель достаточности капитала (%) |

| 01.01.09 | 1770052,6 | 1438787,9 | 21,9 |

| 01.02.09 | 1829628,7 | 1438787,9 | 18,8 |

| 01.03.09 | 1834256,2 | 1438787,9 | 18,1 |

| 01.04.09 | 1781713,6 | 1438787,9 | 16,9 |

| 01.05.09 | 1790237,2 | 1438787,9 | 16,9 |

| 01.06.09 | 1797100,3 | 1438787,9 | 16,6 |

| 01.07.09 | 1766445,8 | 1438787,9 | 15,9 |

| 01.08.09 | 1777952,3 | 1438787,9 | 15,8 |

| 01.09.09 | 1796891,2 | 1438787,9 | 15,8 |

Продолжение таблицы 2.4

| Дата | Нормативный капитал (млн. руб.) | Уставный фонд (млн. руб.) | Показатель достаточности капитала (%) |

| 01.10.09 | 1865464,0 | 1438787,9 | 15,7 |

| 01.11.09 | 1877216,5 | 1438787,9 | 15,4 |

| 01.12.09 | 1903242,9 | 1438787,9 | 15,4 |

| 01.01.10 | 2112845,1 | 1638787,9 | 16,4 |

| 01.02.10 | 2171686,1 | 1638787,9 | 16,9 |

Согласно Инструкция о нормативах безопасного функционирования для банков и небанковских кредитно-финансовых организаций 28 сентября 2006 № 137, норматив достаточности собственного капитала не должен быть менее 10 %, таким образом, банк обеспечивает достаточно высокую платежеспособность своего функционирования. Норматив достаточности собственного капитала банка перевыполняется более чем в 1,5 раза.

Положительным является увеличение размера уставного фонда на начало 20010 года и соответственно повышение показателя достаточности капитала.

Дата: 2019-12-10, просмотров: 442.