Аналитическая работа банка идет по следующим направлениям:

♦ анализ банковского баланса и других форм отчетности;

♦ анализ состояния учета и отчетности;

♦ анализ состояния договоров, а также учредительских документов.

Следует подчеркнуть, что аналитическая работа банка осуществляется в несколько этапов, отличающихся между собой по составу и трудоемкости работ, массивом обрабатываемой информации и времени проведения.

Анализ состояния бухгалтерского учета и отчетности проводится в двух направлениях: аналитическом и синтетическом. Синтетический учет содержит обобщенные показатели банковской деятельности в денежном выражении, а аналитический учет баланса и других форм отчетности детализирует (поясняет) эти показатели. Аналитический учет по счетам баланса ведется, как правило, в лицевых счетах, открываемых по видам учитываемых ценностей и средств с подразделением последних по их назначению и владельцам, а выданных ссуд — в зависимости от их целевого назначения.

Различные методы экономического анализа в комплексном исследовании с использованием математических, статистических, балансовых и других методов обработки информации позволяют достаточно полно характеризовать коммерческую деятельность банков. Однако без хорошего знания оперативного, бухгалтерского и статистического учетов, без достаточной математической подготовки и наличия необходимых знаний в области экономики, информатики невозможно квалифицированно проанализировать деятельность коммерческих банков. [4, с.45]

Методом экономического анализа является комплексное, органически взаимосвязанное исследование деятельности коммерческого банка с использованием математических, статистических, учетных и других приемов обработки информации.

Выявление и измерение взаимосвязи между анализируемыми показателями обеспечивает комплексное, органически взаимосвязанное исследование работы коммерческого банка.

Таким образом, экономический анализ деятельности банков рассматривает экономические явления во взаимосвязи и развитии, в противоречивом воздействии положительных и отрицательных факторов, в стирании старого и становлении нового, более прогрессивного, в переходе количества в качество, выявлении противоречий в коммерческой деятельности и изыскании способов их преодоления.

Система экономического анализа информации деятельности банка включает статистический банк и банк математических моделей.

В настоящее время все чаще стали обращаться к более совершенным статистическим методам анализа, таким как: корреляционный и регрессионный, кластерный, дисперсионный, факторный, аналитического выравнивания, скользящих средних для выявления трендов, прогнозирования показателей деятельности банков. [4, с.47]

Остановимся несколько подробнее на применении традиционных методов анализа.

Метод группировки позволяет изучать экономические явления в их взаимосвязи и взаимозависимости, выявлять влияние на изучаемый показатель отдельных факторов, обнаруживать проявление тех или иных закономерностей, свойственных деятельности банков. Важно помнить, что в основу группировки всегда должна быть положена экономически обоснованная классификация изучаемых явлений и процессов, а также обуславливающих их причин и факторов. Метод группировки позволяет путем систематизации данных баланса банка разобраться в сущности анализируемых явлений и процессов.

При анализе банковского баланса в первую очередь применяют группировку счетов по активу и пассиву. [4, с.50]

В зависимости от специфики оформления и инструментов осуществления банковских операций балансовые статьи могут быть сгруппированы так: депозитно-ссудные, расчетные, инвестиционные, агентские.

При группировке статей баланса по субъектам сделки, как по активу, так и по пассиву, выделяют: межбанковские операции, внутрибанковские операции, операции с клиентурой, операции с прочими контрагентами.

Метод сравнения необходим для получения исчерпывающего представления о деятельности банка. Важно постоянно следить за изменениями отдельных статей баланса и расчетных показателей, при этом непременно сравнивая их значения. Метод сравнения позволяет определить причины и степень воздействия динамических изменений и отклонений, например, фактической ликвидности от нормативной, выявить резервы повышения доходности банковских операций и снижения операционных расходов.

Необходимо помнить, что условием применения метода сравнений является полная сопоставимость сравниваемых показателей, т.е. наличие единства в методике их расчета. В связи с этим используют методы сопоставимости: прямого пересчета, смыкания, приведения к одному основанию.

Интерес для практической деятельности и управления банком имеет не только внутрибанковский сравнительный анализ, но и сопоставление основных важнейших показателей доходности, ликвидности, надежности с данными других банков.

Метод коэффициентов используется для выявления количественной связи между различными статьями, разделами или группами статей баланса. Параллельно с ним могут использоваться методы группировки и сравнения. С помощью метода коэффициентов можно рассчитать удельный вес определенной статьи в общем объеме пассива (актива) или в соответствующем разделе баланса. Активные (пассивные) счета могут сопоставляться как с противоположными счетами по пассиву (активу), так и с аналогичными счетами балансов предыдущих периодов, т.е. в динамике.

Метод коэффициентов нужен для контроля достаточности капитала, уровня ликвидности, размера рискованности операций коммерческих банков со стороны Национального банка Республики Беларусь. Его можно использовать и при количественной оценке операций по рефинансированию.

Методы наглядного изображения результатов анализа, одним из которых является метод табулирования. При использовании данного метода очень важно определить виды и число таблиц, которые будут оформляться по итогам проведенного исследования. Большое значение при этом имеет и порядок оформления указанных таблиц.

Другим методом наглядного изображения полученных результатов является графический метод, который позволяет в виде диаграмм, кривых распределения и т.д. сопоставлять итоговые данные экономического анализа.

Индексный метод достаточно распространенный метод в статистике. В экономическом анализе банковской деятельности он применяется главным образом для исследования деловой активности коммерческого банка.

Метод системного анализа является наиболее эффективным методом анализа информации на современном этапе. Он позволяет решать сложные управленческие задача, основываясь на обработке целых массивов данных, а не отдельных информационных фрагментов. Использование данного метода возможно только при условии применения ЭВМ. При этом анализ становится глубже, проблемнее, результативнее.

Метод элиминирования позволяет выявить влияние отдельных факторов на обобщающий показатель путем устранения влияния других факторов. Один из приемов элиминирования — метод цепных подстановок. Условием его применения является наличие мультипликативной формы связи, при которой факторы выступают сомножителями. Сущность метода заключается в последовательной замене базисной величины частных показателей фактической величиной и последовательном измерении влияния каждого из них. В заключение устанавливается алгебраическая сумма влияния всех факторов на результат.

Разновидностями метода цепных подстановок выступают методы абсолютных и относительных разниц. Их преимуществом является более компактная форма задней.

При методе абсолютных разниц измеряют изменения результативного показателя под влиянием каждого отдельного фактора. При этом величину отклонения фактического значения фактора от базового (бизнес-плана) умножают на фактические значения всех факторов, предшествовавших рассматриваемому, и на базисные — всех последующих факторов.

Метод относительных разниц состоит в том, что приращение результативного показателя под влиянием какого-либо фактора определяют, умножая базисное значение результата на индексы выполнения бизнес-плана всех факторов, предшествующих рассматриваемому в аналитической формуле, и на уменьшенный на единицу индекс выполнения бизнес-плана по рассматриваемому фактору.

Рассмотренные методы позволяют выделить наиболее существенно влияющие на результат факторы, установить положительные и отрицательные моменты в деятельности банка, выявить резервы повышения его эффективности.

Важнейшими показателями деятельности коммерческого банка являются прибыль, доходы, расходы, рентабельность.

Бухгалтерская прибыль (убыток) представляет собой конечный финансовый результат (прибыль или убыток), выявленный за отчетный период на основании бухгалтерского учета всех хозяйственных операций организации и оценки статей бухгалтерского баланса.

В процессе своей деятельности банки получают финансовые результаты, которые выражаются прибылью или убытком.

Прибыль (убыток) банка отчётного года образуется как разница доходов и расходов банка, то есть с позиции бухгалтерского учёта в банке как разница 8 и 9 класса плана счетов.

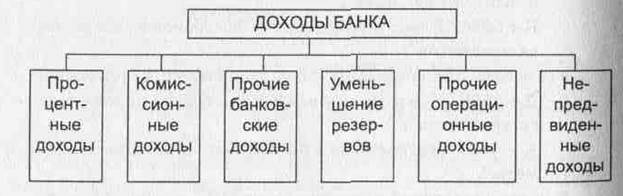

Рассмотрим более подробно состав доходов и расходов банка.

Доходы банка отражаются в 8-м классе Плана счетов бухгалтерского учета в банках по пассиву. Классификация доходов банка показана на рис. .1.

Рис.1. Доходы банка

Рис.1. Доходы банка

[3, с.128]

Процентные доходы, как правило, являются основными доходами банка.

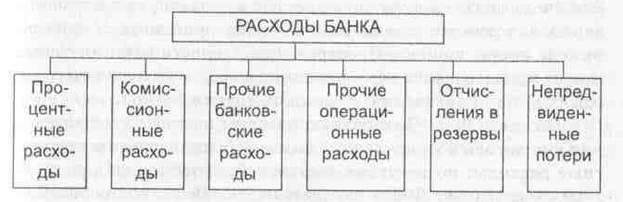

Расходы банка учитываются в классе 9 Плана счетов бухгалтерского учета в банках, по активу баланса банка. Классификация расходов банка приведена на рис. 2.

Рис. 2. Расходы банка

Рис. 2. Расходы банка

Основными расходами банка являются процентные расходы.

Информацию о формировании и использовании прибыли банка и составления отчетности по ней (форма 2) производится на основании Плана счетов бухгалтерского учета в коммерческих банках, Указаний о порядке составления и представления годового бухгалтерского отчета коммерческими банками.

Также показателями для анализа финансового состояния коммерческих банков со стороны Национального банка Республики Беларусь является контроль за выполнением нормативов.

Для банков Национальным банком Республики Беларусь устанавливаются следующие экономические нормативы:

· минимальный размер уставного фонда для вновь создаваемого (реорганизованного) банка;

· предельный размер неденежной части уставного фонда;

· минимальный размер собственных средств (капитала) для действующего банка;

· нормативы ликвидности;

· нормативы достаточности капитала;

· максимальный размер риска на одного клиента (группу взаимосвязанных клиентов);

· максимальный размер крупных рисков;

· максимальный размер риска на одного инсайдера и связанных с ним лиц;

· максимальный размер рисков по инсайдерам;

· максимальный размер риска по средствам, размещенным в зарубежных странах;

· нормативы участия банка в инвестиционной деятельности;

· норматив валютного риска (открытой валютной позиции);

· максимальный размер риска на одного кредитора (вкладчика);

· максимальный размер собственных вексельных обязательств;

· максимальный размер привлеченных средств физических лиц;

· норматив соотношения привлеченных средств физических лиц и активов банка с ограниченным риском.[2, с. 34]

Прибыль банка является главным показателем, характеризующим эффективность деятельности банка в целом и от её уровня зависит удовлетворение потребностей членов коллектива, собственников банка, а также возможность наращивания капитала банка в целом.

2. Анализ финансового состояния коммерческого банка на примере филиала 302 АСБ «Беларусбанк»

Дата: 2019-12-10, просмотров: 340.