Эффективность использования финансовых ресурсов предприятия определяется через оставшиеся показатели рентабельности, финансовой и рыночной устойчивости, оборачиваемости и ликвидности (платёжеспособности): прибыльности активов и фондорентабельности, коэффициенты абсолютной, срочной и текущей ликвидности, оборачиваемость активов, дебиторской задолженности, запасов, денежных средств, показатели манёвренности, обеспеченности собственными средствами (в том числе запасов), соотношения кредиторской и дебиторской задолженностей, реальной стоимости имущества (в том числе производственного назначения), мобильности оборотных средств, соотношения мобильных и иммобилизованных средств, структуры долгосрочных вложений, чистых активов.

Изменение оставшейся части индексов рентабельности и всех показателей ликвидности приведено на рисунке 34.

Рисунок 34. Тенденция коэффициентов прибыльности активов и различных типов ликвидности в 2016-2018 гг.

Рентабельность всех активов: скачкообразная динамика данного показателя вызвана разнообразной оборачиваемостью в течение 3 последних лет и небольшими темпами изменения чистой прибыли.

Фондорентабельность: сократилась в 2017 году из-за падения рентабельности реализации продукции, работ, услуг и закупкой новых основных фондов; увеличилась в 2018 году из-за более результативного использования оборудования.

Индекс текущей ликвидности: к 2018 году стала меньше 1,5, что доказывает трудности в погашении текущих обязательств и присутствует необходимость в понижении кредиторской задолженности.

Коэффициент срочной ликвидности: больше 0,7 во всём рассматриваемом временном промежутке, значит, пока существует платёжеспособность у организации, а оборачиваемость собственных средств довольно высокая.

Показатель абсолютной ликвидности: к 2018 году равна 0,2, что является минимально допустимым значением (акционерное общество пока способно оплачивать немедленно краткосрочные обязательства, но динамика свидетельствует о постепенной потере этой возможности).

Изменение оставшейся части индексов оборачиваемости продемонстрировано на рисунке 35.

Рисунок 35. Тенденция коэффициентов оборачиваемости некоторых разновидностей активов и их полного количества в 2016-2018 гг.

Оборачиваемость всех активов имела скачкообразный характер, что вызвано изменениями их общей суммы и тем, что каждая их единица в 2017 году приносила максимум прибыли.

Оборачиваемость запасов все 3 года росла, значит, производственный процесс результативен и потребность в них всё меньше.

Оборачиваемость денежных средств очень высокая, что довольно благоприятно для предприятия.

Оборачиваемость дебиторской задолженности была очень низкой в 2018 году, следовательно, платёжная дисциплина контрагентов, покупателей и заказчиков ухудшилась. Её соотношение с оборачиваемостью кредиторской задолженности свидетельствует о превышении или примерно одинаковом уровне этих показателей, то есть средств поступает больше, чем отдаётся, а это благоприятно для компании.

Изменение оставшейся части индексов рыночной устойчивости представлено на рисунках 36 и 37.

Рисунок 36. Тенденция показателей рыночной устойчивости анализируемого юридического лица в 2016-2018 гг.

Индекс манёвренности: выше нормативного интервала (0,2-0,5), что свидетельствует о почти полной сформированности своих активов собственными средствами (отрицательная динамика показывает повышение заёмного капитала в имуществе).

Коэффициент обеспеченности собственным капиталом: пока (по итогам 2018 года) входит в нормативный промежуток (от 0,1 и выше), негативная динамика обусловлена уменьшением капитала и резервов, присутствуют риски финансовой неустойчивости и просроченной задолженности.

Коэффициент обеспеченности запасов собственными средствами: в 2018 году 82% запасов было сформировано личным капиталом юридического лица.

Индекс соотношения кредиторской и дебиторской задолженностей: меньше 1 (за исключением 2017 года), таким образом, существует финансовой устойчивости.

Рисунок 37. Тенденция остальных показателей рыночной устойчивости анализируемого юридического лица в 2016-2018 гг.

Коэффициенты реальной стоимости имущества и активов производственного назначения имели одинаковое значение (поскольку сумма НДС к возврату незначительна), которое ниже нормативного интервала (от 0,5 и выше). Таким образом, может присутствовать необходимость в привлечении долгосрочных займов и кредитов. Это доказывает и индекс структуры таких вложений (свидетельствует о том, что внеоборотные активы в основном обеспечены собственным капиталом).

Показатель соотношения оборотных и внеоборотных активов: рассматриваемое юридическое лицо больше вкладывает финансовых ресурсов в первую группу, чем во вторую (поскольку все значения больше 1).

Чистые активы как разница валюты баланса и суммы долгосрочных и краткосрочных обязательств изменялись как и собственные средства (поскольку доходов будущих периодов у организации нет).

Исследуем, насколько близко к критическому состоянию и банкротству предприятие на 2018 год, и сможет ли оно восстановить свою платёжеспособность в 2019 году.

Поскольку коэффициент текущей ликвидности меньше 2, то используется показатель восстановления платёжеспособности, который рассчитывается, как:

Индекс восстановления платёжеспособности =

Индекс восстановления платёжеспособности =  = 0,34 (у компании нет возможности восстановить ликвидность за 6 ближайших месяцев)

= 0,34 (у компании нет возможности восстановить ликвидность за 6 ближайших месяцев)

Коэффициент прогноза банкротства =

Коэффициент прогноза банкротства =  = 0,11

= 0,11

Организация находится в неустойчивом финансовом состоянии (значение индекса немного больше 0).

Чтобы вычислить вероятность банкротства, воспользуемся 2 моделями:

1) пятифакторной моделью Альтмана (для акционерных обществ с котировкой акций на бирже), риск банкротства определяется по формуле:

Z= 1,2∗a + 1,4∗b + 3,3∗c + 0,6∗d + e,

где a – отношение оборотного капитала и общей суммы активов; b – отношение нераспределённой прибыли и общей суммы активов; c – отношение прибыли до налогообложения и стоимости активов; d – отношение стоимости собственного капитала и суммы обязательств; e – рентабельность активов.

Результаты: значение больше 2,99 — юридическое лицо финансово устойчиво; от 2,77 до 2,99 — положение нормальное; от 1,81 до 2,77 — предкризисное состояние; менее 1,81 — неустойчивое положение.

Z= 1,2*0,98 + 1,4*0,12 + 3,3*0,01 + 0,6*0,14 +0,003 = 1,464

2) двухфакторной моделью прогнозирования банкротства (для производственных предприятий), риск рассчитывается по формуле:

Z = 0,3872 + 0,2614*a + 1,0595*b,

где a – коэффициент текущей ликвидности, b – коэффициент финансовой независимости.

Результаты: Z > 1,9911 — вероятность банкротства очень низкая; 1,7693 < Z < 1,9911 — вероятность банкротства низкая; 1,5457 < Z < 1,7693 — вероятность банкротства средняя; 1,3257 < Z < 1,5457 — вероятность банкротства высокая; Z < 1,3257 — вероятность банкротства очень высокая.

Z = 0,3872 + 0,2614*1,12 + 1,0595*0,12 = 0,807

У акционерного общества неустойчивое финансовое положение, степень банкротства очень высока.

Следовательно, финансовые ресурсы используются и расходуются нерезультативно, они неоптимизированы, что находит отражение на состоянии предприятия (особенно преобладает заёмный капитал, то есть организация сильно зависима от сторонних лиц).

Заключение

По мере выполнения преддипломной практики были осуществлены все поставленные цели и задачи, в полном объёме.

Получены умения и навыки сбора, обработки и анализа экономических данных о деятельности хозяйствующего субъекта, проведения горизонтального и вертикального исследования бухгалтерской (финансовой) отчётности, расчёта экономических показателей и коэффициентов результативного формирования и расходования средств акционерного общества, формулировки обоснованных вычислениями рекомендаций (предложений) по результатам исследования для улучшения ситуации на предприятии и разрешения проблем, определения навыков, воздействующих на финансово-экономические показатели функционирования юридического лица.

В ходе проведённой преддипломной практики исследованы направления деятельности и внутреннее устройство НАО "НИИК", а также некоторые технико-экономические показатели его функционирования. Проанализированы динамика и структура показателей образования и расходования финансовых ресурсов компании, а также экономические коэффициенты, связанные с ними. Выявлено общее состояние организации с целью определения проблем и степени неэффективности использования ею своих средств.

Список использованной литературы

1. Положение об оплате и стимулировании труда сотрудников

2. Устав НАО «Научно-исследовательский и проектный институт карбамида и продуктов органического синтеза»

3. Федеральный закон от 26.12.1995 N 208-ФЗ (ред. от 04.11.2019) "Об акционерных обществах"

4. Бородай В. А., Галенко Е. В., Дегтева Л. В. и др. Экономика предприятия (организации): учебное пособие. – Нижний Новгород: НОО "Профессиональная наука", 2018. - 501 с.

5. Егорова С. Е., Соболева О. А. Экономический анализ: учебное пособие. – Псков: Издательство Псковский государственный университет, 2017. - 344 с.

6. Илышева Н. Н. Учет и финансовый менеджмент: концептуальные основы: учеб. пособие/Н. Н. Илышева, С. И. Крылов, Е. Р. Синянская; м-во образования и науки Рос. федерации, Урал. Федер. ун-т. — Екатеринбург: Изд-во Урал. ун-та, 2018. — 164 с.

7. Маркарьян Э. А. Финансовый анализ: учебное пособие/Э. А. Маркарьян, Г. П. Герасименко, С. Э. Маркарьян. – М.: ИД ФБК-ПРЕСС, 2016. - 224 с.

8. Савицкая Г. В. Анализ хозяйственной деятельности предприятия: учебник для студ. вузов/Г. В. Савицкая. - М.: ИНФРА-М, 2016. - 512 с.

9. Экономика организации (предприятия): учебное пособие/Т. К. Руткаускас [и др.]; – 2-е изд., перераб. и доп. – Екатеринбург: Изд-во УМЦ УПИ, 2018. – 260 с.

10. Артюшина А. С. Теоретические аспекты формирования и использования финансовых ресурсов предприятия. Вектор экономики. 2017. № 2 (8). С. 18.

11. Бетанели Ф. Т., Заступов А. В. Методика анализа финансового состояния производственного предприятия. Проблемы совершенствования организации производства и управления промышленными предприятиями: Межвузовский сборник научных трудов. 2018. № 1. С. 26-30.

12. Борткевич Г. А. Теоретические аспекты оценки финансового состояния предприятия. Вестник современных исследований. 2019. № 1.15 (28). С. 13-16.

13. Бочарова М. В. Современные проблемы формирования и использования финансовых ресурсов предприятий. Вектор экономики. 2019. № 8 (38). С. 51.

14. Бычкова С. В., Кузьменкова В. Д. Направления по улучшению финансового состояния предприятия. Вестник Гжельского государственного университета. 2019. № 1. С. 9-18.

15. Васильева Е. В. Сущность финансовых ресурсов предприятия. Аллея науки. 2018. Т. 5. № 9 (25). С. 150-153.

16. Верига А. В., Рева Я. А. Анализ финансового состояния как фактор эффективности хозяйственной деятельности предприятия. Приоритетные векторы развития промышленности и сельского хозяйства. 2018. С. 61-65.

17. Володина Т. В., Паламарчук М. И. Исследование трактовки и сущности экономического термина "финансовые ресурсы предприятия". Международный студенческий научный вестник. 2017. № 4-1. С. 53-54.

18. Выборных К. Е. Методические основы финансового состояния предприятия. Научные горизонты. 2018. № 9 (13). С. 4-12.

19. Горюткина А. А. Финансовые ресурсы предприятий и источники их формирования. Вектор экономики. 2019. № 3 (33). С. 56.

20. Грибанова А. О., Файзрахманова Э. А. Методы оценки эффективности использования финансовых ресурсов предприятия. Аллея науки. 2019. Т. 2. № 5 (32). С. 43-45.

21. Ибрагимова Р. Р., Кагарманова А. И. Бухгалтерский баланс как информационный источник для анализа финансового состояния предприятия. Вестник современных исследований. 2018. № 12.7 (27). С. 178-179.

22. Исламгалиев А. Г., Плотников Д. А. Оценка финансового состояния предприятия. Гуманитарные и экономические стратегии общероссийского и регионального развития. 2018. С. 130-134.

23. Коложвари Ю. Б., Романова Ю. В. Оценка и пути улучшения финансового состояния предприятия. разработка системы антикризисных мероприятий. Актуальные вопросы права, экономики и управления. Пенза, 2019. С. 50-52.

24. Королёв Г. В. Обзор статистических методов прогнозирования банкротства предприятия. Евразийская экономическая конференция. 2018. С. 271-277.

25. Коростелева М. Н., Редькина М. С. Методика и информационная база анализа управления финансовыми ресурсами предприятия. Вестник Международного института рынка. 2018. № 1. С. 28-32.

26. Кузнецова Е. Г. Роль финансовых ресурсов в обеспечении воспроизводственного процесса предприятия. Наука и образование: проблемы и стратегии развития. 2017. Т. 2. № 1 (3). С. 134-137.

27. Кузнецова Е. Г. Теоретические аспекты формирования и использования финансовых ресурсов предприятия. Наука и образование: проблемы и стратегии развития. 2017. Т. 2. № 1 (3). С. 140-142.

28. Лещукова И. В. Финансовые ресурсы предприятий. Инновационная наука. 2017. № 12. С. 116-118.

29. Лядова Ю. О. Анализ факторов, влияющих на выбор показателей при оценке финансового состояния предприятия. Стратегии развития предпринимательства в современных условиях. 2018. С. 259-261.

30. Майданова Ю. П. Актуальность финансовых ресурсов предприятия и методики их оценок. Наука через призму времени. 2019. № 9 (30). С. 24-26.

31. Маккаева Р. С. А., Гериханова Л. М., Барзукаева М. С. Бухгалтерский баланс - основа анализа финансового состояния предприятия. Сборник избранных статей по материалам научных конференций. 2018. С. 80-83.

32. Маммаева З. Н. Финансовое состояние предприятия и методы его анализа. Фундаментальные основы инновационного развития науки и образования. Пенза, 2019. С. 74-76.

33. Милютенко Т. Р. Анализ и оценка финансового состояния предприятия. Интеграция наук. 2018. № 8 (23). С. 216-218.

34. Музыка К. В. Оценка финансового состояния предприятия. Наука и образование: сохраняя прошлое, создаём будущее. 2018. С. 93-97.

35. Новикова К. Д. Основы анализа финансового состояния предприятия. Student Research. 2019. С. 57-59.

36. Орехов А. А., Фисенко Ю. В. К вопросу о финансовых ресурсах предприятия. Финансовый вестник. 2017. № 4 (39). С. 61-67.

37. Проскурникова Е. С. Оценка финансово-экономического состояния предприятия. Матрица научного познания. 2018. № 11. С. 38-42.

38. Рамазан Г. Финансовые ресурсы современного предприятия. Прогрессивные технологии развития. 2018. № 12. С. 49-51.

39. Рахимова А. Ф. Платежеспособность и ликвидность как элементы анализа финансового состояния предприятия. Аллея науки. 2019. Т. 3. № 1 (28). С. 516-518.

40. Савельева М. Ю., Чекушина В. Ю. Методы прогнозирования банкротства компаний и их недостатки. современная экономика: актуальные вопросы, достижения и инновации. 2018. С. 182-184.

41. Скакун А. Ю., Салтыков М. А. Финансовые ресурсы предприятия: понятие и методы оценки. Academy. 2018. № 5 (32). С. 36-39.

42. Скворцова Е. И. Развитие понятия финансовых ресурсов предприятия. Современные тенденции развития науки и технологий. 2017. № 2-8. С. 108-113.

43. Стародубцева Е. Б. Современный экономический словарь / Е. Б. Стародубцева, Л. Ш. Лозовский, Б. А. Райзберг. – М.: ИНФРА-М, 2019. – 512 с.

44. Султанова Г. С., Байгузина Л. З. Пути формирования и направления эффективного использования финансовых ресурсов предприятия. Современные научные исследования и разработки. 2018. Т. 1. № 4 (21). С. 487-489.

45. Тимошенко Н. Е. Методика анализа финансового состояния предприятия. Вестник современных исследований. 2018. № 9.4 (24). С. 291-295.

46. Федорова А. Ф., Кузнецова О. Р. Финансовые ресурсы предприятия. Научный альманах. 2017. № 1-1 (27). С. 205-209.

47. Храмова Ю. А. Оценка финансового состояния предприятия на основе бухгалтерского баланса. Вектор экономики. 2018. № 1 (19). С. 13.

48. Цивилев А. Ю. Основные виды финансовых ресурсов предприятия. Вестник Воронежского института экономики и социального управления. 2017. № 1. С. 69-70.

49. Цыренов Д. Д., Будажапова И. Э. Анализ финансового состояния предприятия: сущность и проблемы. Научная гипотеза. 2018. № 14. С. 32-39.

50. Чикина М. А. Оценка финансового состояния предприятия: методические аспекты. Актуальные направления развития учёта, анализа и аудита в управлении экономическими субъектами в условиях неопределённости. 2018. С. 208-211.

51. Шайдуллина Ч. Р. Анализ методики оценки финансовых ресурсов предприятия. Вестник современных исследований. 2018. № 9.4 (24). С. 342-345.

52. Юсупов Х. А., Эбазуева Ф. С. Бухгалтерская (финансовая) отчетность как информационная база анализа финансового состояния предприятия. Аллея науки. 2018. Т. 1. № 9 (25). С. 204-207.

53. Официальный сайт НАО «НИИК». Электронный ресурс [Режим доступа]: https://niik.ru/

ПРИЛОЖЕНИЕ

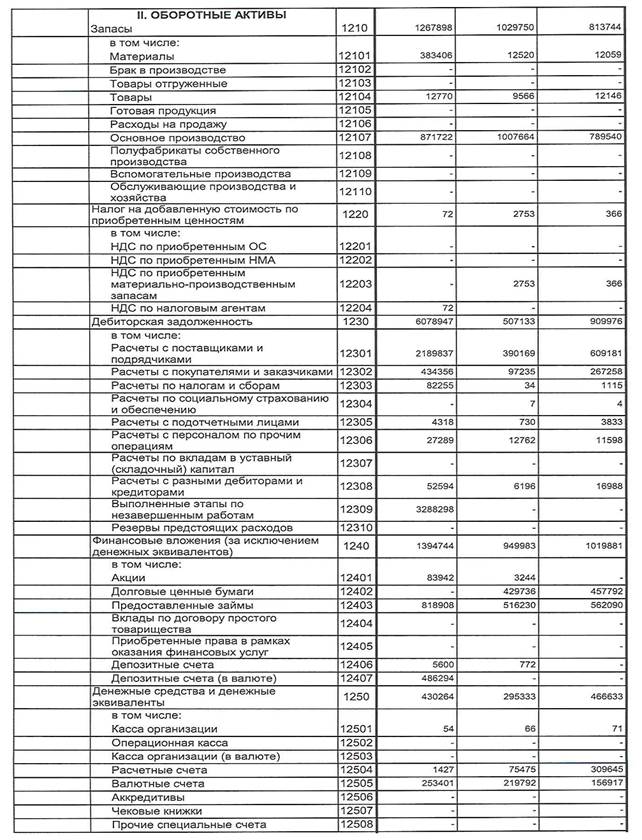

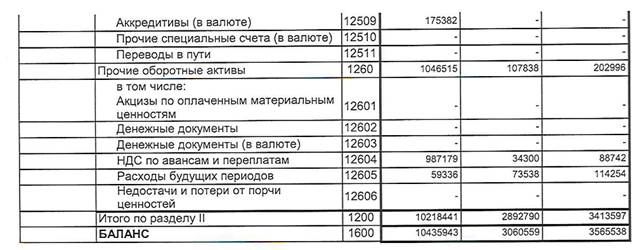

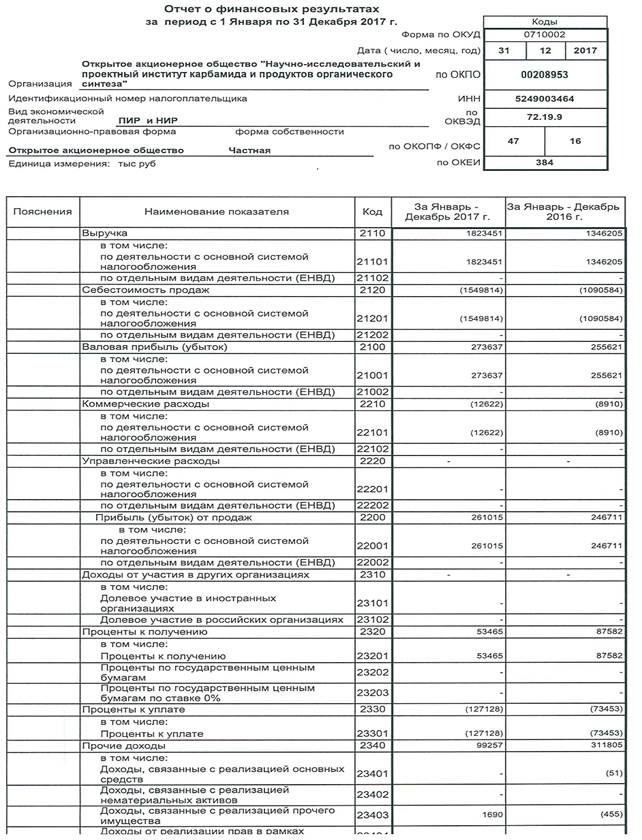

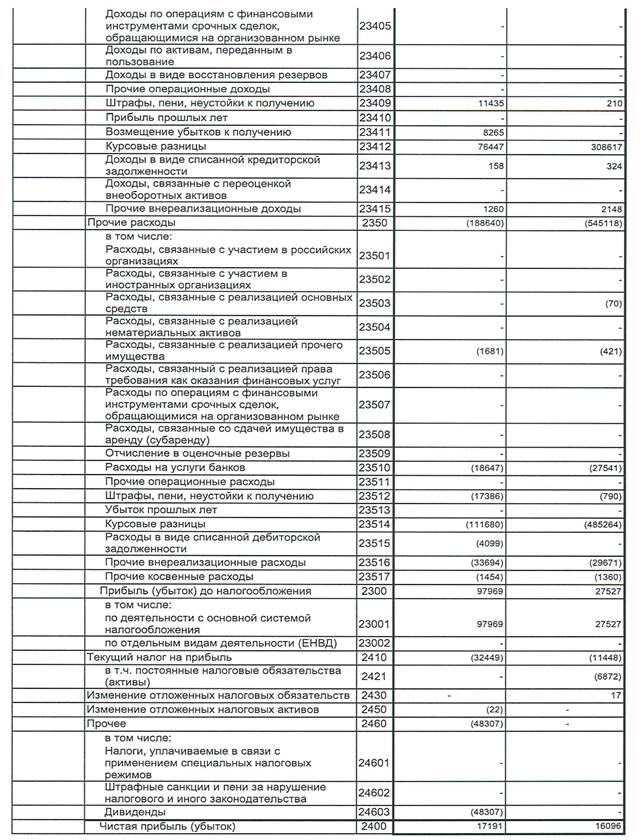

Приложение 1

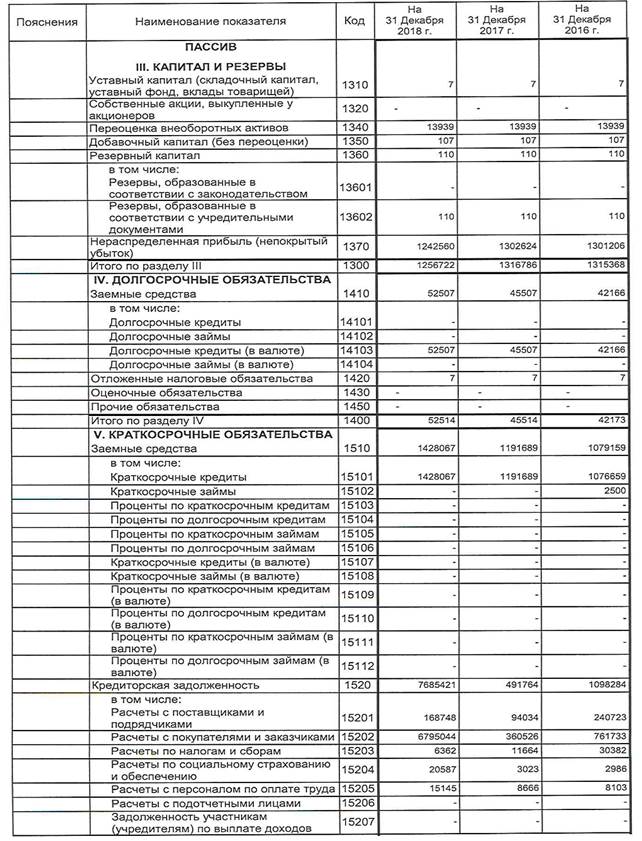

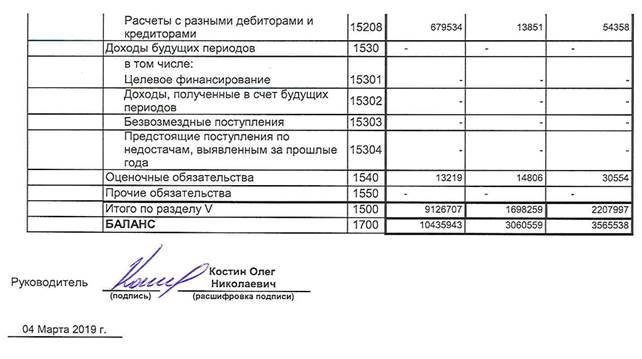

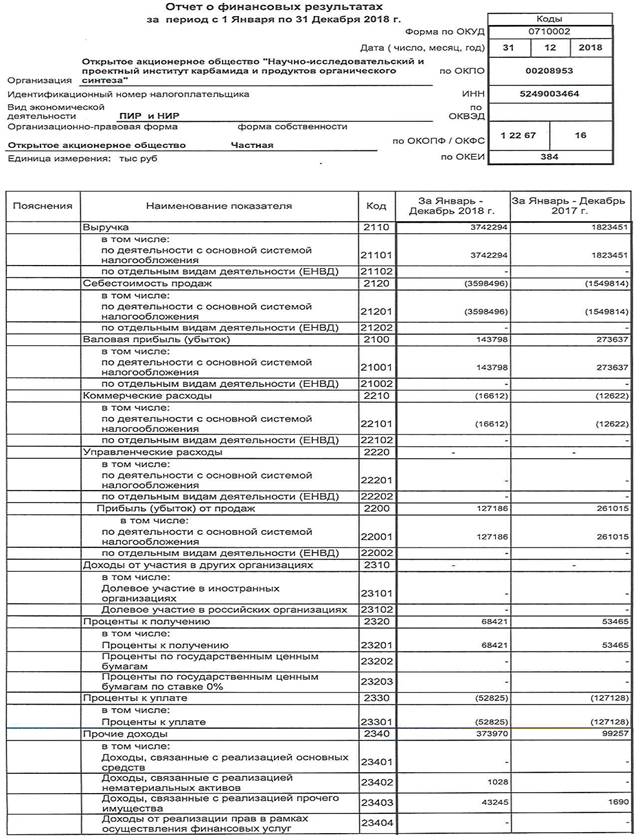

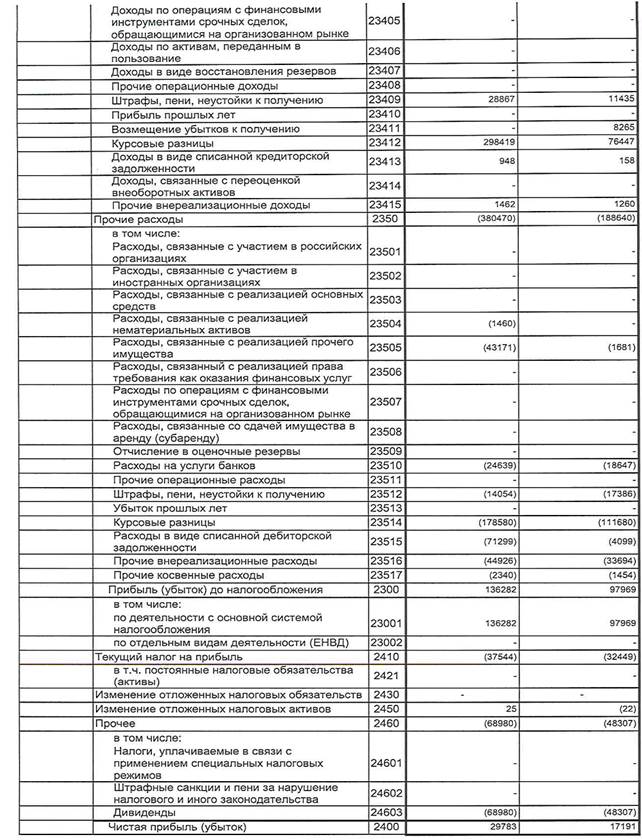

Приложение 2

Дата: 2019-12-10, просмотров: 552.