(НЕ НАДО ПИСАТЬ ВСЕ ФОРМУЛЫ!!!)

Ликвидность коммерческого банка – одно из ключевых понятий банковской деятельности, характеризующее надежность банка, а также доверие к нему клиентов.

Оценка ликвидности определяется по результатам оценок показателей общей краткосрочной ликвидности, мгновенной ликвидности, текущей ликвидности, структуры привлеченных средств, зависимости от межбанковского рынка, риска собственных вексельных обязательств, небанковских ссуд, усреднения обязательных резервов, обязательных резервов и риска на крупных кредиторов и вкладчиков (далее - группа показателей оценки ликвидности).

Действующая в России банковская надзорная практика основывается на анализе ликвидности как запаса. Именно так ликвидность трактуется в Инструкции Банка России от 16.01.2004 г. № 110-И "Об обязательных нормативах банков".

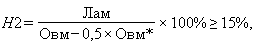

4) Норматив мгновенной ликвидности банка (Н2) регулирует (ограничивает) риск потери банком ликвидности в течение одного операционного дня. Норматив мгновенной ликвидности банка (Н2) рассчитывается по следующей формуле:

где

где

Лам - высоколиквидные активы, то есть финансовые активы, которые должны быть получены в течение ближайшего календарного дня.

Овм - обязательства (пассивы) по счетам до востребования, по которым вкладчиком и (или) кредитором может быть предъявлено требование об их незамедлительном погашении.

- величина минимального совокупного остатка средств по счетам физических и юридических лиц (кроме кредитных организаций) до востребования.

- величина минимального совокупного остатка средств по счетам физических и юридических лиц (кроме кредитных организаций) до востребования.

Минимально допустимое числовое значение норматива Н2 устанавливается в размере 15%.

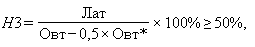

5) Норматив текущей ликвидности банка (Н3) регулирует (ограничивает) риск потери банком ликвидности в течение ближайших к дате расчета норматива 30 календарных дней. Норматив текущей ликвидности банка (Н3) рассчитывается по следующей формуле:

где

где

Лат - ликвидные активы, то есть финансовые активы, которые должны быть получены банком и (или) могут быть востребованы в течение ближайших 30 календарных дней

Овт - обязательства (пассивы) по счетам до востребования, по которым вкладчиком и (или) кредитором может быть предъявлено требование об их незамедлительном погашении(ближайшие 30 дней).

- величина минимального совокупного остатка средств по счетам физических и юридических лиц (кроме кредитных организаций) до востребования и со сроком исполнения обязательств в ближайшие 30 календарных дней.

- величина минимального совокупного остатка средств по счетам физических и юридических лиц (кроме кредитных организаций) до востребования и со сроком исполнения обязательств в ближайшие 30 календарных дней.

Минимально допустимое числовое значение норматива Н3 устанавливается в размере 50%.

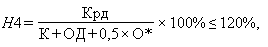

6) Норматив долгосрочной ликвидности банка (Н4) регулирует (ограничивает) риск потери банком ликвидности в результате размещения средств в долгосрочные активы. Норматив долгосрочной ликвидности банка (Н4) рассчитывается по следующей формуле:

где

где

К – собственные средства (капитал) банка.

Крд - кредитные требования с оставшимся сроком до даты погашения свыше 365 или 366 календарных дней, а также пролонгированные.

ОД - обязательства (пассивы) банка по кредитам и депозитам, полученным банком

- величина минимального совокупного остатка средств по счетам со сроком исполнения обязательств до 365 календарных дней.

- величина минимального совокупного остатка средств по счетам со сроком исполнения обязательств до 365 календарных дней.

Максимально допустимое числовое значение норматива Н4 устанавливается в размере 120%..

Кроме установления нормативов, ликвидность коммерческих банков регулируется письмом Банка России "О рекомендациях по анализу ликвидности кредитных организаций" от 27.07.2000 г. № 139-Т. Данный документ акцентирует внимание территориальных учреждений Банка России и коммерческих банков на значении эффективного управления ликвидностью и контроля за нею, качестве процедур принятия решений, влияющих на состояние ликвидности.

Важным условием эффективного управления ликвидностью в коммерческом банке рассматривается наличие внутреннего документа о политике в области управления и контроля за состоянием ликвидности.

Управление ликвидностью осуществляется на внешнем и внутреннем уровне.

Внутренний процесс управления ликвидностью банка включает в себя совокупность действий и методов по управлению активами и пассивами.

Управление активами заключается в следующем. В процессе управления ликвидностью коммерческий банк должен так размещать средства в активы, чтобы они, с одной стороны, приносили соответствующий доход, а с другой - не увеличивали риск банка потерять эти средства, т. е. всегда должно поддерживаться объективно необходимое равновесие между стремлением к максимальному доходу и минимальному риску. Банк должен обеспечить формирование наиболее приемлемой структуры активов с точки зрения надежности размещения и исходя из уровня дохода.

Управление пассивами заключается в создании такой структуры пассивов, в которой была бы снижена зависимость от неустойчивых источников.

Основной метод управления пассивами в целях обеспечения ликвидности коммерческих банков - использование управляемых пассивов.

Суть данного метода управления ликвидностью состоит в том, что банки, нуждающиеся в ликвидных средствах для погашения своих долговых обязательств, не ждут прихода клиентов со своими вкладами, а активно ведут поиски дополнительных источников средств. Таким образом, управляемые пассивы - это определенные источники денежных ресурсов, которые банк в состоянии привлечь самостоятельно, путем использования совокупности ряда финансовых инструментов, к которым относятся: депозитные сертификаты крупного размера, облигации, займы у других банков, продажа ценных бумаг на условиях обратного выкупа, а также евровалютные кредиты. В числе управляемых пассивов важным источником банковских ресурсов являются ценные бумаги, продаваемые с обязательством обратного выкупа (РЕПО).

Не относится к управляемым пассивам, но оказывает самое непосредственное влияние на надежность, устойчивость и ликвидность любого коммерческого банка его собственный капитал. Он как исходный источник банковских средств определяет минимально допустимый уровень ликвидности, выступает гарантом устойчивости и надежности деятельности коммерческого банка.

В процессе управления ликвидностью банка определенную роль играет межбанковский кредит. Для регулирования уровня ликвидности этот вид пассивов может быть достаточно приемлемым для коммерческих банков, так как его отличают в определенных случаях надежность, значительная величина ресурсов, которую можно получить в предельно сжатые сроки, сравнительно более длительное время пользования по сравнению с другими видами ресурсов. Однако, если же межбанковский кредит занимает основное место в привлеченных ресурсах, неблагоприятная конъюнктура на межбанковском рынке может привести к краху банка.

Управление ликвидностью банка включает в себя поиск источников заемных средств, выбор среди них самых надежных с наиболее длительными сроками привлечения и установление необходимого оптимального соотношения между отдельными видами пассивов и активов, позволяющего банку всегда выполнять свои обязательства перед кредиторами. Поэтому процессы управления активами и пассивами взаимосвязаны, взаимозависимы и осуществляются одновременно. При формировании кредитных ресурсов следует учитывать все издержки банка, связанные с привлечением средств, с тем расчетом, чтобы они имели минимально допустимый уровень, позволяющий банку не снижать норму прибыли при размещении этих средств в активные операции.

Главная задача в управлении активами и пассивами заключается в том, чтобы общий объем и структура активов определялись теми источниками, за счет которых они сформированы, то есть пассивами.

Банковская практика управления ликвидностью показывает, что в основе ликвидности лежит поддержание определенного соотношения между собственными, привлеченными, заемными средствами с одной стороны и размещенными с другой посредством оперативного и гибкого управления их структурными элементами.

В решении задачи обеспечения ликвидности в мировой практике используется портфельный подход в управлении балансом банка.

Управление портфелем - это управление активами и пассивами банка, достижение ликвидности, прибыльности, платежеспособности, которые обеспечат устойчивость и надежность работы банка в целом.

Дата: 2016-10-02, просмотров: 322.