Финансовая устойчивость определяется степенью обеспеченности запасов и затрат собственными и заемными источниками их формирования, а так же уравновешенностью активов и пассивов по срокам использования и по циклам обеспечиваются сбалансированность притока и оттока денежных средств [12, c.206]

Анализ проводится по данным баланса путем расчета абсолютных и относительных показателей финансовой устойчивости, ликвидности и платежеспособности.

Выделяют 4 типа финансовой устойчивости:

- абсолютную финансовую устойчивость;

- нормальную финансовую устойчивость;

- неустойчивое финансовое состояние, при котором сохраняется возможность восстановления равновесия;

- кризисное финансовое состояние, при котором организация находится на грани банкротства.

Анализ финансовой устойчивости ОАО «НКМК» представлен в таблице 3 и на рисунке 4.

Таблица3

| Анализ показателей финансовой устойчивости

| ||||

| Показатели | 2005 | 2006 | 2007 | |

| 1. Реальный собственный капитал | 5648335 | 8261877 | 10445459 | |

| 2. Внеоборотные активы | 7124209 | 7380702 | 6306994 | |

| 3.Оборотные активы | 8759140 | 8135678 | 11132584 | |

| 4.Наличие собственных оборотных средств (п.1-п.2) | -1475874 | 881175 | 4138465 | |

| 5. Долгосрочные пассивы | 4665490 | 3685000 | 1134267 | |

| 6.Наличие долгосрочных источников формирования запасов (п.4+п.5) | 3189616 | 4566175 | 5272732 | |

| 7.Краткосрочные кредитыизаемные средства | 5569524 | 3569503 | 5859852 | |

| 8.Общая величина основных источников формирования запасов (п.6+п.7) | 8759140 | 8135678 | 11132584 | |

| 9.Общая величина запасов (включая несписанный НДС) | 5272250 | 4083329 | 2494614 | |

| 10. Излишек (+) или недостаток (-) собственных оборотных средств (п.4-п.9) | -6748124 | -3202154 | 1643851 | |

| 11. Излишек (+) или недостаток (-) долгосрочных источников формирования запасов (п.6-п.9) | -2082634 | 482846 | 2778118 | |

| 12. Излишек (+) или недостаток (-)основных источников формирования запасов (п.8-п.9) | 3486890 | 4052349 | 8637970 | |

| Показатели | 2005 | 2006 | 2007 | |

| 13.Тип финансовой устойчивости | (0;0;1) | (0;1;1) | (1;1;1) | |

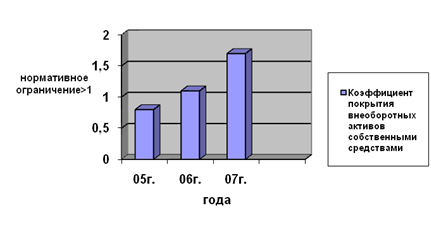

| 14. Коэффициент покрытия внеоборотных активов собственным капиталом (п.1/п.2) | 0,8>0,1 | 1,1>0,1 | 1,7>0,1 | |

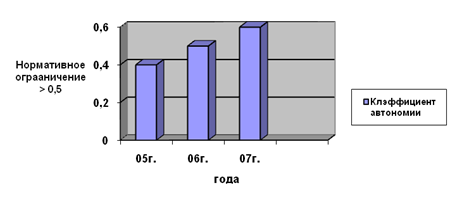

| 15. Коэффициент автономии (уровень собственного капитала) (п.1/п.2+п.3) | 0,4<0,5 | 0,5=0,5 | 0,6>0,5 | |

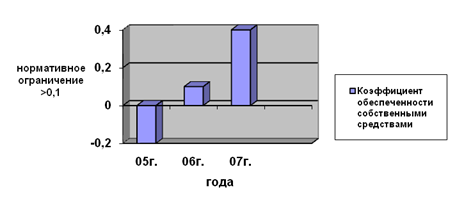

| 16. Коэффициент обеспеченности оборотных активов собственными оборотными средствами (п.4/п.3) | -0,2<0,1 | 0,1=0,1 | 0,4>0,1 | |

|

|

| |||

| Показатели | 2005 | 2006 | 2007 | |

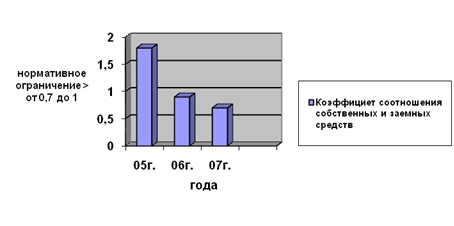

| 17. Коэффициент соотношения заемных и собственных средств (п.5+п.7) /п.1 | 1,8>(0,7-1) | 0,9<(0,7-1) | 0,7<(0,7-1) | |

Рисунок 4.Динамика изменение коэффициента покрытия по годам.

Рисунок 5. Динамика изменения коэффициента автономии по годам.

Рисунок 6. Динамика изменения коэффициента обеспеченности оборотных активов собственными оборотными средствами по годам.

Рисунок 7. Динамика изменения коэффициента соотношения заемных и собственных средств.

По данным таблицы 3 за анализируемый период тип финансовой устойчивости ОАО «НКМК» изменился из неустойчивого финансового состояния в 2005 году (0;0;1) в нормальное финансовое состояние в 2006году (0;1;1), а затем в абсолютную финансовую устойчивость в 2007г. (1;1;1). Позитивная динамика наблюдается из-за увеличения за последние 3 года доли оборотных активов (2005год- 8759140тыс. руб., 2006 – 8135676тыс. руб., 2007- 11132584 тыс.руб.) и собственного капитала ( 2005 год- 567335 тыс.руб., 2006- 8261877 тыс.руб., 2007- 10445459 тыс.руб.), а так же уменьшении внеоборотных активов ( по сравнению с 2005 годом на 817 215 тыс.руб.).

При рассмотрении динамики изменения коэффициентов показанных на рисунках 4,5,6, и 7 можно сказать, что в 2007 году все коэффициенты соответствуют нормативным показателям ( коэффициент покрытия равен 1,8>1, коэффициент автономии- 0,6>0,5, коэффициент обеспеченности собственными средствами -0,4>0,1, коэффициент соотношения собственных и заемных средств- 1,8>1).

Дата: 2019-11-01, просмотров: 405.