Для виявлення ефективності застосування фіксованого сільгоспподатка для сільгоспвиробника проведемо модельний економетричний аналіз на ПЕОМ (програмне середовище “електронних” таблиць EXCEL2000) результатів фінансової діяльності ТОВ “УНІРЕМАГРО” в 2003 – 2005 рр. при застосуванні :

а) Вихідного варіанту № 1:

– сплати фіксованого сільгоспподатку незалежно від результатів діяльності (рентна плата з сільгоспугідь);

сплата всіх додаткових податків (за забруднення навколишнього середовища, зборів в пенсійносоціальні фонди) з валового операційного доходу (стаття інші витрати);

б) Варіант стандартного оподаткування № 2:

сплата податку на отриманий валовий прибуток за ставкою 25% в залежності від результатів діяльності;

сплата всіх податків та зборів (податок на землю, за забруднення навколишнього середовища, зборів в пенсійно-соціальні фонди) за рахунок валових витрат в собівартості;

в) Варіант сплати єдиного податку 6% +ПДВ (№ 3):

сплата єдиного податку на валовий дохід по ставці 6% в залежності від результатів діяльності;

сплата всіх додаткових податків та зборів (зборів в пенсійно-соціальні фонди за найманих працівників) за рахунок операційного доходу (стаття інші витрати);

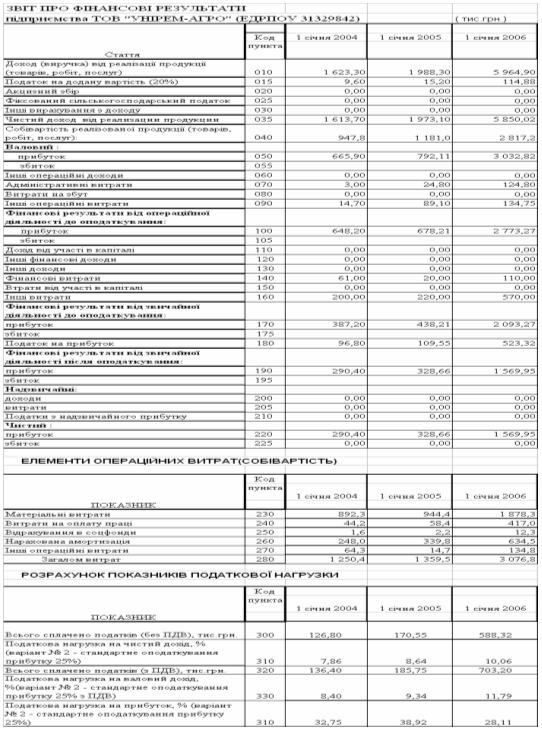

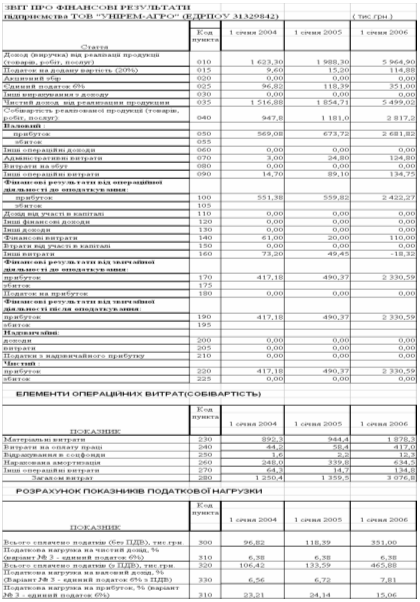

В табл.3.2, 3.3 наведені результати моделювання фінансових результатів діяльності ТОВ “УНІРЕМАГРО” за модельними варіантами № 2 та № 3, варіант № 1 є фактичними результатами оподаткування ФСП.

Таблиця 3.2 Моделювання фінансових результатів ТОВ “УНІРЕМАГРО” при стандартній схемі сплаті податку на прибуток та сплаті податків на землю і зборів в пенсійносоціальні фонди (№ 2)

Таблиця 3.3 Моделювання фінансових результатів ТОВ “УНІРЕМАГРО” при схемі сплаті єдиного податку 6%+ПДВ та сплаті зборів в пенсійносоціальні фонди (№ 3)

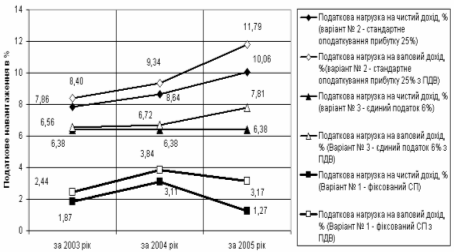

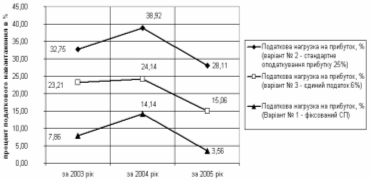

На рис.3.1, 3.2 наведені результати порівняльного аналізу ефективності застосування для сільгоспвиробника варіанту оподаткування за фіксованим сільгоспподатком та за модельними варіантами № 2 та №3 (табл.3.2, 3.3).

Рис.3.1. Порівняльний аналіз податкового навантаження на чистий дохід та валовий дохід при схемах оподаткування ТОВ“УНІРЕМАГРО” за варіантами № 1 (фіксований СП +ПДВ), № 2 (стандартне оподаткування прибутку+ПДВ) та № 3 (єдиний податок 6%+ПДВ)

Як показує аналіз графіків рис.3.1, при моделюванні схеми стандартного оподаткування діяльності ТОВ “УНІРЕМАГРО”(варіант №2) податкова нагрузка на валовий дохід становитиме (з врахуванням ПДВ): 8,4% 11,8%;

При моделюванні схеми єдиного податку 6%+ПДВ оподаткування діяльності ТОВ “УНІРЕМАГРО”(варіант № 3) податкова нагрузка на валовий дохід становитиме (з врахуванням ПДВ):

6,6 % 7,8% (тобто на 1,8 – 4,0 % менше, ніж при стандартному оподаткуванні);

При фактично використовуємій схемі фіксованого сільськогосподарського податку при оподаткуванні діяльності ТОВ “УНІРЕМАГРО”(варіант №1) податкова нагрузка на валовий дохід становить (з врахуванням ПДВ):

2,44 % 3,17% (тобто на 6,0 – 8,0% менше, ніж при стандартному оподаткуванні);

Рис.3.2 Порівняльний аналіз податкового навантаження на чистий прибуток при схемах оподаткування ТОВ “УНІРЕМАГРО” за варіантами № 1 (фіксований СП +ПДВ), № 2 (стандартне оподаткування прибутку +ПДВ) та № 3 (єдиний податок 6%+ПДВ)

Як показує аналіз графіків рис.3.2, при моделюванні схеми стандартного оподаткування діяльності ТОВ “УНІРЕМАГРО”(варіант №2) податкова нагрузка на прибуток дохід становитиме (з врахуванням ПДВ) :

32,8% 28,1%;

При моделюванні схеми єдиного податку 6%+ПДВ оподаткування діяльності ТОВ “УНІРЕМАГРО”(варіант № 3) податкова нагрузка на прибуток становитиме (з врахуванням ПДВ):

23,2 % 15,6% (тобто на 9,6 – 12,5 % менше, ніж при стандартному оподаткуванні);

При фактично використовуємій схемі фіксованого сільськогосподарського податку при оподаткуванні діяльності ТОВ “УНІРЕМАГРО”(варіант №1) податкова нагрузка прибуток становить (з врахуванням ПДВ):

7,9 % 3,6% (тобто на 24,9 – 24,6% менше, ніж при стандартному оподаткуванні);

Тобто, можна констатувати, що одна четверта частка прибутку в ТОВ “УНІРЕМАГРО” реалізується за рахунок застосування спрощеної системи фіксованого сільськогосподарського податку та запезпечує стійку прибуткову та високорентабельну роботу сільськогосподарського підприємства.

Таким чином, продовження Верховною Радою України дії спрощеної форми оподаткування – Закону України “Про фіксований сільськогосподарський податок” – з 2005 до 2009 року слід класифікувати як вагомий вклад в підтримку розвитку вітчизняних сільгоспвиробників та сільського господарства України.

ВИСНОВКИ

Предметом дослідження дипломної роботи була оцінка ефективності роботи сільгоспвиробників при переході на спрощене оподаткування сільгоспвиробників у вигляді інтегрального фіксованого сільськогосподарського податку (ФСП). Фіксований сільськогосподарський податок сплачується в рахунок таких податків і зборів (обов'язкових платежів):

податку на прибуток підприємств;

плати (податку) за землю;

податку з власників транспортних засобів та інших самохідних машин і механізмів;

комунального податку;

збору за геологорозвідувальні роботи, виконані за рахунок державного бюджету;

плати за придбання торгового патенту на здійснення торговельної діяльності;

збору за спеціальне водокористування.

Інші податки та збори (обов'язкові платежі), визначені Законом України "Про систему оподаткування", сплачуються сільськогосподарськими товаровиробниками в порядку і розмірах, визначених законодавчими актами України.

Якщо ставки земельного податку з одного гектара сільськогосподарських угідь установлено ч. 1 ст. 6 Закону „Про плату за землю” у відсотках від їх грошової оцінки у розмірах:

– для ріллі, сіножатей, пасовищ – 0,1 %;

– для багаторічних насаджень – 0,03 %,

то ставки фіксованого сільськогосподарського податку з одного гектара сільськогосподарських угідь установлено Законом „Про фіксований сільськогосподарський податок” у відсотках від їх грошової оцінки у розмірах:

– для ріллі, сіножатей, пасовищ – 0,15 %;

– для багаторічних насаджень – 0,09 %.

Дата: 2019-07-30, просмотров: 348.