ВСТУП

З розвитком ринкових відносин підвищується ризик невизначеності в діяльності банків і інших недержавних структур, який посилюється наступними чинниками:

• невідома кількість реальних і потенційних споживачів їх продукції, тобто динаміка і кон'юнктура ринку, і зокрема конкуренція між окремими банками, що проводять аналогічні товари (банківські послуги), товари-замінники;

• невідомі потреби і можливості покупців, іншими словами, як, коли і яку частину банківських послуг вони використовуватимуть;

• неясний ступінь прискорення науково-технічного прогресу, який обумовлює скорочення циклу життя устаткування, технічних нововведень, в т.ч. і в банківській сфері.

Управління сучасним банком – це, в першу чергу, управління розвитком банку, управління розширенням списку фінансових інструментів, розгортанням банківської мережі в регіонах, вибудовуванням конкурентної політики, розвитком комунікаційних стратегій. У традиційній термінології узгоджені і затверджені плани довгострокового розвитку називаються стратегіями. Можна з упевненістю сказати, що сьогодні виживають і укріплюють свої позиції банки, які витратили зусилля на вироблення стратегій і представили публічну версію стратегій – ту частину, яку вони пред'являють своїм клієнтам, конкурентам і партнерам. Управління сучасним банком – це колективна і командна діяльність. Банк настільки складна організація, що його розвитком неможливо управляти едінолічно. Формування стратегії і складання банківської команди – процеси, зв'язані між собою.

Створення і розвиток широкого спектру послуг банків, що надаються клієнтам (фізичним і юридичним особам) базується на ряду основних передумов: формування стратегії банку, визначення ефективності, концепція, продаж послуг, дослідження ринку, кадрова політика і ін.

Особливості маркетингу в банківській сфері обумовлені специфікою банківської продукції. У нашій економічній літературі термін «банківська продукція» з'явився в процесі переходу до ринкової економіки. Під ним будь-яка послуга або операція, здійснена банком.

Ще зовсім недавно ринок банківських послуг був ринком продавця, коли клієнти мали в своєму розпорядженні великі суми (унаслідок інфляції) грошей, а банки були небагато. Але останнім часом при стабілізації, що намітилася, з інфляцією, зростанням ставки рефінансування і в умовах хронічного браку грошових ресурсів у основних клієнтів банків – підприємств, ринок банківських послуг перетворився на ринок покупця. З цієї миті більшість українських банків стали шукати нові способи залучення клієнтів. Для цих цілей вони можуть успішно застосовувати маркетинг.

Таким чином, маркетинг в банці – це стратегія і філософія банка, що вимагає ретельної підготовки, глибокого і усестороннього аналізу, активної роботи всіх підрозділів банку від керівників до низових ланок. Всіх, чия робота може вплинути на клієнта. Маркетинговий підхід в організації діяльності припускає переорієнтацію банку з свого продукту на потребі клієнта. Тому необхідне ретельне вивчення ринку, аналіз смаків, що змінюються, і потреб споживачів банківських послуг. Оскільки банк є виробником специфічного товару (банківських послуг), то існує тільки тоді, коли продає його своїм клієнтам, контрагентам. Тому будь-якому комерційному банку необхідно використовувати важ набір інструментів маркетингу. З їх допомогою він може:

• підвищити свою ліквідність, ділову активність, норму прибули і рентабельність і понизити рівень ризиків;

• забезпечити оптимальні пропорції між попитом і пропозицією послуг певного вигляду і специфіки;

• гнучко реагувати на динаміку попиту і маневрувати всіма видами наявних ресурсів;

• формувати системи договірних, ринкових відносин між своїми контактними аудиторіями;

• шукати нові ринки збуту, розширювати що існують, охоплювати нові ринкові «ніші» і «вікна», досягаючи при цьому оптимального рівня соціально-економічної ефективності своєї діяльності.

В Україні практично відсутня продумана система підготовки кадрів за фахом паблік рілейшнз. Загальні спецкурси, які викладають в окремих учбових закладах, не можуть задовольнити наші гострі потреби. Не зможуть зробити цього і запрошувані із західних країн фахівці з паблік рілейшнз. Вітаючи їх просвітницьку діяльність, не варто забувати, що західний досвід не у всьому придатний для нашої культури і ментальності. Досить послатися на запозичену рекламну діяльність молодих комерційних структур, яка часто справляє враження знущання над зголоднілим народом.

Це одне, причому не головне, доказ того, наскільки насущною є потреба формування в нашій країні власної високопрофесійної, цивілізованої системи зв'язків з громадськістю. Потрібно, правда, відзначити, що деякі кроки в цьому напрямі вже робляться.

Поняття Паблік Рілейшенз

В умовах сучасного ринку Паблік Рілейшенз (Public Relations, PR, піар) стають невід’ємною частиною маркетингу і грають особливу роль в системі інтегрованих маркетингових комунікацій.

«Паблік Рілейшенз» (далі Public Relations, PR) в перекладі з англійської означає «суспільні зв’язки», «розповідь для публіки», «суспільні відносини», «вивчення і формування громадської думки».

Виникнення та розвиток PR було обумовлене законами, традиціями і потребами суспільства. Як і всяка інша професійна діяльність, PR складалися з власних досягнень і одночасно з елементів близьких сфер, що народилися в США.

Історично склалося, що спочатку поняття Public Relations містило в собі ідею пропагандою діяльності, призначеної для впливу на певні групи людей. Дехто визначають Public Relations лише як засіб переконання та пропаганди. Але протягом декількох десятиліть визначення PR стали включати положення про двостороннє спілкування і взаємозв’язок. Ці визначення включали такі слова, як взаємовигідний, взаємний, що, поза сумнівом, вказувало на еволюцію точки зору на дану функцію.

Таким чином, однонаправлена концепція PR покладається на пропаганду і комунікації з метою переконання. Двонаправлена концепція акцентує увагу на необхідність інформаційного обміну, взаємодії і взаєморозуміння.

Зустрічаються десятки визначень, автори яких намагаються схопити суть Public Relations, перераховуючи найважливіші види діяльності, складові основу практики PR. Наприклад:

Public Relations – це управлінська функція, яка покликана встановлювати і підтримувати взаємовигідні відносини між організацією і громадськістю, від якої залежить її успіх або, навпаки, невдача.

Public Relations – це управлінська функція, яка оцінює громадську думку, визначає політику і процедури окремих осіб або організацій в цілому на основі суспільних інтересів, планує і виконує ту або іншу програму дій з метою добитися розуміння і визнання з боку суспільства. (Public Relations News, комерційний інформаційний бюлетень).

Public Relations – це особлива управлінська функція, яка допомагає встановлювати і підтримувати тісну комунікацію, взаєморозуміння взаємодію і співпрацю між організацією та пов’язаною з нею громадськістю; включає управління проблемами або питаннями; забезпечує інформованість керівництва про настрої в громадській думці і допомагає йому чутливіше реагувати на ці настрої; визначає і підкреслює обов’язок керівництва служити інтересам суспільства; допомагає керівництву крокувати в ногу із змінами і якомога ефективніше використовувати ці зміни, виконуючи роль своєрідної системи раннього попередження, що допомагає прогнозувати тенденції. (Rex F. Harlow «Building а Public Relations Definition», Public Relations Review 2, no. 4 (Winter 1976):36).

Інститут суспільних відносин (IPR), створений у Великобританії в лютому 1948 року, прийняв визначення PR (з деякими доповненнями, внесеними в листопаді 1987 року): «Public Relations – це плановані, тривалі зусилля, направлені на створення і підтримку доброзичливих відносин і взаєморозуміння між організацією та її громадськістю», де під «громадськістю організації» розуміються працівники, партнери і споживачі (як місцеві, так і зарубіжні).

Деякі організації сприймають маркетингові відносини із споживачами як лише одну з безлічі організаційних взаємозв’язків. На їх організаційних схемах маркетинг є частиною крупнішої функції – Public Relations. Інші організації вважають маркетинг своєю основною функцією, розглядаючи всі «неспоживчі відносини» як необхідні тільки в контексті маркетингу. У цих організаціях Public Relations повністю підпорядкований маркетингу. Ряд організацій визначають «відносини із споживачами» як частина PR, покладаючи на відділ по зв’язках з громадськістю відповідальність за вирішення тих проблем клієнтів і інших споживачів, які не відносяться до маркетингу. У більшості організацій, проте, маркетинг і Public Relations є окремими управлінськими функціями з різними, хоч і взаємодоповнюючими, цілями.

Маркетинг робить акцент на відносинах обміну із споживачами. В протилежність цьому Public Relations охоплює широкий спектр цілей і відносин з багатьма групами людей: службовцями, інвесторами, сусідами, групами особливих інтересів, державними органами і т.д. PR ніколи не розглядається у відриві від загальної маркетингової і фінансової стратегії. Мета PR – створювати розуміння через обізнаність, підтримувати позитивне враження і трансформувати негативні враження в позитивні.

Крім цього ефективність зусиль по зв’язках з громадськістю значною мірою залежить від того, наскільки добре вони узгоджені з іншими видами маркетингових комунікацій. Public Relations охоплюють практично всі напрями маркетингових комунікацій і можуть виконувати безліч функцій.

Існує 7 основних напрямів діяльності по зв’язках з громадськістю:

1. Відносини із ЗМІ, або пабліситі. Співробітники служби PR встановлюють особисті взаємини із засобами інформації, яки освітлюють ситуацію в якійсь галузі або компанії, і надають інформацію у вигляді сюжетних ідей, прес-релізів і інших адресованих публіці матеріалів.

2. Корпоративні відносини. Піднімають питання загальної репутації компанії, її іміджу в очах різних зацікавлених сторін і її реакції на проблеми, які можуть вплинути на успіхи компанії. Сюди ж відносяться і корпоративна реклама, і консультації по іміджу для керівників компанії.

3. Управління в кризових ситуаціях або кризис-менеджмент. Процес управління комунікаціями у разі кризи або катастроф, стихійних лих, невдач в менеджменті і ін.

4. Відносини з персоналом. Це внутрішні комунікації компанії з своїми співробітниками. У їх основі лежать програми мотивації співробітників до виконання своєї роботи найкращим чином.

5. Відносини у фінансовій сфері. Робота з фінансовим співтовариством, що включає взаємодію з державними фінансовими органами, а також відносини з інвесторами, фондовими брокерами і фінансовою пресою.

6. Відносини з владними структурами і місцевим населенням. Побудова взаємин з державою і урядом і тісна співпраця з федеральними, регіональними, окружними і місцевими органами влади. У цю сферу входить і лобіювання. Відносини з місцевим населенням припускають підтримку позитивних зв’язків з місцевим співтовариством. Це різні заходи на місцевому рівні, спонсорство, вирішення екологічних проблем.

7. Товарна пропаганда. Це спеціальні програми Public Relations, направлені на досягнення позитивної популярності просувних фірмою товарів. Товарна пропаганда украй важлива при висновку на ринок нового товару. Фахівці з товарної пропаганди щільно співробітничають з відділом маркетингу в питаннях розробки дизайну продукту і його стратегічного позиціонування на ринку, а також тісно взаємодіють з рекламною командою і іншими фахівцями з маркетингових комунікацій, наприклад, з відділів прямого маркетингу і стимулювання продажів.

Філософія Public Relations

Теорія спілкування

У філософії Public Relations велике значення надається необхідності двосторонніх відносин. Ця необхідність признається достатньо широко, але як її досягти? Недолік спілкування породжує безліч випадків нерозуміння, і тому поліпшення каналів спілкування, розробка нових способів створення двостороннього потоку інформації і розуміння є головним завданням будь-якої програми PR. Це вельми непросто унаслідок крайньої складності механізму спілкування навіть за наявності сильного прагнення налагодити його.

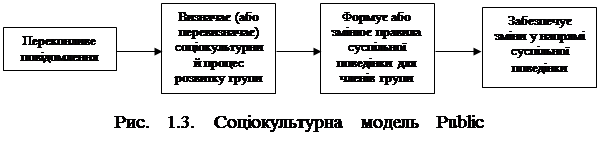

Зараз Ви читаєте цей розділ дипломної роботи. Проте цілком імовірно, що сьогодні ви вже отримали (або ще отримаєте) безліч інших повідомлень, багато з яких й не прагнете отримувати. Можливо, багато з них Ви просто «викинете з голови», оскільки вони не представляють для Вас інтересу. Якусь з них пропустите мимо вух, оскільки Вам просто не вистачить часу приділити їм увагу; якусь «візьмете на замітку». Інші ж пропустите тому, що у цей момент Ваша увага буде зайнята чимось іншим. Таким чином, увага кожної людини, що живе в сучасному «інформаційному» соціумі, є об’єктом запеклої конкуренції. І одне з основних місць в цій конкурентній боротьбі займає Public Relations. Перше завдання PR-комунікацій – привернути увагу цільовій громадськості. Друге завдання – стимулювати інтерес до змісту повідомлення. Третє завдання – сформувати потребу і намір діяти відповідно до цього повідомлення. І нарешті, четверте завдання – направляти дії тих, хто поводиться відповідно до цього повідомлення (Рис. 1.3).

|

Комунікація (принаймні, людська комунікація) – це те, що роблять люди. Сама по собі комунікація – це нонсенс. У комунікації немає ніяких чудес – за винятком того, що вкладають в неї люди, вступаючи один з одним в комунікаційні відносини. У повідомленні немає ніякого сенсу – за винятком того, який вкладають в нього люди. Таким чином, коли розглядаються комунікації, – по суті, вивчаються люди, що спілкуються один з одним і з своїми групами, організаціями і співтовариствами, впливаючи, один на одного, випробовуючи вплив з боку інших, інформуючи і отримуючи інформацію, навчаючи і навчаючись, розважаючи і будучи такими, що розважаються іншими – за допомогою певних знаків, які існують окремо від кожного з них. Щоб зрозуміти процес людської комунікації необхідно зрозуміти, як люди пов’язані один з одним. (Wilbur Schramm, «The Nature of Communication Between Humans», in The Process and Effects of Mass Communication, rev. ed., edited by Wilbur Schramm and Donald F. Roberts (Urbana: University of Illinois Press, 1971), 17).

Інформація про підприємство

| Повна назва | Акціонерний Комерційний Банк «Правeкс-Банк», Харківський філіал | |

| МФО | 350493 | |

| ЕДРПОУ | 22683815 | |

| Поштова адреса | Україна, 61072, м. Харків, вул. Пушкінська, 58 | |

| Телефон | ||

| E-mail адрес |

| |

| URL сайта | http://www.pravex.com/ |

Акціонерний комерційний банк «Правекс-банк» створений за рішенням засновницької конференції акціонерів 29 грудня 1992 року. Входить в п’ятірку найбільших комерційних банків-членів Київського Банківського Союзу і в п’ятірку банків, яким найбільше довіряють українці. Обслуговує більше 45 000 юридичних і більше 500 000 фізичних осіб. У структурі банку 400 філіалів і відділень, що працюють у всіх регіонах України.

Банк є акціонерним товариством відкритого типу, має самостійний баланс, зареєстрований фірмовий знак, печатку з найменуванням та фірмовим знаком.

Головним стратегічним напрямом розвитку «Правекс-банк» у є забезпечення його діяльності як багатофункціонального фінансового інституту, який пропонує повний спектр банківських послуг як роздрібному, так і корпоративному клієнтові. «Правекс-банк» пройшов шлях суспільного визнання, яке дозволило бренду «Правекс» стати символом надійності і довіри. Сьогодні концерн «Правекс» – це десятки фірм різних сфер діяльності: торгівля газом і вугіллям, брокерська, страхова, інвестиційна і трастова фірми, ресторани, клуби, виставки-продажі автомобілів; охоронне підприємство «Безпека», широка мережа крупних магазинів «Аліна», «Правекс-пасаж», «Золото» і т.д., а також магазини з продажу меблі, автозапчастин та зброї.

У загальному рейтингу банків за даними Київського Банківського Союзу на 01.01.05 р. «Правекс-банк» займає:

· 1-е місце за обсягами реалізації банківських металів та за обсягами іпотечного кредитування;

· 2-е місце за обсягами споживчого кредитування;

· 3-е місце за обсягами кредитування на придбання автомобілів;

· 4-е місце за кількістю встановлених банкоматів і за обсягами емісії карток VISA і Master CARD;

· 5-е місце за розвитком регіональної мережі;

· 9-е місце за кількістю встановлених РОS-терміналів і за розміром депозитного портфеля фізичних осіб;

· отримав нагороду Euromoney 2000 і 2003.

Управління ризиками

Значимість управління ризиком як виду діяльності, полягає в можливості, по-перше, прогнозувати певною мірою настання ризикової події, по-друге, завчасно приймати необхідні заходи для зниження розміру можливих несприятливих наслідків. Суть ризику, що виражається в можливості здійснення кількісної оцінки вірогідності настання несприятливої події, визначає необхідність розробки механізмів зниження негативного ефекту прогнозованого розвитку подій. Знання потенційних погроз і міри їх значимості дозволяє здійснювати управління ризиком.

АКБ «Правекс-банк» у своїй діяльності активно застосовує сучасні методики з управління ризиками: кредитним, відсотковим, валютним, операційним, ліквідності, стратегічним, репутації та достатності капіталу. Управління ризиками розглядається як важлива складова комплексного управління діяльності банку. Для цього при проведенні кожної значної за обсягом операції досліджується її вплив не тільки на окремі ризики, що виникають у разі її проведення, а й на всі сторони діяльності банку, а саме: на структуру активів і пасивів, фінансовий результат, рентабельність роботи банку, якість активів, дотримання вимог НБУ, досвід світової практики.

Органи управління ризиками

Відповідальність за реалізацію політики управління кредитним ризиком несе Кредитний Відділ, Відділи по зв’язкам з клієнтами філіалів Банку та Відділ з управління активами і пасивами.

Відповідальність за реалізацію політики управління ризиком капіталу, валютним ризиком, процентним ризиком і ризиком ліквідності несе Лімітний комітет, Відділ інвестицій та Відділ фінансового моніторингу і валютного контролю.

Відповідальність за реалізацію політики управління операційним ризиком несе Відділ внутрішньобанківських операцій, Відділ інформаційних та комп’ютерних технологій.

Відділ інформаційних та комп’ютерних технологій забезпечує підтримку інформаційної системи для збору та аналізу інформації з управління ризиками.

Лімітний комітет, Відділ внутрішньобанківських операцій, Відділ координації роботи з клієнтами Банку координують збір інформації по всіх підрозділах Банку і надають точні і своєчасні данні, необхідні для ефективного управління ризиками.

Щомісячно на засіданні комітету з управління активами та пасивами здійснюється аналіз ресурсної бази за попередній місяць з урахуванням змін відсоткових ставок, проводиться оцінка поточного стану балансу. Одночасно визначається стратегія управління активами і пасивами на наступний місяць.

Платоспроможність банку

Регулювання ризиків щодо розміщення і залучення фінансових ресурсів здійснюється шляхом щоденного (щодекадного) контролю фактичних значень спеціальних розрахункових показників і їх відповідності встановленим нормативним значенням (постанова Правління НБУ від 28.08.2001 №368 зі змінами).

Розрахунок обов’язкових економічних нормативів здійснюється в банку щоденно у відповідності з нормативними документами Національного банку України.

Розмір регулятивного капіталу банку за станом на 01.01.05 р. року становить 178 062 000 грн., що перевищує нормативне значення майже у 5 разів.

Фактичні показники нормативів ліквідності перевищують нормативні значення більше ніж у 2 рази. Це свідчить про достатню ліквідність і здатність банку забезпечити виконання прийнятих зобов’язань.

Підтвердженням цього є така інформація щодо ключових індикаторів (показників) діяльності «Правекс-банку» за 2000–2004 рр. (Табл. 2.3):

Таблиця 2.3. Ключові індикаторі (показники) діяльності АКБ « «Правекс-банк»»за 2000–2004 рр., тис. грн.

| 2000 | 2001 | 2002 | 2003 | 2004 | |

| Чисті активи | 557 129 | 755 244 | 965 496 | 1 655 874 | 1 640 890 |

| Кредитний портфель банку | 203 668 | 360 551 | 538 622 | 871 206 | 983 510 |

| Кошти клієнтів | 304 486 | 418 994 | 604 162 | 1 072 217 | 1 238 528 |

| Регулятивний капітал | 117 847 | 124 479 | 127 750 | 128 959 | 178 062 |

| Доходи | 110 665 | 124 385 | 156 997 | 210 024 | 299 738 |

Динаміка кредитного портфелю та залучення коштів клієнтів

за 2000–2004 рр. показана на Рис. 2.2.

Динаміка і структура пасивів та активів АКБ «Правекс-банк» за 2002–2004 рр. приведена у табл. 2.4, 2.5 та рис. 2.3, 2.4.

Таблиця 2.4. Динаміка і структура пасивів АКБ «Правекс-банк» за 2002–2004 рр.

|

| 2002 | 2003 | 2004 | ||

| Тис. грн. | тис. грн. | тис. грн. | Структура, % | Темп росту, % | |

| Кошти НБУ | 0 | 12 054 | 0 | 0 | -100,00 |

| Кошти інших БАНКІВ | 173 128 | 346 716 | 144 476 | 8,80 | -58,33 |

| Кошти юридичних осіб | 239 555 | 281 452 | 310 887 | 18,95 | 10,46 |

| Кошти до запитання | 210 745 | 236 390 | 282 463 | 17,21 | 19,49 |

| Строкові депозити | 28 810 | 45 062 | 28 424 | 1,73 | -36,92 |

| Кошти фізичних осіб | 364 607 | 790 765 | 927 642 | 56,53 | 17,31 |

| Кошти до запитання | 71 086 | 100 581 | 96 445 | 5,88 | -4,11 |

| Строкові депозити | 293 521 | 690 184 | 831 197 | 50,66 | 20,43 |

| Інші зобов’язання | 96 773 | 129 049 | 116 732 | 7,11 | -9,54 |

| Власний капітал | 91 433 | 95 838 | 141 153 | 8,60 | 47,28 |

| Чисті пасиви | 965 496 | 1 655 874 | 1 640 890 | 100,00 | -0,90 |

Таблиця 2.5. Динаміка і структура активів АКБ «Правекс-банк» за 2002–2004 рр.

|

| 2002 | 2003 | 2004 | ||

| тис. грн. | Тис. грн. | тис. грн. | Структура, % | Темп росту, % | |

| Готівка та банківські метали | 46 787 | 109 797 | 226 325 | 13,79 | 106,13 |

| Кошти у НБУ | 32 633 | 54 037 | 37 934 | 2,31 | -29,80 |

| Кошти в інших банках | 134 675 | 391 211 | 185 949 | 11,33 | -52,47 |

| Кредити та аванси юридичним особам | 307 714 | 348 970 | 291 365 | 17,76 | -16,51 |

| Кредити та аванси фізичним особам | 230 908 | 522 236 | 692 145 | 42,18 | 32,53 |

| Цінні папери та вкладення в асоційовані і дочірні компанії | 53 904 | 27 904 | 1 058 | 0,06 | -96,21 |

| Майно | 127 713 | 166 222 | 165 975 | 10,11 | -0,15 |

| Інші активи | 31 162 | 35 497 | 40 139 | 2,45 | 13,08 |

| Чисті активи | 965 496 | 1 655 874 | 1 640 890 | 100,00 | -0,90 |

У звітному 2004 році в загальних пасивах «Правекс-банку» частка власного капіталу становила 8,6% (141 153 000 грн.), а зобов’язання розподілились між фінансовими ресурсами, які залучені в інших банках (8,8% або 144 476 000 грн.), коштами юридичних осіб (18,9% або 310 887 000 грн.) та коштами фізичних осіб (56,5% або 927 642 000 грн.). Основним джерелом залучення ресурсів від клієнтів є строкові депозити населення, частка яких в загальних пасивах становить 50,75%, та кошти до запитання юридичних осіб (їх питома вага 17,2%), Протягом 2004 року випереджаючими темпами в ресурсній базі банку зростали кошти фізичних осіб (зростання в 1,2 рази).

Щодо динаміки і структури активів у 2004 році БАНК продовжував дотримуватися напрямку розміщення фінансових ресурсів на ринку кредитування клієнтів, особливо зосередившись на кредитуванні фізичних осіб. Кредити фізичних осіб зросли у 1,3 рази і становили 42,2% (692 145 000 грн.) всіх активів. Крім цього, значна питома вага належить кредитам, наданим іншим банкам (11,3% або 185 949 000 грн.) та юридичним особам (17,8% або 291 365 000 грн.). Майно банку в структурі активів становить 10,1% (165 975 000 грн.).

Кореспондентська мережа

Динамічне розширення кореспондентської мережі, вдосконалення відносин з банками-кореспондентами, оптимізація системи коррахунків надали можливість «Правекс-банк» У значно збільшити кількість своїх контрагентів в Україні і в країнах близького зарубіжжя.

До числа банків-кореспондентів «Правекс-банк» У входять (Табл. 2.6):

Таблиця 2.6. Основні банки – кореспонденти АКБ «Правекс-банк»

| Валюта | БАНК | Місто, країна |

| USD | Deutsche Bank Trust Company Americas | New York, USA |

| USD | American Express Bank | New York, USA |

| USD/EUR/GBR/CHF | Commerzbank AG | Frankfurt/Main, Germany |

| USD/EUR | Deutsche BANK AG | Frankfurt/Main, Germany |

| USD/EUR | HSBC BANK Pic | London, United Kingdom |

| USD/EUR/RUB | Ощадний Банк Російської Федерації | Москва, Росія |

| USD/EUR/RUB | Віп – БАНК | Москва, Росія |

| RUB | Собінбанк | Москва, Росія |

| RUB | Альфа – Банк | Москва, Росія |

| BYR | Пріорбанк | Мінськ, Білорусь |

| XAU/XAG/XPT/XPD | Credit Suisse | Zurich, Switzerland |

Розвинена кореспондентська мережа дозволяє «Правекс-банк» У максимально швидко, ефективно і дешево обслуговувати своїх клієнтів. Крім того, при необхідності «Правекс-банк» оперативно встановлює кореспондентські відносини з банками, що беруть участь у розрахунках між клієнтами «Правекс-банк» У і їх партнерами.

Депозитні операції

До депозитних операцій «Правекс-банк» у відносяться:

· залучення грошових коштів фізичних та юридичних осіб у національній та іноземній валюті на термінові депозитні внески;

· залучення грошових коштів фізичних та юридичних осіб-нерезидентів у національній та іноземній валюті на термінові депозитні внески.

3 січня 2004 року «Правекс-банк» запропонував населенню новий вид вкладу – в іноземній валюті на термін 9 місяців, а з грудня 2004 року – додатково два нові види вкладів:

· у національній валюті на термін 24 місяці,

· в іноземній валюті на термін 2 місяці.

Динаміка депозитних операцій АКБ «Правекс-банк» за 2002–2004 рр. представлена на Рис. 2.5:

Кредитування

Кредитування є одним із пріоритетних і прибуткових напрямків діяльності банку. Доходи від кредитних операцій у 2004 році становили 168 580 000 грн. або 56,2% від усіх доходів банку.

В 2004 році продовжувалося створення нових кредитних продуктів, що сприяло розширенню сфери кредитування. За рахунок цього кредитний портфель банку в 2004 р. збільшився в 1,14 рази або в абсолютних цифрах на 127 170 000 грн. і становить 1 028 540 000 грн.

При цьому відсоткові ставки за кредитами «Правекс-банк» у залишалися одними із найнижчих на ринку кредитних послуг України.

Також слід зазначити, що «Правекс-банк» посідає одне з лідируючих місць на банківському ринку України з кредитування фізичних осіб, що становить 67,3% від кредитів у загальному кредитному портфелі банку.

У 2004 році вперше в Україні впроваджено європейські умови кредитування фізичних осіб:

· на купівлю житла – строком до 20 років з першим внеском від 5% вартості житла;

· на купівлю автомобілів – строком до 6 років з першим внеском від 10% вартості авто.

Відсоткова ставка за кредитами фізичним особам теж установлена на найнижчому рівні в Україні – від 12% річних.

Обсяг кредитування фізичних осіб за 2004 рік збільшився, порівняно з 2003 р. у 1,33 рази або в абсолютних цифрах на 169 910 000 грн. та становив 692 140 000 грн. Цих об’ємів вдалося досягти завдяки впровадженню різноманітних програм для кредитування громадян, а саме:

· стандартного кредитування під заставу;

· іпотечного кредитування на купівлю житла терміном до 20 років;

· кредитування на купівлю автомобілів у розстрочку терміном до 6 років;

· споживчого кредитування терміном до 3-х років на купівлю меблів, аудіо, відео, побутової та оргтехніки, туристичного спорядження, автозапчастин та інших товарів, а також на одержання послуг (освітніх, медичних, юридичних, туристичних, ремонтних) як у національній валюті України, так і в доларах США;

· ломбардного кредитування.

Питома вага кредитів за цими програмами представлена на Рис. 2.6:

«Правекс-банк» надає послуги з кредитування юридичних осіб, для чого постійно розробляються нові кредитні програми. Усього в банку працює 7 кредитних програм для юридичних осіб, а саме:

· стандартне кредитування під заставу;

· кредитування у формі овердрафту;

· довгострокове кредитування під інвестиції в нерухомість (офіси, приміщення);

· кредитування на купівлю автомобілів у розстрочку (у тому числі парку автомобілів);

· кредитування шляхом врахування векселів;

· кредитування з використанням документарних акредитивів;

· кредитування під зовнішньоекономічну діяльність;

Кредитний портфель юридичних осіб 2004 р. становить 336 400 000 грн.

Питома вага кредитів за цими програмами представлена на Рис. 2.7:

3 урахуванням розширення мережі філій і відділень банку (станом на 31 грудня 2004 року «Правекс-банк» нараховував 400 філій та відділень по всій Україні). Необхідно відзначити регіональну структуру кредитного портфеля.

Кредити філій та регіональних відділень становлять 31% або 317 380 000 грн. в абсолютних цифрах.

Співвідношення Київ-регіони та кредитний портфель у розрізі регіонів має такий вигляд (рис. 2.8, рис. 2.9):

Аналіз кредитного портфеля за видами валют підтверджує тенденцію минулих років, де валютний кредитний портфель становить дві третини від загального кредитного портфеля.

Операції на Depo – ринку

«Правекс-банк» активно працює на ринку міжбанківського кредитування. Основними видами операцій є:

· залучення і розміщення короткострокових міжбанківських кредитів в українській гривні і іноземній валюті відповідно до лімітної бази Банку;

· кредитування банків-контрагентів під різні види покриттів (іноземна валюта, нерухомість, цінні папери і т.д.).

Динаміка зростання об’ємів ресурсних операцій на Depo-ринку АКБ «Правекс-банк» за 2001–2004 рр. показана на рис. 2.10.

Операції на FOREX-ринку

Одним з пріоритетних напрямів діяльності « «Правекс-банк» у» є обслуговування рахунків клієнтів в іноземній валюті. Всі види міжнародних фінансових розрахунків здійснюються банком на високому рівні завдяки використанню в роботі сучасних електронних засобів зв’язку, таких як SWIFT, Reuters, Sprint.

«Правекс-банк» надає наступні можливості:

· купівля / продаж безготівкових доларів США і євро та іншої вільно конвертованої валюти за безготівкову гривну з умовами розрахунків «TODAY», «TOMORROW», «SPOT»;

· купівля / продаж обмежено конвертованих валют за гривну;

· купівля / продаж більшості видів європейських валют за безготівкову валюту;

· покупка безготівкової вільно конвертованої валюти за обмежено конвертовану валюту.

Таким чином, «Правекс-банк» може надати не тільки спектр традиційних послуг (можливість стати активним учасником ресурсного ринку, купувати й продавати валюту на міжбанківському валютному ринку), але і таких, як обмін і конвертація «екзотичних валют», надання технологічних кредитів в іноземній валюті під імпортні контракти.

Динаміка зростання об’ємів операцій на ринку Forex представлена у табл. 2.8 та рис. 2.11:

Таблиця 2.8. Динаміка зростання об’ємів операцій на FOREX – ринку за 2003–2004 рр. млн. дол. / млн. євро

| FOREX | USA | EURO | ||

| BUY USA | SELL USA | BUY EURO | SELL EURO | |

| 2003 | 288,170 | 126,729 | 33,713 | 14,051 |

| 2004 | 844,645 | 98,624 | 34,458 | 20,253 |

Кореспондентські рахунки

«Правекс-банк» надає комплексне обслуговування банкам-кореспондентам за розрахунками в гривні і в іноземній валюті:

· ведення кореспондентських рахунків;

· управління залишками на рахунках в режимі реального часу;

· конверсійні операції в режимі реального часу;

· переклади у всіх видах валют;

· зарахування гривни на кореспондентський рахунок і надання виписок по рахунках при проведенні операції;

· використання залишків на рахунку як застави при укладенні оборудок;

· залучення коштів як у формі міжбанківських кредитів, так і в інших формах;

· нарахування відсотків на залишки на кореспондентському рахунку за

· індивідуальною домовленістю;

· касове обслуговування кореспондента (внесок, видача наявних засобів).

«Правекс-банк» відкриває банкам кореспондентські рахунки в різних видах валют. Для банків-нерезидентів «Правекс-банк» здійснює операції відповідно до чинного законодавства України і нормативними актами Національного банку. Можлива розробка індивідуальної тарифної сітки з операцій в рамках комплексного обслуговування.

Банківські метали

«Правекс-банк» першим серед банків України розпочав проведення операцій з банківськими металами. Банк міцно утримує своє лідерство в цій сфері діяльності й сьогодні.

За період з 1998 р. «Правекс-банк» реалізував українським споживачам понад 9 000 кг банківського золота, срібла, платини та паладію.

До послуг клієнтів банку найбільший асортимент злитків банківських металів, який включає 12 номіналів злитків золота, 9 номіналів зливків срібла, 11 номіналів зливків платини та 2 номінали зливків паладію, які можна придбати в усіх філіях та відділеннях банку. Так, у 2004 р. через регіональну мережу банку було реалізовано близько 70% від загального продажу банківських металів.

Обсяги продажу банківських металів в АКБ «Правекс-банк» за 1998–2004 рр. представлені на Рис. 2.12:

Цінні папери

«Правекс-банк» надає клієнтам усі можливі послуги на ринку цінних паперів і має єдину ліцензію Державної комісії з цінних паперів і фондового ринку на здійснення професійної діяльності на ринку цінних паперів.

«Правекс-банк» здійснює операції зберігання цінних паперів, ведення реєстру власників іменних цінних паперів, діяльність з випуску та обігу цінних паперів (діяльність торговця цінними паперами). Крім того, банк традиційно пропонує клієнтам операції з доміцилювання векселів, врахування векселів, прийняття векселів на інкасо, опротестування векселів та звалювання векселів.

Загальний об’єм вкладень банку в цінні папери у 2004 р. становить близько 55 000 000 грн.

Неторгові операції

Одним з основних напрямків діяльності сучасного універсального банку є розвиток сегмента послуг для населення і, насамперед, неторгових операцій: обмін готівкової валюти, здійснення грошових переказів, продаж ювілейних і пам’ятних монет, продаж та купівля дорожніх чеків, іменних чеків і карток Visa Travel Money Cash Passport і т. ін.

«Правекс-банк» повною мірою представлений у цій сфері банківської діяльності. Банк проводить: усі види валютно-обмінних операцій, усі види переказів готівкових (без відкриття рахунку) коштів, які здійснюються фізичними і юридичними особами одержувачам до запитання чи на рахунок одержувача (у тому числі і з використанням міжнародної системи грошових переказів Western Union), продаж і купівлю дорожніх, іменних чеків та карток і карток Visa Travel Money Cash Passport і т. ін.

Банк щодня пропонує на продаж наявну гривню купюрами всіх номіналів еквівалентом близько 5 000 000 дол. США в будь-який зручний для партнера час.

По операціях з наявною національною валютою «Правекс-банк» пропонує укладення як разових, так і довгострокових договорів купівлі-продажу. У разі укладення довгострокового договору на підкріплення каси банку наявною валютою, можливий розгляд її доставки партнерам силами БАНКУ.

Розроблена «Правекс-банк» ОМ методика обслуговування банків-партнерів дозволяє максимально швидко оформити операцію і видати наявні грошові кошти представникам.

Крім того, додатковими видами операцій з наявною валютою є:

· інкасація наявних засобів і можливість ввезення / вивезення наявних грошових коштів для банків України;

· прийом на експертизу грошових знаків;

· прийом і обмін старих купюр.

У 2004 році розширювалася мережа пунктів і відділень банку, у яких надавалися послуги населенню з обміну готівкової іноземної валюти. На кінець 2004 року ця мережа охоплювала 133 пункти Головного банку (розташовані, в основному, в Київському регіоні) і 180 пунктів філій в інших містах України. В усіх цих відділеннях і обмінних пунктах виконуються валютно-обмінні операції (купівля-продаж 11 іноземних валют першої групи класифікатора НБУ за гривні, а також прямий обмін однієї валюти на іншу – конвертація валют).

Міжнародні перекази

«Правекс-телеграф»

З 2003 року «Правекс-банк» співпрацює з Російською Федерацією у сфері термінових міжнародних переказів фізичних осіб без відкриття рахунку в рамках програми «Правекс-телеграф».

Володіючи великим досвідом в проведенні міжнародних грошових переказів, банк розробив свою власну систему термінових (до 15 хвилин) грошових переказів, відому на українському ринку під брендом «Правэкс-телеграф». У її основу закладені кращі технологічні рішення міжнародних платіжних систем, що дозволяють здійснювати практично миттєвий переказ грошових коштів у поєднанні з низькими тарифами.

Ця система дозволяє здійснювати практично миттєвий переказ коштів у мережі відділень банку як у національній валюті, так і в доларах США та євро

Середньомісячні показники роботи системи миттєвих грошових переказів «Правекс-Телеграф» за період 2002–2004 рр. представлені в табл. 2.9:

Таблиця 2.9. Середньомісячні показники роботи системи миттєвих грошових переказів «Правекс-Телеграф» за період 2002–2004 рр

| 2002 | 2003 | 2004 | |

| Сума переказів (еквівалент у тис. грн.) | 3 589,6 | 7 784,7 | 28 028,1 |

| Кількість трансакцій (шт.) | 1 205,0 | 5 242,0 | 18 560,0 |

Western Union

Впродовж більш ніж 8 років «Правекс-банк» співпрацює з системою термінових грошових переказів Western Union. За цей час відправка і отримання грошового переказу Western Union через «Правекс-банк» набули великої популярності серед клієнтів. З липня 2002 року «Правекс-банк» є прямим агентом компанії Western Union Financial Services, Inc. На даний час банк представляє 8,6% українського ринку грошових переказів за системою Western Union за кількістю трансакцій.

За 2004 рік банк провів майже 162 000 трансакцій (у 2003 році – 131 000) на загальну суму 66 400 000 доларів США (у 2003 році – на загальну суму 52 200 000 доларів США), при цьому темп росту становив 127,1%.

Динаміка грошових переказів Western Union через АКБ «Правекс-банк» за 2001–2004 рр. представлена у табл. 2.10:

Таблиця 2.10. Грошові перекази Western Union через АКБ «Правекс-банк» за 2001–2004 рр.

| 2001 | 2002 | 2003 | 2004 | Темп росту | |

| Суми трансакцій всього, тис. дол. | 27 254 | 44 374 | 52 234 | 66 412 | 27,1 |

| Відправлено | 2 343 | 4 264 | 4 213 | 5 507 | 30,7 |

| Виплачено | 24 911 | 40 110 | 48 020 | 60 905 | 26,8 |

| Кількість трасакцій, всього | 62 039 | 109 987 | 130 780 | 162 165 | 24,0 |

| Відправлено | 7 218 | 15 840 | 16 655 | 18 118 | 8,8 |

| Виплачено | 54 821 | 94 147 | 114 125 | 144 047 | 26,2 |

| Середня сума на 1 трансакцію | 439 | 403 | 399 | 410 | |

| Кількість прийомних пунктів | 136 | 207 | 270 | 686 | 154,1 |

Будучи принциповим учасником міжнародних платіжних систем (МПС) Visa International і MasterCard International, «Правекс-банк» здійснює емісію та обслуговування різних видів платіжних карт. Серед всіх українських банків «Правекс-банк» займає 4-е місце за об’ємом емітованих платіжних карт і 4-е місце кількості за кількістю банкоматів.

Динаміка емісії платіжних карт. та зростання банківської мережі АКБ «Правекс-банк» за 2000–2004 рр. представлена на рис. 2.13:

Завдяки успіхам в міжнародній платіжній індустрії «Правекс-банк» має можливість стати поручителем банку, охочого отримати статус Асоційованого / Аффілірованного учасника МПС Visa International/ MasterCard International.

Також, маючи солідний досвід в емісії і обслуговуванні платіжних карт, «Правекс-банк» пропонує свої послуги з виконання всіх робіт, пов’язаних з платіжними картами, як у формі професійних консультацій, так і безпосереднього обслуговування карт банку-учасника МПС фахівцями «Правекс-банк» а.

Статус Асоційованого/Аффілірованного учасника МПС Visa International/MasterCard International дає право банку здійснювати емісію карт з власним логотипом і унікальним дизайном на території України, працювати безпосередньо з клієнтами, здійснювати повне обслуговування платіжних карт від власного імені. Додатково стримується ліцензія на обслуговування карт МПС, емітованих іншими банками-учасниками МПС (послуги еквайрінга – видача готівки і здійснення безготівкових розрахунків по платіжних картах МПС).

Випускаючи власну платіжну карту з індивідуальним дизайном і логотипом банку, Ви, з одного боку, піднімаєте рейтинг свого Банку до рівня солідного фінансового інституту, що працює з новими технологіями, пропонуєте до послуг своїх клієнтів розгалужену еквайрінговую мережу «Правекс-банк» а з пільговими тарифами в обслуговуванні, а з іншого боку – отримуєте додаткове джерело доходу Банку, оскільки розширюєте власний продуктовий ряд і самостійно формуєте цінову політику обслуговування платіжних карт МПС.

Документарний бізнес

«Правекс-банк» здійснює всі види документарних операцій в іноземній валюті, які прийняті в міжнародній практиці: акредитиви, гарантії, інкасо.

Акредитиви

Акредитив, безумовно, є найоптимальнішою формою розрахунків для мінімізації ризиків при здійсненні зовнішньоекономічних операцій, оскільки надійно захищає інтереси як експортера, так і імпортера і активно застосовується для розрахунків за участю фізичних і юридичних осіб. Ретельно розроблена й уніфікована система правив і практики акредитивних розрахунків сприяє їх широкому використанню в зовнішньоекономічних відносинах і подальшому розповсюдженню в Україні, оскільки дозволяє отримати кожному з контрагентів безумовні гарантії виконання другою стороною своїх зобов’язань по відвантаженню товару. «Правекс-банк» пропонує повний спектр послуг в цій області на міжбанківському рівні, включаючи консультування, розробку умов акредитиву, відкриття, авізує, підтвердження, переклад, прийом і перевірку документів, негоціацію, акцепт тратт, рамбурсування.

Документарне інкасо

Не дивлячись на те, що дана форма розрахунків в даний час втрачає свою популярність, поступаючись акредитиву, проте, вона регламентована уніфікованими правилами Міжнародної торгової палати і знаходить своє застосування в міжнародних розрахунках, зокрема в рамках акредитивної форми, коли документи, представлення яких передбачене акредитивом, оплачуються на інкасовій основі. Правекс – БАНК проводить всі передбачені операції по документарному інкасо, виступаючи як банк-ремітент, що інкасує і/або представляє банк.

Гарантії

Введення в дію нових міжнародних правил по гарантіях, які ще чітко позначили документарний характер гарантійних зобов’язань і уніфікували міжбанківські процедури зв’язку з ними, дало могутній стимул для використання цій форми забезпечення зобов’язань. Правекс – БАНК надає послуги з проведення гарантійних операцій як в рамках внутрішньо українського регламенту, так і в міжнародному форматі. Ефективна робота Правекс – Банка в області документарного бізнесу забезпечується:

· широкою мережею міжбанківських відносин;

· високим рівнем технічного і програмного забезпечення;

· індивідуальним підходом у кожному конкретному випадку;

· гнучкою тарифною політикою;

· професіоналізмом фахівців Банку.

У своїй діяльності Правекс – БАНК дотримується принципів і критеріїв міжнародного суспільства в боротьбі з відмиванням грошей, отриманих злочинним шляхом, забезпечуючи при цьому захист економічних інтересів Банку та його клієнтів, охорону інформації, що складає банківську і комерційну таємницю, а також безпосередньо фізичну і технічну охорону матеріальних цінностей і притримування внутрішньобанківських режимів.

Образ «ідеального» банку

З описових характеристик ідеального банку найбільше значення з погляду керівників мають наступні: надійність, оперативність, хороша репутація, висота культури обслуговування, професіоналізм співробітників, індивідуальний підхід до клієнта, гнучкість банківської політики і зручне місце розташування (табл. 3.8).

Більшість керівних співробітників схилилися до того, що ідеальний банк повинен бути, в першу чергу, надійним. Цю якість згадали 77.7% опитаних керівників, причому дві третини з них поставили надійність на перше місце серед інших можливих характеристик ідеального банку.

Наступною по важливості виступає характеристика оперативності банківського обслуговування (48% керівників назвали цю якість у ряді найважливіших якостей ідеального банку, але тільки 6% визначили його як найважливіше).

Кожен четвертий керівник (27,2%) однієї з головних характеристик ідеального банку назвав хорошу репутацію банку, причому 12% вважають цю якість таким, що визначає для банку-ідеалу.

Для ідеального банку важливі також висота «культури банківського обслуговування» – так вважають 21,3% опитаних, «професіоналізм співробітників» – згадали 19,8%, «індивідуальний підхід до клієнта» – 18,8%, «гнучкість банківської політики» – 16,8% і «зручне місце розташування» – 16,8% опитаних керівників.

Таблиця 3.8. Критерії ідеального банку (всі згадки)

| Назва критерію | % опитаних | Чоловік |

| Надійність, стійкість, стабільність | 77,7 | 3885 |

| Оперативність, обов’язковість, чіткість | 48 | 2400 |

| хороша репутація банку | 27,2 | 1360 |

| висока культура обслуговування | 21,3 | 1065 |

| професіоналізм співробітників | 19,8 | 990 |

| індивідуальний підхід до клієнта | 18,8 | 940 |

| гнучкість банківської політики, здібність до розвитку | 16,8 | 840 |

| зручне місце розташування | 16,8 | 840 |

| велика величина статутного капіталу | 12,4 | 620 |

| прийнятна вартість обслуговування | 11,4 | 570 |

| широта спектру послуг, універсальність | 7,4 | 370 |

| інформаційна відвертість, прозорість | 6,4 | 320 |

| засновники і основні клієнти | 6,4 | 320 |

| Позитивний імідж банку | 3,5 | 175 |

| Позитивний імідж керівника банком | 2 | 100 |

| Спеціалізація | 1,5 | 75 |

Такі характеристики ідеального банку як велика величина статутного капіталу, прийнятна вартість обслуговування, широкий спектр послуг та інші згадувалися не більше ніж 12.4% керівників кожне.

Ступінь обізнаності корпоративних клієнтів про діяльність

АКБ «Правекс-банк»

Об’єм наявної інформації про АКБ «Правекс-банк» як достатній оцінили 56,4% опитаних. Відчувають нестачу інформації про банки 40,6%.

Розглядаючи посадовий склад опитаних слід зазначити, що головні бухгалтери і фінансові директори підприємств менш інформовані про діяльність банків ніж керівники підприємств.

Наявність достатнього об’єму інформації про банки більшою мірою характерний для підприємств, що почали свою діяльність після 2000 року, з чисельністю тих, що працюють більше 500 чоловік, що відносять себе до крупної банківської клієнтури.

Як правило, респонденти, знайомі з керівництвом обслуговуючого банку більш інформовані про його діяльність.

Майже половина (45%) респондентів, що оцінили об’єм інформації про

АКБ «Правекс-банк» що була у них, як недостатній, хотіла б отримати інформацію, що характеризує фінансову сторону роботи банків. Серед конкретних показників були названі:

· Статутний капітал;

· Баланс банку;

· Річний оборот;

· Зростання основного фонду;

· Розмір активів;

· Інформація про інвестиції банку;

· Величина резервного фонду;

· Співвідношення власних і залучених коштів.

44% респондентів, що потребують інформації про банки, хотіли б отримати повну оглядову інформацію про діяльність банків, а саме:

· Послуги, що надаються, і їх вартість;

· Робота по кредитуванню юридичних осіб;

· Специфіка діяльності;

· Пільги, що надаються;

· Місце розташування;

· Чисельність працівників.

9% опитаних, що потребують яких-небудь відомостей про банки, цікавить інформація аналітичного характеру, аналіз діяльності банків експертами в цій області. 8% респондентів, що потребують інформації, цікавлять зведення про основних клієнтів банку, ще 8% – про склад його засновників.

Невелика частина респондентів цікавиться інформацією про нові послуги, що надаються Банком, рейтингами банків, відомостями про розміщення капіталу і про політику банків, а також про оперативність обслуговування, керівництво, ступінь державної підтримки банків.

Представники крупної банківської клієнтури, більшою мірою, потребують оглядової інформації загального характеру, тоді як дрібних клієнтів більш цікавить аналітична інформація і показники фінансового стану банків. Це пояснюється швидше за все тим, що крупні підприємства мають свої аналітичні відділи для обробки інформації, тоді як дрібні клієнти цього собі дозволити не можуть.

Також необхідно відзначити підвищений інтерес крупних клієнтів до інформації про нові послуги, що надаються Банком.

Характеризуючи інформаційні інтереси посадового складу опитаних, можна відзначити наступні: оглядові відомості більшою мірою необхідні головним бухгалтерам підприємств, директори ж перш за все цікавляться інформацією про засновників фінансово-кредитних організацій, в яких вони обслуговуються, про фінансовий стан, а також про надання ними нового вигляду послуг.

Основні висновки

Оператори ПЕОМ піддаються дії фізично небезпечних і шкідливих виробничих чинників, а також психофізіологічних чинників.

Виділені основні джерела небезпеки при роботі з обчислювальною технікою:

· відсутність або недолік природного світла, недостатня освітленість робочої зони;

· електричний струм, статична електрика;

· підвищений рівень шумів

· підвищений рівень вібрації;

· неправильний повітрообмін;

· небезпека пожеж:

· надлишок або недолік інформації, що поступає в кору головного мозку оператора:

· різного роду стреси, розлади нервової системи:

· монотонність роботи.

Значна частина чинників мають відношення до параметрів мікроклімату. При роботі з ПЕОМ виникають деякі специфічні чинники (активізація уваги, напруга зорового апарату, значна розумова напруга); які вносять ускладнення в стандартизацію робочих місць. В ході дипломного проектування розроблено комп’ютерне приміщення відповідно до норм, правил, приведених у додатку, і по можливості виконання всіх вимог, що пред’являються до приміщень з електронно-обчислювальною технікою. Проведено розрахунок освітлення комп’ютерного приміщення. Застосовується бічне природне і штучне освітлення. В ході розрахунків одержуємо 8 світильників з лампами ЛБ (люмінесцентні лампи), освітленість приймається 300 лк.

ВСТУП

З розвитком ринкових відносин підвищується ризик невизначеності в діяльності банків і інших недержавних структур, який посилюється наступними чинниками:

• невідома кількість реальних і потенційних споживачів їх продукції, тобто динаміка і кон'юнктура ринку, і зокрема конкуренція між окремими банками, що проводять аналогічні товари (банківські послуги), товари-замінники;

• невідомі потреби і можливості покупців, іншими словами, як, коли і яку частину банківських послуг вони використовуватимуть;

• неясний ступінь прискорення науково-технічного прогресу, який обумовлює скорочення циклу життя устаткування, технічних нововведень, в т.ч. і в банківській сфері.

Управління сучасним банком – це, в першу чергу, управління розвитком банку, управління розширенням списку фінансових інструментів, розгортанням банківської мережі в регіонах, вибудовуванням конкурентної політики, розвитком комунікаційних стратегій. У традиційній термінології узгоджені і затверджені плани довгострокового розвитку називаються стратегіями. Можна з упевненістю сказати, що сьогодні виживають і укріплюють свої позиції банки, які витратили зусилля на вироблення стратегій і представили публічну версію стратегій – ту частину, яку вони пред'являють своїм клієнтам, конкурентам і партнерам. Управління сучасним банком – це колективна і командна діяльність. Банк настільки складна організація, що його розвитком неможливо управляти едінолічно. Формування стратегії і складання банківської команди – процеси, зв'язані між собою.

Створення і розвиток широкого спектру послуг банків, що надаються клієнтам (фізичним і юридичним особам) базується на ряду основних передумов: формування стратегії банку, визначення ефективності, концепція, продаж послуг, дослідження ринку, кадрова політика і ін.

Особливості маркетингу в банківській сфері обумовлені специфікою банківської продукції. У нашій економічній літературі термін «банківська продукція» з'явився в процесі переходу до ринкової економіки. Під ним будь-яка послуга або операція, здійснена банком.

Ще зовсім недавно ринок банківських послуг був ринком продавця, коли клієнти мали в своєму розпорядженні великі суми (унаслідок інфляції) грошей, а банки були небагато. Але останнім часом при стабілізації, що намітилася, з інфляцією, зростанням ставки рефінансування і в умовах хронічного браку грошових ресурсів у основних клієнтів банків – підприємств, ринок банківських послуг перетворився на ринок покупця. З цієї миті більшість українських банків стали шукати нові способи залучення клієнтів. Для цих цілей вони можуть успішно застосовувати маркетинг.

Таким чином, маркетинг в банці – це стратегія і філософія банка, що вимагає ретельної підготовки, глибокого і усестороннього аналізу, активної роботи всіх підрозділів банку від керівників до низових ланок. Всіх, чия робота може вплинути на клієнта. Маркетинговий підхід в організації діяльності припускає переорієнтацію банку з свого продукту на потребі клієнта. Тому необхідне ретельне вивчення ринку, аналіз смаків, що змінюються, і потреб споживачів банківських послуг. Оскільки банк є виробником специфічного товару (банківських послуг), то існує тільки тоді, коли продає його своїм клієнтам, контрагентам. Тому будь-якому комерційному банку необхідно використовувати важ набір інструментів маркетингу. З їх допомогою він може:

• підвищити свою ліквідність, ділову активність, норму прибули і рентабельність і понизити рівень ризиків;

• забезпечити оптимальні пропорції між попитом і пропозицією послуг певного вигляду і специфіки;

• гнучко реагувати на динаміку попиту і маневрувати всіма видами наявних ресурсів;

• формувати системи договірних, ринкових відносин між своїми контактними аудиторіями;

• шукати нові ринки збуту, розширювати що існують, охоплювати нові ринкові «ніші» і «вікна», досягаючи при цьому оптимального рівня соціально-економічної ефективності своєї діяльності.

В Україні практично відсутня продумана система підготовки кадрів за фахом паблік рілейшнз. Загальні спецкурси, які викладають в окремих учбових закладах, не можуть задовольнити наші гострі потреби. Не зможуть зробити цього і запрошувані із західних країн фахівці з паблік рілейшнз. Вітаючи їх просвітницьку діяльність, не варто забувати, що західний досвід не у всьому придатний для нашої культури і ментальності. Досить послатися на запозичену рекламну діяльність молодих комерційних структур, яка часто справляє враження знущання над зголоднілим народом.

Це одне, причому не головне, доказ того, наскільки насущною є потреба формування в нашій країні власної високопрофесійної, цивілізованої системи зв'язків з громадськістю. Потрібно, правда, відзначити, що деякі кроки в цьому напрямі вже робляться.

Маркетинг у діяльності комерційних банків

Дата: 2019-07-30, просмотров: 324.

bank@pravex.ua

bank@pravex.ua