В ведение

Рыночная экономика предлагает становление и развитие предприятий различных организационно – правовых форм, основанных на разных видах частной собственности, появление новых собственников, – как отдельных граждан, так и трудовых коллективов предприятий.

Появился такой вид экономической деятельности, как предпринимательство – это хозяйственная деятельность, т.е. деятельность, связанная с производством и реализацией продукции, выполнением работ, оказанием услуг или же продажей товаров, необходимых потребителю. Она имеет регулярных характер и отличается, во-первых, свободой в выборе направлений и методов деятельности, самостоятельностью в принятии решений (разумеется, в рамках закона и направленных норм), во-вторых, ответственностью за принимаемые решения и их использования. В-третьих, этот вид деятельности не исключает риска, убытков и банкротства. Наконец, предпринимательство четко ориентировано на получение прибыли, чем в условиях развитой конкуренции достигается и удовлетворение общественных потребностей. Это важнейшая предпосылка и причина заинтересованности в результатах финансово – хозяйственной деятельности. Реализация этого принципа на деле зависит не только от предоставленной предприятием самостоятельности и необходимости финансировать свои расходы без государственной поддержки, но и от той доли прибыли, которая остается в распоряжении предприятия после уплаты налогов. Кроме того, необходимо создать такую экономическую среду, в условиях которой выгодно производить товары, получать прибыль, снижать издержки.

Поэтому, для принятия тех или иных решений в управлении предприятием немаловажным становится проведение различных видов экономического анализа. Анализ связан с повседневной экономической деятельностью предприятия, их коллективов, менеджеров, собственников.

Следует отметить, что «экономика» – в переводе с греческого означает «законы хозяйства». T.е. экономическая деятельность на микро уровне – это не что иное, как хозяйственная деятельность предприятия.

Чтобы обеспечить выживаемость предприятия в современных условиях, управленческому персоналу необходимо, прежде всего, уметь реально оценить финансовое состояние предприятия, как своего, так и существующих конкурентов.

Основным инструментом для оценки финансового состояния предприятия является финансовый анализ, который характеризует итоги финансово – экономической деятельности предприятия. Для принятия того или иного решения необходимо проанализировать обеспеченность предприятия финансовыми ресурсами, целесообразность и эффективность их использования, платежеспособность предприятия и его финансовое взаимоотношения с партнерами. Анализ и оценка финансовых показателей необходим для эффективного управления предприятием. С его помощью руководители предприятием могут осуществлять планирование, контроль, улучшать и совершенствовать направления своей деятельности.

Итак, успешное финансовое управление направлено на:

- выживания предприятия в условиях конкурентной борьбы;

- избежать банкротства и кредитных финансовых неудач;

- лидерство в борьбе с конкурентами;

- приемлемые темпы роста экономического потенциала предприятия;

- рост объемов и реализации в сфере услуг;

- максимизация прибыли;

- минимизация расходов;

- обеспечение рентабельной работы предприятия.

Все явления и процессы хозяйственной деятельности предприятий находятся во взаимосвязи, взаимозависимости и обусловленности. Одни из них непосредственно связаны между собой, другие – косвенно. Например, на величину валовой продукции непосредственное влияние оказывают такие факторы, как численность рабочих и уровень производительности их труда. Все другие факторы воздействуют на этот показатель косвенно.

Каждое явление можно рассматривать как причину и как результат. Например, производительность труда можно рассматривать, с одной стороны, как причину изменения объема производства, уровня ее себестоимости, а с другой – как результат изменения степени механизации и автоматизации производства, усовершенствования организации труда и т.д.

Каждый результативный показатель зависит от многочисленных и разнообразных факторов. Чем более детально исследуется влияние факторов на величину результативного показателя, тем точнее результаты анализа и оценка качества работы предприятий. Отсюда важным методологическим вопросом в анализе хозяйственной деятельности является изучение и измерение влияния факторов на величину исследуемых экономических показателей. Без глубокого и всестороннего изучения факторов нельзя сделать обоснованные выводы о результатах деятельности, выявить резервы производства, обосновать планы и управленческие решения.

Под факторным анализом понимается методика комплексного и системного изучения и измерения воздействия факторов на величину результативных показателей. Одним из перспективных типов факторного анализа в экономике, несомненно, следует считать теорию игр и стохастическое моделирование. Их роль возрастает с совершенствованием электронно-вычислительных машин. Переработка все больших объемов статистической информации позволит выявлять более глубокие вероятностные закономерности экономических явлений. Развитие же такого специфического рода вычислительных систем, как самообучающиеся системы или так называемый «искусственный интеллект» возможно, позволит широко использовать моделирование экономических взаимоотношений с помощью деловых компьютерных игр. Играя, самообучающиеся системы будут приобретать опыт принятия оптимальных решений в самых сложных ситуациях, не теряя при этом преимущества вычислительной техники перед человеком – большой объем памяти, прямой доступ к ней, быстродействие.

Данная дипломная работа на тему «Проект повышения экономической эффективности деятельности предприятия ООО «Деко-Мастер» актуальна, т. к. ее целью является изучение и применение на практике теоретических знаний, современных методов экономических исследований финансового состояния предприятия и анализа результатов экономической деятельности. А также, использование данных анализа для рекомендации принятия практических мероприятий, с целью повышения эффективности деятельности предприятия.

Объектом дипломного исследования является предприятие ООО «Деко-Мастер». Основной задачей предприятия является ремонт, в том числе и капитальный, различного рода зданий и сооружений.

Предметом исследования является сама методика анализа хозяйственной деятельности и практика применения ее в управленческой деятельности предприятием.

Основными задачами настоящей дипломной работы являются:

1. Проведение анализа экономической деятельности предприятия ООО «Деко-Мастер».

2. Оценка финансово-экономического состояния предприятия, и оценка финансовых результатов деятельности предприятия ООО «Деко-Мастер».

3. Разработка на основе полученных результатов деятельности предприятия мероприятий по повышению эффективности его работы.

4. Оценка эффективности рекомендуемых мероприятий.

В данной дипломной работе использованы материалы бухгалтерской отчетности за 2002–2004 годы и различные методические источники.

Материал в данной дипломной работе изложен по трем направлениям:

1. Изложение теоретических основ анализа экономической деятельности предприятия как системы общественных знаний о предмете.

2. Проведение анализа и оценка финансового состояния предприятия, деловой активности и рентабельности предприятия ООО «Деко-Мастер».

3. Описание предложенных мероприятий по повышению эффективности экономической деятельности предприятия ООО «Деко-Мастер». Проведен анализ и дана оценка экономической деятельности предприятия ООО «Деко-Мастер» на основе прогнозного баланса на 2004 год.

Таблица 2.3. Производственная программа по территориальным зонам выполнения работ

| ООО «Деко-Мастер» | 2002 | 2003 | 2004 | |||||

| всего, тыс. руб. | уд. вес, | всего, тыс. руб. | уд. вес, | всего, тыс. руб. | уд. вес, | |||

| % | % | % | ||||||

| 1. Выручка от выполненных работ – всего (фактически выполнено за отчетный период) | 2068 | 100 | 3754 | 100 | 3574 | 100 | ||

| 1.1. По территориям: | ||||||||

| г. Волгоград | 1261 | 61 | 1727 | 46 | 1179 | 33 | ||

| г. Волжский | 807 | 39 | 2027 | 54 | 2395 | 67 | ||

| 1.2. По заказчикам: | ||||||||

| Розничная сеть магазинов «Эконом» | 455 | 22 | 1502 | 40 | 2252 | 63 | ||

| Розничная сеть магазинов «Радеж» | 352 | 17 | 600 | 16 | 0 | 0 | ||

| Прочие заказчики | 1261 | 61 | 1652 | 44 | 1322 | 37 | ||

| 2. План отчетного периода, тыс. руб. | 2200 | 106,4 | 4000 | 106,55 | 3800 | 106,3 | ||

| 3. Отклонение от плана (+, -) | -132 | 6,4 | -246 | 6,55 | -226 | 6,3 | ||

| 4. Порог рентабельности, тыс. руб. | 985,73 | 47,67 | 2965,47 | 79 | 3206,36 | 89,7 | ||

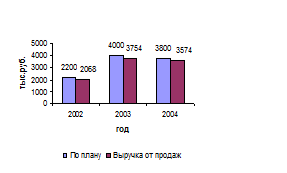

Рисунок 2.1. Производственная программа по периодам

Как мы видим из таблицы, план по реализации продукции не довыполнен на 6,4% в 2002 г., в 2003 г. – на 6,55%, в 2004 г. – на 6,3%. Темп ее прироста в 2003 г. к 2002 г. составил 81,5%. А вот в 2004 г. по отношению к 2003 г. темп прироста выполненных работ немного сократился на 4,8%.

2002

2003

2004

Сопоставление наиболее ликвидных, быстрореализуемых активов и наиболее срочных, краткосрочных обязательств позволяет выявить текущую ликвидность (ТЛ), которая свидетельствует о платежеспособности или о неплатежеспособности организации на ближайший к рассматриваемому моменту промежуток времени:

2002: ТЛ = 4+949–653 = 300 тыс. руб.

2003: ТЛ = 1+1873–1424–822 = -372 тыс. руб.

2004: ТЛ = 1+1557–1122–275 = 161 тыс. руб.

Сопоставление быстрореализуемых активов и долгосрочных обязательств позволяет рассчитать перспективную ликвидность (ПЛ), т.е. выполнить прогноз платежеспособности на основе сравнения будущих поступлений и платежей:

2002:ПЛ = 949–0 = 949 тыс. руб.

2003:ПЛ = 1873 – 0 = 1873 тыс. руб.

2004:ПЛ = 1557 – 0 = 1557 тыс. руб.

Как видно из расчетов и таблицы баланс анализируемого предприятия не является абсолютно ликвидным с 2002 г. по 2004 г. На анализируемом предприятии не хватает денежных средств для погашения наиболее срочных обязательств. Коэффициент абсолютной ликвидности ненормально мал: 0,006 в 2002 г., 0,0004 в 2003 г., 0,0007 в 2004 г. Это значит, что фирма ближайшее время не может погасить и незначительной доли краткосрочной задолженности.

Структура баланса неудовлетворительная. Основные коэффициенты платежеспособности и рентабельности ниже критических значений. Главной задачей является восстановление платежеспособности. Это можно осуществить за счет внешних источников (заемные средства) и внутренних – вовлечение в оборот дебиторской задолженности; анализа основных средств, их последующая продажа, либо более интенсивное использование; анализ путей повышения производительности труда – сохранение и увеличение производительности при сокращении персонала. Только интенсивные меры способны вывести предприятие из кризиса.

Анализ кредитоспособности

Кредитоспособность заемщика характеризуется его аккуратностью при расчетах по ранее полученным кредитам, текущим финансовым состоянием и возможностью при необходимости мобилизовать денежные средства из различных источников. Банк, прежде чем предоставить кредит, определяет степень риска, который он готов взять на себя, и размер кредита, который может быть предоставлен.

Источниками информации для анализа являются: план производственно-финансовой деятельности организации; данные бухгалтерского учета; бухгалтерская отчетность: «Бухгалтерский баланс» (форма №1), «Приложение к бухгалтерскому балансу» (форма №5), «Отчет о прибылях и убытках» (форма №2).

Оценка риска кредитования организации может быть выполнена на основе расчета индекса кредитоспособности, предложенного известным экономистом Е. Альтманом (табл. 2.23).

Таблица 2.23. Расчет индекса кредитоспособности Е. Альтмана

| Наименование показателей | 2002 | 2003 | 2004 |

| 1. Прибыль до налогообложения, тыс. руб. | 130 | 95 | 10 |

| 2. Показатели: – К1 | 0,07 | 0,03 | 0,004 |

| – К2 | 1,15 | 1,09 | 1,38 |

| – K3 | 1,75 | 0,54 | 0,86 |

| – К5 | 0,53 | 0,03 | 0,12 |

| 3. Расчет индекса кредитоспособности Z: | 3,07 | 1,55 | 2,06 |

Таблица 2.24. Степень вероятности банкротства

| Индекс кредитоспособности Z | Степень вероятности банкротства |

| 1,8 и меньше | очень высокая |

| от 1,81 до 2,7 | высокая |

| от 2,71 до 2,9 | существует вероятность |

| 3,0 и выше | низкая |

Как видно из таблицы, степень вероятности банкротства в 2003 г. – очень высокая, а в 2004 г. – высокая. Спад данного показателя характеризует тенденцию убыточной деятельности заемщика. Следовательно, инвестору невыгодно вкладывать деньги в предприятие.

Оценка финансового состояния организации с целью диагностики риска кредитования или вероятности наступления банкротства выполнена по системе Уильяма Бивера, представленной в табл. 2.25.

Таблица 2.25. Диагностика вероятности банкротства по системе У. Бивера

| Наименование показателей | 2002 | 2003 | 2004 |

| 1. Чистая прибыль (убыток) отчетного периода, тыс. руб. | 114 | 72 | 2 |

| 2. Экономическая рентабельность | 6,35 | 2,1 | 0,08 |

| 3. Финансовый леверидж | 36,4 | 65,1 | 53,75 |

| 4. Коэффициент У. Бивера | 0,2 | 0,05 | 0,03 |

| 5. Коэффициент покрытия активов собственными оборотными средствами | 0,53 | 0,03 | 0,12 |

Таблица 2.26. Система показателей У. Бивера

| Показатели | Значения показателей | ||

| Группа I (нормальные) | Группа II (за 5 лет до банкротства) | Группа III (за 1 год до банкротства) | |

| Коэффициент У. Бивера | 0.4 ¸0.45 | 0.17 | -0.15 |

| Коэффициент текущей ликвидности | От 2 до 3.2 | От 1 до 2 | Меньше 1 |

| Экономическая рентабельность, % | 6¸8 | 6¸4 | -22 |

| Финансовый леверидж, % | Меньше 37 | 40–50 | 80 и выше |

| Коэффициент покрытия активов Собственными оборотными средствами | 0.4 | 0.4¸0.3 | Около 0.06 |

Рассматривая диагностику вероятности банкротства по системе У. Бивера степень вероятности банкротства очень высока, предприятие может обанкротиться в течение срока от 1 года до 5 лет. Тенденция деятельности заемщика убыточная. Следовательно, инвестору невыгодно вкладывать деньги в предприятие.

З аключение

Поиск резервов повышения эффективности использования всех видов имеющихся ресурсов – одно из важнейших задач любого производства. Выявлять и практически использовать эти резервы можно только с помощью тщательного финансового экономического анализа.

Анализ финансовых результатов деятельности предприятия является неотъемлемой частью финансово-экономического анализа. Основными показателями, характеризующими эффективность деятельности предприятия является прибыль и рентабельность.

Как показал анализ финансовых результатов производственного предприятия ООО «Деко-Мастер», данное предприятие успешно работает на рынке города Волжского и Волгоградской области, даже не смотря на не очень хорошие показатели на протяжении всех изучаемых периодов, оно является конкурентным, а также анализируя резервы увеличения прибыли и рентабельности предприятия на будущий период выявлено несколько направления на улучшение финансового состояния, которые должны вывести фирму на новый виток развития.

Основной доход предприятие получает от производства и реализации продукции и услуг. Доля прибыли от реализации продукции и услуг – 100%.

Сумма прибыли от реализации продукции в течение всех изучаемых периодов заметно падала, но в будущем году, приняв на вооружение новые технологии в строительстве и резервы увеличения прибыли и рентабельности, она сможет возрасти, в 8,2 раз по сравнению с 2004 годом. Значительную роль в столь быстром приросте суммы прибыли играет – применение нового материала «Кальматрон», а также инфляционные процессы. Однако и улучшение деятельности самого предприятия также сыграет немалую роль. Это показал анализ резервов увеличения прибыли и рентабельности.

Основными источниками резервов повышения уровня рентабельности продукции является увеличение суммы прибыли от реализации продукции, снижение себестоимости товарной продукции (120 тыс. руб.). В структуре выпускаемой продукции удельный вес более доходной продукции возрастет, а также будут введены работы наивысшей категории, что даст дополнительный прирост прибыли на 262 тыс. руб. Увеличение прибыли от реализации продукции за счет объема производства продукции возрастет на 4,7 тыс. руб.

Изучаемое предприятие более быстрыми темпами применяет на практике новые передовые строительные технологии и материалы.

Наиболее полно, чем прибыль, окончательные результаты хозяйствования характеризуют показатели рентабельности. При анализе финансовых результатов фирмы в 2002 г.-2004 г. видно, что рентабельность продукции и производственной деятельности фирмы резко уменьшалась, в 2004 г. она вовсе составила – 1,32% и 0,06% соответственно, но при рассмотрении перспектив на будущий период показало, что на рассматриваемом нами предприятии существуют резервы увеличения прибыли и рентабельности. Рентабельность продаж, показывающая долю прибыли в сумме выручки от реализации, в будущем году может составить 10,8%, что в 8,2 раза больше данного показателя за 2004 год.

Используя выявленные резервы, ООО «Деко-Мастер» может получить дополнительную прибыль в сумме 386,7 тысяч руб.

В данной дипломной работе нами был проведен анализ финансовых результатов производственного предприятия ООО «Деко-Мастер». Данный анализ является ретроспективным, т. к. использовано информация уже свершившихся фактов хозяйственной деятельности; внутренним, т.е. изучалась деятельность только одного предприятия; итоговым (за три года); финансово-экономическим, т.е. его содержанием является изучение взаимодействия экономических процессов и финансовых результатов.

По использованной методике проведенный нами анализ является сравнительным и факторным. По охвату изучаемых объектов – выборочный и тематический, т.е. рассматривались не все стороны хозяйственной деятельности ООО «Деко-Мастер», а лишь финансовые результаты.

Данный анализ не носит исчерпывающего характера, это продиктовано ограниченностью предоставленной предприятием информации и, в некоторой степени, ограниченностью объема данной дипломной работы.

Библиографический список

1. Бакаев А.С. Годовая бухгалтерская отчетность организации: подходы и комментарии к составлению. – М.: Бухгалтерский учет, 1997.

2. Бакаев М.И., Шеремет А.Д. Теория анализа хозяйственной деятельности. – М.: Финансы и статистика, 1999.

3. Балабанов И.Т. Основы финансового менеджмента. Как управлять капиталом? – М.: Финансы и статистика, 1995.

4. Балабанов И.Т. Риск – менеджмент. – М.: Финансы и статистика, 1996.

5. Беркстайн Л.А. Анализ финансовой отчетности. – М.: Финансы и статистика, 1996.

6. Большой экономический словарь. / Под ред. Азримяна А.Н. – Институт новой экономики, 1998.

7. Бухгалтерский учет. / Под ред. Безруких П.С. – М.: Бухгалтерский учет, 1995.

8. Быкадоров В.Л., Алексеев П.Д. Финансово-экономическое состояние предприятия. Практическое пособие. – М.: Издательство «ПРИОР», 2000.

9. Друри К. Введение в управленческий и производственный учет. / Под ред. Табалиной С.А. – М.: Аудит, ЮНИТИ, 1994.

10. Ефимова О.В. Финансовый анализ. – М.: Бухгалтерский учет, 1996.

11. Жминько С.И. Финансовый учет на предприятиях. – Ростов-на-Дону: изд. «Феникс», 1998.

12. Карпова Т.П. Управленческий учет. – М.: ЮНИТИ, 1998.

13. Ковалев В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности. – М.: Финансы и статистика, 2000.

14. Крыньский Х.Э. Математика для экономистов. / Под ред. Баренгольца М.И. – М.: Статистика, 1970.

15. Налоги. / Под ред. Черника Д.Г. – М.: Финансы и статистика, 1999.

16. Павлова Л.П. Финансовый менеджмент. – М.: ИНФРА-М, 1999.

17. Предпринимательское право. / Под ред. Клейн Н.И. – М.: Юридическая литература, 1999.

18. Румянцева З.П., Саломатин Н.А. и др. Менеджмент организации. – М.: ИНФРА-М, 1996.

19. Русак Н.А. Стражев В.И., Мигун О.Ф. Анализ Хозяйственной деятельности в промышленности. / Под ред. Стражева В.И. – Миснк: Вышэйшая школа, 1998.

20. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. – Минск: ИП «Экоперспектива», 1998.

21. Справочник финансиста предприятия. – М.: ИНФРА-М, 1996.

22. Стоянова Е.С. Финансовый менеджмент. Российская практика. – М.: Перспектива, 1995.

23. Стражев В.И. Оперативное управление предприятием, проблемы учета и анализа, – Минск: Наука и техника, 1973.

24. Пиндайк Р., Рубинфельд Д. Микроэкономика. – М.: Экономика, Дело, 1992.

25. Теория экономического анализа. / Под ред. Шеремета А.Д. – М.: Прогресс, 1992.

26. Урезов В.А., Александрова В.Ф., Зверев С.М. Справочник руководителя (менеджера) предприятий. – М.: Ленпромбытиздат, 1992.

27. Финансовый менеджмент. / Под ред. Стояновой Е.С. – М.: Перспектива, 1993.

28. Финансы. / Под ред. Ковалевой А.М. – М.: Финансы и статистика, 1996.

29. Финансы. / Под ред. Дробозиной Л.А. – М.: Финансы, ЮНИТИ, 2000.

30. Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа предприятия. – М.: ИНФРА-М, 1996.

31. Экономическая теория / Под ред. Добрынина А.И., Тарасевича Л.С. – СПб: изд. СПбГУЭФ, изд. «Питер Паблишинг», 1997.

[1] Русак Н.А. и др. Анализ хозяйственной деятельности предприятия. - Минск, 1998. С.133.

[2] Там же.

[3] Русак Н.А. и др. Анализ хозяйственной деятельности предприятия. - Минск, 1998. С.134.

[4] Русак Н.А. и др. Анализ хозяйственной деятельности предприятия. - Минск, 1998. С.134.

[5] Русак Н.А. и др. Анализ хозяйственной деятельности предприятия. - Минск, 1998. С.134.

[6] Савицкая Г.В. Анализ хозяйственной деятельности предприятия. - Минск, 1998. С.350.

[7] Русак Н.А. и др. Анализ хозяйственной деятельности предприятия. - Минск, 1998. С.134.

В ведение

Рыночная экономика предлагает становление и развитие предприятий различных организационно – правовых форм, основанных на разных видах частной собственности, появление новых собственников, – как отдельных граждан, так и трудовых коллективов предприятий.

Появился такой вид экономической деятельности, как предпринимательство – это хозяйственная деятельность, т.е. деятельность, связанная с производством и реализацией продукции, выполнением работ, оказанием услуг или же продажей товаров, необходимых потребителю. Она имеет регулярных характер и отличается, во-первых, свободой в выборе направлений и методов деятельности, самостоятельностью в принятии решений (разумеется, в рамках закона и направленных норм), во-вторых, ответственностью за принимаемые решения и их использования. В-третьих, этот вид деятельности не исключает риска, убытков и банкротства. Наконец, предпринимательство четко ориентировано на получение прибыли, чем в условиях развитой конкуренции достигается и удовлетворение общественных потребностей. Это важнейшая предпосылка и причина заинтересованности в результатах финансово – хозяйственной деятельности. Реализация этого принципа на деле зависит не только от предоставленной предприятием самостоятельности и необходимости финансировать свои расходы без государственной поддержки, но и от той доли прибыли, которая остается в распоряжении предприятия после уплаты налогов. Кроме того, необходимо создать такую экономическую среду, в условиях которой выгодно производить товары, получать прибыль, снижать издержки.

Поэтому, для принятия тех или иных решений в управлении предприятием немаловажным становится проведение различных видов экономического анализа. Анализ связан с повседневной экономической деятельностью предприятия, их коллективов, менеджеров, собственников.

Следует отметить, что «экономика» – в переводе с греческого означает «законы хозяйства». T.е. экономическая деятельность на микро уровне – это не что иное, как хозяйственная деятельность предприятия.

Чтобы обеспечить выживаемость предприятия в современных условиях, управленческому персоналу необходимо, прежде всего, уметь реально оценить финансовое состояние предприятия, как своего, так и существующих конкурентов.

Основным инструментом для оценки финансового состояния предприятия является финансовый анализ, который характеризует итоги финансово – экономической деятельности предприятия. Для принятия того или иного решения необходимо проанализировать обеспеченность предприятия финансовыми ресурсами, целесообразность и эффективность их использования, платежеспособность предприятия и его финансовое взаимоотношения с партнерами. Анализ и оценка финансовых показателей необходим для эффективного управления предприятием. С его помощью руководители предприятием могут осуществлять планирование, контроль, улучшать и совершенствовать направления своей деятельности.

Итак, успешное финансовое управление направлено на:

- выживания предприятия в условиях конкурентной борьбы;

- избежать банкротства и кредитных финансовых неудач;

- лидерство в борьбе с конкурентами;

- приемлемые темпы роста экономического потенциала предприятия;

- рост объемов и реализации в сфере услуг;

- максимизация прибыли;

- минимизация расходов;

- обеспечение рентабельной работы предприятия.

Все явления и процессы хозяйственной деятельности предприятий находятся во взаимосвязи, взаимозависимости и обусловленности. Одни из них непосредственно связаны между собой, другие – косвенно. Например, на величину валовой продукции непосредственное влияние оказывают такие факторы, как численность рабочих и уровень производительности их труда. Все другие факторы воздействуют на этот показатель косвенно.

Каждое явление можно рассматривать как причину и как результат. Например, производительность труда можно рассматривать, с одной стороны, как причину изменения объема производства, уровня ее себестоимости, а с другой – как результат изменения степени механизации и автоматизации производства, усовершенствования организации труда и т.д.

Каждый результативный показатель зависит от многочисленных и разнообразных факторов. Чем более детально исследуется влияние факторов на величину результативного показателя, тем точнее результаты анализа и оценка качества работы предприятий. Отсюда важным методологическим вопросом в анализе хозяйственной деятельности является изучение и измерение влияния факторов на величину исследуемых экономических показателей. Без глубокого и всестороннего изучения факторов нельзя сделать обоснованные выводы о результатах деятельности, выявить резервы производства, обосновать планы и управленческие решения.

Под факторным анализом понимается методика комплексного и системного изучения и измерения воздействия факторов на величину результативных показателей. Одним из перспективных типов факторного анализа в экономике, несомненно, следует считать теорию игр и стохастическое моделирование. Их роль возрастает с совершенствованием электронно-вычислительных машин. Переработка все больших объемов статистической информации позволит выявлять более глубокие вероятностные закономерности экономических явлений. Развитие же такого специфического рода вычислительных систем, как самообучающиеся системы или так называемый «искусственный интеллект» возможно, позволит широко использовать моделирование экономических взаимоотношений с помощью деловых компьютерных игр. Играя, самообучающиеся системы будут приобретать опыт принятия оптимальных решений в самых сложных ситуациях, не теряя при этом преимущества вычислительной техники перед человеком – большой объем памяти, прямой доступ к ней, быстродействие.

Данная дипломная работа на тему «Проект повышения экономической эффективности деятельности предприятия ООО «Деко-Мастер» актуальна, т. к. ее целью является изучение и применение на практике теоретических знаний, современных методов экономических исследований финансового состояния предприятия и анализа результатов экономической деятельности. А также, использование данных анализа для рекомендации принятия практических мероприятий, с целью повышения эффективности деятельности предприятия.

Объектом дипломного исследования является предприятие ООО «Деко-Мастер». Основной задачей предприятия является ремонт, в том числе и капитальный, различного рода зданий и сооружений.

Предметом исследования является сама методика анализа хозяйственной деятельности и практика применения ее в управленческой деятельности предприятием.

Основными задачами настоящей дипломной работы являются:

1. Проведение анализа экономической деятельности предприятия ООО «Деко-Мастер».

2. Оценка финансово-экономического состояния предприятия, и оценка финансовых результатов деятельности предприятия ООО «Деко-Мастер».

3. Разработка на основе полученных результатов деятельности предприятия мероприятий по повышению эффективности его работы.

4. Оценка эффективности рекомендуемых мероприятий.

В данной дипломной работе использованы материалы бухгалтерской отчетности за 2002–2004 годы и различные методические источники.

Материал в данной дипломной работе изложен по трем направлениям:

1. Изложение теоретических основ анализа экономической деятельности предприятия как системы общественных знаний о предмете.

2. Проведение анализа и оценка финансового состояния предприятия, деловой активности и рентабельности предприятия ООО «Деко-Мастер».

3. Описание предложенных мероприятий по повышению эффективности экономической деятельности предприятия ООО «Деко-Мастер». Проведен анализ и дана оценка экономической деятельности предприятия ООО «Деко-Мастер» на основе прогнозного баланса на 2004 год.

Характеристика базовых условий

Дата: 2019-07-30, просмотров: 342.