Основная и единственная цель всякой аналитической разработки состоит в изучении закономерностей, действующих на каком-либо сегменте рынка. Именно знание таких закономерностей определяет эффективность работы инвестора. Данная глава будет посвящена исследованиям, которые были проведены консультационным агентством «Соболев» в области рынка ГКО / ОФЗ. К настоящему моменту этот рынок является уже устоявшимся, обладающим высокой степенью ликвидности. Значительная часть инвесторов пользуется собственными аналитическими методами исследования рынка, прогнозирования динамики котировок, цены отсечения и других параметров. Однако многие интересные взаимосвязи до сих пор не были изучены в достаточной степени (или результаты этих изысканий не были широко освещены).

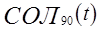

Например с Июля 1996 года Центробанк Российской Федерации регулярно публикует сведения о суммарном количестве средств, зарезервированных перед началом вторичных торгов в торговой системе ММВБ, а так же нетто-позиции операций Банка России недельной давности. Специалистами консультационного агентства «Соболев» была сделана попытка установить взаимосвязь между вышеуказанными параметрами и другими общерыночными индикаторами (в том числе и рассчитываемыми в консультационном агентстве «Соболев»). К последним можно отнести индекс эффективности инвестиций в ГКО (так называемый СОЛ-индекс), аналогичный индекс для ОФЗ, индекс обобщённой эффективной доходности ГКО, капитализацию рынка и некоторые другие показатели, претендующие на роль адекватных индикаторов динамики рынка. Исследовались данные за период с 1 июля по 1 декабря 1996 года.

Прежде чем переходить к изложению сути проверяемых гипотез необходимо выбрать систему обозначений. Под днём  , áóäåì ïîíèìàòü день вторичных торгов, а не аукционов. День

, áóäåì ïîíèìàòü день вторичных торгов, а не аукционов. День  - это последний день, в который проводятся операции с ГКО или ОФЗ на вторичном рынке до дня

- это последний день, в который проводятся операции с ГКО или ОФЗ на вторичном рынке до дня  .

.

Замечание: далее записывая некоторую величину с «  в скобках», будет подразумеваться именно фиксированное значение, подсчитанное в день

в скобках», будет подразумеваться именно фиксированное значение, подсчитанное в день  , а не функция, зависящая от

, а не функция, зависящая от  .

.

В принятой системе обозначений  ,

,  - индексы подсчитанные в день

- индексы подсчитанные в день  :

:

,

,

,

,  - индексы, рассчитанные для бумаг со сроком до погашения соответственно 0-30 , 30-90 и более 90 дней.

- индексы, рассчитанные для бумаг со сроком до погашения соответственно 0-30 , 30-90 и более 90 дней.

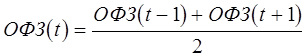

Поскольку индексы СОЛ и ОФЗ, согласно методике их построения, рассчитываются не во все дни, определим их значение в такие дни следующим образом:

;

;

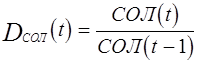

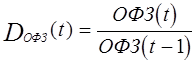

Теперь введём следующие соотношения:

;

;

.

.

Эти величины определены в день вторичных торгов и отражают приращение цены рыночного портфеля ГКО или ОФЗ. Далее обозначим через  нетто-позицию операций Центробанка в день

нетто-позицию операций Центробанка в день  ;

;  - объём средств, зарезервированных в Торговой системе перед началом вторичных торгов в день

- объём средств, зарезервированных в Торговой системе перед началом вторичных торгов в день  .

.

В целях произведённого исследования потребовалось нестандартное определение капитализации в дни аукциона. Имея капитализацию  (

(  и

и  ), рассчитываемую в дни вторичных торгов, можно найти капитализацию в день аукциона следующим образом:

), рассчитываемую в дни вторичных торгов, можно найти капитализацию в день аукциона следующим образом:

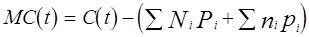

, где

, где

i - число выпусков;

- объём погашаемых в день t выпусков в штуках;

- объём погашаемых в день t выпусков в штуках;

- номинал погашаемых бумаг в рублях;

- номинал погашаемых бумаг в рублях;

- объём вновь размещённых бумаг;

- объём вновь размещённых бумаг;

- средневзвешенная цена вновь размещённых бумаг.

- средневзвешенная цена вновь размещённых бумаг.

В день вторичных торгов не требуется специально рассчитывать капитализацию, то есть  . Далее говоря о капитализации будет подразумеваться именно капитализация, определённая выше. Величины

. Далее говоря о капитализации будет подразумеваться именно капитализация, определённая выше. Величины  и

и  отражают изменение показателя капитализации по отношению к предыдущему дню, в который проводились операции на рынке. Они показывают прирост рыночной стоимости портфеля «совокупного» инвестора.

отражают изменение показателя капитализации по отношению к предыдущему дню, в который проводились операции на рынке. Они показывают прирост рыночной стоимости портфеля «совокупного» инвестора.

Перейдём к описанию гипотез требующих проверки. Их описание полезно, так как общая ситуация на рынке непрерывно меняется, и одни зависимости, со временем, могут уступить место другим.

Нужно рассмотреть какой могла бы быть взаимосвязь между нетто-позицией Центробанка России, объёмом средств в торговой системе и общерыночными индикаторами, типа индекса обобщённой эффективности доходности ГКО, СОЛ-индекса, ценового индекса ОФЗ, капитализацией рынка и так далее.

По мнению специалистов всё многообразие этих связей можно разбить на три группы:

1) взаимосвязь объёма средств в Торговой системе (N) и различных индикаторов Здесь возможны следующие варианты:

А) Фондовые зависимости не обнаруживаются. Это могло бы означать, что либо зависимости лежат вне поля нашего зрения, либо применяемые методы слишком грубы, либо влияние исследуемых параметров локально. Последнее в точности обозначало бы, что поведение участников рынка достаточно хаотично и не имеет общей тенденции, что представляется достаточно сомнительным.

Б) Обнаруживаются зависимости обратной пропорциональности между динамикой индекса обобщённой доходности и объёмом зарезервированных в системе средств(V), прямые зависимости между V, капитализацией и СОЛ-индексом.

Наличие подобных связей логично и вполне предсказуемо. Их существование весьма вероятно, поскольку рынок - структура самоопределяющаяся, и процессы, происходящие на нём, скорее напоминают цепную реакцию, нежели Броуновское движение.

В) Обнаруживаются связи не указанные в пункте Б. Это маловероятно, но в то же время могло бы быть результатом продуманной стратегии Центробанка России, маркет-мейкеров или какой-нибудь другой группы агентов.

1)Взаимодействие нетто-позиции (NP) и общерыночных индикаторов.

Группа гипотез, которые могут быть исследованы, весьма обширна, поскольку связи между нетто-позицией и индикаторами (если они существуют) скорее продиктованы волей и стратегией Центробанка, чем стихийными условиями рынка ГКО или ОФЗ (настроениями инвесторов, слухами и так далее). Однако можно попробовать описать некоторые классы гипотез

А) Явные взаимодействия не обнаруживаются.

В этом случае объяснения по сути те же, что и в пункте А первой группы. Но зависимости всё же могут существовать.

Б) Действия Центробанка России приводят к значительным изменениям котировок на рынке ГКО и ОФЗ. Существует зависимость между степенью их изменения и нетто-позицией Центробанка.

Это было естественно в свете того, что Центробанк России изначально находится в ситуации, отличной от положения любого другого агента, работающего на рынке. Во-первых, у него больше информации. Во-вторых, у него больше средств и, следовательно, больше пространства для манёвра. И, наконец, его цели во многом предопределены стратегией Минфина России (локальные цели участников рынка до известной степени компенсируют друг друга и являются скорее тактическими, чем стратегическими). Поэтому, даже незначительные действия Центробанка могут вызвать серьёзные изменения котировок бумаг той или иной группы (или наоборот, воспрепятствовать этому вопреки ожиданиям инвесторов).

В) Действия Центробанка России, выраженные в динамике его нетто-позиции, связанны с изменением капитализации рынка ГКО и ОФЗ.

Такая связь может иметь место из-за схожей природы объектов исследования. И тот и другой характеризуют денежные ресурсы: нетто-позиция - ресурсы, полученные Центробанком в результате своих операций; прирост капитализации - потенциальные ресурсы, полученные инвесторами в целом.

В третьей группе гипотетических связей изучаются связи между NP и V

Выводы.

В качестве основного инструмента для анализа, в данном случае, был использован относительный прирост СОЛ-индекса, хотя логичнее было бы использовать динамику индекса обобщённой эффективной доходности. Если бы этот индекс рассчитывали в дни аукционов, то можно было бы без труда построить интересующую нас зависимость. Однако, статистический ряд индекса доходности имеет разрывы в дни аукционов. В принципе, недостающие значения, по мнению специалистов агентства «Соболев», можно было бы определить, рассчитав котировки непогашенных в день аукциона облигаций при помощи линейной, полиноминальной или какой-либо другой экстраполяции, и затем применить стандартный метод расчёта индекса. Такой пересчёт требовал бы значительных затрат времени. Все эти процедуры не являются в данном случае необходимыми, поскольку динамика процесса будет взята из

Итак, были прослежены следующие зависимости:

n взаимосвязь абсолютного прироста общей капитализации (  ) рынка и капитализации ГКО (

) рынка и капитализации ГКО (  ) и нетто-позиции Центробанка России (NP) - рис.1* .

) и нетто-позиции Центробанка России (NP) - рис.1* .

n взаимосвязь нетто-позиции (NP) Центробанка России и объёма средств (V), зарезервированных в Торговой Системе. - рис.2*.

n взаимосвязь относительного прироста СОЛ-индекса (  ) и объёма средств, зарезервированных в Торговой Системе. - рис.3*.

) и объёма средств, зарезервированных в Торговой Системе. - рис.3*.

Кроме того подсчитали коэффициент корреляции между объёмом средств в системе, нетто-позицией Центробанка России и другими величинами (табл. 1,2)

Исходя из рисунка 3 и коэффициента корреляции, нельзя говорить о какой-либо однозначной зависимости, хотя общая связь между относительным приростом СОЛ-индекса и изменением объёма средств в системе всё же присутствует. При этом можно заметить, что чем «короче» бумаги, тем ниже коэффициент корреляции между объёмом средств (V) и соответствующей величиной  . Это свидетельствует о том, что среди ГКО сильнее всего реагируют на изменение количества поступающих на торги средств именно «длинные» бумаги. Говорить о жёсткой количественной связи «рост V -рост котировок» нельзя, но можно вести речь о наличии таковой, не определяя количественные показатели.

. Это свидетельствует о том, что среди ГКО сильнее всего реагируют на изменение количества поступающих на торги средств именно «длинные» бумаги. Говорить о жёсткой количественной связи «рост V -рост котировок» нельзя, но можно вести речь о наличии таковой, не определяя количественные показатели.

Выше оказался коэффициент корреляции между нетто-позицией и изменением капитализации. О чём говорят кривые, изображённые на рисунке 1, и коэффициенты корреляции, представленные в таблицах? При возрастании котировок увеличиваются дневные темпы прироста капитализации. Чем выше прирост капитализации, тем больше выросли бумаги. Достаточно высокая степень корреляции динамики прироста капитализации рынка и нетто-позиции операций Центробанка, по оценке специалистов агентства «Соболев», отражает функции Банка России на рынке ГКО. Как известно, одна из главных его задач состоит в обеспечении стабильности рынка, то есть плавной динамики котировок (и процентных ставок). В ситуации, когда темпы роста котировок слишком высоки, Банк России продаёт облигации из своего портфеля (нетто-позиция в этом случае будет положительной), и, если рынок падает, Центробанк своими покупками поддерживает его. Особенно наглядна эта связь при значениях нетто-позиции, превосходящих 150 млрд. рублей по модулю.

Коэффициент корреляции между нетто-позицией и объёмом средств, зарезервированных в системе оказался весьма низким. Учитывая вид кривых, представленных на рисунке 2, можно сказать, что связь практически не наблюдается или она весьма эпизодическая. В то же время можно предположить, что Центробанк России в течении торгов чаще воздействует не на общий уровень котировок, а на структуру процентных ставок. При этом значение нетто-позиции явно не адекватно отражает деятельность Банка России.

Суммируя вышесказанное, можно сделать следующие выводы:

n Наличие значительных средств в Торговой Системе вызывает взлёт котировок по бумагам этих групп, причём чем более существенная сумма была зарезервирована в день t, тем более существенный рост относительно предыдущего дня мы наблюдаем. При этом, естественно, наблюдается рост СОЛ-индексов всех видов, индекса ОФЗ и капитализации рынка ГКО и ОФЗ, а так же падение индексов общей эффективной доходности. Лучше всего реагируют на изменение объёма средств в системе «длинные» бумаги.

n Основные действия Центробанка России направлены на обеспечение стабильности рынка, недопущение резкого взлёта или падения котировок. При этом замечено, что если нетто-позиция Центробанка превосходила по модулю 200 млрд. рублей, то прирост капитализации рынка в текущий день по сравнению с днём предыдущим имел тот же знак, что и нетто-позиция.

В период с июля по декабрь 1996 года не наблюдалось иной зависимости между нетто-позицией операций Банка России и объёмом средств, зарезервированных в Торговой системе.

Глава 5

Индикаторы деловой активности* в российской экономике.

Статистика рынка ценных бумаг служит основой для расчёта обобщающих показателей, характеризующих его состояние и перспективы макроэкономической коньюктуры. Индексы (индикаторы) деловой активности достаточно адекватно отражают коньюктурную ситуацию и позволяют дать довольно точный прогноз её изменения.

Однако, в настоящее время большинство отечественных отечественных трейдеров и управляющих портфелями считают, что российские индексы деловой активности не применимы к анализу и прогнозированию рынка. Впрочем Правительство и крупный бизнес не рассматривают эти показатели в качестве характеристик общего состояния экономики.

Возможно ли в сегодняшней России практическое использование индексов деловой активности?

Дата: 2019-07-30, просмотров: 300.