ПОВОЛЖСКАЯ АКАДЕМИЯ ГОСУДАРСТВЕННОЙ СЛУЖБЫ

Кафедра математики и статистики

Индексы Российского рынка ценных бумаг.

Реферат по курсу «Теория Статистики»

Выполнили:

студенты 202 группы

спец. 0610 д.о.

Пронин К.

Мальцев Н.

Проверил:

Кривоногов Н.П.

САРАТОВ

1998

Содержание.

Введение............................................................................................................................................

Глава 1.................................................................................................................................................

1.1 Метод средней арифметической простой..............................................................................

1.2 Метод средней геометрической взвешенной.......................................................................

1.3 Пересмотр выборки.....................................................................................................................

Глава 2.................................................................................................................................................

Российские фондовые индексы....................................................................................................

Глава 3...............................................................................................................................................

СОЛ-индекс.....................................................................................................................................

3.1 Методика построения и расчёта...........................................................................................

Глава 4...............................................................................................................................................

О взаимосвязях индикаторов рынка ГКО...............................................................

Выводы.............................................................................................................................................

Глава 5...............................................................................................................................................

Индикаторы деловой активности* в российской экономике..............................................

5.1 Способы использования индексов деловой активности. Группы потребителей услуг по предоставлению информации о движении индексов............................................................

5.2 Характеристики индексов......................................................................................................

Список индекса...............................................................................................................................

Метод усреднения..........................................................................................................................

Виды весов.......................................................................................................................................

Базисное значение..........................................................................................................................

Статистическая база.....................................................................................................................

Формулы............................................................................................................................................

Глава 6...............................................................................................................................................

6.1 Методика расчёта средневзвешенной цены акции в РТС................................................

Глава 7...............................................................................................................................................

7.1 Ценовая информация...............................................................................................................

7.2 Методика расчёта сводного и отраслевых индексов АК&М.........................................

Заключение..................................................................................................................................

Список литературы................................................................................................................

Введение.

История фондовых индексов в мире насчитывает уже не одно десятилетие. Самый первый фондовый индикатор был разработан и применён в конце XXIв. В 1884 году, в США Чарльз Доу начал рассчитывать средний показатель по изменению курсовых стоимостей 11 крупнейших, в то время, промышленных компаний. С 1928 года индекс стал рассчитываться по 30 фирмам, причём количество составляющих и методикам расчёта осталась неизменной в фирме «Доу Джонс» до сих пор.

Самый первый европейский индекс, появившийся в Англии, также включал 30 составляющих . В 1935 году на страницах газет «Financial news», которую впоследствии поглотила хорошо известная сейчас во всём мире «Financial times» (FT), появился первый фондовый индекс Англии. Его составители постарались отобрать три десятка ведущих компаний британской промышленности, причём структура составляющих должна была отражать соотношение отраслей в национальной экономике.

Британский «индивидуальный» индекс FT-30 развивался все эти годы, в его структуре происходил постоянный сдвиг акцента от тяжёлой промышленности в сторону компаний, занятых в сервисе. Однако, поворотным для него стал 1984 год, когда впервые была принята в расчёт финансовая акция - акция Национального Вестминстерского Банка. С этого времени индекс FT-30 утратил свой промышленный эксклюзив и сейчас он называется Индексом обыкновенных акций «Financial Times» («Файнэншиал таймз»).

В 1962 году был введён индекс Актуариев; или в другом названии Индекс всех акций. В него уже вошли более семисот составляющих из разных секторов экономики. Благодаря своему широкому покрытию, он мог быть инструментом измерения поведения рынка в длительный период. Существенное преимущество Индекса Актуариев ещё и в том, что он показывает инвесторам не только движение рынка в целом, но и отдельных отраслей в частности.

В январе 1994 года исполнилось 10 лет , пожалуй, самому популярному британскому индексу Футси-100. Во всех смыслах он стал как бы золотой серединой : количество составляющих сбалансировано величиной рыночного покрытия. Этот индекс сразу стал рассчитываться в режиме реального времени.

Глобализация и интернализация фондового пространства на мировом рынке ценных бумаг происходит активнее, чем, к примеру, на товарных рынках. Сегодня инвестиционный процесс не имеет тех границ, которые свойственны купле-продаже, допустим, продуктов или технологий. Свидетельство тому - интернализация портфелей ценных бумаг, куда наряду с национальными фондовыми инструментами включаются, как правило, «представители» самых разных стран и континентов. Для управления таким пакетом документации даже хорошего знания коньюктуры своего рынка недостаточно, поэтому обобщающие показатели инвестиций необходимы.

В конце 80-х годов на рынок вышла Всемирная серия, состоящая из одиннадцати региональных индексов. Информация собирается из семи широких экономических секторов. В расчёт принимаются 36 составных отраслевых индексов, полученных на основе более 100 подотраслевых категорий.

Всемирный индекс базируется на 2,5 тысячах акций из 24 стран мира. Работа по его расчёту осуществляется тремя структурами - «Financial Times», американским инвестиционным банком «Голдман Загз» и фирмой «Каунти Натвест Секьюритиз».

Конечно, для такого объёмного показателя очень важна качественная выборка составляющих. Для того чтобы эти индикаторы на покупку акций имели прикладное значение, не должно быть юридических ограничений разных стран. Несмотря на сложность обработки и расчётов, Всемирный индекс Актуариев не единственный в своём роде. Сопоставимый охват представляют ещё три индикатора: Международный индекс Морган Стенли и Первый Бостон Юроманн Индекс.

Безусловно, приведённые факты - лишь часть колоссального количества фондовых индикаторов, существующих на мировом рынке ценных бумаг. Помимо сводных и композитных, существует масса специализированных показателей, благодаря которым современные фондовые посредники управляют мировым инвестиционным процессом.

Глава 1

Методы расчётов.

Любой фондовый индекс показывает то, что в него заложили его разработчики путём определения выборки составляющих и метода расчёта. Как правило, чем шире выборка, тем индекс ближе к индикатору состояния экономики или отдельной отрасли. Более мобильным и коньюктурным индикатором фондовый индекс становится при объединении составляющих не по отраслевому признаку, а по критерию капитализации компании, то есть, суммарной рыночной стоимости всех акций находящихся в обращении.

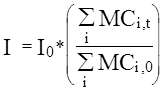

В общем виде фондовые индексы представляют собой изменение цен определённого набора ценных бумаг. Момент или период времени, с которым происходит сравнение, называется базисным. В базисный период цены акций, включённых в тот или иной индекс, трансформируется таким образом, чтобы на эту дату индекс равнялся 10, 100 или 1000для простоты расчётов:

n метод средней арифметической простой;

n метод средней геометрической;

n метод средней арифметической взвешенной.

Рассмотрим их подробнее.

Пересмотр выборки.

Комитет по индексам регулярно пересматривает его структуру. Компании, акции которых включены в индекс, со временем могут быть исключены из расчётов. Это происходит по разным причинам: либо фирма уже не является базовым показателем по деятельности, характерной для данной отрасли, либо доля самой отрасли в экономике уже изменила свой вес. Могут быть и другие причины, в том числе и информационные, например в случае публикации недостаточной отчётности.

Глава 2

Глава 3

СОЛ-индекс.

Сегодня российский финансовый рынок невозможно без сектора государственных краткосрочных облигаций (ГКО). Например, для подавляющего большинства московских банков и инвестиционных компаний ГКО стали не только эффективным инструментом получения прибыли, но средством обеспечения необходимой надёжности ликвидности собственных активов, что способствует поддержанию денежно-кредитной системы страны в целом. Помимо этого рынок ГКО служит важным звеном при осуществлении монетарной политики государства. Следует отметить и то обстоятельство, что ещё совсем недавно, государственные облигации многочисленным субъектам экономики - непрофессиональным участникам рынка ценных бумаг (РЦБ) - представлялись едва ли не единственным доступным средством вложения временно свободных денежных ресурсов. Таким образом сегодня рынок ГКО по праву занимает центральное место во всей денежно-кредитной сфере.

Зачем нужен индекс? Хорошо известно, что в настоящее время рынок ГКО представляет привлекательные условия вложений, высочайшую ликвидность и полное отсутствие кредитных рынков. Ликвидность рынка обусловлена как внушительным объёмом находящихся в обращении облигаций, так и достаточно сильной диверсификацией инструментов по срокам погашения. Последнее обстоятельство позволяет операторам рынка ГКО постоянно переструктурировать свой портфель в пользу наиболее прибыльных бумаг, добиваясь тем самым максимизации доходности текущих операций. Однако постоянно существует необходимость оценивать степень эффективности своих действий в рамках рынка ГКО. И для этого дилерам и инвесторам нужен какой-либо ориентир, характеризующий степень доходности вложений в ГКО вообще, то есть показатель общей эффективности рынка.

В этих целях консультационным агентством «Соболев» и инвестиционной компанией «ОЛМА» был разработан СОЛ-индекс - индекс эффективности инвестиций в ГКО. Речь идёт именно об эффективности, и это обстоятельство обусловило в устройстве подобного индекса определённые особенности.

Глава 4

Выводы.

В качестве основного инструмента для анализа, в данном случае, был использован относительный прирост СОЛ-индекса, хотя логичнее было бы использовать динамику индекса обобщённой эффективной доходности. Если бы этот индекс рассчитывали в дни аукционов, то можно было бы без труда построить интересующую нас зависимость. Однако, статистический ряд индекса доходности имеет разрывы в дни аукционов. В принципе, недостающие значения, по мнению специалистов агентства «Соболев», можно было бы определить, рассчитав котировки непогашенных в день аукциона облигаций при помощи линейной, полиноминальной или какой-либо другой экстраполяции, и затем применить стандартный метод расчёта индекса. Такой пересчёт требовал бы значительных затрат времени. Все эти процедуры не являются в данном случае необходимыми, поскольку динамика процесса будет взята из

Итак, были прослежены следующие зависимости:

n взаимосвязь абсолютного прироста общей капитализации (  ) рынка и капитализации ГКО (

) рынка и капитализации ГКО (  ) и нетто-позиции Центробанка России (NP) - рис.1* .

) и нетто-позиции Центробанка России (NP) - рис.1* .

n взаимосвязь нетто-позиции (NP) Центробанка России и объёма средств (V), зарезервированных в Торговой Системе. - рис.2*.

n взаимосвязь относительного прироста СОЛ-индекса (  ) и объёма средств, зарезервированных в Торговой Системе. - рис.3*.

) и объёма средств, зарезервированных в Торговой Системе. - рис.3*.

Кроме того подсчитали коэффициент корреляции между объёмом средств в системе, нетто-позицией Центробанка России и другими величинами (табл. 1,2)

Исходя из рисунка 3 и коэффициента корреляции, нельзя говорить о какой-либо однозначной зависимости, хотя общая связь между относительным приростом СОЛ-индекса и изменением объёма средств в системе всё же присутствует. При этом можно заметить, что чем «короче» бумаги, тем ниже коэффициент корреляции между объёмом средств (V) и соответствующей величиной  . Это свидетельствует о том, что среди ГКО сильнее всего реагируют на изменение количества поступающих на торги средств именно «длинные» бумаги. Говорить о жёсткой количественной связи «рост V -рост котировок» нельзя, но можно вести речь о наличии таковой, не определяя количественные показатели.

. Это свидетельствует о том, что среди ГКО сильнее всего реагируют на изменение количества поступающих на торги средств именно «длинные» бумаги. Говорить о жёсткой количественной связи «рост V -рост котировок» нельзя, но можно вести речь о наличии таковой, не определяя количественные показатели.

Выше оказался коэффициент корреляции между нетто-позицией и изменением капитализации. О чём говорят кривые, изображённые на рисунке 1, и коэффициенты корреляции, представленные в таблицах? При возрастании котировок увеличиваются дневные темпы прироста капитализации. Чем выше прирост капитализации, тем больше выросли бумаги. Достаточно высокая степень корреляции динамики прироста капитализации рынка и нетто-позиции операций Центробанка, по оценке специалистов агентства «Соболев», отражает функции Банка России на рынке ГКО. Как известно, одна из главных его задач состоит в обеспечении стабильности рынка, то есть плавной динамики котировок (и процентных ставок). В ситуации, когда темпы роста котировок слишком высоки, Банк России продаёт облигации из своего портфеля (нетто-позиция в этом случае будет положительной), и, если рынок падает, Центробанк своими покупками поддерживает его. Особенно наглядна эта связь при значениях нетто-позиции, превосходящих 150 млрд. рублей по модулю.

Коэффициент корреляции между нетто-позицией и объёмом средств, зарезервированных в системе оказался весьма низким. Учитывая вид кривых, представленных на рисунке 2, можно сказать, что связь практически не наблюдается или она весьма эпизодическая. В то же время можно предположить, что Центробанк России в течении торгов чаще воздействует не на общий уровень котировок, а на структуру процентных ставок. При этом значение нетто-позиции явно не адекватно отражает деятельность Банка России.

Суммируя вышесказанное, можно сделать следующие выводы:

n Наличие значительных средств в Торговой Системе вызывает взлёт котировок по бумагам этих групп, причём чем более существенная сумма была зарезервирована в день t, тем более существенный рост относительно предыдущего дня мы наблюдаем. При этом, естественно, наблюдается рост СОЛ-индексов всех видов, индекса ОФЗ и капитализации рынка ГКО и ОФЗ, а так же падение индексов общей эффективной доходности. Лучше всего реагируют на изменение объёма средств в системе «длинные» бумаги.

n Основные действия Центробанка России направлены на обеспечение стабильности рынка, недопущение резкого взлёта или падения котировок. При этом замечено, что если нетто-позиция Центробанка превосходила по модулю 200 млрд. рублей, то прирост капитализации рынка в текущий день по сравнению с днём предыдущим имел тот же знак, что и нетто-позиция.

В период с июля по декабрь 1996 года не наблюдалось иной зависимости между нетто-позицией операций Банка России и объёмом средств, зарезервированных в Торговой системе.

Глава 5

Индикаторы деловой активности* в российской экономике.

Статистика рынка ценных бумаг служит основой для расчёта обобщающих показателей, характеризующих его состояние и перспективы макроэкономической коньюктуры. Индексы (индикаторы) деловой активности достаточно адекватно отражают коньюктурную ситуацию и позволяют дать довольно точный прогноз её изменения.

Однако, в настоящее время большинство отечественных отечественных трейдеров и управляющих портфелями считают, что российские индексы деловой активности не применимы к анализу и прогнозированию рынка. Впрочем Правительство и крупный бизнес не рассматривают эти показатели в качестве характеристик общего состояния экономики.

Возможно ли в сегодняшней России практическое использование индексов деловой активности?

Характеристики индексов

Каждый индекс имеет следующие характеристики:

* список индекса (набор акций-представителей);

* метод усреднения;

* виды весов к курсовым стоимостям акций, входящим в список индекса;

* базисное значение индекса (значение индекса в базисном году);

* статистическая база, на основе которой производиться расчёт показателя.

* Список индекса.

Главный критерий отбора акций корпораций для составления списка индексов - репрезентативность (колебания цен на данную акцию должны отражать колебания цен всего рынка ценных бумаг или колебания цен на акции эмитентов того сектора экономики, представителем которого является эмитент выбранной акции).

Другой критерий отбора - надёжность самой корпорации, выпустившей эту акцию. Типично российской проблемы отбора акции, исходя из частоты сделок по ней, в странах с устоявшимися рынками не существует.

* Метод усреднения.

Это может быть метод арифметической или геометрической средней

* Виды весов.

При взвешивании акций, входящих в список индекса, могут быть выбраны следующие весовые коэффициенты:

n курсовая стоимость акции корпорации (индекс с ценовым взвешиванием - price-weighting-index);

n капитализация корпорации-эмитента (индекс с рыночным взвешиванием - market-value-weighting-index).

При применении в качестве весов индекса капитализации наибольшее влияние на изменение индекса оказывают изменения курсов акций компаний с наибольшей капитализацией. Если в качестве весов применяются курсовые стоимости, то наибольшее влияние приобретают акции с высокой курсовой стоимостью. При отсутствии весовых коэффициентов, изменение курсов акций различных корпораций в одинаковой степени влияет на изменение индекса независимо от размера корпорации и от абсолютной величины курсовой стоимости акции.

· Базисное значение

Всем индексам, кроме индексов с ценовым взвешиванием присуща такая характеристика, как базисное значение индекса. Это его величина в году, принимаемом за базу. Для удобства расчётов базисное значение индекса округляется до10, 50 или 100.

* Статистическая база

В качестве статистической базы выбираются результаты торгов на фондовой бирже или на торгах внебиржевого института рынка ценных бумаг или на их совокупности.

* Формулы

Три типичные формулы лежат в основе расчётов индексов деловой активности в США.

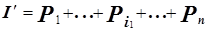

1. Индексы с ценовым взвешиванием, использующие метод арифметической средней (DJIA, MMI)

I=  , где

, где

-рыночная цена i-ой акции,

-рыночная цена i-ой акции,

D- поправочный коэффициент (divizor).

Коэффициент D необходим для того, чтобы значения индекса в разные временные периоды с разным списком индекса были сопоставимы. Он исчисляется следующим образом:

D=  , где

, где

- значение индекса в текущем периоде, несопоставимое со значением индекса в базисном периоде из-за изменения списка индекса:

- значение индекса в текущем периоде, несопоставимое со значением индекса в базисном периоде из-за изменения списка индекса:

, где

, где

-цена вновь введённой в список акции;

-цена вновь введённой в список акции;

n- количество акций в списке индекса;

- условное (рассчитанное по старому списку индекса) значение индекса в текущем периоде, сопоставимое со значением индекса в базисном периоде:

- условное (рассчитанное по старому списку индекса) значение индекса в текущем периоде, сопоставимое со значением индекса в базисном периоде:

, где

, где

- цена акции, выводимой из списка.

- цена акции, выводимой из списка.

Таким образом, индекс в текущем периоде, рассчитанный на основе нового списка будет сопоставим с индексом в базисном периоде:

.

.

Использование D также необходимо при изменении номинальных стоимостей акций, входящих в список индекса (расщепление (split) акций).

Теоретически, же формула индекса (а точнее, средней) с ценовым взвешиванием выглядит следующим образом:

.

.

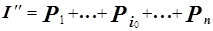

2.Индексы с рыночным взвешиванием, использующие метод арифметической средней (Standard&Poor’s, NYSE Compozit):

, где

, где

- рыночная цена (капитализация) корпорации i в период t;

- рыночная цена (капитализация) корпорации i в период t;

- рыночная цена (капитализация) корпорации i в период 0;

- рыночная цена (капитализация) корпорации i в период 0;

- ,базисное значение индекса.

- ,базисное значение индекса.

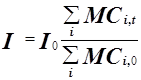

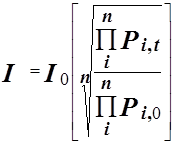

3. Индексы с равным взвешиванием, использующие метод геометрической средней (Value-Line-Composite-Index, LCI):

, где

, где

-цена i-ой акции в базисном периоде;

-цена i-ой акции в базисном периоде;

- значение индекса в базисном периоде.

- значение индекса в базисном периоде.

Основная функция каждого индекса - отражение определённой стороны изменения инвестиционного климата в экономике.

Глобальные тенденции, характеризующие изменение макроэкономической коньюктуры, улавливаются индексами, построенными на основе статистики движения курсов акций ограниченного количества самых престижных и надёжных компаний.

Наиболее популярные из индексов: промышленная средняя Доу-Джонса и главный рыночный индекс - MMI.

Вторая группа индексов отражает скорее тенденции рынка ценных бумаг, чем глобальные тенденции. Это, как правило, равновзвешенные индексы и индексы с обширным списком (более 1500 акций).

Третьи индексы более чутки к изменениям в отдельных секторах экономики (отраслевым, региональным, в зависимости от времени существования компании).

Индексы Standard&Poor’s также популярны при использовании их в качестве инструмента при оценке эффективности управления портфелем и в качестве основы фьючерсных и опционных контрактов.

Подобные индексы деловой активности нужны и в России. Однако, применение прямых аналогов западных индексов деловой активности невозможно. В то же время индексы, рассчитываемые в России также не всегда отвечают потребностям, существующим у потенциальных групп потребителей информации, отражённой в индексах.

Рассмотрим несколько индексов деловой активности, которые рассчитываются в настоящее время в России.

· индекс АК&М (сводный);

· индекс Российской Торговой Системы (РТС)

· индекс Интерфакса (сводный)

· индекс Moscow Times (MT-index)

Основные характеристики этих индексов сведены в таблице 1

таблица 1. Основные характеристики фондовых индексов.

| Характеристика | AK&M | РТС | Интерфакс | MT-index |

| 1 | 2 | 3 | 4 | 5 |

| Универсальный / Частный (У / Ч) | У | У | У | У |

| Размер списка индекса | 50 | 24 | 65 | 50 |

| Метод взвешивания | ||||

Рыночное

Арифметическое среднее

примечание: при расчёте индекса AK&M применяется рыночное взвешивание, однако, капитализация в качестве веса корректируется в том случае, если не все акции могут свободно обращаться на рынке.

Формула расчёта всех российских индексов также практически совпадает и может быть сведена к следующей:

, где

, где

I- текущее значение индекса на базисную дату;

- капитализация i-го предприятия в период времени t;

- капитализация i-го предприятия в период времени t;

-- капитализация i-го предприятия в базисном периоде.

-- капитализация i-го предприятия в базисном периоде.

Как видно методы расчётов российских индексов деловой активности практически не отличаются друг от друга. Все основные характеристики индексов совпадают. Исключение представляет список индекса и именно различие списков обуславливает различные значения индексов.

Списки различных индексов отличаются существенно.

таблица 2. Отраслевая структура списков индексов, %.

| отрасль | AK&M | РТС | Интерфакс | MT-index |

| 1 | 2 | 3 | 4 | 5 |

| нефтегазовый комплекс | 12 | 54 | 28 | 34 |

| цветная металлургия | 10 | 4 | 3 | 8 |

| чёрная металлургия | 8 | - | 9 | 8 |

| машиностроение | 12 | 4 | 3 | 6 |

| лесопромышленный комплекс | 6 | - | 3 | 8 |

| энергетика | 10 | 21 | 22 | 12 |

| связь | 6 | 8 | 20 | 8 |

| транспорт | 12 | 4 | 8 | 8 |

| банки | 20 | - | - | 4 |

| прочие | 4 | 4 | 4 | 4 |

Самый репрезентативный индекс, с точки зрения представительства отраслей, - сводный индекс Интерфакса, наиболее высоко оценил средние темпы роста российского рынка акций в 1996 году.

Дополнительные характеристики российских индексов деловой активности также практически не отличаются (см.табл.3).

таблица 3.Дополнительные характеристики российских индексов деловой активности.

| AK&M | Интерфакс | MT-index | РТС | |

| 1 | 2 | 3 | 4 | 5 |

| критерий отбора в список индекса | размер капитализации эмитента; степень ликвидности акции; предположительная продолжительность «жизни» акций; | размер капитализации эмитента; степень ликвидности акции; предположительная продолжительность «жизни» акций; | размер капитализации эмитента; степень ликвидности акции; «прозрачность» рынка | размер капитализации эмитента; нет формальных критериев; отбор проводят участники торговли в РТС. |

| статистическая база | цены покупки / продажи; 500 участников | 50 участников | цены сделок и лучших предложений в РТС; котировки крупнейших участников. | Цены сделок и лучших предложений в РТС; |

| расчёт капитализации | При расчёте используются данные только по обыкновенным акциям (курсовая стоимость и количество) | |||

Основные проблемы, с которыми в настоящее время сталкиваются в России при расчёте индексов:

· критерии отбора акций в список индекса;

· учёт в индексах привилегированных акций.

Как уже говорилось, основным критерием при формировании индексов в США является репрезентативность акции, отобранной для расчёта индекса. При этом охват тенденций рынка в целом может быть достигнут только в случае «присутствия» в индексе «представителей» всех сегментов рынка.

Критерий репрезентативности может быть представлен следующим образом: максимально тесная корреляция движения курсов прочих акций того же сектора, не попавших в индекс, дополненная минимальной корреляцией между движением курсов акций, попавших в список.

Существующие индексы не могли отразить рост привилегированных акций в 1996 году потому, что эти акции в данных индексах не учитывались вовсе. Капитализация большинства крупнейших российских предприятий, существенно увеличилась в 1996 году, в том числе за счёт роста курсов привилегированных акций. Однако, рыночно взвешенные индексы не учли этого роста.

Индексы не отразили и ускоренный рост курса акций предприятий связи и энергетики, так как в списках индексов присутствовали только наиболее ликвидные акции крупнейших предприятий названных отраслей.

Наиболее резко курсы этих акций повышались в первой половине 1996 г. Во второй половине, когда курс менее ликвидных акций взрос значительно больше, отраслевые индексы его не зафиксировали (в списках индексов не было того набора акций, который бы достаточно репрезентативно отражал движение в среднем по отрасли).

Глава 6

Фондовый индекс РТС.[1]

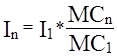

Индекс РТС является единственным официальным индикатором Российской Торговой системы. Индекс рассчитывается в начале каждого часа торговой сессии РТС. Официальным индексом РТС на текущую дату является его значение на 18:00 часов.

Расчёт индекса. Индекс на расчётное время (  ) рассчитывается как отношение суммарной рыночной капитализации акций (

) рассчитывается как отношение суммарной рыночной капитализации акций (  ), включённых в список для расчёта индекса, к суммарной рыночной капитализации этих же акций на начальную дату (

), включённых в список для расчёта индекса, к суммарной рыночной капитализации этих же акций на начальную дату (  ), умноженное на значение индекса на начальную дату (

), умноженное на значение индекса на начальную дату (  ):

):

,

,

- сумма рыночных капитализаций акций на текущее время:

- сумма рыночных капитализаций акций на текущее время:

, где

, где

- количество обыкновенных акций, выпущенных i-ым эмитентом на текущую дату;

- количество обыкновенных акций, выпущенных i-ым эмитентом на текущую дату;

- цена акции i-го эмитента на расчётное время,

- цена акции i-го эмитента на расчётное время,

N- число акций в списке, по которому рассчитывается индекс.

| Дата |

|  , долларов США , долларов США

|

| 1 сентября 1995 года | 100 | нет данных |

| 8 февраля 1996 года | 80.880 | 9 830 982 355.66 |

| 13 сентября 1996 года | 171.720 | 19 231 405 112.44 |

| 7 февраля 1997 года | 292.670 | 32 711 210 381.4117 |

| 1 апреля 1997 года | 298.521 | 33 277 038 068.4414 |

| 8 августа 1997 года | 569.233 | 63 836 882 593.3294 |

| 19 сентября 1997 года, 13:00 | 489.589 | 55 467 496 539.6595 |

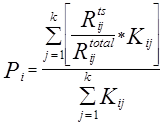

Определение средневзвешенной цены i- ой акции ( APi) . Средневзвешенная цена i-ой акции рассчитывается по «Методике расчёта средневзвешенной цены акции в РТС», утверждённой Информационным комитетом РТС.

Таблица 2. Список акций.

| Код акции в РТС | Эмитент | Тип акции | Количество в обращении, шт. | Номинал, руб. |

| CHGZ | Черногорнефть | обыкновенная | 26 771 420 | 100 |

| EESR | РАО ЕЭС | - // - | 41 041 753 984 | 500 |

| GUMM | Торговый дом ГУМ | - // - | 60 000 000 | 1000 |

| IRGZ | Иркутскэнерго | - // - | 4 766 808 000 | 1000 |

| KMAZ | КАМАЗ | - // - | 125 000 000 | 1000 |

| KNFT | Коминефть | - // - | 42 675 000 | 1000 |

| KRNG | Красноярскэнерго | - // - | 585 539 544 | 1000 |

| LKOH | ЛУКойл холдинг | - // - | 669 351 391 | 25 |

| LSNG | Ленэнерго | - // - | 766 035 008 | 1000 |

| MFGS | Мегионнефтегаз | - // - | 99 474 705 | 25000 |

| MSNG | Мосэнерго | - // - | 2 560 000 000 | 1000 |

| NKEL | Норильский Никель | - // - | 94 499 936 | 250 |

| NYGS | Ноябрьскнефтегаз | - // - | 58 908 750 | 200 |

| NZGZ | Нижневаторскнефтегаз | - // - | 13 662 962 | 1000 |

| ORNB | Оренбургнефть | - // - | 66 060 625 | 40 |

| PFGS | Пурнефтегаз | - // - | 83 524 525 | 40 |

| RTKM | Ростелеком | - // - | 700 312 800 | 2 |

| SNGS | Сургутнефтегаз | - // - | 23 115 994 705 | 1000 |

| SPTL | Санкт-Петербургская телефонная сеть | - // - | 376 690 980 | 1000 |

| TOMG | Томскнефть | - // - | 33 774 080 | 125 |

| YFGA | Юганскнефтегаз | - // - | 40 025 205 | 200 |

Изменения в списке акций. Список эмитентов, акции которых включены в расчёт индекса, полностью совпадает со списком эмитентов по которым в РТС устанавливаются твёрдые двухсторонние котировки, согласно решениям ПАУФОР (профессиональная ассоциация участников фондового рынка). Решение торгового комитета ПОУФОР о расширении списка эмитентов, по которым выставляются твёрдые двухсторонние котировки, согласовывается с Индексным комитетом, положение о котором утверждается ПАУФОР. Индексный комитет организует независимую проверку правильности расчёта индекса в соответствии с утверждённой методикой.

При изменении списка акций на n-дату индекс рассчитывается с использованием капитализации (  ) по новому списку. Для предотвращения скачка, обусловленного расчётами по новому списку, производится расчёт капитализации (

) по новому списку. Для предотвращения скачка, обусловленного расчётами по новому списку, производится расчёт капитализации (  ) по новому списку на (n-1) дату. Значение (

) по новому списку на (n-1) дату. Значение (  ) используется в дальнейшем в качестве капитализации начального дня (

) используется в дальнейшем в качестве капитализации начального дня (  ). В качестве значения индекса на начальную дату (

). В качестве значения индекса на начальную дату (  ) используется значение индекса предыдущей даты(

) используется значение индекса предыдущей даты(  ).

).

.

.

Контроль и порядок внесения изменений в методику расчёта. Общий контроль и внесение изменений в методику расчёта индекса осуществляется Информационным комитетом РТС. Контроль за правильностью расчёта индекса в соответствии с утверждённой методикой обеспечивается тем, что исходная информация для расчёта индекса является открытой и общедоступной.

Глава 7

Фондовые индексы (индексы деловой активности) AK&M .

Помимо чисто информационной функции индексы могут использоваться для целей проведения оценки эффективности инвестиционных решений. Если за какой-нибудь период прирост курсовой стоимости акции или портфеля оказался выше фондового индекса, то можно говорить о правильном выборе ценных бумаг. Сравнение динамики цены конкретной акции и динамики фондового индекса позволит принимать более обоснованные решения о будущих инвестициях.

Кроме того, сам фондовый индекс может рассматриваться как некая производная ценная бумага. Имеется ввиду практика торговли фьючерсными контрактами на значение индекса, весьма распространённая на западных рынках. Для этого необходимо наличие полной и достоверной информации о сделках с акциями, на основе которой должен строиться индекс. Для нашего рынка - это пока будущее.

Тем не менее, аналитические службы многих компаний и инвестиционных фондов при оценке состояния рынка ценных бумаг и анализа своей деятельности используют информацию в виде фондовых индексов.

Существуют три индекса для различных типов эмитентов. Первый - индекс банковских акций, рассчитываемый по ценным бумагам десяти крупнейших коммерческих банков, таких как Промстройбанк РФ, Инкомбанк, Мосбизнесбанк, Сбербанк, Тверьуниверсалбанк и пр. Второй индекс строится для акций приватизированных промышленных предприятий. Список бумаг, входящих в его расчёт включает акции 40 представленных на фондовом рынке промышленных компаний разных отраслей. И, наконец, последний - сводный индекс AK&M. В его основе лежат котировки акций банков, промышленных предприятий различных отраслей экономики (транспорта, торговли, связи). Кроме того, для более детального анализа существуют отраслевые индексы, которые строятся на основе расширенного списка эмитентов для каждой отрасли.

Очевидно, что две главные проблемы, возникающие при составлении фондовых индексов - список эмитентов (листинг), котировки акций которых лежат в основе индекса и значение самих котировок. Именно подходами к решению этих проблем различаются существующие на сегодняшний день индексы рынка ценных бумаг.

При расчёте индексов деловой активности AK&M экспертный совет формирует листинг, который основывается на нескольких критериях с учётом влияния той или иной ценной бумаги на ситуацию на фондовом рынке в целом. В качестве основных факторов, определяющих степень этого влияния, принимаются рыночная капитализация, наличие ликвидного рынка данных акций и предполагаемая продолжительность рыночной «жизни» акций.

Необходимое условие составления листинга - отраслевая сбалансированность для расчёта сводных индексов, то есть пропорциональное представление отраслей экономики в зависимости от размеров их капитализации и активности обращения их акций на фондовом рынке. Так, например, среди предприятий пищевой промышленности в листинг попала только кондитерская фабрика «Красный Октябрь». По размеру капитализации данная отрасль значительно уступает другим; размеры большинства предприятий - небольшие, их контрольные пакеты (или близкие к ним) были куплены стратегическими инвесторами и практически не обращались на вторичном рынке. «Красный Октябрь», в отличие от них, достаточно крупное по масштабам отрасли предприятие и практически единственное, чьи акции активно и регулярно торгуются большим числом брокеров на фондовом рынке.

По-другому дело обстоит, например, с акциями предприятий нефтедобывающей отрасли. По своей капитализации бумаги этих предприятий составляют более половины от обращающихся на фондовом рынке акций. В листинг входят 5 предприятий указанной отрасли, которые по своему весу отражают указанную пропорцию. Это - РАО «Газпром», НК «ЛУКойл», «Юганскнефтегаз», «Сургутнефтегаз», «Коминефть» и «Пурнефтегаз».

Ценовая информация.

Проблема получения ценовой информации для вычисления индекса - наиболее сложная. В мировой практике, как правило, для целей расчёта индексов цены сделок, заключённых либо на бирже, либо во внебиржевой торговой системе. В условиях неразвитости инфраструктуры российского фондового рынка для большинства участников подобная информация практически недоступна. А цены сделок единичных компаний не совсем корректно брать за основу для всего рынка, тем более, что по конкретной ценной бумаге сделки совершаются отнюдь не каждый день.

За исходную информацию для расчёта индексов AK&M берутся котировки на покупку/продажу, выставленные участниками рынка по каждой конкретной акции. Источником такой информации служит ежедневно обновляемая база данных по котировкам спроса и предложения внебиржевого рынка ценных бумаг «AK&M-LIST» («Российский фондовый рынок»). Такой подход, конечно, не лишён недостатков, но он позволяет учитывать данные большинства торгующих акциями компаний, и поэтому может считаться достаточно объективным.

Критерий наличия ликвидного рынка для акций, попавших в листинг для расчёта индексов не случаен и тесно связан с возможностью определения единой котировальной цены акции.

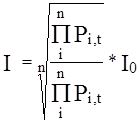

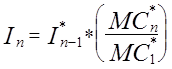

7.2 Методика расчёта сводного и отраслевых индексов АК&М

Фондовые индексы АК & М. Фондовые Индексы АК&М рассчитываются по одинаковой схеме, в основе которой лежит определение относительного изменения суммарной капитализации компаний листинга.

Расчёт капитализации ведётся на базе котировальных цен.

Любой фондовый индекс АК&М рассчитывается только в случае, если на день расчёта не менее трёх акций листинга имеют котировальную цену. Если это условие не соблюдается, то значение индекса остаётся неизменным.

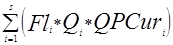

Значение Индекса на текущий день рассчитывается по формуле:

где

где

IndCur - значение индекса на текущий день;

IndPv - значение индекса на предыдущий день;

i - номер ценной бумаги в листинге;

s - число акций, входящих в листинг для расчёта Индекса;

Fli - принимает значение 1, если i-ая ценная бумага имеет котировальную цену на предыдущий и на текущий день; 0 - в противном случае;

Qi - количество выпущенных ценных бумаг i-го вида (объём выпуска)

QPCuri - котировальная цена i-го вида ценных бумаг на текущий день;

QPPvi - котировальная цена i-го вида ценных бумаг на предыдущий день;

- суммарная рыночная капитализация на текущий день по всем ценным бумагам, вошедшим в листинг Индекса и имеющим котировальные цены на текущий и предыдущий день;

- суммарная рыночная капитализация на текущий день по всем ценным бумагам, вошедшим в листинг Индекса и имеющим котировальные цены на текущий и предыдущий день;

- суммарная рыночная капитализация на предыдущий день по всем ценным бумагам, вошедшим в листинг Индекса и имеющим котировальные цены на текущий и на предыдущий день.

- суммарная рыночная капитализация на предыдущий день по всем ценным бумагам, вошедшим в листинг Индекса и имеющим котировальные цены на текущий и на предыдущий день.

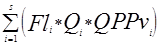

Вес i-ой ценной бумаги из листинга в расчёте Индекса определяется по формуле:

Данный вес определяет влияние изменения курсовой стоимости конкретной ценной бумаги на изменение Индекса.

Котировальная цена акции. Котировальная цена (QP) рассчитывается на основе информации о ценах в торговых системах и ценах спроса и предложения на внебиржевом рынке.

Если акции компании, входящей в листинг эмитентов, устойчиво торгуются в той или иной торговой системе, то в расчёт котировальной цены включаются цены лучших предложений на покупку и продажу в этих системах. Торговая система для каждой компании листинга выбирается ежеквартально экспертным советом АК&М. При этом учитывается мнение специалистов предприятия-эмитента и сложившаяся торговая инфраструктура.

Цены внебиржевого рынка рассчитываются на основе котировок в базе данных АК&М-LIST.

Котировальная цена рассчитывается только для ликвидных бумаг.

Ликвидной считается такая бумага, по которой на дату расчёта котировальной цены в базе данных АК&М-LIST имеется не менее трёх котировок на продажу и не менее трёх котировок на покупку.

Котировальная цена учитывает цены торговых систем в том случае, если количество сделок по соответствующей акции в соответствующей системе составляет не менее трёх на день расчёта. Чтобы исключить искажающее влияние на котировочную цену возможных непоказательных сделок (цена которых может существенно отличаться от рыночной), в качестве цены торговой системы принимается среднее арифметическое максимальной котировки на покупку (HighBid) и минимальной котировки на продажу (LowAsk) на момент закрытия.

При расчёте средних не учитываются 10% минимальных котировок на покупку и столько же максимальных на продажу. При наличии не менее шести котировок на покупку и числе котировок на продажу не менее трёх, котировальная цена акции определяется как простая средняя по трём максимальным котировкам на покупку. В остальных случаях котировальная цена не может быть рассчитана, и данная ценная бумага выбывает из листинга. Рассмотрим это на примере ценных бумаг АО «Томский нефтехимический комбинат». Его акции достаточно давно и активно торговались брокерами на вторичном рынке. Число заявок на покупку и на продажу ежедневно с ноября 1994 года было не ниже четырёх, что и дало основание включить комбинат в листинг для расчёта индекса. Однако с начала марта 1995 года число выставляемых котировок сократилось, что вполне могло быть связано с закрытием реестра по решению собрания акционеров. Так, с 9 марта 1995 года акции перестали удовлетворять предъявляемым требованиям к определению котировальной цены и не участвуют в расчёте индекса. Обратное включение акций в расчёт индекса зависит от активизации торговли ими в ближайшее время и, следовательно, от выполнения указанных ограничений на вычисление котировальной цены.

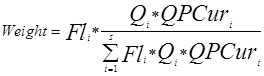

Цена торговой системы включается в расчёт котировальной цены с весом (Р), соответствующим доле торговой системы в общем объёме операций на рынке. Вес Р определяется один раз в квартал.

где

где

i - порядковый номер месяца в квартале;

Pi - вес торговой системы в i-ом месяце;

j - номер эмитента, акции которого включены в листинг торговой системы и по которым есть информация реестродержателя об общем объёме сделок в предыдущем квартале;

- число акций, проданных в торговой системе в i-ом месяце для j-го эмитента;

- число акций, проданных в торговой системе в i-ом месяце для j-го эмитента;

- общее число акций, перерегистрированных в i-ом месяце для j-го эмитента;

- общее число акций, перерегистрированных в i-ом месяце для j-го эмитента;

Kij - капитализация j-го эмитента на последний рабочий день i-го месяца;

k - число акций, которые обращаются в торговой системе и по которым есть информация реестродержателя об общих объёмах их перерегистрации.

Формула для расчёта котировальной цены:

QP=(1-p)*(AvgBBid+AvgBAsk)/2+p*(HighBid+LowAsk)/2

AvgBBid - среднее значение лучших цен покупки. Определяется на основе информации базы данных АК&М-LIST как среднее арифметическое лучших (максимальных по цене) 25 % котировок на покупку, представленных на день расчёта.

AvgBAsk - среднее значение лучших цен продажи. Определяется на основе информации базы данных АК&М-LIST как среднее арифметическое лучших (минимальных по цене) 25 % котировок на продажу, представленных на день расчёта.

Принципы составления и изменения листингов акций и учитываемого количества акций для расчёта Индексов АК & М. Листинги эмитентов для расчёта Индексов АК&М составляются с учётом влияния их ценных бумаг на рыночную ситуацию. В качестве основных факторов, определяющих степень такого влияния, принимаются рыночная капитализация и ликвидность акций.

Листинги пересматриваются один раз в квартал. Изменения листингов и даты вступления в силу указанных изменений публикуются в информационных материалах АК&М и в других средствах массовой информации.

При расчёте Индексов АК&М рыночная капитализация по каждой из включённых в листинг ценных бумаг определяется исходя из выпущенных обыкновенных акций. При этом учитывается только уже размещённые выпуски обыкновенных акций.

Привилегированные акции при расчёте капитализации и Индексов не учитывается.

Число выпущенных акций определяется на основе документов, подтверждающих государственную регистрацию выпуска ценных бумаг и зарегистрированного отчёта об итогах их выпуска.

Для приватизированных предприятий акции, находящиеся в собственности государства или внесённые как вклад в уставной капитал холдинговых компаний, рассматриваются в качестве размещённых.

Решение о включении новых выпусков в расчёт Индексов принимается после получения официального отчёта об итогах выпуска акций. Дата включения новых выпусков в расчёт Индексов объявляется экспертным советом АК&М. При этом принимается во внимание дата внесения этих изменений в реестр акционеров.

Заключение.

Расчёт индексов деловой активности - это тот случай, когда требуется обратиться к опыту других стран, имеющих столетнюю историю расчёта подобных индексов.

С какой целью рассчитываются российские индексы?

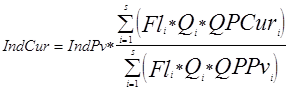

Для ответа на этот вопрос постараемся описать параметры индикаторов, которые в наших сегодняшних условиях в большей степени соответствовали бы различным целям. После этого можно провести сравнение с имеющимися индексами.

Индекс, способный оценить инвестиционный климат. Макроэкономическую ситуацию и инвестиционный климат в наибольшей степени мог бы оценить индекс со следующими характеристиками:

1. Минимальный размер списка индекса: обыкновенные акции 7-8 крупнейших компаний. Эти акции должны иметь достаточно ликвидный рынок, а компании являться гигантами национальной экономики, на которые «завязана» значительная часть народного хозяйства (необязательно чтобы эти компании являлись лидерами по размеру капитализации). В настоящее время это - Газпром, ЛУКойл, РАО ЕЭС, Ростелеком, Мосэнерго, Норильский никель, Сургутнефтегаз, возможно, Мегионнефтегаз.

2. Статистическая база - цены сделок в РТС. Так как для расчёта «макроэкономического» индекса отобраны самые ликвидные акции, проблем с информацией не должно быть.

3. Взвешивание - равное. Здесь недопустимо использование рыночного взвешивания: тогда будем считать, что вся экономика зависит от двух компаний. Невозможно использование и ценового взвешивания: в этом случае придётся считать, что «ЛУКойл» в 100 раз активнее воздействует на инвестиционный климат, чем РАО «ЕЭС».

Следствием использования равного взвешивания является необходимость использовать в качестве метода усреднения геометрической средней. Таким образом. Можно прийти к единственно возможной формуле такого индекса:

, где

, где

- цена i-ой акции в базисном периоде;

- цена i-ой акции в базисном периоде;

- цена i-ой акции в текущем периоде;

- цена i-ой акции в текущем периоде;

- значение индекса в базисно периоде;

- значение индекса в базисно периоде;

n - количество акций в списке индекса.

Прогнозирование коньюктуры. Уже созрели предпосылки, для того, чтобы такой инструмент был востребован. Другое дело, что имеющиеся индексы не пригодны для этой цели. В данном случае требуется индекс, который мог бы уловить существенные тенденции изменения соотношения спроса и предложения (которое в значительной мере зависит от изменения спроса).

При расчёте такого индекса не может быть использован ни один из вышеприведённых традиционных способов взвешивания ( Использование капитализации в качестве весов искажает картину. Если, например, цена акций РАО «Газпром» увеличивается с30 до 45 центов, то в трактовке рыночновзвешенного индекса это увеличение означает приток на российский рынок акций дополнительного капитала около 3,5 млрд. рублей, что не соответствует действительности.)

Так как требуется уловить приток или отток капитала в том или ином секторе, необходимо анализировать те показатели, на которые это движение капитала воздействует. Приток капитала не может не воздействовать на капитализацию предприятия - давление капитала приходится только на ту часть акций предприятия, которая находится в свободном обращении.

Если в свободном обращении находится 5% акций предприятия А, и 50% акций предприятия В, то равный приток капитала на рынки обоих предприятий приведёт (при равенстве всех прочих характеристик) к тому, что рыночная капитализация предприятия А будет расти в 10 раз быстрее, чем рыночная капитализация предприятия В. Поэтому, ни использование курсов, ни использование капитализации в качестве весов не дадут адекватной оценки ситуации.

Наиболее правильно применить в качестве весов капитализацию скорректированную (уменьшенную) на ту долю акций компании, которая выведена из обращения. Однако реально определить долю выведенных из свободного оборота акций компании невозможно. Ведь кроме акций, находящихся во владении государства и победителей инвестиционных конкурсов (которые оценить достаточно просто), из свободного оборота выведены акции, которые куплены для держания в течение 5-10 лет. Так как в российских условиях доля таких акций существенна, она оказывает решающее влияние на размеры сектора акций, находящихся в свободном обращении и непосредственно воздействующих на рынок.

Если нельзя оценить долю свободного рынка акций, можно оценить изменение коньюктуры рынка с помощью двух индексов в комплексе (рыночновзвешенного и равновзвешенного). Эти два типа индексов с разных сторон приближаются к индексу, взвешенному с помощью доли свободного рынка.

Для того, чтобы оба индекса имели равную размерность, в качестве метода усреднения придётся использовать метод геометрической средней.

Другим возможным индикатором изменения величины спроса может послужить индекс, в котором изменение курсов акций взвешивается с помощью показателей объёмов торговли данными акциями. В качестве информационной базы здесь могли бы использоваться данные торговли на национальной фондовой бирже с ёмким и ликвидным рынком, которая в России, к сожалению, пока не создана. Объёмы торговли в рамках РТС будут искажать информацию, так как самые крупные сделки в ней не регистрируются. Кроме того, РТС может поставлять информацию лишь по ограниченному кругу ценных бумаг (не более 50) с наиболее ликвидным рынком.

Максимально полной информацией об объёмах сделок с ценными бумагами обладают реестродержатели. Если бы мы имели информацию о 100-120 акциях это был бы почти идеальный индекс, отражающий изменение соотношения спроса и предложения на российском рынке акций. Для такого индекса наиболее адекватным способом усреднения будет метод арифметической средней.

Список индекса для анализа и прогнозирования коньюктуры рынка должен быть максимально большим, так как без охвата всех секторов рынка невозможно оценить коньюктуру рынка в целом, уловить все тенденции перелива капитала между секторами. В список должны входить привилегированные акции. Размер списка может быть ограничен только возможностями определения рыночной котировки тех акций, которые входят в список такого индекса. Как представляется, в настоящее время есть возможность определить рыночную котировку 110-120 обыкновенных акций и 35-40 привилегированных (список индекса может состоять из 145-160 элементов, считая привилегированные акции в качестве отдельных элементов списка).

В качестве статистической базы в этом случае выступали бы не только цены сделок в РТС, но и цены, предложений крупнейших операторов рынка. Несмотря на явную неполноценность замены цен сделок ценами предложений, существуют меры, позволяющие максимально снизить искажения.

Портфельные индексы. Что касается расчёта индексов для оценки эффективности работы управляющего портфелем и использования в качестве основы производных инструментов, то методология построения одинакова. В обоих случаях требуется индекс, который бы легко сравнивался с некоторым портфелем акций. Характеристики используемых индексов в значительной мере будут зависеть от того сектора рынка, на котором работает управляющий или участники рынка, предлагающие использовать индекс для хеджирования с помощью фьючерсной торговли. Или другими словами, для этих целей определяющее значение будет иметь список индекса.

Если управляющий может вкладывать только в самые ликвидные акции (те самые 7-8 наиболее ликвидных обыкновенных акций), то в качестве базы сравнения для анализа его работы может быть принят тот же индекс, который рассчитывается для анализа макроэкономической ситуации. И тот же индекс может быть наиболее приемлем в качестве основы фьючерса как инструмента хеджирования тех игроков, которые играют только с этими 7-8 акциями.

Если управляющий имеет право вкладывать в акции, которые входят в список маркет-мейкеров РТС, то для него наилучшим эталоном будет индекс РТС. Если же управляющему позволено вкладывать в любые акции (в том числе привилегированные), то для него лучше всего подходит индекс с тем же размером списка индекса, что и у индекса для анализа и прогнозирования коньюктуры рынка акций.

В аналогичной ситуации в США чаще всего обращаются к индексу S&P’s. Такой индекс может иметь рыночное взвешивание с использованием арифметической средней, то есть соответствовать тем параметрам, которые присущи ныне рассчитываемым российским индексам. Отсюда следует вывод, что существующие в России индексы могут быть использованы (при учёте привилегированных акций ) в качестве базы сравнения при оценке эффективности управления портфелем и основы для фьючерсных контрактов.

Таким образом, в современных российских условиях имеет смысл рассчитывать индикаторы деловой активности с конструктивными характеристиками, представленными в таблице 1.

Таблица 1. Конструктивные характеристики для расчётов индексов деловой активности.

| Характеристика | Индекс | ||||

| индекс 1 | индекс 2 | индекс 3 | индекс 4 | индекс 5 | |

| Метод взвешивания | равное | рыночное | равное | объёмами торгов | рыночное |

| Метод усреднения | |||||

Геометрическая средняя

Арифметическая средняя

Учитываются

примечание: индекс 1 - для макроэкономической оценки инвестиционного климата;

индекс 2; индекс 3; индекс 4 - для анализа и прогноза коньюктуры рынка акций;

индекс 5 - для оценки эффективности управления портфелем и в качестве основы для фьючерсных контрактов.

Те индексы, что рассчитываются сегодня не ориентированны на ни на оценку макроэкономической ситуации, ни на анализ и прогнозирование рынка. Поэтому пока нельзя ставить вопрос об использовании рассчитываемых индексов в этих целях.

Для оценки изменений макроэкономической ситуации, прогнозировании коньюктуры рынка, необходимо рассчитывать большее число разнообразных индексов, в том числе:

* равновзвешенных индексов с геометрической средней и минимальным списком индекса без учёта привилегированных акций;

* равновзвешенных индексов с геометрической средней и максимальным объёмом списка с учётом привилегированных акций;

* взвешенных по объёмам торгов индексов с арифметической средней и максимальным списком индекса с учётом привилегированных акций;

* рыночновзвешенных индексов с геометрической средней и максимальным списком индекса с учётом привилегированных акций.

Последние три индекса предназначены для анализа и прогнозирования изменений коньюктуры рынка акций.

Список литературы.

Галанова В.А., Басова А.И. Рынок ценных бумаг : Учебник. - М.: Финансы и статистика, 1996 - 352 с.

Грабаров А., Виноградов К. СОЛ-индекс - индекс инвестиционной привлекательности ГКО // Рынок ценных бумаг- 1995.-№19, С.18-21.

Ефимова М.Р., Петрова Е.В., Румянцев В.Н. Общая теория статистики: Учебник. - М.: ИНФРА - М, 1997 - 416 с.

Кольцова Н. Фондовые индексы АК&М // Рынок ценных бумаг - 1995. - №10 , С. 40-43.

Ушаков П. Взаимосвязи индикаторов рынка ГКО // Рынок ценных бумаг - 1997. - №3

Образцы консультаций агентства «Соболев» // Рынок ценных бумаг - 1995. - №7, С. 6-8.

Методика расчёта индекса Российской Торговой Системы . Internet, http://www.rtsnet.ru/rts/ind/M_IndexR.htm .

Методика расчёта сводного и отраслевых индексов АК&М . Internet, http://www.akm.ru/RUS/indmet.htm .

* см. приложение 1.

* Иначе фондовые индексы.

[1] Информация получена через: http://www.rts.ru/rts/ind/M_IndexR.htm

ПОВОЛЖСКАЯ АКАДЕМИЯ ГОСУДАРСТВЕННОЙ СЛУЖБЫ

Кафедра математики и статистики

Дата: 2019-07-30, просмотров: 327.