Методика построения и расчёта индекса весьма проста. В основе её лежит алгоритм взвешенного среднего геометрического. Объектом усреднения служат ежедневно определяемые цен облигаций из некоторого гипотетического портфеля ГКО на текущий день, к ценам на этот же портфель на предыдущий день. При чём этот портфель нельзя назвать ни спекулятивным, не консервативным - он имеет такую структуру, какую на данный день имеет весь рынок, то есть портфель состоит из бумаг всех обращающихся на данный момент выпусков, а доля ГКО каждой серии в портфеле соответствует доле объёма эмиссии этого выпуска (в рыночных ценах) в общем денежном объёме рынка.

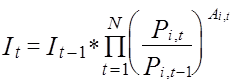

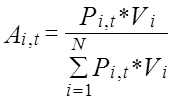

Исходя из вышесказанного, формулу, для расчёта текущего значения индекса, можно записать в следующем виде:

, где

, где

;

;  , где

, где

- значение индекса на текущую дату;

- значение индекса на текущую дату;

- значение индекса на предыдущий день;

- значение индекса на предыдущий день;

- средневзвешенная цена (объём торгов в рублях, делённый на объём в штуках) каждого обращающегося выпуска;

- средневзвешенная цена (объём торгов в рублях, делённый на объём в штуках) каждого обращающегося выпуска;

- объём эмиссии каждого выпуска в номинальном выражении;

- объём эмиссии каждого выпуска в номинальном выражении;

- весовые коэффициенты;

- весовые коэффициенты;

- номер выпуска;

- номер выпуска;

- день торгов.

- день торгов.

В начальный момент времени индекс равен 1(еденице), а в каждый последующий момент времени, значение индекса представляет собой обобщённый коэффициент прироста стоимости гипотетического портфеля.

Очевидно, что значения весовых коэффициентов будут меняться каждый день, то есть доля каждого выпуска в составе гипотетического портфеля также варьирует. В принципе, в качестве коэффициентов веса можно было бы использовать и объёмы выпусков в номинальном выражении, однако, по мнению составителей индекса, «денежный» подход более корректен, так как позволяет оценить объём живых денег, вложенных в те или иные бумаги. Кроме того, учитывая процедуры новых эмиссий и погашений, нельзя не отметить, что в случае учёта эмиссий в номинальном выражении, изменение весов происходит более скачкообразно, а это негативно сказывается на гладкости динамики индекса.

Важно выбрать методику расчёта индекса в дни погашений и аукционов. Можно выделить шесть возможных ситуаций:

1) аукцион по размещению нового выпуска, совмещённый с погашением старого;

2) аукцион по размещению нового выпуска без погашения старого;

3) аукцион по размещению дополнительного транша обращающегося выпуска с одновременным погашением старого;

4) аукцион по размещению дополнительного транша обращающегося выпуска без погашения старого;

5) погашение ГКО на аукционе по размещению бумаг, не входящих в индекс (например облигации федерального займа (ОФЗ) );

6) погашение ГКО на вторичных торгах.

Ясно, что все эти случаи затрагивают только погашаемые облигации и бумаги, размещённые на аукционе. Для других выпусков можно условно считать, что аукцион - это вторичные торги, на которых цены остались неизменными. Приняв это рассмотрим все приведённые выше случаи.

В первом из них (и наиболее часто встречающемся) в день аукциона происходит единственное изменение - цена погашаемых бумаг возрастает до 100% от наминала. На следующий день в вместо погашаемого выпуска в расчёте участвует новый выпуск. Индекс рассчитывается в обычном порядке, а для нового выпуска ценой предыдущих торгов служит средневзвешенная цена аукциона.

Замечание: Если в ближайшее время в течении одного дня должны пройти и аукцион и вторичные торги, тогда обе эти операции будут осуществляться в один день, то есть фактически индекс в один день будет рассчитываться дважды, а итоговым станет результат перемножения этих двух операций. Проигнорировать процесс погашения и прирост до номинала даже одного погашаемого выпуска нельзя, поскольку это реальная прибыль и реальный прирост портфеля.

Ситуация упрощается когда на аукционе не происходит погашения. При этом значение индекса в день аукциона остаётся неизменным по отношению к показателю вторичных торгов. Порядок расчёта в первый день после аукциона не отличается от первого случая.

Эти же ситуации происходят и в тех случаях, когда на аукционе размещается дополнительный транш обращающегося выпуска. отличие состоит в том, что средневзвешенная цена аукциона не используется при расчёте индекса в первую после аукционную сессию. В день аукциона значение индекса увеличивается лишь за счёт прироста цены погашаемого выпуска. Если же погашения не происходит, то индекс остаётся постоянным до следующих вторичных торгов.

В двух последних случаях, погашаемый выпуск не замещается новыми бумагами. Порядок расчёта индекса в этих ситуациях следующий: если погашение происходит до аукциона по бумагам другого типа, то цена погашаемого выпуска возрастает до 100%, а остальные бумаги сохраняют цены предыдущих торгов. Если же погашение происходит на вторичных торгах (что бывает крайне редко) - погашаемые ГКО возрастают в цене до номинала, а остальные бумаги - в соответствии с рыночной коньюктурой.

Индекс эффективности вложений в ГКО может служить инструментом оценки эффективности инвестиций в государственные облигации. При чём оценка эта - апостеорная. Для этого, с помощью индекса, можно рассчитать доходность которую бы принёс гипотетический портфель инвестору, вложившему деньги на определённый срок.

Кроме того необходимость иметь такой индикатор обусловлена ещё и следующей причиной. Очень часто в банки и компании, являющимися официальными дилерами Центробанка России по операциям с ГКО, обращаются клиенты, готовые предоставить свои средства дилеру для вложения в облигации. При этом дилер берёт на себя обязательство управлять портфелем клиента в целях оптимизации прибыли. В договоре клиенту, как правило, гарантируется определённый уровень доходности вложений и отдельно регламентируется порядок распределения прибыли, полученной сверх гарантированного уровня.

Как известно, рынок ГКО недостаточно предсказуем, поэтому обе стороны, заключающие договор, принимают на себя определённый риск. В случае если доходность операций с ГКО повысится за время договора, инвестор рискует недополученной прибылью. Дилер же может не обеспечить гарантированный уровень доходности и понести прямые убытки.

В этой ситуации мог бы пригодиться индекс эффективности вложений в ГКО. Если и дилер, и его клиент будут чётко знать, какую прибыль обеспечивал рынок в течении определённого периода времени (именно эту возможность даёт индекс), то это помогает решить проблему определения первоначального гарантированного уровня процента при трастовых договорах. Сравнив уровень доходности, рассчитанный с помощью индекса, и реальную эффективность операций дилера за время действия договора, можно на объективной основе решать вопросы распределения «сверхнормативной» прибыли (если таковая имеется).

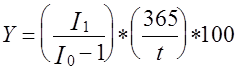

Фактически, индекс эффективности вложений в ГКО - это не что иное, как множитель приращения первоначальной суммы, инвестированной в государственной области в какой-либо момент времени (для практических целей удобно начинать отсчёт индекса с первого рабочего дня каждого нового года). Поэтому, доходность вложений за определённый период можно рассчитать с помощью несложной формулы:

,где

,где

- доходность вложений в ГКО, в процентах годовых;

- доходность вложений в ГКО, в процентах годовых;

- значение индекса на момент начала периода инвестиций;

- значение индекса на момент начала периода инвестиций;

- значение индекса на момент окончания периода инвестиций

- значение индекса на момент окончания периода инвестиций

- продолжительность периода инвестиций, в днях.

- продолжительность периода инвестиций, в днях.

Применяя данное выражение можно определить прибыльность инвестиций в ГКО за любой срок не зависимо от даты начала и окончания периода инвестиций. Таким образом, дилер в любой момент времени может проверить, на сколько эффективны его операции на рынке. Клиент же на основании этого расчёта может судить о квалификации доверительного управляющего и принимать решение о целесообразности дальнейшей работы с конкретными дилерами.

Актуальность предлагаемого индекса состоит ещё и в том, что это показатель обобщающий динамику рынка ГКО. В настоящее время таких показателей не так уж и много, а существующие используются главным образом узким кругом специалистов для сугубо отвлечённых целей. Индекс эффективности инвестиций в ГКО хотя и отражает уже прошедшие события, но позволяет инвестору, изучая динамику индекса, делать выводы о текущем состоянии рынка.

В соответствии с этими выводами разрабатывается оптимальная тактика инвестиций или принимается решение о выводе денежных ресурсов с рынка ГКО. Это особенно для эффективно работающих участников рынка, которые осуществляют весь спектр операций, а не только покупают облигации с целью их последующего погашения.

Учитывая сказанное ранее, можно предположить, что индекс эффективности инвестиций в ГКО окажется полезным не только дилерам и их клиентам, Заключающим соглашения о трастовом управлении, но и всем, кто так или иначе причастен к событиям, происходящим на российском фондовом рынке.

Глава 4

Дата: 2019-07-30, просмотров: 301.