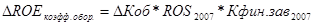

1. Расчет влияния изменения за счет коэффициента оборачиваемости активов:

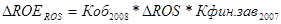

2. Расчет влияние изменения за счет рентабельности продаж:

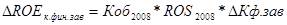

3. Рассчитаем влияние изменения за счет коэффициента финансовой зависимости:

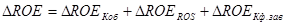

4. Общая сумма влияния.

Показатели | 2007 | 2008 |

| Выручка от реализации, тыс. грн | 361721 | 509371 |

| Чистая прибыль, тыс. грн | 36010,5 | 72513 |

| Среднегодовая сумма активов, тыс. грн | 25895,5 | 32126 |

| Собственный капитал | 15721,5 | 20302,5 |

| ROЕ | 2,290525 | 3,571629 |

| ROS | 0,099553 | 0,142357 |

| Коэффициент финансовой зависимости | 1,647139 | 1,582367 |

| Коэффициент оборачиваемости активов | 13,96848873 | 15,85541 |

| Изменение за счет Коэффициента оборачиваемости активов | 0,309414 | |

| Изменение за счет ROS | 1,117872 | |

| Изменение за счет Коэффициента финансовой зависимости | -0,146198 | |

| ∆ROЕ | 1,281088 | |

В данном случае, проведя факторный анализ можем сделать вывод, что изменение рентабельности собственного капитала предприятия в большей степени обусловлена изменением рентабельности продаж, в меньшей степени – изменением коэффициента оборачиваемости активов, а изменение коэффициента финансовой зависимости повлияло на исследуемый показатель в сторону снижения.

В целом все показатели рентабельности увеличиваются, что в основном вызвано ростом чистой прибыли, и следственно эффективным использованием средств предприятием. Повысилось значение показателя рентабельности активов с 1,39 до 2,25 в 2008 году. Соотношение прибыли и активов отражает возможность предприятия к их обновлению без привлечения внешних источников финансирования. В нашем случае существуют возможности предприятию финансировать свое развитие. Так как показатель растет, то со временем предприятие приобретает возможность самостоятельно финансировать обновление своих основных и оборотных средств. В целом предприятие работает эффективно.

Анализ рыночной активности

Цель инвестирования в финансовые активы зависит от предпочтений каждого вкладчика. Классический вариант – вложение денежных средств в ценные бумаги известных промышленных компаний.

В условиях нестабильной экономической конъюнктуры и недостатка достоверной информации о деятельности предприятий в Украине принятие правильного решения об инвестировании требует от вкладчика умения правильно оценивать качество обращающихся на рынке эмиссионных ценных бумаг.

Под инвестиционной привлекательностью понимается наличие экономического эффекта от вложения свободных денежных средств в акции и облигации эмитента при минимальном уровне риска. Она оценивается при помощи показателей рыночной активности.

| Показатель | 2007 | 2008 |

| Номинальная цена акции, грн. | 3 | 2 |

| Рыночная цена акции (+% к ном.) | 7 | 7 |

| Дивидендная политика (% от ЧП) | 12 | 12 |

| Привилегированные акции | - | - |

Если акции предлагаются впервые, то оценку производят, используя показатели финансовой устойчивости, платежеспособности и ликвидности активов, оборачиваемости активов и собственного капитала и прибыльности капитала. Если акции обращаются некоторое время на рынке, используют следующие показатели:

1) Доход на 1 акцию:

| Количество акций 2007 = | 11602,5 | = | 3867,5 |

| 3 | |||

| Количество акций 2008 = | 14430 | = | 7215 |

| 2 | |||

| Доход на 1 акцию 2007 = | 36010,5 | = | 9,311 |

| 3867,5 | |||

| Доход на 1 акцию 2008 = | 72513 | = | 10,0503 |

| 7215 |

В 2007 году на 1 обыкновенную акцию приходилось 9,31 грн. прибыли, а в 2008 – 10,05 грн.

Дивиденд на 1 акцию

| Дивиденд на 1 акцию 2007 = | 4321,26 | = | 1,1173 |

| 3867,5 | |||

| Дивиденд на 1 акцию 2008 = | 8701,56 | = | 1,206 |

| 7215 |

Дивиденд в 2008 году вырос с 1,12 до 1,21 грн.

Дата: 2019-07-31, просмотров: 301.