Финансовый анализ деятельности предприятия

Финансовый анализ предприятия на основе его отчетности

Финансовый анализ представляет собой оценку финансового состояния предприятия, моделирование определенного прогноза этого состояния на основе его бухгалтерской отчетности, в основном использую форму №1, №2 и другие виды отчетности. Практически все пользователи этой отчетности предприятия используют финансовый анализ для принятия оптимальных решений в личных интересах, но также немаловажным в первую очередь финансовый анализ является собственно для предприятия. Проведем горизонтальный и вертикальный виды анализа, цель которых состоит в том, чтобы выявить изменения, произошедшие в статьях баланса предприятия, формы №2, а также помогать в принятии решения о характере продолжения деятельности самого предприятия. Горизонтальный и вертикальный анализ финансовой отчетности предприятия является эффективным средством для исследования состояния предприятия и эффективности его деятельности. Если практические выводы по проведенному анализу достаточно правдоподобны и отвечают действительности, то есть проведены с высокой долей вероятности и малой степенью ошибки, то результаты финансового анализа возможно воплотить в жизнь. Поэтому, проведенная диагностика финансового состояния предприятия хотя и имеет условный характер, но в качественном аспекте она направлена на выявления всяческих проблем деятельности и проведения комплекса мероприятий по их устранению.

Форма №2

Выручка предприятия увеличилась на 40,81875%, в то время как себестоимость выросла на 25,75925%. Если и далее так пойдет, то компании не следует вкладывать деньги в объекты инвестирования, чтобы компенсировать рост себестоимости. Наблюдается рост валового дохода от операционной деятельности в размере на 104,046%, что было вызвано не только большим ростом затрат на сбыт, но и значительным увеличением доходов. Предприятие повышает затраты на реализацию, маркетинговые издержки, которые связаны не только с продвижением продукции, но и возможным поиском новых рынков сбыта, так как продукция скорее всего перестает пользоваться спросом, о чем свидетельствует повышение готовой продукции на складах, и поэтому предприятие вынуждено тратить средства на поиск рынков сбыта. В следствии с этим, также растут административные затраты предприятия.

Доходы от финансовой деятельности превышали затраты, поэтому они значительно повлияли на формирование чистой прибыли. Хотя, финансовые затраты упали, что связано с пересмотром возможных альтернатив вложения временно свободных собственных средств в другие финансовые активы, и доходы от инвестиционной деятельности упали, так как инвестиционные проекты предприятия были неприбыльными. Таким образом, предприятие получило доходы от инвестиционной и финансовой деятельности, что повысило уровень чистой прибыли на 101,3663%.

Деловая активность предприятия

|

| скорость оборачиваемости | оборачиваемость | ||

| Коэффициенты оборачиваемости | 2007 | 2008 | 2007 | 2008 |

| активов | 13,96848873 | 15,85541 | 25,77229 | 22,70518 |

| основных средств | 151,0948204 | 187,0968 | 2,38261 | 1,924138 |

| оборотного капитала | 20,47496674 | 22,37371 | 17,58245 | 16,09032 |

| сырья и материалов | 75,23315308 | 91,24425 | 4,785124 | 3,945454 |

| незавершенного производства | 392,5349973 | 255,5159 | 0,917116 | 1,408914 |

| готовой продукции | 85,06078777 | 100,0434 | 4,232267 | 3,598438 |

| дебиторской задолженности | 51,19538603 | 56,68495 | 7,031884 | 6,350892 |

| кредиторской задолженности | 52,24162334 | 56,11049 | 6,891057 | 6,415913 |

| собственного капитала | 23,00804631 | 25,08908 | 15,6467 | 14,34887 |

Коэффициент оборачиваемости кредиторской задолженности

Оборачиваемость снижается, что свидетельствует о повышении мобильности деятельности предприятия в процессе расчетов со своими долгами. Уменьшение объемов кредиторской задолженности связано с финансированием нехватки денежных средств, которые поступают от дебиторов, а следовательно, снижается зависимость предприятия от внешних источников финансирования.

Актив

2007

2008

Пассив

2007

2008

2007

2008

А1

278,5

830,5

П1

6924

9078

-6645,5

-8247,5

А2

11658,5

14360

П2

350

0

11308,5

14360

А3

5729,5

7576

П3

2900

2745,5

2829,5

4830,5

А4

8226,5

9359,5

П4

15721,5

20302,5

-7495

-10943

Баланс

25895,5

32126

Баланс

25895,5

32126

Как видим, баланс предприятия не является абсолютно ликвидным, так как одно условие не выполняется, а именно высоколиквидные активы не превышают наиболее срочные пассивы, тем более в 2008 году разность значительно растет, что является негативной тенденцией. В 2007 году сумма кредиторской задолженности превышала сумму денежных средств и краткосрочных финансовых вложений на 6645,5 тыс. грн, а в 2008 году – на 8247,5 тыс. грн., то есть произошло ухудшение структуры баланса. В остальном, в принципе, разница между составляющими активов и пассивов увеличивалась. Положительной является тенденция увеличения нераспределенной прибыли в собственном капитале на фоне снижения некоторых видов краткосрочной кредиторской задолженности и долгов дебиторов. Среди мер по улучшению ликвидности баланса следует отметить возможности увеличения краткосрочных финансовых инвестиций, чтобы увеличить величину А1, при этом, продолжать добиваться от дебиторов погашения своих обязательств в сроки, чтобы привлечь денежные средства в оборот и пополнять наличность. Не помешало бы уменьшить сумму запасов и вероятности их простоя, к тому же, денежные средства, полученные от долгосрочных вложений, гибко переводить в оборотные активы, увеличивая либо финансовые инвестиции, либо наличные средства, способствуя повышению ликвидности баланса в ближайших периодах деятельности.

Рассчитаем показатель ликвидности баланса предприятия:

α= (α1*А1+ α2*А2 + α3*А3)/ α1*П1+ α2*П2 + α3*П3,

где α1 = 1; α2 = 0,5; α3 = 0,3

|

|

| = | 1* | 278,5 | + | 0,5 * | 11658,5 | + | 0,3 * | 5729,5 | = | 0,982007 | |

|

|

2007 | 1* | 6924 | + | 0,5 * | 350 | + | 0,3 * | 2900 | ||||

|

|

|

|

|

|

|

|

|

|

|

|

|

| |

|

|

|

|

|

|

|

|

|

|

|

|

|

| |

|

|

| = | 1* | 830,5 | + | 0,5 * | 14360 | + | 0,3 * | 7576 | = | 1,03854 | |

|

|

2008 | 1* | 9078 | + | 0,5 * | 0 | + | 0,3 * | 2745,5 |

Общий показатель ликвидности в 2008 году по сравнению с 2007 годом увеличился, что говорит об улучшении ликвидности предприятия в процессе расчетов со своими долгами. В среднем на 98% в 2007 году предприятие может погасить свои краткосрочные обязательства за счет общей величины оборотных средств. Этот показатель в принципе позитивно характеризует деятельность предприятия, так как уменьшает вероятность неплатежеспособности и банкротства предприятия. В 2008 году этот показатель ликвидности улучшается и достигает 103%.

Рассчитаем относительные показатели ликвидности, которые используются для оценки платежеспособности предприятия:

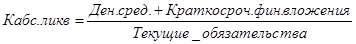

1) коэффициент абсолютной или немедленной ликвидности:

Показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время. Оценка ликвидности допускает, что дебиторская задолженность также не сможет быть погашена в срок для удовлетворения нужд краткосрочных кредиторов.

Коэффициент абсолютной ликвидности, который характеризует хозяйственную деятельность зарубежных предприятий, выступает ориентиром для отечественный предприятий.

Коэффициент абсолютной ликвидности:

[0,2 – 0,5] – зарубежные предприятия

[0,2 – 0,35] – отечественные предприятия

| Кабсол.ликвид. 2007 | = | 278,5 | = | 0,038287 | |||

| 7274 | |||||||

|

|

|

|

|

|

|

|

|

| Кабсол.ликвид. 2008 | = | 830,5 | = | 0,0914849 | |||

| 9078 | |||||||

Коэффициент увеличивается, потому как растет величина краткосрочных финансовых инвестиций и денежных средств, поэтому вероятность неплатежеспособности предприятия по первому требованию кредиторов уменьшается. Но все же, величина коэффициента значительно ниже нормативной, что свидетельствует об управления ликвидными средствами предприятия.

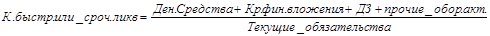

2) коэффициент быстрой или срочной ликвидности:

Основная концепция состоит в том, что этот показатель помогает оценить на сколько возможно будет погасить текущие обязательства если положение станет действительно критическим, при этом исходят из предположения, что товарно-материальные запасы вообще не имеют никакой ликвидационной стоимости.

Коэффициент быстрой ликвидности < 1

[0,5 – 1] – зарубежные предприятия

[0,7 – 1] – отечественные предприятия

| Кбыстр.ликвид. 2007 | = | 278,5 | + | 1764 | + | 0 | = | 0,28079 |

| 7274 | ||||||||

|

|

|

|

|

|

|

|

|

|

| Кбыстр.ликвид. 2008 | = | 830,5 | + | 2319,5 | + | 0 | = | 0,34699 |

| 9078 | ||||||||

Этот показатель растет, что свидетельствует об увеличении быстроликвидных активов предприятия. Но он не входит в ограничения норматива.

3) коэффициент текущей ликвидности (коэффициент покрытия):

Этот показатель делает попытку продемонстрировать защищенность держателей текущих долговых обязательств от опасности отказа от платежа. Предполагается, что чем выше этот коэффициент, тем лучше позиции кредиторов.

Коэффициент текущей ликвидности ≤ 2

[1 – 2]

Если коэффициент текущей ликвидности = 2–3, то:

1. перефинансирование предприятия, однако, величина всех коэффициентов зависит от отрасли, от производственного и операционного циклов.

2. нерациональная структура капитала, потому как происходит нерациональное вложение средств и их использование

Если К < 1, то это означает высокий финансовый риск, потому что у предпринимателей наличие денежных средств имеет большее значение, чем прибыль.

| Ктекущ.ликвид. 2007 | = | 17666,5 | = | 2,4287 | |||

| 7274 | |||||||

|

|

|

|

|

|

|

|

|

| Ктекущ.ликвид. 2008 | = | 22766,5 | = | 2,5078 | |||

| 9078 | |||||||

Коэффициент увеличивается, поэтому растет превышение оборотных активов над текущими обязательствами. У предприятия увеличивается величина оборотных средств, направленных на покрытие своих краткосрочных задолженностей, что является положительной тенденцией деятельности субъекта хозяйствования. Превышение рассчитанного показателя над нормативными может быть вызвано либо перефинансированием предприятия, либо нерациональной структурой капитала, потому как происходит нерациональное вложение средств и их использование.

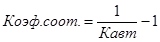

Коэффициент иммобильности

4. Коэффициент соотношения (коэффициент финансового риска)

Отношение задолженности к собственному капиталу оценивает долю используемых заемных финансовых ресурсов и рассчитывается как отношение общей суммы задолженности, включающей текущие обязательства и все виды долгосрочной задолженности, и общего собственного капитала компании. Этот коэффициент показывает в другом виде относительные доли требований ссудодателей и владельцев и также используется для характеристики зависимости компании от заемного капитала.

То есть, чем больше коэффициент автономии, тем меньше финансовая зависимость предприятия от внешних кредиторов и наоборот. Для сохранения минимальной финансовой стабильности коэффициент соотношения должен быть ограничен сверху значением соотношения стоимости мобильных средств предприятия со стоимостью иммобилизованных средств (коэффициент иммобильности)

5. Коэффициент долгосрочных привлеченных оборотных средств – отношение долгосрочной задолженности к инвестированному капиталу. Этот показатель дает более точную картину риска компании при использовании заемных средств. Позволяет приблизительно оценить долю заемного капитала при финансировании капитальных вложений в необоротные активы.

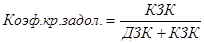

Коэффициент краткосрочной задолженности – показывает долю краткосрочных задолженностей в структуре всех банковских кредитов предприятия.

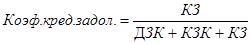

6. Коэффициент кредиторской задолженности – выражает долю кредиторской задолженности в общей сумме обязательств предприятия

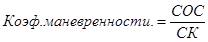

7. Коэффициент маневренности – показывает, какая часть собственного капитала находится в мобильной форме, позволяющей относительно свободно маневрировать капиталом.

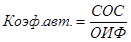

8. Коэффициент автономии источников формирования запасов – показывает долю собственных оборотных средств в структуре основных источников формирования запасов, включая собственный капитал, долгосрочные и краткосрочные кредиты банков за вычетов необоротных активов.

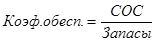

9. Коэффициент обеспеченности запасов собственными источниками – показывает, какая часть товарно-материальных запасов принадлежит к собственным оборотным средствам. По нормативам, этот коэффициент ≥ 0,6 – 0,8. Кроме того, он должен быть ограничен снизу значением коэффициента автономии источников формирования запасов.

10. Коэффициент обеспеченности оборотных активов собственными оборотными средствами – доля средств собственного финансирования с структуре оборотных активов.

11. Коэффициент платежеспособности предприятия – степень отношения собственного капитала и совокупных заемных средств предприятия. Граничное значение, обеспечивающее минимальную финансовую устойчивость = 1

| Показатели финансовой устойчивости | 2007 | 2008 | |

| Коэффициент автономии | 0,607113 | 0,631965 | |

| Коэффициент финансовой зависимости | 1,647139 | 1,582367 | |

| Коэффициент соотношения | 0,647139 | 0,582367 | |

| Коэффициент долгосрочности привлечения оборотных средств | 0,155734 | 0,119121 | |

| Коэффициент краткосрочной задолженности | 0,107692 | 0 | |

| Коэффициент кредиторской задолженности | 0,680558 | 0,767793 | |

| Коэффициент платежеспособности | 1,545262 | 1,717131 | |

| Коэффициент иммобильности | 2,147511 | 2,432448 | |

| Коэффициент обеспеченности оборотных активов собственными оборотными средствами | 0,424249 | 0,480662 | |

| Коэффициент обеспеченности запасов собственными источниками | 0,750852 | 0,863864 | |

| Коэффициент автономии источников формирования запасов | 0,697534 | 0,79943 | |

| Коэффициент маневренности | 0,000137 | 0,00012 |

Проанализировав показатели финансовой устойчивости, можно сделать следующий вывод: финансового состояние предприятия и в 2007 и в 2008 можно назвать нормальной финансовой устойчивостью и даже можно проследить некое улучшение финансовой устойчивости в 2008 году по сравнению с 2007, так как степень превышения Запасов над СОС сокращается, а превышение ДИФ и ОИФ над Запасами растет. Подобное улучшение было вызвано ростом СОС за счет роста собственного капитала в большей степени нематериальные активы. У предприятия имеются собственные и долгосрочные заемные источники финансирования. ДИФ в 2008 году увеличились на 3293.5 тыс. грн., наблюдается снижение недостатка СОС и долгосрочного заемного капитала.

Коэффициент автономии вырос с 0,607113 до 0,631965, и зависимость от кредиторов соответственно уменьшилась, о чем свидетельствует снижение коэффициента зависимости. Соотношение заемного и собственного капитала изменилось в сторону уменьшения, так как рост СК опередил рост заемных средств, поэтому можно с уверенностью сказать, что устойчивость высока. Увеличение собственного капитала произошло за счет пополнения уставного капитала в отчетном 2008 году. Предприятия произвело эмиссию ценных бумаг, выросла величина нераспределенной прибыли, а величина чистой прибыли тоже выросла. Значит, часть нераспределенной прибыли была реинвестирована.

Как видим коэффициент соотношения меньше 1 и снижается в 2008 году по сравнению с 2007 – это говорит о превышении СК над ЗК и его больший рост в 2008 году, значит предприятие работает на собственных средствах.

Рассчитанные коэффициенты наличия и динамики СОС находятся в пределах нормы. Коэффициент маневренности значительно меньше 0,5, что говорит о значительной маневренности предприятия и значительной доле мобильных средств во всех собственных средствах предприятия. Коэффициент автономии источников формирования запасов растет в 2008 году, что вызвано значительным ростом СОС и меньшим ростом ДЗК и КЗК. Коэффициент автономии источников формирования запасов находится в пределах нормы для промышленных предприятий и растет в динамике, что значит рост обеспеченности формирования запасов собственными оборотными средствами.

Коэффициенты структуры баланса показывают соотношение различных видов заемных средств в общем их количестве. Проанализировав их можно сделать вывод, что предприятие практически отказывается от краткосрочного кредитования, так как коэффициент краткосрочной задолженности непомерно мал в 2007 году и равен 0 в 2008. В небольшом количестве присутствуют долгосрочные займы в структуре капитала, но их доля также падает вместе с падением коэффициента долгосрочного привлечения заемных средств. Наибольшую долю в структуре заемных средств занимает кредиторская задолженность – это показывает достаточно высокое значение коэффициента кредиторской задолженности и его рост в 2008 году. В итоге можно отметить, что предприятие хоть и работает на собственных средствах и почти не прибегает к долгосрочной и краткосрочной задолженности, но имеет достаточно высокую долю кредиторской задолженности и ее доля растет в динамике – это вызвано ростом задолженности предприятия за товары, работы, услуги из-за нехватки денежных средств в наличии из-за задержки оплаты наших товаров, работ и услуг дебиторами.

Анализ рыночной активности

Цель инвестирования в финансовые активы зависит от предпочтений каждого вкладчика. Классический вариант – вложение денежных средств в ценные бумаги известных промышленных компаний.

В условиях нестабильной экономической конъюнктуры и недостатка достоверной информации о деятельности предприятий в Украине принятие правильного решения об инвестировании требует от вкладчика умения правильно оценивать качество обращающихся на рынке эмиссионных ценных бумаг.

Под инвестиционной привлекательностью понимается наличие экономического эффекта от вложения свободных денежных средств в акции и облигации эмитента при минимальном уровне риска. Она оценивается при помощи показателей рыночной активности.

| Показатель | 2007 | 2008 |

| Номинальная цена акции, грн. | 3 | 2 |

| Рыночная цена акции (+% к ном.) | 7 | 7 |

| Дивидендная политика (% от ЧП) | 12 | 12 |

| Привилегированные акции | - | - |

Если акции предлагаются впервые, то оценку производят, используя показатели финансовой устойчивости, платежеспособности и ликвидности активов, оборачиваемости активов и собственного капитала и прибыльности капитала. Если акции обращаются некоторое время на рынке, используют следующие показатели:

1) Доход на 1 акцию:

| Количество акций 2007 = | 11602,5 | = | 3867,5 |

| 3 | |||

| Количество акций 2008 = | 14430 | = | 7215 |

| 2 | |||

| Доход на 1 акцию 2007 = | 36010,5 | = | 9,311 |

| 3867,5 | |||

| Доход на 1 акцию 2008 = | 72513 | = | 10,0503 |

| 7215 |

В 2007 году на 1 обыкновенную акцию приходилось 9,31 грн. прибыли, а в 2008 – 10,05 грн.

Дивиденд на 1 акцию

| Дивиденд на 1 акцию 2007 = | 4321,26 | = | 1,1173 |

| 3867,5 | |||

| Дивиденд на 1 акцию 2008 = | 8701,56 | = | 1,206 |

| 7215 |

Дивиденд в 2008 году вырос с 1,12 до 1,21 грн.

Прибыльность акций

| Прибыльность акции 2007 = | 1,1173 | = | 0,219 |

| 5,1 | |||

| Прибыльность акции 2008 = | 1,206 | = | 0,355 |

| 3,4 |

В 2008 году увеличилось количество обыкновенных акций предприятия практически в два раза. Рост количества акций связан с увеличением уставного капитала. Вырос доход на 1 акцию. Это произошло за счет роста величины чистой прибыли, но число акций увеличилось в меньшей степени. По этим же причинам вырос дивиденд на 1 акцию. Дивидендный выход остался неизменным, что свидетельствует о проводимой политике стабильных дивидендов (12% от ЧП).

Балансовая стоимость снизилась с 4,06 до 2,81 грн. в 2008 году. Число обыкновенных акций выросло в большей степени, чем вырос собственный капитал предприятия. Увеличение собственного капитала не покрыло увеличение числа акций, вследствие чего снизилась балансовая стоимость обыкновенных акций.

Отклонение рыночной цены акции от ее балансовой стоимости увеличилось, что объясняется уменьшением рыночной цены акции в меньшей степени, чем снижение балансовой цены, что привело к уменьшению котировки акций.

Предприятию стоит пересмотреть свою дивидендную политику. Следует большую часть прибыли направлять на реинвестирование, чтобы обновлять основные средства. Так как у предприятия нет привилегированных акций, возрастает риск получения своих законных дивидендов владельцев простых акций. Так как предприятие использует политику постоянных дивидендов, то на величину дивидендов влияет и чистая прибыль, и количество акций.

Финансовый анализ деятельности предприятия

Дата: 2019-07-31, просмотров: 333.