1. Проанализировать дополнительно эффективность некоторых вложений в капитал других предприятий, потому как они приносят убытки, а не прибыли. Это касается в основном долгосрочных вложений и покупки ценных бумаг на фондовом рынке.

2. Необходимо снизить возрастающие издержки операционной деятельности путем снижения затрат на сбыт и административных затрат.

3. Использовать коммерческие кредиты банков, но дебиторская задолженность увеличивается, и в наличии нет денег для дальнейшего ее погашения, то есть, предприятие предоставляет более выгодные условия покупателям, чем ему предоставляют поставщики;

4. Улучшить взаимоотношения с поставщиками, кредиторами, и получить от них таких же условий, какие предприятие предоставляет дебиторам;

5. Организовать эффективную и быструю отгрузку продукции, а также сокращать сроки погашения задолженности за отгруженную продукцию;

6. Проводить рекламную кампанию для повышения уровня спроса на производимую продукцию и увеличения ее оборачиваемости.

7. Не допускать увеличения доли собственного капитала в активах, и вкладывать средства нераспределенной прибыли путем реинвестирования.

Анализ платежеспособности предприятия на основе показателей ликвидности баланса

Ликвидность – это возможность актива трансформироваться в денежные средства, а степень ликвидности определяется продолжительностью периода времени, на протяжении которого происходит эта трансформация. Чем меньше этот период, тем выше ликвидность данного вида актива. Ликвидность предприятия – это наличие у него оборотных средств в размере, достаточном для погашения краткосрочных обязательств.

Ликвидность баланса – это возможность субъекта хозяйствования обратить активы в наличность и погасить свои платежные обязательства. Это степень покрытия долговых обязательств предприятия его активами, срок превращения их в денежную наличность должен соответствовать сроку погашения платежных обязательств.

Платежеспособность – это наличие у предприятия денежных средств для расчетов с кредиторской задолженностью, которая требует немедленного погашения.

Анализ ликвидности баланса основывается на сравнении средств актива, сгруппированных по степени убывающей ликвидности и обязательств по пассиву, сгруппированных по срокам погашения в возрастании.

Группы актива:

А1 – абсолютно ликвидные активы (220+230)

А2 – быстрореализуемые активы (130+150+ … +210)

А3 – медленно реализуемые активы (100+120)

А4 – труднореализуемые активы (080)

Группы пассива:

П1 – наиболее срочные обязательства (520–610)

П2 – среднесрочные обязательства (500+510)

П3 – долгосрочные обязательства (480)

П4 – постоянные пассивы (380)

Сопоставим итоги приведенных групп по актив и пассиву:

Таблица анализа ликвидности баланса

Актив

2007

2008

Пассив

2007

2008

Изменение недостаток / избыток

2007

2008

А1

278,5

830,5

П1

6924

9078

-6645,5

-8247,5

А2

11658,5

14360

П2

350

0

11308,5

14360

А3

5729,5

7576

П3

2900

2745,5

2829,5

4830,5

А4

8226,5

9359,5

П4

15721,5

20302,5

-7495

-10943

Баланс

25895,5

32126

Баланс

25895,5

32126

Как видим, баланс предприятия не является абсолютно ликвидным, так как одно условие не выполняется, а именно высоколиквидные активы не превышают наиболее срочные пассивы, тем более в 2008 году разность значительно растет, что является негативной тенденцией. В 2007 году сумма кредиторской задолженности превышала сумму денежных средств и краткосрочных финансовых вложений на 6645,5 тыс. грн, а в 2008 году – на 8247,5 тыс. грн., то есть произошло ухудшение структуры баланса. В остальном, в принципе, разница между составляющими активов и пассивов увеличивалась. Положительной является тенденция увеличения нераспределенной прибыли в собственном капитале на фоне снижения некоторых видов краткосрочной кредиторской задолженности и долгов дебиторов. Среди мер по улучшению ликвидности баланса следует отметить возможности увеличения краткосрочных финансовых инвестиций, чтобы увеличить величину А1, при этом, продолжать добиваться от дебиторов погашения своих обязательств в сроки, чтобы привлечь денежные средства в оборот и пополнять наличность. Не помешало бы уменьшить сумму запасов и вероятности их простоя, к тому же, денежные средства, полученные от долгосрочных вложений, гибко переводить в оборотные активы, увеличивая либо финансовые инвестиции, либо наличные средства, способствуя повышению ликвидности баланса в ближайших периодах деятельности.

Рассчитаем показатель ликвидности баланса предприятия:

α= (α1*А1+ α2*А2 + α3*А3)/ α1*П1+ α2*П2 + α3*П3,

где α1 = 1; α2 = 0,5; α3 = 0,3

|

|

| = | 1* | 278,5 | + | 0,5 * | 11658,5 | + | 0,3 * | 5729,5 | = | 0,982007 | |

|

|

2007 | 1* | 6924 | + | 0,5 * | 350 | + | 0,3 * | 2900 | ||||

|

|

|

|

|

|

|

|

|

|

|

|

|

| |

|

|

|

|

|

|

|

|

|

|

|

|

|

| |

|

|

| = | 1* | 830,5 | + | 0,5 * | 14360 | + | 0,3 * | 7576 | = | 1,03854 | |

|

|

2008 | 1* | 9078 | + | 0,5 * | 0 | + | 0,3 * | 2745,5 |

Общий показатель ликвидности в 2008 году по сравнению с 2007 годом увеличился, что говорит об улучшении ликвидности предприятия в процессе расчетов со своими долгами. В среднем на 98% в 2007 году предприятие может погасить свои краткосрочные обязательства за счет общей величины оборотных средств. Этот показатель в принципе позитивно характеризует деятельность предприятия, так как уменьшает вероятность неплатежеспособности и банкротства предприятия. В 2008 году этот показатель ликвидности улучшается и достигает 103%.

Рассчитаем относительные показатели ликвидности, которые используются для оценки платежеспособности предприятия:

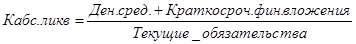

1) коэффициент абсолютной или немедленной ликвидности:

Показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время. Оценка ликвидности допускает, что дебиторская задолженность также не сможет быть погашена в срок для удовлетворения нужд краткосрочных кредиторов.

Коэффициент абсолютной ликвидности, который характеризует хозяйственную деятельность зарубежных предприятий, выступает ориентиром для отечественный предприятий.

Коэффициент абсолютной ликвидности:

[0,2 – 0,5] – зарубежные предприятия

[0,2 – 0,35] – отечественные предприятия

| Кабсол.ликвид. 2007 | = | 278,5 | = | 0,038287 | |||

| 7274 | |||||||

|

|

|

|

|

|

|

|

|

| Кабсол.ликвид. 2008 | = | 830,5 | = | 0,0914849 | |||

| 9078 | |||||||

Коэффициент увеличивается, потому как растет величина краткосрочных финансовых инвестиций и денежных средств, поэтому вероятность неплатежеспособности предприятия по первому требованию кредиторов уменьшается. Но все же, величина коэффициента значительно ниже нормативной, что свидетельствует об управления ликвидными средствами предприятия.

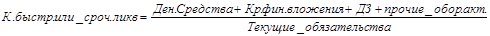

2) коэффициент быстрой или срочной ликвидности:

Основная концепция состоит в том, что этот показатель помогает оценить на сколько возможно будет погасить текущие обязательства если положение станет действительно критическим, при этом исходят из предположения, что товарно-материальные запасы вообще не имеют никакой ликвидационной стоимости.

Коэффициент быстрой ликвидности < 1

[0,5 – 1] – зарубежные предприятия

[0,7 – 1] – отечественные предприятия

| Кбыстр.ликвид. 2007 | = | 278,5 | + | 1764 | + | 0 | = | 0,28079 |

| 7274 | ||||||||

|

|

|

|

|

|

|

|

|

|

| Кбыстр.ликвид. 2008 | = | 830,5 | + | 2319,5 | + | 0 | = | 0,34699 |

| 9078 | ||||||||

Этот показатель растет, что свидетельствует об увеличении быстроликвидных активов предприятия. Но он не входит в ограничения норматива.

3) коэффициент текущей ликвидности (коэффициент покрытия):

Этот показатель делает попытку продемонстрировать защищенность держателей текущих долговых обязательств от опасности отказа от платежа. Предполагается, что чем выше этот коэффициент, тем лучше позиции кредиторов.

Коэффициент текущей ликвидности ≤ 2

[1 – 2]

Если коэффициент текущей ликвидности = 2–3, то:

1. перефинансирование предприятия, однако, величина всех коэффициентов зависит от отрасли, от производственного и операционного циклов.

2. нерациональная структура капитала, потому как происходит нерациональное вложение средств и их использование

Если К < 1, то это означает высокий финансовый риск, потому что у предпринимателей наличие денежных средств имеет большее значение, чем прибыль.

| Ктекущ.ликвид. 2007 | = | 17666,5 | = | 2,4287 | |||

| 7274 | |||||||

|

|

|

|

|

|

|

|

|

| Ктекущ.ликвид. 2008 | = | 22766,5 | = | 2,5078 | |||

| 9078 | |||||||

Коэффициент увеличивается, поэтому растет превышение оборотных активов над текущими обязательствами. У предприятия увеличивается величина оборотных средств, направленных на покрытие своих краткосрочных задолженностей, что является положительной тенденцией деятельности субъекта хозяйствования. Превышение рассчитанного показателя над нормативными может быть вызвано либо перефинансированием предприятия, либо нерациональной структурой капитала, потому как происходит нерациональное вложение средств и их использование.

Дата: 2019-07-31, просмотров: 270.