Проблема выявления того, какие факторы наилучшим образом отражают систематическую часть ковариации доходностей, является центральной в применении мультифакторной модели ценообразования активов.

Популярность факторных моделей возросла вместе с развитием с индустрии инвестиций. Они широко применяются для оптимизации портфельного риска.

Центральным практическим вопросом является, какие факторы являются наиболее подходящими для объяснения общих изменений в доходностях. Одним из пунктов составления дублирующего портфеля для прогнозирования должно быть нахождение набора факторов, которые отражают систематическую компоненту ковариации доходности ценных бумаг. Это поможет использовать в данной модели только те факторы, которые действительно взаимосвязаны с доходностью рынка.

Каждый из рассматриваемых факторов – это доходность нулевой инвестиционной стратегии: длинная позиция, если актив имеет высокое значение параметра (на пример, рыночная капитализация), и короткая позиция при низком значении параметра. Варьируя данный параметр, можно отслеживать поведение различных факторов. Объяснение поведение доходности дублирующего портфеля помогает оценить и интерпретировать факторы, лежащие в основе этого портфеля. Если дублирующий портфель показывает большую волатильность доходности, то это связано с тем, что исследуемый фактор вносит свой вклад в общий компонент динамики доходности. Исследуя как доходность дублирующего портфеля изменяется в разных состояниях природы, можно делать выводы как фактор влияет на риск пи доходность портфеля. И, наконец, во многих случаях доходность портфеля напрямую связана со стилем инвестирования.

Факторы, которые лежат в основе общей динамики доходностей, обычно соотносятся с факторами, объясняющими поведение ожидаемой доходности. К тому же факторы могут и объяснять общую динамику доходности, но быть неценовыми. Хоти неценовые факторы не определяют среднюю доходность, они все-таки важны для инвесторов, желающих контролировать портфельный риск. Это предполагает, что постфактум для небольших объемов инвестиций не зарабатывается премия за риск.

Список факторов-кандидатов может быть достаточно большим, поэтому это требует процесса тщательного отбора. Одним из методов данного отбора является выявление принципиальных составляющих из данных и применение формальных статистических тестов для ранжирования значимости факторов. Это не является предпочтительным методом по нескольким причинам. В то время как эти факторы хорошо работают на конкретных примерах, при попытках применить данных выводы на общей основе возникают затруднения. Еще более важно причиной является то, что для этих статистических факторов нет экономической интерпретации. Следовательно, статистические факторы не могут широко применяться исследователями и инвесторами.

Напротив, можно сопоставить различные предполагаемые факторы в едином составе и выбрать наиболее значимые. Тут тоже есть свои подводные камни. Во многих случаях переменные достаточно сильно коррелированны между собой и это делает любой анализ их воздействия на исследуемый объект нереальным. Другой проблемой является возможность включения слишком большого количества факторов. Когда в модели используется много факторов, уловить динамику результирующей переменной проще не конкретном примере, но эти выводы нельзя распространиться на совокупность вообще.

Принимая к сведению выше изложенное, предпочтительным подходом является оценивание каждого фактора в отдельности. Если брать переменные по отдельности, фактор может оказаться незначимым, но возможно предположить, что он окажется значимым при оценивании этого фактора в совокупности с другими. К данному фактору следует отнестись с некоторой оговоркой, т.е. при проверке точности полученных результатов следует проверить также робастность многофакторной модели.

Факторы, влияющие на доходность ценных бумаг (акций), Chan, Karceski и Lakonishok (1998) разделили на 5 групп:

- внутренние факторы компании (фундаментальные факторы);

- прошлые доходности (технические факторы);

- макроэкономические переменные (макроэкономические факторы);

- факторы, извлекаемые из принципиальных компонент анализа (статистические факторы);

- доходность рыночного индекса (рыночный фактор).

Эти авторы пришли к выводу, что макроэкономические факторы влияют только на среднюю динамику доходности. Но как было показано выше при конструировании дублирующих портфелей для новостей можно избежать некоторых ошибок спецификации и выявить влияние макроэкономических детерминант на рынок.

Chen, Roll и Ross (1986) в совей работе исследовали влияние только макроэкономических факторов на доходность активов. Применительно к американскому фондовому рынку были исследованы следующие факторы:

- уровень промышленного производства IP(t), за месяц MP(t), за год YP(t):

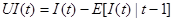

(4.1)

(4.1)

(4.2)

(4.2)

- уровень инфляции

(4.3)

(4.3)

где I( t) – реализованное значение инфляции за месяц как разница в логарифмах индекса потребительских цен.

- премия за риск

- временная структура облигаций

- рыночные индексы (доходность индексов)

- потребление

- цены на нефть

Применительно к российскому рынку данную структуру можно сохранить неизменной, за исключением соответственно того, что в качестве государственных ценных бумаг будут рассматриваться ГКО, ОФЗ и Еврооблигации. Еврооблигации на российском рынке можно также рассматривать как безрисковый инструмент, т.к. в отличии от государственных облигаций, номинированных в национальной валюте, доходность еврооблигаций колеблется меньше и соответственно они имеет меньшую премия за риск.

Пожалуй, наиболее острой проблемой, возникающей перед специалистами по факторному анализу, является подбор четких и ясных критериев, позволяющих отсеять малозначимые факторы, повышающие размерность модели без увеличения ее точности, и при этом правильно определить вес для остальных факторов. Доказательством важности этого вопроса, а также отсутствия однозначно оптимальных решений, является изобилие всевозможных критериев отбора значимых компонент. Достаточно назвать такие известные методы, как расчет варимакс-критерия, n-критерий, отбор при помощи t-критерия Стьюдента и т.п.

Очевидно, что вводить в модель очередной фактор целесообразно только в том случае, если он в достаточной степени понижает уровень энтропии, а следовательно, увеличивает значение R-квадрат. Каким образом численно выразить прирост данной величины в зависимости от количества вводимых факторов? Рассмотрим эту проблему в свете коэффициентов последовательной детерминации.

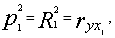

Пусть имеются N факторов X1...XN, предположительно влияющих на доходность инвестиционного портфеля. При вводе в уравнение регрессии фактора Xi показатель R-квадрат принимает некоторое определенное значение. Выберем фактор, при котором оно будет наибольшим:

(4.4)

(4.4)

где P12 - коэффициент последовательной детерминации для данного фактора,

ryx1 - парный коэффициент корреляции между доходностью и этим фактором.

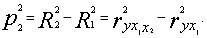

Теперь вводится в полученное уравнение регрессии второй фактор таким образом, чтобы значение R-квадрат снова оказалось максимально возможным, и затем рассчитываем второй коэффициент последовательной детерминации:

(4.5)

(4.5)

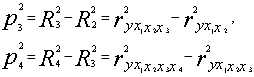

Аналогичным образом рассчитываем следующие коэффициенты:

и т.д.

и т.д.

Базовый отбор факторов продолжается до тех пор, пока величина получаемых коэффициентов последовательной детерминации не станет меньше некоторого критического значения. Учитывая, что в механизм расчета скорректированной величины R-квадрат входит поправка на возрастание энтропии при вводе новых факторов, ее прирост на каждой итерации алгоритма должен быть положительным и, следовательно, критическое значение p должно быть больше нуля.

Данный метод позволяет отобрать из всех имеющихся факторов именно те, которые оказывают наибольшее влияние на доходность рассматриваемых ценных бумаг. Это позволяет существенно понизить размерность модели, создаваемой на основе методики, ускорить вычисления и при этом отбросить данные, не имеющие большого влияния на интересующие нас показатели. Как правило, от выявленных главных компонент зависит не менее 85% общей дисперсии, что лишний раз показывает эффективность выбранного метода анализа.

Дата: 2019-07-30, просмотров: 358.