Будь-яка кредитна операція оформлюється установою банку документально. Кожним комерційним банком розробляються бланки документів, для оформлення та надання кредиту, які є специфічними для даної установи банку, на основі Положення НБУ “Про кредитування”.

Розглянемо документальне оформлення споживчого кредиту на прикладі ЧФ АТ “Укрінбанк” та ЧФ КБ “Приватбанк”.

Для отримання споживчого кредиту позичальник подає до ЧФ КБ “Приватбанк” наступні документи:

1.Заявку на отримання кредиту.

2.Техніко-економічне обгрунтування використання кредитних коштів (при умові довгострокового кредитування).

3.Застава квартири ( житлового будинку) фізичною особою:

– заяву від клієнта;

– документ, який підтверджує право власності (договір купівлі-продажу, договір дарування або інший документ);

– технічний паспорт;

– справка-характеристика (з печаткою БТІ);

– реєстраційне свідоцтво (з печаткою БТІ);

– довідка з держ.нотаріальної контори про те, що заборон на дане майно не має;

– страховий поліс на користь банку;

– рішення опікунської ради (якщо прописані неповнолітні діти);

– згода чоловіка (дружини) на передачу майна в заставу (нотаріально завірена) або особиста присутність при заключенні договора застави;

– якщо один з власників помер, необхідно представити нотаріусу свідоцтво про смерть.

4.Застава транспортних засобів фізичною особою:

– заява від клієнта;

– технічний паспорт на транспортний засіб з віміткою ДАІ про проходження технічного огляду;

– довідка з держ.нотаріальної контори про те, що заборони на даний транспортний засіб не має;

– згода чоловіка (дружини), завірена нотаріально, на передачу транспортного засоба в заставу, або особиста присутність при заключенні договора застави (якщо один з власників помер, необхідно предоставити свідоцтво про смерть).

Якщо застава надається юридичною особою то до вищеперелічених документів подається протокол зборів засновників про згоду на передачу майна під заставу, інвентарна картка на об`єкт а також статут підприємства.

Якщо це застава товару (виробником) то подаються:

– заява від клієнта;

– протокол зборів засновників (акціонерів) про згоду на передачу товара в заставу (з вкзанням кількості і ціни товару);

– складська довідка;

– страховий поліс на заставлений товар, який оформлено на коритсь банку;

– сертифікат якості;

– статут підприємства.

Застава основних засобів державним підприємством:

– заява від клієнта;

– інвентарні картки на об`єкт;

– рішення фонду держмайна та органу правління (міністерство, відомство) (при умові коли державі належить більш 50% акцій);

– протокол зборів засновників про згоду на передачу в заставу основних засобів (з вказанням кількості і ціни) (при умові якщо більше 50% акцій знаходиться у власності недержавних підприємств);

– статут підприємства;

– баланс (форма 1);

– звіт про стан майна (форма 3).

На основі поданих даних комерційний банк перевіряє відповідність документів, що стосуються об`єкту застави і складає акт перевірки даного об`єкту застави /додаток 5/.

Пакет документів, який подають клієнти Черкаського філіалу АТ “Укрінбанк” включає в себе:

1. Заявку на видачу кредиту.

2. Паспорт.

3. Довідку з місця роботи з визначенням суми одержуваного доходу, декларацію про доходи, завірену податковою інспекцією.

4. Техніко-економічне обгрунтування повернення кредиту.

5. Нотаріально посвідчений договір застави майна /додаток 3/ та договір страхування майна .

6. Гарантійний лист від юридичної особи, коли гарантом виступає організація, що обслуговується в системі АТ “Укрінбанк”.

7. Паспорт поручителя і підтвердження його платоспроможності.

8. Дані про склад сім`ї.

Кредит може надаватися під поруку юридичної особи, яка має довіру банку, володіє реальним майном і може гарантувати погашення боргу або під гарантію організації, де працює фізична особа (позичальник), якщо ця організація обслуговується в Укрінбанку /додаток 4/.

Розрахунок сум та термінів погашення по отриманому кредиту заноситься до термінового зобов`язання /додаток 6/.

Кредит надається на підставі кредитної угоди, укладеної між банком і позичальником. В кредитній угоді встановлюються плата за користування кредитом, порядок його погашення та термін користування /додаток 7/. Внесення будь-яких змін кредитної угоди оформлюється додатковою угодою /додаток 8/.

ЗАБЕЗПЕЧЕННЯ КРЕДИТУ

Обов`язковою умовою надання кредиту є його забезпечення (рис.2)

у письмовій формі письмовий договір

від третьої особи- (цінні папери, рухоме і

поручителя нерухоме майно, цінності)

Рис.2. Забезпечення кредиту

ЗАСТАВА.

Правові основи застави майна визначаються Законом України “Про заставу” від 2 жовтня 1992 року, а також ст.ст.181-190 ЦК України.

Застава – це спосіб забезпечення зобов`язань по кредитному договору, в силу яких банк має право в разі невиконання їх, одержати задовільнення з вартості заставленого майна в порядку, визначеному в договорі застави або згідно чинного законодавства.

Предметом застави може бути високоліквідне майно, що належить позичальнику на праві власності, а також майнові права за винятком випадків, що передбачені ст.4 Закону України “Про заставу”.

Оформлення договору застави /додаток 3/ проводиться в момент укладання кредитного договору між банком і позичальником (майновим поручителем).

В договорі вказується заставлене майно, його вартість, право володіння або користування, місцезнаходження, строк зобов`язань по кредитному договору.

До договору застави оформлюється оціночна опись заставленого майна де вказується найменування, вартість, кількість, марка, модель, рік випуску, місцезнаходження.

Договір застави повинен бути нотаріально завірений в тих випадках, коли предметом застави є нерухоме майно, транспортні засоби, космічні об`єкти, товари в обороті або в переробці.

Якщо договір застави на ці види майна не буде нотаріально завірений такий договір не буде мати юридичної сили. Арбітражний суд не прийме позов по такому договору.

Угодою сторін може бути передбачено нотаріальне посвідчення договору застави і в тих випадках, коли це є необов`язковим в силу законодавства України, але на цьому наполягає одна із сторін.

Порядок звернення стягнення на заставлене майно визначений в ст.20 Закону України “Про заставу”.

За рахунок заставленого майна заставодержатель має право задовольнити свої вимоги в повному обсязі, що визначається на момент фактичного задоволення включаючи проценти, відшкодування збитків, завданих прострочкою виконання (а у випадках, передбачених законом чи договором, неустойку), необхідні витрати по утриманню заставленого майна, а також витрати на здійснення забезпечення заставою вимоги, якщо інше не передбачено договором застави.

Реальна вартість заставленого майна не повинна бути меншою ніж розмір кредиту та витрати, пов`язані з виконанням кредитного договору застави. Як правило, загальна заборгованість по кредиту не повинна перевищувати 70% вартості заставленого майна.

Звернення стягнення на заставлене майно здійснюється за рішенням арбітражного суду, якщо інше не передбачено законом, а також у беспірному порядку на підставі виконавчого напису нотаріальних органів у випадках, коли договір застави посвідчений нотаріально.

ПОРУЧИТЕЛЬСТВО, ГАРАНТІЯ.

Правові відносини поручительства і гарантії регулюються ст.191-196 Цівільного Кодексу України. На гарантію поширюються правили статей 191,194,196 цього Кодексу.

Гарантом або поручителем може виступати юридична особа. За договором поручительства поручитель зобов`язується перед кредитором і іншою особою відповідати за виконання нею свого зобов`язання в повному обсязі або частині, що визначена в договорі.

Поручительство може забезпечувати лише дійсну вимогу. Договір поручительства повинен бути укладений в письмовій формі /додаток 4/. Недодержання письмової форми тягне недійсність договору.

Поручительство припиняється з припиненням забезпеченого ним зобов`язання. Поручительство також припиняється, якщо кредитор протягом трьох місяців з дня настання строку виконання зобов`язання не пред`явить позову до поручителя.

Якщо строк виконання зобов`язання не визначений, то поручительство припиняється через рік з дня укладання договору поручительства /ст.194 ЦК України/.

В разі невиконання зобов`язання боржник і поручитель відповідають перед кредитором як солідарні боржники, якщо інше не встановлено договором поручительства.

При поручительстві кредитор має право вимагати погашення кредиту, як від самого боржника, так і від поручителя разом, або від кожного окремо. Поручитель відповідає в тому ж обсязі, як і боржник, зокрема відповідає за сплату процентів, за відшкодування збитків, за сплату неустойки, якщо інше не втсановлено договором поручительства /ст.192 ЦК України/.

ГАРАНТІЯ відрізняється від поручительства тим, що гарантійна відповідальність є додатковою, а не є солідарною. Тобто вимоги до гаранта можуть бути заявлені якщо боржник не спроможний погасити борг.

Гарантія обов`язково повинна мати форму письмового договору між гарантом і банком боржника і містити слідуюче:

-предмет договору;

-межі відповідальності гаранта;

-реквізити сторін;

-права і обов`язки сторін;

-відповідальність сторін;

-особливі умови (відповідальність гаранта у випадку несвоєчасного виконання гарантійного зобов`язання і інш.);

-порядок розгляду спорів;

-строк дії договору;

-реквізити сторін.

Дія гарантійного договору припиняється:

а) з припиненням забезпеченого ним зобов`язання;

б) якщо кредитор протягом трьох місяців з дня настання строку зобов`язання не пред`явить позову до гаранта.

У випадках, коли поручитель (гарант) добровільно не виконує зобов`язання погасити кредит, установа банку стягує борг в порядку, передбаченому договором або в претензійно-позовому порядку.

Претензія та позов до поручителя повинні бути заявлені в межах трьохмісячного строку позової давності.

У випадку, коли цей строк буде пропущено, банк втрачає право звернення до суду з вимогою примусового стягнення гарантованої суми з поручителя (гаранта).

Існування схожих засобів забезпечення зобов`язань по кредитах гарантії та поруки, дає можливість вибору банку на свій розсуд застосувати один із них.

Але порука, на відміну від гарантії, більш детально регламентована ЦК України і надає для кредитора більш широкі можливості для захисту своїх майнових прав.

Тому при існуванні двох схожих видів забезпечення зобов`язання, вибір слід залишати за порукою, а гарантією користуватися в виняткових випадках.

На сьогоднішній день досить актуально постає проблема забезпечення необхідного рівня ліквідності об`єктів застави, яка пов`язана з необхідністю зниження рівня ризиків у кредитній політиці банків. Велика частина кредитного портфеля банків – це прострочені та пролонговані кредити (споживчий кредит теж не є винятком).

Відсутність обгрунтованої ефективної системи визначення обсягу кредиту від вартості об`єкта застави, а також забезпечення необхідного рівня його ліквідності сьогодні є важливою проблемою, яка потребує вирішення.

Розглянемо деякі основні теоретичні положення, на яких базуються подальші міркування і висновки, що стосуються даної проблеми:

· немає необхідності користуватися поняттям “заставна вартість”;

· разом із поняттям “ринкова вартість” необхідно також користуватися поняттям “ліквідаційна вартість”, оскільки воно найбільше відповідає меті визначення вартості об`єктів застави;

· слід враховувати відмінність між ринковою та ліквідаційною вартістю об`єкта застави. Причому варто пам`ятати, що ліквідаційна вартість завжди менша за ринкову.

“Справедлива ринкова вартість – найбільш вірогідна ціна, за яку об`єкт може бути проданий на відкритому конкурентному ринку за наявності всіх ознак чесної угоди і за відсутності нетипових умов фінансування з урахуванням того, що термін реалізації об`єкта повинен бути при цьому розумно довгим”. “Розумно довгий період реалізації об`єкта – період реалізації об`єкта за умови, що він запропонований за справедливою ринковою вартістю на відкритому ринку, який є прийнятно довгим із точки зору типового продавця, або типовий період реалізації такого типу активів, якщо він є близьким до вищезгаданого”[0].

Як пояснюють тлумачні словники, вартість об`єкта – це міра корисності або здатності задовольнити якусь потребу, тобто поняття суб`єктивне залежне від багатьох факторів. У зв`язку з цим необхідно уточнити, що чітке визначення вірогідної вартості, як ринкової так і ліквідаційної, можливе за умови наявності сформованого ринку подібних об`єктів та за наявності певного попиту на них. Слід зауважити, що ринок формує об`єктивну (незалежну від окремого суб`єкта ринку) вартість об`єкта залежно від поточної кон`юктури.

Тому пропонується використовувати як базу для розрахунку обсягу кредиту, що надається, ліквідаційну вартість об`єкта застави. Ліквідаційну вартість можна було б визначити як вартість, за якою об`єкт застави міг би бути проданий на відкритому конкурентному ринку, якщо термін реалізації об`єкта був би коротшим від терміну, при якому реалізація застави здійснювалася б за його ринковою ціною (“довгий” період реалізації).

Можна припустити, що чим коротший відносно “довгого” періоду (tд) час, протягом якого бажано реалізувати об`єкт, тим менше можливостей продати товар за його ринковою вартістю (Ср) і тим більша вірогідність того, що ліквідаційна вартість (Сл) буде меншою за ринкову та відповідно різниця між ними (/\1) – більшою. І навпаки, за наявності резерву часу продавець має більше можливостей знайти покупця, готового придбати цей товар за вищою ціною, найближчою до його ринкової вартості (Ср).

Співвідношення ринкової та ліквідаційної вартості, а також відповідних їм періодів експозиції ринку відображено на рисунку 3.

“Довгий” період реалізації можна поділити на два періоди:

tд = /\t1+ /\t2 ,

де /\t1 – час від моменту виникнення права звернення стягнення на предмет застави (tзс) до моменту реалізації об`єкта застави за ліквідаційною вартістю (tрл); /\ t2 – час від моменту можливої реалізації об`єкта застави за ліквідаційною вартістю (tрл) до моменту можливої реалізації об`єкта застави за ринковою вартістю (t/д) у випадку “довгого” періоду реалізації застави (tд).

З вище наведеного можна дійти висновку, що відмінність між ринковою та ліквідаційною вартістю товару (/\1) залежить насамперед від фактора часу.

Рис.3.Співвідношення рівнів ринкової (Ср) та ліквідаційної (Сл) вартості об ` єкта застави та відповідних їм періодів експозиції ринку

Базовими умовами методу розрахунку ліквідаційної вартості об`єкта (Сл) є його ринкова вартість (Ср) та “довгий” період його реалізації (експозиції) на ринку (tд).

В основу запропонованого методу розрахунку ліквідаційної вартості об`єкта покладено принцип беззбиткової реалізації об`єкта застави за ціною, нижчою, ніж його ринкова вартість.

Суть принципу така: збитки, які виникають при реалізації об`єкту застави за ціною, нижчою, ніж його ринкова вартість, повинні бути компенсовані доходами від розміщення грошових коштів, одержаних у меншому обсязі при реалізації цього об`єкту, але раніше.

Графічно положення цього принципу відображено на рисунку 4. Продавець, прагнучи отримати в результаті продажу застави суму, що відповідає її ринковій вартості (Ср), може отримати її за рахунок таких складових: суми, яка відповідає ліквідаційній вартості (Слj) у момент часу tрлj, та доходу від розміщення цієї суми протягом періоду, що дорівнює різниці між t/д та tрлj. При цьому найнижчий рівень суми, яка відповідає ліквідаційній вартості об`єкту в умовах реалізації сформульованого вище принципу, визначається рівнем прибутковості операцій із розміщення грошових коштів.

Рис.4. Графічне представлення “принципу беззбиткової реалізації

об ` єкту застави за ціною, нижчою, ніж її ринкова вартість”

Отже, у даному випадку, величину /\1 можна вважати такою, що дорівнює доходу від розміщення суми, яка відповідає ліквідаційній вартості об`єкта застави.

Вищезазначене у загальних рисах можна відобразити у загальних рисах за формулою:

Ср = Слj+ /\1j.

Дохід від розміщення суми, яка відповідає ліквідаційній вартості об`єкту застави у момент часу tрлj (Слj), можна розрахувати:

а) для випадку нарахування простих відсотків

/\1 = Слj (( і / m ) * n * m);

б) для випадку нарахування складних відсотків

/\1 = Слj ((1 + і / m )n*m -1),

де n – кількість років; m – кількість періодів нарахування відсотків протягом року; n*m – кількість періодів нарахування відсотків за весь строк; і – річна відсоткова ставка.

Тоді:

а) для випадку нарахування простих відсотків

Ср = Слj ( 1+ ( і / m ) * n * m);

Ср

Слj = ––––––––––––––––––––––;

( 1 + ( і / m ) * n * m);

б) для випадку нарахування складних відсотків

Ср = Слj ( 1 + і / m )n*m ;

Ср

Слj = ––––––––––––––––––––––.

( 1 + і / m ) n*m

Зазначимо, що для спрощення практичного застосування запропонованого методу визначення ліквідаційної вартості об`єктів ринкова вартість розглядається як постійна, еластичність попиту не враховується, а величина /\t1 вважається рівною нулю.

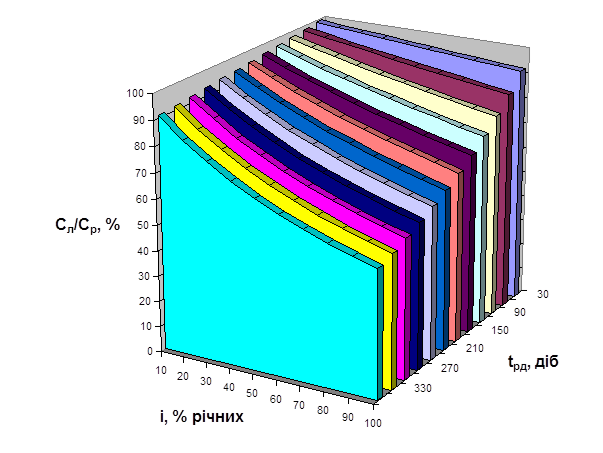

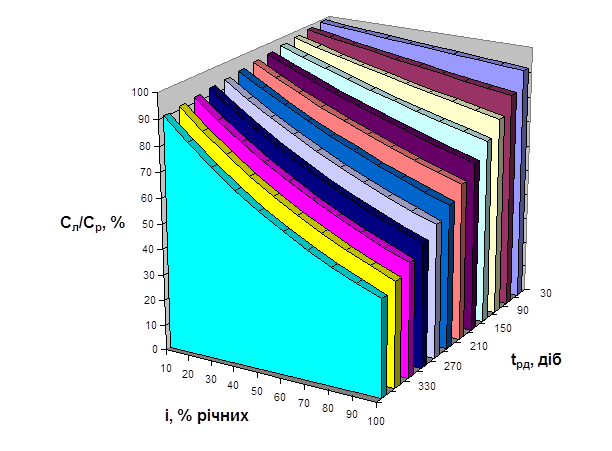

Наведені формули дають змогу визначити співвідношення ліквідаційної та ринкової вартості об`єктів застави. Множина цих співвідношень як функція двох змінних (і – річної відсоткової ставки та tд – “довгого” періоду експозиції об`єкта застави на ринку) відображена на рисунках 5 і 6.

Для зручності практичного застосування запропонованого методу визначення ліквідаційної вартості об`єктів застави складено у таблиці 7 та 8, які відображають ліквідаційну вартість як частку від ринкової для випадків нарахування простих та складних відсотків (залежно від річної відсоткової ставки та періоду експозиції товару на ринку).

Рис.5. Можливі співвідношення ринкової та ліквідаційної вартості

об ` єкта при нарахуванні простих відсотків

Рис.6. Можливі співвідношення ринкової та ліквідаційної вартості

об ` єкта при нарахуванні складних відсотків

Табл. 7.

Ліквідаційна вартість об ` єкта застави у відсотках до ринкової його вартості

у разі нарахування простих відсотків

| t д , діб | і, % | річних | ||||||||

| 10 | 20 | 30 | 40 | 50 | 60 | 70 | 80 | 90 | 100 | |

| 30 | 99,17 | 98,36 | 97,56 | 96,77 | 96,00 | 95,24 | 94,49 | 93,75 | 93,02 | 92,31 |

| 60 | 98,36 | 96,77 | 95,24 | 93,75 | 92,31 | 90,91 | 89,55 | 88,24 | 86,96 | 85,71 |

| 90 | 97,56 | 95,24 | 93,02 | 90,91 | 88,89 | 86,96 | 85,11 | 83,33 | 81,63 | 80,00 |

| 120 | 96,77 | 93,75 | 90,91 | 88,24 | 85,71 | 83,33 | 81,08 | 78,95 | 76,92 | 75,00 |

| 150 | 96,00 | 92,31 | 88,89 | 85,71 | 82,76 | 80,00 | 77,42 | 75,00 | 72,73 | 70,59 |

| 180 | 95,24 | 90,91 | 86,96 | 83,33 | 80,00 | 76,92 | 74,07 | 71,43 | 68,97 | 66,67 |

| 210 | 94,49 | 89,55 | 85,11 | 81,08 | 77,42 | 74,07 | 71,01 | 68,18 | 65,57 | 63,16 |

| 240 | 93,75 | 88,24 | 83,33 | 78,95 | 75,00 | 71,43 | 68,18 | 65,22 | 62,50 | 60,00 |

| 270 | 93,02 | 86,96 | 81,63 | 76,92 | 72,73 | 68,97 | 65,57 | 62,50 | 59,70 | 57,14 |

| 300 | 92,31 | 85,71 | 80,00 | 75,00 | 70,59 | 66,67 | 63,16 | 60,00 | 57,14 | 54,55 |

| 330 | 91,60 | 84,51 | 78,43 | 73,17 | 68,57 | 64,52 | 60,91 | 57,69 | 54,79 | 52,17 |

| 360 | 90,91 | 83,33 | 76,92 | 71,43 | 66,67 | 62,50 | 58,82 | 55,56 | 52,63 | 50,00 |

Табл. 8.

Ліквідаційна вартість об ` єкта застави у відсотках до ринкової його вартості

у разі нарахування складних відсотків

| t д , діб | і, % | річних | ||||||||

| 10 | 20 | 30 | 40 | 50 | 60 | 70 | 80 | 90 | 100 | |

| 30 | 99,17 | 98,36 | 97,56 | 96,77 | 96,00 | 95,24 | 94,49 | 93,75 | 93,02 | 92,31 |

| 60 | 98,35 | 96,75 | 95,18 | 93,65 | 92,16 | 90,70 | 89,28 | 87,89 | 86,53 | 85,21 |

| 90 | 97,54 | 95,16 | 92,86 | 90,63 | 88,47 | 86,38 | 84,36 | 82,40 | 80,50 | 78,65 |

| 120 | 96,73 | 93,60 | 90,60 | 87,71 | 84,93 | 82,27 | 79,71 | 77,25 | 74,88 | 72,60 |

| 150 | 95,94 | 92,07 | 88,39 | 84,88 | 81,54 | 78,35 | 75,32 | 72,42 | 69,66 | 67,02 |

| 180 | 95,14 | 90,56 | 86,23 | 82,14 | 78,28 | 74,62 | 71,16 | 67,89 | 64,80 | 61,86 |

| 210 | 94,36 | 89,07 | 84,13 | 79,49 | 75,14 | 71,07 | 67,24 | 63,65 | 60,28 | 57,10 |

| 240 | 93,58 | 87,61 | 82,07 | 76,93 | 72,14 | 67,68 | 63,54 | 59,67 | 56,07 | 52,71 |

| 270 | 92,80 | 86,18 | 80,07 | 74,45 | 69,25 | 64,46 | 60,03 | 55,94 | 52,16 | 48,66 |

| 300 | 92,04 | 84,76 | 78,12 | 72,04 | 66,48 | 61,39 | 56,73 | 52,45 | 48,52 | 44,91 |

| 330 | 91,28 | 83,37 | 76,21 | 69,72 | 63,82 | 58,47 | 53,60 | 49,17 | 45,13 | 41,46 |

| 360 | 90,52 | 82,01 | 74,36 | 67,47 | 61,27 | 55,68 | 50,64 | 46,10 | 41,99 | 38,27 |

Безумовно, у кожному конкретному випадку визначення ліквідаційної вартості об`єкта застави потребує індивідуального підходу, щоб врахувати всі суттєві фактори, які впливають на її розмір.

Ефективне застосування даного методу потребує лише достовірних вихідних даних, кваліфікованого прогнозування кон`юктури ринку, добра орієнтація у ринковій ситуації, використання минулого досвіду, щодо реалізації об`єктів застави.

Розглянемо на прикладі дію даного методу, якщо маємо наступні вихідні дані:

Об`єкт застави: автомобіль

Об`экт застави оцінено в сумі: 20000 грн.;

Кредит наданий терміном: на 1рік;

Кредит надано за відсотковою ставкою 70% (з нарахуванням простих відсотків);

Кредит наданий у сумі: 10000 грн.;

Сума відсотків за користування кредитом: 7000 грн.;

Загальний борг позичальника становить: 17000 грн.;

За умовами кредитної угоди клієнт повинен вносити щомісячні платежі в сумі 1416,67 грн. Позичальником на протязі двох місяців сплачена сума боргу становить 2833,33 грн. Далі умови кредитного договору були порушені, наступний внесок не був здійснений. Заборгованість була прострочена 40 діб. Залишок боргу склав – 14166,67 грн., позичальник не має змоги сплатити решту боргу установі банку.

За прострочені дні несплати боргу (40 діб) установою банку була нарахована пеня в сумі 0,5% за кожний прострочений день, що склало 2833,33 грн.

Судові витрати банку склали – 1657 грн.:

- виконавчий надпис – 2% від суми – 340 грн.;

- судовий виконувач – 5% від суми – 850 грн.

- сума судовому виконувачу – 467 грн.

Інші видатки установи банку – 932,85 грн.

Загальний борг позичальника перед установою банку складає 19589,85грн.

При умові, якщо банк буде реалізовувати об`єкт застави за ринковою вартістю на протязі 3-х місяців. А також надасть кредит, за рахунок отриманих коштів від продажу об`єкта застави за ліквідаційною вартістю, при відсотковій ставці 70% , то ліквідаційна вартість автомобіля становитиме (за даними таблиці 7, ліквідаційна вартість об`єкта застави до ринкової його вартості становить – 85,11), тому:

Сл = 19589,85*85,11 = 16672,92грн.

100

Ліквідаційна вартість автомобіля – 16672,92 грн. На протязі наступних 3-х місяців банк зможе відшкодувати понесені втрати в повному обсязі надав кредит на 3 місяці за відсотковою ставкою 70%.

БУХГАЛТЕРСЬКІ ОПЕРАЦІЇ

Дата: 2019-07-30, просмотров: 400.