Згідно Положення Національного банку України “Про кредитування” №246 від 28.09. 1995р., комерційні банки надають своїм клієнтам різні види кредитів, які можна класифікувати за наступними ознаками.

За сроками використання:

· короткострокові – терміном до 1-го року;

· середньострокові – терміном до 3-х років;

· довгострокові – терміном більше 3-х років.

Необхідно окремо відмітити срок кредитування – “До запитання”. Такий срок має на увазі, що позичальник повинен повернути кредит наданий банком на протязі 7 днів з дня письмового повідомлення його кредитором.

По забезпеченню:

· забезпеченні заставою (майновими правами, майном, цінними паперами);

· з іншим забезпеченням (гарантією фізичних, юридичних осіб або страхової компанії);

· бланкові.Бланковий кредит надається банком тільки в межах існуючих власних засобів (без застави майна або інших видів забезпечення – тільки під зобов`язання повернути кредит) з розрахунку підвищеної процентної ставки надійним позичальникам, які мають стабільні джерела погашення кредиту та перевіриний авторитет в банківських колах.

За ступенем ризику:

· стандартні кредити;

· нестандартні кредити;

· сумнівні;

· небезпечні;

· безнадійні.

За способом надання:

· одноразові – однією повною сумою, яка передбачена кредитним договором;

· у вигляді кредитної лінії – декількома частинами, загальна сума яких не перевищує суму договору;

· у вигляді відновлювальної кредитної лінії – клієнт може неодноразово брати і погашати будь-які суми за умови, що сальдо по судному рахунку не перевищить ліміту, який обумовлено в кредитному договорі. Клієнтами по даній формі кредитування можуть виступати фізичні особи з стабільним графіком надходження доходів (в першу чергу працівникам банку). Список клієнтів, які не є працівниками банку затверджується кредитним комітетом. Суму ліміту вираховують як ½ від сукупного доходу, який отримує позичальник (заробітна плата, премії, інші виплати) за останні три місяці.

Грошові споживчі кредити за термінами погашення класифікуються на:

· кредити в розстрочку платежу;

· револьверні (відновлювальні) кредити;

· кредити без розстрочки платежу.

Кредити на будівництво житла виділені в окрему категорію і мають назву іпотечних кредитів, надаються вони під заставу нерухомості.

Кредит у розстрочку платежу передбачає погашення його і відсотків за ним щомісячно рівними частинами. Терміни погашення таких кредитів – від двох до п’яти років, суми кредиту залежать від об’єкта кредитування, кредити надаються під забезпечення гарантів.

Кредит з розстрочкою платежу основна частина споживчого кредиту (в США – ¾ всієї його суми). У країнах Західної Європи та США кредити в розстрочку поділяються на прямі і непрямі банківські споживчі кредити. При прямому кредитуванні укладається договір між банком і позичальником. При непрямому посередник має договір з банком, одержує кредит від банку та передає його споживачеві.

У групу револьверних кредитів включають кредити, надані позичальником за єдиним активно-пасивним поточним рахунком у вигляді овердрафту чи кредитною карткою. Надання овердрафту здійснюється під забезпечення ощадним вкладом чи цінними паперами або без забезпечення шляхом видачі чекової книжки.

Кредитна картка представляє собою пластинку з ідентифікатором власника. Умовою отримання картки є платоспроможність клієнта. По кожній картці встановлюється ліміт кредитування.

Від операцій з кредитними картками банк отримує прибуток, який складається з:

- комісійні, що справляються з торгівельних організацій при сплаті рахунків за відпущений власнику кредитної картки товар (в основному від 1 до 4% об`єму продаж по кредитній картці);

- щорічної плати клієнтів за кредитні картки (якщо вона справляється);

- відсотка за кредит, що надається власникам карток в рамках ліміту кредитування.

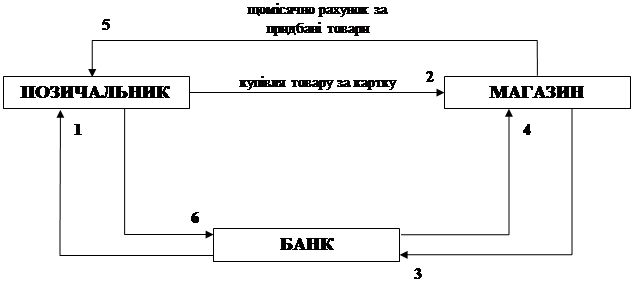

Кредитні картки пердбачають участь трьох сторін: банка-емітента кредитної картки, її власника і торгівельної організації, яка приймає кредитні картки в якості платіжного засобу за товари та послуги. Для отримання кредитної картки клієнт повинен надати банку встановлену банком суму грошових коштів. Оплата товарів та послуг може бути проведена і при відсутності грошових коштів на рахунку клієнта, тобто за рахунок банківського кредиту. Банк за свої послуги отримує відсоток від суми кожної операції. Користувачі кредитної картки також повинні перераховувати визначену суму коштів за обслуговування картки та її щорічне поновлення.

“Даний варіант постійного надання споживчого кредиту отримує все більше поширення за кордоном. Такі міжнародні фінансові асоціації, як “ВИЗА”, “Америкен Експрес”, “Мастеркард”, надають власникам пластикових карток практично будь-яку послугу в будь-якій сфері обслуговування. Дані кредитні картки акцептуються приблизно в 220 країнах” [21,с.247].

Банківські кредитні картки є зручними інструментами і надають клієнту револьверну кредитну лінію, якою можна користуватися по мірі необхідності. Однак банкіри зарубіжних банків дійшли висновку, що в зв`язку з зростанням числа неплатоспроможних позичальників, збільшення числа вкрадених чи таких, які використовуються в цілях шахрайства кредитні картки життєво важливим для банку є ретельне керування і контроль за програмами випуску кредитних карток. Існують свідчення на користь того, що даній області властивий ефект масштабу, оскільки звичайно вигідними є операції з кредитними картками тільки найкрупніших банків. Але не дивлячись на це, кредитні картки мають гарні перспективи в зв`язку з розвитком технології, що дозволяє їх власникам отримувати доступ до повного набору фінансових послуг.

Овердрафт – при користуванні ним оплата чеків відбувається з рахунку клієнта. Якщо ж кошти відсутні на рахунку банк покриває від'ємне сальдо кредитом в рамках встановленого ліміту. Погашення кредиту відбувається за рахунок поточних надходжень або спеціальних внесків клієнтів.

Спеціальні чекові рахунки використовуються деякими банками, які випускають для своїх клієнтів спеціальні чеки визначеного номіналу. Банк встановлює клієнту ліміт кредитування і на його величину видає чеки. Використання клієнтом чеків веде до вичерпання ліміту кредитування, а надходження на чековий рахунок відновляють ліміт. Плата за чековий кредит справляється у відсотках від використаної суми.

Рис. 1. Суть револьверного кредиту за кредитною карткою.

Доходи банки за цей кредит отримують із відсотків, що стягуються з торговельних підприємств за оплату торговельних рахунків, відсоткової суми за кредит і плати за картку.

Третя група кредитів, позички без розстрочки платежу, характерна тим, що погашення боргу і відсотків за ним здійснюється одночасно. Ці кредити називаються бріджинг-позички. Це короткострокові кредити приватним особам або сім`ям на покриття поточних потреб в грошових коштах, які повертаються єдиною сумою в кінці терміну кредитування або ж на момент погашення боргової розписки позичальника. За даним кредитом можуть надаватися відносно невеликі суми з терміном погашення, як правило, в межах 30 діб, або іншого незначного періоду часу.

Крім вказаних кредитів, індивідуальним позичальникам надають також обліковий короткостроковий кредит (дисконт векселя), кредит з індивідуальними умовами для придбання дорогих товарів, навчання дітей, персональні позички студентам тощо.

"Кредити, що надають фізичним особам вітчизняні банки (поки переважно установи Ощадного банку України) можна поділити на дві групи. Перша об’єднує позички, надані для поліпшення житлових умов і домашнього господарювання. Вони порівняно великі за обсягом і надаються на відносно тривалий строк. До першої групи належать позики, видані:

- на будівництво індивідуальних будинків із надвірними будівлями;

- на купівлю у громадян індивідуальних житлових будинків із надвірними будівлями;

- на реконструкцію, капітальний ремонт індивідуальних будинків;

- на будівництво надвірних будівель;

- на будівництво та купівлю садових будинків;

- на купівлю незаселених будинків у сільській місцевості;

- на капітальний ремонт садових будинків і будинків у сільській місцевості;

- на будівництво гаражів;

- на купівлю квартир і капітальний ремонт власної квартири;

- на початковий внесок до житлового або житлово-будівельного кооперативу.

До другої групи належать позики на нагальні потреби і під заставу цінностей та цінних паперів"[29, с.42-43].

Банк надає кредити фізичним особам у розмірах, що визначаються виходячи з вартості товарів та послуг, які є об`єктом кредитування. Розмір кредиту на будівництво, купівлю і ремонт жилих будинків, садових будинків, дач та інших будівель визначається в межах вартості майна, майнових прав, які можуть бути передані банку в забезпечення фізичною особою та сумою її поточних доходів, за винятком обов`язкових платежів, протягом 10 років. Строк кредиту встановлюється залежно від цілей об`єкта кредитування, розміру позики, платоспроможності позичальника, причому він не повинен перевищувати 10 років з дня його надання.

Строк освоєння кредитів, пов’язаних із будівництвом, реконструкцією, капітальним ремонтом об’єктів, неповинен перевищувати 2-х років. Строк освоєння кредитів, наданих на придбання будинків, квартир тощо, не повинен перевищувати 2-х місяців.

Фізичні особи погашають кредити у терміни, встановлені строковим зобов’язанням, шляхом перерахування коштів з особистого вкладу, депозитного рахунку, переказами через пошту або готівкою.

Динаміку надання позик можна простежити за табл. 1-3 [29, с.42-43]. Протягом 1993р. стрімко зросли обсяги наданих довгострокових і короткострокових позик (відповідно у 7,7 та 3,6 рази порівняно з 1992р.). Це пов'язано зі збільшенням граничної суми виданих кредитів, що в свою чергу зумовило значне зростання цін на товари та послуги. Водночас різко зменшилася кількість позичальників.

Табл. 1.

Дата: 2019-07-30, просмотров: 381.