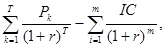

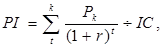

1 Чиста поточна вартість (NPV) розраховуємо за формулою:

NPV=  (3.4)

(3.4)

де Pk - річні грошові надходження впродовж T років;

IC - інвестиції впродовж m років;

r - норма дисконту.

Якщо NPV >0, проект слід прийняти; якщо NPV<0 - відхилити; якщо

NPV=0 - проект не прибутковий та не збитковий (П=З=0).

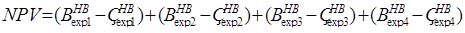

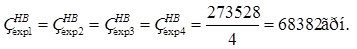

Через те, що витрати на виробництво продукції здійснені у 2008 році, доходи будуть отримані у 2009, 2010, 2011 та 2012 році (при платежі у кредит), можна вважати, що виробник в 2008 році інвестує кошти, щоб отримати прибуток у майбутньому (в 2009-20012 роках). Тобто витрати 2008 року представимо як інвестиції (IC), доходи 2009-2012 років представимо як грошовій потік або прибуток (Pk).

Чиста поточна вартість або чистий грошовий потік (NPV) в нашому прикладі показує: чи покриває грошовий потік (доходи) від експорту продукції витрати на її виробництво та збут.

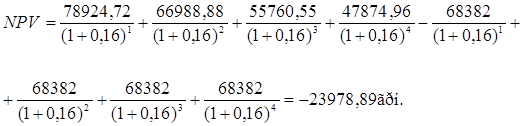

Отже чиста поточна вартість (NPV) за проектом дорівнює:

(3.5)

(3.5)

NPV1 = 78924,72-68382 = 10542,72 грн.

NPV2 = 66988,88-68382 = - 1393,12 грн.

NPV3 = 55760,55-68382 = - 12621,45 грн.

NPV4 = 47874,96-68382 = - 20507,04 грн.

NPV = 10542,72-1393,12-12621,45-20507,04 = - 23978,89 грн.

(Перевірка: 249549,11-273528=-23978,89 грн)

Отже, розрахувавши NPV ми бачимо, що в 1 рік виробник отримує прибуток, а в 2,3 і 4 роки виробник отримує збитки; прибуток за перший рік не покриває збитки за останні роки, значить підприємству не слід приймати пропозицію.

Індекс рентабельності на відмінну від NPV є відносною величиною і розраховується за формулою:

(3.6)

(3.6)

де Pk - річний доход;

IC - стартові інвестиції;

r - норма дисконту.

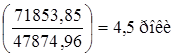

PI =

В даному випадку 249549,11 - це доход, 273528 - це стартові витрати, рівень рентабельності має бути (бажано > 10%).

Таким чином, даний проект слід от клонити та знайти більш рентабельний проект.

Внутрішній коефіцієнт ефективності або внутрішня норма доходності інвестицій (IRR). В даній ситуації немає сенсу розраховувати даний показник, тому що чиста поточна вартість має негативне значення (підприємство несе збитки) і отже капітал підприємства вкладений у цей проект не повернеться. Період повернення капітальних вкладень (PP)

Період окупності інвестицій - це період, впродовж якого сума чистих доходів, дисконтованих на момент завершення інвестицій, дорівнює сумі інвестицій.

Для зручності зведемо розрахунки у таблицю 3.4

Таблиця 3.4

Грошовій потік за періодами (2008-2012 роки)

| Роки | 2008 | 2009 | 2010 | 1011 | 2012 |

| Інвестиції (IC) | - 273528 | - | - | - | - |

| Надходження (Pk) | - | 78924,72 | 66988,88 | 55760,55 | 47874,96 |

Сума надходжень за перші 3 роки складає:

78924,72+66988,88+55760,55=201674,15 грн.

З суми стартових інвестицій непогашеними залишились:

273528-201674,15=71853,85 грн.

Таким чином, при інвестиціях 273528 грн. період їх повернення складе:

3 роки +

Отже інвестиції в проект будуть повернені на 5 році реалізації проекту.

Точка беззбитковості при експорті (ТБЗ) - це обсяг експорту при якому прибуток та збиток дорівнюють нулю (або доход від експорту дорівнює витратам на виробництво та реалізацію, доход покриває витрати).

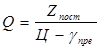

ТПЗ визначається за формулою:

(3.7)

(3.7)

де Q - обсяг експорту;

Zпост - річні постійні витрати на виробництво та збут експортної продукції, грн.;

γпер - змінні витрати на одиницю продукції, грн. .;

Ц - ціна одиниці експортної продукції;

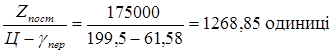

Qзаг - 1600 од.; Zпост = 175000 грн.;

γпер = 61,58 грн. /од. (γпер = 52,75+6,7+1,36+0,77=61,58 грн. /од);

Ц=35 дол. /од. × 5,7=199,5 грн. /од.,

ТПЗ показує обсяг експорту в момент "покриття" інвестицій, тому розрахунок проводиться на весь період реалізації проекту, і так як курс змінюється беремо середню його величину:

Середній курс за 4 роки:  (5,45+5,6+5,75+5,9) /4=5,7 UAH/USD

(5,45+5,6+5,75+5,9) /4=5,7 UAH/USD

П=Д-З=Ц×Q- (Zпост +γпер × Q) (3.8)

Q=

Побудуємо график:

З=Zпост + γпер × Q Д=Ц × Q

| Q | 0 | 1269 |

| Д | 0 | 253136 |

З=175000+61,58×1268,85=253136 грн.

Д=199,5×1268,85=253136 грн.

| Q | 0 | 1269 |

| З | 175000 | 253136 |

Таким чином, точка беззбитковості показує, що при обсязі 1269 одиниць. прибуток та збитки дорівнюють нулю. При обсязі менше 1269 одиниць експорт буде збитковим, при обсязі більше 1269 одиниць експорт буде прибутковим.

Реалізація проекту потребує фінансування, тому важливо знати максимально допустимий% кредиту, за яким проект не буде збитковим (% має бути менше отриманого Рдоп). Але в нашому випадку ми не можемо його розрахувати, тому що чиста поточна вартість менш нуля і значення буде відмінне.

Висновок: розказував техніко-економічні показники експортної діяльності підприємства можна зробити висновок, що даному підприємству не слід приймати пропозицію щодо експорту великої партії товару, тому що ефект від експорту має відмінне значення, тобто фірма буде нести лише витрати. Отримані доходи не покривають витрати на виробництво та збут товарів. Ефективність експортної угоди зіставила лише 0,16 долара за одну вкладену гривню. Для того, щоб експортер мав прибуток, його максимальні витрати повинні бути не більш 249549,11 гривень при мінімальній ціні 30 дол. (а в нашому випадку вони зіставляють 273528 грн).

Розраховані показники фінансово-економічної оцінки проекту ще раз підтверджують, що дана пропозиція не ефективна. Вони показують, що витрати на збут та виробництво не покриваються отриманими доходами (NPV<0). Вкладанні інвестиції не окупляться за планований строк - передбачено окупити витрати за чотири роки, а проект окупиться лише за 4,5 роки.

Дата: 2019-07-30, просмотров: 357.