Аналитический учет отгрузки и реализации продукции Комбинат организуется как по отдельным видам продукции в натуральном выражении, так и в разрезе платежных документов в двух оценках - по фактической себестоимости и продажной цене. Причем учитывается и общее количество продукции, оставшейся на начало и конец месяца неоплаченной, отгруженной в отчетном месяце, возвращенной покупателями и реализованной.

Регистром аналитического учета является форма № 16 «Ведомость учета и реализации продукции (работ, услуг)» (ПРИЛОЖЕНИЕ 10), поскольку учет ведется по видам реализованной продукции по учетным (фактическим) и отпускным ценам и покупателям. Заполняется ведомость на основании данных первичных документов.

Ведомость состоит из трех разделов. Основанием для заполнения раздела II ведомости являются ведомость за прошлый месяц (остаток неоплаченной продукции на начало месяца), платежные документы и накладные на отгруженную продукцию отчетного месяца, а также выписки банка из расчетного счета организации.

Таким образом, из раздела II возможно получить следующие данные:

· количество продукции, отпущенных со склада и отгруженных за месяц, как по ассортименту, так и в стоимостном выражении;

· сумму транспортных расходов;

· сумму НДС;

· суммы, причитающиеся по счетам к оплате;

· состояние расчетов с покупателями;

· сведения о поступивших в отчетном месяце суммах за продукцию и в возмещение транспортных расходов и т.д.

Показатели ведомости имеют большое оперативное значение, так как на каждый день необходимо иметь сведения об объеме отгруженной и реализованной продукции и в целях контроля за выполнением договорных обязательств.

Раздел III ведомости заполняется по окончании месяца общими суммами по предъявленным счетам и состоит из трех частей: А - оплата и списания; Б - списано в связи с возвратом продукции; В - не оплачено, не списано. Этот раздел служит для контроля полноты отражения в журнале-ордере № 11 оборотов по кредиту счетов 45 и 90 и правильности расчета остатков по счету 45.

Учет отгрузки и реализации организуется в разрезе субсчетов и синтетических показателей в журнале-ордере №11 (ПРИЛОЖЕНИЕ 11), предназначенном для отражения оборотов по кредиту счетов 43, 40, 45, 62 и аналитических данных к счетам 45 и 90. Журнал-ордер № 11 заполняется на основе аналитических данных ведомостей № 15 (ПРИЛОЖЕНИЕ 12) и 16. Аналитические данные к счетам 45 и 60 приводятся в журнале-ордере № 11 по фактической себестоимости, в суммах по предъявленным счетам или заменяющим их документам, и в обороте не только за отчетный месяц, но и с начала года, с отражением сумм НДС. Аналитические показатели к журналу – ордеру используются для расчета реализации, т.е. аналитических показателей к счету 90 в части фактической себестоимости и вырученных сумм (поступившего платежа) [16, с. 390].

Помимо реализации сырой продукции по договорам поставок Комбинат реализует свою готовую продукцию путем розничной продажи в специально открытых торговых подразделениях – фирменные магазины «Хлебушко». При этом передача продукции в торговое подразделение для реализации оформляется требованием-накладной (форма №М-11) (ПРИЛОЖЕНИЕ 3); а их реализация и передача покупателям – накладной формы №М-15 (ПРИЛОЖЕНИЕ 13), товарным отчетом и ведомостью движения сырой продукции и товаров. Товарный отчет состоит из двух разделов: «А» и «Б».

В разделе «А» материально-ответственное лицо отражает остатки и движение сырой продукции и товаров в количественном выражении с указанием наименований, номеров и дат приходных и расходных документов, а также «Расход» и «Остаток на конец месяца» в продажных ценах (включая НДС).

Раздел «Б» содержит информацию об источниках поступления и выбытия наличных денег: выручка от продажи сырой продукции и товаров, сдача денег в кассу своей организации, инкассаторской службе, недостачи и излишки наличных денег и так далее.

Затем (в установленные сроки) – в Комбинат подекадно - товарный отчет (ПРИЛОЖЕНИЕ 14) вместе с приходными и расходными товарными и денежными документами передается в бухгалтерию на проверку. После принятия отчета бухгалтерия заполняет графу «По фактической себестоимости» – по сырой продукции и товарам, после чего данные товарного отчета заносятся в учет [11, с. 317].

Таким образом, на основе данных товарного отчета ежемесячно формируются данные о фактической себестоимости, поступившей и реализованной продукции, а также стоимость остатка сырой продукции на конец месяца.

По окончании отчетного периода по данным аналитического учета отгруженная, но неоплаченная продукция подразделяется на: продукцию, направленную в адрес грузополучателя; ввиду отказа от ее оплаты (при нарушении условия договора, в случае, если продукция не была заказана, и т.п.); продукцию отгруженную, срок оплаты которой не наступил; продукцию по расчетным документам, не оплаченным в срок; продукцию к возврату.

Аналитический учет продукции ведется в натурально - стоимостном выражении, т.е. по наименованиям товаров с их отличительными признаками (сорт и т.п.), по количеству и фактической себестоимости.

По окончании месяца (отчетного периода) определяется фактическая себестоимость:

· остатка сырой продукции на начало месяца – по данным товарного отчета предыдущего месяца - строка «Остаток на конец месяца»;

· поступления сырой продукции в течение месяца (отчетного периода) - на основании отчетных калькуляций, журналов выпуска сырой продукции, производственных отчетов и других аналогичных регистров бухгалтерского учета;

· проданных в течение месяца (отчетного периода) товаров (сырой продукции) - определяется с помощью дополнительного расчета: умножением объема продаж сырой продукции и товаров за месяц (отчетный период) в продажных ценах на коэффициент затрат;

· остатка товаров (сырой продукции) на конец месяца - рассчитывается по каждому наименованию исходя из фактического количества остатка и цены последней продажи.

Важным условием договора поставки для целей бухгалтерского учета является переход от продавца к покупателю права собственности (владения, пользования и распоряжения) на продукцию. Продукция считается перешедшей в собственность покупателя с момента ее получения или получения на нее сопроводительных документов (товарно-транспортной накладной). Фактическая отгрузка продукции считается фактом совершения сделки, для отражения которого используются счета 62 «Расчеты с покупателями и заказчиками» и счет 90 «Продажи» [2, с. 10].

Отгруженная покупателям сырая продукция, расчетные документы за которую предъявлены этим покупателям, списывается со счета 43 «Сырая продукция» в дебет счета 90 «Фактическая производственная себестоимость реализованной продукции товаров» по фактической производственной себестоимости.

Поскольку производимая Комбинат продукция является продукцией повседневного спроса, соответственно ее отгрузка производится ежедневно. В данном случае отпуск сырой продукции целесообразно производить по учетным ценам. Фактическая производственная себестоимость отгруженной и отпущенной продукции определяется расчетным путем на основе средневзвешенного процента по окончании месяца (ПРИЛОЖЕНИЕ 10).

При расчете процента используются данные о выпуске продукции из производства и ее остатках на складе. Порядок исчисления процента и фактической себестоимости проданной продукции рассмотрим на примере 1.

Пример 1. Остаток продукции на складе на 01.12.2008 года по учетным ценам составил 479 500 руб., по фактической себестоимости – 479 543 руб. В декабре выпущено из производства готовых хлебобулочных изделий по учетным ценам на сумму 33 832 178 руб. и по фактической себестоимости на сумму 33 831 997 руб. Продано продукции по учетным ценам на сумму 34 260 750 руб. Необходимо определить фактическую себестоимость проданной в декабре продукции и остаток на 31.12.2008 года путем расчета средневзвешенного процента для каждой группы продукции (табл.18).

Таблица 18

Расчет фактической себестоимости проданной продукции

| Номер п/п | Показатели | Количество | По учетным ценам | По фактической себестоимости |

| 1 | Остаток продукции на складе на 01.12.08: - хлебобулочные изделия - кондитерские изделия - сухарная продукция | 24 1,1 3,2 | 479 500 403 200 45 100 31 200 | 479 543 403 440 44 935 31 168 |

| 2 | Поступила из производства на склад продукция: - хлебобулочные изделия - кондитерские изделия - сухарная продукция | 1868,26 58,97 1,81 | 30 704 703 28 502423 2 186 315 15 965 | 30 713 608 28 510 689 2 186 949 15 970 |

| 3 | Итого (стр. 1 + стр. 2): - хлебобулочные изделия - кондитерские изделия - сухарная продукция | 1892,26 60,07 5,01 | 31 184 203 28 905 623 2 231 415 47 165 | 31 193 151 28 914 129 2 231 884 47 138 |

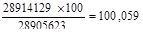

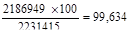

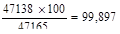

| 4 | Отношение фактической себестоимости продукции к ее стоимости по учетным ценам по каждой группе сырой продукции, % -хлебобулочные изделия - кондитерские изделия - сухарная продукция |

| ||

| 5 | Реализована сырая продукция: - хлебобулочные изделия - кондитерские изделия - сухарная продукция | 1890 60 5 | 31 143 412 28 862 930 2 236 168 44 314 | 31 152 211 28 879 959 2 227 984 44 268 |

| 6 | Остаток продукции на складе на 01.01.09: - хлебобулочные изделия - кондитерские изделия - сухарная продукция | 2,26 0,07 0,01 | 40 928 37 931 2 939 58 | 40 940 38 020 2 832 88 |

Фактическая себестоимость проданной и оставшейся на складе продукции исчисляется умножением ее стоимости по учетным ценам на полученный процент. В данном примере она составит:

по проданной продукции 31 152 211 рублей, в том числе:

хлебобулочные изделия: 28 879 959 руб. (28 862 930 х 100,059 : 100);

кондитерские изделия: 2 227 984 руб. (2 236 168 х 99,634 :100);

сухарная продукция: 44 268 руб. (44 314 х 99,897 :100).

По конечному остатку продукции на складе – 40 940 рублей, в том числе:

хлебобулочные изделия: 38 020 рублей;

кондитерские изделия: 2 832 рубля;

сухарная продукция: 88 рублей.

Однако организация может выбрать иной вариант учета сырой продукции, который позволяет избежать таких расчетов, так как выявленные на нем отклонения (экономия, перерасход) полностью списываются на себестоимость проданной продукции.

Экономия, т.е. превышение нормативной (плановой) себестоимости над фактической, сторнируется по кредиту счета 40 и дебету счета 90. Перерасход, т.е. превышение фактической себестоимости над нормативной (плановой), списывается со счета 40 в дебет счета 90 дополнительной записью.

Учетной политикой Комбинат предусмотрен вариант учета сырой продукции без использования счета 40 «Выпуск продукции» (ПРИЛОЖЕНИЕ 19).

Для учета расчетов с получателями продукции используется счет 62 "Расчеты с покупателями и заказчиками". По дебету этого счета отражается задолженность покупателей за полученную ими продукцию в корреспонденции со счетом 90 "Продажи", а по кредиту - погашение задолженности после получения средств в корреспонденции со счетами учета денежных средств.

Порядок отражения в учете выручки от продажи, себестоимости проданной продукции и расходов, связанных с продажей, налогов и финансовых результатов рассмотрим на примерах 2, 3.

Пример 2: Комбинат в декабре реализовало продукцию собственного производства на сумму 22 296 545 рублей, в том числе НДС – 10%. Себестоимость продукции 18 531 036 рублей (в т.ч. 25 декабря согласно заявке на поставку продукции №124 от 24.12.08 по товарно-транспортной накладной № 46518/5 от 25.12.08 детскому саду №194 отгружено хлебной продукции на сумму 280,30 руб., в т.ч. НДС – 10%. Счет-фактура №6031 от 30.12.08 выставлена (ПРИЛОЖЕНИЕ 5, 6, 16).

Договором с покупателем предусмотрен переход права собственности на реализуемую продукцию в момент её передачи.

Таким образом, в бухгалтерском учете признается выручка от продажи в момент отгрузки. В этот же день признается момент определения налоговой базы по НДС.

Суммы НДС, причитающиеся к получению от покупателя, учитываются на субсчете 90-3 «Налог на добавленную стоимость».

Таблица 19

Бухгалтерские записи при реализации сырой продукции по договорам купли-продажи

| № п/п | Содержание хозяйственной операции | Корреспонденция счетов | Сумма, рубли | |

| Дебет | Кредит | |||

| 1 | Отгружена покупателям продукция сырая продукция | 62 | 90-1 | 22 296 545 |

| 2 | С суммы выручки начислен НДС | 90-3 | 68 | 2 026 959 |

| 3 | Списана продукция по учетной стоимости | 90-2 | 43 | 18 531 036 |

| 4 | Списано отклонение фактической себестоимости продукции от ее учетной цены | 90-2 | 43 | 6 983 |

Пример 3: 23.11.2008 г. между Комбинат и ИП Макарова был заключен договор поставки № 2396 – П от 23.11.2008 на сумму 175 000,00 рублей. Условиями договора определено, что поставка будет осуществлена в период с 07.12.2008 по 24.12.2008. 03.12.2008 в счет предстоящей поставки кондитерских и сухарных изделий хлебокомбинат получил предоплату в 100% размере на свой расчетный счет. По состоянию на 25.12.2008 поставка произведена на общую сумму 150 525,00 рублей (табл. 20).

Договором с покупателем предусмотрен переход права собственности в момент передачи товара.

Таблица 20

Бухгалтерские записи при реализации сырой продукции при условии предоплаты предстоящих поставок

| № п/п | Содержание хозяйственной операции | Корреспонденция счетов | Сумма, рубли | |

| Дебет | Кредит | |||

| 1 | На основании договора поставки № 2396 - П от 23.11.08 от ИП Макарова на расчетный счет поступила предоплата в счет предстоящей поставки | 51 | 62-2 | 175 000 |

| 2 | Начислен НДС с суммы полученного аванса | 62-2 | 68 | 15 909 |

| 3 | Отгружена сырая продукция ИП Макаровой | 62-2 | 90-1 | 150 525 |

| 4 | Начислен НДС по отгруженной продукции | 90-3 | 68 | 13 684 |

| 5 | Списана учетная стоимость отгруженной сырой продукции | 90-2 | 43-1 | 114 399 |

| 6 | Списано отклонение фактической себестоимости отгруженной продукции от ее стоимости по учетным ценам. | 90-2 | 43-1 | -1 659 |

| 7 | Исключен НДС, ранее уплаченный с полученного аванса | 62-2 | 68 | -15 909 |

| 8 | Зачтен полученный аванс в счет уплаты за отгруженный товар | 62-2 | 62-1 | 175 000 |

| 9 | ИП Макаровой возвращена сумма долга на расчетный счет (платежное поручение № 1670 от 30.12.08) (175 000- 150 525) | 62-2 | 51 | 24 475 |

| 10 | Исключен НДС с возвращенного аванса | 62-2 | 68 | 2 225 |

В данном случае в бухгалтерском учете признается выручка от продажи в момент отгрузки. Момент определения налоговой базы по НДС определяется в момент частичной оплаты в счет предстоящих поставок продукции. Следовательно, согласно пункту 3 ПБУ 9/99, момент определения налоговой базы по НДС наступил, а в бухгалтерском учете выручка от продажи не признается.

В момент отгрузки признается в бухгалтерском учете выручка от продажи и еще раз возникает момент определения налоговой базы. НДС отражается в бухгалтерском учете на день отгрузки. А НДС с суммы оплаты, частичной оплаты, полученных в счет предстоящих поставок продукции, подлежит вычету.

В процессе реализации сырой продукции Комбинат имеет место ее реализация по договорам мены, в этом случае предприятием применяется счет 45 «Товары отгруженные», в остальных случаях используется счет 62 «Расчеты с покупателями и заказчиками». На обоих счетах отражается задолженность получателей продукции с той лишь разницей, что на счете 45 «Товары отгруженные» она показывается по себестоимости, а на счете 62 «Расчеты с покупателями и заказчиками» - по продажным ценам. При этом счет 45 «Товары отгруженные» по дебету корреспондирует со счетом 43 «Сырая продукция», по кредиту - со счетом 90 «Продажи», а счет 62 «Расчеты с покупателями и заказчиками» корреспондирует по дебету с кредитом счета 90 «Продажи», а по кредиту - со счетами учета денежных средств.

Поскольку в течение отчетного периода записи на счете 43 «Сырая продукция» и счете 45 «Товары отгруженные» записи производятся по учетной стоимости, то в одной и той же корреспонденции (дебет счета 45 «Товары отгруженные», кредит счета 43 «Сырая продукция») составляются две записи: первая - на стоимость отгруженной продукции по учетным ценам и вторая - на разность между стоимостью по учетным ценам и фактической себестоимостью. При этом если фактическая себестоимость выше учетной стоимости, то такая запись делается как дополнительная, а в случае превышения стоимости по учетным ценам - методом «красное сторно».

Рассмотрим порядок отражения в бухгалтерском учёте операции по отгрузке продукции по договору мены на примере 4.

Пример 4: Комбинат заключило договор мены № 256 от 16.12.2008, согласно которому 17 декабря Комбинат отгрузило ИП Давыдову кондитерскую продукцию на сумму 258 800 рублей (в том числе НДС – 10%). В свою очередь 22 декабря ИП Давыдов отгрузил сахарный песок на ту же сумму (табл. 21)

Таблица 21

Бухгалтерские записи при реализации сырой продукции по договору мены

| № п/п | Содержание хозяйственной операции | Корреспонденция счетов | Сумма, рубли | |

| Дебет | Кредит | |||

| 1 | Согласно договору мены № 256 от 16.12.2008 отгружена сырая продукция ИП Давыдову | 45 | 43 | 197 921 |

| 2 | Списано отклонение фактической стоимости продукции от ее учетной цены | 45 | 43 | 56 |

| 3 | Оприходованы товарно-материальные ценности (сахарный песок), полученный в качестве встречной поставки | 10 | 60-1 | 235 273 |

| 4 | Отражена сумма НДС по поступившим товарно-материальным ценностям | 19 | 60-1 | 23 527 |

| 5 | После выполнения сторонами встречных обязательств отражена отгрузка сырой продукции | 62-1 | 90 | 258 800 |

| 6 | Зачет встречной задолженности | 60-1 | 62-1 | 258 800 |

| 7 | Списана фактическая себестоимость отгруженной продукции | 90-2 | 45 | 197 977 |

| 8 | Начислен НДС по отгруженной продукции | 90-3 | 68 | 23 527 |

| 9 | Произведен зачет входного НДС | 68 | 19 | 23 527 |

Рассмотрим порядок отражения операций по передаче сырой продукции в торговые подразделения Комбинат - магазины «Хлебушко».

Бухгалтерский учет движения сырой продукции в подразделениях, осуществляющих торговую деятельность, ведется по счету 43 «Сырая продукция» на отдельном субсчете «Сырая продукция в неторговой организации».

Передача сырой продукции из основной деятельности в подразделение организации, осуществляющей торговую деятельность, учитывается по счету 43 «Сырая продукция» как внутреннее перемещение.

Списание сырой продукции из основной деятельности организации производится по фактической себестоимости.

Рабочим планом счетов Комбинат для данных целей к счету 43 «Сырая продукция» предусмотрены следующие субсчета:

43-1 «Сырая продукция на складе»;

43-2 «Сырая продукция в неторговой организации».

Пример 5: В декабре в торговые подразделения Комбинат - магазины «Хлебушко» было передано для реализации сырой продукции на сумму 15 666 660 рублей, учетная стоимость переданной продукции 12 330 870 рублей. Сумма выручки от реализации продукции через собственные торговые подразделения в декабре составила 15 623 638 рублей (табл. 22).

В т. ч. 1 декабря по требованию – накладной (ПРИЛОЖЕНИЕ 13) передана сырая продукция в магазин №46. 11.12.08 магазин представил товарный отчет за период 01.12.-11.12 (ПРИЛОЖЕНИЕ 14).

Таблица 22

Бухгалтерские записи при реализации сырой продукции через торговые подразделения

| № п/п | Содержание хозяйственной операции | Корреспонденция счетов | Сумма, рубли | |

| Дебет | Кредит | |||

| 1 | Сырая продукция передана для реализации в магазин. | 43-1-1 | 43-2-1 | 12 337 416 |

| 2 | Отражена наличная выручка, поступившая от покупателей | 50 | 90-1-1 | 15 623 638 |

| 3 | Начислен НДС | 90-3 | 68 | 1 420 331 |

| 4 | Списана себестоимость продукции собственного производства | 90-2-1 | 43-1-1 | 12 300 000 |

| 5 | Списано отклонение фактической себестоимости сырой продукции от ее учетной стоимости | 90-2-1 | 43-1-1 | 3 475 |

| 6 | Поступила на расчетный счет предприятия оплата за отгруженную продукцию | 51 | 62 | 15 623 638 |

Пример 6: 22.12.2008 магазином «Гулливер» была возвращена часть кулинарных изделий (торты) на сумму 18 090 рублей в связи с истекающим сроком реализации. Согласно условиям дополнительного соглашения №110А от 03.06.2008 к договору № 6541 от 01.12.2007г покупатель вправе вернуть продукцию в течение суток после окончания срока реализации.

Сумма возврата списывается на счет 94 «Недостатки и потери от порчи ценностей». Списание оформляется актом о порче (ПРИЛОЖЕНИЕ 15).

Таблица 23

Учет операций по возврату продукции с истекшим сроком годности

| № п/п | Содержание хозяйственной операции | Корреспонденция счетов | Сумма, рубли | |

| Дебет | Кредит | |||

| 1 | Возвращенная бывшим покупателем продукция принята к учету в составе покупных товаров (по товарной накладной) | 41 | 60 | 16 445 |

| 2 | Отражена сумма предъявленного НДС (на основании счета – фактуры) | 19 | 60 | 1 645 |

| 3 | Сумма предъявленного НДС принята к вычету | 68 | 19 | 1 645 |

| 4 | Отражена стоимость возвращенной продукции, не пригодной к дальнейшей реализации (акт о порче) | 94 | 41 | 16 445 |

| 5 | Списана стоимость возвращенной продукции, не пригодной к дальнейшей реализации (согласно бухгалтерской справке-расчету) | 91-2 | 94 | 16 445 |

Таким образом, возврат продукции с истекшим сроком годности осуществляется как обратная покупка поставщиком данной продукции. При этом никаких корректировок по счету 90 «Продажи» не производится.

Подведем итоги, отгрузка продукции сопровождается оформлением товарно – транспортной накладной (ПРИЛОЖЕНИЕ 5). На основании товарно – транспортных накладных, оформленных за пять дней выставляется счет-фактура (ПРИЛОЖЕНИЕ 6). Выданные счета – фактуры зарегистрированы в книге продаж (ПРИЛОЖЕНИЕ 7).

Передача продукции в магазин оформляется накладными на отпуск материалов на сторону (форма №15), которые регистрируются в журнале регистрации накладных на отпуск материалов на сторону (ПРИЛОЖЕНИЕ 3, 4).

Целью отражения хозяйственных операций по продажам на счетах бухгалтерского учета является определение финансового результата от продажи сырой продукции, товаров.

Дата: 2019-07-24, просмотров: 396.