Своевременное распознавание приближающейся кризисной ситуации на предприятии является основной задачей процесса диагностики. Этот термин появился совсем недавно в экономической литературе, и связывают это, в основном, с вхождением относительно благополучных в условиях командной экономики предприятий в полосу кризисною состояния. Благодаря исследованиям в области искусственного интеллекта и информации, экспертных систем, теории игр, а также накопленному опыту диагностической деятельности в медико-биологических и технических пауках диагностика изучалась самостоятельно как особый познавательный процесс. Методической и теоретической основой исследований диагностики в антикризисном управлении и регулировании в сфере строительства, явились труды многих отечественных и зарубежных ученых. Е.М. Трененков и С. А. Дведенидова приводят следующую схему теоретического и методологического фундамента диагностики (Приложение 1) [43, c.81].

Каждое предприятие представляет собой систему, состоящую из совокупности элементов, обладающих организационным единством. При этом основу такой системы составляют производственный или иной процесс, взаимоотношения субъекта и объекта управления, система передачи правомочий от продавца к покупателю в условиях рынка, а также взаимоотношения между акционерами, менеджерами и трудовым коллективом предприятия. Система может находиться в устойчивом либо в неустойчивом состоянии. Процессы же развития систем цикличны и не все процессы, происходящие в таких системах, эффективно управляются. Нарастание сложности организации систем и производственных процессов требует реконструкции систем управления, что мы обосновали выше, и осуществления периодических реструктуризации производства. Необходимо использовать специальные методы анализа и исследования существующей ситуации на предприятии и попытаться спрогнозировать ее развитие в будущем. Таким образом, диагностика является неотъемлемой частью антикризисного управления и регулирования предприятия.

Диагностическая деятельность включает в себя, как правило, следующие этапы [1, c.14]:

- установление принадлежности объекта к определенному классу или группе объектов;

- выявление отличий диагностируемого объекта от объектов своего

класса путем сравнения его фактических параметров с базисными;

- определение допустимых отклонений от базовых показателей;

- разработка методики формирования институциональных норм в качестве базовых показателей.

Индивидуальность социально-экономической системы требует объединения диагностики финансово-экономического состояния строительного предприятия с осуществлением диагностических мероприятий на основе управленческого учета, дающего представление о возможности реализации новых инновационных циклов. В связи с этим в данной статье рассматривается методологическая база диагностики, как на основе бухгалтерской информации, так и на основе управленческого учета. Кроме того, рассмотрена методика организации и осуществления контроллинга как системы управления прибылью и ликвидностью, сочетающая и себе методики финансового анализа и управленческого планирования.

Анализ условий и факторов повышения эффективности антикризисного управления предприятием приводит к необходимости введения классификации типов и видов диагностики в антикризисном управлении (Приложение 2) [43, c.83].

Как следует из рисунка, в диагностической работе рассматриваются три основных типа:

• диагностика, определяющая отклонения существующей ситуации от

нормы;

• диагностика, относящая явления или ситуацию к конкретной классификационной группе;

• диагностика уникальности состояния.

При этом выделяются следующие виды диагностики: экспресс-диагностика, общая диагностика, комплексная диагностика и диагностика элементов системы.

Диагностика как способ распознавания состояния кризисных предприятий посредством реализации комплекса исследовательских процедур и выявления в них слабых звеньев и узких мест относится к методам косвенных измерений. Элементы предприятий, свойства которых подлежат измерениям, обычно недоступны для непосредственного наблюдения и измерения. Поэтому при диагностике измеряются не параметры систем, а параметры процессов, порождаемых элементами этих систем и доступных для измерения (Приложение 3) [43, c.85].

При антикризисном регулировании предприятия выделяются два основных направления деятельности. С одной стороны, важное значение имеет работа по измерению функционального состояния основных факторов производства (капитал, рабочая сила, материальные ресурсы, предпринимательство). С другой же стороны, также подлежат измерению параметры деятельности кризисного предприятия: способ организации производственного процесса, коммерческая деятельность, экономическая безопасность, управленческая учетная деятельность, а также прогнозирование, планирование, организация, координация и контроль.

Таким образом, для обеспечения полноты диагностической работы на кризисном предприятии в сере строительства следует выполнять некоторый перечень функции [34, c.81]:

1, изучение условий функционирования и различных состояний фирмы как системы;

2, изучение элементов системы и взаимосвязей между ними;

3, изучение возможных состояний системы в будущем;

4, анализ возможностей исследования состояний явлений и процессов, протекающих в системе;

5, сбор и обработка статистических материалов, позволяющих распределить вероятность возможных состояний системы (диагноз), а

также формулирование закономерностей при распределении признаков

элементов системы;

6, сбор данных о порядке формировании производственных и трансакционных издержек фирмы;

7, разработка методов диагностирования кризиса и причин, его по

рождают их на рассматриваемом предприятии;

8, разработка правил построения новых моделей организации фирмы как системы для вывода ее из кризисного состояния;

9, разработка, при необходимости, моделей кризис-реинжиниринга.

1.2. Методика определения неплатежеспособности

Строительных организаций

В международной практике применяется множество показателей, преобразующих первичную информацию в некоторые критерии, определяющие финансовую стабильность фирмы. Это такие показатели, как: различные виды рентабельности коэффициенты ликвидности, коэффициент обеспеченности собственными средствами, коэффициент эффективности капитальных вложений, показатели чистой приведенной величины дохода, максимальных денежных потоков (кэш-флоу), Z-счет Альтмана, маржа безопасности и точка безубыточности [44, c.84].

Возможное наступление кризиса проявляется в неспособности предприятия осуществлять финансовое обеспечение своей производственно-сбытовой и иной деятельности. Неплатежеспособность предприятия всегда связана с неудовлетворительной структурой его баланса. Это позволяет использовать анализ финансового состояния для диагностики наступления кризисного состояния предприятия, приводящего его к банкротству. Официальная методика такой диагностики базируется на определении и анализе финансовых коэффициентов, характеризующих текущую ликвидность предприятия, обеспеченность его хозяйственной деятельности собственными средствами, обеспеченность финансовых обязательств (в том числе просроченных) активами предприятия. Для углубленного анализа устойчивости предприятия используются и другие оценки.

Анализ финансового состояния предприятия базируется на рассмотрении основных отчетных финансовых документов: бухгалтерского баланса, отчета о прибылях и убытках, отчета о движении фондов и других средств, отчета о движении денежных средств и других приложений к бухгалтерскому балансу, предусмотренных действующей системой бухгалтерского учета и отчетности, а также других данных предприятия. Сравнительный анализ динамики отдельных статей баланса предприятия (производственных запасов и незавершенного производства, дебиторской и кредиторской задолженности и др.) и выявление их несбалансированности позволяет при дальнейшей аналитической работе определить наступление или приближение ситуаций, характерных для развития процесса неплатежеспособности и банкротства [33, c.101].

При анализе финансового состояния и платежеспособности предприятия в качестве критериев оценки удовлетворительности структуры бухгалтерского баланса предприятия используются следующие показатели: коэффициент текущей ликвидности (КТЛ) и коэффициент обеспеченности собственными оборотными средствами (Кocc).

Коэффициент текущей ликвидности характеризует общую обеспеченность предприятия собственными оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств предприятия.

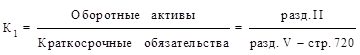

Коэффициент текущей ликвидности (К1) на конец отчетного периода рассчитывается по формуле (1.1) как отношение итога раздела II актива баланса к итогу раздела V пассива баланса за вычетом строки 720 "Долгосрочные кредиты и займы" [20]:

(1.1)

(1.1)

Коэффициент обеспеченности собственными оборотными средствами характеризует наличие у предприятия собственных оборотных средств, необходимых для его финансовой устойчивости.

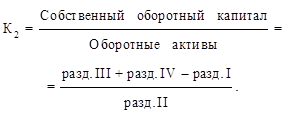

Коэффициент обеспеченности собственными оборотными средствами (К2) на конец отчетного периода рассчитывается по формуле (1.2) как отношение суммы итогов разделов III и IV пассива баланса за вычетом итога раздела I актива баланса к итогу раздела II актива баланса [20]:

(1.2)

(1.2)

Основанием для признания структуры бухгалтерского баланса неудовлетворительной, а предприятия — неплатежеспособным служит уменьшение одного из приведенных выше коэффициентов на конец отчетного периода (коэффициента текущей ликвидности и коэффициента обеспеченности собственными оборотными средствами) ниже нормативных значений коэффициентов платежеспособности, дифференцированных по отраслям народного хозяйства. Для предприятий строительной отрасли Республики Беларусь нормативное значение коэффициента текущей ликвидности составляет 1,2, а коэффициента обеспеченности собственными средствами – 0,15.

Для определения потенциальных банкротов из числа устойчиво неплатежеспособных предприятий используются в качестве показателей: коэффициент обеспеченности финансовых обязательств активами (Кофо); коэффициент обеспеченности просроченных финансовых обязательств активами (Копфо).

Коэффициент обеспеченности финансовых обязательств активами характеризует способность предприятия рассчитаться по своим финансовым обязательствам после реализации активов.

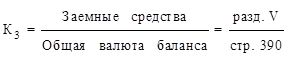

Коэффициент обеспеченности финансовых обязательств активами (К3) на конец отчетного периода рассчитывается по формуле (1.3) как отношение суммы итога раздела V пассива бухгалтерского баланса к сумме валюте бухгалтерского баланса [38, c.206] [20]:

(1.3)

(1.3)

Долю просроченных финансовых обязательств в активах организации определяет коэффициент обеспеченности просроченных финансовых обязательств активами, характеризующий способность организации рассчитаться по своим просроченным финансовым обязательствам путем реализации активов.

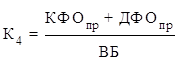

Коэффициент обеспеченности просроченных финансовых обязательств активами рассчитывается как отношение просроченных финансовых обязательств организации к общей стоимости активов по формуле (1.4) [20]:

(1.4)

(1.4)

где КФОпр – просроченные краткосрочные финансовые обязательства (форма 5 "Приложение к бухгалтерскому балансу", гр. 6, сумма стр. 020, 040, 210);

ДФОпр – долгосрочные просроченные обязательства (форма 5 "Приложение к бухгалтерскому балансу", гр. 5, сумма стр. 020, 040, 210);

ВБ – валюта баланса (стр. 390 или 890 бухгалтерского баланса).

Коэффициент обеспеченности просроченных финансовых обязательств активами характеризует способность предприятия рассчитаться по просроченным финансовым обязательствам путем реализации активов.

Основанием для признания устойчиво неплатежеспособного предприятия банкротом служит превышение на конец отчетного периода одного из коэффициентов обеспеченности финансовых обязательств или просроченных финансовых обязательств активами предприятия их нормативных значений. Для Республики Беларусь эти нормативы коэффициентов Кофо и Копфо установлены на уровне 0,85 и 0,5 соответственно. Предприятие считается устойчиво неплатежеспособным, когда имеется неудовлетворительная структура баланса в течение четырех кварталов, предшествующих оценке [7, c.156].

Выводы и решения о неплатежеспособности предприятий и признании их как потенциальных банкротов принимаются министерствами и иными республиканскими органами государственного управления, в том числе государственным органом по делам о банкротстве, местными распорядительными и исполнительными органами в отношении предприятий республиканской и коммунальной формы собственности, предприятий, в уставном капитале которых имеется доля государственной собственности, а также частных предприятий.

Дата: 2019-07-24, просмотров: 351.