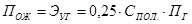

При реализации своей продукции любое предприятие закладывает в ее стоимость прибыль в размере 20-25% от ее себестоимости, поэтому:

, руб. (12.1)

, руб. (12.1)

где  - полная себестоимость изготовления единицы детали.

- полная себестоимость изготовления единицы детали.

руб.

руб.

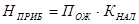

Налог на прибыль

, руб. (12.2)

, руб. (12.2)

где  - коэффициент налогообложения прибыли (Приложение 11)

- коэффициент налогообложения прибыли (Приложение 11)

руб.

руб.

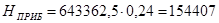

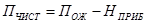

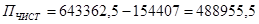

Чистая ожидаемая прибыль

, руб. (12.3)

, руб. (12.3)

руб.

руб.

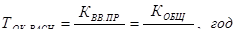

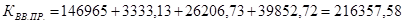

После определения чистой прибыли определяется расчетный срок окупаемости капитальных вложений (инвестиций), необходимых для осуществления проектируемого варианта:

(12.4)

(12.4)

где  - капитальные вложения (инвестиции), необходимые для приобретения вновь вводимого оборудования, дорогостоящей оснастки, инструмента, а также затраты на эксплуатацию дополнительной площади;

- капитальные вложения (инвестиции), необходимые для приобретения вновь вводимого оборудования, дорогостоящей оснастки, инструмента, а также затраты на эксплуатацию дополнительной площади;

- общие капитальные вложения, необходимые для приобретения оборудования, оснастки и инструмента (см. таблицу 5, пункт 3)

- общие капитальные вложения, необходимые для приобретения оборудования, оснастки и инструмента (см. таблицу 5, пункт 3)

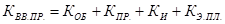

, руб. (12.5)

, руб. (12.5)

руб.

руб.

Расчетный срок окупаемости инвестиций (капитальных вложений) округляется до ближайшего, большего числа и принимается за горизонт расчета (максимально ожидаемое время окупаемости инвестиций),

Далее встаем на точку зрения инвестора-предприятия, которое должно осуществить его проект. Используя методы дисконтирования, решаем вопрос о том, стоит ли вкладывать средства в разработанный проект, который в течение принятого горизонта расчета принесет дополнительную прибыль, или лучше при существующей процентной ставке на капитал положить деньги в банк.

Для этого в пределах принятого горизонта расчета (Т) рассчитываем текущую стоимость будущих денежных доходов (денежных потоков), приведенных к текущему времени (времени начала осуществления проекта) через коэффициенты дисконтирования.

Общая текущая стоимость доходов (чистой дисконтированной прибыли) в течение принятого горизонта расчета определяется по формуле:

, руб. (12.6)

, руб. (12.6)

где  - горизонт расчета, лет (месяцев);

- горизонт расчета, лет (месяцев);  - процентная ставка на капитал (например, при 10%

- процентная ставка на капитал (например, при 10%  ; при 20%

; при 20%  и т.д.);

и т.д.);  - 1-ый, 2-ой, 3-й год получения прибыли в пределах принятого горизонта расчета.

- 1-ый, 2-ой, 3-й год получения прибыли в пределах принятого горизонта расчета.

Таблица дисконтных коэффициентов приведена в Приложение 9 [17].

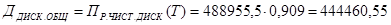

руб.

руб.

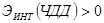

Интегральный экономический эффект (чистый дисконтированный доход) составит в этом случае:

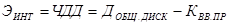

, руб. (12.7)

, руб. (12.7)

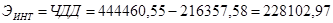

руб.

руб.

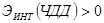

Так как общая стоимость доходов (ЧДД) больше текущей стоимости затрат (  ), т.е.

), т.е.  , то проект эффективен, поэтому определяем индекс доходности по формуле:

, то проект эффективен, поэтому определяем индекс доходности по формуле:

(12.8)

(12.8)

Индекс доходности показывает прибыль на каждый вложенный рубль.

В таблице 12.7 представлены технико-экономические показатели эффективности проекта

Таблица 12.7. Технико-экономические показатели эффективности проекта

| № | Наименование показателей | Условное обозначение, единица измерения | Значение показателей |

| Проект. | |||

| Технические параметры проекта | |||

| 1 | Количество оборудования |

| 12 |

| 2 | Средний коэффициент загрузки оборудования |

| 0,055 |

| 3 | Общее количество рабочих |

| 12 |

| Экономические показатели проекта | |||

| 1 | Годовая программа выпуска |

| 5000 |

| 2 | Себестоимость единицы изделия |

| 514,69 |

| 3 | Капитальные вложения |

| 288109,25 |

| 4 | Приведенные затраты на единицу изделия |

| 533,70 |

| 5 | Чистая ожидаемая прибыли |

| 488955,5 |

| 6 | Налог на прибыль |

| 154407 |

| 7 | Срок окупаемости инвестиций |

| 0,44 |

| 8 | Интегральный экономический эффект (чистый дисконтируемый доход) |

| 228102,97 |

| 9 | Индекс доходности |

| 2,05 |

Вывод

Данный проект эффективен, так как общая стоимость доходов (ЧДД) больше текущей стоимости затрат (  ), т.е.

), т.е.  . На каждый вложенный рубль инвестор получит прибыль в размере 2,05 руб. При закладываемой в производстве прибыли в размере 25% от полной себестоимости изготовления детали, капитальные вложения будут окупаться в течение 0,44 года.

. На каждый вложенный рубль инвестор получит прибыль в размере 2,05 руб. При закладываемой в производстве прибыли в размере 25% от полной себестоимости изготовления детали, капитальные вложения будут окупаться в течение 0,44 года.

Дата: 2019-07-24, просмотров: 304.