Промышленность России имеет сложную многоотраслевую структуру (насчитывает десятки отраслей, подотраслей), характеризуется высоким уровнем специализации и концентрации производства:

Добывающая промышленность (к ней относятся отрасли, связанные с добычей и обогащением рудного и нерудного сырья, добычей морского зверя, ловлей рыбы и др) производит более 20% всей продукции, обрабатывающая ( к ней относят отрасли, занятые переработкой продукции добывающей промышленности, полуфабрикатов, продукции сельского хозяйства, лесного и иного сырья) – около 80%.

Тяжелая промышленность включает электроэнергетику, топливную промышленность, черную и цветную металлургию, машиностроение и металлообработку, химическую и нефтехимическую промышленность, лесную, деревообрабатывающую промышленность, производство строительных материалов и др. Отрасли промышленности этой группы производят преимущественно средства производства [12].

В 2005 году рост ВВП поддерживался увеличением оборота торговли, чья динамика почти в два раза опережала динамику роста ВВП. Еще больше снизились темпы роста промышленного производства по сравнению с 2004 годом (4,0% против 7,1% в 2004 году).

Как позитивный можно расценивать тот факт, что наибольший вклад в прирост всего промышленного производства за 2005 год (по сравнению с предыдущим) внесли обрабатывающие производства. При индексе производства 105,7% их вклад составил 90,5% (за 2004 г. при индексе производства 110,5%, вклад - 82,4%). Из производств этой сферы деятельности около 23% общего роста обеспечило «производство электрооборудования, электронного и оптического оборудования» (индекс производства - 120,7%); 21,1% - «металлургическое производство и производство готовых металлических изделий» (индекс 105,7%); 11,0% - «производство транспортных средств и оборудования» (индекс106,0%) и 16,05 производство пищевых продуктов, включая напитки и табак (104,4%).

Сфера деятельности "добыча полезных ископаемых" обеспечила 5.5% общего роста при темпе 101,3%, к 2004 году. Из производств данной сферы наибольший вклад (7,9%) в общий рост внесла "добыча топливно-энергетических полезных ископаемых" (индекс производства 101,8%).

Индекс производства вида экономической деятельности "производство и распределение электроэнергии, газа и воды" за 2005 год составил 101,2%. Вклад в общий рост - 4,0%. Индекс производства в 2004 году составил 101,3%, вклад-0,2%.

Энергетика. Сегодня российская энергетика функционирует в условиях стремительного роста потребления, особенно в крупных промышленных центрах России с высокой плотностью населения. Отсутствие возможности подключения новых и расширения энергоснабжения уже существующих потребителей без масштабных инвестиций со стороны государства в монопольные сектора (сетевой комплекс, диспетчерское управление, гидрогенерацию), и частных инвесторов в генерацию приводит к ограничению экономического роста.

Минимальная стоимость 1 кВт. ч электроэнергии для населения в Москве в 2007 году составит 2 рубля 6 копеек, максимальная — 2 рубля 8 копеек, говорится в приказе Федеральной службы по тарифам РФ. Промышленные потребители Москвы в 2007 году будут платить от 1 рубля 35 копеек до 1 рубля 43 копеек за 1 квт.ч. В Московской области стоимость электроэнергии составит 1,76–1,8 рубля за 1 квт.ч для населения и 1,42–1,47 рубля 1 квт.ч для промышленности. Для жителей Санкт–Петербурга тариф утвержден в размере 1,41–1,44 рубля за 1 квт.ч, для промышленных потребителей города — 1,31–1,41 рубля. Москва занимает пятое место среди субъектов РФ по стоимости электроэнергии для населения. Больше, чем в Москве, придется платить гражданам Камчатки (2,7–2,82 рубля), Корякии (2,92–2,99 рубля), Чукотки (3,0–3,08 рубля) и Сахалинской области (3,05–3,13 рубля за 1 квт.ч). Минимальный энерготариф установлен для жителей Иркутской области и Усть–Ордынского Бурятского АО: 0,38–0,41 копейки за 1 квт.ч. Максимальный тариф для промышленных потребителей ФСТ установила в Ненецком автономном округе — 2,91–3,23 рубля за 1 квт.ч. Минимальный тариф установлен в Дагестане — 0,74–0,75 рубля за 1 квт.ч.

Кроме того, ФСТ установила стоимость тепловой энергии, производимой электростанциями в комбинированном режиме. Для Москвы цена 1 гКал тепла составит 305,4–305,8 рубля, для области — 424,5–426,3 рубля, для Санкт–Петербурга — 331,0–346,7 рубля.

Ежегодный рост электропотребления в Пскове, Великих Луках и в прилегающих к ним районах, начиная с 2001 г., составил от 1,7 % до 6,2 %. По экспертным оценкам, к 2015 году спрос на электроэнергию в Псковской области по разным подсчетам составит порядка 1,5 – 2,2 млрд. кВтч. При умеренном варианте развития экономики увеличение объемов потребления может сохраниться до 2015 года на уровне от 0,3% в год, а при оптимистическом прогнозе — до 5% в год.

Специфика «Псковэнерго» как сетевой компании состоит в отсутствии крупных потребителей электрической энергии и большой протяженности сетей при низком полезном отпуске. Так, если общая протяженность линий электропередачи в соседней Новгородской области составляет почти 24 тыс. км, в Архангельской – около 27 тыс. км, на территории Кольского полуострова – 5 тыс. км, то в Псковской области — более 45 тыс. км. Основная доля электросетевых объектов Псковской области построена до 1971 года. На сегодняшний день износ основных производственных фондов составляет 67%, при этом 22% — доля полностью изношенного электроэнергетического оборудования. Подобная ситуация является причиной роста аварийных отключений и недоотпуска электрической энергии. При существующих механизмах финансирования отрасли исключительно за счет тарифа, степень износа оборудования к 2010 г. составит 70%, а к 2015 г. достигнет 74%.

Существует Программа развития российской энергетики на 2006–2010 гг. Согласно ей перспективным механизмом привлечения инвестиций в развитие распредсетевого комплекса, помимо использования собственных ресурсов и кредитных средств, могла бы стать плата за технологическое присоединение. Однако принимаемые за последнее время усилия по ее введению пока не дают желаемых результатов из–за несовершенства нормативной базы. Проблемы, возникающие в силу быстрого роста потребления электрической энергии, усугубляются ухудшением состояния оборудования и технического оснащения [6].

Суммарная потребность в инвестициях на развитие электросетевых объектов Российской Федерации на период 2006 – 2010гг. определена в размере 996,5 млрд. руб., в том числе на новое строительство электрических сетей и подстанций требуется 689,7 млрд. руб. (68% от общей потребности), на реконструкцию и техперевооружение электросетевых объектов – 306,2 млрд. руб. (30% общих инвестиционных потребностей).

Если инвестировать в новое строительство за счет тарифов, они должны быть увеличены минимум в два раза. Президент и Правительство поддержали новый подход к тарифной политике, и тарифы на электроэнергию на 2007г. установлены на уровне выше инфляции – 10%. В сетевое хозяйство, которое по законодательству должно остаться под контролем государства, необходимы государственные инвестиции из федерального бюджета, которые позволят сдержать рост тарифов и сохранить контроль государства за монопольными видами бизнеса. Государственные средства пойдут непосредственно на новое строительство, развитие и повышение надежности энергоснабжения.

На период до 2010 г. в «Псковэнерго» разработана собственная инвестиционная программа, которая предусматривает обновление основных производственных фондов – трансформаторных подстанций 110кВ, кабельных и воздушных линий электропередачи напряжением 0,4 – 10(6)кВ, реконструкцию систем учета электрической энергии, модернизацию оборудования АСДУ, СТР, СДТУ, а также проектно–изыскательные работы для строительства будущих лет.

Источниками формирования Инвестиционной программы «Псковэнерго» являются средства из амортизационных отчислений тарифов и кредитные ресурсы. Привлечение кредитов обусловлено необходимостью концентрации финансовых средств для выполнения наиболее масштабных работ. Объемы финансирования Инвестиционной программы в год составляют в среднем от 220 до 290 млн. руб. в год.

В настоящее время выполняются проекто–изыскательные работы по схеме развития, реконструкции и техперевооружения электрических сетей 35–110кВ «Псковэнерго» до 2015г. и схемам развития электрических сетей 10–0,4кВ г. Пскова и г. Великие Луки.

Согласно этим схемам, для выполнения мероприятий по поддержанию требуемого уровня технического состояния сетей и обновлению существующего сетевого хозяйства области, необходимо увеличить объемы финансирования до 805 млн. рублей в год [10].

Топливная промышленность - ведущая отрасль хозяйства России. Запасы топливных ресурсов России (примерно 6000 млрд т) — крупнейшие в мире. Из них 9/10 приходится на европейский Север, Сибирь и Дальний Восток. В структуре топливно-энергетического баланса страны ведущее место принадлежит производству газа (более 50% суммарной добычи топлива) и нефти (более 30%). Наряду с нефтяной и газовой большое хозяйственное значение имеет угольная промышленность (13-14%). В отдельных районах также используют такие виды топлива, как торф, сланцы, дрова. Подавляющую часть добычи нефти, природного газа и угля дают Западно-Сибирский, Восточно-Сибирский, Уральский, Северный, Поволжский и Северо-Кавказский районы.

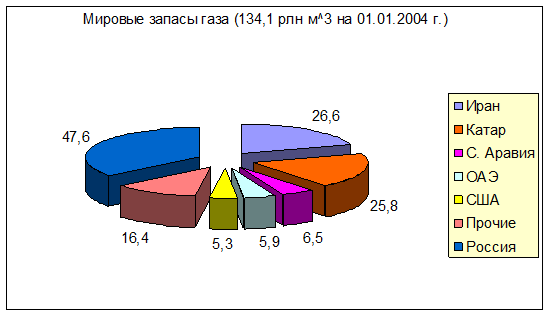

Газовая промышленность– Россия занимает лидирующее положение по запасам газа, разведанная часть которых по состоянию на 01.01.2004 г составляла 47,6 трлн. м3 (35,5 % мировых запасов) Уровень добычи газа в стране достиг рекордной величины - 640 млрд. м3, а всего из недр России на начало 2006 г. извлечено более 15 трлн. м3 природного газа (рис. 1).

Подавляющую часть промышленных запасов (59 %) контролирует государственная компания ОАО «Газпром», на долю ВИНК и независимых производителей приходится около 23 % запасов, в нераспределенном фонде числится 8,7 трлн. м3 (около 18 %) разведанных запасов газа (рис. 1).

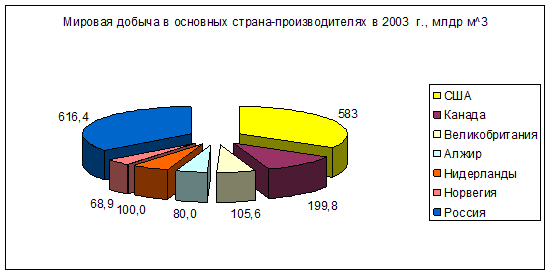

Рис. 1. Запасы и добыча газа в мире, млрд. м3.[20]

Добыча по России составила 638 млрд. куб. м (100,9% к 2004 году), в том числе нефтедобывающими предприятиями и независимыми производителями газа - 100,7% и предприятиями ОАО "Газпром" - 100,5%. Доля ОАО "Газпром" в общем объеме добычи сохранилась практически на уровне 2004 года и составила 86,1%. Введено 1,2 тыс. км магистральных газопроводов и отводов, 3 компрессорные станции общей мощностью 217 тыс. кВт. на газопроводах, 24 эксплуатационных газовых скважин. Для обеспечения на перспективу роста экспорта газа начато строительство Североевропейского газопровода, который даст России прямой выход на Европейский рынок, минуя страны-транзитеры.

Нефтяная промышленность – За январь-декабрь 2005 года ее добыча, включая газовый конденсат, составила 470 млн. тонн (102,2% к 2004-му). При этом имели место неустойчивые тенденции изменения темпов среднесуточной добычи. Так, после февральского роста на 0,9% (по отношению к январскому) в марте-мае произошло незначительное снижение данного показателя. В июне снова было увеличение среднесуточной добычи нефти (на 1,3%). С июля по декабрь рост колебался в пределах 0,2-0,5%. Основными факторами, тормозящими рост добычи нефти, являются; ориентация нефтяных компаний на пассивную стратегию развития в условиях исчерпания возможностей роста добычи и старых месторождениях; снижение добычи нефти ОАО "НК "ЮКОС" и ОАО "НК "Сибнефть"; увеличение налоговой нагрузки и транспортных тарифов; снижение привлекательности экспорта нефти железнодорожным, а также речным транспортом [18].

Добычу нефти ведут 150 компаний, в т.ч. 11 вертикально-интегрированных. ОАО "НК "ЛУКОЙЛ", ОАО "Сургутнефтегаз", ОАО "НК "ТНК-ВР", ОАО "НГК "Славнефть", ОАО "НК "Русснефть" и ОАО "Газпром" удерживают темпы роста добычи выше среднего уровня.

В территориальном резерве свыше 68% всей добытой российской нефти приходится на Уральский федеральный округ, где годовой прирост добычи превысил 3%. Максимальный прирост (более 13%) наблюдался по Северо-Западному федеральному округу.

Объем первичной переработки нефтяного сырья в 2005 году составил 207,4 млн. тонн (106,2% к 2004-му). Увеличение переработки вызвано снижением эффективности экспорта нефти железнодорожным и речным транспортом и направлением дополнительных объемов добытой нефти на внутренний рынок. Доля переработки в объеме добычи нефти достигла 44,2% (в 2004 году - 42,5%) при использовании имеющихся мощностей предприятий отрасли на уровне 79,2%.

Выпуск автомобильного бензина составил 32,0 млн. тонн (104,8% к 2004 году), дизельного топлива - 60,1 млн. тонн (108,5%), топочного мазута - 56,7 млн. тонн (105,8%), смазочных масел - 2,7 млн. тонн (94,1 %).

НК «Роснефть» опубликовала список стратегических проектов. На территории Сибири таких проектов оказалось восемь:

Харампурское месторождение, расположенное в Ямало–Ненецком автономном округе в районе полярного круга. Лицензия на доразведку и разработку месторождения принадлежит ОАО «НК «Роснефть–Пурнефтегаз». Месторождение введено в разработку в 1990 году. За это время пробурено и введено в эксплуатацию более 340 скважин. До 2003 года основной проблемой, сдерживающей увеличение добычи нефти, являлась нерешенность вопроса утилизации попутного нефтяного газа. Работы по проекту приостановлены до принятия правительством «Генеральной схемы развития газовой отрасли на период до 2030 года», которая определит сроки начала добычи из газовой залежи Харампурского месторождения. Интенсификация работ по проекту планируется в 2014 году.

Кынско–Часельская группа месторождений. Разрабатывает «Селькупнефтегаз», запасы составляют 10,4 миллиона тонн «черного золота», 13 миллионов тонн конденсата и 103 миллиарда кубометров «голубого топлива».

Ванкорский блок месторождений. К группе месторождений Ванкорского блока принято относить Ванкорское (Ванкорский и Северо–Ванкорский участки), Лодочное, Тагульское и Сузунское месторождения. Лицензии на Ванкорское месторождение принадлежат дочерним компаниям «Роснефти», Лицензии на Тагульское и Сузунское месторождения принадлежат ТНК–ВР, Лодочное месторождение находится в нераспределенном фонде. По оценкам специалистов «Роснефти» ежегодно на Ванкорском, Сузунском, Тагульском и Лодочном месторождениях возможно добывать порядка 16,6 млн. тонн нефти. Проект примерно рассчитан до 2035 года. Общие доходы за весь этот период могут составить примерно $80 млрд., при этом $38 млрд. из общей суммы доходов будут выплачены в виде налоговых платежей во все уровни бюджета. В 2004 году «Роснефть» получила лицензии на участки, прилегающие к Ванкорскому месторождению (Западно–Лодочный, Восточно–Лодочный, Советский, Полярный, Нижнебайхский и Лебяжий, Байкаловский, Проточный, Песчаный и Самоедовский с суммарными ресурсами С3 — 31,9 млн. т, Д — 570 млн. т). Полное освоение данной группы месторождений может принести дополнительно порядка 2,5 млн. тонн нефти в год.

Приобское месторождение — добыча нефти на Приобском месторождении ведется с 1988 г. Геологические запасы нефти Приобского месторождения составляют 2.4 млрд. т.

Мало–Балыкское месторождение специалисты относят к наиболее перспективным — его доказанные запасы составляют 166 млн тонн нефти.

Мамонтовское месторождение — гигантское месторождение, расположенное в Тюменской области, открыто в 1965 г. Залежи углеводородов обнаружены здесь на глубине 1,9 — 2,5 км. Плотность нефти — 0,87 – 0,89 г/см3 Извлекаемые запасы месторождения оцениваются в 722 млн. тонн нефти.

Приразломное месторождение (ХМАО) — первая в мире промышленная разработка нефти в Арктических условиях. Извлекаемые запасы нефти Приразломного месторождения составляют 83.2 млн. т., максимальный годовой объем добычи — 6.5 млн. т.

Верхнечонское месторождение — крупнейшее в Иркутской области. Извлекаемые запасы месторождения составляют 201,6 млн. т нефти, 95,5 млрд. куб. м газа и 3,3 млн. т газового конденсата. В рамках программы подготовки Верхнечонского месторождения к опытно–промышленной эксплуатации была пробурена первая эксплуатационная скважина глубиной 1680 метров. В 2006 г. планируется пробурить уже 4 новые эксплуатационные скважины [21].

Угольная промышленность - Добыча в 2005 году составила 298 млн. тонн, что па 16,3 млн. тони (па 5,8%) больше, чем в 2004-м. Наблюдалось снижение добычи коксующегося угля в связи с падением спроса для металлургического производства. По сравнению с 2004 годом добыча угля экономичным открытым способом возросла на 7,2%. Основными районами добычи угля продолжают оставаться Сибирский, Дальневосточный и Северо-Западный федеральные округа. Их доля в общей добыче составила более 95%. При этом в Северо-Западном федеральном округе имеет место отставание в добыче угля против уровня 2004 года.

Трубная промышленность - России включает в себя 7 крупных предприятий, большинство из которых является градообразующими (Таганрогский и Выксунский металлургические заводы – в городах Таганрог и Выкса, Волжский, Северский и Первоуральский трубные заводы –в городах Волжский, Полевской и Первоуральск). Суммарный объем производственных мощностей трубных заводов составляет около 10 млн. тонн, на которых в 2003 году произведено 6,1 млн. тонн продукции (в 2002 году – 5,1 млн. тонн). На предприятиях отрасли занято около 200 тысяч работающих. С начала 2004 года трубная промышленность испытывает значительные трудности в связи с действиями российских предприятий горно-металлургического комплекса (ГМК), начавших в текущем году беспрецедентное увеличение цен на свою продукцию – металлургическое сырье и металлопрокат, являющихся необходимыми компонентами для получения трубной продукции.

В течение I квартала 2004 г. цены на основные виды металлургического сырья в России росли темпами, многократно превышающими темпы инфляции и роста объемов производства. Так, цены на стальную заготовку с начала года увеличились на 40-50%, на горячекатаные рулоны и штрипс – на 45-50 процентов. Цены на металлолом и чугун выросли в 2 раза, коксующийся уголь - в 2,2 раза, на ферросплавы – в 2,5 раза.

Учитывая, что доля металла в себестоимости трубной продукции составляет от 70 до 80%, конкурентоспособность труб по издержкам находится в прямой зависимости от цены металла, влиять на которую трубники не могут. Поэтому, при повышении цен на штрипс с 1 января 2002 г. по 1 апреля 2004 г. в 2-2,5 раза, цены на трубную продукцию выросли только в 1,5-1,96 раза, что привело к существенному ухудшению финансово-экономического положения трубных предприятий. По оценке Минэкономразвития России (письмо от 16 апреля 2004 г. № 7491-АШ/13), рентабельность производства черных металлов составляет около 35%, а стальных труб – около 10%, при величине рентабельности в целом по промышленности – 19 процентов.

Рост цен на металлургическое сырье на внутреннем рынке характерен неравномерностью их повышения на различные виды металлопродукции. Например, увеличение цены на продукцию более высокого передела – холоднокатаный и оцинкованный стальные листы – составило с начала года около 25%, что практически в 2 раза меньше, чем рост цен на горячекатаный лист, из которого они производятся. Подобные факты свидетельствуют об использовании маркетинговых технологий для сбыта своей продукции и не связаны с уровнем непосредственных затрат предприятий.

Одним из основных факторов, влияющих на уровень цен на металлопродукцию, является благоприятная конъюнктура на мировом рынке черных металлов. Данный ценовой всплеск вызван активным ростом потребления металлургического сырья странами Юго-Восточной Азии, и, прежде всего, Китаем.

Другим фактором, во многом определяющим уровень цен на трубную продукцию, является существующая система государственного регулирования. В частности, продолжают действовать льготные железнодорожные тарифы, введенные еще в 2002 году с целью поддержки металлургических предприятий в условиях стагнации мирового рынка металлопродукции. К настоящему времени ситуация на рынке кардинально изменилась, тем не менее, соответствующей корректировки регулирующих механизмов не проведено.

Повышение цен на трубную продукцию может привести к сокращению производства в некоторых отраслях российской экономики. В первую очередь пострадают такие высокотехнологичные отрасли, как машиностроение (гражданское и оборонное), строительство и металлообработка, которые в настоящее время только начали демонстрировать положительные темпы роста. Поскольку в структуре себестоимости их продукции доля труб и другой металлопродукции составляет от 20 до 60%, то вследствие упомянутого сильного повышения цен предприятия этих отраслей могут утратить с трудом накопленные оборотные средства и снова оказаться в кризисной ситуации.

Особо негативные последствия рост цен на трубы вызовет в сфере жилищно-коммунального хозяйства. Вследствие того, данная сфера является дотационной и финансируется из бюджета, рост цен на используемую в ЖКХ трубную продукцию приведет к снижению ее потребления и срыву планов подготовки к зимнему отопительному сезону 2004-2005 годов.

Повышение цен на трубы, используемые в топливно-энергетическом комплексе, увеличит расходы предприятий ТЭК на новое строительство и поддержание в работоспособном состоянии трубопроводных мощностей, что может вызвать рост цен на энергоносители [10].

Не менее важными факторами, определяющими уровень цен на российском рынке, являются объемы поставок и стоимость ввозимых труб из Украины. Необходимо отметить, что состояние производственных мощностей и исторически сложившееся технологическое оснащение российских и украинских заводов позволяет выпускать одинаковый сортамент трубной продукции с примерно равными издержками производства. Однако, цены на украинскую продукцию, реализуемую на российском рынке, значительно ниже уровня цен на российские трубы.

Данное положение во многом связано с тем, что трубная отрасль Украины, наряду с другими предприятиями горно-металлургического комплекса, пользуется значительными привилегиями и субсидиями, предоставленными специальными законами и постановлениями Кабинета Министров Украины.

Такая практика создала условия недобросовестной конкуренции между трубниками двух стран и явилась основной причиной предпринятого Минэкономразвития России в 2001 году специального расследования, по результатам которого Правительством Российской Федерации 21 мая 2001 г. были введены специальные пошлины на трубы из черных металлов, происхождением из Украины. При этом было установлено, что в случае заключения с Украиной Соглашения о регулировании поставок труб из черных металлов, специальные пошлины не применяются.

Подписанное в мае 2001 года Соглашение с Украиной по данному вопросу сыграло положительную роль для обеих сторон, поскольку обеспечило украинской стороне надежный сбыт своей продукции и получение гарантированной прибыли, а российской – позволило разработать и начать осуществление масштабной инвестиционной программы по модернизации основных производственных фондов.

Стоимость программы на 2002-2007 годы составляет около 700 млн. долларов США. За 2001-2003 годы освоено более 300 млн. долларов США, в том числе 145 млн. долларов США в 2003 году. В результате ввода мощностей по производству 240 тыс. тонн в год труб диаметром 1420 мм, степень удовлетворения потребностей предприятий топливно-энергетического и машиностроительного комплексов по номенклатуре выпускаемой продукции возросла с 70% в 2000 году до 98% в 2003 году.

Срок действия упомянутого Соглашения с Украиной истекает 31 декабря 2004 г. В случае не продления срока его действия, по оценке ряда независимых экспертов, объем нерегулируемого импорта трубной продукции из Украины возрастет в 5 раз – с 620 тыс. тонн до 3 млн. тонн, что приведет к остановке большинства трубных заводов России.

В связи с изложенным целесообразно предложить украинской стороне заключить новое Соглашение о регулировании взаимных поставок трубной продукции на рынки двух стран в 2005-2007 годах, либо провести специальное расследование, по результатам которого принять защитные меры в отношении украинской трубной продукции.

Черная и цветная металлургия – Объемы выпуска продукции отраслью "металлургическое производство и производство готовых металлических изделий" в 2005 году превысили уровень 2004 года на 5,5%. В декабре 2005 года по сравнению с соответствующим периодом предыдущего года - на 17,6%. В черной металлургии наблюдался стабильный рост производства. По итогам года произведено 48,4 млн. тонн чугуна и доменных ферросплавов, 66,2 млн. тонн стали, 54,6 млн. тонн готового проката черных металлов.

Производство готового проката черных металлов в 2005 г. составило: в ОАО «Нижнетагильский металлургический комбинат» - 5,0 млн. тонн (113% к 2004 году); в ООО «Уральский Сталь» - 2,9 млн. тонн (108,4%), в ОАО «Северсталь» - 9,6 млн. тонн (105,2%); в ОАО «Западно-Сибирский металлургический комбинат» - 4,7 млн. тонн (103,1%) в ОАО « Магнитогорский металлургический комбинат» - 9,9 млн. тонн (96,2%), в ОАО «Новолипецкий металлургический комбинат» - 8,0 млн. тонн (93%).

Производство труб в 2005 году достигло 6673 тыс. тонн, увеличившись (по сравнению с 2004 годом) на 640 тыс. тонн, или на 10,6%. Ведущие трубные предприятия увеличили объемы производства. ОАО "Волжский трубный завод" — на 26,7%, ОАО "Северский трубный завод" - на 12,1 %, ОАО "Выксунский металлургический завод" - на 14,8%, ОАО "Таганрогский металлургический завод" — на 10,4%, ОАО "Первоуральский новотрубный завод - на 5,9'%, ОАО «Челябинский трубопрокатный завод» - на 4,3%, ОАО «Синарский трубный завод» - на 1,9% [6].

Наибольшее увеличение производства произошло по трубам сварным (без электросварных)- на 14,9%, электросварным - на 16,0%, бесшовным - на 3,9%, насосно-компрессорным - на 11,6% и обсадным - на 10,8%. Снижение производства произошло по трубам нефтепроводным (нефтепроводные: бесшовные- 95,4%, электросварные - 99%).

Потребление труб предприятиями нефтегазодобывающей промышленности, машиностроения и строительной индустрии по ряду важных позиций возросло по сравнению с 2004 годом.

Сохраняется высокая загрузка производственных мощностей по выпуску первичного алюминия на крупнейших заводах (свыше 99%).

Производство алюминия первичного в 2005 году возросло на 2%. Правда, произошло снижение производства на Богословском алюминиевом заводе (на 0,2%), Волгоградском алюминиевом заводе (на 0,6%).

По итогам 2005 года производство меди рафинированной возросло на 9,0% (при этом возросло внутреннее потребление меди рафинированной за счет падения экспортных поставок). Использование производственных мощностей составило 96,9%.

Производство готовых металлических изделий превысило уровень 2004 года на 22,5%. Высокие темпы роста обусловлены спросом строительного сектора экономики. Выпуск панелей стальных стеновых и кровельных превысил уровень 2004 года в 2,7 раза, производство конструкций и изделий строительных из алюминия и алюминиевых сплавов увеличилось па 13,2%.

Дата: 2019-07-24, просмотров: 374.