Экономическая оценка инвестиционного проекта по производству камбалы дальневосточной холодного копчения

Курсовая работа

Оглавление

Введение

Глава 1 Эффективность инвестиционного проекта 6

1.1 Основные понятия и методы оценки эффективности инвестиционных проектов

1.2 Критерии экономической эффективности проекта

Глава 2 Оценка эффективности инвестиционного проекта в условиях инфляции

2.1 Показатели инфляции

2.2 Учет инфляционных факторов в анализе проектов

Глава 3 Анализ влияния факторов риска на эффективность инвестиционных проектов

3.1 Понятие о неопределенности и рисках инвестирования

3.2 Методы оценки риска инвестиционных проектов

3.3 Пути снижения инвестиционных рисков

Глава 4 Экономическая оценка инвестиционного проекта по производству камбалы дальневосточной холодного копчения

4.1 Экономическое обоснование проекта

4.2 Расчет показателей экономической эффективности проекта

4.3 Анализ безубыточности

4.4 Анализ чувствительности ЧДД

Заключение

Библиографический список

Введение

Одной из важнейших сфер деятельности любой фирмы являются инвестиционные затраты, т.е. операции, связанные с вложением денежных средств в реализацию проектов различного рода, которые будут обеспечивать получение фирмой выгод в течение периода, превышающего один год.

Процесс инвестирования – это сложный многогранный процесс, на который влияет множество факторов, знание которых имеет важное научное и практическое значение. С практической точки зрения знания таких факторов, механизма их влияния на инвестиционную деятельность и эффективность инвестиций является основой для разработки научно обоснованной инвестиционной политики и более эффективного управления инвестиционным процессом.

Любой инвестиционный проект предполагает использование разного рода ресурсов (финансовые, трудовые, природные). Следовательно, возникает вопрос рационального их применения и выбора из многообразных способов их вложения наиболее эффективного. Экономический эффект выступает как показатель результата производства, как достижение ранее поставленной цели.

Важное условие инвестирования капитала – получение в будущем экономической отдачи в виде денежных поступлений, достаточных для возмещения первоначально инвестированных затрат капитала, в течение срока осуществления капитала.

Проблемам изучения теории инвестиций посвящены многие работы зарубежных экономистов XIX-XX вв.: А Маршалл, Дж. Кейнс, И. Фишер, А. Кульман, С. Брю и многие другие, которые оказали существенное влияние на становление и развитие современной теории инвестиций. В отечественной экономической науке значительный вклад в изучение сущности и эффективности инвестиций, проблем инвестиционного процесса внесли: М.Ю. Алексеев, Б.И. Алехин, В.В. Бочарова, В.В. Иванов, И.В. Липсиц, В.В. Ковалев, Н.В. Колчина, Л.Н. Павлова, А.А. Фельдман, В.В. Черкасов и многие другие.

Целью данной работы является экономическая оценка инвестиционного проекта. В соответствии с поставленной целью были определены основные задачи исследования:

- исследовать эффективность инвестиционного проекта;

- оценить эффективность инвестиционного проекта в условиях инфляции;

- проанализировать влияние факторов риска на проект.

Актуальность работы обусловлена тем, что знание методики экономической оценки поможет при разработке инвестиционных проектов и принятии решений об их реализации.

Объект рассмотрения в работе – инвестиционный проект, предмет – экономическая эффективность инвестиций.

Теоретической и методологической базой курсовой работы послужили работы следующих авторов: Э.И. Крылова, В.М. Власова, И.В. Липсиц, И.В. Сергеев и др.

Данная работа состоит из введения, трех глав основной части, главы расчетной части, заключения и библиографического списка.

В частности, в первой главе основное внимание уделяется характеристике понятийного аппарата и приведены методики расчета показателей эффективности инвестиционной деятельности предприятия. Во второй и третьей главах изложены методики анализа факторов инфляции и рисков соответственно. В конце каждой главы приводятся выводы, содержащие основные понятия и тезисы по рассматриваемым вопросам.

При проведении исследования и систематизации полученных данных применялись следующие методы:

- сравнительный метод;

- изучение нормативно-правовой базы;

- изучение монографических публикаций и статей;

- аналитический метод.

Основные понятия и методы оценки эффективности инвестиционных проектов

Понятие «эффективность» является комплексным многомерным показателем. Несмотря на огромное количество опубликованных работ по проблемам эффективности, до сих пор дискуссионной остается даже сущность эффективности.

Как известно, под «эффектом» во многих областях науки подразумевается желаемый результат какого-либо целенаправленного процесса. Главный результат производства - это продукция с ожидаемыми потребительскими качествами. Результат производства, выраженный в денежной форме, есть экономический эффект производства.

Таким образом, необходимо отличать экономическую эффективность производства от эффекта. Она отражает не абсолютную величину результата, а качественную сторону производства.

И.Н.Герчикова считает: «Производительность есть мера того, как распоряжаются конкретными ресурсами для своевременного выполнения целей, выраженных через количество и качество продукции».

Известный советский экономист по проблемам эффективности академик Т.С. Хачатуров, разработавший методологию расчета эффективности общественного производства, отмечал: «Эффективность же и социальная, и экономическая представляет собой отношение экономического и социального эффекта к необходимым на его достижение затратам.

Мы считаем, что эффективность инвестиционного проекта (ИП) – категория, отражающая его соответствие целям и интересам участников проекта.

Осуществление (реализация) ИП направлено на увеличение прибыли и дохода предприятия, что, в конечном итоге, ведет к увеличению валового внутреннего продукта страны.

Методическими рекомендациями по оценке эффективности инвестиционных проектов (издания 2000 г.) инвесторам предложено оценивать следующие виды эффективности ИП:

1. Эффективность проекта в целом.

2. Эффективность участия в проекте [23; 117].

Эффективность проекта в целом оценивают для определения его потенциальной привлекательности для возможных участников и поиска источников финансирования. Она включает в себя: общественную (социально-экономическую) эффективность и коммерческую эффективность.

Показатели общественной эффективности выражают социальные последствия реализации проекта для общества в целом, включая как непосредственные результаты и затраты ИП. Так и результаты в смежных секторах экономики – экономические, экологические, социальные и иные внеэкономические эффекты.

Показатели коммерческой эффективности проекта учитывают финансовые последствия его осуществления для всех его участников (доходы и затраты) [30; 173].

Эффективность участия в проекте оценивают с целью проверки его реализуемости и заинтересованности в нем участников. Эффективность участия в ИП включает следующие виды расчетов:

1) Эффективность участия предприятия в проекте, эффективность инвестирования а акции предприятия.

2) Эффективность участия в ИП структур более высокого порядка по отношению к предприятию, в том числе: региональная и народно-хозяйственная эффективность, а также отраслевая эффективность.

3) Бюджетная эффективность ИП (эффективность участия государства в проекте с точки зрения расходов и доходов бюджетов всех уровней) [19; 13].

Показатели инфляции

Для описания влияния инфляции на эффективность ИП в Методических рекомендациях предлагается использовать следующие показатели и понятия.

1. Индекс цены на конкретный товар (продукт) - Ik. Он определяется как отношение цены на этот товар (продукт) в момент времени tj к его цене в момент времени ti. Данный индекс отражает изменение цены за некоторый промежуток времени.

2. Общий (базисный) индекс инфляции ( I об ) – индекс изменения средневзвешенной цены по определенной совокупности товаров за определенный период или весь период использования ИП. Общий индекс инфляции можно рассчитать по формуле:

; (13)

; (13)

где  - средневзвешенная цена всех товаров, входящих в корзину в момент времени tj;

- средневзвешенная цена всех товаров, входящих в корзину в момент времени tj;

- средневзвешенная цена всех товаров, входящих в корзину в начальный момент времени.

- средневзвешенная цена всех товаров, входящих в корзину в начальный момент времени.

3. Степень неоднородности инфляции в период / момент времени t0 до момента ti или tj может определяться отношением индексов цен конкретного товара (Ik) к общему индексу инфляции (Iоб) по формуле:

(14)

(14)

где  - степень неоднородности инфляции от момента t0 до момента tj.

- степень неоднородности инфляции от момента t0 до момента tj.

4. Общий индекс инфляции за шаг m ( Im ) отражает отношение среднего уровня цен по группе товаров, входящих в «корзину» в конце шага расчета m, к среднему уровню цен в начальный момент времени этого шага или в конце предыдущего шага (m-1) [19; 233-237]:

(15)

(15)

Анализ безубыточности

Расчет точки безубыточности приводим в табличном формате:

Таблица 4.3

Точка безубыточности и операционный рычаг (проект А)

| 1. | Переменные издержки на единицу продукции (тонну), тыс. руб. | 46 |

| 2. | Всего постоянные расходы, тыс. руб. | 4600 |

| 3. | Цена единицы продукции, тыс. руб. | 86,36 |

| 4. | Маржинальный доход (стр.3-стр.1) | 40,36 |

| 5. | Точка безубыточности, тонн (стр.2/стр.4) | 113,97 |

| 6. | Точка безубыточности, тыс. руб. (стр.2/(1-стр.1/стр.3)) | 9842,81 |

| Расчет запаса безопасности | ||

| 7. | План продажи, тонн | 168 |

| 8. | Доход, тыс. руб. (стр.3*стр.7) | 14508,48 |

| 9. | Общие переменные издержки, тыс. руб. (стр.1*стр.7) | 7728 |

| 10. | Прибыль валовая, тыс. руб. (стр.8-стр.9-стр.2) | 2180,48 |

| 11. | Запас безопасности, тыс. руб. (стр.8-стр.6) | 4665,67 |

| 12. | Запас безопасности, % (стр.11/стр.8) | 32,16 |

| 13. | Вложенный доход, тыс. руб. (стр.8-стр.9) | 6780,48 |

| 14. | Операционный рычаг (стр.13/стр.10) | 3,11 |

Согласно полученным расчетам годовой объем производства камбалы холодного копчения, при котором предприятие не получает прибыли, но и не несет убытков - 113,97 тонн, проектная мощность цеха - 168 тонны (14 тонн/месяц * 12 месяцев). Запас прочности составляет 32,16 %. Таким образом, даже, если производственная мощность будет снижена на 32 %, предприятие будет считаться прибыльным.

Исходя, из определения операционного рычага (показывает во сколько раз изменяется прибыль при увеличении выручки) получаем, что 10-ти процентное увеличение объема продаж приводит в проекте А к увеличению прибыли на 31,1%.

Таблица 4.4

Точка безубыточности и операционный рычаг (проект Б)

| 1. | Переменные издержки на единицу продукции (тонну), тыс. руб. | 47 |

| 2. | Всего постоянные расходы, тыс. руб. | 4800 |

| 3. | Цена единицы продукции, тыс. руб. | 86,36 |

| 4. | Маржинальный доход (стр.3-стр.1) | 39,36 |

| 5. | Точка безубыточности, тонн (стр.2/стр.4) | 121,95 |

| 6. | Точка безубыточности, тыс. руб. (стр.2/(1-стр.1/стр.3)) | 10531,7 |

| Расчет запаса безопасности | ||

| 7. | План продажи, тонн | 168 |

| 8. | Доход, тыс. руб. (стр.3*стр.7) | 14508,5 |

| 9. | Общие переменные издержки, тыс. руб. (стр.1*стр.7) | 7896 |

| 10. | Прибыль валовая, тыс. руб. (стр.8-стр.9-стр.2) | 1812,48 |

| 11. | Запас безопасности, тыс. руб. (стр.8-стр.6) | 3976,77 |

| 12. | Запас безопасности, % (стр.11/стр.8) | 27,41 |

| 13. | Вложенный доход, тыс. руб. (стр.8-стр.9) | 6612,48 |

| 14. | Операционный рычаг (стр.13/стр.10) | 3,65 |

Согласно полученным расчетам годовой объем производства камбалы холодного копчения, при котором предприятие не получает прибыли, но и не несет убытков – 121,95 тонн, проектная мощность цеха - 168 тонны (14 тонн/месяц * 12 месяцев). Запас прочности составляет 27,41 %. Таким образом, даже, если производственная мощность будет снижена на 27 %, предприятие будет считаться прибыльным.

Исходя, из определения операционного рычага получаем, что 10-ти процентное увеличение объема продаж приводит к увеличению прибыли на 36,5%.

На основе результатов расчетов вышеуказанных критериев, считаем, что проект А более выгодный. Точка безубыточности (в натуральном выражении) меньше у проекта А по сравнению с проектом Б на 7,98 тонн. Также у проекта А валовая прибыль составляет 2180,48 тыс. руб., что на 368 тыс. руб. больше, чем у проекта Б. Но из расчетов видно, что при увеличении объема продаж на 10% увеличение прибыли по проекту Б больше, чем у проекта А на 0,54%.

Анализ чувствительности ЧДД

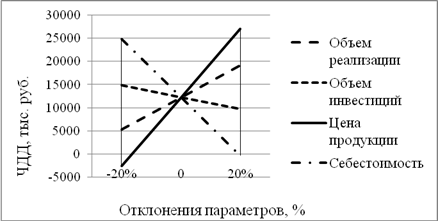

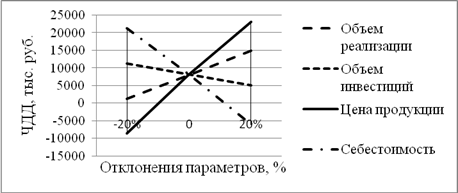

В качестве факторов, отражающих изменения ЧДД проекта рассмотрим, в диапазоне от -20% до +20%: объём инвестиций, объем реализации, цена реализации, изменение себестоимости (расчеты приведены в Приложениях 4-7):

Таблица 4.5

Влияние факторов на величину ЧДД (тыс. руб.)

|

| Проект А | Проект Б | ||||

| -20 | 0 | 20 | -20 | 0 | 20 | |

| Объем реализации | 5337,904 | 12261,81 | 19185,73 | 1308,237 | 8161,895 | 15015,55 |

| Объем инвестиций | 14807,22 | 12261,81 | 9716,419 | 11257,49 | 8161,895 | 5066,294 |

| Цена продукции | -3774,11 | 12261,81 | 27100,84 | -8588,15 | 8161,895 | 23199,54 |

| Себестоимость | 24891,08 | 12261,81 | -866,525 | 21276,52 | 8161,895 | -6057,85 |

После того как выявлены "опасные" факторы, для каждого из них в исходных данных задаются отклонения в большую и меньшую стороны при неизменных остальных и определяются соответствующие значения ЧДД. По этим данным строится график чувствительности (рис. 1, 2).

Как видно на рис. 1, наиболее чувствителен проект А к отклонению цены реализации. Рост цены на 20% приведет к росту ЧДД на 221%, а также снижение цены на 20% приведет к падению ЧДД на 31%. Это делает зависимым проект от влияния изменения цен на продукцию, что соответственно должно быть учтено в плане заключения договоров на поставку готовой продукции потребителям.

Вторым по значимости является фактор изменения себестоимости. Это делает зависимым проект от влияния изменения цен поставщиков. Рост себестоимости на 20% приведет к падению ЧДД на 7%, а снижение себестоимости на 20% приведет к увеличению ЧДД на 203%. Наименее чувствителен проект А к изменению объема реализации и объема инвестиций, колебания величины которых позволяют оставаться ЧДД положительной величиной.

Рис. 4.1 Анализ чувствительности ЧДД проекта А

Наиболее значительными факторами в реализации проекта Б, как видно на рис. 2, являются также себестоимость продукции и ее цена реализации. Но проект Б более чувствительный по сравнению с проектом А к колебаниям рассмотренных факторов.

Рис. 4.2 Анализ чувствительности ЧДД проекта Б

Таким образом, было проанализировано два инвестиционных проекта с расчетом показателей их эффективности:

1. Чистый дисконтированный доход – величина положительная и у проекта А и у проекта Б, за время осуществления проекта Б составляет 8161,895 тыс.руб., что меньше, чем у проекта А на 33%.

2. Индекс доходности проекта А больше 1, составляет 1,96, но это меньше, чем у проекта Б.

3. Срок окупаемости проекта Б составляет 5,76 года, это безусловно меньше срока реализации проекта, но у проекта А этот показатель лучше – 4,05 года.

4. ВНД проекта А – 40,65% значительно превышает заданный уровень доходности 10% и больше, чем у проекта Б на 15%.

Также проанализировано, как изменяется чистый дисконтированный доход, при изменении в диапазоне от -20% до 20%: объёма инвестиций, объема реализации, цены реализации, себестоимости.

Наиболее чувствительны проекты А и Б к отклонению цены реализации. Это делает зависимым проекты от влияния изменения цен на продукцию.

Вторым по значимости является фактор изменения себестоимости. Наименее чувствительны проекты к изменению объема инвестиций и объема реализации, колебания величины которых позволяют оставаться ЧДД положительной величиной.

В заключение можно сделать вывод что оба проекта экономически целесообразны, но проект Б является более чувствительным по сравнению с проектом А к колебаниям рассмотренных факторов.

Заключение

Финансово-экономическая оценка инвестиционных проектов занимает центральное место в процессе обоснования и выбора возможных вариантов вложения средств в операции с реальными активами. При всех прочих благоприятных характеристиках проекта он никогда не будет принят к реализации, если не обеспечит:

- возмещение вложенных средств за счет доходов от реализации товаров или услуг;

- получение прибыли, обеспечивающей рентабельность инвестиций не ниже желательного для фирмы уровня;

- окупаемость инвестиций в пределах срока, приемлемого для фирмы.

Определение реальности достижения именно таких результатов инвестиционных операций и является ключевой задачей оценки финансово-экономических параметров любого проекта вложения средств в реальные активы.

Проведение такой оценки всегда является достаточно сложной задачей, что обусловлено целым рядом факторов:

- во-первых, инвестиционные расходы могут осуществляться либо разово, либо неоднократно на протяжении достаточно длительного периода времени (порой до нескольких лет);

- во-вторых, длителен и процесс получения результатов от реализации инвестиционных проектов;

- в-третьих, осуществление длительных операций приводит к росту неопределенности при оценке всех аспектов инвестиций и риску ошибки.

Именно наличие этих факторов породило необходимость проведения анализа экономической эффективности инвестиционных проектов.

Эффективность инвестиционного проекта – категория, отражающая его соответствие целям и интересам участников проекта. При оценке эффективности ИП рассматривают:

3. Эффективность проекта в целом.

4. Эффективность участия в проекте.

Решение о целесообразности и эффективности осуществления проекта принимается на основе критерия. Критерий – средство для суждения, признак, на основании которого формируются требования инвесторов и показатели оценки экономической эффективности.

Основные критерии оценки инвестиционных проектов можно подразделить на две группы:

1. Критерии, основанные на применении концепции дисконтирования:

- чистая приведенная стоимость (NPV / ЧДД);

- индекс доходности дисконтированных инвестиций (ИДД);

- внутренняя норма доходности (IRR / ВНД);

- дисконтированный период окупаемости (DPP).

2. Критерии, не предполагающие использования концепции дисконтирования, основанные на учетных оценках:

- период окупаемости инвестиций (Ток);

- бухгалтерская рентабельность инвестиций (RОI).

Также одним из важнейших показателей, влияющих на анализ проектов, является инфляция. Она выражается в уменьшении покупательной способности денег.

Различают номинальную норму прибыли, включающую инфляцию и реальную без учета инфляции. Реальная норма используется в расчетах эффективности в постоянных (неизменных) ценах, номинальная – в прогнозных ценах.

Для описания влияния инфляции на эффективность ИП были рассмотрены и описаны следующие показатели:

1. Индекс цены на конкретный товар (продукт) - Ik;

2. Общий (базисный) индекс инфляции (Iоб);

3. Степень неоднородности инфляции;

4. Общий индекс инфляции за шаг m (Im).

Также особое внимание было уделено анализу факторов риска. Напомним: риск - это возможность возникновения таких условий, которые приведут к негативным последствиям для всех или отдельных участников проекта.

Для оценки рисковости ИП в мировой практике чаще всего применяются следующие простейшие методы:

- анализ чувствительности;

- анализ условий достижения безубыточности;

- методы, основанные на аппарате теории вероятностей, в т.ч. имитационные модели и дерево решений.

При управлении инвестиционными рисками используется ряд приемов: в основном они состоят из средств разрешения рисков и приемов снижения степени риска. Средствами разрешения рисков являются избежание их, удержание, передача, снижение степени риска.

Для снижения степени риска применяются различные приемы, из которых наиболее распространенными являются: диверсификация, приобретение дополнительной информации о выборе и результатах, лимитирование, самострахование, страхование.

Также в расчетной части курсовой работы было проанализировано два инвестиционных проекта с расчетом показателей их эффективности:

5. Чистый дисконтированный доход – величина положительная и у проекта А и у проекта Б, за время осуществления проекта Б составляет 8161,895 тыс.руб., что меньше, чем у проекта А на 33%.

6. Индекс доходности проекта А больше 1, составляет 1,96, но это меньше, чем у проекта Б.

7. Срок окупаемости проекта Б составляет 5,76 года, это безусловно меньше срока реализации проекта, но у проекта А этот показатель лучше – 4,05 года.

8. ВНД проекта А – 40,65% значительно превышает заданный уровень доходности 10% и больше, чем у проекта Б на 15%.

Также проанализировано, как изменяется чистый дисконтированный доход, при изменении в диапазоне от -20% до 20%: объёма инвестиций, объема реализации, цены реализации, себестоимости.

Наиболее чувствительны проекты А и Б к отклонению цены реализации. Это делает зависимым проекты от влияния изменения цен на продукцию.

Вторым по значимости является фактор изменения себестоимости. Наименее чувствительны проекты к изменению объема инвестиций и объема реализации, колебания величины которых позволяют оставаться ЧДД положительной величиной.

В заключение можно сделать вывод что оба проекта экономически целесообразны, но проект Б является более чувствительным по сравнению с проектом А к колебаниям рассмотренных факторов.

Библиографический список

1. Федеральный закон от 25.02.99 №39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений».

2. Алексанов Д.С., Кошелев В.М. Экономическая оценка инвестиций. – М.: Колос-Пресс, 2002. – 382 с.

3. Аньшин В.М. Инвестиционный анализ: Учеб.-практ. пособие. – 2-е изд. испр. – М.: Дедо, 2002. – 280 с.

4. Батенин К.В. К вопросу оценки целесообразности создания новых производств // Экономика и производство. - 2006. - № 2. - С. 29-32.

5. Батенин К.В. О необходимости приведения к номинальному виду инвестиционных проектов при оценке их эффективности // Экономика и производство. - 2006. - № 1. - С. 35-37.

6. Батенин К.В. О точности оценки эффективности инвестиционных проектов при использовании показателя «внутренняя норма доходности» // Экономика и управление. - 2009. - № 2. - С. 96-100.

7. Батенин К.В. Об эффективности предприятий с различной формой собственности // ЭКО. - 2006. - № 2. - С. 22-31.

8. Батенин К.В. Оценка эффективности инвестиционных проектов с использованием показателя внутренней нормы доходности // Экономика и управление. - 2008. - № 1. - С. 157-160.

9. Батенин К.В. Сравнительная оценка инновационно-инвестиционных проектов // Экономика и управление. - 2006. - № 5. - С. 77-79.

10. Бирман, Г. Капиталовложения. Экономический анализ инвестиционных проектов // Г. Бирман, С. Шмидт / Пер. с англ. – М.: Банки и биржи, ЮНИТИ, 2003.

11. Виленский П.Л, Лившиц В.Н., Смоляк С.А. Оценка эффективности инвестиционных проектов. Теория и практика. - 2-е изд., перераб. и доп. - М.: Дело, 2002. - 888 с.

12. Гранатуров В. М. Экономический риск: сущность, методы измерения, пути снижения: Учеб. пос. – 2-е изд. - М.: Дело и Сервис, 2002. - 160 с.

13. Григоренко В.Г. Анализ и виды инвестиций // Инвестиции и управление. – 2007. - №4. – С. 28-30.

14. Деева А.И. Инвестиции: Учеб. пособие. – М.: 2004. – 320 с.

15. Ендовицкий Д.А. Инвестиционный анализ в реальном секторе экономике. – М.: Финансы и статистика, 2003. – 352 с.

16. Иванов А.П. Страхование рисков как инструмент управления предпринимательской деятельностью / А.П. Иванов, Ю.Н. Быкова // Финансы. – 2007. - №9. – С.47-52.

17. Инвестиции: Учебник / В.В. Ковалев, В.В. Иванов, В.А. Лялин; Под ред. В.В. Ковалева. – М.: ЮНИТИ, 2003. – 440 с.

18. Исабекова О. Экономическая сущность инвестиций // Инвестиции в России. – 2007. - №7. – С.45-48.

19. Крылов Э.И., Журавкова И.В., Власова В.М. Анализ эффективности инвестиционной и инновационной деятельности предприятия: Учеб. пособие. - 2-е изд., перераб. и доп. - М.: Финансы и статистика, 2003. – 608 с.

20. Кудрявцев О. Система снижения рисков: Несколько советов банкам // Финансовый бизнес. - 2005. - №11.

21. Липсиц И.В., Коссов В.В. Экономический анализ реальных инвестиций: Учеб. пособие. – 3-е изд., перераб. и доп. – М.: Магистр, 2007. – 383 с.

22. Мелкумов Я.С. Инвестиции: Учеб. пособие. – М.: ИНФРА-М, 2003. – 254 с.

23. Методические рекомендации по оценке эффективности инвестиционных проектов (вторая редакция): Минэкономики РФ, Минфин РФ, Госкомитет по строительству, архитектуре и жилищной политике. – М.: ОАО «НПО «Изд-во «Экономика», 2000. – 421 с.

24. Москвин В. Коррекция представлений о сущности риска // Инвестиции в России. – 2007. - №7. – С. 20-23.

25. Москвин В. Управление рисками при реализации инвестиционных проектов // Финансы и статистика. – 2004. – С. 51.

26. Несветаева Ю.А. Экономическая оценка инвестиций: Учеб. пособие. – М.: МГИУ, 2004.

27. Панкратов Е.П. Экономическая оценка инвестиций // Финансы. – 2008. - №3. – С. 73-75.

28. Решецкий В.И. Экономический анализ и расчет инвестиционных проектов: Учеб. пособие. – Калининград: ФГУИПП «Янтарный сказ», 2001. – 477 с.

29. Самочкин В.Н. Учет риска при принятии управленческих решений на этапе формирования бюджета / В.Н. Самочкин, О.А. Тимофеева, А.А. Калюкин, Р.А. Захаров // Менеджмент в России и за рубежом. – 2000. - №3.

30. Сергеев И.В., Веретенникова И.И., Яновский В.В. Организация и финансирование инвестиций: Учеб. пособие. – 2-е изд., перераб. и доп. – М.: Финансы и статистика, 2003. – 400 с.

31. Трегуб И.В. Финансирование инвестиционных проектов: классификация и оценка риска // Финансы. – 2008. - №9. – С. 71-73.

32. Федотов Д.К. Комплексный подход к управлению рисками // Финансовый бизнес. – 2007. - № 5. – С.70-75.

33. Царев В.В. Оценка экономической эффективности инвестиций. – СПб.: Питер, 2004. – 464 с.

Приложение 1

Таблица 1

Прогноз прибыли от реализации проекта А, (тыс. руб.)

| Показатели | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1. Объем производства, тыс. тонн | 163,1 | 168 | 168 | 168 | 168 | 168 | 168 | 168 | 168 | 168 |

| 2. Цена реализации без НДС, тыс. руб. | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 |

| 3. Выручка от реализации без НДС | 14085 | 14508 | 14508 | 14508 | 14508 | 14508 | 14508 | 14508 | 14508 | 14508 |

| 4. Сумма текущих затрат (полная себестоимость), всего, в т.ч.: | 12103 | 12328 | 12328 | 12328 | 12328 | 12328 | 12328 | 12328 | 12328 | 12328 |

| постоянные расходы | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 |

| переменные расходы | 7502,6 | 7728 | 7728 | 7728 | 7728 | 7728 | 7728 | 7728 | 7728 | 7728 |

| 5. Налогооблагаемая прибыль (гр.3 - гр. 4) | 1982,7 | 2180,5 | 2180,5 | 2180,5 | 2180,5 | 2180,5 | 2180,5 | 2180,5 | 2180,5 | 2180,5 |

| 6.Налог на прибыль (24%) | 475,85 | 523,32 | 523,32 | 523,32 | 523,32 | 523,32 | 523,32 | 523,32 | 523,32 | 523,32 |

| 7. Чистая прибыль (гр.5 - гр.6) | 1506,9 | 1657,2 | 1657,2 | 1657,2 | 1657,2 | 1657,2 | 1657,2 | 1657,2 | 1657,2 | 1657,2 |

Таблица 2

Прогноз прибыли от реализации проекта Б, (тыс. руб.)

| Показатели | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1. Объем производства, тыс. тонн | 161,7 | 168 | 168 | 168 | 168 | 168 | 176,4 | 176,4 | 176,4 | 176,4 |

| 2. Цена реализации без НДС, тыс. руб. | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 |

| 3. Выручка от реализации без НДС | 13964 | 14508 | 14508 | 14508 | 14508 | 14508 | 15234 | 15234 | 15234 | 15234 |

| 4. Сумма текущих затрат (полная себестоимость), всего, в т.ч.: | 12400 | 12696 | 12696 | 12696 | 12696 | 12696 | 13091 | 13091 | 13091 | 13091 |

| постоянные расходы | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 |

| переменные расходы | 7599,9 | 7896 | 7896 | 7896 | 7896 | 7896 | 8290,8 | 8290,8 | 8290,8 | 8290,8 |

| 5. Налогооблагаемая прибыль (гр.3 - гр. 4) | 1564,5 | 1812,5 | 1812,5 | 1812,5 | 1812,5 | 1812,5 | 2143,1 | 2143,1 | 2143,1 | 2143,1 |

| 6.Налог на прибыль (24%) | 375,48 | 435 | 435 | 435 | 435 | 435 | 514,34 | 514,34 | 514,34 | 514,34 |

| 7. Чистая прибыль (гр.5 - гр.6) | 1189 | 1377,5 | 1377,5 | 1377,5 | 1377,5 | 1377,5 | 1628,8 | 1628,8 | 1628,8 | 1628,8 |

Приложение 2

Таблица 3

Чистый дисконтированный доход от реализации инвестиционного проекта А (тыс. руб.)

| Показатели | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1.Чистая прибыль | 1506,9 | 1657,2 | 1657 | 1657,2 | 1657,2 | 1657,2 | 1657,2 | 1657,2 | 1657,2 | 1657,2 |

| 2. Амортизационные отчисления | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 |

| 3. Капиталовложения | 10000 | 3000 |

|

|

|

|

|

|

|

|

| 4. Ликвидационная стоимость |

|

|

|

|

|

|

|

|

| 1000 |

| 5. Чистый денежный доход (гр.1+гр.2-гр.3+гр.4) | -6493 | 657,16 | 3657 | 3657,2 | 3657,2 | 3657,2 | 3657,2 | 3657,2 | 3657,2 | 4657,2 |

| 6.Коэффициент дисконтирования | 1 | 0,909 | 0,826 | 0,751 | 0,683 | 0,621 | 0,564 | 0,513 | 0,467 | 0,424 |

| 7. Чистый дисконтированный доход (гр.5*гр.6) | -6493 | 597,36 | 3021 | 2746,5 | 2497,8 | 2271,1 | 2062,6 | 1876,1 | 1707,9 | 1974,6 |

| 8.Чистый дисконтированный доход с нарастающим итогом | -6493 | -5896 | -2875 | -128,4 | 2369,4 | 4640,5 | 6703,2 | 8579,3 | 10287 | 12262 |

| 9.Дисконтированные денежные поступления (гр.1+гр.2+гр.4)*гр.6 | 3506,9 | 3324,4 | 3021 | 2746,5 | 2497,8 | 2271,1 | 2062,6 | 1876,1 | 1707,9 | 1974,6 |

Таблица 4

Чистый дисконтированный доход от реализации инвестиционного проекта Б (тыс. руб.)

| Показатели | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1.Чистая прибыль | 1189 | 1377,5 | 1377 | 1377,5 | 1377,5 | 1377,5 | 1628,8 | 1628,8 | 1628,8 | 1628,8 |

| 2. Амортизационные отчисления | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 |

| 3. Капиталовложения | 13000 |

| 3000 |

|

|

|

|

|

|

|

| 4. Ликвидационная стоимость |

|

|

|

|

|

|

|

|

| 1200 |

| 5. Чистый денежный доход (гр.1+гр.2-гр.3+гр.4) | -9811 | 3377,5 | 377,5 | 3377,5 | 3377,5 | 3377,5 | 3628,8 | 3628,8 | 3628,8 | 4828,8 |

| 6.Коэффициент дисконтирования | 1 | 0,909 | 0,826 | 0,751 | 0,683 | 0,621 | 0,564 | 0,513 | 0,467 | 0,424 |

| 7. Чистый дисконтированный доход (гр.5*гр.6) | -9811 | 3070,1 | 311,8 | 2536,5 | 2306,8 | 2097,4 | 2046,6 | 1861,6 | 1694,6 | 2047,4 |

| 8.Чистый дисконтированный доход с нарастающим итогом | -9811 | -6741 | -6429 | -3893 | -1586 | 511,7 | 2558,3 | 4419,9 | 6114,5 | 8161,9 |

| 9.Дисконтированные денежные поступления (гр.1+гр.2+гр.4)*гр.6 | 3189 | 3070,1 | 2790 | 2536,5 | 2306,8 | 2097,4 | 2046,6 | 1861,6 | 1694,6 | 2047,4 |

Приложение 3

Таблица 5

Исходные данные для расчета нормы доходности проекта А

| Показатели | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Чистый денежный доход | -6493 | 657,16 | 3657,2 | 3657,2 | 3657,2 | 3657,2 | 3657,2 | 3657,2 | 3657,2 | 4657,2 |

| 1. Коэффициент дисконтирования, r=40 | 1 | 0,7143 | 0,5102 | 0,3644 | 0,2603 | 0,1859 | 0,1328 | 0,0949 | 0,0678 | 0,0484 |

| 2.Чистый дисконтированный доход | -6493 | 469,4 | 1865,9 | 1332,8 | 951,99 | 679,99 | 485,71 | 346,93 | 247,81 | 225,41 |

| 3.Чистый дисконтированный доход с нарастающим итогом | -6493 | -6024 | -4158 | -2825 | -1873 | -1193 | -707,4 | -360,4 | -112,6 | 112,79 |

| 4. Коэффициент дисконтирования, r=41 | 1 | 0,7092 | 0,503 | 0,3567 | 0,253 | 0,1794 | 0,1273 | 0,0903 | 0,064 | 0,0454 |

| 5. Чистый дисконтированный доход | -6493 | 466,07 | 1839,5 | 1304,6 | 925,27 | 656,22 | 465,4 | 330,07 | 234,09 | 211,42 |

| 6.Чистый дисконтированный доход с нарастающим итогом | -6493 | -6027 | -4188 | -2883 | -1958 | -1301 | -836 | -506 | -271,9 | -60,43 |

Таблица 6

Исходные данные для расчета нормы доходности проекта Б

| Показатели | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Чистый денежный доход | -9811 | 3377,5 | 377,49 | 3377,5 | 3377,5 | 3377,5 | 3628,8 | 3628,8 | 3628,8 | 4828,8 |

| 1. Коэффициент дисконтирования, r=26 | 1 | 0,7937 | 0,6299 | 0,4999 | 0,3968 | 0,3149 | 0,2499 | 0,1983 | 0,1574 | 0,1249 |

| 2.Чистый дисконтированный доход | -9811 | 2680,5 | 237,77 | 1688,4 | 1340 | 1063,5 | 906,85 | 719,72 | 571,21 | 603,25 |

| 3.Чистый дисконтированный доход с нарастающим итогом | -9811 | -7130 | -6893 | -5204 | -3864 | -2801 | -1894 | -1174 | -602,9 | 0,3292 |

| 4. Коэффициент дисконтирования, r=27 | 1 | 0,7874 | 0,62 | 0,4882 | 0,3844 | 0,3027 | 0,2383 | 0,1877 | 0,1478 | 0,1164 |

| 5. Чистый дисконтированный доход | -9811 | 2659,4 | 234,04 | 1648,9 | 1298,3 | 1022,3 | 864,84 | 680,98 | 536,2 | 561,83 |

| 6.Чистый дисконтированный доход с нарастающим итогом | -9811 | -7152 | -6917 | -5269 | -3970 | -2948 | -2083 | -1402 | -866 | -304,2 |

Приложение 4

Таблица 7

Влияние изменения объема реализации на ЧДД в проекте А (уменьшение на 20%)

| Показатели | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1. Объем производства, тыс. тонн | 130,84 | 134,4 | 134,4 | 134,4 | 134,4 | 134,4 | 134,4 | 134,4 | 134,4 | 134,4 |

| 2. Цена реализации без НДС, тыс. руб. | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 |

| 3. Выручка от реализации без НДС | 11299 | 11607 | 11607 | 11607 | 11607 | 11607 | 11607 | 11607 | 11607 | 11607 |

| 4. Сумма текущих затрат (полная себестоимость), всего, в т.ч.: | 10619 | 10782 | 10782 | 10782 | 10782 | 10782 | 10782 | 10782 | 10782 | 10782 |

| постоянные расходы | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 |

| переменные расходы | 6018,6 | 6182,4 | 6182,4 | 6182,4 | 6182,4 | 6182,4 | 6182,4 | 6182,4 | 6182,4 | 6182,4 |

| 5. Налогооблагаемая прибыль (гр.3 - гр. 4) | 680,7 | 824,38 | 824,38 | 824,38 | 824,38 | 824,38 | 824,38 | 824,38 | 824,38 | 824,38 |

| 6.Налог на прибыль (24%) | 163,37 | 197,85 | 197,85 | 197,85 | 197,85 | 197,85 | 197,85 | 197,85 | 197,85 | 197,85 |

| 7. Чистая прибыль (гр.5 - гр.6) | 517,33 | 626,53 | 626,53 | 626,53 | 626,53 | 626,53 | 626,53 | 626,53 | 626,53 | 626,53 |

| 8. Амортизационные отчисления | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 |

| 9. Капиталовложения | 10000 | 3000 |

|

|

|

|

|

|

|

|

| 10. Ликвидационная стоимость |

|

|

|

|

|

|

|

|

| 1000 |

| 11. Чистый денежный доход (гр.7+гр.8-гр.9+гр.10) | -7483 | -373,5 | 2626,5 | 2626,5 | 2626,5 | 2626,5 | 2626,5 | 2626,5 | 2626,5 | 3626,5 |

| 12. Коэффициент дисконтирования | 1 | 0,909 | 0,826 | 0,751 | 0,683 | 0,621 | 0,564 | 0,513 | 0,467 | 0,424 |

| 13. Чистый дисконтированный доход (гр.11*гр.12) | -7483 | -339,5 | 2169,5 | 1972,5 | 1793,9 | 1631,1 | 1481,4 | 1347,4 | 1226,6 | 1537,6 |

| 14.Чистый дисконтированный доход с нарастающим итогом | -7483 | -7822 | -5653 | -3680 | -1886 | -255,1 | 1226,3 | 2573,7 | 3800,3 | 5337,9 |

Таблица 8

Влияние изменения объема реализации на ЧДД в проекте Б (уменьшение на 20%)

| Показатели | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1. Объем производства, тыс. тонн | 129,36 | 134,4 | 134,4 | 134,4 | 134,4 | 134,4 | 141,12 | 141,12 | 141,12 | 141,12 |

| 2. Цена реализации без НДС, тыс. руб. | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 |

| 3. Выручка от реализации без НДС | 11172 | 11607 | 11607 | 11607 | 11607 | 11607 | 12187 | 12187 | 12187 | 12187 |

| 4. Сумма текущих затрат (полная себестоимость), всего, в т.ч.: | 10880 | 11117 | 11117 | 11117 | 11117 | 11117 | 11433 | 11433 | 11433 | 11433 |

| постоянные расходы | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 |

| переменные расходы | 6079,9 | 6316,8 | 6316,8 | 6316,8 | 6316,8 | 6316,8 | 6632,6 | 6632,6 | 6632,6 | 6632,6 |

| 5. Налогооблагаемая прибыль (гр.3 - гр. 4) | 291,61 | 489,98 | 489,98 | 489,98 | 489,98 | 489,98 | 754,48 | 754,48 | 754,48 | 754,48 |

| 6.Налог на прибыль (24%) | 69,986 | 117,6 | 117,6 | 117,6 | 117,6 | 117,6 | 181,08 | 181,08 | 181,08 | 181,08 |

| 7. Чистая прибыль (гр.5 - гр.6) | 221,62 | 372,39 | 372,39 | 372,39 | 372,39 | 372,39 | 573,41 | 573,41 | 573,41 | 573,41 |

| 8. Амортизационные отчисления | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 |

| 9. Капиталовложения | 13000 |

| 3000 |

|

|

|

|

|

|

|

| 10. Ликвидационная стоимость |

|

|

|

|

|

|

|

|

| 1200 |

| 11. Чистый денежный доход (гр.1+гр.2-гр.3+гр.4) | -10778 | 2372,4 | -627,6 | 2372,4 | 2372,4 | 2372,4 | 2573,4 | 2573,4 | 2573,4 | 3773,4 |

| 12. Коэффициент дисконтирования | 1 | 0,909 | 0,826 | 0,751 | 0,683 | 0,621 | 0,564 | 0,513 | 0,467 | 0,424 |

| 13. Чистый дисконтированный доход (гр.5*гр.6) | -10778 | 2156,5 | -518,4 | 1781,7 | 1620,3 | 1473,3 | 1451,4 | 1320,2 | 1201,8 | 1599,9 |

| 14.Чистый дисконтированный доход с нарастающим итогом | -10778 | -8622 | -9140 | -7359 | -5738 | -4265 | -2814 | -1493 | -291,7 | 1308,2 |

Таблица 9

Влияние изменения объема реализации на ЧДД в проекте А (увеличение на 20%)

| Показатели | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1. Объем производства, тыс. тонн | 195,36 | 201,6 | 201,6 | 201,6 | 201,6 | 201,6 | 201,6 | 201,6 | 201,6 | 201,6 |

| 2. Цена реализации без НДС, тыс. руб. | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 |

| 3. Выручка от реализации без НДС | 16871 | 17410 | 17410 | 17410 | 17410 | 17410 | 17410 | 17410 | 17410 | 17410 |

| 4. Сумма текущих затрат (полная себестоимость), всего, в т.ч.: | 13587 | 13874 | 13874 | 13874 | 13874 | 13874 | 13874 | 13874 | 13874 | 13874 |

| постоянные расходы | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 |

| переменные расходы | 8986,6 | 9273,6 | 9273,6 | 9273,6 | 9273,6 | 9273,6 | 9273,6 | 9273,6 | 9273,6 | 9273,6 |

| 5. Налогооблагаемая прибыль (гр.3 - гр. 4) | 3284,7 | 3536,6 | 3536,6 | 3536,6 | 3536,6 | 3536,6 | 3536,6 | 3536,6 | 3536,6 | 3536,6 |

| 6.Налог на прибыль (24%) | 788,34 | 848,78 | 848,78 | 848,78 | 848,78 | 848,78 | 848,78 | 848,78 | 848,78 | 848,78 |

| 7. Чистая прибыль (гр.5 - гр.6) | 2496,4 | 2687,8 | 2687,8 | 2687,8 | 2687,8 | 2687,8 | 2687,8 | 2687,8 | 2687,8 | 2687,8 |

| 8. Амортизационные отчисления | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 |

| 9. Капиталовложения | 10000 | 3000 |

|

|

|

|

|

|

|

|

| 10. Ликвидационная стоимость |

|

|

|

|

|

|

|

|

| 1000 |

| 11. Чистый денежный доход (гр.7+гр.8-гр.9+гр.10) | -5504 | 1687,8 | 4687,8 | 4687,8 | 4687,8 | 4687,8 | 4687,8 | 4687,8 | 4687,8 | 5687,8 |

| 12. Коэффициент дисконтирования | 1 | 0,909 | 0,826 | 0,751 | 0,683 | 0,621 | 0,564 | 0,513 | 0,467 | 0,424 |

| 13. Чистый дисконтированный доход (гр.11*гр.12) | -5504 | 1534,2 | 3872,1 | 3520,5 | 3201,8 | 2911,1 | 2643,9 | 2404,8 | 2189,2 | 2411,6 |

| 14.Чистый дисконтированный доход с нарастающим итогом | -5504 | -3969 | -97,28 | 3423,3 | 6625 | 9536,1 | 12180 | 14585 | 16774 | 19185,73 |

Таблица 10

Влияние изменения объема реализации на ЧДД в проекте Б (увеличение на 20%)

| Показатели | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1. Объем производства, тыс. тонн | 194,04 | 201,6 | 201,6 | 201,6 | 201,6 | 201,6 | 211,68 | 211,68 | 211,68 | 211,68 |

| 2. Цена реализации без НДС, тыс. руб. | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 |

| 3. Выручка от реализации без НДС | 16757 | 17410 | 17410 | 17410 | 17410 | 17410 | 18281 | 18281 | 18281 | 18281 |

| 4. Сумма текущих затрат (полная себестоимость), всего, в т.ч.: | 13920 | 14275 | 14275 | 14275 | 14275 | 14275 | 14749 | 14749 | 14749 | 14749 |

| постоянные расходы | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 |

| переменные расходы | 9119,9 | 9475,2 | 9475,2 | 9475,2 | 9475,2 | 9475,2 | 9949 | 9949 | 9949 | 9949 |

| 5. Налогооблагаемая прибыль (гр.3 - гр. 4) | 2837,4 | 3135 | 3135 | 3135 | 3135 | 3135 | 3531,7 | 3531,7 | 3531,7 | 3531,7 |

| 6.Налог на прибыль (24%) | 680,98 | 752,39 | 752,39 | 752,39 | 752,39 | 752,39 | 847,61 | 847,61 | 847,61 | 847,61 |

| 7.Чистая прибыль | 2156,4 | 2382,6 | 2382,6 | 2382,6 | 2382,6 | 2382,6 | 2684,1 | 2684,1 | 2684,1 | 2684,1 |

| 8. Амортизационные отчисления | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 |

| 9. Капиталовложения | 13000 |

| 3000 |

|

|

|

|

|

|

|

| 10. Ликвидационная стоимость |

|

|

|

|

|

|

|

|

| 1200 |

| 11. Чистый денежный доход (гр.1+гр.2-гр.3+гр.4) | -8844 | 4382,6 | 1382,6 | 4382,6 | 4382,6 | 4382,6 | 4684,1 | 4684,1 | 4684,1 | 5884,1 |

| 12. Коэффициент дисконтирования | 1 | 0,909 | 0,826 | 0,751 | 0,683 | 0,621 | 0,564 | 0,513 | 0,467 | 0,424 |

| 13. Чистый дисконтированный доход (гр.5*гр.6) | -8844 | 3983,8 | 1142 | 3291,3 | 2993,3 | 2721,6 | 2641,8 | 2402,9 | 2187,5 | 2494,9 |

| 14. Чистый дисконтированный доход с нарастающим итогом | -8844 | -4860 | -3718 | -426,5 | 2566,8 | 5288,4 | 7930,3 | 10333 | 12521 | 15015,5 |

Приложение 5

Таблица 11

Влияние изменения объема инвестиций на ЧДД в проекте А (уменьшение на 20%)

| Показатели | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1.Чистая прибыль | 1506,9 | 1657,2 | 1657,2 | 1657,2 | 1657,2 | 1657,2 | 1657,2 | 1657,2 | 1657,2 | 1657,165 |

| 2. Амортизационные отчисления | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 |

| 3. Капиталовложения | 8000 | 2400 |

|

|

|

|

|

|

|

|

| 4. Ликвидационная стоимость |

|

|

|

|

|

|

|

|

| 1000 |

| 5. Чистый денежный доход (гр.1+гр.2-гр.3+гр.4) | -4493 | 1257,2 | 3657,2 | 3657,2 | 3657,2 | 3657,2 | 3657,2 | 3657,2 | 3657,2 | 4657,165 |

| 6. Коэффициент дисконтирования | 1 | 0,909 | 0,826 | 0,751 | 0,683 | 0,621 | 0,564 | 0,513 | 0,467 | 0,424 |

| 7. Чистый дисконтированный доход (гр.5*гр.6) | -4493 | 1142,8 | 3020,8 | 2746,5 | 2497,8 | 2271,1 | 2062,6 | 1876,1 | 1707,9 | 1974,638 |

| 8.Чистый дисконтированный доход с нарастающим итогом | -4493 | -3350 | -329,6 | 2417 | 4914,8 | 7185,9 | 9248,6 | 11125 | 12833 | 14807,22 |

Таблица 12

Влияние изменения объема инвестиций на ЧДД в проекте Б (уменьшение на 20%)

| Показатели | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1.Чистая прибыль | 1189 | 1377,5 | 1377,5 | 1377,5 | 1377,5 | 1377,5 | 1628,8 | 1628,8 | 1628,8 | 1628,759 |

| 2. Амортизационные отчисления | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 |

| 3. Капиталовложения | 10400 |

| 2400 |

|

|

|

|

|

|

|

| 4. Ликвидационная стоимость |

|

|

|

|

|

|

|

|

| 1200 |

| 5. Чистый денежный доход (гр.1+гр.2-гр.3+гр.4) | -7211 | 3377,5 | 977,48 | 3377,5 | 3377,5 | 3377,5 | 3628,8 | 3628,8 | 3628,8 | 4828,759 |

| 6. Коэффициент дисконтирования | 1 | 0,909 | 0,826 | 0,751 | 0,683 | 0,621 | 0,564 | 0,513 | 0,467 | 0,424 |

| 7. Чистый дисконтированный доход (гр.5*гр.6) | -7211 | 3070,1 | 807,4 | 2536,5 | 2306,8 | 2097,4 | 2046,6 | 1861,6 | 1694,6 | 2047,394 |

| 8.Чистый дисконтированный доход с нарастающим итогом | -7211 | -4141 | -3333 | -796,9 | 1509,9 | 3607,3 | 5653,9 | 7515,5 | 9210,1 | 11257,49 |

Таблица 13

Влияние изменения объема инвестиций на ЧДД в проекте А (увеличение на 20%)

| Показатели | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1.Чистая прибыль | 1506,9 | 1657,2 | 1657,2 | 1657,2 | 1657,2 | 1657,2 | 1657,2 | 1657,2 | 1657,2 | 1657,16 |

| 2. Амортизационные отчисления | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 |

| 3. Капиталовложения | 12000 | 3600 |

|

|

|

|

|

|

|

|

| 4. Ликвидационная стоимость |

|

|

|

|

|

|

|

|

| 1000 |

| 5. Чистый денежный доход (гр.1+гр.2-гр.3+гр.4) | -8493 | 57,165 | 3657,2 | 3657,2 | 3657,2 | 3657,2 | 3657,2 | 3657,2 | 3657,2 | 4657,16 |

| 6. Коэффициент дисконтирования | 1 | 0,909 | 0,826 | 0,751 | 0,683 | 0,621 | 0,564 | 0,513 | 0,467 | 0,424 |

| 7. Чистый дисконтированный доход (гр.5*гр.6) | -8493 | 51,963 | 3020,8 | 2746,5 | 2497,8 | 2271,1 | 2062,6 | 1876,1 | 1707,9 | 1974,64 |

| 8.Чистый дисконтированный доход с нарастающим итогом | -8493 | -8441 | -5420 | -2674 | -176 | 2095,1 | 4157,8 | 6033,9 | 7741,8 | 9716,42 |

Таблица 14

Влияние изменения объема инвестиций на ЧДД в проекте Б (увеличение на 20%)

| Показатели | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1.Чистая прибыль | 1189 | 1377,5 | 1377,5 | 1377,5 | 1377,5 | 1377,5 | 1628,8 | 1628,8 | 1628,8 | 1628,76 |

| 2. Амортизационные отчисления | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 |

| 3. Капиталовложения | 15600 |

| 3600 |

|

|

|

|

|

|

|

| 4. Ликвидационная стоимость |

|

|

|

|

|

|

|

|

| 1200 |

| 5. Чистый денежный доход | -12411 | 3377,5 | -222,5 | 3377,5 | 3377,5 | 3377,5 | 3628,8 | 3628,8 | 3628,8 | 4828,76 |

| 6.Коэффициент дисконтирования | 1 | 0,909 | 0,826 | 0,751 | 0,683 | 0,621 | 0,564 | 0,513 | 0,467 | 0,424 |

| 7. Чистый дисконтированный доход (гр.5*гр.6) | -12411 | 3070,1 | -183,8 | 2536,5 | 2306,8 | 2097,4 | 2046,6 | 1861,6 | 1694,6 | 2047,39 |

| 8.Чистый дисконтированный доход с нарастающим итогом | -12411 | -9341 | -9525 | -6988 | -4681 | -2584 | -537,3 | 1324,3 | 3018,9 | 5066,29 |

Приложение 6

Таблица 15

Влияние изменения цены продукции на ЧДД в проекте А (уменьшение на 20%)

| Показатели | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1. Объем производства, тыс. тонн | 163,1 | 168 | 168 | 168 | 168 | 168 | 168 | 168 | 168 | 168 |

| 2. Цена реализации без НДС, тыс. руб. | 69,088 | 69,088 | 69,088 | 69,088 | 69,088 | 69,088 | 69,088 | 69,088 | 69,088 | 69,088 |

| 3. Выручка от реализации без НДС | 11268 | 11607 | 11607 | 11607 | 11607 | 11607 | 11607 | 11607 | 11607 | 11607 |

| 4. Сумма текущих затрат (полная себестоимость), всего, в т.ч.: | 12103 | 12328 | 12328 | 12328 | 12328 | 12328 | 12328 | 12328 | 12328 | 12328 |

| постоянные расходы | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 |

| переменные расходы | 7502,6 | 7728 | 7728 | 7728 | 7728 | 7728 | 7728 | 7728 | 7728 | 7728 |

| 5. Налогооблагаемая прибыль (гр.3 - гр. 4) | -834,3 | -721,2 | -721,2 | -721,2 | -721,2 | -721,2 | -721,2 | -721,2 | -721,22 | -721,2 |

| 6. Налог на прибыль (24%) | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 7. Чистая прибыль (гр.5 - гр.6) | -834,3 | -721,2 | -721,2 | -721,2 | -721,2 | -721,2 | -721,2 | -721,2 | -721,22 | -721,2 |

| 8. Амортизационные отчисления | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 |

| 9. Капиталовложения | 10000 | 3000 |

|

|

|

|

|

|

|

|

| 10. Ликвидационная стоимость |

|

|

|

|

|

|

|

|

| 1000 |

| 11. Чистый денежный доход | -8834 | -1721 | 1278,8 | 1278,8 | 1278,8 | 1278,8 | 1278,8 | 1278,8 | 1278,78 | 2278,7 |

| 12.Коэффициент дисконтирования | 1 | 0,909 | 0,826 | 0,751 | 0,683 | 0,621 | 0,564 | 0,513 | 0,467 | 0,424 |

| 13. Чистый дисконтированный доход (гр.11*гр.12) | -8834 | -1565 | 1056,3 | 960,37 | 873,41 | 794,12 | 721,23 | 656,02 | 597,192 | 966,2 |

| 14. Чистый дисконтированный доход с нарастающим итогом | -8834 | -10399 | -9343 | -8382 | -7509 | -6715 | -5994 | -5338 | -4740,3 | -3774 |

Таблица 16

Влияние изменения цены продукции на ЧДД в проекте Б (уменьшение на 20%)

| Показатели | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1. Объем производства, тыс. тонн | 161,7 | 168 | 168 | 168 | 168 | 168 | 176,4 | 176,4 | 176,4 | 176,4 |

| 2. Цена реализации без НДС, тыс. руб. | 69,088 | 69,088 | 69,088 | 69,088 | 69,088 | 69,088 | 69,088 | 69,088 | 69,088 | 69,088 |

| 3. Выручка от реализации без НДС | 11172 | 11607 | 11607 | 11607 | 11607 | 11607 | 12187 | 12187 | 12187,1 | 12187,1 |

| 4. Сумма текущих затрат (полная себестоимость), всего, в т.ч.: | 12400 | 12696 | 12696 | 12696 | 12696 | 12696 | 13091 | 13091 | 13090,8 | 13090,8 |

| постоянные расходы | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 |

| переменные расходы | 7599,9 | 7896 | 7896 | 7896 | 7896 | 7896 | 8290,8 | 8290,8 | 8290,8 | 8290,8 |

| 5. Налогооблагаемая прибыль (гр.3 - гр. 4) | -1228 | -1089 | -1089 | -1089 | -1089 | -1089 | -903,7 | -903,7 | -903,68 | -903,68 |

| 6. Налог на прибыль (24%) | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 7. Чистая прибыль (гр.5 - гр.6) | -1228 | -1089 | -1089 | -1089 | -1089 | -1089 | -903,7 | -903,7 | -903,68 | -903,68 |

| 8. Амортизационные отчисления | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 |

| 9. Капиталовложения | 13000 |

| 3000 |

|

|

|

|

|

|

|

| 10. Ликвидационная стоимость |

|

|

|

|

|

|

|

|

| 1200 |

| 11. Чистый денежный доход | -12228 | 910,78 | -2089 | 910,78 | 910,78 | 910,78 | 1096,3 | 1096,3 | 1096,32 | 2296,32 |

| 12. Коэффициент дисконтирования | 1 | 0,909 | 0,826 | 0,751 | 0,683 | 0,621 | 0,564 | 0,513 | 0,467 | 0,424 |

| 13. Чистый дисконтированный доход (гр.11*гр.12) | -12228 | 827,9 | -1726 | 684 | 622,06 | 565,59 | 618,33 | 562,41 | 511,983 | 973,641 |

| 14.Чистый дисконтированный доход с нарастающим итогом | -12228 | -11400 | -13126 | -12442 | -11820 | -11255 | -10636 | -10074 | -9561,8 | -8588,2 |

Таблица 17

Влияние изменения цены продукции на ЧДД в проекте А (увеличение на 20%)

| Показатели | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1. Объем производства, тыс. тонн | 163,1 | 168 | 168 | 168 | 168 | 168 | 168 | 168 | 168 | 168 |

| 2. Цена реализации без НДС, тыс. руб. | 103,63 | 103,63 | 103,63 | 103,63 | 103,63 | 103,63 | 103,63 | 103,63 | 103,63 | 103,63 |

| 3. Выручка от реализации без НДС | 16902 | 17410 | 17410 | 17410 | 17410 | 17410 | 17410 | 17410 | 17410 | 17410 |

| 4. Сумма текущих затрат (полная себестоимость), всего, в т.ч.: | 12103 | 12328 | 12328 | 12328 | 12328 | 12328 | 12328 | 12328 | 12328 | 12328 |

| постоянные расходы | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 |

| переменные расходы | 7502,6 | 7728 | 7728 | 7728 | 7728 | 7728 | 7728 | 7728 | 7728 | 7728 |

| 5. Налогооблагаемая прибыль (гр.3 - гр. 4) | 4799,8 | 5082,2 | 5082,2 | 5082,2 | 5082,2 | 5082,2 | 5082,2 | 5082,2 | 5082,2 | 5082,2 |

| 6.Налог на прибыль (24%) | 1151,9 | 1219,7 | 1219,7 | 1219,7 | 1219,7 | 1219,7 | 1219,7 | 1219,7 | 1219,7 | 1219,7 |

| 7. Чистая прибыль (гр.5 - гр.6) | 3647,8 | 3862,5 | 3862,5 | 3862,5 | 3862,5 | 3862,5 | 3862,5 | 3862,5 | 3862,5 | 3862,5 |

| 8. Амортизационные отчисления | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 |

| 9. Капиталовложения | 10000 | 3000 |

|

|

|

|

|

|

|

|

| 10. Ликвидационная стоимость |

|

|

|

|

|

|

|

|

| 1000 |

| 11. Чистый денежный доход (гр.7+гр.8-гр.9+гр.10) | -4352 | 2862,5 | 5862,5 | 5862,5 | 5862,5 | 5862,5 | 5862,5 | 5862,5 | 5862,5 | 6862,5 |

| 12. Коэффициент дисконтирования | 1 | 0,909 | 0,826 | 0,751 | 0,683 | 0,621 | 0,564 | 0,513 | 0,467 | 0,424 |

| 13. Чистый дисконтированный доход (гр.11*гр.12) | -4352 | 2602 | 4842,4 | 4402,7 | 4004,1 | 3640,6 | 3306,4 | 3007,4 | 2737,8 | 2909,7 |

| 14.Чистый дисконтированный доход с нарастающим итогом | -4352 | -1750 | 3092,2 | 7494,9 | 11499 | 15140 | 18446 | 21453 | 24191 | 27100,84 |

Таблица 18

Влияние изменения цены продукции на ЧДД в проекте Б (увеличение на 20%)

| Показатели | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1. Объем производства, тыс. тонн | 161,7 | 168 | 168 | 168 | 168 | 168 | 176,4 | 176,4 | 176,4 | 176,4 |

| 2. Цена реализации без НДС, тыс. руб. | 103,63 | 103,63 | 103,63 | 103,63 | 103,63 | 103,63 | 103,63 | 103,63 | 103,63 | 103,632 |

| 3. Выручка от реализации без НДС | 16757 | 17410 | 17410 | 17410 | 17410 | 17410 | 18281 | 18281 | 18281 | 18280,7 |

| 4. Сумма текущих затрат (полная себестоимость), всего, в т.ч.: | 12400 | 12696 | 12696 | 12696 | 12696 | 12696 | 13091 | 13091 | 13091 | 13090,8 |

| постоянные расходы | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 |

| переменные расходы | 7599,9 | 7896 | 7896 | 7896 | 7896 | 7896 | 8290,8 | 8290,8 | 8290,8 | 8290,8 |

| 5. Налогооблагаемая прибыль | 4357,4 | 4714,2 | 4714,2 | 4714,2 | 4714,2 | 4714,2 | 5189,9 | 5189,9 | 5189,9 | 5189,88 |

| 6. Налог на прибыль (24%) | 1045,8 | 1131,4 | 1131,4 | 1131,4 | 1131,4 | 1131,4 | 1245,6 | 1245,6 | 1245,6 | 1245,57 |

| 7. Чистая прибыль (гр.5 - гр.6) | 3311,6 | 3582,8 | 3582,8 | 3582,8 | 3582,8 | 3582,8 | 3944,3 | 3944,3 | 3944,3 | 3944,31 |

| 8. Амортизационные отчисления | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 |

| 9. Капиталовложения | 13000 |

| 3000 |

|

|

|

|

|

|

|

| 10. Ликвидационная стоимость |

|

|

|

|

|

|

|

|

| 1200 |

| 11. Чистый денежный доход (гр.1+гр.2-гр.3+гр.4) | -7688 | 5582,8 | 2582,8 | 5582,8 | 5582,8 | 5582,8 | 5944,3 | 5944,3 | 5944,3 | 7144,31 |

| 12.Коэффициент дисконтирования | 1 | 0,909 | 0,826 | 0,751 | 0,683 | 0,621 | 0,564 | 0,513 | 0,467 | 0,424 |

| 13. Чистый дисконтированный доход (гр.5*гр.6) | -7688 | 5074,7 | 2133,4 | 4192,7 | 3813 | 3466,9 | 3352,6 | 3049,4 | 2776 | 3029,18 |

| 14.Чистый дисконтированный доход с нарастающим итогом | -7688 | -2614 | -480,3 | 3712,4 | 7525,4 | 10992 | 14345 | 17394 | 20170 | 23199,5 |

Приложение 7

Таблица 19

Влияние изменения себестоимости на ЧДД в проекте А (уменьшение на 20%)

| Показатели | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1. Объем производства, тыс. тонн | 163,1 | 168 | 168 | 168 | 168 | 168 | 168 | 168 | 168 | 168 |

| 2. Цена реализации без НДС, тыс. руб. | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 |

| 3. Выручка от реализации без НДС | 14085 | 14508 | 14508 | 14508 | 14508 | 14508 | 14508 | 14508 | 14508 | 14508,4 |

| 4. Сумма текущих затрат (полная себестоимость), всего, в т.ч.: | 9682,1 | 9862,4 | 9862,4 | 9862,4 | 9862,4 | 9862,4 | 9862,4 | 9862,4 | 9862,4 | 9862,4 |

| постоянные расходы | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 |

| переменные расходы | 7502,6 | 7728 | 7728 | 7728 | 7728 | 7728 | 7728 | 7728 | 7728 | 7728 |

| 5. Налогооблагаемая прибыль | 4403,2 | 4646,1 | 4646,1 | 4646,1 | 4646,1 | 4646,1 | 4646,1 | 4646,1 | 4646,1 | 4646,08 |

| 6. Налог на прибыль (24%) | 1056,8 | 1115,1 | 1115,1 | 1115,1 | 1115,1 | 1115,1 | 1115,1 | 1115,1 | 1115,1 | 1115,05 |

| 7. Чистая прибыль (гр.5 - гр.6) | 3346,5 | 3531 | 3531 | 3531 | 3531 | 3531 | 3531 | 3531 | 3531 | 3531,02 |

| 8. Амортизационные отчисления | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 |

| 9. Капиталовложения | 10000 | 3000 |

|

|

|

|

|

|

|

|

| 10. Ликвидационная стоимость |

|

|

|

|

|

|

|

|

| 1000 |

| 11. Чистый денежный доход (гр.7+гр.8-гр.9+гр.10) | -4654 | 2531 | 5531 | 5531 | 5531 | 5531 | 5531 | 5531 | 5531 | 6531,02 |

| 12. Коэффициент дисконтирования | 1 | 0,909 | 0,826 | 0,751 | 0,683 | 0,621 | 0,564 | 0,513 | 0,467 | 0,424 |

| 13. Чистый дисконтированный доход (гр.11*гр.12) | -4654 | 2300,7 | 4568,6 | 4153,8 | 3777,7 | 3434,8 | 3119,5 | 2837,4 | 2583 | 2769,15 |

| 14.Чистый дисконтированный доход с нарастающим итогом | -4654 | -2353 | 2215,8 | 6369,6 | 10147 | 13582 | 16702 | 19539 | 22122 | 24891,1 |

Таблица 20

Влияние изменения себестоимости на ЧДД в проекте Б (уменьшение на 20%)

| Показатели | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1. Объем производства, тыс. тонн | 161,7 | 168 | 168 | 168 | 168 | 168 | 176,4 | 176,4 | 176,4 | 176,4 |

| 2. Цена реализации без НДС, тыс. руб. | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 |

| 3. Выручка от реализации без НДС | 13964 | 14508 | 14508 | 14508 | 14508 | 14508 | 15234 | 15234 | 15234 | 15233,9 |

| 4. Сумма текущих затрат (полная себестоимость), всего, в т.ч.: | 9919,9 | 10157 | 10157 | 10157 | 10157 | 10157 | 10473 | 10473 | 10473 | 10472,6 |

| постоянные расходы | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 |

| переменные расходы | 7599,9 | 7896 | 7896 | 7896 | 7896 | 7896 | 8290,8 | 8290,8 | 8290,8 | 8290,8 |

| 5. Налогооблагаемая прибыль | 4044,5 | 4351,7 | 4351,7 | 4351,7 | 4351,7 | 4351,7 | 4761,3 | 4761,3 | 4761,3 | 4761,26 |

| 6. Налог на прибыль (24%) | 970,68 | 1044,4 | 1044,4 | 1044,4 | 1044,4 | 1044,4 | 1142,7 | 1142,7 | 1142,7 | 1142,7 |

| 7. Чистая прибыль (гр.5 - гр.6) | 3073,8 | 3307,3 | 3307,3 | 3307,3 | 3307,3 | 3307,3 | 3618,6 | 3618,6 | 3618,6 | 3618,56 |

| 8. Амортизационные отчисления | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 |

| 9. Капиталовложения | 13000 |

| 3000 |

|

|

|

|

|

|

|

| 10. Ликвидационная стоимость |

|

|

|

|

|

|

|

|

| 1200 |

| 11. Чистый денежный доход (гр.7+гр.8-гр.9+гр.10) | -7926 | 5307,3 | 2307,3 | 5307,3 | 5307,3 | 5307,3 | 5618,6 | 5618,6 | 5618,6 | 6818,56 |

| 12. Коэффициент дисконтирования | 1 | 0,909 | 0,826 | 0,751 | 0,683 | 0,621 | 0,564 | 0,513 | 0,467 | 0,424 |

| 13. Чистый дисконтированный доход (гр.11*гр.12) | -7926 | 4824,3 | 1905,8 | 3985,8 | 3624,9 | 3295,8 | 3168,9 | 2882,3 | 2623,9 | 2891,07 |

| 14.Чистый дисконтированный доход с нарастающим итогом | -7926 | -3102 | -1196 | 2789,7 | 6414,6 | 9710,4 | 12879 | 15762 | 18385 | 21276,5 |

Таблица 21

Влияние изменения себестоимости на ЧДД в проекте А (увеличение на 20%)

| Показатели | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1. Объем производства, тыс. тонн | 163,1 | 168 | 168 | 168 | 168 | 168 | 168 | 168 | 168 | 168 |

| 2. Цена реализации без НДС, тыс. руб. | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 |

| 3. Выручка от реализации без НДС | 14085 | 14508 | 14508 | 14508 | 14508 | 14508 | 14508 | 14508 | 14508 | 14508,48 |

| 4. Сумма текущих затрат (полная себестоимость), всего, в т.ч.: | 14523 | 14794 | 14794 | 14794 | 14794 | 14794 | 14794 | 14794 | 14794 | 14793,6 |

| постоянные расходы | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 | 4600 |

| переменные расходы | 7502,6 | 7728 | 7728 | 7728 | 7728 | 7728 | 7728 | 7728 | 7728 | 7728 |

| 5. Налогооблагаемая прибыль (гр.3 - гр. 4) | -437,8 | -285,1 | -285,1 | -285,1 | -285,1 | -285,1 | -285,1 | -285,1 | -285,1 | -285,12 |

| 6. Налог на прибыль (24%) | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 7. Чистая прибыль (гр.5 - гр.6) | -437,8 | -285,1 | -285,1 | -285,1 | -285,1 | -285,1 | -285,1 | -285,1 | -285,1 | -285,12 |

| 8. Амортизационные отчисления | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 |

| 9. Капиталовложения | 10000 | 3000 |

|

|

|

|

|

|

|

|

| 10. Ликвидационная стоимость |

|

|

|

|

|

|

|

|

| 1000 |

| 11. Чистый денежный доход (гр.7+гр.8-гр.9+гр.10) | -8438 | -1285 | 1714,9 | 1714,9 | 1714,9 | 1714,9 | 1714,9 | 1714,9 | 1714,9 | 2714,88 |

| 12. Коэффициент дисконтирования | 1 | 0,909 | 0,826 | 0,751 | 0,683 | 0,621 | 0,564 | 0,513 | 0,467 | 0,424 |

| 13. Чистый дисконтированный доход (гр.11*гр.12) | -8438 | -1168 | 1416,5 | 1287,9 | 1171,3 | 1064,9 | 967,19 | 879,73 | 800,85 | 1151,109 |

| 14.Чистый дисконтированный доход с нарастающим итогом | -8438 | -9606 | -8189 | -6902 | -5730 | -4665 | -3698 | -2818 | -2018 | -866,525 |

Таблица 22

Влияние изменения себестоимости на ЧДД в проекте Б (увеличение на 20%)

| Показатели | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1. Объем производства, тыс. тонн | 161,7 | 168 | 168 | 168 | 168 | 168 | 176,4 | 176,4 | 176,4 | 176,4 |

| 2. Цена реализации без НДС, тыс. руб. | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 | 86,36 |

| 3. Выручка от реализации без НДС | 13964 | 14508 | 14508 | 14508 | 14508 | 14508 | 15234 | 15234 | 15234 | 15233,9 |

| 4. Сумма текущих затрат (полная себестоимость), всего, в т.ч.: | 14880 | 15235 | 15235 | 15235 | 15235 | 15235 | 15709 | 15709 | 15709 | 15708,96 |

| постоянные расходы | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 | 4800 |

| переменные расходы | 7599,9 | 7896 | 7896 | 7896 | 7896 | 7896 | 8290,8 | 8290,8 | 8290,8 | 8290,8 |

| 5. Налогооблагаемая прибыль (гр.3 - гр. 4) | -915,5 | -726,7 | -726,7 | -726,7 | -726,7 | -726,7 | -475,1 | -475,1 | -475,1 | -475,056 |

| 6. Налог на прибыль (24%) | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 7. Чистая прибыль (гр.5 - гр.6) | -915,5 | -726,7 | -726,7 | -726,7 | -726,7 | -726,7 | -475,1 | -475,1 | -475,1 | -475,056 |

| 8. Амортизационные отчисления | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 |

| 9. Капиталовложения | 13000 |

| 3000 |

|

|

|

|

|

|

|

| 10. Ликвидационная стоимость |

|

|

|

|

|

|

|

|

| 1200 |

| 11. Чистый денежный доход (гр.7+гр.8-гр.9+гр.10) | -11915 | 1273,3 | -1727 | 1273,3 | 1273,3 | 1273,3 | 1524,9 | 1524,9 | 1524,9 | 2724,944 |

| 12. Коэффициент дисконтирования | 1 | 0,909 | 0,826 | 0,751 | 0,683 | 0,621 | 0,564 | 0,513 | 0,467 | 0,424 |

| 13. Чистый дисконтированный доход (гр.11*гр.12) | -11915 | 1157,4 | -1426 | 956,23 | 869,65 | 790,71 | 860,07 | 782,3 | 712,15 | 1155,376 |

| 14.Чистый дисконтированный доход с нарастающим итогом | -11915 | -10758 | -12184 | -11228 | -10358 | -9568 | -8708 | -7925 | -7213 | -6057,85 |

Экономическая оценка инвестиционного проекта по производству камбалы дальневосточной холодного копчения

Курсовая работа

Оглавление

Введение

Глава 1 Эффективность инвестиционного проекта 6

1.1 Основные понятия и методы оценки эффективности инвестиционных проектов

1.2 Критерии экономической эффективности проекта

Глава 2 Оценка эффективности инвестиционного проекта в условиях инфляции

2.1 Показатели инфляции

2.2 Учет инфляционных факторов в анализе проектов

Глава 3 Анализ влияния факторов риска на эффективность инвестиционных проектов

3.1 Понятие о неопределенности и рисках инвестирования

3.2 Методы оценки риска инвестиционных проектов

3.3 Пути снижения инвестиционных рисков

Глава 4 Экономическая оценка инвестиционного проекта по производству камбалы дальневосточной холодного копчения

4.1 Экономическое обоснование проекта

4.2 Расчет показателей экономической эффективности проекта

4.3 Анализ безубыточности

4.4 Анализ чувствительности ЧДД

Заключение

Библиографический список

Введение

Одной из важнейших сфер деятельности любой фирмы являются инвестиционные затраты, т.е. операции, связанные с вложением денежных средств в реализацию проектов различного рода, которые будут обеспечивать получение фирмой выгод в течение периода, превышающего один год.

Процесс инвестирования – это сложный многогранный процесс, на который влияет множество факторов, знание которых имеет важное научное и практическое значение. С практической точки зрения знания таких факторов, механизма их влияния на инвестиционную деятельность и эффективность инвестиций является основой для разработки научно обоснованной инвестиционной политики и более эффективного управления инвестиционным процессом.

Любой инвестиционный проект предполагает использование разного рода ресурсов (финансовые, трудовые, природные). Следовательно, возникает вопрос рационального их применения и выбора из многообразных способов их вложения наиболее эффективного. Экономический эффект выступает как показатель результата производства, как достижение ранее поставленной цели.

Важное условие инвестирования капитала – получение в будущем экономической отдачи в виде денежных поступлений, достаточных для возмещения первоначально инвестированных затрат капитала, в течение срока осуществления капитала.

Проблемам изучения теории инвестиций посвящены многие работы зарубежных экономистов XIX-XX вв.: А Маршалл, Дж. Кейнс, И. Фишер, А. Кульман, С. Брю и многие другие, которые оказали существенное влияние на становление и развитие современной теории инвестиций. В отечественной экономической науке значительный вклад в изучение сущности и эффективности инвестиций, проблем инвестиционного процесса внесли: М.Ю. Алексеев, Б.И. Алехин, В.В. Бочарова, В.В. Иванов, И.В. Липсиц, В.В. Ковалев, Н.В. Колчина, Л.Н. Павлова, А.А. Фельдман, В.В. Черкасов и многие другие.

Целью данной работы является экономическая оценка инвестиционного проекта. В соответствии с поставленной целью были определены основные задачи исследования:

- исследовать эффективность инвестиционного проекта;

- оценить эффективность инвестиционного проекта в условиях инфляции;

- проанализировать влияние факторов риска на проект.

Актуальность работы обусловлена тем, что знание методики экономической оценки поможет при разработке инвестиционных проектов и принятии решений об их реализации.

Объект рассмотрения в работе – инвестиционный проект, предмет – экономическая эффективность инвестиций.

Теоретической и методологической базой курсовой работы послужили работы следующих авторов: Э.И. Крылова, В.М. Власова, И.В. Липсиц, И.В. Сергеев и др.

Данная работа состоит из введения, трех глав основной части, главы расчетной части, заключения и библиографического списка.

В частности, в первой главе основное внимание уделяется характеристике понятийного аппарата и приведены методики расчета показателей эффективности инвестиционной деятельности предприятия. Во второй и третьей главах изложены методики анализа факторов инфляции и рисков соответственно. В конце каждой главы приводятся выводы, содержащие основные понятия и тезисы по рассматриваемым вопросам.

При проведении исследования и систематизации полученных данных применялись следующие методы:

- сравнительный метод;

- изучение нормативно-правовой базы;

- изучение монографических публикаций и статей;

- аналитический метод.

Дата: 2019-07-24, просмотров: 345.