За станом на 01.01.2003 р. структура активів банків була такою: високоліквідні активи становили 9 043.4 млн. грн. (13.3% від суми загальних активів), кредитний портфель – 46 735.6 млн. грн. (69.0%), вкладення в цінні папери – 4 401.9 млн. грн. (6.5%), дебіторська заборгованість – 1 410.1 млн. грн. (2.1%), основні засоби та нематеріальні активи – 4 926.3 млн. грн. (7.3%). нараховані доходи до отримання – 93,6.9 млн. грн. (1.4%), інші активи – 319.3 млн. грн. (0.4% від суми загальних активів) (додаток Б).

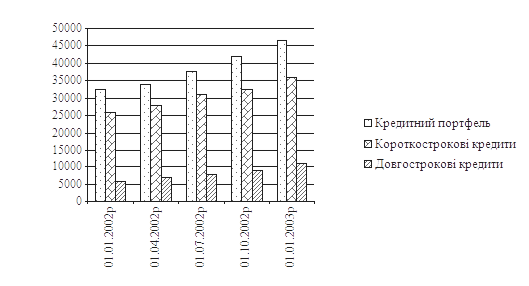

Кредитний портфель банківської системи України за минулий рік збільшився на 45.6% (за 2001 р. - на 35.8%) і на 01.01.2003 р. становив 46 735.6 млн. грн. Зокрема чистий кредитний портфель (загальний кредитний портфель, скоригований на суму сформованих резервів під кредитні ризики) дорівнював 43 160.8 млн. грн. Збільшення відбулося в основному за рахунок зростання обсягу кредитів, наданих суб'єктам господарювання. Випереджаючими темпами продовжували зростати обсяги довгострокових кредитів та позичок в інвестиційну діяльність (рис.1.4).

Рис.1.4 Динаміка кредитного портфеля, довгострокових та короткострокових кредитів у 2002 році

Обсяги довгострокових кредитів збільшилися на 88.1% і на 01.01.2003 р. становили 10 689.7 млн. грн., або 22.9% від загального обсягу кредитного портфеля. Обсяги кредитів в інвестиційну діяльність збільшилися на 83.7%.

Протягом 2002 року найвищими темпами зростали обсяги кредитів, наданих і фізичним особам – порівняно з початком року вони збільшилися у 2.4 рази (за 2001 рік – на 45.9%) і на 01.01.2003 р. дорівнювали 3 254.8 млн. грн.

Зростанню обсягів кредитування сприяло зниження процентних ставок за кредитами банків, унаслідок чого позички стати доступнішими для суб'єктів господарювання та населення. Якщо у 2001 році середньозважена ставка за кредитами дорівнювала 26.1%, то у 2002 році – 20.8%.

Завдяки позитивним змінам у динаміці активів та кредитного портфеля прогресивні зрушення відбулися і в їх структурі. Збільшилася частка кредитного портфеля в загальних активах – із 63.2 до 68.9%, довгострокових кредитів у кредитному портфелі – із 17.7 до 22.9%, кредитів у інвестиційну діяльність – із 3.4 до 4.2%, кредитів, наданих фізичним особам, – із 4.3 до 7.0%. Водночас знизилася частка кредитів, наданих іншим банкам, – із 12.3 до 10.9%. Поліпшилася якість кредитного портфеля. Зокрема частка проблемних (прострочених та сумнівних) позичок скоротилася з 5.8 до 4.5%.

Основну частину кредитного портфеля становлять кредити, надані суб'єктам господарювання, – 38 189.0 млн. грн., або 81.7% від загального обсягу; кредити, надані іншим банкам, – 5 096.2 млн. грн., або 10.9%; кредити, надані фізичним особам, – 3 254.8 млн. грн., або 7.0%; кредити, надані органам державного управління, – 195.6 млн. грн. або 0.4%.

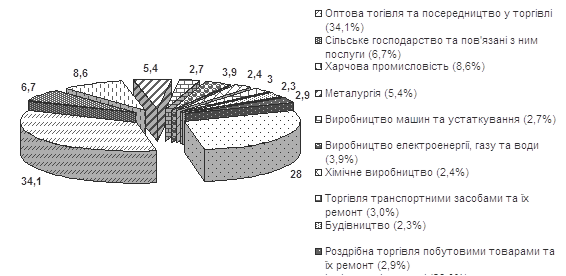

За видами діяльності кредити, надані суб'єктам підприємницької діяльності, розподіляються так: позички, спрямовані в оптову торгівлю та посередництво у торгівлі, – 34.1, сільське господарство, мисливство і пов'язані з ними послуги – 6.7. харчову промисловість – 8.6, металургію – 5.4, виробництво машин та устаткування – 2.7. виробництво електроенергії, газу і води – 3.9, хімічне виробництво – 2.4, будівництво – 2.3. торгівлю транспортними засобами та їх ремонт – 3.0, роздрібну торгівлю побутовими товарами та їх ремонт – 2.9, в інші види діяльності – 28.0% (рис. 1.5).

Рис.1.5 Структура кредитів, наданих суб’єктам підприємницької діяльності у 2002 році, за видами економічної діяльності

Незважаючи на перерозподіл кредитних ресурсів зі сфери обслуговування у виробничу, значна частина кредитних коштів, як і раніше, спрямовується у невиробничі галузі, в основному – в торгівлю та посередництво у торгівлі. Незважаючи на позитивні зміни в динаміці і структурі кредитного портфеля банків, завдання щодо поліпшення його якості залишається актуальним. Мовиться передусім про зменшення "поганих" та збільшення частки довгострокових кредитів, а також позичок, і спрямованих в інвестиційну діяльність, і у пріоритетні галузі економіки, пов'язані з інноваційним розвитком.

Та незважаючи на зменшення загальної кількості порушень (зокрема нормативів максимального розміру кредитного ризику на одного контрагента, максимального розміру кредитів, гарантій та поручительств, наданих одному інсайдеру. загальної відкритої валютної позиції), банки все ж допускають їх, найчастіше – нормативів Н7, Н9 і Н10. Це свідчить про високу концентрацію кредитних ризиків у банках-порушниках, зокрема при кредитуванні інсайдерів, а також про брак капіталу для покриття зазначених ризиків, що робить банки, які порушують нормативи, фінансово нестійкими.

Нормальному розвитку вітчизняної банківської системи перешкоджають численні об'єктивні і суб'єктивні фактори. Серед перших - украй низькі доходи гнітючої частини населення України, так і не відновлене повною мірою довіра населення до комерційних банків, значна питома вага збиткових підприємств. До розряду гальмуючий розвиток банківської системи суб'єктивних факторів варто віднести вузькість асортименту наданих послуг (якщо у ведучих закордонних - до трьохсот видів послуг, то в українських - куди як менше), наявність проблемних кредитів, відсутність кредитних історій, кредитних бюро. До цього переліку необхідно додати ще і проблеми, пов'язані з ліквідністю застав.

Комерційні банки здебільшого так і не повернулися лицем до реального сектора економіки України, що багато в чому обумовлене як їхньою неготовністю надавати великі і довгострокові кредити, так і нестійкістю функціонування виробничих підприємств, відсутністю реальних структурних перетворень у вітчизняній економіці, а отже, високими кредитними ризиками. Незважаючи на тенденцію, що намітилася в останні роки, до зниження, кредитні ставки комерційних банків усе ще майже втроє перевищують дисконтну ставку НБУ.

Спостерігається значна концентрація кредитних ризиків в обмеженого кола позичальників. Недосконалої залишається і структура кредитів, наданих суб'єктам господарської діяльності. У результаті засоби йдуть переважно не на інвестиційні потреби суб'єктів, що хазяюють, а на поточне споживання. Звідси і невисокий економічний ефект від подібної кредитної політики.

Отже, динамічний розвиток банківської системи за останні роки дає підстави для обережного оптимістичного прогнозу на майбутнє. Структура банківського кредитування залишиться досить стійкою. Основну частку кредитів становитимуть позички, надані суб'єктам господарювання, збільшуватиметься питома вага довгострокових кредитів, а також позичок, наданих населенню.

Зважаючи на необхідність підвищення рівня надійності, фінансової стійкості та конкурентоспроможності банків на внутрішньому й міжнародних ринках, необхідно вжити заходів щодо:

- підвищення ефективності контролю за діяльністю банків, досягнення повної відповідності Базельським принципам елективного банківського нагляду, що передбачає вдосконалення чинного законодавства та нормативно-правових актів НБУ; впровадження оцінки банківської діяльності на консолідованій основі та з урахуванням ризиків;

- забезпечення участі всіх банків у єдиній інформаційній системі "Реєстр позичальників , що дасть змогу знизити кредитний ризик;

- оптимізації структури активів, виходячи із завдань забезпечення фінансової стійкості банків та їх позитивного впливу на розвиток реального сектору економіки;

- підвищення прибутковості банківських операцій, орієнтації на доходи від кредитування та обслуговування реального сектору економіки і зниження витрат за рахунок підвищення

- удосконалення чинного законодавства України з питань кредитування, посилення захисту прав та інтересів кредиторів; підвищення відповідальності учасників договірних відносин за належне виконання своїх зобов’язань, надання недостовірних даних про фінансовий стан позичальника.

Проаналізувавши макроекономічні зміни, що відбулися за останні роки можна стверджувати, що вони загалом позитивно впливають на діяльність банків в 2002 році, сприяють зростанню активних операцій банків, обсягів кредитування банками реального сектора економіки, а також зниженню кредитного ризику банківської системи України.

Таким чином, управління кредитним механізмом є однією з основних складових банківської діяльності. Дослідження показали, що в галузі законодавчого регулювання менеджменту кредитного механізму існують певні проблеми, що було підтверджено результатами огляду кредитного ринку банківської системи України.

У наступному розділі згідно мети дослідження проаналізуємо кредитний механізм на прикладі СФ АКБ “ТАС-Комерцбанк”.

РОЗДІЛ 2 Аналіз кредитного механізму на прикладі софіївської філії АКБ “ТАС-Комерцбанк”

2.1 Загальна характеристика діяльності АКБ „Тас-Комерцбанк”

АКБ “ТАС-Комерцбанк” розпочав свою діяльність у 1991р. зі створення Інноваційного банку “Інтелект”. В 1996р. банк “Інтелект” став частиною групи Приватбанку і був перейменований в Акціонерний комерційний банк “Київ-Приват”. В жовтні 2001року, в зв’язку з придбанням контрольного пакета акції банка ЗАО “Страхова група ТАС”, АКБ “Київ-Приват” змінив свою назву на АКБ “ТАС-Комерцбанк” і одержав нову ліцензію Національного банку України. Банк має 3 філії та 22 відділення у м. Києві, поступово відкриваються відділення в інших містах України (Кривий Ріг, Харків, Одеса).

Проаналізуємо діяльність АКБ “ТАС-Комерцбанк” за два останні роки 2001 та 2002 згідно представлених у додатках В1-В2 звітних форм. Аналіз обмежений лише двома роками, так як дані за 2000 р. не співставимі з даними попередніх років з приводу зміни власності на контрольний пакет акцій банку та трансформації звітності. Проведемо аналіз основних фінансових показників наведених у табл.2.1.

Таблиця 2.1

Аналіз основних показників діяльності АКБ “ТАС-Комерцбанк”

| Показники | Станом на | Відхилення | ||

| 1 січня 2003 р. | 1 січня 2002 р. | Абсолютне | У відсотках | |

| 1 | 2 | 3 | 4 | 5 |

| Активи, тис. грн. | ||||

| Грошові кошти | 7431,34 | 2455,99 | 4 975,36 | 302,58% |

| Залишки в НБУ | 7587,00 | 10923,52 | -3 336,52 | 69,46% |

| Кошти в інших банках | 73390,36 | 61911,91 | 11 478,45 | 118,54% |

| Цінні папери в портфелі | 8892,23 | 542,83 | 8 349,40 | 1638,11% |

| Кредити клієнтам | 178367,42 | 83762,05 | 94 605,36 | 212,95% |

| Довгострокові вкла-дення в асоційовані компанії і дочірні підприємства | 2063,61 | 6,67 | 2 056,94 | 30957,77% |

| Основні засоби і нематеріальні активи | 8617,90 | 1921,45 | 6 696,45 | 448,51% |

| Інші активи | 13848,14 | 2996,38 | 10 851,76 | 462,16% |

| Усього активів | 300198,00 | 164520,81 | 135 677,20 | 182,47% |

| Зобов'язання, тис. грн. | ||||

| Кошти банків | 36683,81 | 62212,27 | -25 528,46 | 58,97% |

| Кошти клієнтів, у т.ч.; | 193021,87 | 53923,13 | 139 098,74 | 357,96% |

| – депозити фізичних осіб | 65040,34 | 12178,96 | 52 861,39 | 534,04% |

| Інші депозити | 53,32 | 2232,59 | -2 179,27 | 2,39% |

| Боргові цінні папери, емітовані банком | 2,00 | 2,00 | - | - |

| Інші зобов'язання | 14353,76 | 2937,17 | 11 416,60 | 488,69% |

| Усього зобов'язань | 244114,77 | 121307,16 | 122 807,61 | 201,24% |

| Власний капітал | 56083,24 | 43213,64 | 12 869,59 | 129,78% |

| Усього – зобов'язання і власний капітал | 300198,00 | 164520,81 | 135 677,20 | 182,47% |

За даними таблиці 2.1 можна стверджувати, що АКБ “ТАС-Комерцбанк” за 2002 рік значно розширив обсяги своєї діяльності – на 135677,2 тис. грн. або майже у 2 рази. Це відбулося за рахунок значного збільшення депозитів фізичних осіб на 52 861,39 тис. грн. або на 534,04%, які було спрямовано переважно у такі доходні активи як цінні папери в портфелі, які збісилися на 8 349,40 тис. грн. або 1538,11%, а також у довгострокові вкладення в асоційовані компанії і дочірні підприємства – на 2 056,94 тис. грн. (30857,77%) більше ніж у 2001 році. Значно збільшились також готівкові кошти та надані клієнтам кредити.

Зменшення спостерігалося лише за котами в НБУ, отриманими МБК та іншими депозитами.

Отже, можна зробити висновок, що АКБ “ТАС-Комерцбанк” нарощував свої дорогі ресурси, розміщуючи їх в доходні активи.

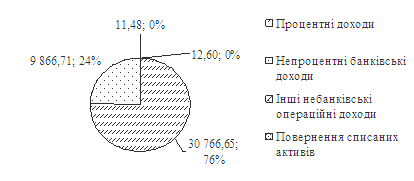

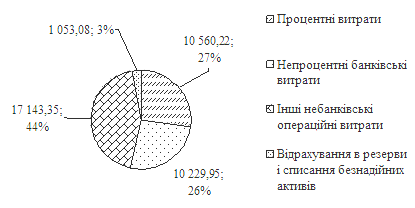

Для більш повного аналізу розглянемо структуру доходів та витрат АКБ “ТАС-Комерцбанк” на 01.01.2003 року (рис. 2.1)

Рис. 2.1. Структура доходів та витрат АКБ “ТАС-Комерцбанк” на 01.01.2003 року

Як видно з рисунку, найбільшу питому вагу в доходах мають процентні їх види, а у витратах – інші небанківські витрати, що є типовим для діяльності банківської установи.

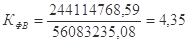

Наступним етапом аналізу є оцінка основних коефіцієнтів діяльності АКБ “ТАС-Комерцбанк”, таких як: коефіцієнт надійності, коефіцієнт фінансового важеля та коефіцієнт достатність капіталу.

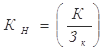

Коефіцієнт надійності (співвідношення капіталу банку (К) і залучених коштів (Зк)).

(2.1)

(2.1)

01.2002р.

01.2003р.

При мінімально допустимому значенні не менше 5,0 %, хоч дещо і знизився, але склав станом на 01.01.2003 р. – 22,97% порівняно до 35,62% станом на 01.01.2002 р. він залишається високим. Таким чином, банк має високу забезпеченість власним капіталом і, отже, високу надійність, тобто він досяг такого рівня, що не залежить від стихій в залученні вільних коштів грошового ринку, бо має вдосталь своїх, більш дешевих, які можна розміщувати в кредити господарюючим суб'єктам та в інвестиції. Але всеж таки необхідно звернути увагу на сектор залучення коштів.

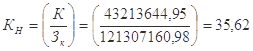

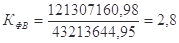

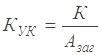

Коефіцієнт фінансового важеля

(2.2)

(2.2)

01.2002р.

01.2003р.

Зростання цього коєфіцієнту свідчить про те, що банк підвищив активність по залученню вільних коштів на грошовому ринку, навіть при високому забезпеченні власними.

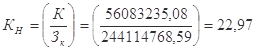

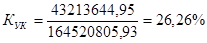

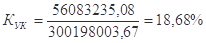

Коефіцієнт участі власного капіталу (К) у формуванні загальних активів (Азаг) – достатність капіталу

(2.3)

(2.3)

01.2002р.

01.2003р.

Коефіцієнт участі власного капіталу у формуванні активів знизився за період, що аналізується, з 26% до 18% при оптимальному значенні не менше 10% ця тенденція спостерігається у всіх динамічно розвиваючіхся банках .

Проведемо аналіз виконання банком нормативів регулювання діяльності комерційного банку наведених у таблиці 2.2.

Таблиця 2.2

Виконання АКБ “ТАС-Комерцбанк” економічних нормативів діяльності, станом на 01.01.2003р.

| Найменування показника | Нормативне значення | Фактичне значення |

| Платоспроможність (адекватність регулятивного капіталу) | не менш 8% | 20,96% |

| Адекватність основного капіталу | не менш 4% | 18,29% |

| Миттєва ліквідність | не менш 20% | 45,82% |

| Поточна ліквідність | не менш 40% | 97,54% |

| Короткострокова ліквідність | не менш 20% | 63,61% |

| Максимальний розмір кредитного ризику на один контрагента | не більш 25% | 23,83% |

Норматив платоспроможності банку - співвідношення капіталу банку і сумарних активів, зважених щодо відповідних коефіцієнтів за ступенем ризику. Співвідношення капіталу банку і активів визначає достатність капіталу банку для проведення активних операцій з урахуванням ризиків, що характерні для різноманітних видів банківської діяльності. Нормативне значення нормативу Н3 не може бути нижчим ніж 8%.Норматив достатності капіталу банку (адекватності капіталу) (Н4) - співвідношення капіталу до загальних активів банку, зменшених на створені відповідні резерви. Він є традиційним критерієм захищеності вкладників банку від ризиків і виконує роль резерву для покриття можливих збитків. Показник достатності регулятивного капіталу АКБ «Тас-комерцбанк» традиційно перевищує мінімальні вимоги, установлені Національним банком України (8% суми активів банку). Так, за станом на 1 січня 2003 року, регулятивний капітал банку складав 20,96% суми активів. Цей показник має добре значення, тобто розмір власного капіталу достатній.Миттєва ліквідність – це співвідношення високоліквідних активів до робочих активів банку (Н8). Він характеризує питому вагу високоліквідних активів в робочих активах. Нормативне значення нормативу Н8 має бути не менше ніж 20%, фактичне значення 45,82%. Можливо зробити висновок, що більша частина активів високоліквідна.Максимальний розмір ризику на одного позичальника (Н9). Нормативне значення нормативу Н9 не повинно перевищувати ніж 25%.Загальна сума зобов'язань будь-якого позичальника (фізичної чи юридичної особи, в тому числі банку) перед банком у результаті надання останнім одного або кількох кредитів не повинна перевищувати 25 відсотків капіталу банку.Отже, АКБ “ТАС-Комерцбанк” виконує всі економічні нормативи і подекуди навіть їх перевищує (нормативи ліквідності).

1997-2001 роки стали часом якісного відновлення банку, що заклали основи його сьогоднішнього розвитку. У цей період банк, зокрема:

- почав реалізацію програми створення збутової інфраструктури - у червні 1997 року відбулося відкриття першого відділення банку в м. Києві (на початку 2002 року перетворено в Першу філію);

- став членом Суспільства всесвітніх міжбанківських фінансових телекомунікацій SWIFT;

- почав проводити операції в системі грошових переказів Western Union;

- ввів в експлуатацію програмний комплекс «Клієнт — Банк»;

- здійснив підключення до комунікаційної системи Reuters;

- почав робити послуги з використанням банківських платіжних карт систем Visa і Europay;

- став членом Асоціації українських банків і Київського Банківського Союзу.

Вступ у фінансову групу «ТАС» відкрило перед банком нові обрії і поставило перед його керівництвом задачі принципово нового рівня. Стратегія розвитку банку, раніше переважно орієнтована на обслуговування корпоративних клієнтів, була доповнена поруч нових ключових елементів. Зокрема, новий менеджмент банку прийняв рішення про пріоритетний розвиток операцій з фізичними особами. У цей же період були створені передумови для наступного переходу до орієнтованої на клієнта моделі роботи і відповідній організаційній структурі.

Одним із ключових подій для формування стратегії банку став перехід до інноваційної моделі розвитку, сформульованої у виді концепції «Розумного Банку».

Реалізація нової стратегії змінила вигляд банку: 2001 і 2002 роки ознаменувалися швидким розвитком мережі відділень банку в Києві, інтенсивним зростанням клієнтської бази, розширенням спектра банківських продуктів і послуг. Так, наприклад, у стислий термін банк зайняв гідне місце на київському ринку іпотечного кредитування фізичних осіб і позиції одного з національних лідерів у сфері надання факторингових послуг підприємствам.

Розвиток відносин стратегічного партнерства з компанією «Юнітрейд» наприкінці 2002 року впритул підвело банк до нового етапу розвитку:

була почата підготовка до відкриття першого відділення банку за межами столиці - у м. Дніпропетровську, Харкові й Одесі.

2002 рік став переломним для банку в сфері реклами і зв'язків із громадськістю. Уперше банк провів широкомасштабні комплексні рекламні кампанії, спрямовані на зміцнення його ділової репутації і розширення клієнтської бази. Позитивне сприйняття громадськістю образа «Розумного Банку» стало немаловажним фактором нашого успіху в 2002 році.

Стрімкий перехід банку до нових масштабів діяльності, структурні перетворення супроводжувалися інтенсивним нарощуванням власного капіталу: з липня 2001 року по жовтень 2002 року статутний фонд банка був збільшений з 7,5 до 42,5 млн. грн..,

За станом на 1 січня 2003 року 90,98% акцій банку належало ЗАТ «Страхова група «ТАС»; 8,11% — ЗАТ «Тас-капітал».

У 1997-2000 роках аудит за міжнародними стандартами проводився 000 Аудиторською фірмою «Прайсвотерхаускуперс (Аудит)».

У 2001 році аудит відповідно до Міжнародних стандартів аудита проводився ЗАТ «Делойт і Туш ЮСК».

На початку 2003 року 000 Аудиторська фірма «ПрайсвотерхаусКуперс (Аудит)» здійснила аудита балансу банку за станом на 31 грудня 2002 року, з також зв'язаних з ним звітів про фінансові результати, рух коштів і зміни власного капіталу за 2002 фінансовий рік, підготовлених відповідно до Міжнародних стандартів бухгалтерського обліку.

Результати перевірки наведені у додатках Д1-Д2. Як видно з додатків Д та В вони мають певні розбіжності, що знову ж таки пов’язані з трансформацією звітності банку.

В АКБ "Тас-комерцбанк" оперативне керування ліквідністю є сферою відповідальності спеціального колегіального органа — Комітету з керування активами і пасивами.

На регулярних засіданнях Комітету розглядається співвідношення активів і пасивів в основних валютах у розрізі термінів залучення і розміщення ресурсів, формулюється цінова політика банку - установлюються мінімальні процентні ставки по кредитах, максимальні процентні ставки по депозитах, а також тарифи комісійних винагород по кредитних продуктах банку.

Практично жодний підрозділ банку не знаходиться осторонь від процесу забезпечення ліквідності, беручи участь у складанні і виконанні "Кредитно-ресурсного плану», що, поряд з бюджетом, є основним плановим документом банку.

Кредитно-ресурсний план відбиває оптимальну структуру балансу банку на кінець планового року, описує шлях до досягнення бажаного результату і установлює внесок у нього для кожного структурного підрозділу.

Для повної характеристики АКБ “ТАС-Комерцбанк” необхідно визначити його місце у банківській системі України. Дослідження довели, що АКБ “ТАС-Комерцбанк” за обсягами активів відноситься до третьої групи комерційних банків України „Середні банки”. Тому для аналізу було обрано п’ять банків з цієї групи: АКБ “ТАС-КОМЕРЦБАНК”, АЛЬФА-БАНК, КБ „МРІЯ”, КБ „АЖІО” та ЕНЕРГОБАНК. Також для порівняння ми обрали наступні показники: обсяг чистих активів, кредитний, інвестиційний портфелі, обсяг зобов’язань, капіталу та розмір прибутку звітного року. Результати порівняльного аналізу відображено у додатку Ж.

Згідно додатку, АКБ “ТАС-Комерцбанк” у 2001 році не був лідером серед обраних банків і займав 3-5-ті місця. У 2002 році ситуація змінилася: АКБ “ТАС-Комерцбанк” майже за всіма показниками посідав середнє третє місце, а за розміром інвестиційного портфеля навіть був лідером серед обраних банків.

Таким чином, за результатами аналізу можна зробити висновок, що за 2001-2002 роки АКБ “ТАС-Комерцбанк” нарощував свої дорогі ресурси, розміщуючи їх в доходні активи. Найбільшу питому вагу в доходах банку мають процентні їх види, а у витратах – інші небанківські витрати, що є типовим для діяльності банківської установи. Також, АКБ “ТАС-Комерцбанк” виконує всі економічні нормативи і подекуди навіть їх перевищує. Порівняльний аналіз показав, що АКБ “ТАС-Комерцбанк” не є лідером у своїй групі, але неухильно піднімається вгору за рейтингом НБУ у групі „Середні банки”.

Згідно мети дослідження проаналізуємо кредитний портфель АКБ “ТАС-Комерцбанк”.

2.2 Аналіз кредитного портфеля АКБ “ТАС-Комерцбанк”

З метою визначення ефективності кредитного механізму АКБ “ТАС-Комерцбанк”, на нашу думку, необхідно проаналізувати кредитний портфель банку. Так, протягом 2002 року банк чітко дотримував усіх вимог Національного банку України, що стосуються нормативів кредитного ризику.

Загальна сума кредитів і гарантій, наданих суб'єктам господарської діяльності, за станом на 1 січня 2003 року склала 172,4 млн. грн. Зростання валютних і гривневих кредитів склало 2,2 і 1,8 рази відповідно.

Питома вага сумнівних і безнадійних кредитів у загальному обсязі кредитів, виданих суб'єктам господарської діяльності, склала всього 0,3%, що є дуже позитивним моментом для діяльності банку.

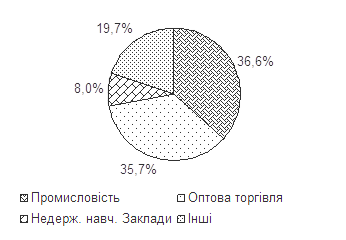

Галузева структура кредитного портфеля на начало 2003 року виглядала в такий спосіб (рис. 2.2):

36,63 % — кредити промисловим підприємствам;

35,71 % — кредити підприємствам торгівлі і суспільного харчування;

7,96 % — кредити недержавним навчальним закладам;

19,7% — кредити підприємствам інших галузей економіки (у т.ч. підприємствам агропромислового комплексу).

Рис. 2.2. Галузева структура кредитів суб'єктам господарювання, станом на 01.01.2003 р.

На ринок були виведені овердрафти в іноземній валюті і факторингове обслуговування.

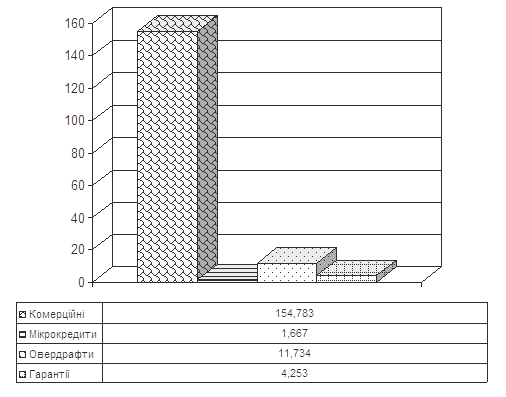

Структура кредитів, наданих юридичним особам, зображена на діаграмі рисунку 2.3, свідчіть про поганий розвиток сектору мікрокредитування, цей сектор дуже швидко розвивається, але в АКБ “ТАС-Комерцбанк він не знайшов відображення.

Рис. 2.3 Структура кредитів, наданих юридичним особам, за станом на 01.01.2003, млн. грн.

Питома вага овердрафтів не велика, менш 7%, але завдяки цьому показник високоліквідних активів має дуже добрий результат.

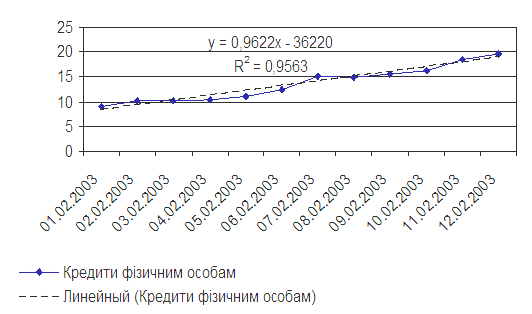

Як видно з діаграми 2.4, значний ріст кредитів наданих фізичним особам має активну динаміку. Ця динаміка спостерігається завдяки тому, що банк домігся успіхів на одному з найбільш перспективних сегментів українського ринку банківських послуг – у кредитуванні громадян під заставу нерухомого майна. Привабливість цього виду операцій полягає не тільки у швидкому росту обсягів кредитування, але й у можливості забезпечувати належну якість кредитного портфеля: повернення наданих кредитів забезпечується заставою високоліквідних об'єктів нерухомості.

Рис.2.4 Динаміка сукупного портфеля кредитів виданих фізичним особам у 2002 році, млн грн.

Як видно з рисунку 2.4, портфель кредитів фізичним особам постійно зростає у 2003 році. Така стійка тенденція підтверджується лінією тренду, що побудована за лінійним методом і має рівень достовірності апроксимації близький до 1 (0,9563). Можна зробити висновок, що у в подальшому АКБ “ТАС-Комерцбанк” нарощуватиме кредити фізичним особам.

Таким чином, АКБ “ТАС-Комерцбанк” постійно нарощує свій кредитний портфель за рахунок як кредитів юридичним, так і фізичним особам. Протягом 2002 року банк чітко дотримував усіх вимог Національного банку України, що стосуються нормативів кредитного ризику. Загальна сума кредитів і гарантій, наданих суб'єктам господарської діяльності, за станом на 1 січня 2003 року склала 172,4 млн. грн. Зростання валютних і гривневих кредитів склало 2,2 і 1,8 рази відповідно. Питома вага сумнівних і безнадійних кредитів склала лише 0,3%.

В галузевій структурі кредитів СПД на початок 2003 року переважали кредити промисловим підприємствам. Структура кредитів, наданих юридичним особам, свідчіть про значний розвиток комерційного кредитування та поганий розвиток сектору мікрокредитування, цей сектор в АКБ “ТАС-Комерцбанк не знайшов достатнього відображення.

Портфель кредитів фізичним особам постійно зростає у 2003 році. Така стійка тенденція підтверджується Трендовим аналізом і тому можна зробити висновок, що у в подальшому АКБ “ТАС-Комерцбанк” нарощуватиме кредити фізичним особам

Початок 2003 року ознаменувалося відкриттям двох київських філій АКБ “ТАС-Комерцбанк”: Софіївської і Лівобережної, тому прослідкуємо реалізацію кредитного механізму на прикладі СФ АКБ “ТАС-Комерцбанк”. На нашу думку, проведення загального аналізу діяльності філії не є раціональним, так як, дана банківська установа працює на банківському ринку менше року і тільки починає розгортати свою діяльність.

2.3 Реалізація механізму кредитування в Софіївській філії АКБ “ТАС-Комерцбанк”

Розглянемо механізм кредитування на прикладі надання кредиту юридичній особі ПП“Талант-Торг”. Найважливіше завдання при розгляді заявки на кредит це оцінка фінансового стану позичальника..

Приватне підприємство “Талант-Торг” звернулося до банку для розгляду питання на отримання кредиту-овердрафт. В заяві позичальник вказав, що йому необхідно сума кредиту в розмірі 300 000 гривень, для поповнення обігових коштів, період кредитування – 1рік.

Оцінку фінансового стану підприємства банк проводить за два звітних періоди станом на 01.10.02-01.01.03 року. Для аналізу використовуються офіційна бухгалтерська звітність, статистична звітність, а також дані внутрішньої звітності підприємства. Основною звітньою формою при аналізі фінансового стану “Талант-Торг” є баланси за два звітні періоди, які наведені у додатку К1.

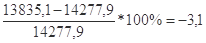

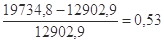

Попередню оцінку фінансового стану позичальника зробимо на основі приведеного вище балансу підприємства. Потрібно відмітити, що дане приватне підприємство на початку звітнього періоду станом на 01.10.02 мало в своєму розпорядженні фінансових ресурсів на загальну суму 14 277,9 тис.грн., в тому числі 554,5 тис.грн. або 4% складав власний капітал підприємства. На кінець звітнього періоду станом на 01.01.03 підприємство зменшило свої фінансові ресурси на 442,8 тис.грн., що складають 13 835,1 тис.грн., але власний капітал збільшився на 288,8 тис.грн і складав 843,3 тис.грн. або 6,1%. Для одержання загальної оцінки динаміки фінансового стану потрібно порівняти зміни валюти балансу із змінами фінансових результатів господарської діяльності підприємства, для цього нам необхідно розглянути форму 2 “Звіт про фінансові результати” додатка К2. Виходячи з показників темпу приросту валюти балансу та виручки від реалізації, розрахуємо коефіцієнти росту валюти балансу і коефіцієнт виручки від реалізації продукції.

КБ =

З даного прикладу ми бачимо, що показник росту валюти балансу зменшився на 3,1% .

Кv =

Збільшення обсягів виручки від реалізації продукції, характеризує про покращення використання засобів на підприємстві.

При здійсненні аналізу структури активів підприємства “Талант-Торг” кредитний аналітик, досліджує такі питання:

- які відбулися зміни в структурі активів;

- яке співвідношення важкореалізованих активів до загальної суми активів;

- рентабельність майна підприємства.

Банк аналізує I і II розділ активу балансу. Дані про вартість майна станом на 01.01.03 порівнюють з вартістю майна станом на 01.10.02 звітнього періоду, потім визначають відхилення в сумі і в процентах до валюти балансу (табл.2.3). Дані таблиці показують, що активи підприємства на кінець звітнього періоду станом на 01.01.03 р., порівнюючи їх із попереднім періодом 01.10.02р., зменшилися на 442,8 тис.грн. При цьому відбулося зменшення основних засобів в структурі необоротних активів на 13 тис.грн. або 0,05%, а також зменшення відстрочених податкових активів на 4,9 тис.грн. або 0,02%, що і призвело до зменшення необоротних активів на 21,8 тис.грн. або 0,1%.

Аналізуючи оборотні активи підприємства ми бачимо, що вони зменшились на 421 тис.грн. або 0,1% порівнюючи з попереднім періодом, але якщо проаналізувати ці відхилення по статтям балансу то ми побачимо, що підприємство збільшило свої виробничі запаси на 11,7 тис.грн. або 0,13%, що виступає одним із позитивних моментів, а також зменшило дебіторську заборгованість на 483 тис.грн.

Таблиця 2.3

Аналіз структури активів ПП“Талант-Торг”

| Показники | На 01.10.02 | На 01.01.03 | Відхилення | |||

| В тис. грн. | В % до валюти балансу | В тис. грн. | В % до валюти балансу | В тис. грн. | В % до валюти балансу | |

| Необоротні активи | ||||||

| 1. Основні засоби | 205,7 | 1,44 | 192,7 | 1,39 | -13 | -0,05 |

| 2. Відстрочені податкові активи | 44,7 | 0,31 | 39,8 | 0,29 | -4,9 | -0,02 |

| 3. Інші необоротні активи | 3,9 | 0,03 | - | - | -3,9 | -0,03 |

| Усього за разділом 1 | 254,3 | 1,78 | 232,5 | 1,68 | -21,8 | -0,1 |

| 2. Оборотні активи | ||||||

| 2.1. Виробничі запаси | 233,5 | 1,64 | 245,2 | 1,77 | 11,7 | 0,13 |

| 2.2. Товари | 2810,6 | 19,7 | 2809,1 | 20,3 | -1,5 | 0,6 |

| 3. Векселі одержані | 63,3 | 0,44 | - | - | -63,3 | -0,44 |

| Дебіторська заборгованість за товари, роботи, послуги: | ||||||

| 4.1. Чиста реалізаційна вартість | 10 909,3 | 76,4 | 10487,7 | 75,8 | -421,6 | -0,6 |

| Дебіторська заборгованість за розрахунками: | ||||||

| 5.1.З бюджетом | 1,8 | 0,01 | 1,8 | 0,01 | - | - |

| 5.2. Із внутрішніх розрахунків | - | - | 2,3 | 0,02 | 2,3 | 0,02 |

| 6.Інша поточна дебіторська заборгованість | 0,4 | 0,003 | - | - | -0,4 | -0,003 |

| Грошові кошти та їх еквіваленти: | ||||||

| 7.1. в національній валюті | - | - | 50,1 | 0,36 | 50,1 | 0,36 |

| 7.2. в іноземній валюті | 0,3 | 0,002 | 2 | 0,01 | 1,7 | 0,008 |

| Усього за розділом 2 | 14019,2 | 98,2 | 13598,2 | 98,3 | -421 | 0,1 |

| Баланс | 14277,9 | 100 | 13835,1 | 100 | -4428 | - |

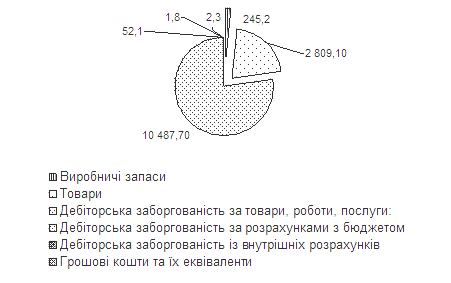

При аналізі виробничих запасів необхідно вивчити їх структуру, а також необхідно проаналізувати і виявити ті матеріальні цінності, які призводять до зменшення кругообігу оборотних коштів. Важливу роль в балансі підприємства відіграє дебіторська заборгованість, збільшення якої призводить до виникнення фінансових труднощів.

Стан дебіторської заборгованості відображається в 2 розділу активу балансу і зображено в (табл.2.4).

Таблиця 2.4

Аналіз стану дебіторської заборгованості ПП “Талант-Торг”

| Показники | На 01.10.02 | На 01.01.03 | Відхилення |

| 1. Векселі одержані | 63,3 | - | -63,3 |

| Дебіторська заборгованість за товари, роботи, послуги: | |||

| 2.1. Чиста реалізаційна вартість | 10 909,3 | 10487,7 | -421,6 |

| Дебіторська заборгованість за розрахунками: | |||

| 3.1.З бюджетом | 1,8 | 1,8 | - |

| 3.2. Із внутрішніх розрахунків | - | 2,3 | 2,3 |

| 4.Інша поточна дебіторська заборгованість | 0,4 | - | -0,4 |

| Усього: | 10 974,8 | 10 491,8 | -483 |

| Усього за розділом 2 | 14019,2 | 13598,2 | -421 |

| Питома вага дебіторської заборгованості до суми оборотних активів | 78,3% | 77,2% | -1,1% |

Як видно із даної таблиці дебіторська заборгованість зменшилася на кінець звітного періоду на 483 тис. грн., в тому числі векселі одержані на 63,3 тис. грн., і станом на 01.01.03 р. Заборгованості дебіторів, за відвантажену продукцію, яка забезпечена векселем не було. Також слід відмітити про зменшення чистої реалізаційної вартості на 421,6 тис. грн. це означає, що “Талант-Торг” має надійних партнерів, які вчасно розраховуються за поставлені товари. Якщо розглянути дебіторську заборгованість за розрахунками з бюджетом то вона залишається незмінною на кінець двох звітних періодів складала 1,8 тис. грн. Із обороту підприємства забрано на кінець звітного періоду станом на 01.01.03 р. 77,2% коштів із загальної суми оборотних активів хоча це і менше на 1,1% ніж на 01.10.02р., але відкликання такої значної суми із обороту негативно впливає на фінансовий стан підприємства і може призвести до фінансових труднощів, щоб краще оцінити цю ситуацію зобразимо у вигляді (рис. 2.5).

Рис. 2.5 Аналіз частки дебіторської заборгованості

Для внутрішнього аналізу дебіторської заборгованості необхідно використовувати дані аналітичного обліку (журнали і відомості обліку та розрахунків з покупцями і замовниками). У ході аналізу дебіторську заборгованість доцільно згрупувати по термінах їхнього виникнення (до 1 місяця, від 1 до 3 місяців, від 3 до 6 місяців, від 6 місяців до 1 року, більше 1 року). Заборгованість, по якій пройшов термін позивної давності, може бути при наявності відповідних документів віднесена на позареалізаційні витрати і списана на збитки. Що стосується заборгованості, яка є нереальною до стягнення, то рішенням інвентаризаційної комісії створюється резерв по сумнівних боргах. Такі резерви можуть бути створені за умови, що ця заборгованість не погашена в обговорені договорами терміни і не забезпечений гарантіями. Розмір резерву по кожному сумнівному боргу визначають у залежності від платоспроможності боржника на підставі попередньої оцінки ймовірності повного або часткового погашення заборгованості. Основними рекомендаціями, що дозволяють підприємству грамотно розпоряджатися дебіторською заборгованістю, є:

- по можливості орієнтуватися на більшу кількість покупців з метою зменшення ризику несплати одним або декількома великими покупцями.

Однією з ключових ознак фінансової стійкості підприємства є його ліквідність. Ліквідність – здатність підприємства виконувати свої фінансові зобов’язання перед усіма контрагентами і державою. Необхідність аналізу стану ліквідності підприємств у ринкових умовах зумовлюється насамперед тим, що жодне з них у цих умовах не гарантоване від банкрутства, коли воно не може розрахуватися за своїми боргами і зазнає фінансового краху, що призводить для банку виникнення кредитного ризику. Зобразимо активи підприємства за ступенем ліквідності тобто за швидкістю їх можливого перетворення на гроші (табл.2.5).

Таблиця 2.5

Групування активів по ступеню ліквідності

| Показники | На 01.10.02 | На 01.01.03 | Відхилення | |

| Абсолютне | Темп росту, % | |||

| Грошові кошти та їх еквіваленти: | ||||

| 1.1. в національній валюті | - | 50,1 | +50,1 | - |

| 1.2. в іноземній валюті | 0,3 | 2,0 | 1,7 | 666,7 |

| Усього по 1 групі | 0,3 | 52,1 | 51,8 | 17366,7 |

| 2.1. Товари | 2810,6 | 2809,1 | -1,5 | 99,9 |

| 2.2 Векселі одержані | 63,3 | - | -63,3 | - |

| Дебіторська заборгованість за товари, роботи, послуги: | ||||

| 2.3. Чиста реалізаційна вартість | 10 909,3 | 10487,7 | -421,6 | 96,1 |

| Дебіторська заборгованість за розрахунками: | ||||

| 2.4.З бюджетом | 1,8 | 1,8 | 0,0 | 100,0 |

| 2.5. Із внутрішніх розрахунків | - | 2,3 | +2,3 | - |

| 2.6. Інша поточна дебіторська заборгованість | 0,4 | - | -0,4 | - |

| Усього по 2 групі | 13 785,4 | 13 300,9 | -484,5 | 96,5 |

| 3. Виробничі запаси | 233,5 | 245,2 | 11,7 | 105,0 |

| Усього по оборотним активам | 14019,2 | 13 598,2 | -421,0 | 97,0 |

| 1. Основні засоби | 205,7 | 192,7 | -13,0 | 93,7 |

| 2. Відстрочені податкові активи | 44,7 | 39,8 | -4,9 | 89,0 |

| 3. Інші необоротні активи | 3,9 | - | -3,9 | - |

| Усього по 4 групі | 254,3 | 232,5 | -21,8 | 91,4 |

Як показують дані таблиці, самі ліквідні фінансові ресурси для банку – грошові кошти та їх еквіваленти, які збільшилися на кінець звітного періоду і складали 52,1 тис. грн. Це говорить про те що підприємство має постійних покупців на ринку збуту продукції, які вчасно розраховуються за поставлені товари, які також зменшились на складі і складають 2 809,1 тис. грн.

Виходячи з показників, поданих у додатків Л1 та Л2, проаналізуємо коефіцієнти ліквідності.

Кожне підприємство, виходячи з конкретних умов господарювання та власних показників, визначає свій нормативний коефіцієнт покриття. Розрахунок наведено в (табл. 2.6).

Таблиця 2.6

Розрахунок нормативного коефіцієнта покриття, тис. грн.

| Показники | Значення показників | Відхилення | |

| На 01.10.02 | На 01.01.03 | ||

| 1.Матеріальні запаси | 3044,1 | 3054,3 | +10,2 |

| 2.Безнадійна ( довгострокова ДЗ) | - | - | - |

| 3.Поточні зобов’язання | 13 723,4 | 12 991,8 | -731,6 |

4.Нормативний коефіцієнт покриття

| 1,22 | 1,24 | +0,02 |

Розрахувавши наші показники зведемо їх в (таблицю 2.7).

Таблиця 2.7

Оцінка динаміки основних показників ліквідності

| Показники | На 01.10.02 | На 01.01.03 | Відхилення |

| 1.Кал | 0,000022 | 0,004 | +0,0039 |

| 2.Кл | 0,8 | 0,81 | +0,01 |

| 3.Загальний коефіцієнт покриття | |||

| 3.1 Фактичний Кпф | 1,02 | 1,05 | +0,03 |

| 3.2. Нормативний Кпн | 1,22 | 1,24 | +0,02 |

Із даної таблиці можна зробити висновок, що в ліквідності підприємства сталися істотні зміни. Так на кінець звітного періоду проти його початку становище з абсолютною ліквідністю відносно нормалізувалось. Однак фактичне значення коефіцієнта абсолютної ліквідності 0,004, усе ще залишається значно нижчим за норму (0,2-0,35). На початку періоду підприємство могло б швидко погасити при виникнені необхідності лише 0,0022% поточних зобов’язань, а вкінці періоду - 0,4%. Проміжний коефіцієнт покриття за поточний рік порівняно з минулим зріс на 0,01 відсоткового пункту і перевищив мінімально допустиме значення (0,7- 0,8).

Тобто, мобілізував при необхідності кошти при розрахунках із дебіторами, “Талант - Торг” може практично повністю погасити всю суму поточних зобов’язань. Необхідно мати на увазі, що дійсність висновків за результатами розрахунку цього коефіцієнта в значній мірі залежить від "якості" дебіторської заборгованості (термінів її виникнення, фінансового стану боржників і ін.).

Нормативний коефіцієнт покриття розрахований за даними підприємства, діяльність, якого аналізується, суттєво збільшився за рахунок матеріальних запасів у межах необхідної потреби. Таким чином, при зростанні за рік суми матеріальних запасів у межах необхідної потреби, при зниженні поточних зобов’язань на 731,6 тис. грн. нормативний коефіцієнт покриття збільшився на 0,02 пункту. Водночас фактичний коефіцієнт покриття збільшився на 0,03 пункту. Як видно із отриманих даних Кп, станом на 01.01.02р., мобілізував всі оборотні кошти, підприємство може повністю погасити всі поточні зобов’язання по кредитам, розрахункам, після чого в активі підприємства залишаться оборотні кошти на загальну суму 13 598,2 – 12 991,8 = 606,4 тис. грн., які можуть бути направлені на погашення для інших цілей.

З позиції кредиторів підприємству подібне до варіанта формування оборотних коштів надається перевага. У той же час з погляду менеджера значне нагромадження виробничих запасів (245,2 тис. грн.), перетворення засобів у дебіторську заборгованість, може бути зв'язане з недотепним керуванням активами підприємства. Якщо співвідношення поточних активів і короткострокових зобов'язань нижче, чім 1:1, то можна робити висновок, що при розгляді питання кредитування банк споконвічно піддає свої кредитні ресурси високому ризику, тому що вже на цьому етапі діяльності в підприємства є проблеми в оплаті наявних рахунків. Співвідношення 1:1 припускає рівність поточних активів і поточних зобов'язань. Беручи в увагу різний рівень ліквідності активів, можна з упевненістю вважати, що далеко не всі активи можуть бути легко реалізовані в терміновому порядку, тому подібна ситуація далеко не краща для самого підприємства і кредиторів.

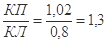

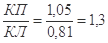

Аналіз кредитного ризику підприємства починають з якісної оцінки позичальника як виробника продукції, цей аналіз проводиться банківськими працівниками (службами) на етапі розгляду питання про надання кредиту з метою визначення можливості і готовності потенційного позичальника повернути кредит і вчасно погашати проценти за користування їм відповідно до умов кредитного договору. У ході аналізу рівня кредитного ризику необхідно зіставляти значення коефіцієнта покриття і коефіцієнта ліквідності. Нормальним (за оцінками закордоних фахівців) вважається співвідношення Кп до Кл рівного 4,0:1,0. Якщо це співвідношення порушене за рахунок збільшення коефіцієнта покриття Кп, то це можна розцінювати як наявність наднормативних запасів матеріально - технічних цінностей, значного обсягу незавершеного виробництва, неврахованого браку готової продукції або наявної сировини. Недолік ліквідних засобів указує на затримку платежів по поточним операціям підприємства, а це знижує ліквідність балансу. Оптимальна потреба підприємства в ліквідних засобах повинна бути приблизно вдвічі більше короткострокових зобов'язань.

У розглянутому прикладі розрахунки показників підприємства "Талант -Торг" показали:

станом на 01.10.02р. :

станом на 01.01.03р. :

Тобто, в результаті господарської діяльності підприємства співвідношення між цими двома показниками порушено.

У ході аналізу фінансового стану підприємства рекомендується вивчати перспективи діяльності (до моменту погашення кредитів і інших платежів), платоспроможність і кредитоспроможність позичальника. Достовірна оцінка фінансового стану позичальника дає до мінімуму звести ризик при видачі кредиту і дозволяє забезпечити прибутковість банківської діяльності.

Розрахувавши дані показники, які дають аналіз власних оборотних коштів підприємства “Талант-Торг” занесемо їх у таблицю 2.8. Як показують дані таблиці наявність власних оборотних коштів на підприємстві зросла на 310,3 тис. грн., також збільшилась реальна вартість оборотних коштів у майні підприємства і складає 0,04 тис. грн., що заслуговує позитивної оцінки.

Таблиця 2.8

Розрахунок показників власних оборотних коштів

| Показники | На 01.10.02 | На 01.01.03 | Відхилення |

| Фн | 300,2 | 610,5 | 310,3 |

| Крв | 0,02 | 0,04 | 0,02 |

| Ко | 0,9 | 1,45 | 0,55 |

| Кз | 1,1 | 0,68 | -0,42 |

| Р | 14% | 22% | 8% |

| Чо | 300 | 248 | -52 |

Розрахуємо коефіцієнти управління активами підприємства “Талант-Торг” у додатку Л2. Ми бачимо, що на кінець звітного швидкість з якою запаси пересувалися на підприємстві зросла і становить 5,50. Збільшення цього коефіцієнту показує, що “Талант-Торг” збільшив ефективність використання своїх ресурсів. Дохідність активів збільшилась на 3%. Дані про розрахунки коефіцієнту занесені в (табл.2.9).

Таблиця 2.9

Аналіз оборотності дебіторської заборгованості ПП “Талант-Торг”

| Показники | На 01.10.02 | На 01.01.03 | Відхилення |

| Кодз | 1,2 | 1,84 | +0,64 |

| Період погашення ДЗ (в днях) | 304 (365/1,2) | 198 (365/1,84) | -106 |

| КПДЗ | 0,83

(10491,8+10974,8)/2

12902,9 12902,9

| 0,54 | -0,3 |

Із даної таблиці можна зробити такий висновок, що прискорення оборотності в динаміці розглядається як позитивна тенденція, якщо оцінити період погашення дебіторської заборгованості, то він зменшився на 106 днів, що зменшує ризик непогашення платежів.

Аналіз джерел коштів підприємства та їх використання. Для аналізу джерел коштів підприємства інформаційною базою є баланс, інформація про власний капітал відображається в 1 розділу пасиву балансу (додаток К1). Зобразимо структуру джерел коштів в (табл. 2.10)

Таблиця 2.10

Аналіз структури джерел коштів ПП “Талант-Торг”

| Показники | На 01.10.02 | На 01.01.03 | Відхилення |

| Всього майна: | 14 277,9 | 13 835,1 | -442,8 |

| Власний капітал | 554,5 | 843,3 | +288,8 |

| В % до суми | 3,9 | 6,1 | +2,2 |

| Наявність власних оборотних коштів | 300,2 | 610,5 | +310,3 |

| В % до власного капіталу | 54,1 | 72,4 | +18,3 |

| Поточні зобов’язання | 13723,4 | 12991,8 | -731,6 |

| В % до суми | 96,1 | 93,9 | -2,2 |

| Короткострокові кредити банку | 655,9 | 634,4 | -21,5 |

| В % до поточних зобов’язань | 4,7 | 4,8 | +0,1 |

Власні кошти

Залучені кошти Залучені кошти

| 0,04 | 0,06 | +0,02 |

Дані таблиці дозволяють зробити такий висновок, що зменшення вартості майна підприємства на 4428 тис. грн., в основному відбулося за рахунок зменшення поточних зобов’язань на 731,6 тис. грн.. Доля власних коштів до загальної вартості всього майна на початок звітного періоду складала 3,9%, а на кінець періоду 6,1%, при цьому відбулося збільшення власного капіталу на 2,2%. Доля залучених котів на початок звітного періоду 96,1%, а на кінець 93,9% при цьому відбулося зменшення поточних зобов’язань на 2,2%, що заслуговує позитивної оцінки. Але, якщо проаналізувати співвідношення власних коштів до залучених коштів, ми бачимо, що підприємство має велику фінансову залежність від зовнішніх ресурсів, що зменшує фінансову стійкість “Талант-Торгу”. Кредитний аналітик повинен з’ясувати причини зменшення фінансової стабільності підприємства. Так, як “Талан-Торг”, займається виробництвом взуття, то для виробничого процесу необхідна сировина, а саме юхта, ціни на яку постійно зростають на ринку шкірсировини. Так, як в обов'язок “Талан-Торг” входить заключення договорів, контрактів, реалізацію товарної продукції то відділ маркетингу постійно вивчає фінансові пропозиції з приводу ввозу сировини з країн СНД. Насамперед, це Росія, що постійно диктує свої умови і піднімає ціни на матеріальні ресурси, планові запаси, що необхідні для виробничого циклу нашого підприємства. Через це виникають великі витрати у виробництві.

Практично безкоштовним джерелом засобів для підприємства є кредиторська заборгованість. При розрахунках з постачальниками і підрядчиками плата за тимчасове користування засобами кредиторів, як правило, не береться, тобто якщо відповідно до договору передбачено оплату через "n" днів після одержання (відвантаження) продукції, то це означає, що покупець одержав безпроцентний кредит на термін "n" днів. Багато підприємств широко використовують подібну можливість. У той же час, чим більший термін має заборгованість, тим менше її реальний розмір з обліком інфляційних процесів. Однак з погляду кредитоспроможності, недотримання установлених договором термінів оплати - погана практика, тому що потенційні кредитори можуть негативно вирішити питання про надання нового кредиту. В умовах широко розповсюдженого порядку попередньої оплати продукції додатковим безкоштовним джерелом фінансування діяльності багатьох підприємств - виробників стали суми засобів, що надходять від їхніх покупців. Практика підприємств - виробників продукції показує, що розрив між часом надходження засобів на розрахунковий рахунок і часом відвантаження продукції в багатьох випадках вимірюється місяцями.

Зарахування в оборот підприємства кредиторської заборгованості у великих розмірах часто є наслідком фінансових утруднень підприємства. При аналізі кредиторської заборгованості можна скласти аналітичну (табл. 2.11).

Таблиця 2.11

Аналіз структури кредиторської заборгованості, тис. грн.

| Кредиторська заборгованість | На 01.10.02 | На 01.01.03 | Відхилення |

| Короткострокові кредити | 655,9 | 634,4 | -21,5 |

| Векселі видані | 63,3 | - | -63,3 |

| Кредитор. заборгованість за товари, роботи, послуги | 12962,9 | 12310,5 | -652,4 |

| з одержаних авансів | - | 2,9 | 2,9 |

| з бюджетом | 13,2 | 22,6 | 9,4 |

| з позабюджетних платежів | 5,9 | 5,9 | 0 |

| зі страхування | 5,0 | 5,3 | 0,3 |

| з оплати праці | 10,0 | 10,2 | 0,2 |

| із внутрішніх розрахунків | 7,2 | - | -7,2 |

| Усього: | 13723,4 | 12991,8 | -731,6 |

Дані таблиці показують, що сума кредиторської заборгованості зменшилась на кінець звітного періоду по відношенню на початок періоду на 731,6 тис. грн.; в тому числі по розрахункам з банками за короткостроковими кредитами на 21,5 тис.грн.; за товари, роботи, послуги на 652,4 тис.грн.; за внутрішніми розрахунками.

Клас позичальника за результатами оцінки його фінансового стану визначається на підставі основних показників та коригується з урахуванням додаткових (суб’єктивних показників). Система основних показників, що враховується в Софіївської філії АКБ “ТАС-Комерцбанк” для проведення оцінки фінансового стану підприємства “Талант-Торг”, наведена у (табл.2.12)

Таблиця 2.12

Показники оцінки фінансового стану підприємства “Талант-Торг”

| № | Назва коефіцієнту | 01.10.02 | 01.01.03 | Відхилення |

| 1 | 2 | 3 | 4 | 5 |

| 1 | Коефіцієнт загальної ліквідності КП | 1,02 | 1,05 | 0,03 |

| 2 | Коефіцієнт миттєвої ліквідності КЛ1 | 0,00 | 0,00 | 0 |

| 3 | Коефіцієнт поточної ліквідності КЛ2 | 0,80 | 0,81 | 0,01 |

| 4 | Коефіцієнт незалежності | 24,75 | 15,41 | -9,34 |

| 5 | Коефіцієнт маневреності власних коштів | 0,54 | 0,72 | 0,18 |

| 6 | Рентабельність активів РА | 0,07 | 0,10 | 0,03 |

|

|

|

| 1,43 | - |

| 7 | Рентабельність продажу РП | 0,08 | 0,07 | -0,01 |

|

|

|

| 0,88 | - |

| 8 | Обсяг реалізації | 12 902,9 | 19 734,8 | 6831,9 |

|

|

|

| 1,53 | 1,53 |

| 9 | Коефіцієнт оборотності запасів | 3,59 | 5,51 | 1,92 |

|

|

|

| 1.54 | - |

| 10 | Коефіцієнт оборотності деб. заборгованості | 1,2 | 1,84 | 0,64 |

|

|

|

| 1,53 | - |

| 11 | Коефіцієнт оборотності кред. заборгованості | 0,80 | 1,26 | 0,46 |

|

|

|

| 1,58 | - |

Визначені для кожного кредиту рівні показників позначаються відповідною кількістю балів. Досить нелегко, але необхідно враховувати такий фактор, як репутацію позичальника. Основою такого підходу є вимоги, запропоновані НБУ для комерційних банків при формуванні резерву для відшкодування втрат від кредитної діяльності. Для характеристики цієї частини ділової кредитоспроможності доцільним, є введення спеціальної анкети, що включає питання, які характеризують моральні якості керівників, соціальний та матеріальний стан та оцінку правил поведінки в окремих ситуаціях тощо.

Отже, за оцінкою фінансового стану ПП “Талант-Торг” віднесено до класу “А”, згідно з положенням НБУ, клас позичальника за овердрафтом визначається без урахування рівня забезпечення, якщо за оцінкою фінансового стану його віднесено до класу “А” чи “Б”.

Отже, працівники кредитного відділу Софіївської філії АКБ “ТАС-Комерцбанк” у м. Києві проаналізувавши всі документи, оцінивши кредитоспроможність позичальника вирішують питання про надання кредиту овердрафт і оформлюють кредитний договір.

Фізичним особам у АКБ “ТАС-Комерцбанк” відкриваються поточні рахунки на підставі заяви; документа, що засвідчує особу (паспорта або документа, що замінює його); договору про відкриття та обслуговування рахунку між установою банку і громадянином; картки із зразками підписів. Зразки підписів засвідчуються працівником банку, який відкриває рахунок. Для оцінки кредитоспроможності позичальника – фізичної особи банк вимагає довідку з місця роботи за останні 6 місяців та суб’єктивно оцінює його моральні якості, а також вимагає наявність ліквідної застави. Перед укладанням угоди позичальник повинен заповнити анкету встановленого зразка, яка і буде відображати його фін стан та платоспроможність.

Виконання операцій на поточних рахунках здійснюється на підставі розрахункових документів у безготівковій та готівковій формах. У розрахункових документах зазначається підстава для перерахування коштів.

Фізичним особам - суб'єктам підприємницької діяльності (СПД), які здійснюють свою діяльність без створення юридичної особи, поточний та інші рахунки відкриваються на їх ім'я за умови надання паспорта чи іншого документа, що засвідчує особу. Для відкриття рахунку в установу банку подаються: а) заява про відкриття поточного рахунку встановленого зразка, підписана СПД; б) копія свідоцтва про державну реєстрацію; в) копія документа, що підтверджує взяття підприємства на податковий облік; г) довідка про реєстрацію в органах Пенсійного фонду України; ґ) картка із зразками підписів, що надаються в присутності працівника банку; д) копія страхового свідоцтва, що підтверджує реєстрацію СПД у Фонді соціального страхування.

Таким чином, кредитний механізм у АКБ “ТАС-Комерцбанк” містить всі, перелічені у першому розділі роботи, етапи кредитування. Але він дещо розрізняється для юридичних осіб, фізичних осіб та фізичних осіб – СПД в розрізі: оцінки фінансового стану, переліку документів, що містяться у кредитній справі та видами забезпечення кредиту.

З метою визначення ефективності такого кредитного механізму проаналізуємо кредитний портфель СФ АКБ “ТАС-Комерцбанк”.

2.4 Аналіз кредитного портфеля Софіївської філії АКБ “ТАС-Комерцбанк”

Здійснення ефективної кредитної діяльності комерційних банків певною мірою залежить від здатності економічного аналізу оцінити цю діяльність у всій її повноті та різноманітності.

Оскільки формування та розміщення кредитних ресурсів є основним видом діяльності комерційного банку, аналізу кредитного портфеля має бути приділено найбільшу увагу.

Досліджується насамперед динаміка та структура кредитів у такому розрізі: овердрафт, кредити під платіжні картки, операції репо, векселі, факторинг, комерційні кредити, кредити на будівництво, освоєння землі тощо, а також довгострокові, короткострокові кредити і фінансовий лізинг (табл. 2.1).

Таблиця 2.13

Аналіз динаміки та структури кредитів СФ АКБ “ТАС-Комерцбанк” за терміном

Показник

На 01.01.2003

На 01.10.2003

Відхилення

Як видно з таблиці кредитний портфель складають в основному довгострокові кредити, питома вага яких на кінець року 69,7 %. При загальному прирості кредитних вкладень 1086 % темп приросту довгострокових кредитів 4,34 %. Динаміка росту кредитного портфелю дуже швидка завдяки недавньому відкриттю, але співвідношення довгострокових і короткострокових кредитів не змінюється. Це свідчіть про те, що не зважаючи на короткий час роботи філії, вона зайняла відповідну нішу на ринку банківських послуг.

Аналіз забезпечення позик, які надає своїм клієнтам комерційний банк, має на меті визначити можливості компенсації боржниками збитків, що зазнає банк внаслідок неповернення наданих кредитів і позик.

Аналіз забезпеченості позик ґрунтується на дослідженні співвідношення суми забезпечення і суми позикової заборгованості клієнтів банку.

Оцінку рівня забезпеченості кредитів і позик комерційного банку та визначення їх динаміки в звітному періоді здійснено виходячи з даних наведених у табл. 2.14.

Таблиця 2.14

Аналіз рівня забезпеченості кредитів СФ АКБ “ТАС-Комерцбанк”

|

Вид забезпечення | На 01.01.2003 | На 01.10.2003 |

Відхилення у обсязі позик | |||

| Тис.грн | У % до підсумку | Тис.грн | У % до підсумку | Абсолютне, в тис.грн | У % до бази | |

| 1. Застава у тому числі | 0,7784 | 100 | 8,571 | 100 | 7,7926 | 1101,133 |

| 1.1 Товарно-матеріальні цінності | 0,7784 | 100 | 4,481 | 100 | 3,7026 | 575,6828 |

| 1.2 Нерухомість | - | - | 3,25 | 100 | - | - |

| 1.3 Інші види застави | - | - | 0,84 | - | - | - |

| 2. Без забезпечення | 0,1 | - | 1,855 | 100 | 1,7550 | 1855 |

| Разом | 0,8784 | - | 10,426 | - | - | - |

Виходячи з даних, наведених у табл. 2.14, можна зробити висновок про стабільність рівня забезпеченості позик: питома вага забезпечених кредитів у звітному періоді вагомо не змінилась.

У структурі забезпечених кредитів сталися зміни, які призвели до зростання забезпечення кредитів. Так, зросла питома вага кредитів, наданих під заставу як товарно-матеріальних цінностей, так і інших видів застав.

Результати аналізу надають можливість визначити на майбутнє основні напрямки політики банку щодо забезпеченості позик, а саме: сприяння зростанню долі забезпечених кредитів у загальному обсязі позик та підвищення ліквідності забезпечення позик.

На 1.10.03 р. структура кредитів Софіївської філії АКБ ТАС-Комерцбанк у м.Києві виглядає таким чином (табл. 2.15.)

Таблиця 2.15

Аналіз структури кредитів СФ АКБ “ТАС-Комерцбанк”

| Група ризику | Сума, грн. | Питома вага, % |

| 1-а гр. | 4863500 | 64,2 |

| 2-а гр. | 1900000 | 25,1 |

| 3-а гр. | 600000 | 7,9 |

| 4-а гр. | 200000 | 2,6 |

| 5-а гр. | 13000 | 0,2 |

| Разом: | 7576500 | 100,0 |

Використовуючи коефіцієнти ризику кожної групи позичок, одержуємо сукупний ризик кредитного портфеля банку на 1.10.03 р.:

(4863500х1%)+(1900000х5%)+(600000х30%)+(200000х75%)+

(1300х100%) = 522270грн.

Кредитний ризик має задовільний результат, тобто кредитний портфель СФ АКБ “ТАС-Комерцбанк” у заловільному стані.

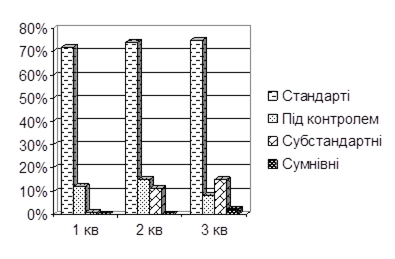

Структура кредитного портфелю Софіївської Філії АКБ “ТАС-Комерцбанк” у м.Києві за групами ризику наведена на рис. 2.6.

Як видно з рис. 2.6, якість кредитного портфеля підвищилась. Так на кінець звітного періоду питома вага стандартних, субстандартних кредитів і кредитів під контролем виросла на 0,8 підпунктів і досягла 97,9 % при одночасному зниженні сумнівних та безнадійних. Слід відзначити, що темпи приросту стандартних кредитів перевищують темпи приросту кредитного портфеля в цілому. Це дозволило банку підвищити ефективність кредитної політики.

Рис. 2.6 Структура та динаміка кредитів СФ АКБ “ТАС-Комерцбанк” за групами ризику

Визначення шляхів підвищення ефективності кредитного портфелю, полягає в поступовому визначенню впливу кожного фактора, з яких складається Банківський сектор активних операції.

Аналіз структури активних операцій ділиться на якісний і кількісний. У випадку здійснення якісного аналізу визначається перелік активних операцій (напрямків використання коштів банку) на момент проведення аналізу. (див. додаток М, таблиця 1)

У структурі активних операцій банку найбільша питому вагу має кредитна діяльність - 49,45%, у тому числі надання короткострокових кредитів 20,02%. Банк є платоспроможним, оскільки кошти на кореспондентському рахунку в НБУ складають 13,61%. Витрати банку мають незначну питому вагу в структурі активних операцій - 1,64. Отже, активи банку складаються в основному з позик клієнтів. Безнадійні борги по цих позиках заподіюють банку збитки, особливо в тому випадку, якщо недостатньо забезпечені кредити.

Зважаючи на те, що найбільша питома вага припадає на кредитну діяльність в активних операціях банку, що є ризикованої для комерційного банку, виникає необхідність в аналізі «кредитного портфеля» банку. (див. додаток М, таблиця 2)

Структура «кредитного портфеля» банку може вважатися задовільною в тому випадку, якщо питома вага кредитів без забезпечення, сумнівних для повернення, прострочених і пролонгованих складає не більш 5,0%. У нашому ж випадку можна стверджувати, що СФ АКБ “ТАС-Комерцбанк” проводить ризиковану кредитну політику.

У нашому випадку банк зобов'язаний сформувати резервний фонд у розмірі не менше 0,522 тис. грн. Аудитори повинні підтвердити повноту формування зазначеного резерву.

На заключному етапі керівництва кредитним портфелем менеджери банку на основі розгляду сформованої структури кредитного портфеля і чинників, що викликали її зміну, намічають міри в області кредитної політики банку на перспективу. До них належать: зміни в цільовій спрямованості позичок або сфер вкладення кредитних ресурсів, одержання додаткових гарантій, посилення попереднього і наступного контролю за виконанням умов кредитного договору, поліпшення тих або інших елементів організації кредитного процесу.

2.5 Порівняльний аналіз кредитної політики АКБ “ТАС-Комерцбанк” та КБ „Фінанси і кредит”

Головною метою кредитної політики АКБ “ТАС-Комерцбанк” є формування в банку зваженого та якісного підходу до управління ризиком проведення кредитних операцій.

Основними задачами Кредитної політики Банку є: забезпечення максимального рівня дохідності “кредитного портфеля” та акціонерного капіталу Банку при припустимому рівні ризику; забезпечення зваженого та оптимального використання кредитних ресурсів; досягнення оптимального балансу між ростом обсягу “кредитного портфеля” та темпами покращання його якості; виконання усіх вимог та нормативних показників, викладених в інструкціях, розпорядженнях та постановах НБУ, у тому числі регламентуючих обсяги кредитних вкладень, максимальні суми кредитів (у т.ч. інсайдерам, пов`язаним та асоційованим особам); розширення клієнтської бази шляхом надання кредитних послуг високої якості; збереження високого рівня довіри та поваги юридичних і фізичних осіб до Банку шляхом своєчасного та повного виконання своїх зобов`язань перед вкладниками та акціонерами.

АКБ “ТАС-Комерцбанк” здійснює такі види Кредитних операцій: кредитування юридичних осіб та кредитування населення.

Банк в якості забезпечення кредиту розглядає такі види забезпечення, як:

депозитні рахунки позичальника у банку;

цінні папери;

гарантії платоспроможних підприємств;

банківські гарантії від прийнятних банків;

застава нерухомості;

застава цілісного майнового комплексу;

застава обладнання;

застава транспортних засобів;

застава товару;

переуступка дебіторської заборгованості;

переуступка боргів;

майнові права;

страховий поліс.

Приватним особам АКБ “ТАС-Комерцбанк” надає споживчі кредити у національній грошовій одиниці за відсотковою ставкою, яка діє на момент надання кредиту. Споживчі кредити надаються по наступним схемам:

1.Кредити під заставу рухомого і нерухомого майна.

Для отримання такого виду кредиту позичальник зобов'язаний представити у банк на розгляд необхідний пакет документів на майно:

-документ, який підтверджує право власності на майно;

-довідка-характеристика;

-довідка з ЖКК про склад сім'ї;

-інші документи.

Строк надання кредиту – до 1 року.

2.Кредити працівникам банку для купівлі житла з наступним оформленням договору застави.

У випадку неповернення кредиту банк погашає заборгованість позичальника за рахунок реалізації заставленого майна.

Строк надання кредиту – до 3-х років.

Щодо КБ "Фінанси та кредит" , то він також здійснює кредитні операції відповідно до основних напрямків кредитної діяльності банку на підставі чинного законодавства, Статуту КБ "Фінанси та кредит", ліцензії Національного банку України на право проведення активних операцій, нормативних актів Національного банку України.

При проведенні кредитної діяльності дії банку спрямовуються на поєднання інтересів банку, його вкладників та суб'єктів господарської діяльності. Банком надаються кредитні кошти суб'єктам господарської діяльності, незалежно від форм їх власності та управління як у гривні, так і в іноземній валюті; кредити у гривні на споживчі цілі фізичним особам.

Рішення щодо можливості надання кредитів приймається колегіально Кредитним комітетом, який діє на підставі положення про Кредитну комісію КБ "Фінанси та кредит", затвердженою Наказом КБ "Фінанси та кредит" № 4 від 11.01.2000р., або Кредитними комісіями філій КБ "Фінанси та кредит" в межах встановлених лімітів.

Головним банком доводиться для філій банку наступні ліміти:

–обсяг вкладень в кредитування клієнтів

–ліміт максимального розміру кредитування одного позичальника, в межах якого філія банку самостійно може приймати рішення здійснювати активні операції одному позичальнику (всі види кредитів, тощо);

–ліміт максимального розміру кредитування споріднених осіб, дорівнює подвійному ліміту максимального розміру кредитування на одного позичальника.

Питання про надання кредитів у сумах, що перевищують встановлені філіям банку ліміти, вирішується Кредитним комітетом Головного банку на підставі обґрунтованого клопотання установи банку.

На кредитний підрозділ банку покладаються функції аналізу кредитоспроможності позичальників (поручителів), ефективності проектів, визначення ступеня кредитного ризику та умов кредитування.

Кредитні фахівці готують на розгляд кредитної комісії висновки та пропозиції щодо можливості та умов кредитування; готують проекти кредитних договорів, додаткових угод до них, договорів про реструктуризацію боргів. Разом з фахівцями інших служб банку фахівці кредитного підрозділу здійснюють моніторинг наданих кредитів. Направляють претензії позичальникам (поручителям) щодо несплати боргів. Фахівці Юридичного підрозділу банку розглядають наявність та правильність оформлення установчих документів, реєстраційних свідоцтв, патентів, ліцензій на здійснення різних видів господарської діяльності, документів, які підтверджують право на оренду, володіння землею, власності на майно, договорів, а також перевіряються відповідність укладених контрактів чинному законодавству тощо.

Щодо забезпечення повернення кредиту, то кредити, що надаються КБ "Фінанси і кредит", забезпечуються заставою майна, яке належить позичальнику або майновому поручителю на правах власності, і на яке, згідно з чинним законодавством, може бути звернуто стягнення та договором поруки. Достатність і ліквідність забезпечення визначає установа банку.

Таким чином, порядок проведення кредитних операцій КБ "Фінанси і кредит" та АКБ “ТАС-Комерцбанк” дещо схожі, але на наш погляд, кредитна політика АКБ “ТАС-Комерцбанк” ліберальніша, так як банк використовує більшу кількість різновидів забезпечення (зокрема, депозитні рахунки, застава майнових прав та цесія).

Але позитивним моментом в кредитній політиці КБ "Фінанси і кредит" можна назвати можливість реструктуризації боргів.

У випадку, коли непогашення заборгованості по кредиту викликане об'єктивними обставинами, незалежними від позичальника та банку, в тому числі форс мажорними обставинами, змінами в економічній, політичній ситуації в країні, а банк вважає за недоцільне здійснювати ліквідацію та банкрутство боржника, то банк може реструктуризувати борги позичальника.

Реструктуризація боргу - це розстрочення сплати проблемних боргів, в окремих випадках з залученням додаткових кредитних коштів, що проводиться в зв'язку з неможливістю боржника погашати свої боргові зобов'язання у період, який встановлений згідно з кредитними договорами.

Реструктуризація проводиться за наступних умовах: використання кредитних коштів за цільовим призначенням; наявність у позичальника достатньої кількості ліквідної застави (додаткового майна, яке може бути прийняте в забезпечення); бажання позичальника погасити існуючі борги; бажання позичальника використовувати власний капітал в подальшій діяльності; наявність програми по фінансовому оздоровленню підприємства; спроможність позичальника керувати грошовими потоками.

Рішення про проведення реструктуризації боргу приймається кредитною комісією.

Боржник спільно з банком розробляє заходи, направлені на поліпшення діяльності боржника: переоцінка основних активів, у разі необхідності їх продаж, в першу чергу активів структурних підрозділів та низько ліквідних (застарілих та зайвих) активів; поліпшення контролю за запасами, в тому числі зниження запасів; скорочення фінансового циклу: проведення аналізу дебіторської заборгованості та скорочення періоду інкасації, ведення претензійно-позовної роботи, при можливості, внесення відповідних змін до укладених договорів; при необхідності, збільшення поточної товарної кредиторської заборгованості з врахуванням пов'язаних з цим витрат; поліпшення контролю за операційними витратами, при можливості, зниження постійних витрат; збільшення додаткового акціонерного капіталу; реструктуризація організаційної структури, в тому числі, позбавлення від збиткових та низько доходних операційних одиниць; пошук підприємств (компаній) для злиття, викупу; інші заходи .

Таким чином, кредитна політика АКБ “ТАС-Комерцбанк” краща, ніж у КБ "Фінанси і кредит", так як призводить до більш високої якості його кредитного портфеля.

Отже, АКБ “ТАС-Комерцбанк” є одним з Середніх банків України. За 2001-2002 роки АКБ “ТАС-Комерцбанк” нарощував свої дорогі ресурси, розміщуючи їх в доходні активи. Найбільшу питому вагу в доходах банку мають процентні їх види, а у витратах – інші небанківські витрати. Також, АКБ “ТАС-Комерцбанк” виконує всі економічні нормативи і подекуди навіть їх перевищує. АКБ “ТАС-Комерцбанк” постійно нарощує свій кредитний портфель за рахунок як кредитів юридичним так і фізичним особам. Протягом 2002 року банк чітко дотримувався усіх вимог НБУ, що стосуються нормативів кредитного ризику. Питома вага сумнівних і безнадійних кредитів склала лише 0,3%. Можна стверджувати, що СФ АКБ “ТАС-Комерцбанк” проводить ризиковану кредитну політику. Можна зробити узагальнення щодо задовільного стану кредитного механізму АКБ “ТАС-Комерцбанк”. Тому у наступному розділі розробимо певні рекомендації щодо його покращення.

Дата: 2019-07-24, просмотров: 413.