АНОТАЦІЯ

на дипломну роботу на тему:

на дипломну роботу на тему:

Кредитний механізм в комерційних банках

В роботі розкривається економічний зміст, необхідність та нормативне регулювання кредитного механізму комерційного банку, приділена увага макроекономічному огляду кредитного ринку.

На практичних матеріалах Софіївського філіалу акціонерного комерційного банку “ТАС-Комерцбанк” у м. Києві проведений аналіз кредитного механізму комерційного, визначене місце АКБ “ТАС-Комерцбанк” в банківській системі України та порівняно кредитні механізми АКБ “ТАС-Комерцбанк” і КБ „Фінанси і кредит”.

Наприкінці роботи зроблені висновки, згідно результатів проведеного аналізу, та запропоновані рекомендації щодо підвищення ефективності кредитного механізму комерційного банку з урахуванням банківських ризиків. Робота виконана за допомогою операційної системи Windows та пакету програм MS Office.

Сторінок *86: 2-26-38-17-3 ; ілюстрацій 14; таблиць 18; література 44; додатки 14.

Вступ

В умовах функціонування економіки нашої країни, коли йде процес становлення ринкових відносин, вирішальне значення має розвиток та удосконалення діяльності комерційних банків, проведення ними активних операцій.

Кредитні операції відносяться до групи активних операцій. Вони пов'язані з раціональним розміщенням банківських ресурсів. Головною метою проведення кредитних операцій залишається прибуток. Банк прагне його максимізації з урахуванням допустимого ступеня ризику. Від того наскільки добре банк реалізує свої кредитні функції в багатьох випадках залежить й економічне становище регіонів, які вони обслуговують, оскільки банківські кредити сприяють появі нових підприємств, збільшенню кількості робочих місць, сприяють забезпеченню їх економічної працездатності. Тому розуміння змісту кредитних операцій банку вкрай важливо, особливо для українських банків. Саме нашим, українським банкам надзвичайно важко вирішувати питання про кредитування, оскільки більшість підприємств та галузей економіки мають фінансові труднощі.

Проблема кредитування та створення оптимального кредитного механізму не є новою. Її вивчанням займаються як вітчизняні (Л.Примостка, Шевченко Р.І., А.Мороз та інші) так і іноземні економісти (Дж.Сінкі, П.Роуз та інші) бо перед кожним банком на протязі його діяльності постають такі питання: куди направити кредити? Яким підприємствам їх надати? Як уникнути кредитного ризику? У зв'язку з цим предметом дослідження дипломної роботи виступає кредитний механізм комерційного банку. Об’єктом дослідження є організація кредитної діяльності в Софіївській філії акціонерного комерційного банку “ТАС-Комерцбанк” в м. Києві (СФ АКБ “ТАС-Комерцбанк”).

Метою дипломної роботи є аналіз кредитного механізму комерційного банку та розробка рекомендацій щодо його покращення. Мета роботи обумовлює виконання наступних задач:

-

|

- дослідити нормативне регулювання кредитної діяльності банку;

- визначити сутність та необхідність кредитної політики комерційного банку як основної складової кредитного механізму;

- зробити макроекономічний огляд кредитного ринку України;

- дати загальну характеристику діяльності АКБ „Тас-комерцбанк”;

- проаналізувати кредитний портфель АКБ “ТАС-Комерцбанк”;

- розглянути реалізацію механізму кредитування в СФ АКБ “ТАС-Комерцбанк” на прикладі ПП “Талант-Торг”;

- проаналізувати кредитний портфель СФ АКБ “ТАС-Комерцбанк”;

- зробити порівняльний аналіз кредитної політики АКБ “ТАС-Комерцбанк” та КБ „Фінанси і кредит”;

- розробити рекомендації щодо покращення кредитного механізму комерційного банку.

Дослідження проводилися за допомогою як загальнонаукових методів (порівняння, індукції, дедукції) статистичних (аналіз ряду динаміки), так і економічних методів (горизонтальний та вертикальний аналіз, аналіз коефіцієнтів).

Розроблені рекомендації мають практичну цінність для роботи банківських установ. Власним внеском автора є обґрунтований вибір оптимальної методики нарахування відсотків за користування кредитом.

Джерелами інформації в ході написання роботи слугували як навчальні посібники так і періодична література, також використовувалась статистична і фінансова звітність банку.

Для забезпечення наочності аналітичного матеріалу, виконання математичної та статистичної обробки, а також для оформлення роботи й інформації використовувалися пакети програм: Microsoft Word та Microsoft Exсel.

Такі широкі розуміння кредитної політики не можуть бути корисними з точки зору конкретних заходів, що можуть здійснюватись банком на початку організації кредитного процесу. Відтак більш придатним в цьому відношенні можна вважати вужче трактування кредитної політики.

Кредитна політика – розробка концепції організації грошово-кредитних відносин між комерційним банком та його клієнтами на мікроекономічному рівні шляхом визначення послідовності дій при наданні кредитних послуг. Дане визначення має розкривати зміст усіх процедур кредитування і обов’язки працівників банку пов’язані з цими процедурами.[41]

Кредитна політика визначає задачі і пріоритети кредитної діяльності банку, засоби і методи їхньої реалізації, а також принципи і порядок організації кредитного процесу. Кредитна політика створює основу організації кредитної роботи банку відповідно до загальної стратегії його діяльності, будучи необхідною умовою розробки системи документів, що регламентують процес кредитування.

Таким чином, враховуючи вище зазначене, можна зробити висновок, що кредитна політика повинна:

– являти собою директивні вказівки чи короткі формулювання, а не інструкцію;

– чітко і недвозначно визначати ціни кредитування;

– містити кілька правил реалізації конкретних цілей;

– бути підкріплена документами, що містять стандарти й інструкції, що представляють собою методичне забезпечення її реалізації.

Кредитна політика базується на умінні співробітників банку правильно й обґрунтовано вибрати: сектор економіки, що доцільно кредитувати в даний момент, а також «свого клієнта» виходячи з його кредитоспроможності й інших факторів, що мають першорядне значення для банку при вирішенні питання про можливість надання кредиту. Кредитна політика визначається також тими кредитними продуктами, якими володіє банк сьогодні чи припускає впровадити завтра. Наприклад, стосовно до підприємств це можуть бути короткострокові кредити (на поповнення оборотних коштів) і довгострокові інвестиційні кредити (на розширення, модернізацію, технічне переозброєння виробництва, упровадження науково-технічних інновацій).

Ретельно розроблена кредитна політика, схвалена і цілком підтримувана вищим керівництвом банку, донесена до всіх службовців, залучених у кредитну діяльність, є найважливішим чинником успішного функціонування системи управління кредитним ризиком.[10]

Відповідальність за розробку й удосконалювання кредитної політики та вибір її видів лягає на директорів і вище керівництво. Вони ж відповідають за розвиток культури кредитування в банку і забезпечення виконання цілей кредитування. Тому кредитна політика не тільки встановлює основні правила й орієнтири кредитної діяльності, але і сприяє формуванню культури кредитування.

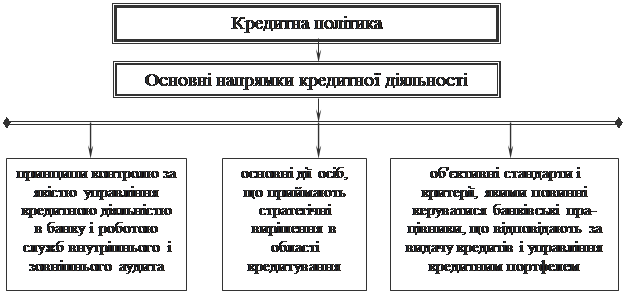

Виходячи з вищезазначеного комерційний банк повинен чітко сформулювати кредитну політику, розробляючи її з урахуванням стратегії банку, його політики в області управління ризиками. Діяльність банку за цих умов буде спрямована в основних напрямках кредитної політики. (рис. 1.2)

Напрямки кредитної політики, в свою чергу, розбиваються на елементи, головними серед яких є:

- складання інструкції щодо кредитування;

- оцінка кредитних заявок та укладання кредитної угоди;

- ведення кредитних справ і кредитний моніторинг;

- кредитне оздоровлення;

- аналіз кредитного портфелю;

- складання звітів щодо кредитування.

|

Рис. 1.2 Напрямки кредитної політики комерційного банку [10]

Отже, ми бачимо, що вказані елементи перегукуються з розглянутими вище етапами кредитування. Так, кредитна інструкція являє собою опис послідовних дій (кроків), що закріплюють загальний алгоритм реалізації кредитної процедури. Іншими словами, вона відноситься тільки до одного конкретного напрямку кредитної діяльності, але є в більшій мірі вказівкою на певні практичні дії, ніж детальний опис того, як вони повинні здійснюватися.[35]

В основу оцінки кредитної заявки покладено різні критерії, серед яких можна виділити такі, як репутація (відносини позичальника з кредиторами, клієнтами та постачальниками), з’ясування платоспроможності, наявність власного капіталу, поточний стан економіки або галузі та забезпечення (застава, гарантія або страхування). Також в межах даного елементу визначаються джерела ризику і оцінюється кожне з цих джерел та сукупний ризик щодо потенційної кредитної угоди.

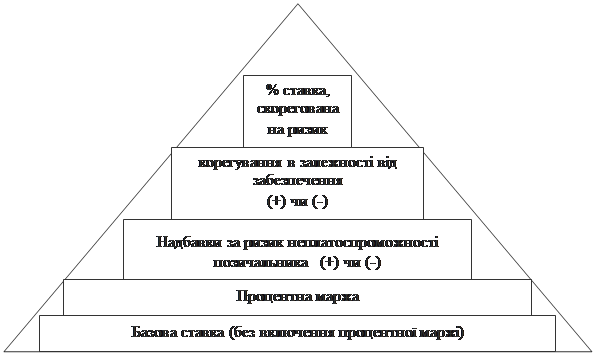

Окрім цього аналізується вплив, який справляє потенційна кредитна угода на вже сформований кредитний портфель банку. На основі проведеного аналізу визначається ставка відсотку за кредит з урахуванням всіх раніше визначених аспектів. Більшість банків користуються моделлю визначення основних елементів ціноутворення на основі базової ставки з урахуванням додаткових витрат (рис. 1.3).

Рис. 1.3. Основні елементи визначення ціни кредиту [41]

Дана методика є найбільш сучасною, але в той же час найбільш складною у застосуванні. При визначенні процентної ставки необхідно враховувати, що обсяг реального платоспроможного попиту на кредити завжди обмежений. І чим в більшій мірі банк змушений конкурувати за клієнта, тим в більшій мірі при визначенні ціни кредиту він повинен аналізувати маркетингову інформацію з інших банків-конкурентів.

Сутність такого елементу кредитної політики як кредитний моніторинг полягає в тому, що за допомогою цього елемента контролюється використання кредиту за призначенням, аналізуються зміни у фінансовому стані позичальника, здійснюється контроль за наданим забезпеченням. Якщо останнім виступає застава, то потрібно слідкувати за її зберіганням, а якщо забезпеченням виступає гарантія, то проводити систематичний аналіз фінансової діяльності гаранта або страховика. Ключовим моментом даної процедури є підтримання тісних контактів з клієнтом для отримання оперативної інформації та її своєчасного аналізу.

Особливу увагу і додатковий контроль в процесі реалізації кредитної політики потрібно приділяти роботі з проблемними кредитами. Слід зазначити, що по сигналам раннього попередження можливих втрат в майбутньому службовці банка повинні здійснювати всі можливі заходи із забезпечення повернення проблемних кредитів.

Сутність такого елементу як аналіз кредитного портфеля полягає в тому, що службовці банка проводять систематичний аналіз кредитного портфеля (сукупності всіх кредитних угод) за різними критеріями. Серед них можна виділити такі: галузева ознака, вид кредиту (короткостроковий, довгостроковий), спосіб забезпечення повернення кредиту (гарантія, страхування, застава) та розмір кредиту. На основі аналізу кредитного портфеля за цими критеріями робиться висновок щодо ступеня його диверсифікації в цілому та за кожним напрямком зокрема. Аналіз питомої ваги пролонгованих та прострочених кредитів дозволяє зробити висновок щодо якості кредитного портфеля.[41]

Таким чином, усі розглянуті вище етапи організації кредитування комерційним банком позичальника у своїй сукупності утворюють єдиний, цілісний технологічний процес, результатом якого є надання кредитних послуг. Регламентація порядку здійснення відповідних операцій при формуванні кредитної політики є важливим засобом не лише уніфікації технології цих операцій для всіх його структурних підрозділів, а й підпорядкування практичних дій банківського персоналу у сфері організації грошово-кредитних відносин єдиним цілям і завданням, досягнення яких визначено затвердженою керівництвом банку кредитною політикою.

Структура кредитного портфеля не лише відображає особливості кредитної політики того чи іншого комерційного банку, а й віддзеркалює загальний стан економічного здоров’я держави. Тож проаналізуємо структуру і динаміку кредитування комерційними банками вітчизняних суб’єктів господарювання та фізичних осіб, тобто кінцевих споживачів кредитних ресурсів.

Показник

На 01.01.2003

На 01.10.2003

Відхилення

Як видно з таблиці кредитний портфель складають в основному довгострокові кредити, питома вага яких на кінець року 69,7 %. При загальному прирості кредитних вкладень 1086 % темп приросту довгострокових кредитів 4,34 %. Динаміка росту кредитного портфелю дуже швидка завдяки недавньому відкриттю, але співвідношення довгострокових і короткострокових кредитів не змінюється. Це свідчіть про те, що не зважаючи на короткий час роботи філії, вона зайняла відповідну нішу на ринку банківських послуг.

Аналіз забезпечення позик, які надає своїм клієнтам комерційний банк, має на меті визначити можливості компенсації боржниками збитків, що зазнає банк внаслідок неповернення наданих кредитів і позик.

Аналіз забезпеченості позик ґрунтується на дослідженні співвідношення суми забезпечення і суми позикової заборгованості клієнтів банку.

Оцінку рівня забезпеченості кредитів і позик комерційного банку та визначення їх динаміки в звітному періоді здійснено виходячи з даних наведених у табл. 2.14.

Таблиця 2.14

Аналіз рівня забезпеченості кредитів СФ АКБ “ТАС-Комерцбанк”

|

Вид забезпечення | На 01.01.2003 | На 01.10.2003 |

Відхилення у обсязі позик | |||

| Тис.грн | У % до підсумку | Тис.грн | У % до підсумку | Абсолютне, в тис.грн | У % до бази | |

| 1. Застава у тому числі | 0,7784 | 100 | 8,571 | 100 | 7,7926 | 1101,133 |

| 1.1 Товарно-матеріальні цінності | 0,7784 | 100 | 4,481 | 100 | 3,7026 | 575,6828 |

| 1.2 Нерухомість | - | - | 3,25 | 100 | - | - |

| 1.3 Інші види застави | - | - | 0,84 | - | - | - |

| 2. Без забезпечення | 0,1 | - | 1,855 | 100 | 1,7550 | 1855 |

| Разом | 0,8784 | - | 10,426 | - | - | - |

Виходячи з даних, наведених у табл. 2.14, можна зробити висновок про стабільність рівня забезпеченості позик: питома вага забезпечених кредитів у звітному періоді вагомо не змінилась.

У структурі забезпечених кредитів сталися зміни, які призвели до зростання забезпечення кредитів. Так, зросла питома вага кредитів, наданих під заставу як товарно-матеріальних цінностей, так і інших видів застав.

Результати аналізу надають можливість визначити на майбутнє основні напрямки політики банку щодо забезпеченості позик, а саме: сприяння зростанню долі забезпечених кредитів у загальному обсязі позик та підвищення ліквідності забезпечення позик.

На 1.10.03 р. структура кредитів Софіївської філії АКБ ТАС-Комерцбанк у м.Києві виглядає таким чином (табл. 2.15.)

Таблиця 2.15

Аналіз структури кредитів СФ АКБ “ТАС-Комерцбанк”

| Група ризику | Сума, грн. | Питома вага, % |

| 1-а гр. | 4863500 | 64,2 |

| 2-а гр. | 1900000 | 25,1 |

| 3-а гр. | 600000 | 7,9 |

| 4-а гр. | 200000 | 2,6 |

| 5-а гр. | 13000 | 0,2 |

| Разом: | 7576500 | 100,0 |

Використовуючи коефіцієнти ризику кожної групи позичок, одержуємо сукупний ризик кредитного портфеля банку на 1.10.03 р.:

(4863500х1%)+(1900000х5%)+(600000х30%)+(200000х75%)+

(1300х100%) = 522270грн.

Кредитний ризик має задовільний результат, тобто кредитний портфель СФ АКБ “ТАС-Комерцбанк” у заловільному стані.

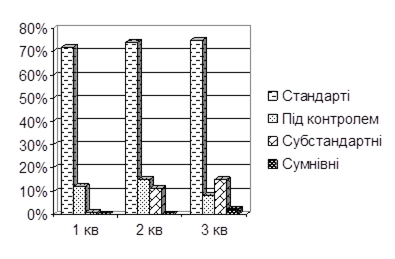

Структура кредитного портфелю Софіївської Філії АКБ “ТАС-Комерцбанк” у м.Києві за групами ризику наведена на рис. 2.6.

Як видно з рис. 2.6, якість кредитного портфеля підвищилась. Так на кінець звітного періоду питома вага стандартних, субстандартних кредитів і кредитів під контролем виросла на 0,8 підпунктів і досягла 97,9 % при одночасному зниженні сумнівних та безнадійних. Слід відзначити, що темпи приросту стандартних кредитів перевищують темпи приросту кредитного портфеля в цілому. Це дозволило банку підвищити ефективність кредитної політики.

Рис. 2.6 Структура та динаміка кредитів СФ АКБ “ТАС-Комерцбанк” за групами ризику

Визначення шляхів підвищення ефективності кредитного портфелю, полягає в поступовому визначенню впливу кожного фактора, з яких складається Банківський сектор активних операції.

Аналіз структури активних операцій ділиться на якісний і кількісний. У випадку здійснення якісного аналізу визначається перелік активних операцій (напрямків використання коштів банку) на момент проведення аналізу. (див. додаток М, таблиця 1)

У структурі активних операцій банку найбільша питому вагу має кредитна діяльність - 49,45%, у тому числі надання короткострокових кредитів 20,02%. Банк є платоспроможним, оскільки кошти на кореспондентському рахунку в НБУ складають 13,61%. Витрати банку мають незначну питому вагу в структурі активних операцій - 1,64. Отже, активи банку складаються в основному з позик клієнтів. Безнадійні борги по цих позиках заподіюють банку збитки, особливо в тому випадку, якщо недостатньо забезпечені кредити.

Зважаючи на те, що найбільша питома вага припадає на кредитну діяльність в активних операціях банку, що є ризикованої для комерційного банку, виникає необхідність в аналізі «кредитного портфеля» банку. (див. додаток М, таблиця 2)

Структура «кредитного портфеля» банку може вважатися задовільною в тому випадку, якщо питома вага кредитів без забезпечення, сумнівних для повернення, прострочених і пролонгованих складає не більш 5,0%. У нашому ж випадку можна стверджувати, що СФ АКБ “ТАС-Комерцбанк” проводить ризиковану кредитну політику.

У нашому випадку банк зобов'язаний сформувати резервний фонд у розмірі не менше 0,522 тис. грн. Аудитори повинні підтвердити повноту формування зазначеного резерву.

На заключному етапі керівництва кредитним портфелем менеджери банку на основі розгляду сформованої структури кредитного портфеля і чинників, що викликали її зміну, намічають міри в області кредитної політики банку на перспективу. До них належать: зміни в цільовій спрямованості позичок або сфер вкладення кредитних ресурсів, одержання додаткових гарантій, посилення попереднього і наступного контролю за виконанням умов кредитного договору, поліпшення тих або інших елементів організації кредитного процесу.

2.5 Порівняльний аналіз кредитної політики АКБ “ТАС-Комерцбанк” та КБ „Фінанси і кредит”

Головною метою кредитної політики АКБ “ТАС-Комерцбанк” є формування в банку зваженого та якісного підходу до управління ризиком проведення кредитних операцій.

Основними задачами Кредитної політики Банку є: забезпечення максимального рівня дохідності “кредитного портфеля” та акціонерного капіталу Банку при припустимому рівні ризику; забезпечення зваженого та оптимального використання кредитних ресурсів; досягнення оптимального балансу між ростом обсягу “кредитного портфеля” та темпами покращання його якості; виконання усіх вимог та нормативних показників, викладених в інструкціях, розпорядженнях та постановах НБУ, у тому числі регламентуючих обсяги кредитних вкладень, максимальні суми кредитів (у т.ч. інсайдерам, пов`язаним та асоційованим особам); розширення клієнтської бази шляхом надання кредитних послуг високої якості; збереження високого рівня довіри та поваги юридичних і фізичних осіб до Банку шляхом своєчасного та повного виконання своїх зобов`язань перед вкладниками та акціонерами.

АКБ “ТАС-Комерцбанк” здійснює такі види Кредитних операцій: кредитування юридичних осіб та кредитування населення.

Банк в якості забезпечення кредиту розглядає такі види забезпечення, як:

депозитні рахунки позичальника у банку;

цінні папери;

гарантії платоспроможних підприємств;

банківські гарантії від прийнятних банків;

застава нерухомості;

застава цілісного майнового комплексу;

застава обладнання;

застава транспортних засобів;

застава товару;

переуступка дебіторської заборгованості;

переуступка боргів;

майнові права;

страховий поліс.

Приватним особам АКБ “ТАС-Комерцбанк” надає споживчі кредити у національній грошовій одиниці за відсотковою ставкою, яка діє на момент надання кредиту. Споживчі кредити надаються по наступним схемам:

1.Кредити під заставу рухомого і нерухомого майна.

Для отримання такого виду кредиту позичальник зобов'язаний представити у банк на розгляд необхідний пакет документів на майно:

-документ, який підтверджує право власності на майно;

-довідка-характеристика;

-довідка з ЖКК про склад сім'ї;

-інші документи.

Строк надання кредиту – до 1 року.

2.Кредити працівникам банку для купівлі житла з наступним оформленням договору застави.

У випадку неповернення кредиту банк погашає заборгованість позичальника за рахунок реалізації заставленого майна.

Строк надання кредиту – до 3-х років.

Щодо КБ "Фінанси та кредит" , то він також здійснює кредитні операції відповідно до основних напрямків кредитної діяльності банку на підставі чинного законодавства, Статуту КБ "Фінанси та кредит", ліцензії Національного банку України на право проведення активних операцій, нормативних актів Національного банку України.

При проведенні кредитної діяльності дії банку спрямовуються на поєднання інтересів банку, його вкладників та суб'єктів господарської діяльності. Банком надаються кредитні кошти суб'єктам господарської діяльності, незалежно від форм їх власності та управління як у гривні, так і в іноземній валюті; кредити у гривні на споживчі цілі фізичним особам.

Рішення щодо можливості надання кредитів приймається колегіально Кредитним комітетом, який діє на підставі положення про Кредитну комісію КБ "Фінанси та кредит", затвердженою Наказом КБ "Фінанси та кредит" № 4 від 11.01.2000р., або Кредитними комісіями філій КБ "Фінанси та кредит" в межах встановлених лімітів.

Головним банком доводиться для філій банку наступні ліміти:

–обсяг вкладень в кредитування клієнтів

–ліміт максимального розміру кредитування одного позичальника, в межах якого філія банку самостійно може приймати рішення здійснювати активні операції одному позичальнику (всі види кредитів, тощо);

–ліміт максимального розміру кредитування споріднених осіб, дорівнює подвійному ліміту максимального розміру кредитування на одного позичальника.

Питання про надання кредитів у сумах, що перевищують встановлені філіям банку ліміти, вирішується Кредитним комітетом Головного банку на підставі обґрунтованого клопотання установи банку.

На кредитний підрозділ банку покладаються функції аналізу кредитоспроможності позичальників (поручителів), ефективності проектів, визначення ступеня кредитного ризику та умов кредитування.

Кредитні фахівці готують на розгляд кредитної комісії висновки та пропозиції щодо можливості та умов кредитування; готують проекти кредитних договорів, додаткових угод до них, договорів про реструктуризацію боргів. Разом з фахівцями інших служб банку фахівці кредитного підрозділу здійснюють моніторинг наданих кредитів. Направляють претензії позичальникам (поручителям) щодо несплати боргів. Фахівці Юридичного підрозділу банку розглядають наявність та правильність оформлення установчих документів, реєстраційних свідоцтв, патентів, ліцензій на здійснення різних видів господарської діяльності, документів, які підтверджують право на оренду, володіння землею, власності на майно, договорів, а також перевіряються відповідність укладених контрактів чинному законодавству тощо.

Щодо забезпечення повернення кредиту, то кредити, що надаються КБ "Фінанси і кредит", забезпечуються заставою майна, яке належить позичальнику або майновому поручителю на правах власності, і на яке, згідно з чинним законодавством, може бути звернуто стягнення та договором поруки. Достатність і ліквідність забезпечення визначає установа банку.

Таким чином, порядок проведення кредитних операцій КБ "Фінанси і кредит" та АКБ “ТАС-Комерцбанк” дещо схожі, але на наш погляд, кредитна політика АКБ “ТАС-Комерцбанк” ліберальніша, так як банк використовує більшу кількість різновидів забезпечення (зокрема, депозитні рахунки, застава майнових прав та цесія).

Але позитивним моментом в кредитній політиці КБ "Фінанси і кредит" можна назвати можливість реструктуризації боргів.

У випадку, коли непогашення заборгованості по кредиту викликане об'єктивними обставинами, незалежними від позичальника та банку, в тому числі форс мажорними обставинами, змінами в економічній, політичній ситуації в країні, а банк вважає за недоцільне здійснювати ліквідацію та банкрутство боржника, то банк може реструктуризувати борги позичальника.

Реструктуризація боргу - це розстрочення сплати проблемних боргів, в окремих випадках з залученням додаткових кредитних коштів, що проводиться в зв'язку з неможливістю боржника погашати свої боргові зобов'язання у період, який встановлений згідно з кредитними договорами.

Реструктуризація проводиться за наступних умовах: використання кредитних коштів за цільовим призначенням; наявність у позичальника достатньої кількості ліквідної застави (додаткового майна, яке може бути прийняте в забезпечення); бажання позичальника погасити існуючі борги; бажання позичальника використовувати власний капітал в подальшій діяльності; наявність програми по фінансовому оздоровленню підприємства; спроможність позичальника керувати грошовими потоками.

Рішення про проведення реструктуризації боргу приймається кредитною комісією.

Боржник спільно з банком розробляє заходи, направлені на поліпшення діяльності боржника: переоцінка основних активів, у разі необхідності їх продаж, в першу чергу активів структурних підрозділів та низько ліквідних (застарілих та зайвих) активів; поліпшення контролю за запасами, в тому числі зниження запасів; скорочення фінансового циклу: проведення аналізу дебіторської заборгованості та скорочення періоду інкасації, ведення претензійно-позовної роботи, при можливості, внесення відповідних змін до укладених договорів; при необхідності, збільшення поточної товарної кредиторської заборгованості з врахуванням пов'язаних з цим витрат; поліпшення контролю за операційними витратами, при можливості, зниження постійних витрат; збільшення додаткового акціонерного капіталу; реструктуризація організаційної структури, в тому числі, позбавлення від збиткових та низько доходних операційних одиниць; пошук підприємств (компаній) для злиття, викупу; інші заходи .

Таким чином, кредитна політика АКБ “ТАС-Комерцбанк” краща, ніж у КБ "Фінанси і кредит", так як призводить до більш високої якості його кредитного портфеля.

Отже, АКБ “ТАС-Комерцбанк” є одним з Середніх банків України. За 2001-2002 роки АКБ “ТАС-Комерцбанк” нарощував свої дорогі ресурси, розміщуючи їх в доходні активи. Найбільшу питому вагу в доходах банку мають процентні їх види, а у витратах – інші небанківські витрати. Також, АКБ “ТАС-Комерцбанк” виконує всі економічні нормативи і подекуди навіть їх перевищує. АКБ “ТАС-Комерцбанк” постійно нарощує свій кредитний портфель за рахунок як кредитів юридичним так і фізичним особам. Протягом 2002 року банк чітко дотримувався усіх вимог НБУ, що стосуються нормативів кредитного ризику. Питома вага сумнівних і безнадійних кредитів склала лише 0,3%. Можна стверджувати, що СФ АКБ “ТАС-Комерцбанк” проводить ризиковану кредитну політику. Можна зробити узагальнення щодо задовільного стану кредитного механізму АКБ “ТАС-Комерцбанк”. Тому у наступному розділі розробимо певні рекомендації щодо його покращення.

Висновки

Процес банківського кредитування – це сукупність певних дій банку, пов’язаних із наданням і поверненням кредиту. Цей процес складається з певних етапів, кожний з яких окремо, забезпечує розв’язання локальної задачі і разом досягається головна ціль позичкових операцій – їх надійність та прибутковість для банку.

Механізм кредитування складається з шести взаємопов'язаних етапів.

До першого етапу входять збір інформації про попит на кредити, її аналіз та попередній відбір заявок. На другому етапі позичальник і банк ведуть переговори на предмет можливого укладення кредитної угоди.

Рішення про надання кредитів позичальникам, незалежно від запрошуваного розміру кредиту, приймається колегіальне (Правлінням банку. Кредитним комітетом, і т. ін.) більшістю голосів і оформляється протоколом.

Після укладення кредитного договору наступним етапом процедури отримання кредиту є надання кредиту позичальникові та кредитний моніторинг.

НБУ і комерційні банки постійно прагнуть удосконалити організацію кредитних відносин в країні, принаймні усунути численні її недоліки. Та оскільки теоретична база і відповідно теоретичне обґрунтування організації кредитних стосунків між банками й позичальниками у нас лише започатковуються, це удосконалення зводиться до постійних змін уже діючих положень, заміни одних (часом нечітких або навіть помилкових) інструкцій іншими (з новими неточностями й помилками), що завдає клопоту і працівниками, і клієнтам банків. Останнім часом процес удосконалення кредитних відносин в Україні прискорився. Поштовхом до цього стало прийняття 21 грудня 2000 року нової редакції Закону “Про банки і банківську діяльність” та підготовка низки важливих законопроектів, зокрема проекту Закону “Про банківський кредит”, який нині очікує розгляду у Верховній Раді.

Таким чином, усі етапи організації кредитування комерційним банком позичальника у своїй сукупності утворюють єдиний, цілісний технологічний процес, результатом якого є надання кредитних послуг. Регламентація порядку здійснення відповідних операцій при формуванні кредитної політики є важливим засобом не лише уніфікації технології цих операцій для всіх його структурних підрозділів, а й підпорядкування практичних дій банківського персоналу у сфері організації грошово-кредитних відносин єдиним цілям і завданням, досягнення яких визначено затвердженою керівництвом банку кредитною політикою.

Динамічний розвиток банківської системи за останні роки дає підстави для обережного оптимістичного прогнозу на майбутнє. Структура банківського кредитування залишиться досить стійкою. Основну частку кредитів становитимуть позички, надані суб'єктам господарювання, збільшуватиметься питома вага довгострокових кредитів, а також позичок, наданих населенню.

Що стосується аналізу безпосередньо АКБ “ТАС-Комерцбанку”, то можна зазначити, що АКБ “ТАС-Комерцбанк” входить групи Середніх банків і за 2001-2002 роки нарощував свої дорогі ресурси, розміщуючи їх в доходні активи. АКБ “ТАС-Комерцбанк” виконує всі економічні нормативи і подекуди навіть їх перевищує. Порівняльний аналіз показав, що АКБ “ТАС-Комерцбанк” не є лідером у своїй групі, але неухильно піднімається вгору за рейтингом НБУ у групі „Середні банки”.

АКБ “ТАС-Комерцбанк” постійно нарощує свій кредитний портфель за рахунок як кредитів юридичним, так і фізичним особам. Протягом 2002 року банк чітко дотримував усіх вимог Національного банку України, що стосуються нормативів кредитного ризику. Загальна сума кредитів і гарантій, наданих суб'єктам господарської діяльності, за станом на 1 січня 2003 року склала 172,4 млн. грн. Зростання валютних і гривневих кредитів склало 2,2 і 1,8 рази відповідно. Питома вага сумнівних і безнадійних кредитів склала лише 0,3%.

В галузевій структурі кредитів СПД на початок 2003 року переважали кредити промисловим підприємствам. Структура кредитів, наданих юридичним особам, свідчіть про значний розвиток комерційного кредитування та поганий розвиток сектору мікрокредитування, цей сектор в АКБ “ТАС-Комерцбанк не знайшов достатнього відображення.

Кредитний портфель філії складають в основному довгострокові кредити, питома вага яких на кінець року 69,7 %. При загальному прирості кредитних вкладень 1086 % темп приросту довгострокових кредитів 4,34 %. Динаміка росту кредитного портфелю дуже швидка завдяки недавньому відкриттю, але співвідношення довгострокових і короткострокових кредитів не змінюється. Це свідчіть про те, що не зважаючи на короткий час роботи філії, вона зайняла відповідну нішу на ринку банківських послуг. Якість кредитного портфеля підвищилась. Так на кінець звітного періоду питома вага стандартних, субстандартних кредитів і кредитів під контролем виросла на 0,8 підпунктів і досягла 97,9 % при одночасному зниженні сумнівних та безнадійних. Слід відзначити, що темпи приросту стандартних кредитів перевищують темпи приросту кредитного портфеля в цілому. Це дозволило банку підвищити ефективність кредитної політики.

Можна стверджувати, що СФ АКБ “ТАС-Комерцбанк” проводить ризиковану кредитну політику порядок проведення кредитних операцій КБ "Фінанси і кредит" та АКБ “ТАС-Комерцбанк” дещо схожі, але на наш погляд, кредитна політика АКБ “ТАС-Комерцбанк” ліберальніша, так як банк використовує більшу кількість різновидів забезпечення (зокрема, депозитні рахунки, застава майнових прав та цесія). Але позитивним моментом в кредитній політиці КБ "Фінанси і кредит" можна назвати можливість реструктуризації боргів, чого немає у кредитній політиці АКБ “ТАС-Комерцбанк”.

Кредитна політика АКБ “ТАС-Комерцбанк” має певні прогалини, внаслідок яких ефективне здійснення кредитного механізму банку дещо гальмується, внаслідок чого банк має певні проблеми. Саме для вирішення таких проблем необхідно внести в уже існуючу кредитну політику деякі зміни, які б дозволили АКБ “ТАС-Комерцбанк” здійснювати свою діяльність з урахуванням цінової політики банків-конкурентів та інших тенденції на ринку банківських послуг. На нашу думку, для АКБ “ТАС-Комерцбанк” для дослідження позикової вартості правильніше використовувати методику за показником маса вартості, яким можна визначати середню масу капіталу, що функціонує в банку (або який утворюється в банку) протягом розглянутого проміжку часу. В нашому випадку найкращим виявився метод нарахування відсотків за дискретною методикою. Здійснення кредитної діяльності в рамках запропонованої кредитної політики дозволить АКБ “ТАС-Комерцбанк” в найближчі строки покращити фінансовий стан банку, закріпити впевненість теперішніх клієнтів банку в його стабільності та надійності вкладів та підняти репутацію банку серед майбутніх позичальників.

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

1. Про банки та банківську діяльність: Закон України від 7.12.2000р.№2121-ІІІ

2. Про заставу: Закон України від 02.10.1992р. №2654-ХІІ

3. Про кредитування: Положення, затверджене Правлінням НБУ від 28.09.1995р. №246 зі змінами і доповненнями

4. Про порядок здійснення консорціумного кредитування: Положення, затверджене Правлінням НБУ від 14.03.1996р. №351

5. Інструкція про регулювання діяльності банків в Україні: Постанова Правління НБУ № 368 від 28.08.2001.

6. Положення про порядок видачі банківських ліцензій, письмових дозволів та ліцензій на виконання окремих операцій: Постанова НБУ№275від 17.07.2001

7. Положення про порядок створення і державної реєстрації банків, відкриття їх філій, представництв, відділень: Постанова НБУ №375 від 31.08.2001

8. Про порядок формування і використання резерву на відшкодування можливих втрат за кредитними операціями комерційних банків: Положення, затверджене Постановою Правління НБУ від 06.07.2000р. №279 зі змінами і доповненнями

9. Аналіз діяльності комерційного банку /За ред. Бутинця Ф.Ф. – Житомір: ПП “Рута”, 2001 ,383 с.

10. Банковское дело /Под ред. Лаврушина О.И. – М.: Финансы и статистика, 1998, – 421 с.

11. Банківське право /За ред. Кучерявенко М.П.- Харків: Торсінг, 1999, 982 с.

12. Банки и банковские операции /Под ред Жукова Е.Ф. – М.: «Банки и биржи», 1997 ,–311 с.

13. Білобловський С. Окремі аспекти системи оцінки кредитного ризику банками. // Економіка. Фінанси. Право. - 2002 - № 3 - с. 30.

14. Бушуєва І., Дем’яненко В. Алгоритм диверсифікації кредитів комерційних банків // Банківська справа.- 2000.- №6.- с.20

15. Васюренко О.В. Банківський менеджмент: Посібник.- К.: Видавничий центр "Академія", 2001.- 320 с.

16. Вітлінський В.В., Наконечний С.І. Ризик у менеджменті.- К.: Борисфен-М, 1996.- 226с.

17. Волошин І.В. Визначення лімітів у операціях кредитування за допомогою коефіцієнтного аналізу і повної моделі випадкового функціонуючого банку // Банківська справа. - 2000.- №4.- с. 36

18. Волошин І.В. Вимірювання концептуальних ризиків за допомогою теорії портфелів // Вісник НБУ.- 1999.- №4.- с. 23

19. Волошин І. Консервативний підхід до формування резервів для малих кредитних портфелів // Вісник НБУ.- 2000. - №7.- с. 13

20. Волошин І.В. Розрахунок резервів відшкодування можливих втрат за кредитними операціями за допомогою коефіцієнтного аналізу і повної моделі банку // Вісник НБУ.- 1999.- №9.- с. 61

21. Вступ до банківської справи / За ред. Савлука М. Н. – К.: Лібра, 1998, 323с.

22. Голуб В. Концептуальні підходи до управління проблемними кредитами в комерційних банках // Вісник НБУ.- 2000.- №2.- с. 56

23. Голуб В. Методичні аспекти ціноутворення на кредитні послуги банку // Вісник НБУ. – №7. – 2002. –с.48

24. Заруба О.Д. Банківський менеджмент та аудит. – К.: Лібра, 1996,– 172 с.

25. Карагозова О., Распутіна Л. Проблеми оптимізації структури кредитного портфеля комерційного банку // Банківська справа. - 2000.- №2.- с. 40

26. Кіндрацька Л.М. Бухгалтерський облік і прийняття рішень в банках: Навчальний посібник для самостійного вивчення дисципліни – К.: КНЕУ, 2000. – 636 с.

27. Корнієнко Т. Методика визначення класу позичальника для розрахунку розміру резерву відшкодування втрат за кредитними операціями // Вісник НБУ.- 2000.- №3.- с. 35

28. Кротюк В. Банківська система України в 2001 році // Вісник НБУ. – 2002. – №3. – с.2.

29. Рябініна Л. Теорія і практика кредитних відносин в Україні // Вісник НБУ. - 2002.- №1. - с. 26

30. Синки Дж. Мл. Управление финансами в коммерческих банках / Пер. с англ. 4-е перераб. изд.; Под ред. Р.Я.Левиты, Б.С.Пинскера – М.: Catallaxy, 1994. – 820с.

31. Ткаченко І., Луців Б. Моделювання управління динамікою кредитного портфеля // Вісник НБУ.- 2000.- №5.- с. 15

32. Основы банковского дела /Под ред. Мороза А.Н. К.: Либра, 1994. – 326 с.

33. Полфреман Д., Форд Ф. Основы банковского дела – 1996. – 316 с.

34. Попуша А. Правова основа банківського кредитування // Вісник НБУ.- 2000.- №12.- с. 45

35. Примостка Л.О. Фінансовий менеджмент банку.- К.: КНЕУ, 1999. – 265 с.

36. Примостка Л. Методичні аспекти аналізу ефективності управління портфелями комерційних банків. // Банківська справа.- 2000.- №1.- с. 27

37. Распутна Л. Формування кредитного портфеля комерційного банку з урахуванням ризику // Банківська справа.- 1999.- №4.- с. 50

38. Роуз П. Банковский менеджмент М.: Дело, 1997.- 598 с.

39. Чайка О.І. Шляхи зниження відсоткових ставок за банківським кредитами в Україні // Вісник НБУ.- 1999.- №8.- с. 24

40. Чуб П. Теорія нетрадиційного управління кредитним портфелем комерційних банків //Вісник НБУ.- 2002.- №1. - с. 20

41. Шевченко Р. І. Кредитування і контроль: Навч.-метод. посібник для самост. вивч. дисц. – К.: КНЕУ, 2002. – 183 с.

42. Шлапак О., Пушкарьов В., Карчева Г. Фінансовий стан, тенденції та проблеми функціонування і розвитку банків у 2002 році // Вісник НБУ.- 2003. – №3. – с. 2

43. Річний фінансовий звіт АКБ “ТАС-Комерцбанк” за 2001 р.

44. Річний фінансовий звіт АКБ “ТАС-Комерцбанк” за 2002р.

ДОДАТОК А

ЕТАПИ Банківського КРЕДИТУВАННЯ

ДОДАТОК Б

Макроекономічний аналіз формування кредитних ресурсів у банківській системі України за 2001-2002 роки

Таблиця 1

Динаміка і структура активів банків України

| Показники | За станом на | Динаміка | ||||

| 01.01.2002р. | 01.01.2003р. | |||||

| Сума, млн. грн. | % | Сума, млн. грн. | % | Абсолютний приріст, млн. грн. | Темп зростання, % | |

| Загальні активи | 50785 | 100.0 | 67774 | 100,0 | 16 989 | 35.5 |

| Високоліквідні активи | 7744 | 15.2 | 9043 | 13.3 | 1299 | 16.8 |

| Кредитний портфель | 32097 | 63.2 | 46736 | 69.0 | 14639 | 45.6 |

| Вкладення у цінні папери | 4390 | 8.6 | 4402 | 6.5 | 12 | 0.3 |

| Дебіторська заборгованість | 2081 | 4.1 | 1 410 | 2.1 | -671 | -32.2 |

| Основні засоби | 3599 | 7.1 | 4926 | 7.3 | 1 327 | 36.9 |

| Нараховані доходи | 712 | 1.4 | 937 | 1.4 | 225 | 31.6 |

| Інші активи | 161 | 0.3 | 319 | 0.4 | 158 | 97.8 |

Таблиця 2

Структура кредитного портфеля комерційних банків України

| Показники | За станом на | Темпи зростання, % | Структурні зміни | |||||||

| 01.01.2001 р. | 01.01.2002р. | 01.01.2003р. | ||||||||

| Млн. грн. | % | Млн. грн. | % | Млн. грн. | % | 2001р | 2002р. | 2001р | 2002р | |

| Кредити, надані органам державного управління | 123 | 0,5 | 197 | 0,6 | 196 | 0,4 | 60,6 | -0,8 | 0,1 | -0,2 |

| Кредити, надані іншим банкам та НБУ | 4357 | 18,4 | 3962 | 12,3 | 5096 | 10,9 | -9,1 | 28,6 | -6,1 | -1,4 |

| Кредити, надані суб'єктам господарювання | 18216 | 77,1 | 26564 | 82,8 | 38189 | 81,7 | 45,8 | 43,8 | 5,7 | -1,1 |

| Кредити, надані фізичним особам | 941 | 4,0 | 1373 | 4,3 | 3255 | 7,0 | 45,9 | 137,0 | 0,3 | 2,7 |

| Узагальнюючий коефіцієнт структурних зрушень | - | - | - | - | - | - | - | - | 3,1 | 1,4 |

ДОДАТОК В1

Річний балансовий звіт АКБ “ТАС-Комерцбанк” за 2001-2002 роки

| Статті балансу | Станом на | |

| 1 січня 2002 р. | 1 січня 2003 р. | |

| Активи, тис. грн. | ||

| Кошти | 2455,99 | 7431,34 |

| Залишки в НБУ | 10923,52 | 7587,00 |

| Кошти в інших банках | 61911,91 | 73390,36 |

| Цінні папери в портфелі | 542,83 | 8892,23 |

| Кредити клієнтам | 83762,05 | 178367,42 |

| Довгострокові вкладення в асоційовані компанії і дочірні підприємства | 6,67 | 2063,61 |

| Основні засоби і нематеріальні активи | 1921,45 | 8617,90 |

| Інші активи | 2996,38 | 13848,14 |

| Усього активів | 164520,81 | 300198,00 |

| Зобов'язання, тис. грн. | ||

| Засобі банків | 62212,27 | 36683,81 |

| Засобу клієнтів, у т.ч.; | 53923,13 | 193021,87 |

| — депозити фізичних осіб | 12178,96 | 65040,34 |

| Інші депозити | 2232,59 | 53,32 |

| Боргові цінні папери, емітовані банком | 2,00 | 2,00 |

| Інші зобов'язання | 2937,17 | 14353,76 |

| Усього зобов'язань | 121307,16 | 244114,77 |

| Власний капітал | 43213,64 | 56083,24 |

| Усього — зобов'язання і власний капітал | 164520,81 | 300198,00 |

ДОДАТОК В 2

Звіт про прибутки і збитки АКБ “ТАС-Комерцбанк” на 01.01.2003 року

| Стаття | Сума | |

| Доходи, тис. грн. | 40 657,44 | |

| Процентні доходи | 30 766,65 | |

| Непроцентні банківські доходи | 9 866,71 | |

| Інші небанківські операційні доходи | 11,48 | |

| Повернення списаних активів | 12,60 | |

| Витрати, тис. грн. | 39 787,85 | |

| Процентні витрати | 10 560,22 | |

| Непроцентні банківські витрати | 10 229,95 | |

| Інші небанківські операційні витрати | 17 143,35 | |

| Відрахування в резерви і списання безнадійних активів | 1 053,08 | |

| Податок на прибуток | 801,25 | |

| Чистий прибуток | 869,59 |

ДОДАТОК Д1

Баланс за станом на 31 грудня 2002року відповідно до Міжнародних стандартів бухгалтерського обліку , тис. грн.

|

| 2002 рік | 2001 рік | Відхилення | |

| Абсолютне | Відсотки | |||

| Активи |

|

| ||

| Кошти і їхні еквіваленти | 26200 | 26 121 | 79 | 0,30% |

| Заборгованість інших банків | 47 198 | 24374 | 22 824 | 93,64% |

| Кредити й аванси клієнтам | 181 931 | 85502 | 96 429 | 112,78% |

| Інвестиційні цінні папери для подальшого продажу | 10 956 | 550 | 10 406 | 1892,00% |

| Нараховані процентні доходи й інші активи | 4316 | 2996 | 1 320 | 44,06% |

| Відстрочені податковий актив | 289 | — | – | – |

| Приміщення, удосконалення орендованого майна й устаткування | 8695 | 2272 | 6 423 | 282,70% |

| Усього активів | 279 585 | 141 815 | 137 770 | 97,15% |

| Зобов'язання |

|

| ||

| Заборгованість перед Національним банком України | — | 320 | – | – |

| Заборгованість перед іншими банками | 20784 | 37588 | -16 804 | -44,71% |

| Засобі клієнтів | 194073 | 57821 | 136 252 | 235,64% |

| Субординований борг | 4755 | 4232 | 523 | 12,36% |

| Нараховані процентні витрати й інші зобов'язання | 4 398 | 1 077 | 3 321 | 308,36% |

| Відстрочені податкові зобов'язання | — | 530 | – | – |

| Усього зобов'язань | 224010 | 101 568 | 122 442 | 120,55% |

| Власний капітал |

| |||

| Акціонерний капітал | 50599 | 32599 | 18 000 | 55,22% |

| Нерозподілений прибуток і інші резерви | 4976 | 7648 | -2 672 | -34,94% |

| Усього власного капіталу | 55575 | 40247 | 15 328 | 38,08% |

| Усього зобов'язань і власного капіталу | 279 585 | 141 815 | 137 770 | 97,15% |

ДОДАТОК Д2

Звіт про фінансові результати за 2002 фінансовий рік відповідно до Міжнародних стандартів бухгалтерського обліку, тис. грн.

|

| 2002 рік | 2001 рік | Відхилення | |

| Абсолютне | Відсотки | |||

| Процентні доходи | 30883 | 18454 | 12 429,00 | 67,35% |

| Процентні витрати | -11 082 | -7 869 | -3 213,00 | 40,83% |

| Чисті процентні доходи | 19801 | 10585 | 9 216,00 | 87,07% |

| Резерв на знецінення кредитів | -7 194 | -3 468 | -3 726,00 | 107,44% |

| Чисті процентні доходи після відрахування резерву на знецінення кредитів | 12607 | 7 117 | 5 490,00 | 77,14% |

| Прибуток мінус збитки від інвестиційних цінних паперів для подальшого продажу | 3586 | -380 | 3 966,00 | -1043,68% |

| Прибуток мінус збитки від операцій с іноземною валютою | 382 | 927 | -545,00 | -58,79% |

| Прибуток мінус збитки від переоцінки іноземної валюти | -779 | -405 | -374,00 | 92,35% |

| Доходи від виплат і комісійних | 9427 | 7485 | 1 942,00 | 25,95% |

| Витрати на виплати і комісійні | -710 | -695 | -15,00 | 2,16% |

| Резерв на знецінення нарахованих процентних доходів і інших активів | -275 | -91 | -184,00 | 202,20% |

| Зменшення резерву збитків по зобов'язаннях, зв'язаним із кредитуванням | 57 | -50 | 107,00 | -214,00% |

| Інші операційні доходи | 164 | 786 | -622,00 | -79,13% |

| Операційний доход | 24459 | 14694 | 9 765,00 | 66,46% |

| Операційні витрати | -20 589 | -13241 | -7 348,00 | 55,49% |

| Прибуток до оподатковування | 3870 | 1 453 | 2 417,00 | 166,35% |

| Оподатковування | 129 | -240 | 369,00 | -153,75% |

| Чистий прибуток | 3999 | 1 213 | 2 786,00 | 229,68% |

ДОДАТОК Д3

Звіт про зміни власного капіталу за 2002 фінансовий рік відповідно до Міжнародних стандартів бухгалтерського обліку, тис. грн.

| Акціонерний капітал | Нерозподілений прибуток та ін. резерви | Усього власного капіталу | |

| Залишок на 1 січня 2001 року (по попередній звітності) | 15599 | 4873 | 20472 |

| Вплив помилок у бухгалтерському обліку при початковому застосуванні МСБУ 39 для субординированного боргу, за винятком податків | — | 1 562 | 1 562 |

| Залишок на 1 січня 2001 року (трансформоване) | 15 599 | 6435 | 22034 |

| Чистий прибуток за рік | — | 1 213 | 1 213 |

| Емісія акцій | 17000 | — | 17000 |

| Залишок на 31 грудня 2001 року | 32599 | 7648 | 40247 |

| Чистий прибуток за рік | — | 3999 | 3999 |

| Емісія акцій | 18000 | — | 18000 |

| Дивіденди виплачені | -6671 | -6671 | |

| Залишок на 31 грудня 2002 року | 50599 | 4976 | 55575 |

ДОДАТОК Ж

Порівняльний аналіз АКБ “ТАС-Комерцбанк” з іншими комерційними банками України за 2001-2002 роки

Таблиця 1

Динаміка обсягу активів комерційних банків, млн. грн.

| Назва банку | За станом на 01.01.2002 | За станом на 01.01.2003 | Відхилення | Темп росту, проценти | ||||||

| Рейтинг | Сума | Питома вага, % | Рейтинг | Сума | Питома вага, % | Абсолютне | В питомій вазі | В сумі | В питомій вазі | |

| АКБ “ТАС-Комерцбанк” | 5 | 164 | 15 | 3 | 300 | 18 | 136 | 3 | 183 | 123 |

| Альфа-Банк | 3 | 184 | 17 | 2 | 431 | 26 | 247 | 10 | 234 | 157 |

| КБ „Мрія” | 1 | 366 | 33 | 1 | 429 | 26 | 63 | -7 | 117 | 78 |

| КБ „аЖІО” | 4 | 174 | 16 | 5 | 228 | 14 | 54 | -2 | 131 | 88 |

| ЕНЕРГОБАНК | 2 | 211 | 19 | 4 | 253 | 15 | 42 | -4 | 120 | 80 |

| Всього | - | 1099 | 100 | - | 1641 | 100 | 542 | 0 | 149 | 100 |

Таблиця 2

Динаміка обсягу кредитного портфеля комерційних банків, млн. грн.

| Назва банку | За станом на 01.01.2002 | За станом на 01.01.2003 | Відхилення | Темп росту, проценти | ||||||

| Рейтинг | Сума | Питома вага, % | Рейтинг | Сума | Питома вага, % | Абсолютне | В питомій вазі | В сумі | В питомій вазі | |

| АКБ “ТАС-Комерцбанк” | 4 | 127 | 17 | 3 | 251 | 20 | 124 | 4 | 198 | 122 |

| Альфа-Банк | 5 | 96 | 13 | 1 | 335 | 27 | 239 | 14 | 349 | 215 |

| КБ „Мрія” | 1 | 281 | 37 | 2 | 322 | 26 | 41 | -11 | 115 | 71 |

| КБ „аЖІО” | 3 | 129 | 17 | 4 | 175 | 14 | 46 | -3 | 136 | 84 |

| ЕНЕРГОБАНК | 2 | 131 | 17 | 5 | 157 | 13 | 26 | -4 | 120 | 74 |

| Всього | - | 764 | 100 | - | 1240 | 100 | 476 | 0 | 162 | 100 |

Таблиця 3

Динаміка обсягу інвестиційного портфеля комерційних банків, млн. грн.

| Назва банку | За станом на 01.01.2002 | За станом на 01.01.2003 | Відхилення | Темп росту, проценти | ||||||

| Рейтинг | Сума | Питома вага, % | Рейтинг | Сума | Питома вага, % | Абсолютне | В питомій вазі | В сумі | В питомій вазі | |

| АКБ “ТАС-Комерцбанк” | 3 | 8 | 11 | 1 | 19 | 31 | 11 | 20 | 238 | 284 |

| Альфа-Банк | 1 | 36 | 49 | 3 | 14 | 23 | -22 | -26 | 39 | 47 |

| КБ „Мрія” | 2 | 21 | 29 | 2 | 15 | 25 | -6 | -4 | 71 | 85 |

| КБ „аЖІО” | 5 | 3 | 4 | 4 | 7 | 11 | 4 | 7 | 233 | 279 |

| ЕНЕРГОБАНК | 4 | 5 | 7 | 5 | 6 | 10 | 1 | 3 | 120 | 144 |

| Всього | - | 73 | 100 | - | 61 | 100 | -12 | 0 | 84 | 100 |

Таблиця 4

Динаміка обсягу капіталу комерційних банків, млн. грн.

| Назва банку | За станом на 01.01.2002 | За станом на 01.01.2003 | Відхилення | Темп росту, проценти | ||||||

| Рейтинг | Сума | Питома вага, % | Рейтинг | Сума | Питома вага, % | Абсолютне | В питомій вазі | В сумі | В питомій вазі | |

| АКБ “ТАС-Комерцбанк” | 5 | 20 | 9 | 3 | 56 | 20 | 36 | 11 | 280 | 215 |

| Альфа-Банк | 1 | 73 | 34 | 1 | 74 | 27 | 1 | -8 | 101 | 78 |

| КБ „Мрія” | 3 | 39 | 18 | 2 | 64 | 23 | 25 | 5 | 164 | 126 |

| КБ „аЖІО” | 2 | 51 | 24 | 4 | 55 | 20 | 4 | -4 | 108 | 83 |

| ЕНЕРГОБАНК | 4 | 30 | 14 | 5 | 28 | 10 | -2 | -4 | 93 | 72 |

| Всього | - | 213 | 100 | - | 277 | 100 | 64 | 0 | 130 | 100 |

Таблиця 5

Динаміка обсягу заборгованості комерційних банків перед клієнтами, млн. грн.

| Назва банку | За станом на 01.01.2002 | За станом на 01.01.2003 | Відхилення | Темп росту, проценти | ||||||

| Рейтинг | Сума | Питома вага, % | Рейтинг | Сума | Питома вага, % | Абсолютне | В питомій вазі | В сумі | В питомій вазі | |

| АКБ “ТАС-Комерцбанк” | 3 | 144 | 16 | 3 | 244 | 18 | 100 | 2 | 169 | 110 |

| Альфа-Банк | 5 | 110 | 12 | 2 | 357 | 26 | 247 | 14 | 325 | 210 |

| КБ „Мрія” | 1 | 328 | 37 | 1 | 366 | 27 | 38 | -10 | 112 | 72 |

| КБ „аЖІО” | 4 | 122 | 14 | 5 | 173 | 13 | 51 | -1 | 142 | 92 |

| ЕНЕРГОБАНК | 2 | 181 | 20 | 4 | 225 | 16 | 44 | -4 | 124 | 81 |

| Всього | - | 885 | 100 | - | 1365 | 100 | 480 | 0 | 154 | 100 |

Таблиця 6

Динаміка обсягу прибутку комерційних банків, млн. грн.

| Назва банку | За станом на 01.01.2002 | За станом на 01.01.2003 | Відхилення | Темп росту, проценти | ||||||

| Рейтинг | Сума | Питома вага, % | Рейтинг | Сума | Питома вага, % | Абсолютне | В питомій вазі | В сумі | В питомій вазі | |

| АКБ “ТАС-Комерцбанк” | 3 | 0,7 | 3,8 | 3 | 0,9 | 12,5 | 0 | 9 | 129 | 325 |

| Альфа-Банк | 4 | 0,1 | 0,5 | 4 | 0,3 | 4,2 | 0 | 4 | 300 | 758 |

| КБ „Мрія” | 1 | 12,4 | 68,1 | 1 | 15,7 | 218,1 | 3 | 150 | 127 | 320 |

| КБ „аЖІО” | 2 | 4,9 | 26,9 | 2 | 7,3 | 101,4 | 2 | 74 | 149 | 377 |

| ЕНЕРГОБАНК | 4 | 0,1 | 0,5 | 5 | -17,0 | -236,1 | -17 | -237 | -17000 | -42972 |

| Всього | - | 18,2 | 100,0 | - | 7,2 | 100,0 | -11 | 0 | 40 | 100 |

Додаток К1

Баланс ПП “Талант-Торг” за 2 звітні періоди

| Підприємство | ПП "Талант - Торг" | ||||

| Дата реєстрації | 27 лютого 1997 року | ||||

| Галузь | торгівля |

| |||

| Одиниця виміру | тис. грн. |

|

| ||

| Актив | Код рядка | На 01.10.02 | На 01.01.03 | ||

| І. Необоротні активи |

|

|

| ||

| Нематеріальні активи: |

|

|

| ||

| Залишкова вартість | 010 | 0,0 | 0,0 | ||

| первісна вартість | 011 |

|

| ||

| Знос | 012 |

|

| ||

| Незавершене будівництво | 020 |

|

| ||

| Основні засоби: |

|

|

| ||

| Залишкова вартість | 030 | 205,7 | 192,7 | ||

| первісна вартість | 031 | 299,1 | 299,1 | ||

| Знос | 032 | 93,4 | 106,4 | ||

| Довгострокові фінансові інвестиції: |

|

|

| ||

| які обліковуються за методом участі в капіталі інших підприємств | 040 |

|

| ||

| інші фінансові інвестиції | 045 |

|

| ||

| Довгострокова дебіторська заборгованість | 050 |

|

| ||

| Відстрочені податкові активи | 060 | 44,7 | 39,8 | ||

| Інші необоротні активи | 070 | 3,9 |

| ||

| Усього за розділом І | 080 | 254,3 | 232,5 | ||

| ІІ. Оборотні активи |

|

|

| ||

| Запаси: |

|

|

| ||

| виробничі запаси | 100 | 233,5 | 245,2 | ||

| тварини на вирощуванні та відгодівлі | 110 |

|

| ||

| незавершене виробництво | 120 |

|

| ||

| готова продукція | 130 |

|

| ||

| Товари | 140 | 2 810,6 | 2 809,1 | ||

| Векселі одержані | 150 | 63,3 |

| ||

| Дебіторська заборгованість за товари, роботи, послуги: |

|

|

| ||

| чиста реалізаційна вартість | 160 | 10 909,3 | 10 487,7 | ||

| первісна вартість | 161 | 10 909,3 | 10 487,7 | ||

| резерв сумнівних боргів | 162 |

|

| ||

| Дебіторська заборгованість за розрахунками: |

|

|

| ||

| з бюджетом | 170 | 1,8 | 1,8 | ||

| за виданими авансами | 180 |

|

| ||

| з нарахованих доходів | 190 |

|

| ||

| із внутрішніх розрахунків | 200 |

| 2,3 | ||

| Інша поточна дебіторська заборгованість | 210 | 0,4 |

| ||

| Поточні фінансові інвестиції | 220 |

|

| ||

| Грошові кошти та їх еквіваленти: |

|

|

| ||

| в національній валюті | 230 |

| 50,1 | ||

| в іноземній валюті | 240 | 0,3 | 2,0 | ||

| Інші оборотні активи | 250 |

|

| ||

| Усього за розділом ІІ | 260 | 14 019,2 | 13 598,2 | ||

| ІІІ. Витрати майбутніх періодів | 270 | 4,4 | 4,4 | ||

| Баланс | 280 | 14 277,9 | 13 835,1 | ||

| Пасив | Код рядка | На 01.10.01 | На 01.01.01 | ||

| І. Власний капітал |

|

|

| ||

| Статутний капітал | 300 | 9,4 | 9,4 | ||

| Пайовий капітал | 310 |

|

| ||

| Додатковий вкладений капітал | 320 |

|

| ||

| Інший додатковий капітал | 330 | 832,3 | 832,3 | ||

| Резервний капітал | 340 |

|

| ||

| Нерозподілений прибуток (непокритий збиток)* | 350 | -287,2 | 1,6 | ||

| Неоплачений капітал | 360 |

|

| ||

| Вилучений капітал | 370 |

|

| ||

| Усього за розділом І | 380 | 554,5 | 843,3 | ||

| ІІ. Забезпечення виплат персоналу |

|

|

| ||

| Забезпечення виплат персоналу | 400 |

|

| ||

| Інші забезпечення | 410 |

|

| ||

| Цільове фінансування | 420 |

|

| ||

| Усього за розділом ІІ | 430 | 0,0 | 0,0 | ||

| ІІІ. Довгострокові зобов'язання |

|

|

| ||

| Довгострокові кредити банку | 440 |

|

| ||

| Довгострокові фінансові зобов'язання | 450 |

|

| ||

| Відстрочені податкові зобов'язання | 460 |

|

| ||

| Інші довгострокові зобов'язання | 470 |

|

| ||

| Усього за розділом ІІІ | 480 | 0,0 | 0,0 | ||

| ІV. Поточні зобов'язання |

|

|

| ||

| Короткострокові кредити банку | 500 | 655,9 | 634,4 | ||

| Поточна заборгованість за довгостроковими зобов'язаннями | 510 |

|

| ||

| Векселі видані | 520 | 63,3 |

| ||

| Кредиторська заборгованість за товари, роботи, послуги | 530 | 12 962,9 | 12 310,5 | ||

| Поточні зобов'язання за розрахунками: |

|

|

| ||

| з одержаних авансів | 540 |

| 2,9 | ||

| з бюджетом | 550 | 13,2 | 22,6 | ||

| з позабюджетних платежів | 560 | 5,9 | 5,9 | ||

| зі страхування | 570 | 5,0 | 5,3 | ||

| з оплати праці | 580 | 10,0 | 10,2 | ||

| з учасниками | 590 |

|

| ||

| із внутрішніх розрахунків | 600 | 7,2 |

| ||

| Інші поточні зобов'язання | 610 |

|

| ||

| Усього за розділом ІV | 620 | 13 723,4 | 12 991,8 | ||

| V. Доходи майбутніх періодів | 630 |

|

| ||

| Баланс | 640 | 14 277,9 | 13 835,1 | ||

Додаток К2

Звіт про фінансові результати ПП “Талант-Торг”

| Підприємство | ПП "Талант - Торг" | ||

| Дата реєстрації | 27 лютого 1997 року | ||

| Галузь |

| торгівля |

|

| Одиниця виміру | тис. грн. |

|

|

| Стаття | Код рядка | На 01.10.02 | На 01.01.03 |

| Доход (виручка) від реалізації продукції (товарів, робіт, послуг) | 010 | 12 902,9 | 19 734,8 |

| Податок на додану вартість | 015 |

|

|

| Акцизний збір | 020 |

|

|

|

| 025 |

|

|

| Інші вирахування з доходу | 030 |

|

|

| Чистий доход (виручка) від реалізації продукції (товарів, робіт, послуг) | 035 | 12 902,9 | 19 734,8 |

| Собівартість реалізованої продукції (товарів, робіт, послуг) | 040 | 10 914,7 | 16 804,9 |

| Валовий: |

|

|

|

| - прибуток | 050 | 1 988,2 | 2 929,9 |

| - збиток | 055 | 0,0 | 0,0 |

| Інші операційні доходи | 060 |

|

|

| Адміністративні витрати | 070 | 940,8 | 1 475,0 |

| Витрати на збут | 080 |

|

|

| Інші операційні витрати | 090 |

|

|

| Фінансові результати від операційної діяльності: | |||

|

| 1 047,4 | 1 454,9 | |

|

| 0,0 | 0,0 | |

| - прибуток | 100 | 1 047,4 | 1 454,9 |

| - збиток | 105 | 0,0 | 0,0 |

| Доход від участі в капіталі | 110 |

|

|

| Інші фінансові доходи | 120 |

|

|

| Інші доходи | 130 | 91,8 | 93,4 |

| Фінансові витрати | 140 |

|

|

| Витрати від участі в капіталі | 150 |

|

|

| Інші витрати | 160 | 76,8 | 169,4 |

| Фінансові результати від звичайної діяльності до оподаткування: | |||

|

| 1 062,4 | 1 378,9 | |

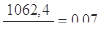

| - прибуток | 170 | 1 062,4 | 1 378,9 |

| - збиток | 175 | 0,0 | 0,0 |

| Податок на прибуток від звичайної діяльності | 180 |

|

|

| Фінансові результати від звичайної діяльності: | |||

|

| 1 062,4 | 1 378,9 | |

|

| 0,0 | 0,0 | |

| - прибуток | 190 | 1 062,4 | 1 378,9 |

| - збиток | 195 | 0,0 | 0,0 |

| Надзвичайні: |

|

|

|

| - прибуток | 200 |

|

|

| - збиток | 205 |

|

|

| Податки з надзвичайного прибутку | 210 |

|

|

| Чистий: |

|

|

|

|

|

| 1 062,4 | 1 378,9 |

|

|

| 0,0 | 0,0 |

| - прибуток | 220 | 1 062,4 | 1 378,9 |

| - збиток | 225 | 0,0 | 0,0 |

Додаток Л2

Розрахунок коефіцієнтів оцінки кредитоспроможності позичальника ПП “Талант-Торг”

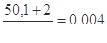

Розрахуємо Кал для підриємства “Талант –Торг” на кінець звітнього періоду станом на 01.10.02р. : Кал =

станом на 01.01.03р. : Кал =

Розрахуємо Кл для підприємства “Талант –Торг” на кінець звітнього періоду станом на 01.10.02р. : Кл =

станом на 01.01.03р. : Кл =

Розрахуємо Кпф для підприємства “Талант –Торг” на кінець звітнього періоду станом на 01.10.02р. : Кпф =

станом на 01.01.03р. : Кпф =

Розрахуємо коефіцієнти управління активами підприємства :

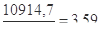

Кобз для підриємства “Талант –Торг” на кінець звітнього періоду станом на 01.10.02р. : Кобз =

станом на 01.01.03р. : Кобз =

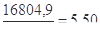

Коа для підриємства “Талант –Торг” на кінець звітнього періоду станом на 01.10.02р. : Коа =

станом на 01.01.03р. : Коа =

Сда для підриємства “Талант –Торг” на кінець звітнього періоду станом на 01.10.02р. : Сда =  або 7%

або 7%

станом на 01.01.03р. :

Сда =  або 10%

або 10%

Додаток М

Виписка зі звіту пор кредитний портфель СФ АКБ “ТАС-Комерцбанк” станом на 01.10.2003 року

Таблиця 1

Аналіз структури активних операцій на 01.10.03 р.

| Види операцій | Сума, грн. | Структури % |

| Каса | 134070 | 0,88% |

| Кор. рахунки банків | 474360 | 3,10% |

| Кор. рахунок у НБУ | 2085190 | 13,61% |

| Кредити видані – усього | 7576500 | 49,45% |

| у т. ч. короткострокові | 3067110 | 20,02% |

| Основні кошти | 169460 | 1,11% |

| Дебітори | 487870 | 3,18% |

| Відведені кошти | 80080 | 0,52% |

| Витрати | 250700 | 1,64% |

| Валютна позиція | 896400 | 5,85% |

| Інші активи | 100330 | 0,65% |

| Усього активів | 15322070 | 100,00% |

Таблиця 2

Аналіз структури «кредитного портфеля» банку на 01.10.03 р.

| Вид забезпечення | Сума, | Структура, |

| грн. | % | |

| Усього виданих кредитів | 7576500 | 100,00% |

| у тому числі: | ||

| гарантовані іншими банками | 0 | - |

| гарантовані Урядом України | 0 | - |

| прострочені | 79220 | 1,05% |

| пролонговані | 659730 | 8,71% |

| сумнівні для повернення | 23670 | 0,31% |

АНОТАЦІЯ

на дипломну роботу на тему:

на дипломну роботу на тему:

Кредитний механізм в комерційних банках

В роботі розкривається економічний зміст, необхідність та нормативне регулювання кредитного механізму комерційного банку, приділена увага макроекономічному огляду кредитного ринку.

На практичних матеріалах Софіївського філіалу акціонерного комерційного банку “ТАС-Комерцбанк” у м. Києві проведений аналіз кредитного механізму комерційного, визначене місце АКБ “ТАС-Комерцбанк” в банківській системі України та порівняно кредитні механізми АКБ “ТАС-Комерцбанк” і КБ „Фінанси і кредит”.

Наприкінці роботи зроблені висновки, згідно результатів проведеного аналізу, та запропоновані рекомендації щодо підвищення ефективності кредитного механізму комерційного банку з урахуванням банківських ризиків. Робота виконана за допомогою операційної системи Windows та пакету програм MS Office.

Сторінок *86: 2-26-38-17-3 ; ілюстрацій 14; таблиць 18; література 44; додатки 14.

Вступ

В умовах функціонування економіки нашої країни, коли йде процес становлення ринкових відносин, вирішальне значення має розвиток та удосконалення діяльності комерційних банків, проведення ними активних операцій.

Кредитні операції відносяться до групи активних операцій. Вони пов'язані з раціональним розміщенням банківських ресурсів. Головною метою проведення кредитних операцій залишається прибуток. Банк прагне його максимізації з урахуванням допустимого ступеня ризику. Від того наскільки добре банк реалізує свої кредитні функції в багатьох випадках залежить й економічне становище регіонів, які вони обслуговують, оскільки банківські кредити сприяють появі нових підприємств, збільшенню кількості робочих місць, сприяють забезпеченню їх економічної працездатності. Тому розуміння змісту кредитних операцій банку вкрай важливо, особливо для українських банків. Саме нашим, українським банкам надзвичайно важко вирішувати питання про кредитування, оскільки більшість підприємств та галузей економіки мають фінансові труднощі.

Проблема кредитування та створення оптимального кредитного механізму не є новою. Її вивчанням займаються як вітчизняні (Л.Примостка, Шевченко Р.І., А.Мороз та інші) так і іноземні економісти (Дж.Сінкі, П.Роуз та інші) бо перед кожним банком на протязі його діяльності постають такі питання: куди направити кредити? Яким підприємствам їх надати? Як уникнути кредитного ризику? У зв'язку з цим предметом дослідження дипломної роботи виступає кредитний механізм комерційного банку. Об’єктом дослідження є організація кредитної діяльності в Софіївській філії акціонерного комерційного банку “ТАС-Комерцбанк” в м. Києві (СФ АКБ “ТАС-Комерцбанк”).

Метою дипломної роботи є аналіз кредитного механізму комерційного банку та розробка рекомендацій щодо його покращення. Мета роботи обумовлює виконання наступних задач:

-

|

- дослідити нормативне регулювання кредитної діяльності банку;

- визначити сутність та необхідність кредитної політики комерційного банку як основної складової кредитного механізму;

- зробити макроекономічний огляд кредитного ринку України;

- дати загальну характеристику діяльності АКБ „Тас-комерцбанк”;

- проаналізувати кредитний портфель АКБ “ТАС-Комерцбанк”;

- розглянути реалізацію механізму кредитування в СФ АКБ “ТАС-Комерцбанк” на прикладі ПП “Талант-Торг”;

- проаналізувати кредитний портфель СФ АКБ “ТАС-Комерцбанк”;

- зробити порівняльний аналіз кредитної політики АКБ “ТАС-Комерцбанк” та КБ „Фінанси і кредит”;

- розробити рекомендації щодо покращення кредитного механізму комерційного банку.

Дослідження проводилися за допомогою як загальнонаукових методів (порівняння, індукції, дедукції) статистичних (аналіз ряду динаміки), так і економічних методів (горизонтальний та вертикальний аналіз, аналіз коефіцієнтів).

Розроблені рекомендації мають практичну цінність для роботи банківських установ. Власним внеском автора є обґрунтований вибір оптимальної методики нарахування відсотків за користування кредитом.

Джерелами інформації в ході написання роботи слугували як навчальні посібники так і періодична література, також використовувалась статистична і фінансова звітність банку.

Для забезпечення наочності аналітичного матеріалу, виконання математичної та статистичної обробки, а також для оформлення роботи й інформації використовувалися пакети програм: Microsoft Word та Microsoft Exсel.

Дата: 2019-07-24, просмотров: 403.