Одна из важнейших характеристик финансового состояния предприятия – стабильность его деятельности в свете долгосрочной перспективы. Она связана с общей финансовой структурой предприятия, степенью его зависимости от кредиторов и инвесторов. Так, некоторые предприятия предпочитают вкладывать в дело минимум собственных средств, а финансировать его за счет денег, взятых в долг. Однако, если структура «собственный капитал – заемные средства» имеет значительный перекос в сторону долгов, предприятие может обанкротиться, если несколько кредиторов потребуют свои деньги обратно в «неудобное» время.

В зависимости от соотношения показателей: собственные оборотные средства (СОС), производственные запасы (ПЗ) и нормальные источники формирования запасов (ИФЗ) можно с определенной степенью условности выделить следующие типы текущей финансовой устойчивости и ликвидности предприятия:

1) Абсолютная финансовая устойчивость:

ПЗ < СОС.

Т.е. все запасы полностью покрываются собственными оборотными средствами (предприятие не зависит от внешних кредиторов).

2) Нормальная финансовая устойчивость:

СОС < ПЗ < ИФЗ.

Ситуация, когда успешно функционирующее предприятие использует для покрытия запасов различные «нормальные» источники средств – собственные и привлеченные.

3) Неустойчивое финансовое положение:

ПЗ > ИФЗ.

Когда предприятие для покрытия части своих запасов вынуждено привлекать дополнительные источники покрытия, не являющиеся «нормальными», т.е. обоснованными.

4) Критическое финансовое положение.

Характеризуется ситуацией, когда к дополнению к предыдущему неравенству предприятие имеет кредиты и займы, не погашенные в срок, а также просроченную кредиторскую и дебиторскую задолженность. Данная ситуация означает, что предприятие не может вовремя расплатиться со своими кредиторами и может быть объявлено банкротом.

Таблица 2.30

Определение типа финансового состояния МУП ЖКХ

| Показатели | 2001 год | 2002 год | ||

| на начало года | на конец года | на начало года | на конец года | |

| 1 | 2 | 3 | 4 | 5 |

| Собственные оборотные средства (СОС) | -9626 | -17652 | -17652 | -26375 |

| Производственные запасы (ПЗ) | 5265 | 3384 | 3384 | 4675 |

| Нормальные источники формирования запасов (ИФЗ) | 11288 | -4544 | -4544 | -7057 |

Из полученных данных явствует, что в начале 2001 г. у предприятия была нормальная финансовая устойчивость, т.е. предприятие использовало для покрытия своих запасов «нормальные» источники. Однако, к концу 2001 г. положение значительно ухудшилось. Предприятие для покрытия части своих запасов вынуждено привлекать дополнительные источники покрытия, не являющиеся «нормальными», а это означает, что на данный момент предприятие обладает неустойчивым финансовым положением.

Ôèíàíñîâàÿ óñòîé÷èâîñòü â äîëãîñðî÷íîì ïëàíå õàðàêòåðèçóåòñÿ, ñëåäîâàòåëüíî, ñîîòíîøåíèåì ñîáñòâåííûõ è çàåìíûõ ñðåäñòâ. Îäíàêî ýòîò ïîêàçàòåëü äàåò ëèøü îáùóþ îöåíêó ôèíàíñîâîé óñòîé÷èâîñòè. Ïîýòîìó â ìèðîâîé è îòå÷åñòâåííîé ó÷åòíî-àíàëèòè÷åñêîé ïðàêòèêå ðàçðàáîòàíà ñèñòåìà ïîêàçàòåëåé, ïðåäñòàâëåííûõ â òàáë. 2.31.

Из данных таблицы можно сделать выводы о состоянии каждого коэффициента и о финансовой устойчивости предприятия в целом.

Êîýôôèöèåíò êîíöåíòðàöèè ñîáñòâåííîãî êàïèòàëà íàõîäèòñÿ â ïðåäåëàõ íîðìû, îäíàêî çà îò÷åòíûé ïåðèîä íàìåòèëàñü òåíäåíöèÿ ê ñíèæåíèþ (íà íà÷àëî ãîäà 2001ã. – 0,93, íà êîíåö ãîäà 2002 ã. – 0,88 ïðè íîðìàòèâå 0,6), ò.å. ïðåäïðèÿòèå äîñòàòî÷íî ôèíàíñîâî óñòîé÷èâî è íåçàâèñèìî îò âíåøíèõ êðåäèòîðîâ.

Ïîäòâåðæäåíèå òîìó, ÷òî ôèíàíñîâîå ïîëîæåíèå ïðåäïðèÿòèÿ óõóäøàåòñÿ, ÿâëÿåòñÿ ðîñò ôèíàíñîâîé çàâèñèìîñòè (íà íà÷àëî 2001 ã. äàííûé êîýôôèöèåíò ðàâíÿëñÿ 1,07, íà êîíåö 2002 ãîäà îí âûðîñ äî 1,13).

Ðîñò êîýôôèöèåíòà ñîîòíîøåíèÿ ñîáñòâåííûõ è çàåìíûõ ñðåäñòâ çà 2 ãîäà íà 0,06 òàêæå ñâèäåòåëüñòâóåò î ñíèæåíèè ôèíàíñîâîé óñòîé÷èâîñòè ÌÓÏ ÆÊÕ çà àíàëèçèðóåìûé ïåðèîä.

Êîýôôèöèåíò ìàíåâðåííîñòè ñîáñòâåííîãî êàïèòàëà â òå÷åíèå 2-õ ëåò ñíèæàëñÿ è êîíöó 2002 ã. ñîñòàâèë –0,07, ò.ê. ó ïðåäïðèÿòèÿ ïðàêòè÷åñêè îòñóòñòâóþò ñîáñòâåííûå îáîðîòíûå ñðåäñòâà.

В целом, проведя анализ финансового состояния МУП ЖКХ можно сделать вывод о том, что в 2001 г. предприятие было финансового устойчиво. Однако в 2002 г. финансовая устойчивость предприятия ухудшилась практически по всем показателям. Предприятие испытывает острую нехватку собственных оборотных средств. Концентрация заемного капитала хоть и возросла, однако находится в пределах нормативного показателя.

Таблица 2.31

Показатели финансовой устойчивости

| Наименование показателя | Способ расчета | Норма | Пояснения | 2002 год | 2001 год | ||||

| на начало года | на конец года | Откл. | на начало года | на конец года | Откл. | ||||

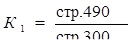

| Коэффициент концентрации собственного капитала |

| ³0,6 | Показывает долю собственных средств в общей сумме средств предприятия. | 0,89 | 0,88 | -0,01 | 0,93 | 0,89 | -0,04 |

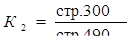

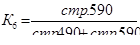

| Коэффициент финансовой зависимости |

| Þ1 | Показывает долю заемных средств в финансировании предприятия. | 1,12 | 1,13 | 0,01 | 1,07 | 1,12 | 0,05 |

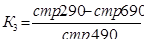

| Коэффициент маневренности собственного капитала. |

| ³0,1 | Показывает, какая часть собственного капитала вложена в оборотные средства, а какая капитализирована. | -0,05 | -0,07 | -0,02 | -0,02 | -0,05 | -0,03 |

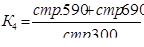

| Коэффициент концентрации заемного капитала |

| £0,4 | Показывает долю заемного капитала в общей сумме средств предприятия. | 0,106 | 0,115 | 0,009 | 0,066 | 0,106 | 0,04 |

| Коэффициент структуры долгосрочных вложений |

| Показывает, какая часть основных средств профинансирована внешними инвесторами. | - | - | - | - | - | - | |

| Коэффициент долгосрочного привлечения заемных средств. |

| Показывает сколько долгосрочных займов привлечено для финансирования активов наряду с собственными средствами | - | - | - | - | - | - | |

| Коэффициент соотношения собственных и заемных средств. |

| £1 | Показывает сколько заемных средств привлекало предприятие на 1руб. вложенных в активы собственных средств | 0,119 | 0,13 | 0,011 | 0,07 | 0,119 | 0,049 |

Дата: 2019-07-24, просмотров: 323.