Предпринимательская функция и менеджер. Цепочка реализации функций предпринимательства в рыночной экономике

Функция предпринимателя (или предпринимательская функция) сопряжена с его самоорганизацией в качестве активного субъекта хозяйственного (или экономического) процесса в условиях конкретной деловой среды: предприниматель самоорганизуется в деловой среде, т. е. самостоятельно, без какого-либо "толчка" извне, превращается в производителя конкретного товара, продукта, услуги или же в дополнение в тому, что он уже производит, начинает поставлять новый для рынка результат своей производительной деятельности.

Краткий принцип самоорганизации предпринимателя выражен через три типа совершаемых им блоков действий, самым объемным из которых является первый блок:

а) генерирование идеи;

б) деловое проектирование (т. е. развертывание идеи в проект, под которым подразумевается перечень обязательных действий, очередность их осуществления, а также фиксация потребности в ресурсах для совершения таких действий;

в) подготовка бизнес-плана или технико-экономического обоснования, т. е. схемы трансформации идеи в деловую структуру, позволяющую производить то, что выступает в качестве основы деловой идеи с точными расчетами потребностей в ресурсах и выявлением эффекта от реализации идеи в реальном режиме;

г) принятие предпринимательского решения о реализации рассматриваемой им идеи или об отказе от таких действий на основе выводов разработанного бизнес-плана или технико-экономического обоснования;

д)управление проектом, а точнее, процедурой реализации разработанного проекта, т. е. совершение в реальном уже режиме (а не на ментальном уровне, как на стадии делового проектирования) определенных действий, обозначенных в бизнес-плане или технико-экономическом обосновании, с соблюдением их очередности и с обеспечением таких действий требуемыми ресурсами;

е) реализация проекта, нацеленная на создание производительной структуры, которая в состоянии осуществлять производительный процесс в соответствии с содержанием деловой идеи. Этот блок действий и заканчивается учреждением (созданием) такой структуры.

Возможно, предприниматель сам возьмет на себя исполнение этих функций, особенно на первых порах, когда создаваемая производительная структура будет характеризоваться небольшими объемами производства. Однако и в этом случае предприниматель должен осознавать, что он начинает действовать как менеджер. Если же по каким-то причинам он не может профессионально исполнять управленческие функции, то они делегируются приглашаемому со стороны профессионально ориентированному менеджеру. В том же случае, когда проект масштабен, вовлечение профессионально ориентированного менеджера происходит часто еще на стадии управления проектом, в связи с чем и выделилась группа профессионально ориентированных менеджеров, специализирующихся именно на этой деятельности.

Оптимальный выбор потребителя. Условия оптимального потребительского выбора. Проявление эффектов замещения и дохода у потребителя вследствие динамики цены товара. Значение указанных эффектов в практике экономического анализа.

Оптимальный выбор – это такое распределение дохода потребителя, при котором достигается структура потребления, обеспечивающая ему получение максимальной полезности.

Находясь в точке касания кривой безразличия и бюджетной линии, потребитель достигает наивысшего из доступного для него при данных бюджетных ограничениях уровня полезности и оказывается в положении равновесия.

Доходы потребителей.

Для подавляющей группы нормальных качественных товаров рост дохода вызывает увеличение спроса при тех же ценах и соответствующее смещение кривой спроса вправо.

Однако для относительно худших товаров, имеющих сравнительно более низкое качество, рост дохода побуждает потребителя заменить относительно худший товар более качественным и тем самым сокращает спрос. В результате кривая спроса смещается влево.

Число потребителей.

При прочих равных условиях , чем больше число потенциальных покупателей, тем выше рыночный спрос на товар.

Цены на другие товары.

Данный фактор является неценовым, т.к. предполагает неизменность цены рассматриваемого товара. Цена же любого другого товара кроме того, который мы анализируем, выступает в качестве неценового, или экзогенного фактора.

Факторы неценовые предложения:

К неценовым факторам предложения относят:

§ изменение издержек производства в результате технических нововведений, изменения источников ресурсов, изменения связанные с налоговой политикой, а также характеристики, которые влияют на формирование стоимости факторов производства.

§ Выход на рынок новых фирм.

§ Изменения цен на другие товары приводящих к уходу фирмы из отрасли.

§ Природные катастрофы

§ Политические действия и войны

§ Перспективные экономические ожидания

§ Фирмы занятые в отрасли при увеличении цены задействуют резервные или быстровводимые новые мощности, что автоматически приводит к увеличению предложения.

§ В случае продолжительного увеличения цены в эту отрасль устремятся другие производители, что еще больше увеличит производство и как факт возможно увеличение предложения.

Спрос, конечно, зависит от многих переменных, и здесь перечислены лишь основные факторы.

Зависимость спроса от различных факторов называется функцией спроса:

Q d = f (Р, Р s 1 … Р s n , Р c 1 …Р c m , I , Z , N , Inf , R, T, E ), где Q d - объем спроса.

В наиболее простом случае функцию спроса выражают исключительно от цены на товар, как от основного фактора, влияющего на спрос:

Q d = f ( P )

Линейную функцию спроса (т.е. когда она представлена в виде прямой на графике) математически можно записать следующим образом:

, где

, где

a – максимально возможный спрос на рынке на данный товар,

b – зависимость изменения спроса от изменения цены (одновременно отражает и угол наклона кривой спроса),

p – цена на товар.

Знак «минус» показывает, что функция спроса имеет убывающий вид.

Эластичность предложения по цене: показатель эластичности, факторы изменчивости эластичности предложения. Эластичность предложения в условиях мгновенного, краткосрочного и долгосрочного периодов времени.

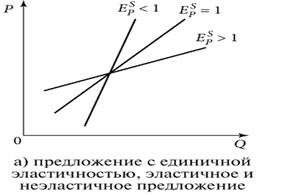

Эластичность предложения по цене показывает, как реагирует величина предложения на изменение цены.

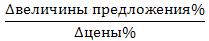

эластичность предложения по цене =

Показатели эластичности характеризуют взаимосвязь изменения стоимости товара и его предлагаемого количества на рынке со стороны продавцов (производителей).

Если E<1 – неэластичное предложение, E=0 – предложение единичной эластичности, E>1- эластичное предложение.

На эластичность предложения оказывают влияние различные факторы: цены на сырье и уровень заработной платы, ставка процента, наличие резервных производственных мощностей, характер продукции и др.

Самым важным фактором является фактор времени. Различают три временных интервала:

1. кратчайший рыночный период, который настолько мал, что производители не успевают отреагировать на изменение спроса и цены.

2. краткосрочный период, когда производственные мощности остаются неизменными, однако можно меняться интенсивность их использования

3. долгосрочный, достаточный для изменения производственных мощностей, организации новых предприятий.

Рис. 3.3. Положительный эффект масштаба производства

Существует несколько причин, объясняющих положительный эффект масштаба.

Во-первых, крупное массовое производство позволяет использовать большую специализацию ресурсов и разделение труда, что в свою очередь повышает производительность всех применяемых ресурсов;

во-вторых, крупные предприятия могут применять более передовую технологию и дорогостоящую автоматизацию производства, недоступное мелким фирмам;

в-третьих, осуществлять специализацию управления и максимально полно использовать труд высококвалифицированных специалистов, так что расходы на управленческий персонал будут расти более медленными темпами, чем производство;

в-четвертых, эффект может быть связан с технологической спецификой отдельных видов производства (в том числе, как следствие геометрического закона соответствия площади поверхностей и объемов, или сечений). Утроение производительности сборочного конвейера может потребовать лишь одного, а не двух дополнительных контролеров. Увеличение диаметра трубы нефтепровода увеличит объем перекачиваемой нефти в более чем два раза и другие случаи, когда объем выпуска увеличивается раньше, чем потребуется дополнительная единица оборудования.

Рис. 3.4. Отрицательный эффект масштаба производства

Отрицательный эффект связан:

§ во-первых, с ограниченными возможностями эффективного управления крупномасштабным производством. По мере расширения предприятия процесс принятия решений все более и более усложняется, нарастает чрезмерные формализация и бумаготворчество, усиливается бюрократизация управленческого персонала, и как результат, постепенно снижается эффективность производства;

§ во-вторых, с наличием технологических барьеров на пути чрезмерного увеличения размеров предприятия.

Рис. 3.5. Постоянный эффект масштаба производства

Нахождение оптимального размера предприятия для производства той или иной продукции позволяет фирме поддерживать этот оптимум достаточно долго, уже после того, как иссякнут источники положительного эффекта. Это происходит путем создания в рамках единого технологического процесса не одного, а нескольких производственных единиц оптимального размера. Так, если Q*=5 тыс. ед., то крупная компания может производить 15 тыс. ед., построив три завода, и повышая эффективность за счет централизации закупок, сбыта, управления и т.д.

Монополистическая конкуренция и её отличительные признаки. Особенности поведения фирм, работающих в условиях монополистической конкуренции. Методы дифференциации продукта в условиях конкуренции. Преимущества и недостатки рекламы.

На рынке потребительских товаров и услуг хотя и существует множество продавцов, но они отличаются доступностью для покупателя, а также отличаются производимой ими продукцией. Вот такую ситуацию, когда между производителями существуют отличия, мы и будем рассматривать в этой главе.

Итак, монополистическая конкуренция – такой тип рынка, на котором 1) присутствует большое количество производителей; 2) производители продают сходный товар, но продукт каждого из производителей отличается от продукта других.

Заметим:

1. Если фирмы производят одинаковый товар, однако отличаются доступностью для потребителей, то они подпадают под определение данное выше.

2. Производимые фирмами товар могут иметь одинаковые потребительские свойства, но могут отличаться производственными показателями качества.

3. Производители могут реально выпускать одну и ту же продукцию, однако за счет рекламы, сервиса и дополнительных услуг, предоставляемых покупателю, производители делают свои товары различающимися для покупателей.

Примерами рынков монополистической конкуренции являются рынок услуг или розничной торговли, например многие потребители посещают ближайшую парикмахерскую к месту их жительства, как и ближайшую булочную; но общее число фирм на таких рынках огромно. Другим примером являются рынки большинства товаров длительного потребления, в частности бытовой техники. На этих рынках небольшое число производителей выпускает товары отличающиеся по своим характеристикам, причем дополнительные различия товаров создаются за счет проведения рекламных компаний и акцентировании внимания потребителей на отдельных отличительных чертах товаров.

Среди основных отличительных черт монополистической конкуренции мы можем выделить:

1. Большое число производителей на рынке. Каждый из производителей является монополистом в своей нише.

2. Дифференцированная продукция.

3. Потребители обладают информацией не только о ценах разных производителей, но и качествах производимого ими товара.

4. Производители также обладают информацией о ценах и объеме производства своих конкурентов, но мало используют эту информацию.

5.Вход на рынок и выход с рынка свободен для производителей.

6.На рынке могут присутствовать транзакционные издержки, затрудняющие потребителям доступ к продукции некоторых фирм и создающие географическую сегментацию рынка.

7.Поскольку каждый производитель является монополистом в своей нише, он может самостоятельно устанавливать цену на свой товар (в отличие от рынка совершенной конкуренции.)

8.Непосредственно конкурируют фирмы, находящиеся в наиболее близких рыночных нишах.

В краткосрочном периоде поведение фирмы в условиях монополистической конкуренции во многом аналогично поведению монополии. Так как товар данной фирмы отличается от товаров фирм-конкурентов особыми качественными характеристиками, которые нравятся определенной категории покупателей и достаточное число потребителей готово заплатить более высокую цену, то фирма может поднять цену своего товара без падения продаж.

Как и монополия, фирма несколько недопроизводит продукцию и завышает на нее цену. Таким образом, монополистическая конкуренция похожа на ситуацию монополии тем, что фирмы обладают способностью контролировать цену своих товаров.

В долгосрочном периоде монополистическая конкуренция аналогична совершенной конкуренции. В условиях свободного доступа на рынок потенциальная возможность получить прибыль привлекает новые фирмы с конкурирующими марками товаров, снижая прибыли до нуля. Этот же процесс работает и в обратном направлении. Если бы спрос на рынке монополистической конкуренции снизился после достижения равновесия, то фирмы покинули бы рынок.

Характерной чертой монополистического рынка является сочетание ценовой и неценовой конкуренции. На этом рынке особенно велика роль неценовой конкуренции.

Неценовая конкуренция- действия фирм, направленные на привлечение покупателя повышением ценности товара для потребителя.

К методам неценовой конкуренции относятся

- улучшение кач-ва товара

- приспособление его к нуждам конкретной группы потребителей

- создание принципиально нового вида продукции

-совершенствование сервиса

-реклама

Фирмы весьма активно используют возможности усиления конкурентной способности своих товаров. Конечно, это увеличивает издержки, но фирмы идут на такое увеличение при условии, что увеличивающийся вследствие этого спрос на продукцию превысит расходы на рекламу и другие мероприятия связанные с повышением престижности товара. Таким образом, фирмы в условиях монополистической конкуренции для обеспечения максимальной прибыли должны использовать 3 важнейших фактора: цену, продукт и рекламно- пропагандистскую деятельность. Разная комбинация этих переменных может обеспечить равновеликую прибыль, поэтому фирмы на рынке всегда находятся в поиске вариантов наиболее удобной продажи товаров с целью максимизации прибыли.

Продвигать новые товары на рынке повышать спрос на них помогает реклама. Для фирмы реклама – это дополнительные издержки, которые необходимо приплюсовать к издержкам на производство и реализацию. Издержки на рекламу явл. Дискретными: добившись увеличения спроса на свой продукт при помощи рекламы, фирма может сократить издержки реализации, полагая, что спрос сохранится в достигнутом размере. Однако предсказать равновесный уровень рекламных расходов невозможно.

На рекламу существуют различные точки зрения.

Сторонники указывают на положительные стороны рекламы

· знакомит покупателей с новой продукцией

· стимулирует производство качественной продукции

· финансирует национальную систему связи

· способствует конкуренции между производителями

отрицательные стороны:

- может вызвать увеличение издержек, а следовательно, рост уровня цен в экономике

- в рез-те избытка рекламы потребитель перестает обращать внимание на всю рекламную информацию, в итоге объемы продаж могут снизится

Эластичность спроса

Эластичность представляет собой гибкость спроса и предложения по отношению к динамичной внешней рыночной среде.

Эластичность спроса показывает способность его величины к изменениям вследствие динамики различных факторов, оказывающих на него качественное влияние. Иными словами, это принцип определения зависимости величины потребительского спроса от рыночных механизмов, таких как цена, процентная ставка и пр., а также от количественных показателей уровня жизни и достатка экономических субъектов. Эластичность спроса бывает трех видов:

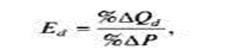

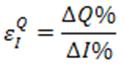

1) эластичность спроса по цене. Данная величина характеризует изменения в структуре спроса в результате изменения рыночных цен на тот или иной товар:

где Q – количество товара;

Р – его цена;

ΔQ и ΔР – это изменения в объеме товара и его цене.

Важно отметить тот факт, что величина эластичности спроса, как правило, соответствует трем состояниям:

а) близкая к нулю эластичность преимущественно складывается для товаров первой необходимости, которые крайне важны для любого экономического субъекта для удовлетворения его физиологических потребностей (в полноценном питании, одежде). Спрос на их удовлетворение – это величина постоянная, поскольку потребители независимо от изменения уровня дохода и динамики цен не перестают их приобретать;

а) близкая к нулю эластичность преимущественно складывается для товаров первой необходимости, которые крайне важны для любого экономического субъекта для удовлетворения его физиологических потребностей (в полноценном питании, одежде). Спрос на их удовлетворение – это величина постоянная, поскольку потребители независимо от изменения уровня дохода и динамики цен не перестают их приобретать;

б) в случае, когда эластичность стремится к положительной бесконечности, принято считать, что спрос сильно реагирует на любые экономические явления, и особенно на малейшие изменения цены. Такая ситуация характерна например для рынка ценных бумаг;

в) полная эластичность характерна для предметов роскоши, т. е. третичных потребностей, которые не требуют немедленного удовлетворения и присутствуют у тех экономических субъектов, платежеспособность которых велика (автомобили, дачи и пр.). Иными словами, это люди с высокими доходами, первичные физиологические потребности которых удовлетворены полностью;

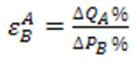

2) эластичность спроса по доходу:

где I – это величина дохода;

ΔI – это его соответствующие изменения. Здесь следует выделить товары с отрицательной эластичностью, так называемые товары низкой категории, а также те, для которых эластичность является величиной положительной (нормальные товары). Если уровень дохода потребителя начинает расти, он меняет систему своих предпочтений и вкусов, может позволить себе покупку более дорогого товара;

3) перекрестная эластичность. Данный показатель предназначен для определения величины спроса на какой-либо товар в зависимости от динамики цен на другой:

где А и В – это два сравниваемых товара. Существуют альтернативные товары, которые в случае необходимости способны заменить друг друга (сливочное масло и маргарин), и товары-дополнители (бензин и автомобиль). Спрос на маргарин может возрасти в том случае, когда общий уровень цен на масло возрастет на определенную величину. Это связано с тем, что маргарин дешевле, поэтому покупатели начнут предъявлять на него больший спрос. Аналогично спрос на автомобили теоретически зависит от динамики цен на бензин. Присутствие на рынке альтернативных товаров расширяет потребительские возможности. Это предоставляет покупателю более широкий выбор, на основании чего вероятность того, что покупка на рынке будет совершена, резко возрастает.

Определение

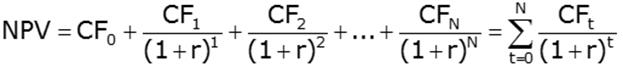

Метод чистой приведенной стоимости (англ. Net Present Value, NPV) получил широкое применение при бюджетировании капитальных вложений и принятии инвестиционных решений. Также NPV считается лучшим критерием отбора для принятия или отклонения решения о реализации инвестиционного проекта, поскольку основывается на концепции стоимости денег во времени. Другими словами, чистая приведенная стоимость отражает ожидаемое изменение благосостояния инвестора в результате реализации проекта.

Формула NPV

Чистая приведенная стоимость проекта является суммой настоящей стоимости всех денежных потоков (как входящих, так и исходящих). Формула расчета выглядит следующим образом:

Где CFt – ожидаемый чистый денежный поток (разница между входящим и исходящим денежным потоком) за период t, r – ставка дисконтирования, N – срок реализации проекта.

Ставка дисконтирования

Важно понимать, что при выборе ставки дисконтирования должна быть учтена не только концепция стоимости денег во времени, но и риск неопределенности ожидаемых денежных потоков! По этой причине в качестве ставки дисконтирования рекомендуется использовать средневзвешенную стоимость капитала (англ. Weighted Average Cost of Capital, WACC), привлеченного для реализации проекта. Другими словами, WACC является требуемой нормой доходности на капитал, инвестированный в проект. Следовательно, чем выше риск неопределенности денежных потоков, тем выше ставка дисконтирования, и наоборот.

Критерий отбора проектов

Правило принятия решения об отборе проектов при помощи NPV метода довольно прямолинейно. Нулевое пороговое значение говорит о том, что денежные потоки проекта позволяют покрыть стоимость привлеченного капитала. Таким образом, критерии отбора можно сформулировать следующим образом:

1. Отдельно взятый независимый проект должен быть принят при положительном значении чистой приведенной стоимости или отклонен при отрицательном. Нулевое значение является точкой безразличия для инвестора.

2. Если инвестор рассматривает несколько независимых проектов, принять следует те из них, у которых наблюдается положительный NPV.

3. Если рассматривается ряд взаимоисключающих проектов, выбрать следует тот из них, у которого будет максимальная чистая приведенная стоимость.

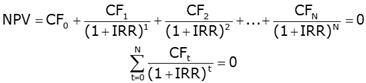

Определение

Внутренняя норма доходности (англ. Internal Rate of Return, IRR), известная также как внутренняя ставка доходности, является ставкой дисконтирования, при которой чистая приведенная стоимость (англ. Net Present Value, NPV) проекта равна нолю. Другими словами, настоящая стоимость всех ожидаемых денежных потоков проекта равна величине первоначальных инвестиций. В основе метода IRR лежит методика дисконтированных денежных потоков, а сам показатель получил широкое использование в бюджетировании капитальных вложений и при принятии инвестиционных решений в качестве критерия отбора проектов и инвестиций.

Формула IRR

Чтобы рассчитать внутреннюю норму доходности проекта необходимо решить следующее уравнение, приравняв NPV проекта к нолю.

Критерий отбора проектов

Правило принятия решений при отборе проектов можно сформулировать следующим образом:

1. Внутренняя норма доходности должна превышать средневзвешенную стоимость капитала (англ. Weighted Average Cost of Capital, WACC), привлеченного для реализации проекта, в противном случае его следует отклонить.

2. Если несколько независимых проектов соответствуют указанному выше критерию, все они должны быть приняты. Если они являются взаимоисключающими, то принять следует тот из них, у которого наблюдается максимальный IRR.

Понятие инвестиций (капиталовложения) и их источники. Инвестиционный проект и его стадии. Критерий экономической обоснованности принятия инвестиционного проекта: приведенная дисконтированная стоимость инвестиционного проекта. Чистая дисконтированная стоимость. Внутренняя норма рентабельности проекта.

Инвестиции - это долгосрочные вложения капитала в различные инновационные проекты, новые или существующие предприятия, различных сфер деятельности и форм собственности, предпринимательские проекты или социально-экономические программы и так далее. Особенностью инвестиций является долгосрочность окупаемости проектов.

Относительно источника финансирования, инвестиции подразделяют на: государственные, иностранные, частные, интеллектуальные и производственные инвестиции.

Относительно значимости, для инвестиционного проекта, инвестиции подразделяют на: инвестиции начальные, инвестиции на расширение бизнеса, реинвестиции (направление финансовых ресурсов предприятия на расширение основных фондов компании), инвестиции на замену устаревших основных средств предприятия, инвестиции на диверсификацию (частичное изменение направления деятельности компании).

Инвестиции, позволяют получить возможность, предприятиям расширять и модернизировать производство, приобретать функционирующие предприятия или создавать новые компании, осуществлять диверсификацию производства, благодаря освоению новых сфер бизнеса.

Инвестиции подразделяются на основные три группы:

- Портфельные инвестиции – это вложение капитала в ряд проектов, к примеру, приобретение акций нескольких компаний различных сфер деятельности.

- Реальные инвестиции – это вложение капитала в конкретный, долгосрочный проект, который чаще, связан с покупкой реальных активов компании.

- Нематериальные инвестиции - это вложение капитала в интеллектуальную собственность, информационные технологии, ноу-хау и прочее.

Роль инвестиций в экономике государства огромна, они играют значительную роль в поддержании, функционировании и динамическом развитии экономики страны. Происходящие изменения, в количественном соотношении инвестиций, воздействуют на изменения: объема общественного производства, занятости населения, структурных экономических показателей и динамики развития различных отраслей народного хозяйства.

Инвестиции, обеспечивают накопление материальных и финансовых ресурсов предприятия, тем самым, увеличивая производственный потенциал компании. Инвестиции, в целом, влияют на текущие и будущие результаты экономическо-хозяйственной деятельности компаний. При всем при этом, инвестирование должно быть эффективным, с точки зрения экономической целесообразности, вложение средств, должно грамотно распределяться в целях приобретения новых инновационных технологий, влекущих за собой общее снижение затрат материальных и трудовых ресурсов. Нерациональное же использование инвестиций, может повлечь за собой: застой на предприятии, сокращение объемов производства, отставание по техническим и качественным параметрам от конкурентов и так далее.

Эффективное использование инвестиций, хозяйствующими субъектами, для экономики государства, имеет принципиальное значение, особенно в отношении увеличения масштабов инвестирования. При достижении желаемого уровня эффективности, инвестирование, ведет к стабильному экономическому росту.

Для государственного регулирования инвестиционной деятельности необходимо знать факторы, влияющие на нее. На инвестиционную деятельность влияют многие факторы, которые в экономической литературе должным образом не систематизированы.

В учебнике "Инвестиции" (под ред. В. В. Ковалева, В. В. Иванова, В. А. Лялина) указаны только четыре фактора, которые влияют на рост инвестиций: 1) соотношение между потреблением и сбережением; 2) безопасность вложений; 3) степень организованности финансового рынка; 4) уровень прибыли на инвестиции. Необходимо отметить, что это действительно важнейшие факторы, которые влияют па рост инвестиций.

Дж. Кейнс под сбережением понимал превышение доходов над потреблением не только семейных хозяйств и коммерческих организаций, но и государства. На современном этапе большинство экономистов придерживаются этой точки зрения на сущность сбережений.

Таким образом, общая величина сбережений на макроуровне складывается из частей, приведенных на рис. 3.3.

Общая величина сбережений еще не означает, что все они могут превратиться в инвестиционные ресурсы. Для того чтобы значительная их часть превратилась в инвестиции, необходимы определенные условия, которые должно создавать государство.

Рис. 3.3. Составные части общих сбережений на макроуровне

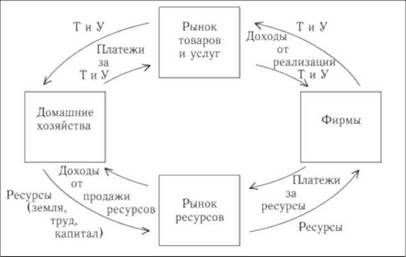

Кругооборот благ и доходов

Чтобы понять, как производятся и потребляются экономические блага, рассмотрим простейшую экономическую модель "Кругооборот благ и доходов", предложенную швейцарским экономистом Л. Вальрасом (1834—1940). Данная модель в общем виде демонстрирует, как функционирует экономика, направленная па удовлетворение многообразных потребностей людей.

Рис. 1.1. Кругооборот благ и доходов:

Т м У — товары и услуги

Хозяйственная деятельность людей представляет собой комплекс разнообразных процессов и явлений, в котором экономическая наука выделяет четыре стадии: производство, распределение, обмен и потребление. Два экономических агента — домашние хозяйства и фирмы — представляют соответственно потребление и производство, а распределение и обмен осуществляются на двух рынках: ресурсном и рынке товаров и услуг. Домашние хозяйства, будучи владельцами ресурсов, предоставляют их фирмам через механизм рынка ресурсов. Потребляя ресурсы, фирмы производят товары и услуги, которые продают домашним хозяйствам на рынке товаров и услуг. Получив доходы от реализации товаров, фирмы осуществляют платежи, образующие денежные потоки в виде заработной платы, ренты, процента и прибыли. Денежные доходы, полученные домашними хозяйствами, сами по себе реальной ценности не имеют. Значимость их состоит в том, что они могут превратиться в товары и услуги и тем самым удовлетворить разнообразные потребности домашних хозяйств. Это и происходит на рынке товаров и услуг. Здесь доходы домашних хозяйств превращаются в расходы, а для фирм они приобретают форму доходов. Представленная модель функционирования экономики напоминает театральную сцену, где в каждом действии актеры меняют костюмы. Так и в данной модели. На рынке ресурсов домашние хозяйства выступают в качестве продавцов, а фирмы — в качестве покупателей. На рынке товаров и услуг, наоборот, фирмы становятся продавцами, а домашние хозяйства — покупателями. "Меняют маски" и денежные потоки: расходы производителей товаров превращаются в доходы домашних хозяйств, а все расходы домашних хозяйств — в доходы производителей.

Модель "Кругооборот благ и доходов" является весьма упрощенной, поскольку она абстрагируется от многих реальных процессов. Во-первых, далеко не все ресурсы, поставляемые домашними хозяйствами на рынок, оказываются востребованными фирмами. В частности, модель не показывает существование такого социального явления, как безработица. Во-вторых, согласно модели все произведенные фирмами товары и услуги поступают в потребление домашним хозяйствам в обмен на их доходы. Однако в жизни далеко не всегда фирмам удается продать все произведенные товары, поэтому не случайно важнейшей проблемой современного предпринимательства является проблема реализации. В-третьих, модель показывает функционирование рынка первичных ресурсов, поставляемых домашними хозяйствами. В то же время она абстрагируется от финансового рынка и рынка средств производства, на которых контрагентами выступают фирмы, продавая и покупая оборудование, сырье, ценные бумаги и т.д. В-четвертых, согласно экономической модели, потребление и домашних хозяйств, и фирм ограничено потреблением лишь частных благ, а мы знаем, что наряду с ними существенное место в жизни людей занимают и общественные блага. Но в схеме их нет, как отсутствует в ней и производитель этих благ — государство. Однако сегодня государство берет на себя функцию регулирования экономических процессов во всех секторах экономики. Объектами его внимания становятся денежное обращение, занятость, экономический цикл, платежный баланс, отраслевая и региональная структура хозяйства, НИОКР, социальные отношения, внешнеэкономические связи и т.д.

Как следует относиться к такому несоответствию модели и реальности? Следует ли отказаться от использования этой модели или целесообразно создать более сложную модель, полностью отражающую все многообразие действительности? Ответы на эти вопросы зависят от поставленных исследователем задач. Если мы хотим получить общее представление об исследуемом объекте, "уловить" в нем важнейшие взаимосвязи и увидеть упрощенные влияния экзогенных (вводимых извне) переменных эндогенные (объясняемые данной моделью) переменные, то применение подобных моделей оправданно. Единственной модели, способной в полной мере осветить рассматриваемую проблему, не существует. Поэтому экономисты используют множество моделей, каждая из которых решает одну или несколько задач. Например, словесные модели претендуют на описательное отображение объективных закономерностей экономического развития. Таковы закон возвышения потребностей, закон спроса, закон предложения и многие другие законы, с которыми вы познакомитесь в дальнейшем. В качестве экономических моделей используются также математические формулы и графики. Взаимозависимость экономических явлений можно изобразить и отдельной формулой, и системой математических уравнений. Первая попытка исследования экономических процессов при помощи математических методов была предпринята в XIX в. французским математиком Антуаном Курно (1801 — 1877). С тех пор экономисты широко используют математический инструментарий для решения экономических задач. Составляя системы уравнений, они дают описание глубинных закономерностей в экономике, которые невозможно обнаружить прямыми наблюдениями.

Использование математических методов требует измерения экономических величин. При этом подход к измерению может быть различным. Например, возможно использование показателей абсолютных (валовой национальный продукт — ВНП, национальный доход — НД) и относительных (ВН П на душу населения, норма прибыли, банковская ставка про цента). Показатели могут быть частными, характеризующими состояние отдельно взятого экономического явления или объекта (производительность труда на конкретной фирме, коэффициент сменности работы оборудования, размер денежных сбережений семьи), и интегральными, характеризующими состояние национальной экономики в целом (номинальный и реальный внутренний валовый продукт (ВВП), уровень официальной и фактической безработицы, размер дефицита государственного бюджета, курс национальной валюты). С конца XIX в. в анализе экономических процессов стали использоваться предельные величины: предельная полезность, предельные издержки, предельный доход, предельная прибыль. Прилагательное "предельный" является эквивалентом английского слова marginal, хотя смысл последнего передается неточно: marginal означает "находящийся на самом краю", "крайний". Однако значение русского термина иное: предельный означает "добавочный", "возникающий при увеличении объемов производства (потребления) на одну единицу". Предельные величины используются как в теории поведения фирмы, так и в хозяйственной практике при решении задач на оптимизацию объемов производства и максимизацию прибыли.

Макроэкономическое равновесие является центральной проблемой национальной экономики и ключевой категорией экономической теории и экономической политики. Оно характеризует сбалансированность и пропорциональность экономических процессов: производства и потребления, предложения и спроса, производственных затрат и результатов, материально-вещественных и финансовых потоков.

Равновесие отражает тот выбор, который устраивает всех в обществе.

На уровне микроэкономики проблема равновесия рассматривалась применительно к отдельному рынку. Тогда речь шла о частичном равновесии, т.е. о равновесии на отдельно взятом рынке товаров и услуг, факторов производства.

Однако в реальной жизни экономика каждой страны представляет собой совокупность рынков отдельных товаров, сплетенных сложной системой взаимосвязей. Это объясняется тем, что все производители одновременно являются и потребителями, а все товары либо прямо, либо косвенно связаны друг с другом как составляющие совокупной товарной массы в виде взаимозаменяемых или взаимодополняемых товаров.

Общим равновесием называется равновесное состояние всей рыночной системы, под которым понимается установление равенства спроса и предложения на всех взаимосвязанных рынках.

Общее равновесие в отличие от частичного достигается гораздо труднее и реже. На рынке конечных товаров и услуг равновесие будет означать, что производители максимизируют доходы, а потребители получают максимум полезности от покупаемой продукции. Равновесие на рынке факторов производства показывает, что все поступающие на него производственные ресурсы нашли своего покупателя, а предельный доход собственников ресурсов, формирующий спрос, равен предельному продукту каждого ресурса, формирующего предложение. Равновесие на денежном рынке характеризует ситуацию, когда количество предполагаемых денежных средств равно количеству денег, которые желают иметь у себя население и предприниматели.

Таким образом, общее экономическое равновесие характеризует совпадение планов всех покупателей относительно объемов покупок с планами продавцов относительно объемов продаж. Несовпадение этих планов вызывает неравновесие в национальной экономике.

Различают идеальное и реальное равновесие.

Идеальное (теоретически желаемое) равновесие достигается в экономическом поведении индивидов при полной оптимальной реализации их интересов во всех структурных элементах, секторах, сферах народного хозяйства.

Достижение такого равновесия предполагает соблюдение следующих условий воспроизводства:

— все индивиды должны найти на рынке предметы потребления;

— все предприниматели должны найти на рынке факторы производства;

— весь продукт прошлого года должен быть реализован. Идеальное равновесие исходит из предпосылок совершенной конкуренции и отсутствия экстерналий — побочных эффектов.

В реальной экономике наблюдаются различные нарушения этих требований. Циклические и структурные кризисы, инфляция выводят экономику из состояния сбалансированности. Вместе с тем даже в условиях этих диспропорций экономическую систему можно привести в динамическое равновесие, которое будет отражать рыночные реалии со всеми их противоречиями.

Реальное макроэкономическое равновесие — это равновесие, устанавливающееся в экономической системе в условиях несовершенной конкуренции и при внешних факторах воздействия на рынок.

Валовой внутренний продукт

Валовой внутренний продукт - это совокупная рыночная стоимость всех конечных товаров и услуг, произведенных в экономике (внутри страны) в течение одного года. Совокупная. ВВП - это агрегированный показатель, характеризующий общий объем производства, совокупный выпуск. Рыночная. В стоимость ВВП включаются только официальные рыночные сделки, т.е. которые прошли через процесс купли-продажи и были официально зарегистрированы. Поэтому в ВНП не включается: а) труд на себя (человек сам строит себе дом, вяжет свитер, ремонтирует квартиру, мастер сам себе чинит телевизор или автомобиль, парикмахер делает себе прическу); б) труд на безвозмездной основе (дружеская помощь соседу починить забор, приятелю сделать ремонт, знакомому довезти до аэропорта); в) стоимость товаров и услуг, производимых «теневой экономикой»

Объем производства этого «сектора» экономики составляет в развитых странах от трети до половины совокупного выпуска. Под теневой экономикой понимаются те виды производств и деятельности, которые официально не зарегистрированы и не учитываются национальными статистическими и налоговыми службами. К теневой экономике, таким образом, относятся не только незаконные виды деятельности (наркобизнес, подпольные притоны и игорные дома), но и вполне легальные виды, прибыль от которых однако укрывается от уплаты налогов. Для оценки доли теневой экономики не существует прямых методов подсчета, и, как правило, используются косвенные методы, такие как дополнительный расход электроэнергии сверх расходуемого официально и дополнительная денежная масса (количество денег) в обращении сверх необходимой для обслуживания официальных сделок.

Стоимость. ВВП измеряет совокупный объем производства в денежном выражении, т.е. в стоимостной форме, поскольку иначе невозможно сложить яблоки с дубленками, автомобилями, компьютерами, CD-плейерами, пепси-колой и т.д. Деньги служат измерителем стоимости всех товаров, позволяющим оценить, соизмерить ценности всех производимых экономикой разнообразных видов товаров и услуг.

Конечных. Вся продукция, производимая экономикой делится на конечную и промежуточную. Конечная продукция - это продукция, которая идет в конечное потребление, и не предназначена для дальнейшей производственной переработки или перепродажи. Промежуточная продукция идет в дальнейший процесс производства или перепродажу. Как правило, к промежуточной продукции относится сырье, материалы, полуфабрикаты и т.п. Однако в зависимости от способа использования один и тот же товар может быть и промежуточным продуктом, и конечным. Так, например, мясо, купленное домохозяйкой для борща, является конечным продуктом, так как пошло в конечное потребление, а мясо, купленное рестораном «МакДональдс» - промежуточным, так как будет подвергнуто переработке и вложено в чизбургер, который и будет в данном случае конечным продуктом. Все перепродажи (продажи подержанных вещей) также не включаются в ВВП, поскольку их стоимость уже была однажды учтена в момент их первой покупки конечным потребителем.

В ВВП включается только стоимость конечной продукции с тем, чтобы избежать повторного (двойного) счета. Дело в том, что, например, в стоимость автомобиля включается стоимость железа, из которого делают сталь; стали, из которой получают прокат; проката, из которого сделан автомобиль. Подсчет стоимости конечной продукции поэтому ведется по добавленной стоимости.

Товаров и услуг. Все, что не является товаром или услугой, не включается в ВВП. Те платежи, которые делаются не в обмен на товары и услуги, не учитываются в стоимости ВВП. К таким платежам относятся трансфертные выплаты и непроизводительные (финансовые) сделки. Трансфертные платежи делятся на частные и государственные и представляют собой как бы подарок. К частным трансфертам относятся, в первую очередь, выплаты, которые родители делают детям; дары, которые друг другу делают родственники и т.п. Государственные трансферты - это выплаты, которые государство делает домохозяйствам по системе социального обеспечения и фирмам в виде субсидий. Трансферты не включаются в стоимость ВВП: 1) так как за трансфертами не стоит оплата ни товара, ни услуги, т.е. в результате этой выплаты не происходит изменение величины ВВП, т.е. не производится ничего нового, и совокупный доход лишь перераспределяется; 2) чтобы избежать двойного счета, поскольку трансфертные платежи включаются в потребительские расходы домохозяйств (это часть их располагаемого дохода) и в инвестиционные расходы фирм (в качестве субсидий). К финансовым сделкам относится купля и продажа ценных бумаг (акций и облигаций) на фондовом рынке. Поскольку за ценной бумагой также не стоит оплата ни товара, ни услуги, эти сделки не изменяют величину ВВП и является результатом перераспределения средств между экономическими агентами. (При этом следует иметь ввиду, что выплата доходов по ценным бумагам обязательно включается в стоимость ВВП, поскольку является платой за экономический ресурс, т.е. факторным доходом, частью национального дохода).

Способы измерения ВВП

Для расчета ВВП может быть использовано три метода: 1) по расходам (метод конечного использования); 2) по доходам (распределительный метод); 3) по добавленной стоимости (производственный метод).

Использование этих методов дает одинаковый результат, поскольку в экономике совокупный доход равен величине совокупных расходов, а величина добавленной стоимости равна стоимости конечной продукции, при этом величина стоимости конечной продукции есть не что иное, как сумма расходов конечных потребителей на покупку совокупного продукта.

ВВП «ПО РАСХОДАМ». ВВП, подсчитанный по расходам, представляет собой сумму расходов всех макроэкономических агентов, поскольку в данном случае учитывается, кто выступил конечным потребителем произведенных в экономике товаров и услуг, кто израсходовал средства на их покупку. При подсчете ВВП по расходам суммируются:

расходы домохозяйств (потребительские расходы - С) + расходы фирм (инвестиционные расходы - I) + расходы государства (государственные закупки товаров и услуг - G); + расходы иностранного сектора (расходы на чистый экспорт), обозначаемые Xn (net export)

Потребительские расходы (consumption spending - С) - это расходы домохозяйств на покупку товаров и услуг. Они составляют от 2/3 до 3/4 совокупных расходов, являются основным компонентом совокупных расходов и включают:

Ш расходы на текущее потребление, т.е. на покупку товаров краткосрочного пользования (к таковым относятся товары, служащие менее одного года, но следует однако заметить, что вся одежда, независимо от срока ее действительного использования - 1 день или 5 лет - относится к текущему потреблению);

Ш расходы на товары длительного пользования, т.е. товары, служащие более одного года (к ним относятся мебель, бытовая техника, автомобили, яхты, личные самолеты и др., при этом исключение составляют расходы на покупку жилья, которые считаются не потребительскими, а инвестиционными расходами домохозяйств);

Ш расходы на услуги (современную жизнь невозможно представить себе без наличия большого спектра услуг, причем доля расходов на услуги в общей сумме потребительских расходов постоянно возрастает). Таким образом, Потребительские расходы = расходы домохозяйств на текущее потребление + расходы на товары длительного пользования (за исключением расходов домохозяйств на покупку жилья) + расходы на услуги Инвестиционные расходы (I) - это расходы фирм и на покупку инвестиционных товаров. Под инвестиционными товарами понимаются товары, увеличивающие запас капитала. Инвестиционные расходы включают: инвестиции в основной капитал, которые состоят из расходов фирм: а) на покупку оборудования и б) на промышленное строительство (промышленные здания и сооружения); инвестиции в жилищное строительство (расходы домохозяйств на покупку жилья); инвестиции в запасы (товарно-материальные запасы включают в себя: а) запасы сырья и материалов, необходимые для обеспечения непрерывности процесса производства; б) незавершенное производство, что связано с технологией производственного процесса; в) запасы готовой (произведенной фирмой), но еще не проданной продукции.

Инвестиции в основной капитал и инвестиции в жилищное строительство составляют фиксированные инвестиции. Инвестиции в запасы представляют собой изменяющуюся часть инвестиций, и при подсчете по расходам в ВВП включается не величина самих товарно-материальных запасов, а величина изменения запасов, которое произошло в течение года. Если величина запасов увеличилась, то ВВП увеличивается на соответствующую величину, поскольку это означает, что в данном году были сделаны дополнительные инвестиции, увеличившие запасы. Если величина запасов уменьшилась, что означает, что в данном году была продана продукция, произведенная и пополнившая запасы в предыдущем году, следовательно, ВВП данного года следует уменьшить на величину сокращения запасов. Таким образом, инвестиции в запасы могут быть как положительной, так и отрицательной величиной.

Чистые инвестиции - это дополнительные инвестиции, увеличивающие размеры капитала фирм. Значение чистых инвестиций состоит в том, что они являются основой расширения производства, роста объема выпуска. ЧИСТЫЕ ИНВЕСТИЦИИ = чистые инвестиции в основной капитал + чистые инвестиции в жилищное строительство + инвестиции в запасы. ВАЛОВЫЕ ИНВЕСТИЦИИ = чистые инвестиции + амортизация (стоимость потребленного капитала)

В инвестиционные расходы в системе национальных счетов включаются только частные инвестиции, т.е. инвестиции частных фирм (частного сектора), и не включаются государственные инвестиции, которые являются частью государственных закупок товаров и услуг.

Следует также иметь в виду, что в этом компоненте совокупных расходов учитываются только внутренние инвестиции, т.е. инвестиции фирм-резидентов в экономику данной страны.

Третий элемент совокупных расходов - государственные закупки товаров и услуг (G), которые включают: государственное потребление (расходы на содержание государственных учреждений и организаций, обеспечивающих регулирование экономики, безопасность и правопорядок, политическое управление, социальную и производственную инфраструктуру, а также оплату услуг (жалование) работников государственного сектора); государственные инвестиции (инвестиционные расходы государственных предприятий)

ВВП «ПО ДОХОДАМ» Вторым способом расчета ВВП является распределительный метод или метод расчета по доходам. В этом случае ВВП рассматривается как сумма доходов собственников экономических ресурсов (домохозяйств), т.е. как сумма факторных доходов. Факторными доходами являются:

Заработная плата и жалование служащих частных фирм, представляющая собой доход от фактора «труд», т.е. оплату услуг труда и включающая все формы вознаграждения за труд, в том числе основную заработную плату, премии, все виды материального поощрения, оплату сверхурочных работ и т.п. (жалование государственных служащих не включается в этот показатель, так как оно выплачивается из средств государственного бюджета (доходов бюджета) и является частью государственных закупок, а не факторным доходом);

Арендная плата или рента - доход от фактора «земля» и включающая в себя платежи, полученные владельцами недвижимости (земельных участков, жилых и нежилых помещений) (при этом, если домовладелец не сдает в аренду принадлежащие ему помещения, то в системе национальных счетов при подсчете по доходам в ВНП учитываются доходы, которые мог бы получать этот домовладелец, если бы он предоставлял эти помещения в аренду; подобные вмененные доходы носят название «условно начисленной арендной платы» и включаются в общую сумму рентных платежей;

Процентные платежи или процент, являющиеся доходом от капитала, платой за пользование капиталом, используемым в процессе производства (поэтому в сумму процентных платежей включаются проценты, выплаченные по облигациям частных фирм, но не включаются проценты, выплаченные по государственным облигациям (так называемое «обслуживание государственного долга»), поскольку государственные облигации выпускаются не с производственными целями, а с целью финансирования дефицита государственного бюджета);

Прибыль, т.е. доход от фактора «предпринимательские способности». В системе национальных счетов прибыль делится на две части в соответствии с организационно-правовой формой предприятий: прибыль некорпоративного сектора экономики, включающего единоличные (индивидуальные) фирмы и партнерств (этот вид прибыли носит название «доходы собственников», прибыль корпоративного сектора экономики, основанного на акционерной форме собственности (акционерном капитале) (этот вид прибыли называется «прибыль корпораций». Прибыль корпораций делится на три части: 1) налог на прибыль корпораций (выплачиваемый государству); 2) дивиденды (распределяемая часть прибыли), которые корпорация выплачивает акционерам; 3) нераспределенная прибыль корпораций, остающаяся после расчетов фирмы с государством и владельцами акций и служащая одним из внутренних источников финансирования чистых инвестиций, что является для корпорации основой для расширения производства, а для экономики в целом - экономического роста

Кроме факторных доходов, в ВВП, подсчитанный методом потока доходов, включаются два элемента, не являющиеся доходами собственников экономических ресурсов.

· Первым таким элементом выступают косвенные налоги на бизнес. Налог - это принудительная выплата домохозяйством или фирмой определенной суммы денег государству не в обмен на товары и услуги. Налоги делятся на прямые и косвенные. К прямым налогам относятся налоги на доход, наследство, имущество. Налогоплательщик и налогоноситель при этом является одним и тем же экономическим агентом. Косвенные налоги - это часть цены товара или услуги. Особенностью косвенных налогов является то, что их оплачивает покупатель товара или услуги, а выплачивает государству фирма, которая их произвела. Таким образом, налогоплательщик и налогоноситель в этом случае - разные экономические агенты. Поскольку ВВП - это стоимостной показатель, то как в цену любого товара, в него включаются косвенные налоги, которые при подсчете ВВП необходимо добавить к сумме факторных доходов. Хотя налоги являются доходом государства, они не включаются в сумму факторных доходов, поскольку государство, являясь макроэкономическим агентом, не является собственником экономических ресурсов.

· Еще одним элементом, который следует учитывать (добавить) при подсчете ВВП по доходам является амортизация, поскольку она также включается в цену любого товара. Итак, ВВП по доходам = заработная плата + арендная плата (включая условно-начисленную арендную плату) + процентные платежи + доходы собственников + прибыль корпораций + косвенные налоги + амортизация

ВВП «ПО ДОБАВЛЕННОЙ СТОИМОСТИ»

Третьим методом расчета ВВП является суммирование добавленных стоимостей по всем отраслям и видам производств в экономике (метод расчета по добавленной стоимости). Например, американская экономика делится на 7 крупных секторов, такие как промышленность, сельское хозяйство, строительство, сфера услуг и т.п.. По каждому из секторов подсчитывается добавленная стоимость и затем суммируется.

Очевидно, что величина ВВП, рассчитанная разными методами, должна быть одинаковой (различие может быть лишь на уровне статистических погрешностей). Теоретически такой вывод следует из того, что сумма стоимостей, добавленных каждой фирмой (на каждой стадии производства), равна стоимости конечной продукции. С другой стороны, добавленная стоимость есть разница между выручкой фирмы и расходами на покупку продукции других фирм, следовательно, она равна чистому доходу фирмы. Все это хорошо видно на диаграмме, соответствующей диаграмме 1 (определение добавленной стоимости)

Хлеб был продан покупателю за $25 (стоимость конечной продукции равна $25), доходы агентов составили: фермера $5 + мельника $3 ($8 - $5) + пекаря $9 ($17 - $8) + булочника $8 ($25 - $17) = $25, добавленная стоимость равна: $5 у фермера + $3 у мельника + $9 у пекаря + $8 у булочника = $25. Таким образом, все способы подсчета дали одинаковый результат - $25.

Заключение

Исходя из вышеизложенного, очевидно, что проблема безработицы является ключевым вопросом в рыночной экономике, и не решив его невозможно наладить эффективную деятельность экономики. Особенно остро проблема безработицы стоит сейчас перед Украиной, что не удивительно, т.к. экономика Украины сейчас находится в глубоком кризисе. Огромный экономический спад, развалив промышленность, не мог не затронуть рынок труда. За последние 4 года численность занятого населения сократилась на 9 процентов.

Кейнсианская модель

Исходные позиции модели Кейнса:

1) признание циклического характера развития экономики, возможности и неизбежности моментов перепроизводства;

2) рыночная экономика не обладает внутренними механизмами саморегуляции, поэтому необходимо вмешательство государства (бюджетно-налоговая политика);

3) отрицание автоматизма в регулирующем взаимодействии цен и зарплаты;

4) уровень сбережений мало зависит от процентной ставки;

5) центральным звеном является проведение политики эффективного спроса.

Экономика Кейнса основывается на 4-х основных гипотезах:

1. Экономика неопределенности. Состояние экономики зависит от того, как индивиды оценивают обстановку, и от их взглядов на будущее.

2. Экономика спроса. Спрос определяет поведение производителей. Он назвал спрос, адресованный производителям, фактическим (эффективным).

3. Экономика, в которой занятость не соответствует равновесию рынка.

4. Монетарная экономика. Деньги служат не только для осуществления сделок, они являются преимущественной ликвидностью. Процентная ставка определяется на денежном рынке, она зависит от спроса (предпочтения к ликвидности) и от экзогенного предложения денег.

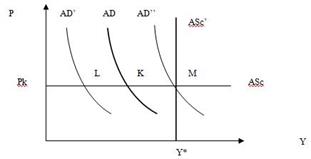

Кривая AS занимает горизонтальное положение, означая наличие свободных ресурсов, что позволяет надеяться на увеличение объема производства. Кейнсианский отрезок кривой AS распространяется от нулевого значения объема производства до объема, достигаемого при обеспечении полной занятости, при которой кривая AS принимает вертикальное положение (рис.5.5).

AD не является стабильным, он подвержен колебаниям, даже если не происходит изменений в предложении денег, т.к. одна из составляющих AD (инвестиции) подвержена воздействию многих переменных.

Рис.5.5. Равновесие на кейнсианском отрезке кривой предложения

Сокращение AD приводит к смещению кривой AD в положение AD’, что означает сокращение занятости и объема национального производства при сохраняющемся уровне цен Рк. Это положение может продлиться долго.

Поэтому с целью выхода экономики из состояния депрессии Кейнс предложил расширить государственные расходы как инвестиционного характера, так и в форме закупок и стимулирования доходов, а также снижение налогов и % ставок (политика экспансии, т.е. расширение AD).

В результате этих мероприятий кривая AD может вернуться в прежнее положение или сместиться до положения AD”, когда достигается полная занятость. Кривая AS горизонтальна (в крайнем случае, при жестких ценах и номинальной зарплате) или имеет положительный наклон (при жесткой номинальной зарплате и относительно подвижных ценах).

Причинами относительной жесткости номинальных величин в краткосрочном периоде служат:

- длительность трудовых договоров и др. контрактов;

- государственное регулирование минимальной зарплаты и действия профсоюзов;

- ступенчатый характер изменения цен и зарплаты;

- монополистические тенденции.

При увеличении спроса фирмы в течение некоторого времени будут нанимать рабочих, наращивать выпуск и удовлетворять спрос при прежнем уровне цен. Поэтому кривая AS будет горизонтальна. Если номинальная зарплата жесткая, а цены относительно гибкие, то их рост, вызванный увеличением AD, приведет к падению реальной зарплаты, труд станет дешевле. Это будет способствовать росту спроса на труд со стороны фирм, выпуск увеличиться. Кривая AS будет иметь положительный наклон.

Свойства макроэкономического равновесия:

1. Инфляция всегда является следствием превышения совокупного спроса над совокупным предложением, так как при отсутствии превышения совокупного спроса нет основания для роста цен. Хотя превышение совокупного спроса может происходить по различным причинам, в том числе и вследствие дефицита госбюджета и денежной экспансии

2. Макроэкономическое равновесие не гарантирует полной занятости.

3. В состоянии макроэкономического равновесия объем импорта может превышать объем экспорта, следовательно, государство накапливает внешний долг. В противоположной ситуации увеличиваются валютные запасы.

4. В условиях макроэкономического равновесия правительство несет расходы по предоставлению общественных товаров и услуг своим гражданам. Если государственные затраты превышают поступление от налогов, дефицит финансируется или за счет внешних займов, или за счет дополнительной эмиссии денег. Такое положение сказывается на состоянии совокупного спроса и совокупного предложения.

Циклические колебания ВНП.

Рис. 2. Акселератор. Изменение валового национального продукта и уровня инвестиций во времени.

Принцип акселератора – это теория, в соответствии с которой совокупные чистые инвестиции (  ) зависят от ожидаемого изменения реального объёма национального производства. В наиболее простом виде этот принцип может быть представлен следующей формулой:

) зависят от ожидаемого изменения реального объёма национального производства. В наиболее простом виде этот принцип может быть представлен следующей формулой:

, где

, где

- чистые инвестиции в текущем году;

- чистые инвестиции в текущем году;

а – коэффициент акселерации;

Dуt-1 – изменение реального объёма национального производствав предыдущем году;

Так как валовые инвестиции в текущем году (  ) представляют собой сумму чистых инвестиций (

) представляют собой сумму чистых инвестиций (  ) и инвестиций связанных с возмещением выбывшей части основного капитала (

) и инвестиций связанных с возмещением выбывшей части основного капитала (  ), функция валовых инвестиций принимает вид:

), функция валовых инвестиций принимает вид:

, где

, где

- текущие инвестиции, связанные с возмещением выбывшей части основного капитала.

- текущие инвестиции, связанные с возмещением выбывшей части основного капитала.

В данной теории Dуt-1 выступает в качестве приближённой оценки ожидаемого изменения реального объёма национального производства, так как сторонники принципа акселератора полагали, что представители бизнеса строят свои инвестиционные планы на основе изменений объёма производства в прошлом периоде (гипотеза адаптивных ожиданий).

Таким образом, коэффициент акселерации (а) показывает во сколько раз возрастают новые чистые инвестиции в ответ на изменение реального объёма национального производства в предыдущем периоде (Dуt-1).

Теория также утверждает, что новые чистые инвестиции должны возрастать несколько быстрее, чем реальный объём национального производства (т.е. коэффициент акселерации а должен быть больше единицы), так как стоимость машин и оборудования превышает стоимость производимой с их помощью годовой продукции. Кроме того, по мнению сторонников принципа акселератора, фирмы обычно стремятся поддерживать постоянное отношение между необходимой величиной основного капитала и ожидаемым (планируемым) объёмом производства из чего следует, что a = const.

.

.

Экономические циклы, виды

Экономический цикл (economic cycle) – периодически повторяющееся колебание уровня экономической активности.

Другое название экономического цикла – деловой цикл (business cycle). По сути, экономический цикл – это чередующийся рост и падение деловой активности (общественного производства) в отдельно взятом государстве или во всем мире (некотором регионе). Стоит отметить, что хотя мы говорим здесь о циклическом характере экономики, на самом деле эти колебания деловой активности нерегулярны и плохо предсказуемы. Поэтому слово «цикл» довольно условно.

ВИДЫ ЭКОНОМИЧЕСКИХ ЦИКЛОВ

Современной экономической науке известно более 1 380 различных видов деловых циклов. Наиболее часто можно встретить классификацию по длительности и периодичности циклов. В соответствии с ней выделяют следующие виды экономических циклов:

1. Краткосрочные циклы Китчина - продолжительность 2-4 года. Эти циклы открыл еще в 1920-е английский экономист Джозеф Китчин. Такие краткосрочные колебания экономики Китчин объяснял изменением мировых запасов золота. Конечно, сегодня такое объяснение уже не может считаться удовлетворительным. Современные экономисты объясняют существование циклов Китчина временными лагами – задержками в получении фирмами коммерческой информации необходимой для принятия решений. Например, когда рынок насыщается товаром, необходимо снижать объем производства. Но, как правило, такая информация поступает предприятию не сразу, а с запозданием. В результате зря расходуются ресурсы, на складах образуется излишек труднореализуемого товара.

2. Среднесрочные циклы Жюгляра – продолжительность 7-10 лет. Впервые этот вид экономических циклов был описан французским экономистом Клеманов Жюгляром, в честь которого они и были названы. Если в циклах Китчина происходят колебания уровня загрузки производственных мощностей и соответственно объема товарных запасов, то в случае циклов Жюгляра речь идет уже и о колебаниях объемов инвестиций в основной капитал. К информационным лагам циклов Китчина добавляются задержки между принятием инвестиционных решений и приобретением (созданием, возведением) производственных мощностей, а также между спадом спроса и ликвидацией ставших лишними производственных мощностей. Поэтому циклы Жюгляра более продолжительные, чем циклы Китчина.

3. Ритмы Кузнеца – продолжительность 15-20 лет. Названы по имени американского экономиста и лауреата Нобелевской премии Саймона Кузнеца, который открыл их в 1930 году. Кузнец объяснял такие циклы демографическими процессами (в частности притоком иммигрантов) и изменения в сфере строительства. Поэтому он называл их «демографическими» или «строительными» циклами. Сегодня ритмы Кузнеца некоторые экономисты рассматривают как «технологические» циклы, обусловленные обновлением технологий.

4. Длинные волны Кондратьева – продолжительность 40-60 лет. Открыты русским экономистом Николаем Кондратьевым, в 1920-е годы. Циклы Кондратьева (К-циклы, К-волны) объясняются важными открытиями в рамках научно-технического прогресса (паровой двигатель, железные дороги, электричество, двигатель внутреннего сгорания, компьютеры) и вызванными ими изменениями в структуре общественного производства. Это 4-е основных вида экономических циклов по продолжительности. ряд исследователей выделяет еще два вида более крупных циклов:

5. Циклы Форрестера – продолжительность 200 лет. Объясняются сменой применяющихся материалов и источников энергии.

6. Циклы Тоффлера – продолжительность 1 000-2 000 лет. Обусловлены развитием цивилизаций.

Денежный рынок

Рыночная экономика для своего нормального развития формирует специфический денежный рынок.

Денежный рынок — это рынок, на котором в результате взаимодействия спроса на деньги и их предложения устанавливается равновесная ставка процента, представляющая собой «цену» денег. Денежный рынок включает в себя институты, обеспечивающие взаимодействие спроса и предложения денег. На денежном рынке деньги «не продаются» и «не покупаются», подобно другим товарам. В этом специфика денежного рынка. При сделках на денежном рынке деньги обмениваются на другие ликвидные средства по альтернативной стоимости, измеренной в единицах номинальной нормы процента.

Денежный рынок – это рынок, на котором торгуются деньги и высоколиквидные краткосрочные обязательства с сроком погашения до одного года, и включает в себя:

· краткосрочные долговые ценные бумаги с сроком обращения от 1 дня до 1 года

· краткосрочные кредиты с сроком погашения от 1 дня до 1 года

· краткосрочные кредиты в евровалюте с сроком погашения от 1 дня до 1 года

Особенности денежного рынка:

· Краткосрочное заимствование или кредитование от одного дня до одного года

· Деньги обмениваются на ликвидные средства по альтернативной стоимости, которая определяется процентной ставкой (ставкой процента/ссудным процентом)

· Громадный суточный оборот денег

· Торговля инструментами денежного рынка идёт на внебиржевом рынке (исключение: производные инструменты)

· Инструменты денежного рынка обращаются на вторичном рынке, поэтому права на них многократно передаются разным участникам рынка

· Участники рынка могут быть кредиторами и заёмщиками одновременно

· Проценты по займам выплачиваются в конце их срока

· Ресурсы денежного рынка легко перетекают на другие финансовые рынки

· Низкая доходность и низкий риск

Объекты денежного рынка – денежные ресурсы: деньги и долговые ценные бумаги.

Участники (субъекты) денежного рынка – государство, предприятия различных форм собственности, финансовые организации, физические лица.

Задача денежного рынка – перераспределить денежные ресурсы между субъектами хозяйственной деятельности и отраслями экономики.

Цели участников рынка – получить заём (кредит), вложить деньги на короткий срок и получить за это вознаграждение, получить комиссионные за посреднические услуги. Субъекты достигают поставленных целей с помощью различных краткосрочных инструментов денежного рынка.

Элементы денежного рынка – спрос на деньги, предложение денег, процентная ставка.

Недостатки денежного рынка. Перенаправления ликвидности на другие финансовые рынки для долгосрочных кредитов и спекулятивных сделок могут дестабилизировать денежный рынок. Одномоментное массовое обналичивание денег приводит к кассовому разрыву (приток денег не успевает компенсировать их отток)

Структура денежного рынка

Чёткой структуры денежного рынка не существует, условно она выглядит так:

· рынок денег

· межбанковский рынок

· учётный рынок

· валютный рынок

· срочный рынок

На рынке денег обращаются деньги в форме товара (финансового актива). Этот товар накапливают (аккумулируют) финансовые учреждения и превращают его в кредит для текущей деятельности деятельность предприятий и организаций и для физических лиц. Аккумуляция происходит через кратковременные вложения свободных денег.

На межбанковском рынке банки кредитуют друг друга в форме межбанковских депозитов на месяц, три месяца и шесть месяцев, реже от года до двух и совсем редко до пяти лет. Заёмные денежные ресурсы банки направляют на:

· краткосрочные, среднесрочные и долгосрочные инвестиции

· регулирование балансов

· поддержку ликвидности, необходимой для выполнения текущих обязательств

· выполнение требований государственных регулирующих органов

На учётном рынке обращаются краткосрочные ценные бумаги.

На валютном рынке предприятия и организации совершают международные платежи по своим внешнеторговым обязательствам в иностранной валюте.

Функции денежного рынка

· Накопление и направление денег в отрасли общественного производства (прямое финансирование экономики страны через кредитование)

· Межбанковское кредитование, которое сглаживает дисбалансы в предложении денег

· Трансформация сбережений в инвестиции (превращение денег в капитал)

· Уравновешивание спроса на деньги и предложения денег

· Обеспечение баланса активов и пассивов на ежедневной основе

· Обеспечение конкурентных условий кредитования (производственные компании могут брать дешёвые кредиты)

Состояние на денежном рынке, когда количество предлагаемых денег равно объему спроса населения на деньги, называется равновесием денежного рынка. Если денежная масса в обществе контролируется Центробанком, а цены и экономические блага стабильны, то кривая предложения денег будет иметь вертикальный вид. E- точка равновесия.

Спрос на деньги – это убывающая функция от ставки процента. Если она увеличивается, то растет спрос на деньги (кривая DL) смещается вправо и размер процентной ставки возрастает. Сокращение предложения денег приведет к аналогичному результату.

Уменьшение кредитной ставки происходит в случае сокращения дохода и спроса на деньги, а также при увеличении предложения.

Спрос

Спрос на деньги вытекает из двух функций денег – как средства обращения и единства сохранения богатства. В первом случае речь идет о спросе на деньгидля заключения сделок купли –продажи (трансакционный спрос), во втором – о спросе на деньги как средстве приобретения прочих финансовых активов (прежде всего облигации и акции). Транакционный спрос объясняется необходимостью хранения денег в форме наличных или средств на текущих счетах и иных финансовых институтов с целью осуществления запланированных и незапланированных покупок и платежей. Спрос на деньги для сделок определяется главным образом общим денежным доходом общества и изменяется прямо пропорционально номиналу ВНП. Спрос на деньги для приобретения прочих финансовых активов определяется стремлением получить доход в форме дивидендов или процентов и изменяется обратно пропорционально уровню процентной ставки. Эта зависимость отражается кривой спроса на деньги Dm .

Кривая общего спроса на деньги Dm обозначает общее количество денег, которое население и фирмы хотят иметь для сделок приобретения акции и облигаций при каждой возможной величине процентной ставки.

Предложение

Предложение денег – совокупность платежных средств, обращающихся в стране в данный момент. Оно включает в себя наличность вне банковской системы (С) и депозиты (D): MS =C+D.

Количество денег зависит от размера денежной базы, т.е. активов центрального банка, нормы минимального резервного покрытия, величины избыточного резерва коммерческих банков и доли наличных денег в общей сумме платежных средств населения.

Графически кривая предложения имеет следующий вид:

Чем выше ставка процента, тем больше предложение денег при заданной денежной базе и фиксированной норме резервного покрытия. При росте (снижении) денежной базы кривая предложения денег сдвинется влево (вправо), при снижении (росте) нормы резервного покрытия кривая предложения сдвинется вправо (влево).

Объем предложения денег определяется поведением населения, Центробанка и коммерческих банков.

А)Сущность.

- Кредит - движение ссудного капитала, т.е. денежного капитала предоставляемого в ссуду на условиях возврата за плату в виде процента. (раскрыта его сущность, но ничего не сказано о предназначении, участниках кредитно-финансовых отношений и о сроках возврата.)

- Кредит - предоставление денег или товаров в долг, как правило, с уплатой процентов; стоимостная экономическая категория, неотъемлемый элемент товарно-денежных отношений. (определение кредита хорошо отражает понятие и сущность, но в нём не хватает чёткого обозначения участников кредитно-финансовых отношений, ничего не сказано о сроках возврата.)

- Кредит - это передача денег или материальных ценностей одной стороной (заимодавцем или кредитором) другой стороне (заемщику) на условиях возврата. Это определение кредита более охватывающее его сущность, назначение, участников и сроках возврата. Обо всех этих условиях стороны договариваются самостоятельно.

Кредит - это договор займа между двумя сторонами по поводу предоставления денежных средств или товарно-материальных ценностей на определённых условиях (плата процентов и срок возврата) с целью обеспечения хозяйственной деятельности, удовлетворении потребностей в предоставляемых вещах и т.п.

Облигация -ценная бумага, удостоверяющая право владельца на получение в заранее предусмотренный срок ее номинальной стоимости с процентами. Облигация - это эмиссионная ценная бумага, закрепляющая право ее владельца на получение от эмитента облигации в предусмотренный в ней срок ее номинальной стоимости или иного имущественного эквивалента.

Вексель - составленное по установленной законом форме безусловное письменное долговое денежное обязательство одной стороны (векселедателя) безоговорочно уплатить в определенном месте сумму денег, указанную в векселе, другой стороне - владельцу векселя (векселедержателю) - при наступлении срока выполнения обязательства (платежа) или по его требованию.

Ссуда — договор, по которому одна сторона (ссудодатель) обязуется передать или передаёт вещь в безвозмездное временное пользование другой стороне (ссудополучателю), а последняя обязуется вернуть ту же вещь в том состоянии, в каком она её получила, с учётом нормального износа или в состоянии, обусловленном договором

Заем - деньги или другие вещи, определенные родовыми признаками, составляющие предмет договора займа. Необходимо различать понятия займ и кредит. 3аймом называется также сама финансовая операция, состоящая в получении денег или других вещей в долг на определенных условиях.

Основные принципы.

- Возвратность кредита. Этот принцип выражает необходимость своевременного возврата полученных от кредитора финансовых ресурсов после завершения их использования заемщиком. Он находит свое практическое выражение в погашении конкретной ссуды путем перечисления соответствующей суммы денежных средств на счет предоставившей ее кредитной организации (или иного кредитора), что обеспечивает возобновляемость кредитных ресурсов банка как необходимого условия продолжения его уставной деятельности

- Принцип срочности кредита отражает необходимость его возврата не в любое приемлемое для заемщика время, а в точно определенный срок, зафиксированный в кредитном договоре или заменяющем его документе. Нарушение указанного условия является для кредитора достаточным основанием для применения к заемщику экономических санкций в форме увеличения взимаемого процента, а при дальнейшей отсрочке (в нашей стране – свыше трех месяцев) – предъявления финансовых требований в судебном порядке.

- Платность кредита. Этот принцип выражает необходимость не только прямого возврата заемщиком полученных от банка кредитных ресурсов, но и оплаты права на их использование. Экономическая сущность платы за кредит отражается в фактическом распределении дополнительно полученной за счет его использования прибыли между заемщиком и кредитором.

- Обеспеченность кредита. Этот принцип выражает необходимость обеспечения защиты имущественных интересов кредитора при возможном нарушении заемщиком принятых на себя обязательств и находит практическое выражение в таких формах кредитования, как ссуды под залог или под финансовые гарантии.

- Целевой характер кредита. Распространяется на большинство видов кредитных операций, выражая необходимость целевого использования средств, полученных от кредитора. Находит практическое выражение в соответствующем разделе кредитного договора, устанавливающего конкретную цель выдаваемой ссуды, а также в процессе банковского контроля за соблюдением этого условия заемщиком. Нарушение данного обязательства может стать основанием для досрочного отзыва кредита или введения штрафного (повышенного) ссудного процента.

- Дифференцированный характер кредита. Этот принцип определяет дифференцированный подход со стороны кредитной организации к различным категориям потенциальных заемщиков. Практическая реализация его может зависеть как от индивидуальных интересов конкретного банка, так и от проводимой государством централизованной политики поддержки отдельных отраслей или сфер деятельности (например, малого бизнеса и пр.)

Б)Функции кредита.

Кредит выполняет следующие три основные функции:

1)Распределительная функция кредита заключается в распределении на возвратной основе денежных средств. Она проявляется при аккумуляции средств, а также при их размещении. Конкретно эта функция проявляется в процессе временного предоставления средств предприятиям и организациям для удовлетворения их потребностей в денежных ресурсах. Предприятия, таким образом, обеспечиваются необходимым оборотным капиталом и ресурсами для инвестиций.

2) Эмиссионная функция заключается в создании кредитных средств обращения и замещения наличных денег. Она проявляется в том, что в процессе кредитования создаются платежные средства, т.е. в оборот наряду с деньгами в наличной форме входят также деньги в безналичной форме. Действие данной функции проявляется и тогда, когда на основе замещения наличных денег происходят безналичные расчеты.

3) Контрольной функция состоит в осуществлении контроля за эффективностью деятельности экономических субъектов. Действие этой функции проявляется в том, что в хозяйстве, получившем кредит, осуществляется всесторонний контроль рублем. Именно на базе кредитных отношений строится наблюдение за деятельностью заемщиков и кредиторов, оценивается кредитоспособность и платежеспособность предприятий. Ведь любой кредитор - банк или предприниматель - через ссуду своими методами контролирует состояние заемщика, стремясь обеспечить своевременный возврат ссуды, предотвратить несвоевременный возврат долга.