Состояние рынка майонеза

Российский рынок майонезов является вторым по объему в мире после рынка США. Объем рынка майонеза в 2007 году составил 445 тыс.т, что на 10,8% больше, чем в 2006 году. В стоимостных показателях, по оценкам экспертов, объем рынка в 2007 году достиг 800 млн.долл. США.

Майонез потребляют 92% россиян, в среднем приходится 4,1 кг майонеза на человека в год. В последнее время заметно увеличились объемы его производства. В 1996 году в России объем производства майонеза составлял 245 тыс.тонн, в 1998 году из-за финансового кризиса в стране производство резко сократилось и составило 167 тыс. тонн, но за последние годы выпуск майонезной продукции резко увеличился и уже к 2001 голу он составил 300 тыс. тонн, в 2004 году – 375 тыс. тонн, в 2007 году – 640 тыс.тонн.

Увеличиваются не только объемы производства, но и ассортимент продукции. Многие предприятия для удержания своих позиций выпускают майонез с различными добавками, разной калорийности. В продаже имеются не только всем известные марки («Провансаль столовый», «Провансаль легкий» и др.), но и новые брэнды («Слобода», «Моя семья», «Мечта хозяйки» и др.). Не так давно появилась еще одна новинка – майонез «Оливковый», который уже занимает около 5 % рынка. В России оливковые майонезы выпускают 5-6 компаний. Самой же популярной маркой сейчас является «Провансаль», но количество потребителей «Провансаля» уменьшается.

Лидерами по производству являются Центральный и Приволжский федеральные округа. Среди регионов в пятерку ведущих входят Москва и Московская область, Нижегородская, Свердловская, Иркутская области и Санкт-Петербург, где 95-97% рынка приходится на отечественную продукцию.

Сегодня на российском рынке представлена продукция большого числа производителей, начиная от таких международных компаний, как «Юнилевер», «Хайнц» и крупных российских производителей, например «Пётросоюз», «ЭФКО», «НМЖК», «Балтимор», до небольших местных жировых комбинатов, работающих исключительно на региональный рынок.

Данные по долям компаний на рынке, которые указывают производители, различаются между собой, тем не менее среди основных производителей майонеза можно назвать Нижегородский МЖК (14%), «ЭФКО» (12%), Екатеринбургский ЖК (11%), «Юнилевер - СНГ» (8%) и Московский ЖК (6%). Доля майонезов «Балтимор» на рынке оценивается в 4-5%. [30]

Корпорация «ЭФКО» (г. Алексеевка Белгородской области) значительно расширяет ассортимент выпускаемой продукции («Слобода», «Стрелецкий», «Оливковый», «Слобода со вкусом лимона») и выпускает низкокалорийные майонезы под торговыми марками «Нежка», «Летний» и др.

Промышленная группа «Петросоюз» (г. Санкт-Петербург) выпускает майонез «Моя семья», «Мечта хозяйки», а также, майонезы серии «Монтезир»: «Особый», «Домашний», «Экстра».

Московский жировой комбинат выпускает традиционный «Провансаль» жирностью в 67%, 56%, 35% в различных упаковках. Начат выпуск собственных марок предприятия – майонеза «Нежный» без сахара и «Новинка» с пряностями и натуральной вытяжкой грецкого ореха.

Успешно развивается производство Курского масложирового комбината, который в данное время расширяет ассортимент производства таких торговых марок, как «Добавкин деликатесный», «Добавкин нежный», «Добавкин оливковый».

В ассортимент майонезной продукции Нижегородского масложирового комбината входят «Провансаль», «Ряба», «Нежный». Новинка предприятия – майонез «Заправский».

Безусловной новинкой рынка являются майонезные соусы под торговой маркой «Calve», выпускаемые с различными вкусовыми добавками.

Майонез является практически универсальной приправой, а также необходимым ингредиентом, входящим в состав множества блюд. Российские хозяйки используют его для заправки салатов и в качестве приправы к супам или основным блюдам, а также для приготовления горячих блюд, бутербродов или соусов. Кроме того, майонез ассоциируется у потребителей с домашним продуктом.

В октябре 2007 года компанией «Левада-Центр» был проведен опрос по репрезентативной выборке населения России. В опросе приняли участие жители 130 населенных пунктов. [26]

Согласно результатам исследования, для российских потребителей майонеза основным критерием при выборе данного продукта является вкус – этот вариант ответа отметили 79% респондентов. Кроме того, немаловажную роль играют такие показатели, как срок годности продукта и соотношение цены и качества, – эти факторы указали 44% россиян. Для 31% опрошенных респондентов обязательным условием при покупке майонеза является низкая цена.

Российские потребители в основном предпочитают майонез, изготовленный отечественными производителями, – данный фактор как наиболее значимый отметили 31% опрошенных респондентов. Для 11% потребителей важна высокая жирность, тогда как 10%, напротив, выбирают низкокалорийный майонез. Менее всего россияне обращают внимание на оформление упаковки и тип материала, из которого она изготовлена, – на каждый из этих вариантов приходится по 7% ответов. По мнению большинства респондентов, известность марки – так же, как и активная рекламная кампания – практически не влияют на выбор.

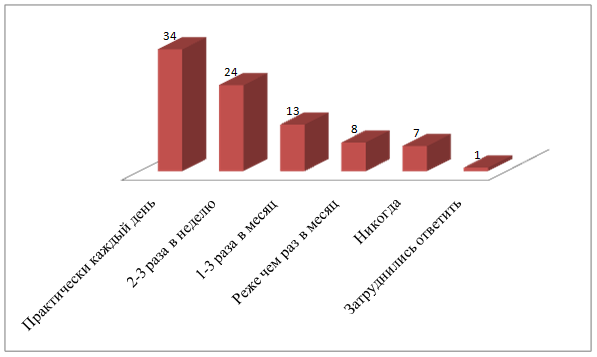

Доля активных потребителей майонеза, то есть тех, кто употребляет данный продукт практически каждый день, составляет 34% (рис. 1). От одного до трех раз в неделю его потребляют около 37% опрошенных. Несколько раз в месяц данный продукт используют 13% россиян. Только 7% от общего числа опрошенных респондентов ответили, что никогда не употребляют майонез.

|

Рис.1. Частота потребления майонеза % от числа опрошенных респондентов

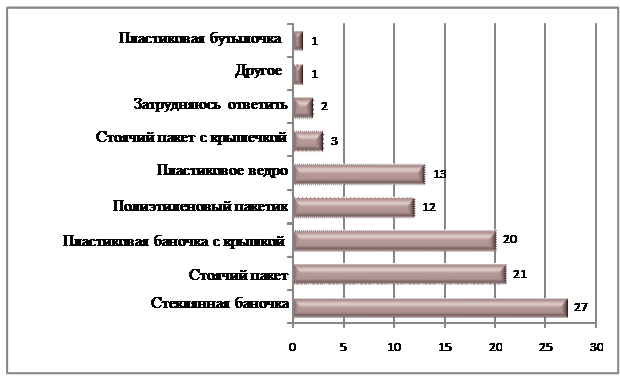

Предпочтения потребителей майонеза по упаковке распределились следующим образом: на майонезе в стеклянной банке останавливают свой выбор 27% опрошенных, стоячий пакет «Дойпак» и пластиковую банку выбирают соответственно 21 и 20% респондентов (рис. 2). Остальные типы упаковки востребованы в меньшей степени. Так, например, майонез в пластиковом ведерке и полиэтиленовом пакете «подушке» покупают соответственно 13 и 12% опрошенных.

Стоит отметить, что потребители, живущие в Москве и других крупных городах, – 38 и 32% респондентов соответственно – гораздо чаще, чем жители небольших населенных пунктов, приобретают майонез в «Дойпак». В свою очередь, у жителей небольших городов и сел популярностью пользуется майонез в стеклянной или пластиковой банке, а также в пластиковом ведерке. Такая особенность потребления связана с тем, что в более крупных городах, где уровень доходов населения в целом выше, предпочтение отдается майонезу в меньшей по объему упаковке, которая предназначена для разового применения. Для людей же с меньшим достатком – жителей небольших городов и сел – подходит экономичный вариант объемной упаковки, которая вмещает несколько маленьких и является более выгодной по цене.

|

Рис. 2. Предпочтения по упаковке майонеза % от числа

Опрошенных респондентов

При ответе на вопрос о том, какие марки майонеза известны респондентам – без карточки с подсказками, – наибольшее количество респондентов первыми упоминали две марки: «Calve» (ООО «Юнилевер СНГ») и «Моя семья» (ПГ «Петросоюз», Санкт-Петербург) – соответственно 17 и 12% опрошенных.

По показателю спонтанной известности также лидируют «Calve» и «Моя семья» – на каждую марку приходится по 40% ответов, – и брэнды «Мечта хозяйки» (ПГ «Петросоюз») – 24%, «Ряба» (ОАО «Нижегородский масложировой комбинат») – 21% и «Оливия» (ЗАО ТД «Богородский», Москва) – 16%.

Кроме того, респондентам было предложено отметить знакомые марки майонеза из числа представленных в списке. При этом выяснилось, что марку «Моя семья» знают 78% потребителей, «Calve» – 75% респондентов, «Мечту хозяйки» – 59%, «Рябу» и «Оливия» – соответственно 51 и 40% россиян. Брэнды «Delmy» (ООО «Юнилевер СНГ») и «Maggi» (Nestle, Швейцария) знают по 37% опрошенных респондентов.

При ответе на вопрос о знании марок майонеза среди прочих довольно часто упоминались «Оливковый» и «Провансаль», при этом производитель не назывался, что демонстрирует высокую степень ориентации российских потребителей на тип продукта вне зависимости от марки.

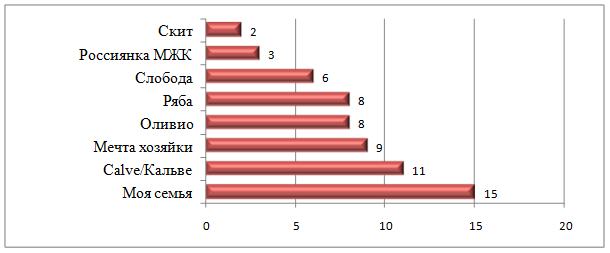

В целом по стране потребительские предпочтения распределяются в соответствии со знанием марок, то есть лидируют три основных брэнда: «Моя семья» – этот майонез покупают 15% россиян, «Calve» – ему отдают предпочтение 11% респондентов и «Мечта хозяйки», который выбирают 9% потребителей (рис. 3). Однако при анализе предпочтений россиян важно учитывать региональный аспект потребления майонеза. [13]

В большинстве регионов выпускаются собственные марки, которые часто опережают лидеров общероссийского рынка. Например, потребители Уральского округа, наряду с тремя основными общероссийскими марками практически в равной степени предпочитают майонез «Слобода» (группа компаний «Эфко») и «Ряба» – соответственно 20 и 17% ответов.

В Центральном регионе можно выделить следующие наиболее потребляемые брэнды: «Ряба» – 15%, «Оливия»– 13%, «Calve» и «Слобода» – по 12% ответов.

В Южном регионе, где идирует «Calve» – его назвали 13% опрошенных, – также представлен широкий ряд региональных брэндов, в том числе «Байсад» (ООО «Регион продукт», Ставрополь), «ЛБК» (ЗАО «ЛБК», Ростов-на-Дону) и «Камышинский» (ООО «Камышинский комбинат продуктов питания», г. Камышин, Волгоградской области).

У жителей Северо-Западного региона безусловным фаворитом является брэнд «Моя семья» – его выбирают около трети респондентов.

Потребители Приволжского округа в большинстве случаев отдают предпочтение майонезу «Провансаль» - без указания конкретной марки и производителя. Популярностью пользуются брэнды «Обжорка» (ООО «Обжорка», г. Набережные Челны) и «Здрава» (ОАО «Кировский маргариновый завод», г. Киров).

В Сибирском округе также лидирует майонез «Провансаль». Кроме того, многие респонденты отметили марку «Оливьез» (ОАО «Новосибирский жировой комбинат»).

В Дальневосточном округе предпочитают «Золотой майонез» (российско-корейское совместное предприятие ООО «Лука») и майонез «Асарти» (ООО «Интеграл-Плюс», Амурская область).

Если рассматривать основные марки, лидирующие в целом по России, то их региональное потребление распределяется следующим образом.

Майонез «Моя семья» предпочитает 25% жителей Сибирского округа, 20% – Северо-Западного, 19% – Приволжского, 16% – Центрального, 10% – Уральского, а также по 5% покупателей – в Южном и Дальневосточном регионах.

Марку «Calve» выбирают 30% потребителей, живущих в Центральном округе, по 19% потребителей Северо-Западного и Сибирского, 14% – Южного, 8% – Приволжского, 6% – Уральского, 5% – Дальневосточного региона.

|

Рис. 3. Предпочтения потребителей по маркам % от числа

Опрошенных респондентов

«Мечта хозяйки» пользуется спросом у 23% респондентов из Северо-Западного округа. Кроме того, этот брэнд предпочитают по 20% респондентов в Сибирском и Центральном, 16% – в Приволжском, 14% – в Уральском, 7% – в Дальневосточном и 1% – в Южном округе.

Брэнд «Оливия» выбирают 43% жителей Центрального округа, 21% – Приволжского, 13% – Северо-Западного, 8% – Сибирского, 9% – Южного, по 3% Уральского и Дальневосточного регионов.

Майонез «Ряба» пользуется спросом у 50% потребителей, живущих в Центральном округе, 24% респондентов из Приволжского, 11% – из Уральского, 6% – из Северо-Западного, 5% – из Сибирского, 2% – из Южного и 1% – из Дальневосточного округа.

Марку «Слобода» выбирают 51% жителей Центрального округа, по 17% – Приволжского и Уральского, по 6% – Южного и Сибирского, 3% – Северо-Западного и 1% – Дальневосточного региона.

Таким образом российский рынок майонеза представлен широким ассортиментом майонезов и согласно проводимым исследованиям основным критерием при выборе данного продукта является вкус а также такие показатели как срок годности и соотношение цены и качества, и менее всего потребители обращают внимание на оформление упаковки этих материалов из которых она изготовлена. Известность марки так же как и активная рекламная компания практически не влияет на выбор майонеза.

Российские потребители в основном предпочитают майонез изготовленный отечественными производителями.

Дата: 2019-04-22, просмотров: 502.