По Федеральному Закону «О несостоятельности (банкротстве)» от 26.10.2002 года, несостоятельность (банкротство) – признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей.

Юридическое лицо считается неспособным удовлетворить требования кредиторов по денежным обязательствам и исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства или обязанности не исполнены им в течение трех месяцев с момента наступления даты их исполнения.

Дело о банкротстве может быть возбуждено, если требования к должнику – юридическому лицу в совокупности составляют не менее 1000 минимальных размеров оплаты труда.

Дела о банкротстве рассматриваются арбитражным судом. Правом на обращение в арбитражный суд с заявлением о признании должника банкротом обладают должник, конкурсный кредитор, уполномоченные органы.

Современное российское законодательство о банкротстве, как и законодательство других стран, направлено, прежде всего, на финансовое оздоровление неплатежеспособных компаний и в меньшей степени на ликвидацию предприятий.

Российский закон о банкротстве предусматривает:

1. Реорганизационные процедуры – финансовое оздоровление, внешнее управление, мировое соглашение между должником и кредиторами.

2. Ликвидационные процедуры – принудительная и добровольная ликвидация.

Ликвидационные процедуры ведут к прекращению деятельности предприятия. При ликвидации юридического лица требования кредиторов удовлетворяются в следующей очередности:

· в первую очередь производятся расчеты по требованиям граждан, перед которыми должник несет ответственность за причинение вреда жизни или здоровью, а также компенсация морального вреда;

· во вторую очередь производятся расчеты по выплате выходных пособий и оплате труда лиц, работающих или работавших по трудовому договору, и по выплате вознаграждений по авторским договорам;

· в третью очередь производятся расчеты с другими кредиторами.

Процедура банкротства предусматривает следующий порядок:

Наблюдение. В период наблюдения необходимо провести анализ финансового состояния должника. Он проводится в целях определения возможности или невозможности восстановления платежеспособности должника.

По окончании наблюдения арбитражный суд принимает решение о признании должника банкротом и об открытии конкурсного производства, или выносит определение о введении финансового оздоровления или внешнего управления либо утверждает мировое соглашение и прекращает дело о банкротстве.

Финансовое оздоровление. Одновременно с вынесением определения о введении финансового оздоровления арбитражный суд назначает административного управляющего. К ходатайству должника о введении процедуры финансового оздоровления должника должны быть приложены:

1) план финансового оздоровления должника с указанием предлагаемого срока финансового оздоровления. Должен предусматривать способы получения должником средств, необходимых для удовлетворения требований кредиторов в соответствии с графиком погашения задолженности;

2) график погашения задолженности;

3) доказательства обеспечения третьими лицами исполнения должником обязательств в соответствии с графиком погашения задолженности.

Расчеты с кредиторами первой и второй очередей должны быть произведены не позднее чем через шесть месяцев с момента введения финансового оздоровления. При удовлетворении требований иных кредиторов денежные средства должника распределяются пропорционально суммам их требований.

Не позднее, чем за пятнадцать дней до истечения установленного срока финансового оздоровления должник обязан представить в арбитражный суд отчет о результатах проведения финансового оздоровления. К отчету должника прилагаются:

· баланс должника на последнюю отчетную дату;

· отчет о прибылях и убытках должника;

· реестр требований кредиторов с указанием размера погашенных требований;

· жалобы кредиторов, чьи требования не были погашены.

Внешнее управление. Совокупный срок финансового оздоровления и внешнего управления не может превышать двух лет.

С момента введения внешнего управления прекращаются полномочия руководителя должника, управление делами должника возлагается на внешнего управляющего.

Не позднее одного месяца с момента своего назначения внешний управляющий должен разработать план внешнего управления, который представляется на утверждение Собранию кредиторов.

План внешнего управления должен предусматривать меры по восстановлению платежеспособности должника. Мерами по восстановлению платежеспособности должника могут быть:

· перепрофилирование производства;

· закрытие нерентабельных производств;

· взыскание дебиторской задолженности;

· продажа части имущества должника.

Конкурсное производство. Оно вводится сроком на один год. При принятии решения о признании должника банкротом и об открытии конкурсного производства арбитражный суд назначает конкурсного управляющего.

После завершения расчетов с кредиторами конкурсный управляющий обязан представить в арбитражный суд отчет о результатах проведения конкурсного производства. К отчету конкурсного управляющего прилагаются:

· документы, подтверждающие продажу имущества должника;

· реестр требований кредиторов с указанием размера погашенных требований кредиторов.

Мировое соглашение. На любой стадии рассмотрения арбитражным судом дела о банкротстве должник и его кредиторы вправе заключить мировое соглашение. Мировое соглашение заключается в письменной форме.

Для оценки кризисной ситуации и прогнозирования банкротства компаний необходим соответствующий инструментарий. Согласно «Методическим положениям по оценке финансового состояния предприятия и установлению неудовлетворительной структуры баланса» решение о признании предприятий неплатежеспособными принимается на основе следующих показателей:

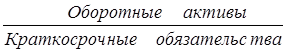

1. Коэффициент текущей ликвидности.

≥2

≥2

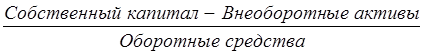

2. Коэффициент обеспеченности собственными оборотными средствами.

≥0,1

≥0,1

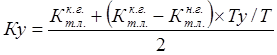

Если один из двух показателей не соответствует нормативу, следовательно, структура баланса признается неудовлетворительной, а предприятие считается имеющим признаки неплатежеспособности. В этом случае рассчитывается коэффициент восстановления платежеспособности.

где Тв – период восстановления платежеспособности (6 месяцев)

Т – длительность отчетного периода (как правило 12 месяцев)

2 – нормативный коэффициент текущей ликвидности

Если Кв ≥1, следовательно, предприятие в ближайшие 6 месяцев сможет восстановить свою платежеспособность. Если Кв ≤1, следовательно, у предприятия нет реальной возможности для восстановления платежеспособности.

Если оба коэффициента соответствуют нормативам, следует рассчитать коэффициент утраты платежеспособности.

≥1

≥1

Ту – период утраты платежеспособности – 3 месяца

Если Ку >1, то фирма в ближайшее время может избежать банкротства. Если Ку<1, то вполне возможно ожидать невыполнение обязательств перед кредиторами.

Однако эти показатели, ориентированные на зарубежные методики, оказались слишком жесткими и неработоспособными в российских условиях.

В дальнейшем Постановлением Правительства РФ от 2003г. «Об утверждении правил проведения арбитражным управляющим финансового анализа» был уточнен состав оценочных показателей и их экономическая характеристика, но при этом были сняты граничные значения анализируемых показателей.

Наряду с официальными нормативными методиками анализа и оценки банкротства предприятий существует несколько интересных разработок российских ученых и активно проводятся новые исследования в данной области.

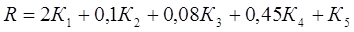

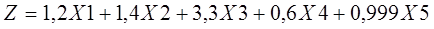

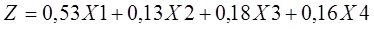

Р.С. Сайфулин и Г.Г. Кадыков предложили использовать для оценки финансового состояния предприятий рейтинговое число. Данная модель выглядит следующим образом:

где К1 – коэффициент обеспеченности собственными оборотными средствами;

К2 – коэффициент текущей ликвидности;

К3 – коэффициент оборачиваемости активов;

К4 – коммерческая маржа (рентабельность реализации продукции);

К5 – рентабельность собственного капитала.

Отличительная особенность этой методики заключается в том, что ее авторы отталкивались от неких нормативных значений финансовых коэффициентов, которые должно иметь нормально работающее предприятие. Весовые значения коэффициентов подобраны таким образом, что при соответствии всех используемых коэффициентов их нормативным значениям рейтинговое число должно соответствовать единице, если же эти коэффициенты превышают нормативное значение, то число R будет больше 1. Финансовое состояние предприятий с рейтинговым числом менее 1 характеризуется как неудовлетворительное.

Наиболее известными зарубежными методиками являются двухфакторная и пятифакторная модель Альтмана.

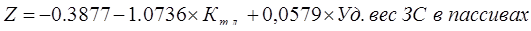

Рассмотрим двухфакторную модель.

Если Z>0 – вероятность банкротства велика. Если Z<0 – вероятность банкротства невелика. Данная модель не обеспечивает комплексной оценки финансового положения предприятия. Достоинство этой модели – простота расчетов. Недостаток – невысокая точность прогнозов, поскольку не учитывается влияние других важных факторов на финансовое состояние предприятия. Данная модель не подходит для российской практики, поскольку значения параметров рассчитаны на основе статистической отчетности зарубежных стран.

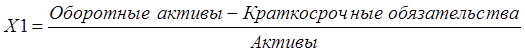

Рассмотрим пятифакторную модель Альтмана.

Х1 – отношение собственного оборотного капитала к активам;

Х2 – рентабельность активов по чистой прибыли;

Х3 – рентабельность активов по валовой прибыли;

Х4 – отношение рыночной цены акционерного капитала к заемным средствам;

Х5 – коэффициент оборачиваемости активов.

Если Z <1,81 – вероятность банкротства очень велика; если 1,81< Z <2,765 – вероятность банкротства средняя; если 2,765< Z <2,99 – вероятность банкротства невелика; если Z>2,99 – вероятность банкротства ничтожна.

Достоинства данной модели – высокая точность банкротства. Недостаток – модель применима к крупным компаниям размещающие свои акции на бирже.

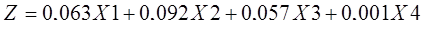

В отличие от моделей Альтмана, модель Лиса является четырехфакторной и используется для оценки вероятности банкротства компаний Великобритании. Данная модель имеет следующий вид:

где Х1 – соотношение собственного оборотного капитала с активами;

Х2 – соотношение чистой прибыли с собственным капиталом;

Х3 – отношение выручки от реализации к активам;

Х4 – отношение чистой прибыли к себестоимости произведенной продукции.

Если Z > 0,037, то это финансово устойчивое предприятие, Z < 0,037 несостоятельное.

Британский ученый Таффлер предложил четырехфакторную прогнозную модель.

где Х1 – отношение прибыли от продаж к краткосрочным обязательствам;

Х2 – отношение оборотных активов к заемному капиталу;

Х3 – отношение краткосрочных обязательств к валюте баланса;

Х4 – отношение выручки от реализации к валюте баланса.

Если Z больше 0,3, это говорит о том, что у фирмы неплохие долгосрочные перспективы, если меньше 0,2 то банкротство более чем вероятно, интервал [0,2 – 0,3] составляет зону неопределенности.

Дата: 2019-04-23, просмотров: 337.