Платежеспособность – это готовность и возможность предприятия погасить свои обязательства в срок перед партнерами по бизнесу, перед бюджетом и внебюджетными фондами, перед работниками по заработной плате, перед банками и другими кредитными учреждениями.

Таким образом, основными признаками платежеспособности являются:

1. Наличие в достаточном объеме средств на расчетном счете.

2. Отсутствие просроченной кредиторской задолженности.

При отсутствии в достаточном объеме денежных средств на расчетном счете платежеспособность обеспечивается степенью ликвидности его имущества.

Ликвидность – это способность активов предприятия трансформироваться в денежную форму без потери своей балансовой стоимости. Степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена. Чем короче период, тем выше ликвидность данного вида активов.

Для оценки реальной степени ликвидности фирмы необходимо провести анализ ликвидности баланса. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности, с средствами по пассиву, которые группируются по степени срочности их погашения.

В зависимости от степени ликвидности, активы предприятия подразделяются на следующие группы.

1. Наиболее ликвидные активы (А1) – денежные средства и краткосрочные финансовые вложения (строка 250 + строка 260).

2. Быстрореализуемые активы (А2) – краткосрочная дебиторская задолженность (строка 240).

3. Медленно реализуемые активы (А3) – запасы, НДС, долгосрочная дебиторская задолженность и прочие оборотные активы (строка 210 + строка 220 + строка 230 + строка 270).

4. Трудно реализуемые активы (А4) – I раздел баланса «Внеоборотные активы» (строка 190).

Пассивы группируются по степени срочности их оплаты на следующие группы:

1. Наиболее срочные обязательства (П1) – кредиторская задолженность (строка 620).

2. Краткосрочные пассивы (П2) – краткосрочные заемные средства, задолженность участникам по выплате доходов, прочие краткосрочные обязательства (строка 610 + строка 630 + строка 660).

3. Долгосрочные пассивы (П3) – долгосрочные обязательства, доходы будущих периодов, резервы предстоящих расходов и платежей (строка 590 + строка 640 + строка 650).

4. Постоянные пассивы (П4) – III раздел баланса «Капитал и резервы» (строка 490).

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место следующие соотношения: А1 ≥ П1; А2 ≥ П2; А3 ≥ П3; А4 ≤ П4;

Если выполняются первые три неравенства в данной системе, то это влечет выполнение и четвертого неравенства. Выполнение четвертого неравенства свидетельствует о соблюдении одного из условий финансовой устойчивости – наличия у предприятия собственных оборотных средств.

Проводимый по изложенной схеме анализ ликвидности баланса является приближенным. Более детальным является анализ ликвидности и платежеспособности при помощи финансовых коэффициентов.

Для оценки платежеспособности и ликвидности используется система показателей. Показатели платежеспособности представляют собой сопоставление (отношение) текущих активов (всех или их отдельных частей) с краткосрочными обязательствами.

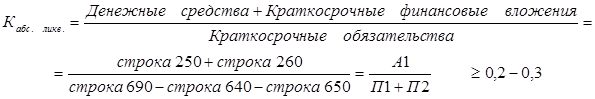

1. Коэффициент абсолютной ликвидности.

Он показывает, какая часть краткосрочных обязательств может быть погашена на дату составления баланса. Например, если значение коэффициента 0,05, это означает, что предприятие сможет погасить только 5% от текущей задолженности, то есть у предприятия дефицит денежных средств. В данном случае текущая платежеспособность будет полностью зависеть от поступлений дебиторов.

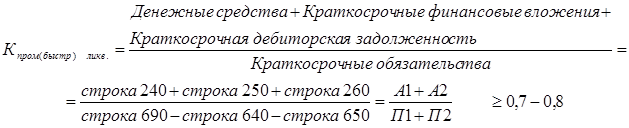

2. Промежуточный коэффициент ликвидности.

Он показывает, какая часть текущих обязательств может быть погашена не только за счет денежной наличности и краткосрочных финансовых вложений, но и за счет ожидаемых поступлений от дебиторов. Данный коэффициент может быть сильно завышен за счет просроченной и сомнительной дебиторской задолженности. Большой удельный вес сомнительной дебиторской задолженности может негативно повлиять на платежеспособность и финансовую устойчивость предприятия. Сомнительная задолженность определяется при внутреннем финансовом анализе.

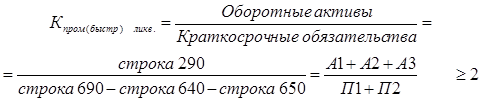

3. Коэффициент текущей ликвидности.

Он показывает, сколько рублей текущих активов предприятия приходится на один рубль текущих обязательств. Данный коэффициент позволяет узнать, в какой степени оборотные активы покрывают краткосрочные обязательства.

Дата: 2019-04-23, просмотров: 361.