Внереализационные результаты включают: 1) доходы от долгосрочных и краткосрочных финансовых вложений, каковыми являются вклады средств в уставный капитал других предприятий, в совместную деятельность без образования юридического лица, приобретение ценных бумаг, предоставление кредита (в том числе дисконт по векселям, проценты по банковским счетам предприятия) и пр.;

2) доходы от сдачи имущества в аренду;

3) сальдо штрафных санкций, кроме уплачиваемых в бюджет и внебюджетные фонды (последние покрываются из чистой прибыли);

4) сальдо прибыли прошлых лет, выявленное в отчетном году, включая поступление в счет погашения дебиторской задолженности, списанной в убыток в прошлые годы, а также убыток от списания безнадежной дебиторской задолженности;

5) доходы от дооценки товаров или убытки от уценки;

6) сальдо курсовых разниц по валютным счетам и операциям в инвалюте;

7) недостачи материальных ценностей, выявленные при инвентаризации;

8) затраты по аннулированным производственным заказам и на производство, не давшее продукции, исключая потери, возмещаемые заказчиками;

9) сальдо некомпенсируемых потерь от стихийных бедствий, аварий, других чрезвычайных событий, вызванных экстремальными ситуациями с учетом затрат по предотвращению или ликвидации их последствий;

10) затраты на содержание законсервированных производственных мощностей и объектов, за исключением затрат, возмещаемых из других источников;

11) судебные издержки, арбитражные сборы и др.;

12) налог на имущество и некоторые местные налоги. Из этого перечня планируемыми могут быть в основном налоги. Именно они, а точнее, налог на имущество — наиболее весомая статья внереализационных результатов.

Поэтому вполне допустимо, что часть прибыли от реализации продукции или услуг, "съедается" этим налогом.

Отсюда важность для финансового менеджмента оценки реальной стоимости имущества предприятия, в том числе своевременного списания выбывающих основных фондов, излишних, ненужных запасов материальных ресурсов и т.п.

Особой и чрезвычайно важной для финансового менеджмента является проблема налогообложения прибыли, точнее — комплекс проблем, включающий:

принцип и критерии построения налога; методику исчисления налогооблагаемой прибыли; льготы и санкции, стимулирующие или не стимулирующие эффективность экономического и социального развития;

уровень ставок налога, их унифицированный или дифференцированный для различных коммерческих структур характер;

предельно допустимый для стимулирующей роли налога размер и частоту изымаемой у предприятия прибыли;

согласованность данного налога с другими, аналогичными изъятиями в бюджет и во внебюджетные фонды и т. п.;

возможность и умение финансового менеджера в законных рамках сократить налог или "убытки" от него.

Налоговые льготы можно сгруппировать по принципу стимулирующей направленности:

• содействующие научно-производственному развитию материальной сферы и строительству жилья;

• специально ограждающие малый бизнес всех отраслей, в том числе на начальной стадии деятельности, а также социально значимые отрасли экономики, особенно сельское хозяйство, от высоких налогов;

• обеспечивающие социальную защиту, в частности, привлекающие к производительному труду пенсионеров, инвалидов, юридических и физических лиц, пострадавших от экологических и производственных катастроф, поощряющие благотворительность;

• прочие, в том числе организующие деятельность иностранных и совместных фирм.

Для финансового менеджмента, в частности, при выборе и прогнозировании инвестиционных проектов и источников их финансирования, особенно важна первая группа, из них наиболее весома по суммам и срокам действия льгота, освобождающая от налогообложения прибыль, идущую на капиталовложения в производственную сферу и на сооружение жилья, при условии направления на ту же цель (счет 08) всей амортизации (на реновацию), а также прибыль, используемую в пределах 10 % на мероприятия НТП.

Возвращаясь к схеме формирования и распределения прибыли, мы видим, что это — сопряженные процессы. Освободив валовую (балансовую) прибыль от основного прямого налога — налога на прибыль и перечислив (при наличии соответствующих соглашений) требуемые суммы в фонд отраслевой вышестоящей организации, предприятие исчисляет чистую (остаточную) прибыль. Распределение чистой прибыли представлено на рисунке 3.

Следует заметить, что все направления использования фонда потребления, за исключением п. 2, 3, 5, облагаются подоходным налогом с физических лиц (по фискальной логике: работодатель оплачивает работнику соответствующие затраты в сумме предполагаемого дохода) и являются объектом отчислений в Пенсионный фонд в размере до 28 % (по страховым платежам).

|

Рисунок 3 — Схема распределения чистой прибыли

Фонды потребления и накопления помимо прибыли имеют другие источники. Оба фонда могут пополняться за счет благотворительных спонсорских и иных доходов, взносов сторонних организаций.

Кроме того к фонду накопления присоединяются: амортизация; средства долевого участия в капитальных затратах заинтересованных предприятий или органов власти в регионе (из местного бюджета); дополнительные источники формирования и прироста оборотных средств, например, нормальная кредиторская задолженность, кредиты банков или иных коммерческих либо финансовых структур, наконец, бюджетные ассигнования или бюджетные кредиты и т.п.

Распределение фонда потребления (как и накопления) может иметь гораздо более широкий спектр. Конкретные решения зависят от реальных нужд предприятия, и даже творческой фантазии финансового менеджера и других работников фирмы. Однако, выбирая направление вложений, следует знать нормы финансового законодательства, и, согласуясь с ними, постоянно соизмерять расходы с доходами, ориентируясь на критерии их эффективности.

За счет прибыли остающейся в распоряжении предприятия, при необходимости могут создаваться резервный фонд оплаты труда, резервный фонд для общехозяйственных нужд и др. Порядок образования и использования указанных фондов определяется законодательством и положениями, разрабатываемыми и утвержденными Минфином Республики Беларусь и предусматриваемыми учредительными документами предприятия. Из резервного фонда выплачиваются доходы учредителям предприятия при отсутствии или недостаточности прибыли отчетного года для этих целей. Резервный фонд направляется также на покрытие балансового убытка за отчетный год. К спецфондам относится и фонд накопления – на производственное развитие предприятие и увеличение имущества предприятия, и фонд потребления – зарезервированные средства на материальное поощрение коллектива предприятия и другие социальные нужды кроме капвложений, не приводящих к образованию нового имущества предприятия.

Часть чистой прибыли может расходоваться на целевое финансирование, на благотворительные цели, на уплату налогов в местный бюджет, на выплату 13-й зарплаты.

Нераспределенная прибыль прошлых лет используется, как и прибыль текущего года.

СОДЕРЖАНИЕ, ЗАДАЧИ И ИНФОРМАЦИОННАЯ БАЗА АНАЛИЗА РАСПРЕДЕЛЕНИЯ ПРИБЫЛИ

Распределение прибыли производится в соответствии с Законом о налогах и сборах, взимаемых в бюджет, инструктивными и методическими указаниями Министерства финансов, Уставом предприятия.

Предприятия ответственны за выполнение обязательств перед бюджетом, банками, поставщиками и потребителями, вышестоящими и другими организациями, обеспечение финансирования затрат па развитие науки и техники, техническое перевооружение, реконструкцию и расширение действующих производств, социальное развитие и материальное стимулирование за счет заработанных средств.

Достижение правильных соотношений между основными направлениями при распределении прибыли определяется эффективностью и реальностью основной пропорции — потребление и накопление, так как это является основой гарантий усиления материальной заинтересованности и ответственности предприятий за повышение эффективности производства.

Задачи анализа распределения прибыли зависят от того, является ли он внутренним или внешним. При внутреннем анализе основной задачей является изыскание резервов роста чистой прибыли. В процессе анализа изучается следующее:

- формирование налогооблагаемой прибыли;

- влияние факторов формирования и динамики налогов;

- пропорции и конкретные направления распределения прибыли, а также пути наиболее рационального размещения созданной прибыли;

- влияние факторов формирования, распределения и использования чистой прибыли.

Информационная база анализа: форма № 2 «Отчет о прибылях и убытках" специальные расчеты по налогооблагаемой прибыли и налогам на нее, льготам по налогообложению и др.: данные текущего бухгалтерского учета по счету 81 «Использование прибыли» (журнал-ордер № 15 и др.).

Выполнение плана по объему реализации зависит от степени обеспеченности его товарной массой. Для изучения этого вопроса составляется баланс товарной продукции. Для автотранспортных предприятий под товарной продукцией подразумевается транспортная работа, в данной работе под товарной продукцией будет подразумеваться выполненный объем перевозок.

На изменение объема реализации продукции влияют факторы, приведенные в модели факторной системы.

Кроме факторов, отраженных в модели факторной системы, на изменение объема реализации могут оказать влияние: расходы по доставке, возмещаемые поставщику в цене на продукцию; сбытовые скидки по прямым связям и др.

Факторы изменения реализации рассчитывают путем сравнения фактических факторных показателей с соответствующими плановыми. Направление влияния факторов изменения остатков готовой продукции на складе и товаров отгруженных на конец отчетного периода обратное — снижение этих остатков увеличивает объем реализации продукции, а увеличение их уменьшает его.

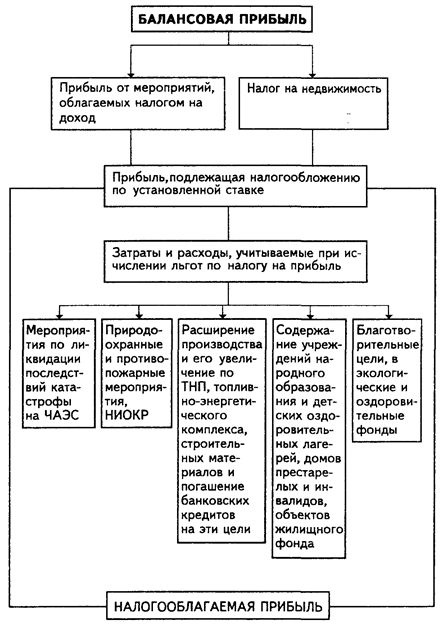

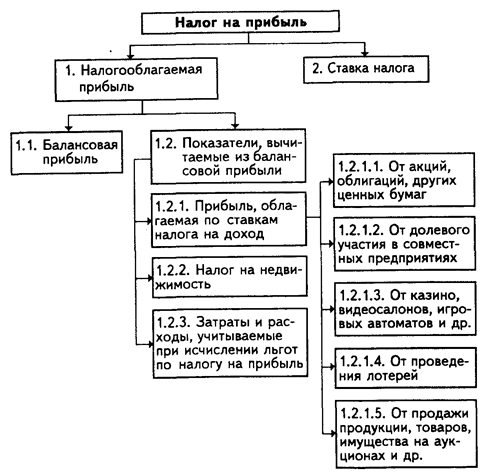

Рисунок 4 — Схема формирования налогооблагаемой прибыли

Для анализа налогов, вносимых в бюджет из прибыли, составляется аналитическая таблица 5. Источник информации: раздел 3 формы № 2 годового отчета, плановые расчеты, данные аналитического учета.

Таблица 5 - Анализ налогов, вносимых в бюджет из прибыли

|

| Фактически внесено в бюджет за предыдущий год | Отчетный год |

Отклонения (+.-)

| |||||||||

| По плану | фактически | |||||||||||

| по расчету | внесено в бюджет | от плана | задолженность в бюджет млн. руб. | |||||||||

| млн. руб. | удельн. вес в балансовой прибыли, % | млн. руб. | удельн. вес в балансовой прибыли, % | млн. руб. | удельн. вес в балансовой прибыли, % | млн. руб. | удельн. вес в балансовой прибыли, % | млн. руб. | удельн. вес в балансовой прибыли, % | |||

| 1. Налог на доход | 1065 | 1,93 | 1067 | 1,8 | 1122 | 1,87 | 1122 | 1,87 | 55 | 0,09 | - | |

| 2. Налог на недвижимость | 24620 | 44,44 | 24620 | 41,63 | 26119 | 43,47 | 26119 | 43,47 | 1498 | 2,49 | - | |

| 3. Налог на прибыль по установленной ставке | 11080 | 20 | 11831 | 20 | 12017 | 20 | 12017 | 20 | 186 | 0,31 | - | |

| Итого | 36766 | 66,37 | 37518 | 63,43 | 39258 | 65,34 | 39258 | 65,34 | 1739 | 2,89 | - | |

Данные таблицы 5 свидетельствуют, что в отчетном году предприятие должно внести в бюджет из прибыли налогов на сумму 39258 млн. р. (65,34 % балансовой прибыли), что превышает плановую сумму платежей из прибыли на 1739 млн. р. Это вызвано в основном перевыполнением плана по балансовой прибыли на 1498 млн. р. Фактическая структура платежей из прибыли отличается от плановой незначительно. По сравнению с предыдущим годом абсолютная сумма налогов повысилась на 2492 млн. р., а их удельный вес в балансовой прибыли снизился на 1,03 %. Общая задолженность предприятия перед бюджетом по платежам из прибыли равна 0.

Для характеристики состава и структуры всех налогов, вносимых в бюджет, составляется аналитическая таблица 6.

Таблица 6 - Анализ состава и структуры налогов, вносимых в бюджет

|

| Фактически внесено в бюджет за предыдущий год | Отчетный год |

Отклонения (+.-)

| |||||||||

| По плану | фактически | |||||||||||

| по расчету | внесено в бюджет | от плана | задолженность в бюджет млн. руб. | |||||||||

| млн. руб. | удельный вес в общей сумме, % | млн. руб. | удельный вес в общей сумме, % | млн. руб. | удельный вес в общей сумме, % | млн. руб. | удельный вес в общей сумме, % | млн. руб. | удельный вес в общей сумме, % | |||

| 1. Налог на доход | 28450 | 0,35 | 1067 | 0,34 | 1122 | 0,34 | 1122 | 0,34 | 55 | 0,39 | - | |

| 2. Налог на недвижимость | 24620 | 8,06 | 24620 | 7,79 | 26119 | 7,92 | 26119 | 7,91 | 1498 | 10,5 | - | |

| 3. Налог на добавленную стоим. | 25280 | 8,28 | 25853 | 8,18 | 26355 | 7,99 | 26355 | 7,98 | 502 | 3,52 | - | |

| 4.Отчисления в фонд поддержки произв. сельхоз. продукци | 14410 | 4,72 | 15092 | 4,77 | 15370 | 4,66 | 15370 | 4,65 | 278 | 1,95 | - | |

| 5.Отчисления в жил.фонд | 9601 | 3,14 | 12797 | 4,05 | 567 | 0,17 | 18756 | 5,68 | 5959 | 41,8 | -18’ 189 | |

| 6.Платежи за землю | 14036 | 4,6 | 14657 | 4,64 | 14897 | 4,52 | 14897 | 4,51 | 240 | 1,68 | - | |

| 7. Чрезвычайный налог | 46435 | 15,2 | 50702 | 16,04 | 54608 | 16,6 | 54608 | 16,5 | 3906 | 27,4 | - | |

| 8.Экологический налог | 25093 | 8,22 | 21155 | 6,69 | 24982 | 7,57 | 24982 | 7,56 | 3827 | 26,9 | - | |

| 9.Подоходный налог | 144853 | 47,4 | 150186 | 47,5 | 165850 | 50,3 | 148175 | 44,8 | -2011 | -14,1 | 17’ 675 | |

| Итого | 305395 | 100 | 316131 | 100 | 329871 | 100 | 330385 | 100 | 13’ 740 | 100 | -514 | |

Результаты анализа показывают, что общая сумма налогов, подлежащих уплате в бюджет, выше плановой величины на 13740 млн. руб. В основном это произошло в связи с ростом абсолютной суммы отчислений в жилфонд (+ 5959 млн. руб.), чрезвычайного (+ 3906 млн. руб.), экологического (+ 3827 млн. руб.), налога на недвижимость (+ 1498 млн. руб.).

Практически не изменилась за отчетный период сумма налога на землю, так как она рассчитывается по твердым ставкам, которые лишь незначительно изменились на протяжении года. А также налог на доход (+ 55 млн. руб.). Подоходный же налог напротив уменьшился по сравнению с плановым показателем (- 2011 млн. руб.). Не претерпела существенных изменений структура налогов.

На изменение суммы налога на прибыль влияют факторы, отраженные на рисунке 5.

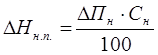

Уровень влияния факторов первого порядка рассчитывается по формуле:

, (5)

, (5)

где DНп.н — приращение налога за счет налогооблагаемой прибыли;

DПн — приращение налогооблагаемой прибыли;

Сн — действующая ставка налога.

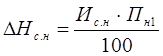

, (6)

, (6)

где DНс.н — приращение налога за счет изменения его ставки;

Иc.н — изменение ставки налога;

Пн1 — налогооблагаемая прибыль фактическая.

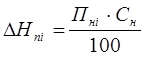

Расчет уровня влияния факторов второго и последующих порядков производится по формуле:

, (7)

, (7)

где DНпi — приращение налога за счет i-го фактора;

DПнi — приращение налогооблагаемой прибыли за счет i-го фактора.

Рисунок 5 - Структурно-логическая модель факторной системы налога на прибыль

Анализ факторов изменения налога на прибыль представим в виде таблицы:

Таблица 7 - Анализ факторов изменения налога на прибыль

| Факторы | Расчет | Влияние на сумму налога, млн. р. |

| 1. Изменение суммы налогооблагаемой прибыли | (33968 - 34533)· 20 : 100 | - 113 |

| 1.1. Изменение балансовой прибыли | (60087 - 59153) · 20 : 100 | + 186,8 |

| 1.2. Изменение налога на недвижимость | (26119 - 24620)· 20 : 100 | - 299,8 |

| 1.3. Изменение затрат и расходов, учитываемых при исчислении льгот по налогу на прибыль | - | - |

| 2. Изменение ставки налога | - | — |

| Итого | 6793,6 - 6906,6 | - 113 |

При неизменной за отчетный период ставке налога на прибыль снижение суммы налога на прибыль на 113 млн. р. обусловлено снижением суммы налогооблагаемой прибыли на 565 млн. р.

На формирование величины налогооблагаемой прибыли положительное влияние оказала полученная предприятием сверхплановая балансовая прибыль (934 млн. р.), что повысило налог на 186,8 млн. р., отрицательное — изменение размера внесенного в бюджет налога на недвижимость (- 1499 млн. р.), что снизило налог на 299,8 млн. р., затраты и расходы, учитываемые при исчислении льгот по налогу на прибыль не изменились и не влияли в данном случае.

Дата: 2019-05-29, просмотров: 317.